Ngân hàng Nhà nước tạm dừng bơm /hút tiền trên thị trường mở

Lãi suất huy động tiếp tục giảm; tín dụng tăng trưởng thấp khiến nhu cầu bơm hút trên thị trường mở của NHNN cũng ngưng trệ; USD hạ nhiệt quốc tế nhưng vẫn tiếp tục tăng tại Việt Nam với mức 2% từ đầu năm tới nay… đó là diễn biến thị trường tiền tệ tuần qua vừa được SSI tính toán.

Ngân hàng Nhà nước tiếp tục hạn chế cho vay các lĩnh vực rủi ro

Tam dừng bơm hút tuần qua

Tuần qua, thị trường mở chỉ phát sinh giao dịch mua kỳ hạn 7 ngày với giá trị 1,09 tỷ đồng, bù đắp khoản 1, 02 tỷ đồng mua kỳ hạn tuần trước đến hạn. Số dư tín phiếu giữ nguyên ở mức 147 nghìn tỷ đồng, NHNN tạm dừng bơm/hút trên trên thị trường mở (là thị trường mà ở đó ngân hàng trung ương thực hiện nghiệp vụ mua bán các giấy tờ có giá ngắn hạn nhằm thực thi chính sách tiền tệ quốc ).

Thanh khoản các NHTM ổn định, lãi suất trên liên ngân hàng đi ngang, chốt tuần ở mức 2.18%/năm với kỳ hạn qua đêm và 2.28%/năm với kỳ hạn 1 tuần. Chênh lệch lãi suất VND-USD trên liên ngân hàng giữ ở mức 1.3-1.4%/năm.

Theo thông tin từ Tổng cục Thống kê, tính đến thời điểm 20/3/2020, huy động và tín dụng tăng trưởng lần lượt là 0.51% và 0.68%, giảm mạnh so với mức 1.72% và 1.9% của cùng kỳ 2019.

NHNN đánh giá sơ bộ có 926 nghìn tỷ đồng dư nợ của 23 NHTM có khả năng quá hạn do ảnh hưởng của dịch bệnh, chiếm 11% tổng dư nợ. Mặc dù hầu hết các NHTM đã giảm lãi vay từ 1-1.5% nhưng giải ngân mới vẫn rất hạn chế. Các biện pháp cơ cấu thời hạn trả nợ, miễn, giảm lãi, phí với các hợp đồng vay vốn hiện có sẽ có tác động thiết thực hơn và sẽ tiếp tục được đẩy mạnh.

Video đang HOT

Đến nay, các NHTM đã miễn giảm lãi cho 8.000 khách hàng với trên 350 tỷ đồng; đang xem xét miễn giảm lãi vay với 180.000 tỷ đồng dư nợ hiện tại và 24.000 tỷ đồng hồ sơ vay mới.

Đầu ra tín dụng hạn chế và thu nhập lãi chịu áp lực giảm mạnh, các NHTM cần giảm chi phí huy động vốn để đảm bảo mục tiêu lợi nhuận. Lãi suất huy động tiền gửi tiếp tục giảm từ 20-30bps tại nhiều NHTM, mức lãi suất hiện phổ biến trong khoảng 4.1-4.75%/năm với kỳ hạn dưới 6 tháng, 5.1-6.8% với kỳ hạn từ 6 đến dưới 12 tháng và 6.3-7.2%/năm với kỳ hạn 12,13 tháng.

Giá đô la trong nước vẫn tăng

Tình hình dịch bệnh ngày càng trở lên trầm trọng tại Mỹ, nước này đã trở thành ổ dịch COVID – 19 lớn nhất thế giớibắt đầu từ 26/3/2020. Chỉ trong1 tuần, số ca nhiễm tại Mỹ đã tăng gấp 3.3 lần, lên tới 142 nghìn ca với tâm dịch là thành phố New York, số người tử vong cũng lên tới hơn 4.500 người.

Để hỗ trợ nền kinh tế đang phải oằn mình chống đỡ với dịch bệnh, FED đã tuyên bố sẽ thực hiện gói nới lỏng định lượng không giới hạn, Quốc hội Mỹ cũng đang trong quá trình phê duyệt một gói cứu trợ chưa từng có trong lịch sử với quy mô lên tới 2.000 tỷ USD. Diễn biến xấu của dịch bệnh khiến đồng USD hạ nhiệt nhanh chóng, chỉ số DXY giảm từ 102.8 về 98.4 (-4.3% WoW), hầu hết các đồng tiền tăng giá so với USD trong tuần vừa qua.

Tuy nhiên, đây chỉ là bước hồi phục ngắn hạn sau khi đã giảm giá mạnh trong 2 tuần trước đó.Đại dịch Covid 19 vẫn chưa rõ điểm dừng, lượng người nhiễm đã là hơn 700 nghìn người trong đó có hơn 34 nghìn người tử vong.

Hoạt động kinh tế tê liệt đang khiến nền kinh tế toàn cầu đối mặt với rủi ro chưa từng có tiền lệ, bóng đen suy thoái bao trùm. Chỉ số sản xuất PMI giảm mạnh ở tất cả các nước, tâm lý u ám bao trùm khiến các tài sản an toàn như vàng và trái phiếu chính phủ lên giá.

Tuần qua, vàng tăng giá 8.64% trong khi lợi tức trái phiếu giảm mạnh ở các kỳ hạn, hiện TPCP Mỹ kỳ hạn 10 năm chỉ là 0.675%/năm và kỳ hạn 3 tháng đã chuyển âm trong hơn 1 tuần gần đây.

Diễn biến quốc tế khiến NHNN điều chỉnh tỷ giá trung tâm giảm 17đ/USD, xuống mức 23.235 đ/USD và phát đi thông điệp sẵn sàng bán ngoại tệ quy mô lớn ở tỷ giá thấp hơn tỷ giá niêm yết để bình ổn thị trường. Tuy nhiên, diễn biến dịch bệnh phức tạp trong nước và quốc tế tạo sức ép tâm lý khiến tỷ giá giao dịch tiếp tục tăng mạnh trong tuần qua.

Tỷ giá giao dịch trên ngân hàng tăng 170đ/USD, lên mức 23.510/23.700; tỷ giá tự do tăng 80đ/USD chiều mua vào và 120đ/USD chiều bán ra, lên mức 23.720/23.820. Chỉ từ giữa tháng 3 đến nay, VND đã mất 2% giá trị so với USD. Diễn biến dịch bệnh sẽ tiếp tục là yếu tố chi phối thị trường ngoại hối trong thời gian tới.

KHÁNH HUYỀN

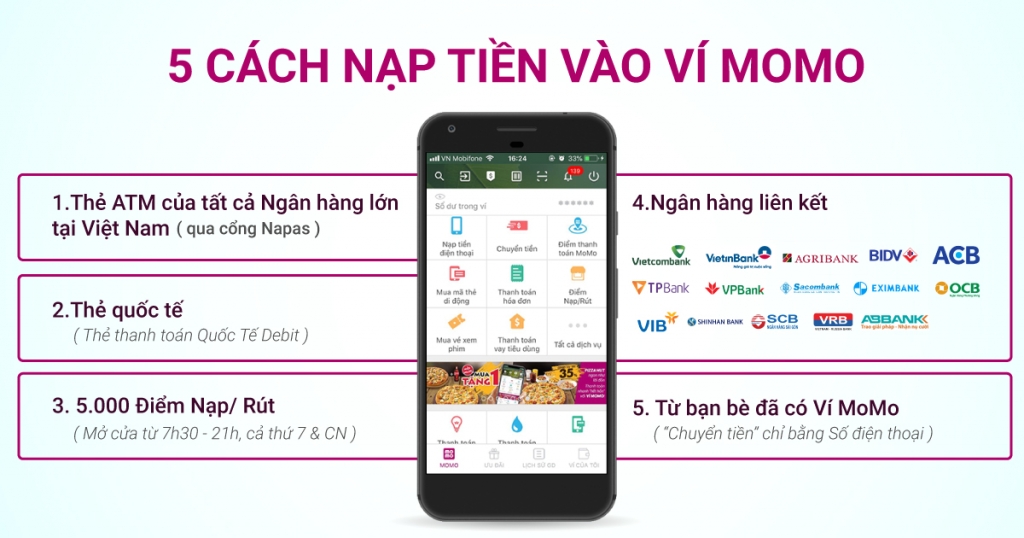

Cung ứng dịch vụ ví điện tử, tiền di động phải được Ngân hàng Nhà nước cấp phép

Việc cung ứng dịch vụ ví điện tử, tiền di động phải được Ngân hàng Nhà nước cấp phép sau khi đáp ứng đầy đủ các điều kiện kinh doanh về dịch vụ trung gian thanh toán.

Ngày 11-12- 2019, Phòng Thương mại và Công nghiệp Việt Nam đã tổ chức Hội thảo lấy ý kiến doanh nghiệp góp ý vào Dự thảo nghị định về thanh toán không dùng tiền mặt (thay thế Nghị định 101/2012/NĐ-CP).

Theo Dự thảo, dịch vụ thanh toán không dùng tiền mặt gồm dịch vụ thanh toán qua tài khoản của khách hàng và dịch vụ thanh toán không qua tài khoản của khách hàng.

Đáng chú ý, Dự thảo đã bổ sung nhiều quy định mới, trong đó có qui định về tiền điện tử. Theo đó, tiền điện tử là giá trị tiền tệ lưu trữ trên các phương tiện điện tử được trả trước bởi khách hàng cho ngân hàng, chi nhánh ngân hàng nước ngoài, tổ chức cung ứng dịch vụ trung gian thanh toán để thực hiện giao dịch thanh toán và được đảm bảo giá trị tương ứng tại ngân hàng, bao gồm: thẻ trả trước, ví điện tử, tiền di động.

Tiền di động là tiền điện tử do tổ chức cung ứng dịch vụ trung gian thanh toán kinh doanh dịch vụ viễn thông phát hành và định danh khách hàng thông qua cơ sở dữ liệu thuê bao di động.

Ngân hàng, chi nhánh ngân hàng nước ngoài được cung ứng và phát hành tiền điện tử dưới dạng thẻ trả trước. Việc cung ứng và phát hành thẻ trả trước thực hiện theo quy định của Ngân hàng Nhà nước về hoạt động thẻ ngân hàng.

Tổ chức cung ứng dịch vụ trung gian thanh toán được cung ứng và phát hành tiền điện tử dưới dạng ví điện tử, tiền di động. Việc cung ứng dịch vụ ví điện tử, tiền di động phải được Ngân hàng Nhà nước cấp phép sau khi đáp ứng đầy đủ các điều kiện kinh doanh về dịch vụ trung gian thanh toán quy định tại Nghị định này và tuân thủ các văn bản hướng dẫn liên quan đến cung ứng dịch vụ ví điện tử, dịch vụ tiền di động.

Dự thảo nêu rõ, tổ chức không phải là ngân hàng muốn cung ứng dịch vụ cổng thanh toán điện tử; dịch vụ hỗ trợ thu hộ, chi hộ và dịch vụ hỗ trợ chuyển tiền điện tử phải hợp tác với ngân hàng thương mại, chi nhánh ngân hàng nước ngoài để cung ứng các dịch vụ trung gian thanh toán này.

Trước 45 ngày làm việc kể từ khi triển khai chính thức các dịch vụ trung gian thanh toán, tổ chức cung ứng dịch vụ phải gửi thông báo về cung ứng dịch vụ trung gian thanh toán cho Ngân hàng Nhà nước.

Ngân hàng thương mại, chi nhánh ngân hàng nước ngoài chịu trách nhiệm xây dựng và thực hiện quy định nội bộ về đánh giá, lựa chọn tổ chức không phải là ngân hàng để hợp tác cung ứng dịch vụ trung gian thanh toán trên cơ sở đáp ứng đủ các điều kiện quy định Nghị định này.

Đồng thời, xây dựng và thực hiện quy định nội bộ và tuân thủ theo quy định của Ngân hàng Nhà nước về việc đảm bảo an ninh, an toàn, bảo mật hệ thống công nghệ thông tin, bảo vệ các thông tin, dữ liệu cá nhân của khách hàng và thực hiện các biện pháp phòng, chống rửa tiền, tài trợ khủng bố...

Trong trường hợp các tổ chức cung ứng dịch vụ trung gian thanh toán vi phạm hợp đồng cung ứng dịch vụ trung gian thanh toán, gây thiệt hại đến quyền và lợi ích hợp pháp của khách hàng thì ngân hàng thương mại, chi nhánh ngân hàng nước ngoài thực hiện xử lý thu tiền của tổ chức trung gian thanh toán hoặc phong tỏa tài khoản đảm bảo thanh toán (nếu có) để bồi hoàn cho khách hàng.

H.L

Theo Phapluatxahoi.vn

VNPT EPAY, Vimass, True Money muốn 'xét lại' dự thảo nghị định thanh toán không dùng tiền mặt của NHNN  Các công ty VNPT EPAY, Vimass, True Money đề nghị Ngân hàng Nhà nước xem xét lại một loạt điều khoản trong dự thảo nghị định thanh toán không dùng tiền mặt. VNPT EPAY, Vimass, True Money muốn 'xét lại' dự thảo nghị định thanh toán không dùng tiền mặt của NHNN VNPT EPAY muốn nới room ngoại tại tổ chức cung ứng...

Các công ty VNPT EPAY, Vimass, True Money đề nghị Ngân hàng Nhà nước xem xét lại một loạt điều khoản trong dự thảo nghị định thanh toán không dùng tiền mặt. VNPT EPAY, Vimass, True Money muốn 'xét lại' dự thảo nghị định thanh toán không dùng tiền mặt của NHNN VNPT EPAY muốn nới room ngoại tại tổ chức cung ứng...

Sự thật ngỡ ngàng người đàn ông chui qua cửa kính taxi kêu cứu trên cao tốc00:46

Sự thật ngỡ ngàng người đàn ông chui qua cửa kính taxi kêu cứu trên cao tốc00:46 Công an TP.HCM vào cuộc vụ người phụ nữ khóc vì bị dàn cảnh móc túi ở bệnh viện08:07

Công an TP.HCM vào cuộc vụ người phụ nữ khóc vì bị dàn cảnh móc túi ở bệnh viện08:07 Ý tưởng gây sốc của Tổng thống Trump về Dải Gaza08:59

Ý tưởng gây sốc của Tổng thống Trump về Dải Gaza08:59 Tiết lộ về nữ doanh nhân ở Hải Dương nhảy xuống hồ cứu 3 cháu bé02:38

Tiết lộ về nữ doanh nhân ở Hải Dương nhảy xuống hồ cứu 3 cháu bé02:38 Công an bắt giữ một số đối tượng đánh người, cướp giật tài sản ở chùa Kim Tiên01:18

Công an bắt giữ một số đối tượng đánh người, cướp giật tài sản ở chùa Kim Tiên01:18 Hung thủ dùng súng bắn chết nam thanh niên tại phòng ngủ sa lưới01:17

Hung thủ dùng súng bắn chết nam thanh niên tại phòng ngủ sa lưới01:17 Lọ Lem diện áo nhỏ xíu, nhún nhảy hút triệu view, còn được bố ruột làm điều này!03:16

Lọ Lem diện áo nhỏ xíu, nhún nhảy hút triệu view, còn được bố ruột làm điều này!03:16 Nga sắp cho chạy thử 'chiến hạm mạnh nhất thế giới' sau cuộc đại tu?10:04

Nga sắp cho chạy thử 'chiến hạm mạnh nhất thế giới' sau cuộc đại tu?10:04 Đi ngược chiều trên cao tốc, nữ tài xế bị phạt 19 triệu đồng01:30

Đi ngược chiều trên cao tốc, nữ tài xế bị phạt 19 triệu đồng01:30 Ông Trump cấm người chuyển giới tham gia các môn thể thao dành cho nữ08:45

Ông Trump cấm người chuyển giới tham gia các môn thể thao dành cho nữ08:45 Nhân chứng bức xúc: Dù được xin lỗi, tài xế ô tô Lexus vẫn hành hung nam shipper10:09

Nhân chứng bức xúc: Dù được xin lỗi, tài xế ô tô Lexus vẫn hành hung nam shipper10:09Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Lộ phân cảnh bị cắt ở phim Trấn Thành khiến ai xem cũng lú: Tô bún 100k, trả 200k, tại sao khách hàng vẫn lãi?

Hậu trường phim

23:58:56 11/02/2025

Đèn Âm Hồn thắng Trấn Thành - Thu Trang: Hơn doanh thu nhưng thua chất lượng

Phim việt

23:47:34 11/02/2025

Bé gái 21 triệu fan khuấy đảo MXH: Được cả sao hạng A săn đón, "hiện tượng mạng" này có gì đặc biệt?

Netizen

23:46:18 11/02/2025

MXH Việt náo loạn vì siêu phẩm cán mốc 31.000 tỷ, nam chính "xấu lạ" vẫn khiến già trẻ trai gái mê như điếu đổ

Phim châu á

23:39:09 11/02/2025

7 năm yêu kín tiếng, vài lần hợp tan của H'Hen Niê và bạn trai nhiếp ảnh gia

Sao việt

23:33:31 11/02/2025

"Bà trùm bất động sản" Jeon Ji Hyun giàu có thế nào trước khi bị Cơ quan Thuế Quốc gia Hàn Quốc điều tra?

Sao châu á

23:25:40 11/02/2025

Hoa hậu Thanh Thuỷ được Đức Phúc cầu hôn lúc 3h sáng

Nhạc việt

23:13:23 11/02/2025

Phó chủ tịch xã Long Châu lên tiếng về hình ảnh nghi chơi bài ăn tiền

Tin nổi bật

23:09:39 11/02/2025

Chăm bố chồng bệnh suốt 2 năm, lúc hấp hối, ông đưa ra tờ di chúc mà cả nhà tranh cãi om sòm, con dâu cũng kinh hoảng

Góc tâm tình

22:44:00 11/02/2025

Tin nhắn gây tranh cãi của Sancho về MU

Sao thể thao

22:37:09 11/02/2025

Vietcombank giữ nguyên nhóm nợ 8.200 tỉ đồng bị ảnh hưởng Covid-19

Vietcombank giữ nguyên nhóm nợ 8.200 tỉ đồng bị ảnh hưởng Covid-19 Chứng khoán Bảo Việt (BVSC) công bố báo cáo kiểm toán 2019, lợi nhuận sau thuế đạt 127,9 tỷ đồng

Chứng khoán Bảo Việt (BVSC) công bố báo cáo kiểm toán 2019, lợi nhuận sau thuế đạt 127,9 tỷ đồng

Bùng nổ 10 tỷ USD, Bộ Tài chính cảnh báo, Ngân hàng nhà nước siết chặt

Bùng nổ 10 tỷ USD, Bộ Tài chính cảnh báo, Ngân hàng nhà nước siết chặt Giới hạn tỷ lệ sở hữu nước ngoài trong trung gian thanh toán tại Việt Nam 49%, NHNN khẳng định là phù hợp

Giới hạn tỷ lệ sở hữu nước ngoài trong trung gian thanh toán tại Việt Nam 49%, NHNN khẳng định là phù hợp Ngân hàng đột ngột giảm mượn nguồn qua OMO

Ngân hàng đột ngột giảm mượn nguồn qua OMO Dự thảo nghị định thanh toán không dùng tiền mặt: Techcombank, LienVietPostBank, MSB 'bắt lỗi' NHNN

Dự thảo nghị định thanh toán không dùng tiền mặt: Techcombank, LienVietPostBank, MSB 'bắt lỗi' NHNN BIDV được công nhận đạt chuẩn Basel II trước thời hạn

BIDV được công nhận đạt chuẩn Basel II trước thời hạn Thận trọng thanh khoản ngân hàng cuối năm

Thận trọng thanh khoản ngân hàng cuối năm Nam shipper bị hành hung: Gia cảnh khó khăn, 2 vợ chồng mới đến Hà Nội làm thuê

Nam shipper bị hành hung: Gia cảnh khó khăn, 2 vợ chồng mới đến Hà Nội làm thuê Vụ nam shipper bị đánh tới tấp ở Hà Nội: Tạm giữ hình sự tài xế Lexus

Vụ nam shipper bị đánh tới tấp ở Hà Nội: Tạm giữ hình sự tài xế Lexus Phát hiện mẹ Từ Hy Viên có hành động gây lo lắng tột độ sau 10 ngày con mất

Phát hiện mẹ Từ Hy Viên có hành động gây lo lắng tột độ sau 10 ngày con mất Con trai Minh Nhí: Mỗi lần chạy qua nhà người đó, em bị sợ hãi. Nhà người đó giống như một cái động

Con trai Minh Nhí: Mỗi lần chạy qua nhà người đó, em bị sợ hãi. Nhà người đó giống như một cái động Sức hút "Đèn âm hồn": Không ngôi sao phòng vé vẫn soán ngôi Trấn Thành?

Sức hút "Đèn âm hồn": Không ngôi sao phòng vé vẫn soán ngôi Trấn Thành? Hình ảnh mới nhất của Hồng Nhung sau hơn 3 tháng điều trị ung thư

Hình ảnh mới nhất của Hồng Nhung sau hơn 3 tháng điều trị ung thư Rầm rộ clip "ngọc nữ gen Z" bị đồn làm sắp làm dâu hào môn, được 1 chàng trai quỳ gối cầu hôn?

Rầm rộ clip "ngọc nữ gen Z" bị đồn làm sắp làm dâu hào môn, được 1 chàng trai quỳ gối cầu hôn? Chồng Mỹ U80 mê áo dài, muốn làm điều đặc biệt cho vợ Việt kém 37 tuổi

Chồng Mỹ U80 mê áo dài, muốn làm điều đặc biệt cho vợ Việt kém 37 tuổi Diễn biến vụ Bình 'Kiểm' tổ chức bắt cóc ca sĩ, người mẫu để sản xuất clip sex

Diễn biến vụ Bình 'Kiểm' tổ chức bắt cóc ca sĩ, người mẫu để sản xuất clip sex Xác minh clip CSGT 'kẹp cổ' tài xế taxi công nghệ ở TPHCM

Xác minh clip CSGT 'kẹp cổ' tài xế taxi công nghệ ở TPHCM Midu mất túi và 120 triệu ở nước ngoài căng như phim: Trích xuất camera ly kỳ, thứ hiện ra bên trong túi khi cảnh sát tìm thấy gây sốc!

Midu mất túi và 120 triệu ở nước ngoài căng như phim: Trích xuất camera ly kỳ, thứ hiện ra bên trong túi khi cảnh sát tìm thấy gây sốc! Căng: Cả nhà em gái Từ Hy Viên nhảy vào cuộc chiến tranh quyền thừa kế

Căng: Cả nhà em gái Từ Hy Viên nhảy vào cuộc chiến tranh quyền thừa kế Vụ chàng trai Quảng Nam trong 3 tuần cưới 2 vợ vì cùng có bầu: Người trong cuộc nói gì?

Vụ chàng trai Quảng Nam trong 3 tuần cưới 2 vợ vì cùng có bầu: Người trong cuộc nói gì? Lễ tang bố Nathan Lee qua đời vì đột quỵ

Lễ tang bố Nathan Lee qua đời vì đột quỵ Lộ hợp đồng phân chia tài sản trước hôn nhân giữa Từ Hy Viên và chồng người Hàn, biệt thự 160 tỷ được chuyển cho mẹ vợ?

Lộ hợp đồng phân chia tài sản trước hôn nhân giữa Từ Hy Viên và chồng người Hàn, biệt thự 160 tỷ được chuyển cho mẹ vợ? Mạng xã hội rúng động chuyện chàng trai làm 2 đám cưới vì 2 người yêu cùng mang bầu

Mạng xã hội rúng động chuyện chàng trai làm 2 đám cưới vì 2 người yêu cùng mang bầu Tạm đình chỉ thiếu tá cảnh sát giao thông gắt gỏng, chửi thề với cô gái ở TPHCM

Tạm đình chỉ thiếu tá cảnh sát giao thông gắt gỏng, chửi thề với cô gái ở TPHCM Đến lượt chồng Từ Hy Viên bị 1 ông lớn mắng chửi thậm tệ, tưởng tử tế nhưng dự đầy phốt?

Đến lượt chồng Từ Hy Viên bị 1 ông lớn mắng chửi thậm tệ, tưởng tử tế nhưng dự đầy phốt?