Ngân hàng Nhà nước đã ‘bơm’ hơn 30.000 tỷ ra thị trường

Theo bản tin thị trường tiền tệ của Chứng khoán SSI, tuần qua, NHNN chỉ mua kỳ hạn 1 tỷ USD trên thị trường mở nhưng mua vào một lượng lớn ngoại tệ từ các NHTM, tương đương khoảng hơn 30 nghìn tỷ đồng được bơm ra thị trường.

Trong khi đó, lãi suất trên liên ngân hàng vẫn duy trì ở mức 0.19%/năm với kỳ hạn qua đêm và 0.25%/năm với kỳ hạn 1 tuần.

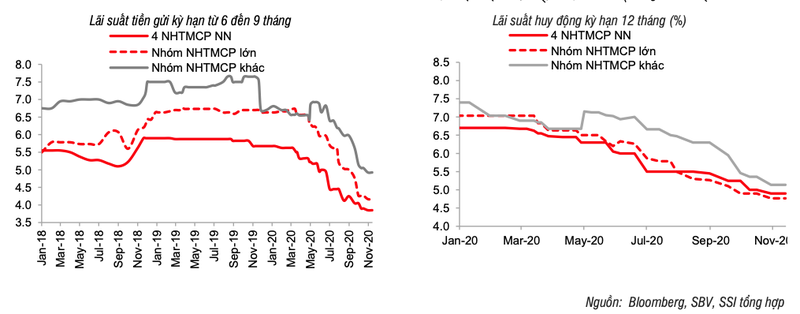

Lãi suất tiền gửi giữ ở mức 2.5-3.8%/năm với kỳ hạn dưới 6 tháng, 3.7-5.0%/năm với kỳ hạn 6 đến dưới 12 tháng, 4.9-5.8%/năm với kỳ hạn 12,13 tháng.

Thanh khoản các NHTM vẫn dồi dào dù đã bước vào mùa cao điểm cuối năm và SSI dự báo lãi suất sẽ tiếp tục đi ngang.

Trên thị trường ngoại hối, nguồn cung ngoại tệ dồi dào, VND tiếp tục ổn định.

Video đang HOT

Sự hưng phấn của thị trường trong phiên đầu tuần khi đón nhận các thông tin tích cực về vắc xin của hãng Pfizer và BioNTech nhanh chóng bị phủ bóng bởi diễn biến ngày càng trầm trọng của dịch bệnh. Tổng số ca nhiễm Covid-19 toàn cầu hiện đã gần 5.5 triệu với hơn 500 nghìn ca nhiễm mới mỗi ngày, trong đó Mỹ và Châu Âu chiếm hơn 70% số ca nhiễm mới. Tuy nhiên, kỳ vọng về vắc xin nhìn chung vẫn giúp tâm lý thị trường duy trì tích cực. Các đồng tiền trú ẩn JPY, CHF giảm giá lần lượt -1.24% và -1.46% so với USD; vàng giảm 3.2% về mức 1.889 USD/oz; lợi tức TPCP Mỹ cũng tăng thêm từ 3-8 điểm phần trăm.

Tỷ giá USD/VND niêm yết của các NHTM vẫn giữ nguyên ở mức 23.060/23.270; tỷ giá trên thị trường tự do tăng 40 đ/USD chiều mua vào và 20đ/USD chiều bán ra, lên 23.200/23.220 do USD trên thị trường quốc tế cũng hồi phục đôi chút (chỉ số DXY tăng từ 92.2 lên 92.8).

Tổng cục Hải quan công bố thặng dư thương mại tháng 10 ở mức 2.94 tỷ USD – cao hơn so với mức ước tính 2.2 tỷ USD của Tổng cục Thống kê đưa ra trước đó, tổng thặng dư thương mại 10 tháng được đưa lên mức kỷ lục mới là gần 20 tỷ USD.

Nguồn cung ngoại tệ dồi dào, NHNN tiếp tục mua vào lượng lớn ngoại tệ, dữ trữ ngoại hỗi hướng gần hơn đến mục tiêu 100 tỷ USD vào cuối 2020 mà Chính phủ đã đưa ra. Bởi vậy, SSI cho rằng xu hướng đi ngang của tỷ giá USD/VND sẽ tiếp tục được duy trì.

Trên thị trường trái phiếu Chính phủ, tuần qua, Kho bạc Nhà nước gọi thầu 8 nghìn tỷ đồng trái phiếu, thị trường sôi động hơn với tỷ lệ trúng thầu cải thiện lên mức 64% (từ mức 4% của tuần trước). Lãi suất trúng thầu nhích thêm 2 điểm phần trăm ở 2 kỳ hạn 10 và 15 năm và không đổi ở kỳ hạn 5 và 30 năm.

Lãi suất có thể giảm tiếp nếu có thêm diễn biến bất lợi

Mức lãi suất liên ngân hàng siêu thấp đã kéo dài hơn 4 tháng nay...

Lãi suất có thể giảm tiếp nếu có thêm diễn biến bất lợi

Tuần qua, thị trường mở vẫn không có giao dịch mới, lãi suất trên thị trường liên ngân hàng đi ngang ở mức 0,175%/năm với kỳ hạn qua đêm và 0,225%/năm với kỳ hạn 1 tuần. Mức lãi suất liên ngân hàng siêu thấp đã kéo dài hơn 4 tháng nay, trong đó, lãi suất liên ngân hàng qua đêm thường xuyên dao động trong vùng 0,1-0,2%/năm.

Trên thị trường tổ chức kinh tế và dân cư, sau bước giảm mạnh tuần đầu tháng 10 (khoảng 0,2-0,4%/năm ở các ngân hàng thương mại lớn) do ảnh hưởng bởi quyết định hạ lãi suất điều hành của Ngân hàng Nhà nước, lãi suất tiền gửi không có nhiều thay đổi trong tuần qua, giữ ở mức 3-3,8%/năm với kỳ hạn dưới 6 tháng, 3,7-5,0%/năm với kỳ hạn 6 đến dưới 12 tháng, 4,9-5,8%/năm với kỳ hạn 12,13 tháng.

Theo nhận định của Công ty Chứng khoán SSI, mặc dù dịch bệnh đã được kiểm soát và thị trường đã bước vào quý cuối năm thường là quý cao điểm kinh doanh nhưng khả năng hấp thụ vốn của nền kinh tế vẫn khá khiêm tốn, tiền đồng dư thừa trong hệ thống các ngân hàng. Điều này khiến lãi suất được dự báo vẫn sẽ đi ngang ở vùng thấp trong thời gian tới hoặc có thể giảm thêm từ 0,1%-0,3%/năm nếu có các diễn biến bất lợi của dịch bệnh trong nước và thế giới.

Công ty Chứng khoán VNDirect thì dự đoán lãi suất cả huy động và cho vay có thể giảm 0,25-0,5%/năm trong quý IV, tương đương giảm thêm cỡ khoảng 0,05-0,1%/năm từ nay đến năm 2020. VNDirect cũng lưu ý rằng lãi suất huy động ngắn hạn có thể giảm nhiều hơn so với lãi suất dài hạn.

Về diễn biến tăng trưởng tín dụng từ đầu năm, trong báo cáo cập nhật mới đây, Công ty Chứng khoán MB (MBS) tin rằng tăng trưởng tín dụng cả năm sẽ đạt xấp xỉ 10%.

Có phần kém lạc quan hơn, VNDirect kỳ vọng tín dụng cả năm sẽ tăng 9%.

Được biết, tăng trưởng tín dụng lũy kế từ đầu năm nay đến hết tháng 9 ở mức 6,09%, thấp hơn nhiều mức 9,4% cùng kỳ năm ngoái. Trong khi đó, mức tăng trưởng tín dụng của cả năm 2019 là 13,65%.

VNDirect cũng kỳ vọng Ngân hàng Nhà nước sẽ duy trì chính sách tiền tệ nới lỏng để hỗ trợ tăng trưởng kinh tế trong năm 2021 trong bối cảnh áp lực lạm phát năm tới ở mức thấp.

Tuy nhiên, công ty chứng khoán cho rằng Ngân hàng Nhà nước sẽ ít thay đổi lãi suất điều hành chủ chốt so với mặt bằng hiện tại. Thay vào đó, cơ quan này có thể hỗ trợ thị trường tiền tệ thông qua thị trường mở, gia tăng dự trữ ngoại hối, nâng trần tăng trưởng tín dụng cho các ngân hàng thương mại hoặc lùi thời hạn áp dụng các tiêu chuẩn an toàn tài chính cao hơn đối với các ngân hàng thương mại.

Một số ước lượng cho thấy trong tháng 9 vừa qua, trong bối cảnh tỷ giá thuận lợi, Ngân hàng Nhà nước đã mua thêm 1 tỷ USD cho dự trữ ngoại hối, nâng mức dự trữ ngoại hối lên 93 tỷ USD (cuối năm 2019, dự trữ ngoại hối vào khoảng 80 tỷ USD). Dự kiến cuối năm nay, Việt Nam cán mốc 100 tỷ USD dự trữ ngoại hối.

Theo nhận định của chuyên gia kinh tế Nguyễn Đức Thành, Việt Nam cần tiếp tục tăng dự trữ ngoại hối lên khoảng 6 tháng nhập khẩu, với mục tiêu cụ thể trong vòng 12-18 tháng tới là mốc 150 tỷ USD.

Bên cạnh yếu tố dự trữ - dự phòng, việc mua vào USD đồng nghĩa với bơm VND ra thị trường, là một trong những cách để hỗ trợ dòng vốn cho nền kinh tế, lãi suất theo đó có thêm điều kiện để duy trì ở mức thấp, thậm chí tiếp tục giảm.

Vì sao ngân hàng cho nhau vay lãi suất siêu rẻ gần bằng 0%?  Tiền đang tràn ngập trong hệ thống ngân hàng khiến lãi suất cho vay cũng giảm mạnh. Tín dụng tăng trưởng chậm chạp, các ngân hàng vay tiền của nhau với lãi suất thấp kỷ lục và lãi suất huy động liên tục suy giảm là những dấu hiệu cho thấy tiền đang tràn ngập trong hệ thống ngân hàng. Chưa bao giờ...

Tiền đang tràn ngập trong hệ thống ngân hàng khiến lãi suất cho vay cũng giảm mạnh. Tín dụng tăng trưởng chậm chạp, các ngân hàng vay tiền của nhau với lãi suất thấp kỷ lục và lãi suất huy động liên tục suy giảm là những dấu hiệu cho thấy tiền đang tràn ngập trong hệ thống ngân hàng. Chưa bao giờ...

Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43

Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43 Xung đột Nga - Ukraine trước bước ngoặt08:59

Xung đột Nga - Ukraine trước bước ngoặt08:59 Vụ trộm bồn cầu làm bằng 98 kg vàng: nghi phạm ra tay trong 5 phút09:08

Vụ trộm bồn cầu làm bằng 98 kg vàng: nghi phạm ra tay trong 5 phút09:08 Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28

Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28 Ông Trump khen ông Zelensky dũng cảm, không cam kết hỗ trợ lực lượng châu Âu tại Ukraine08:00

Ông Trump khen ông Zelensky dũng cảm, không cam kết hỗ trợ lực lượng châu Âu tại Ukraine08:00 Phát sốt đoạn phim ông Trump, ông Netanyahu nhâm nhi cocktail ở bãi biển Gaza08:01

Phát sốt đoạn phim ông Trump, ông Netanyahu nhâm nhi cocktail ở bãi biển Gaza08:01 Không chỉ Mỹ, Pháp cũng đàm phán về khoáng sản quan trọng với Ukraine09:14

Không chỉ Mỹ, Pháp cũng đàm phán về khoáng sản quan trọng với Ukraine09:14 Xe mất thắng lao xuống rãnh ven đường, ít nhất 18 người thiệt mạng tại Thái Lan01:07

Xe mất thắng lao xuống rãnh ven đường, ít nhất 18 người thiệt mạng tại Thái Lan01:07 Đột ngột chuyển sai hướng, ô tô gây tai nạn liên hoàn ở Đắk Lắk00:50

Đột ngột chuyển sai hướng, ô tô gây tai nạn liên hoàn ở Đắk Lắk00:50 Ông Trump nổi giận, tương lai nào đang chờ đón ông Zelensky và Ukraine?01:38

Ông Trump nổi giận, tương lai nào đang chờ đón ông Zelensky và Ukraine?01:38 Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09

Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Á hậu gen Z ở penthouse, vướng tin bí mật sinh con tiếp tục tậu nhà mới ở tuổi 25

Sao việt

18:08:54 04/03/2025

Khuyên lưỡi rơi vào dạ dày khi ăn cơm

Sức khỏe

18:07:55 04/03/2025

Chàng trai trẻ xây dựng một khu vườn lan hồ điệp chỉ với "0 đồng", khiến cư dân mạng phải thốt lên: Sao mình không nghĩ ra nhỉ?

Sáng tạo

18:07:23 04/03/2025

Tử vi ngày 5/3/2025 của12 cung hoàng đạ: Công việc suôn sẻ, tình duyên khởi sắc

Trắc nghiệm

18:07:13 04/03/2025

Người đàn ông trổ tài bắt rắn khổng lồ bằng tay không và cái kết bất ngờ

Lạ vui

18:05:42 04/03/2025

Người đàn ông Việt lấy vợ Triều Tiên được nhiều người ngưỡng mộ, đã qua đời

Netizen

18:03:40 04/03/2025

Nam ca sĩ gây án trong vụ hiếp dâm cấp độ đặc biệt vắng mặt trong phiên thẩm vấn, lý do là gì?

Sao châu á

17:56:53 04/03/2025

Adrien Brody: Nam diễn viên 2 lần giành giải Oscar và kỷ lục vô tiền khoáng hậu

Hậu trường phim

17:47:17 04/03/2025

Anh Tài "mỏ hỗn" chứng nào tật nấy với fan, chê dự án FC làm tặng mình rồi lại vội xin lỗi

Nhạc việt

17:15:00 04/03/2025

Bản nhạc phim hot nhất 2025 từng gây sốt khắp MXH, lý do gì "trắng tay" tại Oscar?

Nhạc quốc tế

17:09:42 04/03/2025

Vinaconex sẽ bán 35% vốn ND2 cho Toyota Tsusho

Vinaconex sẽ bán 35% vốn ND2 cho Toyota Tsusho Con trai Chủ tịch NCB đăng ký mua vào 9 triệu cổ phiếu

Con trai Chủ tịch NCB đăng ký mua vào 9 triệu cổ phiếu

Lãi suất tiết kiệm ngân hàng nào cao nhất?

Lãi suất tiết kiệm ngân hàng nào cao nhất? Xử lý nợ xấu: Nợ cũ chưa xong, nợ mới chờ ở cửa

Xử lý nợ xấu: Nợ cũ chưa xong, nợ mới chờ ở cửa Lãi suất tiền gửi những tháng cuối năm có thể giảm thêm

Lãi suất tiền gửi những tháng cuối năm có thể giảm thêm Doanh nghiệp chủ yếu muốn giảm lãi suất các khoản vay hiện hữu

Doanh nghiệp chủ yếu muốn giảm lãi suất các khoản vay hiện hữu Lãi suất tiền gửi vẫn sẽ chịu áp lực giảm thêm trong quý cuối năm

Lãi suất tiền gửi vẫn sẽ chịu áp lực giảm thêm trong quý cuối năm Có thể giảm khoảng 10.000 tỷ đồng chi phí lãi vay

Có thể giảm khoảng 10.000 tỷ đồng chi phí lãi vay Cục trưởng Xuân Bắc nói gì về Hòa Minzy mà gây bão mạng?

Cục trưởng Xuân Bắc nói gì về Hòa Minzy mà gây bão mạng? Làm rõ nguyên nhân nữ sinh viên rơi từ tầng cao xuống đất tử vong: Hiện trường đau lòng

Làm rõ nguyên nhân nữ sinh viên rơi từ tầng cao xuống đất tử vong: Hiện trường đau lòng Thăng vượt cấp hàm cho chiến sĩ công an hy sinh khi làm nhiệm vụ

Thăng vượt cấp hàm cho chiến sĩ công an hy sinh khi làm nhiệm vụ Ly kỳ chuyện cặp bạn thân rủ nhau làm đám cưới giả lấy tiền đi du lịch, hơn 9 tháng sau đón con đầu lòng với nhau

Ly kỳ chuyện cặp bạn thân rủ nhau làm đám cưới giả lấy tiền đi du lịch, hơn 9 tháng sau đón con đầu lòng với nhau Ảnh chụp từ camera trong biệt thự vào nửa đêm hé lộ cuộc sống không như tưởng tượng của nàng dâu hào môn

Ảnh chụp từ camera trong biệt thự vào nửa đêm hé lộ cuộc sống không như tưởng tượng của nàng dâu hào môn

Con gái 13 tuổi của Ảnh hậu Lý Tiểu Lộ kêu cứu

Con gái 13 tuổi của Ảnh hậu Lý Tiểu Lộ kêu cứu Mạc Anh Thư gặp sự cố hậu ly hôn Huy Khánh

Mạc Anh Thư gặp sự cố hậu ly hôn Huy Khánh Hòa Minzy nhắn tin Facebook cho "vua hài đất Bắc" Xuân Hinh, ngày hôm sau nhận được điều bất ngờ

Hòa Minzy nhắn tin Facebook cho "vua hài đất Bắc" Xuân Hinh, ngày hôm sau nhận được điều bất ngờ Kết quả vụ tranh gia sản Từ Hy Viên: 761 tỷ tiền thừa kế chia đôi, chồng Hàn có cú "lật kèo" gây sốc

Kết quả vụ tranh gia sản Từ Hy Viên: 761 tỷ tiền thừa kế chia đôi, chồng Hàn có cú "lật kèo" gây sốc Sao Việt "huyền thoại" đóng MV của Hòa Minzy, cõi mạng dậy sóng vì các phân cảnh đắt giá từng chút một

Sao Việt "huyền thoại" đóng MV của Hòa Minzy, cõi mạng dậy sóng vì các phân cảnh đắt giá từng chút một Thái độ Xuân Hinh dành cho Hòa Minzy

Thái độ Xuân Hinh dành cho Hòa Minzy Cuộc hôn nhân ngắn nhất showbiz: Sao nữ bị chồng đánh sảy thai rồi vứt trên đường, ly dị sau 12 ngày cưới

Cuộc hôn nhân ngắn nhất showbiz: Sao nữ bị chồng đánh sảy thai rồi vứt trên đường, ly dị sau 12 ngày cưới Bắc Bling vừa ra mắt đã nhận gạch đá, Hòa Minzy nói gì?

Bắc Bling vừa ra mắt đã nhận gạch đá, Hòa Minzy nói gì?

Thấy có nhiều chim lợn, trường mua vàng mã, mời thầy về cúng!

Thấy có nhiều chim lợn, trường mua vàng mã, mời thầy về cúng!