Một lượng tiền lớn vừa được Ngân hàng Nhà nước bơm trở lại thị trường

Ngân hàng Nhà nước bơm ròng 34.100 tỷ đồng trên kênh tín phiếu tuần qua…

Sau cao điểm hút về cuối tháng 11, trong tuần qua, thị trường ghi nhận dòng tiền khá lớn được Ngân hàng Nhà nước bơm trở lại hệ thống, thông qua kênh tín phiếu.

Cụ thể, trong tuần từ 4-8/12, dù Ngân hàng Nhà nước vẫn tiếp tục gọi thầu tín phiếu để hút tiền cân đối, nhưng lượng đáo hạn lớn khiến lượng bơm ròng trở lại hệ thống ở mức cao.

Tổng lượng tín phiếu chào thầu tuần qua 29.000 tỷ đồng với kỳ hạn 7 ngày, được các tổ chức tín dụng hấp thụ 28.500 tỷ đồng với lãi suất 0,60%/năm. Nhưng trong tuần có tới 55.900 tỷ đồng tín phiếu đến hạn.

Theo đó, tính đến cuối tuần trước, Ngân hàng Nhà nước đã bơm ròng tới 34.100 tỷ đồng trên kênh tín phiếu.

Với lượng bơm ròng trên, khối lượng tín phiếu lưu hành để hút bớt tiền về đến cuối tuần qua đã giảm xuống còn 21.800 tỷ đồng.

Video đang HOT

Trước đó, cao điểm đến ngày 30/11/2017, tổng lượng tiền hút về qua số dư tín phiếu lưu hành từng lên tới 65.200 tỷ đồng – cao nhất kể từ đầu năm.

Từ đầu năm đến nay, Ngân hàng Nhà nước thường xuyên sử dụng công cụ tín phiếu, phát hành để hút bớt tiền về, như một trong những biện pháp trung hòa tác động của nguồn tiền đưa ra mua ngoại tệ.

Sau mức mua ròng khoảng 7 tỷ USD từ đầu năm đến trung tuần tháng 11, Ngân hàng Nhà nước vẫn rải rác tiếp tục mua vào thời gian gần đây.

Giá USD giao dịch bình quân trên thị trường liên ngân hàng tuần qua cũng ở sát mốc 22.710 VND – mốc giá Sở Giao dịch Ngân hàng Nhà nước niêm yết mua vào từ đầu tháng 10/2017 đến nay.

Theo Thùy Duyên

Ngân hàng đã cần tiền hơn

Lượng tiền lớn dần trả lại và ngấm vào thị trường qua điều tiết nguồn hệ thống ngân hàng...

Từ đầu tuần đến nay, Ngân hàng Nhà nước liên tục trả lại nguồn vốn cho các ngân hàng thương mại qua kênh tín phiếu, cũng như bắt đầu bơm thêm qua nghiệp vụ cầm cố trên thị trường mở.

Điển hình cho diễn biến trên, trong phiên ngày 14/11, lần đầu tiên kể từ giữa năm trở lại đây, Ngân hàng Nhà nước phát hành tín phiếu để hút bớt tiền về nhưng không có khối lượng trúng thầu.

Từ giữa năm 2017 đến nay, nhà điều hành liên tục sử dụng công cụ tín phiếu, phát hành ra để hút bớt lượng tiền dư thừa trong hệ thống các tổ chức tín dụng về. Cao điểm của hoạt động này vừa ghi nhận trong nửa cuối tháng 10 vừa qua, với tổng lượng hút về từng lên tới 55.000 tỷ đồng, sau khi Ngân hàng Nhà nước đưa tiền đồng ra mua lại lượng lớn ngoại tệ.

Khoảng một tuần trở lại đây, đặc biệt từ đầu tuần này, hiện tượng dư thừa trên đã thay đổi. Ngân hàng Nhà nước cũng đã giảm bớt lượng phát hành tín phiếu, từ quy mô 7.000 - 8.000 tỷ đồng mỗi phiên xuống còn chỉ 1.000 tỷ đồng/phiên gần đây.

Với diễn biến trên, tính đến ngày 14/11, tổng lượng tín phiếu lưu hành của Ngân hàng Nhà nước (ứng với lượng tiền phải hút bớt về) đã giảm mạnh từ khoảng 55.000 tỷ đồng cao điểm giữa tháng 10 vừa qua xuống chỉ còn 18.205 tỷ đồng.

Theo đó, một lượng tiền lớn đã trả trở lại cho hệ thống các tổ chức tín dụng, sau khi điều hòa, để ngấm dần vào thị trường. Thậm chí những phiên gần đây đã ghi nhận có hoạt động bơm thêm vốn qua kênh cầm cố trên thị trường mở (OMO), dù mức độ ở mức vài trăm tỷ mỗi phiên.

Diễn biến trên phản ánh trạng thái dư thừa vốn của hệ thống không còn lớn, vốn đã ngấm dần vào thị trường, khớp với xu hướng tín dụng bắt đầu tăng mạnh hơn trong những tháng cuối năm, và hoạt động ngân hàng sắp bước vào mùa cao điểm thanh toán, chi trả cuối năm.

Cùng phản ánh diễn biến trên, lãi suất VND trên thị trường liên ngân hàng đã có hướng tăng mạnh trong khoảng một tuần trở lại đây.

Đến ngày 14/11, lãi suất chào bình quân liên ngân hàng VND tiếp tục tăng khá mạnh 0,06 - 0,16 điểm phần trăm ở tất cả các kỳ hạn so với phiên đầu tuần. Trong đó, sau một thời gian dài nằm dưới mốc 1%/năm, lãi suất VND kỳ hạn qua đêm đã vượt lên và mức ghi nhận phiên 14/11 ở 1,24%/năm.

Theo đó, điểm hoán đổi lãi suất giữa VND với USD đã hạn chế tình trạng âm trong thời gian qua (lãi suất qua đêm USD trên liên ngân hàng phiên 14/11 ở 1,35%). Điều này cũng giảm thiểu áp lực cân đối đối với tỷ giá.

Theo Thùy Duyên

Rủi ro tín dụng tập trung  Thời gian gần đây, có nhiều thông tin về việc một số doanh nghiệp đã và đang rơi vào tình trạng mất khả năng thanh toán với các ngân hàng. Điều đáng chú ý là số nợ của các doanh nghiệp này rất lớn so với vốn tự có của ngân hàng. Dư luận đang đặt câu hỏi tại sao ngân hàng lại...

Thời gian gần đây, có nhiều thông tin về việc một số doanh nghiệp đã và đang rơi vào tình trạng mất khả năng thanh toán với các ngân hàng. Điều đáng chú ý là số nợ của các doanh nghiệp này rất lớn so với vốn tự có của ngân hàng. Dư luận đang đặt câu hỏi tại sao ngân hàng lại...

Vụ dụ dỗ người dân tu tập mê tín: Một bị hại phải bán 3 căn nhà ở Hà Nội01:02

Vụ dụ dỗ người dân tu tập mê tín: Một bị hại phải bán 3 căn nhà ở Hà Nội01:02 Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07

Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07 Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41

Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41 Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28

Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28 'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08

'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08 Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43

Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43 Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41

Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41 Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52

Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52 Đặc phái viên Mỹ hé lộ điều Nga - Ukraine phải làm để đạt thỏa thuận hòa bình07:56

Đặc phái viên Mỹ hé lộ điều Nga - Ukraine phải làm để đạt thỏa thuận hòa bình07:56 Kết quả tức thì từ đối thoại Mỹ - Nga về Ukraine08:20

Kết quả tức thì từ đối thoại Mỹ - Nga về Ukraine08:20 Siêu máy tính dự báo ngày tàn của nhân loại, khi trái đất cạn sạch ôxy08:32

Siêu máy tính dự báo ngày tàn của nhân loại, khi trái đất cạn sạch ôxy08:32Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Điều tra vụ 2 thanh niên bị chém thương vong trong đêm

Pháp luật

13:08:15 26/02/2025

New York thông báo đóng cửa khách sạn chuyên cho người nhập cư lưu trú

Thế giới

13:03:51 26/02/2025

Tử vi cung hoàng đạo Xử Nữ năm 2025: Chăm chỉ, kiên trì sẽ phát triển

Trắc nghiệm

12:53:41 26/02/2025

Xử lý dầu vón cục trôi dạt vào bờ biển Quảng Nam

Tin nổi bật

12:27:07 26/02/2025

Lisa khoe lưng trần gợi cảm, "khiêu khích cả thế giới"

Nhạc quốc tế

12:05:48 26/02/2025

Tình hình bất ổn của Dế Choắt: Tự nhận là "tội đồ, tiêu tan sự nghiệp, ở dưới đáy xã hội"

Nhạc việt

11:52:56 26/02/2025

Bức ảnh gây tranh cãi của Hòa Minzy

Sao việt

11:48:44 26/02/2025

Cách làm gà chiên mắm đơn giản tại nhà

Ẩm thực

11:45:19 26/02/2025

Xuân Son tin Tiến Linh là ứng viên sáng giá nhất cho Quả bóng vàng 2024

Sao thể thao

11:09:41 26/02/2025

Phát hiện bất ngờ về Sao Hỏa

Lạ vui

11:07:35 26/02/2025

Tín dụng chéo từ thân hữu ít được đặt ra nổi bật như sở hữu chéo giữa các ngân hàng thương mại…

Tín dụng chéo từ thân hữu ít được đặt ra nổi bật như sở hữu chéo giữa các ngân hàng thương mại… Đề nghị tử hình nguyên giám đốc Agribank Bến Thành

Đề nghị tử hình nguyên giám đốc Agribank Bến Thành Sẽ kiểm tra vụ thu phí trái phép ở Ngân hàng Hợp tác chi nhánh Hưng Yên

Sẽ kiểm tra vụ thu phí trái phép ở Ngân hàng Hợp tác chi nhánh Hưng Yên Hiệp hội vàng Việt Nam: Không ở đâu NHNN độc quyền sản xuất vàng miếng

Hiệp hội vàng Việt Nam: Không ở đâu NHNN độc quyền sản xuất vàng miếng Không phải 10 NHTM lớn nhất mà bất ngờ là "bé hạt tiêu" OCB trở thành ngân hàng đầu tiên hoàn tất Basel II

Không phải 10 NHTM lớn nhất mà bất ngờ là "bé hạt tiêu" OCB trở thành ngân hàng đầu tiên hoàn tất Basel II Cần bình đẳng trong kinh doanh vàng

Cần bình đẳng trong kinh doanh vàng Ngân hàng Hợp tác Chi nhánh Hưng Yên thu phí trái quy định

Ngân hàng Hợp tác Chi nhánh Hưng Yên thu phí trái quy định Thị trường chứng khoán bước vào giai đoạn cuối năm, đừng "say men chiến thắng" mà quên những điều này

Thị trường chứng khoán bước vào giai đoạn cuối năm, đừng "say men chiến thắng" mà quên những điều này So sánh nhan sắc Lâm Tâm Như ở tuổi 49 mới hiểu thế nào là sự khác biệt của lão hoá nhân tạo và tự nhiên

So sánh nhan sắc Lâm Tâm Như ở tuổi 49 mới hiểu thế nào là sự khác biệt của lão hoá nhân tạo và tự nhiên Sao nữ Vbiz 12 tuổi mua nhà cho bố mẹ, 20 tuổi lên chức CEO, nghe mức cát xê mới choáng

Sao nữ Vbiz 12 tuổi mua nhà cho bố mẹ, 20 tuổi lên chức CEO, nghe mức cát xê mới choáng Tạm giữ đối tượng dùng xăng đốt mẹ ruột

Tạm giữ đối tượng dùng xăng đốt mẹ ruột Sao Việt 26/2: Chị em Thuý Hạnh gợi cảm giữa trời tuyết, Khánh Vân đón tuổi 30

Sao Việt 26/2: Chị em Thuý Hạnh gợi cảm giữa trời tuyết, Khánh Vân đón tuổi 30 Kế hoạch chi tiết của tên cướp khoác áo Chủ tịch Hội nông dân xã

Kế hoạch chi tiết của tên cướp khoác áo Chủ tịch Hội nông dân xã Quyền Linh tiếc nuối khi nữ giáo viên quốc phòng từ chối hẹn hò thợ sửa máy

Quyền Linh tiếc nuối khi nữ giáo viên quốc phòng từ chối hẹn hò thợ sửa máy Giới nghệ sĩ lầm đường lạc lối: Ai cũng cần một cơ hội thứ 2

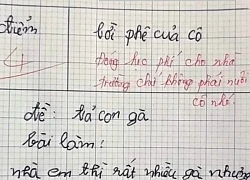

Giới nghệ sĩ lầm đường lạc lối: Ai cũng cần một cơ hội thứ 2 Bài văn tả gà của học sinh lớp 3 bị cô giáo cho 4 điểm và nhận xét cực gắt, dân mạng đọc thử rồi tranh cãi ầm ĩ

Bài văn tả gà của học sinh lớp 3 bị cô giáo cho 4 điểm và nhận xét cực gắt, dân mạng đọc thử rồi tranh cãi ầm ĩ

Cảnh nam sinh ngồi bấm điện thoại khi bà bầu đứng suốt 30 phút trên tàu metro số 1 gây tranh cãi dữ dội

Cảnh nam sinh ngồi bấm điện thoại khi bà bầu đứng suốt 30 phút trên tàu metro số 1 gây tranh cãi dữ dội Biến căng: Cảnh sát khám nhà khẩn, bắt giữ nam diễn viên hàng đầu nghi xúi giục tra tấn người đến chết

Biến căng: Cảnh sát khám nhà khẩn, bắt giữ nam diễn viên hàng đầu nghi xúi giục tra tấn người đến chết Ảnh nét căng ăn hỏi thủ môn Văn Toản: Dàn xe rước dâu "khủng", đàng gái nhà to nhất phố gia thế không phải vừa

Ảnh nét căng ăn hỏi thủ môn Văn Toản: Dàn xe rước dâu "khủng", đàng gái nhà to nhất phố gia thế không phải vừa Thu Hoà - mẹ Bắp xuất hiện trên livestream, oà khóc khi quay con đang nằm trên giường bệnh

Thu Hoà - mẹ Bắp xuất hiện trên livestream, oà khóc khi quay con đang nằm trên giường bệnh Mẹ qua đời sau thời gian bạo bệnh, Quang Dũng hủy toàn bộ lịch trình

Mẹ qua đời sau thời gian bạo bệnh, Quang Dũng hủy toàn bộ lịch trình Náo loạn MXH: Phạm Băng Băng bí mật kết hôn với ông trùm giàu bậc nhất Đông Nam Á để cứu vớt sự nghiệp?

Náo loạn MXH: Phạm Băng Băng bí mật kết hôn với ông trùm giàu bậc nhất Đông Nam Á để cứu vớt sự nghiệp? Chia sẻ mới nhất của mẹ Bắp từ Singapore về tình hình hiện tại của con trai

Chia sẻ mới nhất của mẹ Bắp từ Singapore về tình hình hiện tại của con trai Triệu Lệ Dĩnh hoảng loạn vì bị vây kín giữa biển người, nhan sắc thật qua "cam thường" mới gây choáng

Triệu Lệ Dĩnh hoảng loạn vì bị vây kín giữa biển người, nhan sắc thật qua "cam thường" mới gây choáng Đơn vị tổ chức quyên góp từ thiện Give.Asia thông báo dừng chiến dịch ủng hộ bé Bắp

Đơn vị tổ chức quyên góp từ thiện Give.Asia thông báo dừng chiến dịch ủng hộ bé Bắp