Mặt bằng lãi suất khó giảm thêm

Không ít ngân hàng đã giảm lãi vay để chia sẻ khó khăn với doanh nghiệp bị dịch bệnh ảnh hưởng khiến nhiều người liên tưởng đến việc mặt bằng lãi suất sẽ giảm. Tuy nhiên, theo giới phân tích tài chính, nhiều khả năng, lãi suất khó giảm thêm trong thời gian tới.

Nhiều ngân hàng đang phải điều chỉnh lãi suất cho vay để chia sẻ khó khăn với doanh nghiệp bị dịch bệnh ảnh hưởng.

Cộng thêm lãi suất cho tiết kiệm online

Trong bối cảnh dịch bệnh Covid-19 diễn biến phức tạp, các ngân hàng liên tục khuyến cáo khách hàng tăng cường sử dụng dịch vụ online. Một trong các dịch vụ được các ngân hàng khuyến khích nhiều hơn cả là gửi tiền online, vừa tiết kiệm thời gian, nhanh chóng, khách hàng lại có lãi suất cao hơn so với giao dịch tại quầy.

Cụ thể, Ngân hàng Bản Việt cộng thêm 0,5% lãi suất cho khách gửi tiết kiệm online. Đây là mức cộng thêm tối đa so với lãi suất gửi trực tiếp tại quầy, được Bản Việt áp dụng tùy kỳ hạn từ 6 tháng trở lên.

SCB là ngân hàng đang áp dụng mức lãi suất tiết kiệm online cao nhất cho kỳ hạn 6 tháng, từ 8,03-8,21%/năm (tùy số tiền gửi). Trong khi đó, nếu chọn hình thức gửi tiết kiệm tại quầy, khách hàng sẽ chỉ được hưởng lãi suất 7,1%/năm cho kỳ hạn 6 tháng.

Tại Nam A Bank, lãi suất tiền gửi online kỳ hạn 6 tháng là 8%/năm, cao hơn 1,2 điểm phần trăm so với tiền gửi tiết kiệm truyền thống. Niêm yết trên mức 7%/năm cho các sản phẩm tiết kiệm online kỳ hạn 6 tháng còn có NCB và VietBank (7,7%/năm), VPBank (7,1 – 7,5%/năm), VIB (7,3%/năm), MSB (7,2 – 7,5%/năm), Eximbank và OCB (7,2%/năm), ACB (7-7,1%/năm), Viet Captial Bank (7,5%)…

Video đang HOT

Thực tế trên cho thấy, các ngân hàng đang nỗ lực huy động tiền gửi trong bối cảnh dịch bệnh khiến cầu tín dụng giảm. Một trong những lý do để các ngân hàng đẩy mạnh cạnh tranh huy động tiết kiệm là họ tiếp tục cơ cấu lại nguồn vốn để đáp ứng quy định của Thông tư 22/2019/TT-NHNN của Ngân hàng Nhà nước về việc giảm tỷ lệ vốn ngắn hạn cho vay trung, dài hạn từ 40% hiện nay xuống còn 37% vào đầu tháng 10/2020. Mặt khác, các ngân hàng phải còn phải đáp ứng chuẩn Basel II.

Dù phải nỗ lực huy động tiền gửi, nhưng trong bối cảnh thị trường hiện nay, các ngân hàng khó có thể tăng cao lãi suất, đặc biệt là khi lãi suất cho vay đang phải điều chỉnh để chia sẻ khó khăn với doanh nghiệp bị dịch bệnh ảnh hưởng. Hơn nữa, các ngân hàng cũng không thể cắt giảm mạnh chi phí đầu vào, dù tín dụng giảm.

Lãi suất khó giảm thêm

TS. Trần Du Lịch, thành viên Tổ Tư vấn kinh tế của Thủ tướng Chính phủ cho rằng, để chia sẻ khó khăn với doanh nghiệp, ngành ngân hàng đã sớm đưa ra chủ trương cắt giảm lãi vay. Song lãi suất cũng phải theo xu hướng thị trường, bởi bản thân ngân hàng thương mại là một doanh nghiệp, nên khó có thể giảm lãi suất cho vay khi chi phí đầu vào khó sụt giảm.

Trong bối cảnh hiện nay, không cần các gói kích cầu để kích thích kinh tế, hay nới lỏng chính sách tiền tệ, mà quan trọng hơn là hoãn, giãn thuế, giảm một số loại phí hành chính để hỗ trợ doanh nghiệp gặp khó khăn trước bối cảnh dịch bệnh hoành hành.

- TS. Trần Du Lịch, thành viên Tổ Tư vấn kinh tế của Thủ tướng Chính phủ

Dưới góc độ của một đơn vị tư vấn đầu tư, trong một báo cáo phân tích mới đây, Công ty Chứng khoán Bảo Việt (BVSC) nhận định, lãi suất năm 2020 nhiều khả năng ổn định, không tăng thêm so với cuối năm 2019. Nhưng mặt bằng lãi suất huy động nói chung vẫn duy trì ở mức như hiện tại, khó có khả năng giảm sâu tại các ngân hàng chưa đáp ứng được các yêu cầu về an toàn vốn.

Một yếu tố khác có thể cản trở xu hướng giảm lãi suất là diễn biến lạm phát. Chỉ số giá tiêu dùng (CPI) vào cuối tháng 1/2020 đã tăng vọt lên 6,43% so với cùng kỳ, buộc Ngân hàng Nhà nước phải hết sức thận trọng với lượng tiền đã cung ứng ra thị trường thông qua hoạt động mua ngoại tệ trong năm 2019 (ước tính khoảng 20 tỷ USD, tương đương 450.000 tỷ đồng). Lượng tiền này đang được Ngân hàng Nhà nước hút ròng về thông qua hoạt động phát hành tín phiếu.

Về kiểm soát lạm phát, Ngân hàng Nhà nước cũng cho rằng, không nôn nóng trong điều hành chính sách tiền tệ, nhưng không chủ quan trước áp lực lạm phát. Điều hành chính sách tiền tệ thận trọng, không thắt chặt quá mức gây ảnh hưởng đến tăng trưởng kinh tế, quan trọng là giữ nền tảng ổn định kinh tế vĩ mô.

Thùy Vinh

Theo baodautu.vn

Vẫn căng thẳng cuộc đua lãi suất

Cuối năm, các ngân hàng đang tiếp tục điều chỉnh mạnh lãi suất tiền gửi. Theo tính toán của các chuyên gia kinh tế, mặt bằng lãi suất huy động từ đầu năm đến nay đã tăng khoảng 0,2 - 1,5%.

Sau đợt tăng lãi suất huy động trong quý III, một số ngân hàng tiếp tục đẩy lãi suất ngay trong những ngày đầu quý IV/2019 nhằm chuẩn bị vốn đáp ứng nhu cầu mùa kinh doanh cao điểm của doanh nghiệp (DN) vào cuối năm.

Ngân hàng Bản Việt (VietCapitalBank) vừa thông báo mức lãi suất ưu đãi lên đến 8,9%/năm, áp dụng trong khoảng thời gian từ 14 đến 18/10 đối với khoản tiền gửi trên 100 triệu đồng. Cụ thể, đối với các kỳ hạn 6 tháng, 12 tháng và 15 tháng, số tiền gửi trên 100 triệu đồng, mức lãi suất tương ứng sẽ là 8,5%, 8,7% và 8,9%/năm.

Còn với SHB, từ ngày 4/10, ngân hàng này cũng áp dụng mức lãi suất tăng ở nhiều kỳ hạn. Theo đó, lãi suất tối đa SHB áp dụng là 8,1% cho kỳ hạn 6 tháng, 8,2% kỳ hạn 9 tháng; 8,3% kỳ hạn 12 tháng và 8,4% cho kỳ hạn 13 tháng.

Nam A Bank hiện vẫn trả lãi 8,5% cuối kỳ với các khoản tiền gửi có kỳ hạn 18 tháng và 24 tháng; Eximbank áp dụng mức 8,4% với các khoản tiền lớn hơn 100 tỷ đồng.

Theo các ngân hàng, việc điều chỉnh lãi suất thời gian gần đây nhằm thu hút nguồn tiền gửi dân cư, nhất là tiền gửi trung và dài hạn để gia tăng nguồn lực đáp ứng nhu cầu vốn của các doanh nghiệp thời điểm cuối năm. Ngoài ra, việc gia tăng lợi ích cho khách hàng gửi tiền trung và dài hạn cũng nhằm củng cố nguồn vốn, đáp ứng lộ trình giảm tỷ lệ vốn ngắn hạn cho vay trung và dài hạn.

Chuyên gia tài chính Cấn Văn Lực cho rằng, trên thị trường đang điều chỉnh tăng lãi suất huy động cục bộ ở các ngân hàng có quy mô vừa và nhỏ, nhưng mặt bằng lãi suất huy động cũng đẩy tăng 0,2 - 1,5% so với cuối năm 2018.

Thông tin cập nhật từ NHNN cho thấy, đến ngày 4/10/2019, tín dụng toàn nền kinh tế đạt hơn 7,85 triệu tỷ đồng, tăng 8,95% so với cuối năm 2018. Trong khi đó nhu cầu cần vốn của doanh nghiệp vẫn rất cao. Dự báo cho biết nhu cầu vay vốn tiếp tục được nhận định ở mức cao hơn nhu cầu thanh toán, thẻ và nhu cầu gửi tiền.

Chuyên gia tài chính Cấn Văn Lực cũng nhận định mặt bằng lãi suất cho vay từ nay đến cuối năm sẽ ổn định, nhờ 3 lý do chính: NHNN đã giảm lãi suất điều hành hỗ trợ cho thanh khoản; hệ thống các tổ chức tín dụng nghiêm túc thực hiện chỉ đạo chung của cơ quan quản lý về ổn định mặt bằng lãi suất cho vay; đồng thời tín dụng từ đầu năm đến nay đã tăng trên 9%.

"Hệ thống các tổ chức tín dụng cũng muốn đẩy mạnh hơn tín dụng từ nay đến cuối năm để đạt chỉ tiêu về doanh số và lợi nhuận. Do đó, các ngân hàng cũng không thể tăng lãi suất vì sẽ ảnh hưởng đến nhu cầu thực của DN", ông Lực nói.

Thúy Hằng

Theo daidoanket.vn

Thêm ngân hàng hạ lãi suất hỗ trợ doanh nghiệp  Ngày 29/11, Nam A Bank công bố chính sách điều chỉnh giảm lãi suất cho vay sau khi đã thực hiện điều chỉnh biểu lãi suất huy động VND ở các kỳ hạn theo quy định của Ngân hàng Nhà nước. Nhiều ngân hàng điều chỉnh giảm lãi suất cho vay cuối năm. Ảnh minh họa: BNEWS/TTXVN Nhằm thực hiện chủ trương của...

Ngày 29/11, Nam A Bank công bố chính sách điều chỉnh giảm lãi suất cho vay sau khi đã thực hiện điều chỉnh biểu lãi suất huy động VND ở các kỳ hạn theo quy định của Ngân hàng Nhà nước. Nhiều ngân hàng điều chỉnh giảm lãi suất cho vay cuối năm. Ảnh minh họa: BNEWS/TTXVN Nhằm thực hiện chủ trương của...

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05 TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11

TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11 Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28

Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28 Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17

Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17 Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48

Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48 Israel vận động Mỹ giữ căn cứ Nga ở Syria?08:52

Israel vận động Mỹ giữ căn cứ Nga ở Syria?08:52 Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09

Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09 Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44

Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44 Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13

Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13 Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32

Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32 Nỗ lực cắt giảm nhân sự của ông Trump gặp khó08:10

Nỗ lực cắt giảm nhân sự của ông Trump gặp khó08:10Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Cristiano Ronaldo sắm thêm siêu xe Ferrari

Sao thể thao

14:08:23 10/03/2025

Ông Trump: Thương chiến với Mexico, Canada giúp World Cup 2026 hấp dẫn hơn

Thế giới

14:05:04 10/03/2025

Người con trai hiến giác mạc của ba: "Ba mất đi nhưng ánh sáng ấy còn mãi"

Netizen

14:04:57 10/03/2025

Bữa sáng hạng thương gia của 1 hãng hàng không gây sốc với thứ được mang ra, càng bực hơn nữa khi dụng cụ ăn uống lại là đũa

Lạ vui

13:47:59 10/03/2025

Chi Pu - Quỳnh Anh Shyn sau 5 năm nghỉ chơi: Tối còn ôm hôn, tự đào lại drama gốc mít, sáng ra nhìn nhau "sượng trân", "mất trí nhớ"!

Sao việt

13:36:59 10/03/2025

Nạn lừa đảo ở trường quay phim mới của Châu Tinh Trì

Hậu trường phim

13:26:54 10/03/2025

Song Il Gook (Truyền Thuyết Jumong) bị chất vấn chuyện ăn bám vợ, suốt ngày ngửa tay xin tiền sinh hoạt

Sao châu á

13:22:21 10/03/2025

Chủ động phòng, chống bệnh dại

Sức khỏe

13:21:27 10/03/2025

Phát hiện thi thể 1 phụ nữ trong rẫy mía sau 3 tháng mất tích

Tin nổi bật

12:43:55 10/03/2025

Làm món thịt băm theo công thức này vừa nhanh lại phòng trừ cảm cúm, ngon tới mức "thổi bay" cả nồi cơm

Ẩm thực

12:42:10 10/03/2025

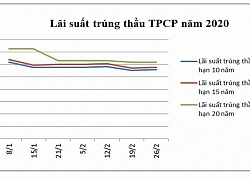

Lãi suất trái phiếu chính phủ tháng 2 giảm ở tất cả kì hạn

Lãi suất trái phiếu chính phủ tháng 2 giảm ở tất cả kì hạn Trái phiếu doanh nghiệp bất động sản tăng “nóng”, HoREA đề xuất không siết

Trái phiếu doanh nghiệp bất động sản tăng “nóng”, HoREA đề xuất không siết

Thêm ngân hàng nhập cuộc giảm lãi suất tiền gửi

Thêm ngân hàng nhập cuộc giảm lãi suất tiền gửi Ngân hàng Bản Việt miễn phí chuyển khoản cho doanh nghiệp sử dụng dịch vụ chi hộ lương

Ngân hàng Bản Việt miễn phí chuyển khoản cho doanh nghiệp sử dụng dịch vụ chi hộ lương Thêm ngân hàng đẩy lãi suất huy động lên sát 9%/năm

Thêm ngân hàng đẩy lãi suất huy động lên sát 9%/năm Cuộc đua lãi suất huy động dài hạn chưa có điểm dừng

Cuộc đua lãi suất huy động dài hạn chưa có điểm dừng Chứng khoán Bản Việt phát hành 800 tỷ đồng trái phiếu bổ sung cho vay margin

Chứng khoán Bản Việt phát hành 800 tỷ đồng trái phiếu bổ sung cho vay margin Giải mã thành công của Techcombank

Giải mã thành công của Techcombank

Triệu Vy còn gì sau cú "gãy cánh" bí ẩn nhất lịch sử showbiz Hoa ngữ?

Triệu Vy còn gì sau cú "gãy cánh" bí ẩn nhất lịch sử showbiz Hoa ngữ? Vừa nhận lót tay hàng chục tỷ đồng, Thành Chung liền làm một hành động với vợ hotgirl Tuyên Quang, dân tình chỉ biết choáng

Vừa nhận lót tay hàng chục tỷ đồng, Thành Chung liền làm một hành động với vợ hotgirl Tuyên Quang, dân tình chỉ biết choáng Chuyện như phim: Mỹ nhân số 1 màn ảnh gây sốc khi kể cha lâm bệnh nặng, bảo mẫu tìm cách chiếm đoạt tài sản

Chuyện như phim: Mỹ nhân số 1 màn ảnh gây sốc khi kể cha lâm bệnh nặng, bảo mẫu tìm cách chiếm đoạt tài sản Có một nàng hậu không bao giờ trang điểm

Có một nàng hậu không bao giờ trang điểm Hà Anh Tuấn nhắc kỷ niệm thời hâm mộ, "đốt tiền" vì Lam Trường

Hà Anh Tuấn nhắc kỷ niệm thời hâm mộ, "đốt tiền" vì Lam Trường Khung ảnh cực hot: Hội bạn F4 Hà thành của Chi Pu - Quỳnh Anh Shyn "kề vai áp má" sau 5 năm chia phe!

Khung ảnh cực hot: Hội bạn F4 Hà thành của Chi Pu - Quỳnh Anh Shyn "kề vai áp má" sau 5 năm chia phe! Quý Bình và 5 nam nghệ sĩ tài hoa ra đi đột ngột khi tuổi còn xanh

Quý Bình và 5 nam nghệ sĩ tài hoa ra đi đột ngột khi tuổi còn xanh

Nuôi đứa con bại não của cô gái quán bia suốt 25 năm, bà bán vé số đau đáu: "Phương ơi, con có còn sống không?"

Nuôi đứa con bại não của cô gái quán bia suốt 25 năm, bà bán vé số đau đáu: "Phương ơi, con có còn sống không?" Lê Phương đăng ảnh nắm chặt tay Quý Bình, nghẹn ngào nói 6 chữ vĩnh biệt cố nghệ sĩ

Lê Phương đăng ảnh nắm chặt tay Quý Bình, nghẹn ngào nói 6 chữ vĩnh biệt cố nghệ sĩ "Cháy" nhất cõi mạng: Tập thể nam giảng viên một trường ĐH mặc váy múa ba lê mừng 8/3, còn bonus cú ngã của Jennifer Lawrence

"Cháy" nhất cõi mạng: Tập thể nam giảng viên một trường ĐH mặc váy múa ba lê mừng 8/3, còn bonus cú ngã của Jennifer Lawrence "Vợ Quý Bình đẫm nước mắt, chỉ xuống đứa bé đứng dưới chân nói: Nè chị, con trai ảnh nè, ôm nó đi chị"

"Vợ Quý Bình đẫm nước mắt, chỉ xuống đứa bé đứng dưới chân nói: Nè chị, con trai ảnh nè, ôm nó đi chị"

Lễ an táng diễn viên Quý Bình: Vợ tựa đầu ôm chặt di ảnh, Vân Trang và các nghệ sĩ bật khóc, nhiều người dân đội nắng tiễn đưa

Lễ an táng diễn viên Quý Bình: Vợ tựa đầu ôm chặt di ảnh, Vân Trang và các nghệ sĩ bật khóc, nhiều người dân đội nắng tiễn đưa Nghệ sĩ Xuân Hinh nhắn 1 câu cho Sơn Tùng M-TP mà cả cõi mạng nổi bão!

Nghệ sĩ Xuân Hinh nhắn 1 câu cho Sơn Tùng M-TP mà cả cõi mạng nổi bão! Tang lễ diễn viên Quý Bình: Lặng lẽ không kèn trống, nghệ sĩ khóc nấc trước di ảnh

Tang lễ diễn viên Quý Bình: Lặng lẽ không kèn trống, nghệ sĩ khóc nấc trước di ảnh Lễ tang diễn viên Quý Bình: Hàng nghìn người chen lấn trước nhà tang lễ

Lễ tang diễn viên Quý Bình: Hàng nghìn người chen lấn trước nhà tang lễ