Lực mua lớn nhất trên thị trường chứng khoán “biến mất”

Trong bối cảnh các thị trường chứng khoán toàn cầu bị bao trùm bởi bóng mây từ căng thẳng thương mại Mỹ – Trung, lại có thêm một lý do nữa khiến giới đầu tư lo ngại: Sức mua mạnh nhất trên thị trường thời gian qua chuẩn bị biến mất.

Ảnh Shutterstock

Mặc dù chao đảo trong thời gian gần đây, nhưng thực tế, các thị trường chứng khoán đã trải qua đà leo dốc tích cực kể từ khi nền kinh tế toàn cầu có dấu hiệu phục hồi sau khủng hoảng năm 2007 – 2008. Các thành viên thị trường nhận định, nguyên nhân chính là sự phục hồi của nền kinh tế, tăng trưởng lợi nhuận của doanh nghiệp, các chính sách nới lỏng và hỗ trợ doanh nghiệp của chính phủ… Tuy nhiên, có một động lực quan trọng thúc đẩy đà tăng của chỉ số nhưng ít được các thành viên thị trường chú ý tới. ó là việc mua lại cổ phiếu của doanh nghiệp.

Mua lại cổ phiếu (share buyback) là việc công ty mua lại cổ phiếu do chính công ty đó đã phát hành. Việc mua lại cổ phiếu phát đi tín hiệu rằng, ban điều hành tin tưởng giá cổ phiếu của công ty đang giao dịch dưới giá trị thực và họ lạc quan về triển vọng của công ty trong tương lai, hoặc mục tiêu chỉ là mua lại nhằm nâng đỡ giá cổ phiếu, ngay cả trong giai đoạn khó khăn.

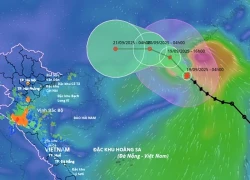

Các nguồn mua cổ phiếu trên thị trường chứng khoán 5 năm qua.

Thực tế, trong quá khứ, đây là một trong những lực mua lớn giúp thúc đẩy đà tăng của thị trường chứng khoán. Chẳng hạn, năm 1994, chỉ số S&P Buyback, theo dõi 100 cổ phiếu thuộc chỉ số S&P 500 có tỷ lệ mua lại cổ phiếu cao nhất đã tăng hơn 175% so với đà tăng của chỉ số S&P 500. Tính trung bình thường niên, S&P Buyback cũng thường tăng trưởng cao hơn 4% so với S&P 500, theo số liệu tổng hợp bởi INTL FCStone .

áng chú ý nhất, theo tính toán của INTL FCStone, trong 5 năm qua, các doanh nghiệp đã chi 3,7 nghìn tỷ USD để mua lại cổ phiếu trên thị trường, khiến đây là lực mua lớn nhất so với các nguồn mua cổ phiếu khác.

Theo giới chuyên gia, có nhiều lý do để tin rằng, động lực lớn đối với đà tăng của thị trường chứng khoán này sẽ sớm “biến mất”. Vincent Deluard, chiến lược gia tại INTL FCStone cho biết, số liệu lịch sử và các nghiên cứu chỉ rõ, hoạt động mua lại cổ phiếu phát triển nhất trong giai đoạn nới lỏng chính sách tiền tệ, doanh nghiệp thu về lợi nhuận tốt và nền kinh tế tăng trưởng.

Hiện tại, cả 3 yếu tố này đều nhạt nhòa, thậm chí đảo ngược theo chiều hướng tiêu cực. iều này sẽ ảnh hưởng đến hoạt động mua lại cổ phiếu của doanh nghiệp, tạo thêm áp lực đi xuống đối với thị trường chứng khoán. Thực tế, vấn đề này đã bắt đầu xảy ra, tạo mối lo ngại thị trường chứng khoán lao dốc trong thời gian tới.

“Hoạt động mua lại cổ phiếu mang tính chu kỳ: Khi các doanh nghiệp có nhiều tiền mặt, việc mua lại cổ phiếu diễn ra. Tới thời điểm tăng trưởng kinh tế đi xuống, thanh khoản giảm sút, hoạt động này sẽ dừng lại. Chẳng hạn, năm 2009, sau khi khủng hoảng kinh tế diễn ra, hoạt động mua lại cổ phiếu đã giảm hơn 80% so với năm trước đó”, Deluard cho biết.

Theo giới quan sát, việc mua lại cổ phiếu của các doanh nghiệp lớn đã có dấu hiệu chậm lại kể từ năm 2015, khi Cục Dự trữ Liên bang Mỹ (Fed) bắt đầu quá trình nâng lãi suất. Hiện tại, việc cuộc chiến tranh thương mại Mỹ – Trung tạo ảnh hưởng tiêu cực tới tăng trưởng kinh tế toàn cầu nhiều khả năng sẽ khiến việc mua lại cổ phiếu “biến mất”.

Video đang HOT

Lam Phong

Theo báo chí nước ngoài

Cơ hội đến từ những biến động

Trong bối cảnh cuộc chiến tranh thương mại Mỹ - Trung tỏa sức nóng lên các thị trường chứng khoán toàn cầu, giới chuyên gia nhận định, cơ hội đến từ những biến động. Khi thị trường giảm, nhà đầu tư giá trị sẽ quan tâm nhiều hơn đến triển vọng cơ bản do giá cổ phiếu điều chỉnh về vùng hấp dẫn. Trên nền tảng giá thấp, thị trường cũng dễ phản ứng mạnh trước các yếu tố tích cực.

Thị trường chịu tác động tiêu cực trong ngắn hạn, phức tạp trong dài hạn

Ông Trần Đức Anh, Giám đốc Chiến lược và vĩ mô, Công ty Chứng khoán KB Việt Nam (KBSV).

Chiến tranh thương mại Mỹ - Trung tác động tiêu cực đến thị trường chứng khoán Việt Nam trong ngắn hạn, trong khi các tác động về trung/dài hạn là tương đối phức tạp.

Cụ thể, trong ngắn hạn, chiến tranh thương mại tác động đến thị trường từ 2 khía cạnh. Khía cạnh thứ nhất liên quan đến biến động tỷ giá. Trong quá khứ, ở các giai đoạn căng thẳng thương mại leo thang, đồng USD có xu hướng mạnh lên, trong khi nhân dân tệ (CNY) yếu đi, tạo áp lực kép lên chính sách điều hành, ổn định tỷ giá của Ngân hàng Nhà nước (NHNN), qua đó có thể tạo nên các bất ổn vĩ mô, vốn là yếu tố tác động tiêu cực lên xu hướng dòng tiền trên thị trường chứng khoán.

Thống kê các giai đoạn trong quá khứ cho thấy, mỗi khi tỷ giá căng thẳng, khối ngoại có xu hướng rút vốn khỏi thị trường chứng khoán Việt Nam, khiến VN-Index chịu áp lực tiêu cực.

Ở khía cạnh thứ hai, khi chiến tranh thương mại leo thang, các quỹ đầu tư toàn cầu thường có xu hướng tăng tỷ trọng ở các tài sản an toàn (vàng, trái phiếu, USD, yên Nhật...) và giảm tỷ trọng ở các tài sản rủi ro như cổ phiếu ở các thị trường mới nổi và cận biên. Mặc dù nền kinh tế Việt Nam được đánh giá là năng động, tăng trưởng cao, hưởng lợi phần nào từ chiến tranh thương mại, tuy nhiên, thị trường chứng khoán Việt sẽ không tránh khỏi các ảnh hưởng tiêu cực trong ngắn hạn từ xu hướng dòng vốn đầu tư toàn cầu tìm đến nơi trú ấn an toàn.

Về dài hạn, tôi đánh giá phần tích cực của chiến tranh thương mại đến kinh tế Việt Nam trong trung/dài hạn có phần lấn lướt các tác động tiêu cực, qua đó hỗ trợ xu hướng tăng của thị trường chứng khoán trong trung/dài hạn.

Trong rủi ro tồn tại cơ hội

Bà Châu Thiên Trúc Quỳnh, Giám đốc Môi giới, Công ty Chứng khoán Bản Việt (VCSC).

Cuộc chiến tranh thương mại Mỹ - Trung khó có thể sớm kết thúc, thậm chí còn kéo dài dai dẳng và điều này sẽ ảnh hưởng đến đà tăng trưởng kinh tế toàn cầu, trong đó có Việt Nam. Tuy nhiên, mức độ ảnh hưởng đối với từng ngành, từng cổ phiếu là khác nhau.

Hiện tại, các ngành dệt may, da giày, thủy sản hay các thị trường nguyên liệu như sắt thép... được xem là có nhiều cơ hội khi cuộc chiến diễn ra, bởi thị trường xuất khẩu tiềm năng là Mỹ đang nhập khẩu một lượng lớn hàng từ Việt Nam.

Tuy nhiên, xét bối cảnh chung, thị trường chịu tác động tiêu cực nhiều hơn. Tín hiệu kỹ thuật ngắn hạn cho thấy có sự dịch chuyển về mức tiêu cực tại tất cả các chỉ số, bao gồm VN-Index, VN30 và HNX-Index với kháng cự MA5 phía trên lần lượt nằm tại 965 điểm, 880 điểm và 105 điểm. Dự báo trong phiên giao dịch tới, thị trường có thể tiếp tục giảm để VN-Index kiểm định hỗ trợ tại 957 - 959 điểm.

Mặc dù vậy, sau đó, chúng tôi kỳ vọng lực cầu được thúc đẩy tại vùng hỗ trợ mạnh này sẽ giúp VN-Index nói riêng và thị trường nói chung có sự phục hồi nhất định để kiểm định các kháng cự ngắn hạn trên.

Trong rủi ro vẫn tồn tại cơ hội, đặc biệt đối với nhà đầu tư dài hạn và cơ bản thì đây là cơ hội tốt để tích lũy cổ phiếu yêu thích, cổ phiếu tốt, có những câu chuyện về tăng trưởng, mua cổ phiếu quỹ... để chờ đợi sóng cuối năm hoặc thời điểm công bố kết quả kính doanh bán niên. Đối với nhà đầu tư lướt sóng, nhịp giảm thị trường và kiểm định vùng hỗ trợ mạnh cũng là cơ hội mua cổ phiếu và bán ngay khi thị trường hồi phục, hay kiểm định vùng kháng cự ngắn hạn.

Cơ hội đầu tư xuất hiện ở nhiều ngành nghề

Ông Đỗ Bảo Ngọc, Phó tổng giám đốc Công ty Chứng khoán Kiến thiết Việt Nam (VNCS).

Việc USD mạnh lên khiến nhân dân tệ mất giá lớn, kéo theo sự mất giá của các nền kinh tế mới nổi, trong đó có Việt Nam, đã tạo ra hiện tượng bán ròng liên tiếp của khối nhà đầu tư nước ngoài ở các thị trường và là một trong những nguyên nhân khiến các thị trường suy giảm mạnh. Số liệu cho thấy, các quỹ ETF có danh mục thuộc các thị trường mới nổi đã bị rút ròng hơn 13 tỷ USD trong tháng 5/2019. Tại Việt Nam, cùng thời điểm, khối ngoại đã bán ròng hơn 1.500 tỷ đồng qua giao dịch khớp lệnh.

Tâm lý bi quan của giới đầu tư toàn cầu trước khả năng chiến tranh thương mại leo thang và lan rộng đã tác động tiêu cực tới triển vọng kinh tế toàn cầu, khiến giá dầu thế giới giảm mạnh. Giá dầu WTI đã sụt giảm gần 20% từ mức đỉnh hơn 66 USD/thùng vào thời điểm cuối tháng 4/2019. Diễn biến đồng pha giảm mạnh giữa giá dầu và các chỉ số chứng khoán toàn cầu trong điều kiện giá vàng đã tăng trở lại hơn 3,8%, đồng thời lợi suất trái phiếu Mỹ giảm mạnh ở hầu hết các kỳ hạn là thực tế rõ nhất cho thấy, tâm lý lo ngại rủi ro của giới đầu tư vào thời điểm hiện tại.

Tháng 6/2019 là tháng quan trọng với các sự kiện được chờ đợi là cuộc họp của Cục Dự trữ Liên bang Mỹ (Fed) và Mỹ - Trung có thể sẽ gặp gỡ tại Hội nghị Thượng đỉnh G20... Các sự kiện này có thể sẽ tác động lớn tới diễn biến thị trường tài chính toàn cầu. Ngoài ra, trong 2 tuần đầu tháng 6/2019 tại Việt Nam cũng diễn ra hoạt động tái cơ cấu danh mục của các quỹ ETF, nhiều khả năng ảnh hưởng đáng kể tới thị trường trong nước.

Tôi cho rằng, cục diện chiến tranh thương mại Mỹ - Trung liệu có hướng giải quyết thông qua đàm phán, và việc Fed có thực hiện nới lỏng chính sách điều hành lãi suất đồng USD trong tháng 6/2019 hay không sẽ là những yếu tố quyết định tới xu hướng của các thị trường chứng khoán toàn cầu, trong đó có Việt Nam.

Khi thị trường giảm mạnh đồng loạt, cơ hội đầu tư xuất hiện ở nhiều ngành nghề, trong đó tôi đánh giá cao khả năng hoạt động tốt của các doanh nghiệp đầu ngành thuộc các ngành: hàng tiêu dùng - bán lẻ, thực phẩm đồ uống, ngành điện, ngành bất động sản khu công nghiệp, phát triển cơ sở hạ tầng, logistic, xuất khẩu dệt may, thủy sản, ngành nguyên vật liệu...

Nên xem xét nhóm cổ phiếu có chỉ báo kết quả kinh doanh tích cực

Ông Nguyễn Đức Hùng Linh, Giám đốc Phân tích và Tư vấn đầu tư Khách hàng cá nhân, Công ty Chứng khoán SSI.

Trong tháng 6, rủi ro tăng cao khi thị trường chứng khoán có nhiều ẩn số. Cụ thể, triển vọng lợi nhuận chung toàn thị trường trong quý II/2019 chưa cho thấy tín hiệu tích cực hơn so với diễn biến đi ngang trong quý I/2019. Rủi ro nhiều và động lực ít nên dự đoán xu hướng thị trường trong tháng 6 vẫn sẽ có những phiên biến động mạnh do yếu tố tâm lý chi phối.

Tuy nhiên, cơ hội đến từ những biến động. Khi thị trường giảm, nhà đầu tư giá trị sẽ quan tâm nhiều hơn đến triển vọng cơ bản do giá cổ phiếu điều chỉnh về vùng hấp dẫn. Trên nền tảng giá thấp, thị trường cũng dễ phản ứng mạnh trước các yếu tố tích cực.

Nếu dựa trên tăng trưởng lợi nhuận, nên xem xét nhóm cổ phiếu đã có kết quả kinh doanh quý I tăng trưởng vượt trội và nhóm cổ phiếu có các chỉ báo kết quả kinh doanh quý II tốt (đã công bố kết quả tháng 4 và tháng 5).

Xét riêng từng nhóm ngành, gỗ, dệt may và khu công nghiệp vẫn là nhóm cổ phiếu được thị trường quan tâm khi chiến tranh thương mại Mỹ - Trung leo thang nhờ xu hướng dịch chuyển sản xuất

Bên cạnh đó, ngân hàng và bất động sản tiếp tục chịu áp lực với chính sách hạn chế tín dụng và lãi suất tăng. Giá sắt, thép, xi măng, cát tăng cũng sẽ khiến biên lợi nhuận của nhóm xây dựng và bất động sản thu hẹp.

Hiện tại, nhóm dầu khí đang chịu áp lực do giá dầu giảm, tuy nhiên tác động trong ngắn hạn chưa lớn đối với các doanh nghiệp có khối lượng công việc ổn định nhờ các hợp đồng đã ký kết từ trước.

Hoàng Anh - Phan Hằng

Theo tinnhanhchungkhoan.vn

Thị trường cổ phiếu có thể xuất hiện nhịp hồi kỹ thuật  Sau tuần điều chỉnh vừa qua, thị trường cổ phiếu được đánh giá sẽ xuất hiện nhịp hội kỹ thuật trong tuần giao dịch này. Dù vậy, việc các kênh tài sản khác như trái phiếu, vàng... đang duy trì đà tăng cho thấy, áp lực rút ròng vẫn hiện hữu. Áp lực rút ròng vẫn đang hiện hữu. Kết thúc tháng 5/2019,...

Sau tuần điều chỉnh vừa qua, thị trường cổ phiếu được đánh giá sẽ xuất hiện nhịp hội kỹ thuật trong tuần giao dịch này. Dù vậy, việc các kênh tài sản khác như trái phiếu, vàng... đang duy trì đà tăng cho thấy, áp lực rút ròng vẫn hiện hữu. Áp lực rút ròng vẫn đang hiện hữu. Kết thúc tháng 5/2019,...

Bé gái trong vụ án ở Đắk Lắk khóc đòi cha mẹ, có 1 nạn nhân vừa làm lễ dạm ngõ02:38

Bé gái trong vụ án ở Đắk Lắk khóc đòi cha mẹ, có 1 nạn nhân vừa làm lễ dạm ngõ02:38 UAV làm nóng sườn đông NATO09:08

UAV làm nóng sườn đông NATO09:08 Tân Thủ tướng Nepal tuyên bố sẽ không cầm quyền quá 6 tháng07:50

Tân Thủ tướng Nepal tuyên bố sẽ không cầm quyền quá 6 tháng07:50 Dải Gaza giữa những ngổn ngang08:07

Dải Gaza giữa những ngổn ngang08:07 SpaceX phóng tàu chở hàng 4,99 tấn lên Trạm Vũ trụ Quốc tế21:34

SpaceX phóng tàu chở hàng 4,99 tấn lên Trạm Vũ trụ Quốc tế21:34 Xe tải mất lái đâm vào chợ chuối ở Quảng Trị, ít nhất 3 người tử vong01:07

Xe tải mất lái đâm vào chợ chuối ở Quảng Trị, ít nhất 3 người tử vong01:07 Danh tính nạn nhân vụ xe tải lao vào chợ chuối ở Quảng Trị, có 3 người quốc tịch Lào09:32

Danh tính nạn nhân vụ xe tải lao vào chợ chuối ở Quảng Trị, có 3 người quốc tịch Lào09:32 Tổng thống Vladimir Putin mặc quân phục, thị sát thao trường tập trận03:27

Tổng thống Vladimir Putin mặc quân phục, thị sát thao trường tập trận03:27 Bão số 8 đổ bộ Trung Quốc, gây mưa lớn ở Việt Nam08:52

Bão số 8 đổ bộ Trung Quốc, gây mưa lớn ở Việt Nam08:52 Tổng tài đến quán cà phê xin lỗi, mẹ nhân viên nói 1 câu phải ngậm miệng02:47

Tổng tài đến quán cà phê xin lỗi, mẹ nhân viên nói 1 câu phải ngậm miệng02:47 Thuê người đứng tên thành lập công ty để buôn lậu00:40

Thuê người đứng tên thành lập công ty để buôn lậu00:40Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Giải mã "bánh dẻo thị phi" đang gây bão mạng: Cách làm và chi tiết "đắt giá" nào khiến hương vị được nhà nhà khen nức nở

Ẩm thực

12:53:16 22/09/2025

Blazer giúp nàng lịch lãm trong công việc, thời thượng khi dạo phố

Thời trang

12:27:46 22/09/2025

iPhone 17 Pro gặp sự cố trầy xước, lõm chỉ sau 24 giờ trưng bày

Thế giới số

12:15:58 22/09/2025

Hotgirl Louis Phạm khoe "trúng sít rịt", gặp Sơn Tùng M-TP ở sân bay, visual đời thường gây sốt

Sao thể thao

12:04:19 22/09/2025

Làm gì khi chồng "lãnh cảm" tình dục?

Góc tâm tình

11:39:07 22/09/2025

Mua vé số dò cho vui, người đàn ông ở TP.HCM trúng 16 tỷ đồng: Ngỡ ngàng số tiền chia cho các con

Netizen

11:35:57 22/09/2025

Núi lửa 'mắt lồi' trên bán đảo đầu lâu nhìn chằm chằm vào không gian

Lạ vui

11:21:29 22/09/2025

Huỳnh Anh Tuấn đột quỵ tim, não

Sao việt

11:11:41 22/09/2025

Chất chống oxy hóa nào trong thực phẩm bảo vệ da tốt nhất trước tia UV

Làm đẹp

10:51:38 22/09/2025

Sau 12h ngày 22/9, 3 con giáp có vận trình lên dốc, sự nghiệp lên như diều gặp gió, tài chính nở hoa

Trắc nghiệm

10:33:41 22/09/2025

Thị trường hàng hóa 3 – 6/6: Giá hàng hóa vẫn theo đà đi xuống

Thị trường hàng hóa 3 – 6/6: Giá hàng hóa vẫn theo đà đi xuống Nửa đầu năm 2019: Nội thành TP.HCM ít dự án mới triển khai

Nửa đầu năm 2019: Nội thành TP.HCM ít dự án mới triển khai

Kinh tế thế giới sau gần nửa chặng đường 2019

Kinh tế thế giới sau gần nửa chặng đường 2019 Giá dầu thế giới giảm xuống mức thấp của 2 tháng

Giá dầu thế giới giảm xuống mức thấp của 2 tháng Chứng khoán châu Á đồng loạt giảm vì nỗi lo suy thoái toàn cầu

Chứng khoán châu Á đồng loạt giảm vì nỗi lo suy thoái toàn cầu Thị trường vàng trong nước tuần qua: Lực cầu yếu

Thị trường vàng trong nước tuần qua: Lực cầu yếu Nữ đại gia Việt có "đắc lợi" từ thương chiến Mỹ- Trung?

Nữ đại gia Việt có "đắc lợi" từ thương chiến Mỹ- Trung? Chứng khoán Mỹ đi xuống do căng thẳng thương mại Mỹ - Trung

Chứng khoán Mỹ đi xuống do căng thẳng thương mại Mỹ - Trung Những nhóm cổ phiếu có triển vọng trong ngắn hạn

Những nhóm cổ phiếu có triển vọng trong ngắn hạn Cuộc chiến thương mại Mỹ - Trung có tác động như thế nào đến bất động sản Việt Nam?

Cuộc chiến thương mại Mỹ - Trung có tác động như thế nào đến bất động sản Việt Nam? Giá vàng hôm nay tăng vọt

Giá vàng hôm nay tăng vọt Giá vàng ngày 7/5: Thị trường hưởng lợi từ căng thẳng thương mại Mỹ-Trung

Giá vàng ngày 7/5: Thị trường hưởng lợi từ căng thẳng thương mại Mỹ-Trung Nhà đầu tư lãi bao nhiêu nếu mua 1.000 USD cổ phiếu Apple cách đây 10 năm?

Nhà đầu tư lãi bao nhiêu nếu mua 1.000 USD cổ phiếu Apple cách đây 10 năm? Phiên sáng 17/4: Đuối sức

Phiên sáng 17/4: Đuối sức Thông tin mới vụ anh họ sát hại bé gái 8 tuổi rồi cho vào bao tải phi tang

Thông tin mới vụ anh họ sát hại bé gái 8 tuổi rồi cho vào bao tải phi tang Tin nóng vụ "mỹ nam Trung Quốc" ngã lầu tử vong: Cảnh sát chính thức lên tiếng, 3 nhân vật bị triệu tập xử lý!

Tin nóng vụ "mỹ nam Trung Quốc" ngã lầu tử vong: Cảnh sát chính thức lên tiếng, 3 nhân vật bị triệu tập xử lý! Lý do 4 anh em trai xây 4 ngôi nhà giống nhau trên cùng mảnh đất ở Ninh Bình

Lý do 4 anh em trai xây 4 ngôi nhà giống nhau trên cùng mảnh đất ở Ninh Bình Có ai cứu được Britney Spears?

Có ai cứu được Britney Spears? Khởi tố vụ án tài xế nhậu say lái ô tô tông 3 mẹ con tử vong ở TPHCM

Khởi tố vụ án tài xế nhậu say lái ô tô tông 3 mẹ con tử vong ở TPHCM Văn Toàn khoe iPhone 17 mới cứng, hóa ra Hòa Minzy mới là người "quẹt thẻ": Trừ thẳng 70 triệu vào nợ!

Văn Toàn khoe iPhone 17 mới cứng, hóa ra Hòa Minzy mới là người "quẹt thẻ": Trừ thẳng 70 triệu vào nợ! Ô tô lật nghiêng, xe máy bị nước cuốn trong mưa lớn ở Đồng Nai

Ô tô lật nghiêng, xe máy bị nước cuốn trong mưa lớn ở Đồng Nai 10 nàng hồ ly đẹp nhất Trung Quốc: Phạm Băng Băng bét bảng, hạng 1 nhan sắc bỏ xa thế gian phàm tục

10 nàng hồ ly đẹp nhất Trung Quốc: Phạm Băng Băng bét bảng, hạng 1 nhan sắc bỏ xa thế gian phàm tục Hồ Hoài Anh tiết lộ bí mật đằng sau chiến thắng của Đức Phúc ở Intervision 2025

Hồ Hoài Anh tiết lộ bí mật đằng sau chiến thắng của Đức Phúc ở Intervision 2025 Bóng hồng khiến Quán quân Rap Việt bỏ showbiz: Giọng hát gây sốc, tiểu như nhà giàu hậu thuẫn hết mực cho chồng

Bóng hồng khiến Quán quân Rap Việt bỏ showbiz: Giọng hát gây sốc, tiểu như nhà giàu hậu thuẫn hết mực cho chồng Nam diễn viên Trần Quang Tiền tử vong tại nhà

Nam diễn viên Trần Quang Tiền tử vong tại nhà Diễn biến không ngờ vụ ca sĩ Lynda Trang Đài trộm cắp tài sản

Diễn biến không ngờ vụ ca sĩ Lynda Trang Đài trộm cắp tài sản Em bé hot nhất sân Hàng Đẫy ngồi ghế VIP, là con của chủ tịch CLB Hà Nội và "Hoa hậu nghèo nhất Việt Nam"

Em bé hot nhất sân Hàng Đẫy ngồi ghế VIP, là con của chủ tịch CLB Hà Nội và "Hoa hậu nghèo nhất Việt Nam"

Anh họ sát hại bé gái 8 tuổi rồi nhét vào bao tải phi tang ở góc vườn

Anh họ sát hại bé gái 8 tuổi rồi nhét vào bao tải phi tang ở góc vườn Nam đạo diễn thu nhập mỗi tháng 1 tỷ đồng, có dãy nhà trọ 500m2: Xin bố vợ từng trái ớt, nước mắm, bột giặt

Nam đạo diễn thu nhập mỗi tháng 1 tỷ đồng, có dãy nhà trọ 500m2: Xin bố vợ từng trái ớt, nước mắm, bột giặt Ngự Trù Của Bạo Chúa bị tẩy chay vì phá nát lịch sử 2 quốc gia, "học cho tử tế rồi hẵng làm phim"

Ngự Trù Của Bạo Chúa bị tẩy chay vì phá nát lịch sử 2 quốc gia, "học cho tử tế rồi hẵng làm phim" Danh tính 3 nghi phạm liên quan vụ giết người ở Đồng Nai, trẻ nhất mới 23 tuổi

Danh tính 3 nghi phạm liên quan vụ giết người ở Đồng Nai, trẻ nhất mới 23 tuổi