Lật tẩy chiêu loạt đối tượng dùng thông tin người vay chiếm đoạt hàng tỷ đồng tại công ty tài chính

Các đối tượng giả danh nhân viên công ty tài chính gọi điện đọc đẩy đủ thông tin cá nhân khách hàng vay tiền tại công ty tài chính để chiếm đoạt tài sản.

Ngày 25/2, Cơ quan Cảnh sát Điều tra Công an TP.HCM vừa khởi tố, bắt tạm giam Lê Minh Đức (SN 1996, ngụ Quận 7), Lê Hồng Công (SN 1990, ngụ tỉnh Gia Lai) về tội “Sử dụng mạng máy tính, mạng viễn thông, phương tiện điện tử thực hiện hành vi chiếm đoạt tài sản”. Cùng tội danh, Lê Phước Hưng (SN 1996, ngụ Quận 1), Đỗ Hương Dung (SN 1991, ngụ tỉnh Gia Lai) bị khởi tố, cho tại ngoại, nhưng cấm đi khỏi nơi cư trú.

Liên quan đến vụ án này, trước đó Cơ quan Cảnh sát Điều tra Công an TP.HCM đã khởi tố, bắt giam Lê Tiến Danh (SN 1992, ngụ quận Bình Thạnh), Lê Thanh Hiền (SN 1996, ngụ quận Gò Vấp), Lê Trọng Nghĩa (em ruột Danh, SN 1994, ngụ Quận 7) với cùng tội danh trên.

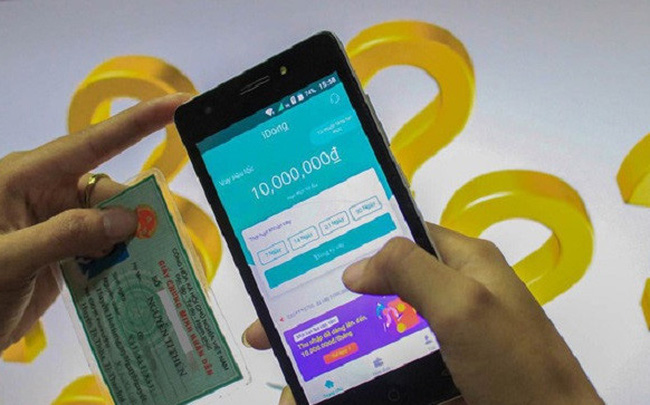

Theo kết quả điều tra ban đầu, các bị can nằm trong đường dây lừa đảo do Lê Tiến Danh chủ mưu, cầm đầu. Bằng nhiều cách khác nhau, Lê Tiến Danh có được dữ liệu thông tin của các khách hàng đang có hồ sơ vay tại một công ty tài chính của một ngân hàng thương mại cổ phần. Danh tổ chức cho đồng bọn giả danh nhân viên công ty tài chính này gọi điện thoại cho khách hàng, chủ động đọc đầy đủ họ tên, năm sinh, chỗ ở, CMND, tài khoản và khoản vay của khách hàng, khiến cho khách hàng tin tưởng và đồng ý cho hỗ trợ giải ngân nhanh.

Sau đó, các đối tượng lừa đảo tìm cách can thiệp vào tài khoản ngân hàng để hệ thống tự động gửi mã xác thực OTP đến số điện thoại khách hàng. Tiếp theo, các đối tượng yêu cầu khách hàng cung cấp mã OTP, rồi dùng mã này chuyển tiền vay của khách hàng bằng internet banking đến các tài khoản mạo danh và rút ra chiếm đoạt.

Với những trường hợp khách hàng trước đây bị công ty tài chính không duyệt cho vay, các đối tượng giả danh nhân viên công ty, gọi điện thoại cho khách hàng với lý do hỗ trợ vay vốn, chủ động đọc các thông tin vay trước đây để tạo sự tin tưởng nơi khách hàng. Nếu khách hàng đồng ý vay, các đối tượng yêu cầu khách hàng tự mở tài khoản tại ngân hàng. Có được tài khoản của khách hàng, các đối tượng tự đăng ký internet banking, sử dụng số điện thoại khách hàng đăng ký nhận mã OTP và mật khẩu do hệ thống ngân hàng gửi đến cho khách hàng; giả danh khách hàng lập hồ sơ vay tiền của công ty tài chính.

Khi hồ sơ đến giai đoạn thẩm định, chuyên viên công ty tài chính gọi đến số điện thoại trên hồ sơ được cho là của khách hàng, người tham chiếu thì Danh yêu cầu Hưng, Đức, Công, Dung, Hiền đóng giả khách hàng, người tham chiếu trả lời thẩm định. Sau khi công ty tài chính giải ngân vào tài khoản khách hàng thì các đối tượng yêu cầu khách hàng cung cấp mã OTP, rồi chuyển tiền đến tài khoản mạo danh khác để chiếm đoạt.

Bằng những thủ đoạn trên, Danh cùng các đồng phạm chiếm đoạt của 49 cá nhân và của công ty tài chính gần 2,3 tỷ đồng.

Cơ quan điều tra xác định, Lê Minh Đức đóng vai trò chủ chốt, tham gia tất cả các giai đoạn của hoạt động phạm tội gồm trực tiếp và phân bổ dữ liệu thông tin khách hàng, cung cấp điện thoại cho Hiền, Hưng, Dung gọi điện thoại lấy thông tin khách hàng, lấy mã OTP, lập giả hồ sơ vay, giả danh khách hàng trả lời thẩm định, mở tài khoản ATM mạo danh, thực hiện rút tiền phạm tội mà có.

Các bị can khác đóng vai trò giúp sức tích cực để Danh chiếm đoạt tài sản thông qua các hành vi sử dụng các CMND giả, giả chữ viết, chữ ký chủ tài khoản để mở các thẻ ATM mạo danh cung cấp cho Danh làm phương tiện phạm tội; gọi điện thoại khách hàng lấy thông tin lập hồ sơ vay giả; giả danh khách hàng để trả lời thẩm định các hồ sơ vay giả.

Video đang HOT

Theo Huyền Trâm/BizLive

Cho vay có trách nhiệm: Giải oan cho các công ty tài chính

Các công ty tài chính ngày càng chủ động nâng cao trách nhiệm trong hoạt động cho vay tiêu dùng, tuân thủ các quy định theo thông tư 18/2019/TT-NHNN sửa đổi bổ sung thông tư 43/3016/TT-NHNN của Ngân hàng nhà nước.

Hiện thực hóa quy định của NHNN

Anh Nông Minh T. (Hà Nội) tâm sự, anh và bạn đầu tư chung mở 1 quán café nhỏ ở gần cơ quan nhưng thiếu vốn. Nghe người nhà khuyên nên tìm đến công ty tài chính tìm hiểu thay vì đi vay "chợ đen" lãi suất cao mà còn nguy hiểm.

"Tôi không ngờ thủ tục cho vay rất nhanh chóng và tiện lợi, có những tháng tôi nhiều việc quá mà quên chuyển khoản sẽ có tin nhắn nhắc báo, nhân viên của công ty tài chính này cũng thường xuyên hỏi thăm tình hình và đề nghị hỗ trợ nếu như tôi có khó khăn gì", anh Toàn cho biết.

Còn với chị Phạm Huyền Tr. (TP.HCM), nhân viên văn phòng, với mức thu nhập 15 triệu đồng/tháng, chị muốn mua 1 chiếc xe máy SH mode tầm 60 triệu đồng để tiện đi làm.

"Quy trình thẩm định của bên công ty tài chính cho vay chặt chẽ nhưng cũng nhanh chóng. Sau khi xác định được thu nhập của tôi như thế nào, nhân viên tư vấn rõ ràng nên vay ở mức nào với lãi suất ra sao để đảm bảo tôi đủ khả năng trả lãi và gốc hàng tháng. Điều đó giúp tôi có được một kế hoạch tài chính lành mạnh để quản lý nguồn tiền của mình sao cho phù hợp với nhu cầu thực tế", chị Trang hồ hởi chia sẻ.

Có thể nói, chưa bao giờ việc vay tiêu dùng tại các công ty tài chính lại dễ dàng đến thế.

Thời gian qua, để đáp ứng nhu cầu của khách hàng và chú trọng sự văn minh trong kinh doanh, nhiều công ty tài chính đã thực hiện song song các biện pháp nâng cao sự tuân thủ của cán bộ nhân viên và các cộng tác viên bán hàng.

Đặc biệt, các công ty tài chính cũng luôn nỗ lực thực hiện đúng quy định của Thông tư 18/2019/TT-NHNN như tăng cường hoạt động thẩm định, xét duyệt vay, với các khoản nợ nhỏ lẻ nhưng vẫn vận hành cả 1 hệ thống để quản lý, đôn đốc và thu nợ theo đúng quy định của pháp luật nhằm giảm thiểu rủi ro cho khách hàng, làm lành mạnh và minh bạch hóa thị trường cho vay tiêu dùng.

Đơn cử như SHB Finance đã ban hành các Quy định nội bộ, Bộ Quy tắc ứng xử cho đội ngũ kinh doanh, đội ngũ thu hồi nợ; Ban hành các chế tài xử phạt nghiêm minh áp dụng cho cá nhân vi phạm và cán bộ quản lý liên đới.

Hay như "cú hích" số hóa của FE Credit với ứng dụng di động $NAP để người tiêu dùng dễ tiếp cận hơn với ngành tài chính tiêu dùng tạo đà cho ngành tài chính tiêu dùng phát triển với tốc độ nhanh và cung cấp dịch vụ tốt hơn, cung cấp nhiều sản phẩm cải tiến hơn cho khách hàng.

Điều quan trọng không kém, với ứng dụng công nghệ này mọi thông tin như lãi suất, chi phí khoản vay, báo dư nợ... đều nằm trong tầm kiểm soát của khách hàng.

Cũng vì thế, việc cho vay cũng minh bạch hơn, giảm tải việc nhắc nợ phiền hà cho phía công ty tài chính và khách hàng.

Giải oan cho các công ty tài chính

Giới phân tích cho rằng, bản thân các công ty tài chính đã hoạt động lành mạnh hơn và có ý thức hơn trong việc cho vay cũng như văn minh hơn trong việc đòi nợ, hướng tới hiện thực hóa các quy định của Thông tư 18/2019/TT-NHNN.

Đó là những nỗ lực cần phải ghi nhận của các công ty tài chính trong thời gian qua.

Theo chuyên gia tài chính, TS. Cấn Văn Lực, hoạt động thu hồi nợ cần phải nhìn nhận khách quan và xem xét từng trường hợp cụ thể.

Không phải chỉ vì 1 trường hợp thiếu văn minh nào đó lại có thể khái quát hóa và có "ác cảm" với toàn bộ hoạt động của các công ty tài chính, như thế là cách đánh giá sai lệch.

"Người đi vay tiền có hàng trăm kiểu đi vay tiền giống như trong 1 gia đình 4, 5 anh em mỗi người một kiểu. Đó cũng là lý do khi cho vay các công ty tài chính họ cũng phải thẩm định đánh giá từng trường hợp. Khách hàng cũng có trường hợp khai sai thông tin, sử dụng vốn không đúng mục đích...", TS. Cấn Văn Lực dẫn chứng.

Những lập luận của vị chuyên gia này đưa ra hoàn toàn trùng khớp với những diễn biến trên thị trường tài chính tiêu dùng trong thời gian vừa qua.Trên thực tế, không chỉ đối với ngành tài chính tiêu dùng, có nhiều trường hợp người vay dù có khả năng chi trả, không bỏ trốn nhưng vẫn tìm đủ mọi cách để trốn nợ...

Cũng có nhiều khách hàng cố tình khai sai thông tin, mục đích sử dụng khoản vay không minh bạch, dẫn đến mất khả năng chi trả...

Từ đó dẫn đến các hành vi tiêu cực, thậm chí nhiều khách hàng hành hung nhân viên thu hồi nợ của công ty tài chính tới mức chấn thương nghiêm trọng phải nhập viện cấp cứu.

Từ thực tế này, TS. Cấn Văn Lực khuyến nghị, bản thân người đi vay tiền phải có ý thức trả nợ và phải có hiện chí hợp tác với bên cho vay.

Nếu không thiện chí hợp tác vừa là vi phạm hợp đồng, vừa là vi phạm đạo đức xã hội. Vi phạm đạo đức xã hội thì sẽ không ai có thể can thiệp được.

Riêng đối với sự phát triển của thị trường tài chính tiêu dùng nói chung và các công ty tài chính chính thống nói riêng, dù vẫn còn những cách nhìn thiếu tích cực nhưng vẫn cần phải thúc đẩy phát triển thị trường tài chính tiêu dùng. Phát triển lành mạnh và đúng luật.

Bởi xét cho cùng, cho vay tiêu dùng của các công ty tài chính hiện đang có đóng góp không nhỏ tới sự phát triển của kinh tế, xã hội.

Đặc biệt, trong bối cảnh tín dụng đen đang bủa vay người dân từ thành thị đến nông thôn như hiện nay thì rõ ràng việc phát triển tín dụng tiêu dùng sẽ thực sự là giải pháp hữu hiệu đẩy lùi tín dụng đen mang lại sự ổn định về đời sống, xã hội cho người dân.

Tuy nhiên, bất kỳ sản phẩm tài chính nào nếu có thể thay thế tín dụng đen thì chắc chắn cũng hàm chứa rủi ro lớn hơn đáng kể các sản phẩm tài chính thông thường, bởi bản chất tín dụng đen là phục vụ khách hàng vay dưới chuẩn.

Như vậy, xã hội nên có cái nhìn khách quan hơn với các công ty tài chính để thị trường phát triển bền vững, thực sự là giải pháp đẩy lùi tín dụng đen. Và điều đó muốn làm được thì cũng cần phải được "bật đèn xanh" từ phía Chính phủ và các cơ quan quản lý.

Theo Tinnhanhchungkhoan.vn

Tài chính tiêu dùng cần chủ động cơ cấu hoạt động  Trong thời điểm dịch Covid 19 đang diễn ra thì VietCredit vẫn rất "bận rộn" với nhiều chương trình kinh doanh được triển khai. Ông Hồ Minh Tâm, Tổng giám đốc VietCredit thừa nhận, dịch có tác động không nhỏ, nhưng quan trọng là cách nhìn vấn đề và sự chuẩn bị ứng phó cho các tình huống thế nào. Lo ngại không...

Trong thời điểm dịch Covid 19 đang diễn ra thì VietCredit vẫn rất "bận rộn" với nhiều chương trình kinh doanh được triển khai. Ông Hồ Minh Tâm, Tổng giám đốc VietCredit thừa nhận, dịch có tác động không nhỏ, nhưng quan trọng là cách nhìn vấn đề và sự chuẩn bị ứng phó cho các tình huống thế nào. Lo ngại không...

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20 Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07

Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07 'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08

'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08 Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41

Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41 Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28

Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28 Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52

Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52 Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41

Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41 Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05

Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05 Mỹ quyết không để Iran trở thành 'quốc gia hạt nhân'09:43

Mỹ quyết không để Iran trở thành 'quốc gia hạt nhân'09:43 Thông tin về clip CSGT quật ngã người đàn ông ở TPHCM07:30

Thông tin về clip CSGT quật ngã người đàn ông ở TPHCM07:30 Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24

Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Rosé (BLACKPINK) được dự đoán sẽ là nghệ sĩ Kpop đầu tiên giành giải Grammy

Nhạc quốc tế

21:54:40 23/02/2025

Ariana Grande: Từ "công chúa nhạc pop" đến đề cử Oscar

Sao âu mỹ

21:48:11 23/02/2025

Sư sãi Campuchia muốn tù nhân đổi màu áo để tránh gây nhầm lẫn

Thế giới

21:39:49 23/02/2025

Giúp MU có 1 điểm, Manuel Ugarte vẫn bị chỉ trích

Sao thể thao

21:36:18 23/02/2025

Vụ giết vợ rồi phân xác xuống biển: Phần thi thể trôi dạt đến Ninh Thuận?

Pháp luật

21:32:51 23/02/2025

Câu hỏi hack não khiến 4 nhà leo núi Đường Lên Đỉnh Olympia chịu thua

Netizen

21:30:18 23/02/2025

Dương Domic bắt chước Sơn Tùng M-TP?

Sao việt

21:29:32 23/02/2025

Quảng Bình: Qua suối trượt chân, 2 người đuối nước tử vong

Tin nổi bật

21:24:09 23/02/2025

Trịnh Sảng bị tố làm nhân tình của đại gia lừa đảo ở Mỹ, lộ điều khoản "bán thân" gây sốc?

Sao châu á

21:23:49 23/02/2025

Chuyện gì đã xảy ra khiến NSX Anh Tài - Chị Đẹp phải xin lỗi SOOBIN và người hâm mộ?

Tv show

21:14:04 23/02/2025

Phố Wall trượt dốc phiên thứ 3 liên tiếp, Dow Jones mất hơn 2.000 điểm trong 3 ngày

Phố Wall trượt dốc phiên thứ 3 liên tiếp, Dow Jones mất hơn 2.000 điểm trong 3 ngày Ngân hàng Nhà nước dự thảo Thông tư hướng dẫn cơ cấu thời hạn trả nợ, miễn, giảm lãi vay hỗ trợ khách hàng chịu ảnh hưởng bởi Covid-19

Ngân hàng Nhà nước dự thảo Thông tư hướng dẫn cơ cấu thời hạn trả nợ, miễn, giảm lãi vay hỗ trợ khách hàng chịu ảnh hưởng bởi Covid-19

Mcredit khiến "gánh nặng" nợ xấu MBBank ngày càng tăng

Mcredit khiến "gánh nặng" nợ xấu MBBank ngày càng tăng Bắt đầu con đường đầu tư chỉ với số tiền bằng giá 1 bát phở, bạn dám không?

Bắt đầu con đường đầu tư chỉ với số tiền bằng giá 1 bát phở, bạn dám không? Thống đốc thúc ngân hàng thương mại khẩn trương vào cuộc chống tín dụng đen

Thống đốc thúc ngân hàng thương mại khẩn trương vào cuộc chống tín dụng đen Bộ Công an cảnh báo tin nhắn giả mạo ngân hàng để lừa chiếm đoạt tiền trong tài khoản

Bộ Công an cảnh báo tin nhắn giả mạo ngân hàng để lừa chiếm đoạt tiền trong tài khoản Siết hoạt động của công ty tài chính: Cần giám sát thực thi

Siết hoạt động của công ty tài chính: Cần giám sát thực thi Công ty tài chính sẽ phải điều chỉnh hành vi thu nợ phản cảm thời gian qua

Công ty tài chính sẽ phải điều chỉnh hành vi thu nợ phản cảm thời gian qua

Đi xem múa lân, người phụ nữ nhặt được tờ vé số trúng độc đắc

Đi xem múa lân, người phụ nữ nhặt được tờ vé số trúng độc đắc Hãi hùng hình ảnh 63 "hòn đá" được lấy ra từ bụng bà lão 92 tuổi, nguyên nhân đến từ một thói quen sai lầm khi ăn uống

Hãi hùng hình ảnh 63 "hòn đá" được lấy ra từ bụng bà lão 92 tuổi, nguyên nhân đến từ một thói quen sai lầm khi ăn uống "Em chữa lành được cho thế giới nhưng lại không chữa được cho chính mình": Câu chuyện buồn của cô gái 24 tuổi khiến hàng triệu người tiếc thương

"Em chữa lành được cho thế giới nhưng lại không chữa được cho chính mình": Câu chuyện buồn của cô gái 24 tuổi khiến hàng triệu người tiếc thương Uông Tiểu Phi đã đón 2 con về Bắc Kinh, mẹ Từ Hy Viên quyết đòi rể cũ trả món nợ 900 tỷ đồng?

Uông Tiểu Phi đã đón 2 con về Bắc Kinh, mẹ Từ Hy Viên quyết đòi rể cũ trả món nợ 900 tỷ đồng? Sao nam Vbiz bị nghi thay thế Trấn Thành - Trường Giang: "Đừng tấn công tôi!"

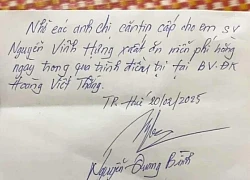

Sao nam Vbiz bị nghi thay thế Trấn Thành - Trường Giang: "Đừng tấn công tôi!" Nằm viện một mình, chàng sinh viên Hà Tĩnh ngỡ ngàng khi nhận mẩu giấy nhắn của cán bộ bệnh viện

Nằm viện một mình, chàng sinh viên Hà Tĩnh ngỡ ngàng khi nhận mẩu giấy nhắn của cán bộ bệnh viện

Chở thi thể nữ sinh bị tai nạn tử vong về nhà, xe cấp cứu gặp nạn

Chở thi thể nữ sinh bị tai nạn tử vong về nhà, xe cấp cứu gặp nạn Nhân chứng kể lại giây phút kinh hoàng vụ tai nạn 6 người chết ở Sơn La

Nhân chứng kể lại giây phút kinh hoàng vụ tai nạn 6 người chết ở Sơn La Cả mạng xã hội liên tục nhắc tên Phạm Thoại và mẹ bé Bắp: Chuyện gì đang xảy ra?

Cả mạng xã hội liên tục nhắc tên Phạm Thoại và mẹ bé Bắp: Chuyện gì đang xảy ra? Xác định kẻ sát hại 2 mẹ con tại nhà riêng ở Bình Dương

Xác định kẻ sát hại 2 mẹ con tại nhà riêng ở Bình Dương Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội

Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội

Nhân chứng kể khoảnh khắc phát hiện 2 mẹ con bị sát hại ở Bình Dương

Nhân chứng kể khoảnh khắc phát hiện 2 mẹ con bị sát hại ở Bình Dương Công bố thời khắc hấp hối của Từ Hy Viên, minh tinh nắm chặt tay 1 người không buông

Công bố thời khắc hấp hối của Từ Hy Viên, minh tinh nắm chặt tay 1 người không buông Chuyện gì đã xảy ra khiến vợ Vũ Cát Tường cư xử lạ sau lễ thành đôi?

Chuyện gì đã xảy ra khiến vợ Vũ Cát Tường cư xử lạ sau lễ thành đôi?