Lãi suất cho vay đã thấp hơn lãi suất huy động

Một loạt ngân hàng đã công bố hạ lãi suất cho vay, thậm chí cho vay với khung lãi suất thấp hơn cả lãi suất huy động. Với chính sách hỗ trợ này, các ngân hàng sẽ phải hy sinh lợi nhuận để hỗ trợ các doanh nghiệp và người đi vay.

Lãi suất cho vay đã về mức 5 – 6%/năm

Vào thời điểm đầu năm nay, hiện tượng các ngân hàng chạy đua tăng lãi suất đầu vào tăng khiến các doanh nghiệp và người dân lo lắng lãi suất cho vay sẽ tăng lên.

Rất may đến thời điểm hiện tại, điều này đã không xảy ra!

Tại nghị quyết về phiên họp thường kỳ tháng 4/2016 vừa ban hành, Chính phủ chính thức nêu cụ thể yêu cầu giảm lãi suất cho vay đối với nhiệm vụ của Ngân hàng Nhà nước.

Trước đó, ngày 29/4, tại hội nghị với doanh nghiệp, Thủ tướng Chính phủ và Thống đốc Ngân hàng Nhà nước đã cùng nhấn mạnh mục tiêu tiếp tục giảm lãi suất cho vay. Ngay sau hội nghị trên, nhiều ngân hàng thương mại công bố chính sách giảm lãi suất.

Theo báo cáo của NHNN vào thời điểm hiện tại, mặt bằng lãi suất cho vay phổ biến đối với các lĩnh vực ưu tiên ở mức 6-7%/năm đối với ngắn hạn, các NHTM nhà nước tiếp tục áp dụng lãi suất cho vay trung và dài hạn phổ biến đối với các lĩnh vực ưu tiên ở mức 9-10%/năm. Lãi suất cho vay các lĩnh vực sản xuất kinh doanh thông thường ở mức 6,8-9%/năm đối với ngắn hạn; 9,3-11%/năm đối với trung và dài hạn. Đối với nhóm khách hàng tốt, tình hình tài chính lành mạnh, minh bạch, lãi suất cho vay từ 5-6%/năm.

Video đang HOT

Như vậy, đối tượng khách hàng trên đã được tiếp cận với mức lãi suất ưu đãi còn phía ngân hàng sẽ phải cho vay đầu ra thấp hơn cả lãi suất huy động ở các kỳ hạn dài.

Ngân hàng “nhịn miệng đãi khách”

Chủ tịch HĐQT ngân hàng BIDV, ông Trần Bắc Hà đánh giá, hiện mặt bằng lãi suất cho vay trên thị trường ở mức 7-11%/năm – là mức lãi suất tốt nhất trong nhiều năm qua. Trong khi giá vốn đang ở mức khoảng 7,8%, thì mức chênh lệch ròng của các ngân hàng hiện rất thấp, chỉ khoảng 0,7% so với các nước trong khu vực là từ 2,2 – 2,5%. Trong khi đó, mức lãi suất cho vay là 8,5% bình quân, cho thấy lãi cho vay DN rất thấp.

“Nhiều người cho rằng việc giảm tiếp lãi suất cho vay là khó, tuy nhiên, theo tôi là có thể làm được và mức giảm có thể là 0,5-1%/năm”- ông Trần Bắc Hà nhấn mạnh.

Để thực hiện được điều này, nhiều ngân hàng sẽ phải “chịu thiệt” giảm lợi nhuận để giảm lãi suất đầu ra cho doanh nghiệp. Theo BIDV, lợi nhuận năm nay có thể giảm 400-500 tỷ đồng nếu lãi suất cho vay đồng loạt giảm. Và BIDV xem xét mức giảm lãi suất tối đa là 1% và chỉ khi NHNN hỗ trợ NHTM bằng việc nới lỏng các yêu cầu chẳng hạn như tỷ lệ dự trự bắt buộc.

Tuy nhiên thực tế cho thấy, những ông lớn ngân hàng đang cố gắng thực hiện chủ trương giảm lãi suất của Chính phủ, nhưng các ngân hàng cỡ trung và nhỏ, vẫn đang nỗ lực tái cấu trúc, xử lý nợ xấu, trích lập dự phòng ăn mòn lớn lợi nhuận nên việc giảm lãi suất gặp nhiều khó khăn.

Chính vì vậy các ngân hàng này đã kiến nghị NHNN có thể hoãn áp dụng quy định mới để tạo điều kiện cho các NHTM giảm lãi suất.

Nhiều chuyên gia trong ngành nhận định với mục tiêu đạt tăng trưởng tín dụng 18-20% cộng với yêu cầu giảm lãi suất cho vay bình quân thì có vẻ quy định áp dụng Basel 2 và nội dung dự thảo sửa đổi thông tư 36 về các hệ số an toàn tài chính có thể sẽ chưa được áp dụng ngay.

Ngoài ra, hàng loạt biện pháp cần phải thực hiện nếu muốn thực hiện chính sách giảm lãi suất thành công như Chính phủ phải chỉ đạo phối hợp chính sách tiền tệ và tài khóa tốt hơn, cùng với đó là động thái xử lý dứt điểm các ngân hàng yếu kém còn lại nhằm hạn chế cạnh tranh lãi suất huy động vốn không lành mạnh khiến mặt bằng lãi suất cho vay chịu áp lực tăng.

Theo Bizlive

Cân đo ngân sách và lãi suất

Lãi suất huy động kỳ hạn dài được nhiều NHTM chạy đua đẩy lên cao trong những ngày qua, nhiều nhà băng sẵn sàng huy động sát mức 8,4%/năm kỳ hạn 13 tháng trở lên. Có thể các NH đang đón đầu dự thảo Thông tư 36 sửa đổi để cơ cấu lại nguồn vốn trung-dài hạn, nhưng điều này khiến lãi suất cho vay thêm mất cơ hội giảm xuống. Trao đổi với báo, TS. NGUYỄN TRÍ HIẾU, chuyên gia kinh tế, cho biết khó kỳ vọng lãi suất sẽ hạ trong năm nay.

PHÓNG VIÊN: - Thưa TS., lãi suất huy động liên tục tăng trong những ngày qua, diễn biến trên xuất phát từ nguyên nhân nào?

TS. NGUYỄN TRÍ HIẾU: - Đúng là đang có một số NH đua tăng lãi suất huy động. Diễn biến này có nhiều nguyên nhân, trước hết là các NH muốn hút lượng vốn dồi dào sau Tết Nguyên đán trong dân cư. Tức trước tết các khoản lương, thưởng, chi tiêu, tiền mặt lưu thông bên ngoài rất lớn, sau tết số tiền này chảy lại NH. Với những NH dù chưa sử dụng họ vẫn cần nguồn vốn huy động để có thể bảo đảm tốt cho hoạt động tín dụng trong tương lai, thành ra khi có cơ hội các NH tìm cách hút dòng vốn này và đặc biệt trong bối cảnh nhiều NH đang cần thu hút vốn để tăng trưởng tín dụng. Và khi tín dụng tăng trưởng, hiện tượng các NH cần phải bổ sung nguồn vốn huy động để giữ tỷ lệ thanh khoản.

Việc Chính phủ cấp tập hút hơn 160.000 tỷ đồng qua kênh TPCP trong quý IV-2015, trong khi các NHTM là "khách mua" chiếm tỷ lệ đến 85% trong năm 2015, nên thanh khoản của các NH gặp khó khăn. Điều này thể hiện qua việc lãi suất liên NH tăng ở các kỳ hạn từ mức 1,5%/năm lên hơn 5%/năm trong 4 tháng gần đây, là mức cao nhất trong vòng 2 năm qua. Hệ quả tất yếu, các NH buộc phải tăng lãi suất huy động từ thời điểm cận Tết Nguyên đán, thường là thời điểm nhu cầu vốn trong hệ thống NH tăng lên.

Ngoài ra, thời gian qua NH đổ tín dụng vào bất động sản gia tăng, vì thị trường này có dấu hiệu phục hồi trở thành lĩnh vực cho vay hấp dẫn, do đó họ cũng cần nguồn thanh khoản tốt để cân bằng bảng cân đối tài sản. Trên nguyên tắc, các NH có một tỷ lệ giữa cho vay và huy động là 80%, thế nhưng nhiều NH, nhất là những NH quốc doanh, tỷ lệ này có lúc lên đến hơn 90% hoặc tiệm cận với 100%. Do đó các NH buộc phải tăng huy động để hút nguồn tiền gửi nhằm giảm tỷ lệ này xuống đảm bảo an toàn và đúng quy định Luật pháp.

- Lãi suất huy động tăng nhưng chỉ áp dụng cho kỳ hạn dài và đối tượng là khách VIP với số tiền gửi rất lớn, nên đa số người gửi tiền sẽ không được hưởng nhưng người vay sẽ gánh. Bởi do mỗi lần điều chỉnh lãi suất thường được tính bằng lãi suất tiền gửi tiết kiệm từ 12 tháng trở lên cộng với biên độ nhất định. Quan điểm về vốn của TS. như thế nào?

- Thực sự ra các NH đang tăng lãi suất trung và dài hạn là chủ yếu. Bởi Dự thảo sửa đổi Thông tư 36 sẽ đi vào vận hành giảm tỷ lệ tối đa nguồn vốn ngắn hạn cho vay trung, dài hạn từ 60% xuống còn 40%. Do đó các NH cũng muốn tăng nguồn vốn huy động trung và dài hạn nên họ đẩy lãi suất lên cao để hấp thụ dòng vốn hiện nay. Trong trường hợp này người dân có tiền gửi trung và dài hạn sẽ được hưởng lợi. Dù vậy, mặt bất lợi là lãi suất cho vay có thể bị đẩy lên cao hơn mặt bằng hiện nay, gây bất lợi nhiều cho các doanh nghiệp cần vốn để đầu tư vào lĩnh vực sản xuất kinh doanh.

- Thưa TS., ngay từ đầu năm tình hình lãi suất đã có nhiều dấu hiệu "nóng", vậy diễn biến của thị trường này đến cuối năm được dự báo như thế nào?

- Triển vọng lãi suất cho vạy hạ xuống là rất thấp. Dĩ nhiên không có gì là không thể xảy ra nếu như NH Nhà nước (NHNN) đẩy nguồn thanh khoản rất lớn vào hệ thống NH để đẩy chi phí giá vốn xuống. Tuy nhiên làm vậy sẽ ảnh hưởng đến lạm phát, thành ra NHNN cũng không đẩy một lượng lớn vốn vào lưu thông. Thế nhưng, nếu NHNN muốn hạ lãi suất xuống chắc chắn phải đưa một lượng tiền vào lưu thông để tạo thanh khoản. Còn vấn đề chính của việc lãi suất là muốn hạ phải hạ lãi suất của trái phiếu chính phủ (TPCP). Trong khi đó, hiện nay Chính phủ cần phải cân đối ngân sách đang bị hụt thu, đặc biệt là hụt thu về dầu rất lớn, bên cạnh còn hụt thu về thuế đã ảnh hưởng lớn đến sự cân đối của ngân sách quốc gia. Điều này khiến cho Chính phủ phải phát hành trái phiếu mà tại thời điểm này muốn phát hành thành công lãi suất phải cao. Do đó nếu mặt bằng lãi suất TPCP cao thì không thể nào trông đợi vào mặt bằng lãi suất trên thị trường 1 và thị trường 2 xuống thấp được. TPCP có số rủi ro bằng 0 mà lãi suất đã từ 5%/năm trở lên làm sao lãi suất các NH có thể thấp hơn mức đó được. Do đó, việc hạ lãi suất TPCP là điều rất khó, nên khó có thể kỳ vọng lãi suất cho vay sẽ hạ trong thời gian tới.

- Chính sách lãi suất âm không xa lạ trên thị trường thế giới. Chính sách này được xem như một khoản đánh thuế vào hệ thống tài chính với kỳ vọng các NH sẽ đẩy mạnh hoạt động cho vay. Theo TS. chính sách lãi suất âm có áp dụng được ở thị trường tài chính Việt Nam?

- Việt Nam không thể có lãi suất âm trừ khi lãi suất âm cho đồng USD. Lãi suất âm cho đồng USD sẽ xảy ra nếu NHNN tiếp tục có những biện pháp mạnh để chống đô la hóa. Hiện tại số tiền gửi USD tại hệ thống NH hầu như không bị suy chuyển nhiều từ khi NH hạ lãi suất về 0%. Rất nhiều người giữ USD trong tài khoản NH với mục đích thanh toán chứ không phải với mục đích tiết kiệm, do đó giảm về 0% cũng không có tác động nhiều. Trong tương lai, nếu NHNN có thể sẽ tiếp tục đánh thêm đòn nữa vào USD bằng cách đưa ra lãi suất âm, có nghĩa người gửi tiền sẽ phải đổi ra tiền đồng hoặc phải trả phí để không khuyến khích việc giữ USD trong tài khoản.

Còn về tiền đồng, như đã nói lãi suất TPCP cao thì không cách nào đưa lãi suất tiền đồng xuống thấp được, chứ đừng nói đến việc bằng 0 hay âm. Tại nhiều quốc gia người ta khuyến khích đến việc tiêu dùng và cho vay, thành ra lãi suất âm là người dân phải chịu chi phí khi gửi NH. Còn tại Việt Nam làm sao có chuyện đó trong khi lãi suất TPCP vẫn cao. Nếu chính sách lãi suất âm được áp dụng ở Việt Nam có thể sẽ khiến lượng vốn đó đi vào TPCP, chứng khoán có lời, hoặc vào lĩnh vực bất động sản, hoặc đẩy ngược trở lại vào đồng USD. Hiện nay, chênh lệch lãi suất tiền đồng với USD khoảng 7%/năm được duy trì để người dân không rút tiền ra để đổi USD, nên nếu rút lãi suất tiền đồng xuống 0% hoặc âm chắc chắn một số người sẽ mua USD chợ đen để tích trữ, điều này đi ngược lại với chính sách tiền tệ.

Thêm vào đó, hiện tại mức chênh lệch giữa lãi suất tiền đồng và USD tăng lên cao so với trước đây kể từ khi lãi suất gửi USD về 0%. Chính vì thế, để người dân không rút tiền đồng đổi sang USD để găm giữ, các NH cũng có động thái tăng lãi suất lên để giữ mức hấp dẫn tiền đồng. Thực tế Cục Dự trữ Liên bang Hoa Kỳ (FED) có kế hoạch tăng lãi suất USD không phải là yếu tố duy nhất tác động đến tỷ giá, mà còn nhiều yếu tố khác như nếu đồng NDT tiếp tục xuống giá và Việt Nam tiếp tục nhập siêu.

- Xin cảm ơn TS.

Theo Sài Gòn Đầu Tư

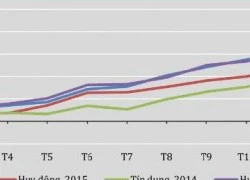

VEPR khuyến nghị tăng trưởng tín dụng 2016 là quá cao và nên bỏ trần lãi suất  Viện Nghiên cứu Kinh tế và Chính sách (VEPR) cho rằng Ngân hàng Nhà nước đặt mục tiêu tăng trưởng tín dụng cho năm 2016 đạt 18% là quá cao và nên điều chỉnh xuống ở mức 12 - 15%. Cùng với đó, là việc bỏ trần lãi suất huy động để thị trường có thể linh hoạt tự điều chỉnh... Nguồn: NHNN,...

Viện Nghiên cứu Kinh tế và Chính sách (VEPR) cho rằng Ngân hàng Nhà nước đặt mục tiêu tăng trưởng tín dụng cho năm 2016 đạt 18% là quá cao và nên điều chỉnh xuống ở mức 12 - 15%. Cùng với đó, là việc bỏ trần lãi suất huy động để thị trường có thể linh hoạt tự điều chỉnh... Nguồn: NHNN,...

Vụ ô tô Mercedes lao xuống biển Nha Trang, xác định danh tính 4 cô gái đi cùng13:53

Vụ ô tô Mercedes lao xuống biển Nha Trang, xác định danh tính 4 cô gái đi cùng13:53 Cơ quan điều tra Hàn Quốc huy động 1.000 người bắt ông Yoon Suk Yeol08:15

Cơ quan điều tra Hàn Quốc huy động 1.000 người bắt ông Yoon Suk Yeol08:15 Người lạ vào tận trường mầm non nghi bắt cóc bé gái 4 tuổi10:53

Người lạ vào tận trường mầm non nghi bắt cóc bé gái 4 tuổi10:53 Israel tấn công Yemen, tuyên bố sẽ truy lùng các thủ lĩnh Houthi17:48

Israel tấn công Yemen, tuyên bố sẽ truy lùng các thủ lĩnh Houthi17:48 3 người giàu nhất thế giới sẽ dự lễ nhậm chức của ông Trump08:24

3 người giàu nhất thế giới sẽ dự lễ nhậm chức của ông Trump08:24 Khu nhà giàu California hoang tàn sau thảm họa cháy rừng10:51

Khu nhà giàu California hoang tàn sau thảm họa cháy rừng10:51 Nghi can phóng hỏa bị bắt tại khu vực cháy rừng Los Angeles06:54

Nghi can phóng hỏa bị bắt tại khu vực cháy rừng Los Angeles06:54 Lợi dụng cháy rừng ở California để đóng giả lính cứu hỏa hòng trộm cắp06:49

Lợi dụng cháy rừng ở California để đóng giả lính cứu hỏa hòng trộm cắp06:49 Người dân sợ bị phạt khi leo lề, rẽ phải nhường đường xe cấp cứu lúc bị kẹt xe09:12

Người dân sợ bị phạt khi leo lề, rẽ phải nhường đường xe cấp cứu lúc bị kẹt xe09:12 Nga phản pháo lệnh cấm vận nặng nề nhất của Mỹ08:10

Nga phản pháo lệnh cấm vận nặng nề nhất của Mỹ08:10 Rộ tin Hamas đồng ý thỏa thuận ngừng bắn, thả con tin tại Gaza08:14

Rộ tin Hamas đồng ý thỏa thuận ngừng bắn, thả con tin tại Gaza08:14Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Running Man VN trở lại, lộ dàn cast có cũ có mới, Thùy Tiên không được chào đón?

Tv show

17:48:02 18/01/2025

Một thành phố của Trung Quốc phát tiền 760 triệu đồng, tặng phiếu mua nhà hơn 400 triệu đồng cùng tiền trợ cấp hàng tháng chỉ để người dân làm một việc: Cứu tương lai của quốc gia

Netizen

17:39:16 18/01/2025

Malaysia tăng cường hợp tác khu vực thông qua thúc đẩy ASEAN+3 và EAS

Thế giới

17:20:44 18/01/2025

Soi cận căn hộ sang chảnh, "đậm mùi tiền" của Hoa hậu Đỗ Hà tại Hà Nội

Sao việt

17:16:51 18/01/2025

Xem phim "Sex Education", tôi mất ngủ cả tuần vì thấy QUÁ CHÂN THẬT, đến mức tôi quyết định làm một việc đã giấu kín 20 năm

Trắc nghiệm

17:05:09 18/01/2025

Thi thể bé trai 7 tuổi mất tích được phát hiện dưới ao nước gần nhà

Tin nổi bật

16:56:15 18/01/2025

'Nạn nhân' của Đoàn Văn Hậu dạt xuống giải hạng ba Indonesia

Sao thể thao

16:42:37 18/01/2025

Mỹ nhân Trung Quốc đẹp như tiên nữ giáng trần được khen khắp MXH, netizen khẳng định quá hợp với cổ trang

Sao châu á

15:59:46 18/01/2025

Nhà mình lạ lắm - Tập 12: Kim nghi ngờ Thành thuê người giết gia đình chiếm tài sản

Phim việt

15:55:21 18/01/2025

Sự bứt phá của phim truyền hình Hàn Quốc trong kỷ nguyên trực tuyến

Hậu trường phim

15:44:09 18/01/2025

Mua theo giá thị trường có xử lý được nợ xấu?

Mua theo giá thị trường có xử lý được nợ xấu? Đẩy VN-Index vượt 600 điểm, P-Notes đang mua cổ phiếu nào?

Đẩy VN-Index vượt 600 điểm, P-Notes đang mua cổ phiếu nào?

Áp lực giữ ổn định lãi suất cho vay

Áp lực giữ ổn định lãi suất cho vay Lãi suất sẽ ít áp lực đến hết quý I/2016

Lãi suất sẽ ít áp lực đến hết quý I/2016 Vốn ngân hàng làm "nóng" bất động sản?

Vốn ngân hàng làm "nóng" bất động sản? Cấp thiết giảm lãi suất cho vay

Cấp thiết giảm lãi suất cho vay Lãi suất huy động và cho vay bằng VND tương đối ổn định

Lãi suất huy động và cho vay bằng VND tương đối ổn định Kỳ vọng tăng trưởng tín dụng

Kỳ vọng tăng trưởng tín dụng Clip bà xã Cường Đô La mang xấp tiền mặt gần 300 triệu đưa tận tay cho người này, mối quan hệ gây bất ngờ

Clip bà xã Cường Đô La mang xấp tiền mặt gần 300 triệu đưa tận tay cho người này, mối quan hệ gây bất ngờ Tăng giá nhiều tỷ đồng sau AFF Cup, Nguyễn Xuân Son đi vào lịch sử đội tuyển Việt Nam

Tăng giá nhiều tỷ đồng sau AFF Cup, Nguyễn Xuân Son đi vào lịch sử đội tuyển Việt Nam Phương Oanh hé lộ khoảnh khắc đời thường của cặp sinh đôi, biểu cảm 2 nhóc tì ra sao mà khiến netizen "đổ rầm rầm"?

Phương Oanh hé lộ khoảnh khắc đời thường của cặp sinh đôi, biểu cảm 2 nhóc tì ra sao mà khiến netizen "đổ rầm rầm"? Sao nữ hạng A và chồng đại gia chính thức kết thúc cuộc hôn nhân giả tạo sau 18 ngày hàn gắn trên truyền hình

Sao nữ hạng A và chồng đại gia chính thức kết thúc cuộc hôn nhân giả tạo sau 18 ngày hàn gắn trên truyền hình Truyền thông bóc chi tiết rùng mình Triệu Lộ Tư bị cưỡng ép trở lại giữa lúc kiệt quệ, tất cả đều vì số tiền 350 tỷ

Truyền thông bóc chi tiết rùng mình Triệu Lộ Tư bị cưỡng ép trở lại giữa lúc kiệt quệ, tất cả đều vì số tiền 350 tỷ Thiên An nói gì khi bị réo tên vào vụ cô gái lên bài "bóc phốt" Jack 4 năm trước bất ngờ tiết lộ người đứng sau dàn dựng?

Thiên An nói gì khi bị réo tên vào vụ cô gái lên bài "bóc phốt" Jack 4 năm trước bất ngờ tiết lộ người đứng sau dàn dựng? Song Joong Ki lâm khủng hoảng trầm trọng: Bị soi thô lỗ với vợ, khóc lóc giả tạo

Song Joong Ki lâm khủng hoảng trầm trọng: Bị soi thô lỗ với vợ, khóc lóc giả tạo Tình hình căng thẳng gì đang xảy ra với Hằng Du Mục và các con riêng của Tôn Bằng?

Tình hình căng thẳng gì đang xảy ra với Hằng Du Mục và các con riêng của Tôn Bằng? Vụ 4 người chết ở Hà Nội: 3 thi thể được tìm thấy dưới gầm giường

Vụ 4 người chết ở Hà Nội: 3 thi thể được tìm thấy dưới gầm giường

Hé lộ phần quà cô dâu hào môn Phương Nhi tặng khách mời trong lễ ăn hỏi

Hé lộ phần quà cô dâu hào môn Phương Nhi tặng khách mời trong lễ ăn hỏi Người đàn ông chém gục vợ cũ giữa đường rồi tự sát ở Cà Mau

Người đàn ông chém gục vợ cũ giữa đường rồi tự sát ở Cà Mau Sự thật về việc Á hậu Phương Nhi âm thầm xây dựng biệt thự khủng như lâu đài

Sự thật về việc Á hậu Phương Nhi âm thầm xây dựng biệt thự khủng như lâu đài Bức ảnh xấu hổ nhất cuộc đời Song Hye Kyo

Bức ảnh xấu hổ nhất cuộc đời Song Hye Kyo

Nóng: Sao nam 10X bị lừa bán sang biên giới Thái Lan được giải cứu thành công, nhìn ngón tay cái ai cũng thấy khiếp sợ

Nóng: Sao nam 10X bị lừa bán sang biên giới Thái Lan được giải cứu thành công, nhìn ngón tay cái ai cũng thấy khiếp sợ Vợ Duy Mạnh cổ vũ ĐT Việt Nam "bằng cả tính mạng" đến nỗi ngất trên khán đài nhưng bị chồng dỗi vì 1 điều

Vợ Duy Mạnh cổ vũ ĐT Việt Nam "bằng cả tính mạng" đến nỗi ngất trên khán đài nhưng bị chồng dỗi vì 1 điều Dispatch mở bát 2025: Tiểu tam trơ trẽn nhất showbiz mang thai con ngoài giá thú với đạo diễn U70 sau 10 năm ngoại tình

Dispatch mở bát 2025: Tiểu tam trơ trẽn nhất showbiz mang thai con ngoài giá thú với đạo diễn U70 sau 10 năm ngoại tình