Kinh Bắc (KBC) sắp họp ĐHCĐ bất thường lần 2 xin ý kiến một loạt nội dung quan trọng

Theo KBC, việc triệu tập ĐHĐCĐ để trình Đại hội kế hoạch cho năm tài chính mới sớm nhất là cần thiết trên cơ sở KBC vừa ký được các hợp đồng và thu hút được nhiều nhà đầu tư lớn dự kiến mang về cho KBC một khoản tiền lớn trong năm tới.

Ngày 28/12 tới đây, Tổng Công ty Phát triển Đô thị Kinh Bắc-CTCP (mã chứng khoán: KBC) sẽ tổ chức họp ĐHĐCĐ bất thường lần 2/2022. Danh sách cổ đông đã được chốt vào ngày 28/11.

Trong cuộc họp lần này, KBC sẽ trình lên cổ đông thông qua kế hoạch hoạt động kinh doanh năm 2023 và Báo cáo về việc chào bán cổ phiếu riêng lẻ năm 2022.

Đáng chú ý, phương án mua lại cổ phiếu làm cổ phiếu quỹ và kế hoạch trả cổ tức bằng tiền cũng cũng sẽ được xin ý kiến. Ngoài ra, KBC cũng sẽ xin thông qua chủ trương giao dịch giữa các bên liên quan và các nôi dung khác thuôc thâm quyên của ĐHĐCĐ (nêu có).

Hiện Kinh Bắc chưa công bố cụ thể các phương án và kế hoạch. Công ty cho biết sẽ đăng tải nội dung và tài liệu họp trên website chậm nhất vào ngày 7/12/2022 và được cập nhật, bổ sung trước ngày khai mạc Đại hội đồng cổ đông (nếu có).

Theo KBC, việc triệu tập ĐHĐCĐ để trình Đại hội kế hoạch cho năm tài chính mới sớm nhất là cần thiết trên cơ sở KBC vừa ký được các hợp đồng và thu hút được nhiều nhà đầu tư lớn dự kiến mang về cho KBC một khoản tiền lớn trong năm tới.

Đồng thời công ty cũng nhấn mạnh thị giá KBC giảm mạnh không phản ánh thực trạng hoạt động kinh doanh vẫn ổn định của Kinh Bắc. Kinh Bắc là doanh nghiệp quản lý phát triển bất động sản Khu công nghiệp, vẫn thu hút rất tốt các nhà đầu tư nước ngoài, và dòng tiền đều đến từ các nhà đầu tư nước ngoài trước bối cảnh thương mại và chính sách Zero Covid của các nước lân cận vẫn đang đổ về Việt Nam – nơi vẫn có nhiều lợi thế cho họ.

Video đang HOT

Đặc biệt, ngay trong tháng 11/2022 này KBC được Chính phủ và các cơ quan liên quan phê duyệt nhiều KCN. Ngoài ra, hoạt động kinh doanh khác như xây dựng nhà ở xã hội KBC đang làm rất tốt, và dòng tiền thu từ dịch vụ cung cấp nước sạch, xử lý nước thải, phi hạ tầng luôn duy trì ổn định cho hoạt động của KBC.

Quý 3 vừa qua, nhờ khoản lợi nhuận từ công ty liên kết gần 2.000 tỷ đồng nên lợi nhuận sau thuế thu về cao đột biến 1.936 tỷ, trong khi cùng kỳ lỗ hơn 59 tỷ đồng. Luỹ kế 9 tháng, KBC ghi nhận doanh thu 1.288,5 tỷ đồng, chỉ bằng 1/3 so với con số cùng kỳ năm ngoái. Tuy nhiên, lãi 9 tháng đầu năm lại tăng gấp 3 lần cùng kỳ, đạt 2.135 tỷ đồng.

Trên thị trường,cổ phiếu KBC đang có quãng phục hồi tốt từ vùng đáy gần 2 năm, thị giá chốt phiên 1/12 đạt 20.200 đồng/cp, tăng gần 45% trong hơn nửa cuối tháng 11. Tuy nhiên so với đỉnh giá hồi cuối năm 2021 thì KBC vẫn mất hơn 56% giá trị.

Định giá về mức thấp nhất trong lịch sử, cổ phiếu ngân hàng đã thực sự hấp dẫn?

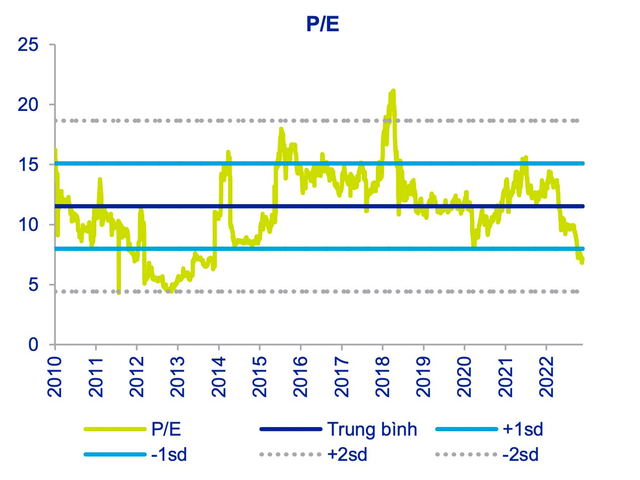

Sau đợt sụt giảm mạnh của thị trường đã khiến P/E của ngành về 7,1 lần và P/B 1,3 lần, tương đương vùng đáy Covid-19 đợt 1 vào tháng 3/2020.

Tăng trưởng lợi nhuận có thể chậm lại trong những quý tới

Trong báo cáo mới đây, Chứng khoán ACBS đánh giá tốc độ tăng trưởng lợi nhuận của ngành ngân hàng sẽ chậm lại kể từ quý 4/2022 và sang năm 2023. Nguyên nhân do thu nhập ngoài lãi sẽ tăng trưởng chậm lại theo khó khăn chung của thị trường bất động sản và chứng khoán.

Mặc dù quỹ dự phòng của các ngân hàng đang khá dày và chất lượng tài sản tương đối ổn, nhưng bắt đầu có dấu hiệu suy giảm kể từ quý 4. Điều này sẽ gây áp lực trích lập dự phòng của các ngân hàng trong những quý tới.

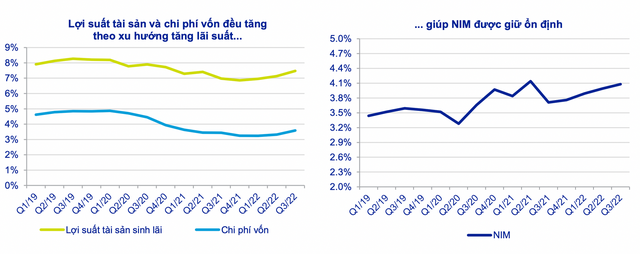

Điểm tích cực là nhu cầu tín dụng của nền kinh tế vẫn ở mức cao và vượt quá khả năng cung ứng của hệ thống NHTM. Do đó, lãi suất cho vay vẫn sẽ tiếp tục ở mức cao và giúp NIM của các ngân hàng được giữ ổn định.

Mặt khác, nguồn vốn huy động suy yếu khiến trạng thái thanh khoản trở nên căng thẳng và mặt bằng lãi suất tăng lên. Song ACBS kỳ vọng trạng thái thanh khoản hệ thống sẽ ổn định trở lại trong thời gian tới nhờ nguồn vốn quay trở lại hệ thống ngân hàng sau khi lãi suất huy động đã tăng lên mức tương đối hấp dẫn.

Áp lực tỷ giá cũng giảm bớt khi đồng USD suy yếu. Chỉ số DXY giảm mạnh từ đỉnh 120 xuống 105 sau khi lạm phát có dấu hiệu hạ nhiệt và Fed cho thấy ý định giảm đà tăng lãi suất trong những kỳ họp sắp tới. Dự kiến Fed sẽ nâng lãi suất lên mức 5% trước khi giảm dần kể từ năm 2024. Như vậy, dư địa tăng lãi suất USD không còn nhiều so với mức lãi suất hiện tại 4%. Điều này sẽ giúp áp lực điều tiết tỷ giá và thanh khoản của NHNN giảm bớt

Tuy vậy, ACBS cho rằng NIM của ngành ngân hàng vẫn có thể được giữ ổn định khi lãi suất tăng lên. Dự báo NIM của ngành sẽ giảm nhẹ trong quý 4/2022 do kỳ điều chỉnh lãi suất cho vay thường sẽ chậm hơn khoảng 1 quý so với lãi suất huy động, trước khi hồi về mức cũ từ quý 1/2023.

Chi phí hoạt động của các ngân hàng, đặc biệt là chi phí cho nhân viên sẽ phải tiếp tục tăng lên. Tuy nhiên, các ngân hàng sẽ kiểm soát chi phí hoạt động khác chặt chẽ hơn trong năm 2023 để đối phó với môi trường vĩ mô xấu đi và bất ổn chính sách gia tăng. Do đó, kỳ vọng tỷ lệ CIR của ngành ngân hàng sẽ duy trì ở mức dưới 35%, đây là mức tốt so với các ngân hàng khác trên thế giới.

Chất lượng tài sản ổn định trong quý 3/2022 nhưng có dấu hiệu suy giảm kể từ quý 4/2022 khiên nợ xấu gia tăng trong những quý sắp tới. Trong trường hợp tỷ lệ nợ xấu lĩnh vực bất động sản tăng lên 20% thì tỷ lệ nợ xấu của các ngân hàng sẽ tăng thêm 1,6%.

Thời gian gần đây, Chính phủ và các doanh nghiệp đã cùng thảo luận và đề xuất nhiều hướng giải quyết để khai thông kênh trái phiếu doanh nghiệp và lấy lại niềm tin của nhà đầu tư.

ACBS cho rằng hướng đi này cho có tác động tích cực về lâu dài, còn trong ngắn hạn phương án khả thi nhất là nới hạn mức tăng trưởng tín dụng và tái cơ cấu thời gian thanh toán trái phiếu để giảm áp lực thanh khoản cho doanh nghiệp.

Định giá đang ở mức thấp nhất trong lịch sử

Về định giá cổ phiếu ngân hàng, sau đợt sụt giảm mạnh của thị trường đã khiến P/E của ngành về 7,1 lần và P/B 1,3 lần, tương đương vùng đáy Covid-19 đợt 1 vào tháng 3/2020. Mức định giá này thấp hơn lần lượt 38,1% và 29,6% so với trung bình lịch sử giai đoạn 2010-2022.

Mặc dù lợi nhuận ngành ngân hàng sẽ tăng trưởng chậm lại trong những quý tới, song mức định giá đang thấp nhất lịch sử khiến cổ phiếu ngân hàng vẫn đem đến cơ hội đầu tư tốt trong dài hạn.

Tầm nhìn ngắn hạn, các thay đổi về chính sách và tình hình vĩ mô diễn biến theo hướng tích cực hơn sẽ là những chất xúc tác cho giá cổ phiếu ngân hàng hồi phục.

Tuy nhiên, nhà đầu tư cũng cần lưu ý một số rủi ro giảm giá trong ngắn hạn đến từ tình trạng dòng vốn vẫn bị tắc nghẽn gây khủng hoảng trong ngành bất động sản khiến nợ xấu tăng cao và lạm phát Mỹ vẫn duy trì mức cao khiến Fed phải mạnh tay tăng lãi suất gây áp lực lên thanh khoản hệ thống.

Chứng khoán hôm nay ngày 2/12: Thị trường sẽ không điều chỉnh sâu và mạnh như trước đó  Trước phiên giao dịch ngày 2/12, các công ty chứng khoán đã đưa ra phân tích, nhận định và khuyến nghị để nhà đầu tư tham khảo trước khi mua bán cổ phiếu. Công ty chứng khoán Asean (Aseansc) nhận định, trước phiên giao dịch ngày 2/12, thị trường chứng khoán ghi nhận một phiên đảo chiều giảm điểm khá mạnh về cuối...

Trước phiên giao dịch ngày 2/12, các công ty chứng khoán đã đưa ra phân tích, nhận định và khuyến nghị để nhà đầu tư tham khảo trước khi mua bán cổ phiếu. Công ty chứng khoán Asean (Aseansc) nhận định, trước phiên giao dịch ngày 2/12, thị trường chứng khoán ghi nhận một phiên đảo chiều giảm điểm khá mạnh về cuối...

Vụ 'đóng đủ tiền mới cấp cứu': Bệnh nhi chấn thương rất nặng08:26

Vụ 'đóng đủ tiền mới cấp cứu': Bệnh nhi chấn thương rất nặng08:26 Vụ nữ sinh tử vong ở Vĩnh Long: 2 biên bản hiện trường có sự khác biệt?11:28

Vụ nữ sinh tử vong ở Vĩnh Long: 2 biên bản hiện trường có sự khác biệt?11:28 Vụ nữ sinh tử vong ở Vĩnh Long: Người mẹ nói về buổi làm việc mới nhất với CQĐT11:20

Vụ nữ sinh tử vong ở Vĩnh Long: Người mẹ nói về buổi làm việc mới nhất với CQĐT11:20 Hậu cảnh tượng xúc động sau vụ tai nạn: Tài xế xe chở dưa hấu đã tử vong01:43

Hậu cảnh tượng xúc động sau vụ tai nạn: Tài xế xe chở dưa hấu đã tử vong01:43 Toàn cảnh vụ tai nạn khiến nữ sinh tử vong ở Vĩnh Long11:00

Toàn cảnh vụ tai nạn khiến nữ sinh tử vong ở Vĩnh Long11:00 Công an tạm giữ xe đạp điện để điều tra sau khi làm việc với mẹ nữ sinh tử vong ở Vĩnh Long12:03

Công an tạm giữ xe đạp điện để điều tra sau khi làm việc với mẹ nữ sinh tử vong ở Vĩnh Long12:03 Chủ tịch nước Lương Cường chiêm bái xá lợi Phật tại chùa Thanh Tâm02:30

Chủ tịch nước Lương Cường chiêm bái xá lợi Phật tại chùa Thanh Tâm02:30 Vụ công trình cầu vừa khánh thành ở Tây Ninh bị sụt lún: 'Không ai nghĩ mới làm đã hư'08:01

Vụ công trình cầu vừa khánh thành ở Tây Ninh bị sụt lún: 'Không ai nghĩ mới làm đã hư'08:01 Vụ cha kêu oan cho con ở VL: có tới 2 biên bản khám nghiệm, 2 LS khui tin sốc03:46

Vụ cha kêu oan cho con ở VL: có tới 2 biên bản khám nghiệm, 2 LS khui tin sốc03:46 Sụt chân cầu Tây Ninh, sự cố sân bay Tân Sơn Nhất: Bộ Xây dựng chỉ đạo 'nóng'08:33

Sụt chân cầu Tây Ninh, sự cố sân bay Tân Sơn Nhất: Bộ Xây dựng chỉ đạo 'nóng'08:33 Sạt lở đất vùi lấp căn nhà ở Sa Pa, người phụ nữ tử vong08:16

Sạt lở đất vùi lấp căn nhà ở Sa Pa, người phụ nữ tử vong08:16Tiêu điểm

Tin đang nóng

Tin mới nhất

"Cấm quảng cáo quá mức về sản phẩm với tuyên bố chữa bách bệnh"

Thanh niên 20 tuổi bỏ lại xe máy, gieo mình xuống sông Vàm Cỏ Đông

Xe tải tự trôi tông tử vong người chờ đèn đỏ

Điều tra nguyên nhân người đàn ông tử vong treo trên dây điện

Tổng rà soát tài khoản ngân hàng, sim điện thoại để ngăn lừa đảo trực tuyến

Dùng vàng làm phương tiện thanh toán có thể bị phạt cảnh cáo

Quản lý thị trường vào cuộc vụ TikToker Võ Hà Linh bị "tố" bán hàng phá giá

Nhận cuộc gọi lạ, bà lão đi trình báo công an

Kẻ xấu giả mạo Cục Thuế gửi mã QR 3h sáng, rõ dấu hiệu phân biệt, dân cảnh giác

Vụ 9 người chết và mất tích trên biển: Một năm chưa trục vớt được tàu

Vụ sạt lở ở Lai Châu: Tìm thấy 2 nạn nhân cuối cùng

Vụ Mazda tông Lexus rồi lao vào nhà dân: Tài xế có thể bị xử lý ra sao?

Có thể bạn quan tâm

Nữ hoàng dao kéo tuổi U60 đang đi ở châu Âu: "Trời ơi, ông Tây khen tôi đẹp quá"

Sao việt

11:01:19 18/05/2025

Taylor Swift bị điều tra?

Sao âu mỹ

10:57:27 18/05/2025

Chồng cũ Từ Hy Viên chính thức tái hôn chỉ sau 3 tháng thảm kịch, mẹ cố diễn viên giật spotlight với phát ngôn sốc

Sao châu á

10:45:00 18/05/2025

Rộ clip Tôn Bằng lạy Dịch Dương, năn nỉ về nhà, Nhất Dương hành động bất ngờ

Netizen

10:37:59 18/05/2025

Khởi tố 6 bị can trong đường dây mua bán chứng chỉ hành nghề giả

Pháp luật

10:28:07 18/05/2025

3 điểm đến của Việt Nam lọt vào 'mắt xanh' của du khách Singapore hè này

Du lịch

10:07:38 18/05/2025

Cách bố trí nội thất phòng khách có diện tích hẹp thêm thông thoáng, rộng rãi

Sáng tạo

09:49:42 18/05/2025

Cha đẻ của Genshin Impact lộ kế hoạch tới năm 2030, sẽ không còn "chỉ làm game" như trước

Mọt game

08:15:43 18/05/2025

6 cách bảo vệ làn da khi ở trong phòng điều hòa

Làm đẹp

08:06:16 18/05/2025

Động thái khó hiểu của kỳ lân VNG trước thềm lên sàn: Bán 25% cổ phần cho một công ty “bí ẩn” với giá chỉ bằng 1/10 giá thị trường

Động thái khó hiểu của kỳ lân VNG trước thềm lên sàn: Bán 25% cổ phần cho một công ty “bí ẩn” với giá chỉ bằng 1/10 giá thị trường Phiên 2/12: Khối ngoại “giải ngân” thêm 2.200 tỷ đồng mua cổ phiếu, tập trung “gom” HPG và VHM

Phiên 2/12: Khối ngoại “giải ngân” thêm 2.200 tỷ đồng mua cổ phiếu, tập trung “gom” HPG và VHM

VN-Index trở lại mốc 1.000 điểm, nhà đầu tư có nên xuống tiền?

VN-Index trở lại mốc 1.000 điểm, nhà đầu tư có nên xuống tiền? Giá lúa gạo hôm nay 25/11: Nhu cầu cao, giá gạo tiếp tục tăng

Giá lúa gạo hôm nay 25/11: Nhu cầu cao, giá gạo tiếp tục tăng Hơn 128 triệu cổ phiếu phiên khớp lệnh kỷ lục về tài khoản, "biệt đội giải cứu" Novaland (NVL) tạm lỗ 14%

Hơn 128 triệu cổ phiếu phiên khớp lệnh kỷ lục về tài khoản, "biệt đội giải cứu" Novaland (NVL) tạm lỗ 14% Vicostone (VCS) chuẩn bị chia cổ tức đợt 2/2022 với tỷ lệ 30% bằng tiền

Vicostone (VCS) chuẩn bị chia cổ tức đợt 2/2022 với tỷ lệ 30% bằng tiền Góc nhìn CTCK: Xu hướng giằng co chưa sớm chấm dứt

Góc nhìn CTCK: Xu hướng giằng co chưa sớm chấm dứt Giải "nỗi oan" trái phiếu

Giải "nỗi oan" trái phiếu Vốn hoá "bốc hơi" 100.000 tỷ đồng từ đầu tháng, Novaland (NVL) lần thứ 3 lên tiếng về việc giá cổ phiếu giảm sàn

Vốn hoá "bốc hơi" 100.000 tỷ đồng từ đầu tháng, Novaland (NVL) lần thứ 3 lên tiếng về việc giá cổ phiếu giảm sàn Cổ phiếu phân hóa, thanh khoản đạt thấp

Cổ phiếu phân hóa, thanh khoản đạt thấp Chuyên gia cảnh báo chứng khoán tiềm ẩn rủi ro ngắn hạn

Chuyên gia cảnh báo chứng khoán tiềm ẩn rủi ro ngắn hạn Chứng khoán 'xanh vỏ đỏ lòng', nhà đầu tư chưa vội bắt đáy

Chứng khoán 'xanh vỏ đỏ lòng', nhà đầu tư chưa vội bắt đáy Chứng khoán châu Á tăng điểm dù Trung Quốc tiếp tục chính sách 'zero-COVID'

Chứng khoán châu Á tăng điểm dù Trung Quốc tiếp tục chính sách 'zero-COVID' Hiệu trưởng trường mẫu giáo lấy trộm đồ: Cho thôi chức và ra khỏi đảng

Hiệu trưởng trường mẫu giáo lấy trộm đồ: Cho thôi chức và ra khỏi đảng Máy đo nồng độ cồn mới của CSGT Hà Nội có thể ghi nhận hình ảnh người thổi

Máy đo nồng độ cồn mới của CSGT Hà Nội có thể ghi nhận hình ảnh người thổi Tài xế cán chết nữ sinh 14 tuổi: Liệt nửa người, còn vỏ đạn li ti trong não

Tài xế cán chết nữ sinh 14 tuổi: Liệt nửa người, còn vỏ đạn li ti trong não Vụ tai nạn giao thông ở Vĩnh Long: Thực hư thông tin "bắt khẩn cấp một cán bộ cấp cao"?

Vụ tai nạn giao thông ở Vĩnh Long: Thực hư thông tin "bắt khẩn cấp một cán bộ cấp cao"? Danh tính 9 người thương vong trong vụ sạt lở ở Lai Châu

Danh tính 9 người thương vong trong vụ sạt lở ở Lai Châu Xôn xao clip nữ sinh ở Bình Chánh bị đánh hội đồng dã man

Xôn xao clip nữ sinh ở Bình Chánh bị đánh hội đồng dã man Thông tin nóng vụ án khiến Thiếu tá Khải hy sinh, đối tượng bị bắt gây choáng

Thông tin nóng vụ án khiến Thiếu tá Khải hy sinh, đối tượng bị bắt gây choáng Vụ 210 tấn xi măng bị hư hỏng: Tạm đình chỉ công tác chủ tịch xã

Vụ 210 tấn xi măng bị hư hỏng: Tạm đình chỉ công tác chủ tịch xã Người cha lao xuống giếng sâu 35 mét cứu con gái

Người cha lao xuống giếng sâu 35 mét cứu con gái Đề nghị truy tố Tổng Biên tập Tạp chí Môi trường và Đô thị Việt Nam cùng 41 bị can

Đề nghị truy tố Tổng Biên tập Tạp chí Môi trường và Đô thị Việt Nam cùng 41 bị can Hoàng hậu "vạn người mê" của Bhutan hiện tại ra sao ở tuổi 35?

Hoàng hậu "vạn người mê" của Bhutan hiện tại ra sao ở tuổi 35?

Nhìn Tôn Lệ 42 tuổi và Hồ Hạnh Nhi 45 tuổi: Sự thật đằng sau "khoảng cách" của năm tháng

Nhìn Tôn Lệ 42 tuổi và Hồ Hạnh Nhi 45 tuổi: Sự thật đằng sau "khoảng cách" của năm tháng Chồng là doanh nhân, vợ là diễn viên "siêu bận", nhưng shark Bình - Phương Oanh luôn giữ thói quen này khi nuôi con

Chồng là doanh nhân, vợ là diễn viên "siêu bận", nhưng shark Bình - Phương Oanh luôn giữ thói quen này khi nuôi con

Lấy chồng giàu được một tháng, chị gái đã khóc tức tưởi đòi ly hôn vì chuyện nghịch lý vô cùng

Lấy chồng giàu được một tháng, chị gái đã khóc tức tưởi đòi ly hôn vì chuyện nghịch lý vô cùng Vụ vợ bị chồng 'xử' tại chỗ làm ở Hải Dương: hé lộ động cơ gây án sốc

Vụ vợ bị chồng 'xử' tại chỗ làm ở Hải Dương: hé lộ động cơ gây án sốc

Tài xế bị cha nữ sinh 'xử' ở Vĩnh Long: sống nửa đời còn lại như thực vật?

Tài xế bị cha nữ sinh 'xử' ở Vĩnh Long: sống nửa đời còn lại như thực vật? Người phụ nữ chết ngay tại ngân hàng vì ốm nặng cũng phải ra tận nơi rút tiền

Người phụ nữ chết ngay tại ngân hàng vì ốm nặng cũng phải ra tận nơi rút tiền Căng: Điều tra khẩn Trần Kiều Ân và hơn 20 sao hạng A Trung Quốc, "công chúa Cello" bị liệt vào tội đặc biệt

Căng: Điều tra khẩn Trần Kiều Ân và hơn 20 sao hạng A Trung Quốc, "công chúa Cello" bị liệt vào tội đặc biệt Chủ tịch Công ty dược Sơn Lâm hối lộ hơn 71 tỷ đồng để trót lọt đưa thuốc vào bệnh viện

Chủ tịch Công ty dược Sơn Lâm hối lộ hơn 71 tỷ đồng để trót lọt đưa thuốc vào bệnh viện Khởi tố 4 bác sĩ, 1 công an vụ chi hàng trăm triệu "chạy" chứng chỉ nghề y

Khởi tố 4 bác sĩ, 1 công an vụ chi hàng trăm triệu "chạy" chứng chỉ nghề y Quế Trân tuổi 44 'buông xuôi' trong căn hộ biệt phủ Quận 9, sắc vóc gây bất ngờ

Quế Trân tuổi 44 'buông xuôi' trong căn hộ biệt phủ Quận 9, sắc vóc gây bất ngờ Thất bại đầu tiên của Hoa hậu Ý Nhi ở Miss World 2025

Thất bại đầu tiên của Hoa hậu Ý Nhi ở Miss World 2025