Kienlongbank: 25 năm đồng hành cùng bà con vùng sông nước Cửu Long

Kienlongbank được thành lập năm 1995 tại Kiên Giang, với vốn điều lệ khoảng 1,2 tỷ đồng nhằm mục tiêu hỗ trợ người dân tìm nguồn vốn để phục vụ sản xuất, tránh việc vay vốn bên ngoài vớilãi suất cao.

Tính đến tháng 10/2020, Kienlongbank hiện có 134 chi nhánh, phòng Giao dịch tại 28 tỉnh, thành trên cả nước

Ngày 27/10/2020, Ngân hàng TMCP Kiên Long – Kienlongbank kỷ niệm 25 năm Ngày thành lập (27/10/1995 – 27/10/2020), tiếp tục khẳng định một thương hiệu với tầm nhìn trở thành thương hiệu Xanh và phát triển bền vững trong ngành ngân hàng tại Việt Nam.

Đánh giá chặng đường phát triển 25 năm của Kienlongbank, bà Trần Tuấn Anh – Thành viên Hội đồng quản trị, Tổng Giám đốc Kienlongbank cho biết: “Sự thành công của Kienlongbank xuất phát từ nhiều khía cạnh. Trên hết, tôi cho rằng kết quả ngày hôm nay là một quá trình dài của sự quyết tâm, nỗ lực không ngừng nghỉ, tình yêu nghề của các thế hệ lãnh đạo, cán bộ nhân viên, cộng tác viên để cống hiến và xây dựng nên Kienlongbank”.

Theo bà Tuấn Anh, thương hiệu Kienlongbank đã được khẳng định trên thị trường tài chính với vị trí Top 100 công ty đại chúng lớn nhất Việt Nam do Forbes Việt Nam công bố năm 2019; Huân chương lao động hạng Ba; Bằng khen của Thủ tướng Chính phủ; Bằng khen của Ngân hàng Nhà nước… và nhiều giải thưởng cao quý khác.

Kienlongbank được thành lập năm 1995 tại tỉnh Kiên Giang, với vốn điều lệ ban đầu khoảng 1,2 tỷ đồng với mục tiêu hỗ trợ người dân nơi đây tìm nguồn vốn để phục vụ sản xuất, tránh việc vay vốn bên ngoài với lãi suất cao.

Thương hiệu Kienlongbank đã được khẳng định trên thị trường tài chính với vị trí Top 100 công ty đại chúng lớn nhất Việt Nam do Forbes Việt Nam công bố năm 2019

Video đang HOT

Trải qua các giai đoạn tái cơ cấu của ngành ngân hàng Việt Nam, Kienlongbank là một trong 12 ngân hàng TMCP nông thôn đã chuyển đổi thành ngân hàng TMCP đô thị và phát triển ổn định, bền vững đến ngày hôm nay. Là ngân hàng thuộc nhóm “tự tái cơ cấu”, Kienlongbank luôn duy trì tốt các chỉ tiêu về an toàn hoạt động và tuân thủ các quy định của pháp luật và của Ngân hàng Nhà nước.

Tính đến tháng 10/2020, Kienlongbank hiện có 134 chi nhánh, phòng Giao dịch tại 28 tỉnh, thành trên cả nước, với vốn điều lệ 3.237 tỷ đồng (tăng gấp 2.600 lần so với năm 1995), tổng tài sản đạt 55.425 tỷ đồng (tính đến ngày 30/6/2020) và hơn 5.000 cán bộ, nhân viên, cộng tác viên trên toàn hệ thống.

Trong hoạt động kinh doanh, Kienlongbank hướng đến sự hoàn thiện và đa dạng hóa các dịch vụ tài chính và các chuẩn mực theo thông lệ quốc tế, hệ thống công nghệ thông tin hiện đại, tăng cường hợp tác với những đối tác có thương hiệu và uy tín trên thị trường để đem đến những sản phẩm, dịch vụ chất lượng tối ưu, nâng cao trải nghiệm của khách hàng.

Năm 2020, Kienlongbank đặt mục tiêu đảm bảo các chỉ số kinh doanh đều tăng trưởng ổn định, lợi nhuận hợp lý

Song song đó, Kienlongbank còn đồng hành với Ngân hàng Nhà nước, chính quyền địa phương trong việc chủ động tham gia các dự án, chương trình an sinh xã hội, hoạt động thiện nguyện đúng với tinh thần “Sẵn lòng chia sẻ” của ngân hàng.

Năm 2020, Kienlongbank đặt mục tiêu đảm bảo các chỉ số kinh doanh đều tăng trưởng ổn định, lợi nhuận hợp lý và đảm bảo an toàn trong các mặt hoạt động.

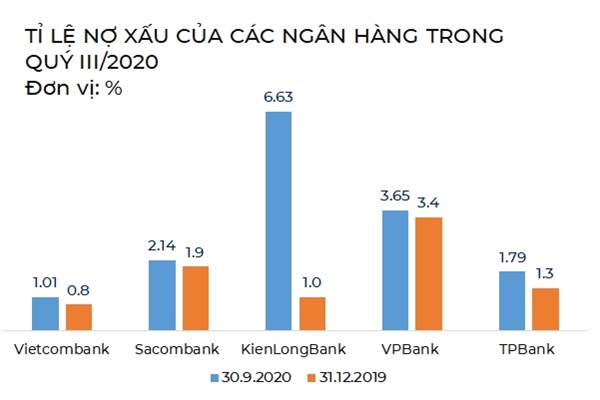

Nợ xấu của các ngân hàng tiếp tục tăng

Trong quý III/2020, nợ xấu của các ngân hàng tiếp tục tăng mạnh, chất lượng tín dụng của các ngân hàng đang đi xuống.

Hình ảnh tại Ngân hàng Sacombank. Ảnh: QH.

Một mùa báo cáo nữa lại đến đi kèm với những con số "đa sắc" mà các doanh nghiệp công bố. Các ngân hàng mới đây cũng đã công bố báo cáo tài chính quý III/2020. Theo số liệu được trình bày trên báo cáo tài chính, phần lớn dư nợ cho vay của các ngân hàng đều có sự tăng trưởng so với hồi đầu năm 2020.

Tiêu biểu như Vietcombank, tại thời điểm 30.9 tổng dư nợ cho vay của Ngân hàng này là hơn 783.757 tỉ đồng, tăng 6,7% so với đầu năm 2020. Hay như TPBank cũng ghi nhận mức tăng hơn 15,4% về dư nợ cho vay, đạt hơn 110.340 tỉ đồng tại thời điểm cuối quý III/2020.

Tuy nhiên, một điểm đáng chú ý là nợ xấu (bao gồm nợ nhóm 3, nhóm 4, nhóm 5 - nợ dưới tiêu chuẩn, nợ nghi ngờ và nợ có khả năng mất vốn) của các ngân hàng có xu hướng tăng.

Nguồn: NCĐT.

Trong 5 ngân hàng đã công bố báo cáo tài chính quý III/2020 được Nhịp Cầu Đầu Tư tổng hợp, thì có tới 5/5 ngân hàng có tỉ lệ nợ xấu tăng trong quý III/2020.

Nổi trội nhất là KienLongBank khi tỉ lệ nợ xấu của Ngân hàng này tăng tới 5,61 điểm % so với đầu năm 2020. Tại thời điểm 30.9.2020, tổng nợ xấu (nợ nhóm 3,4,5) của KienLongBank là hơn 2.240 tỉ đồng, tỉ lệ nợ xấu cuối kỳ là 6,63%. Trong khi đó, hồi đồi năm 2020, tỉ lệ nợ xấu của KienLongBank chỉ ở mức 1,02%. Một điểm đáng chú ý trong cơ cấu nhóm nợ của KienLongBank hồi cuối quý III/2020, nợ có khả năng mất vốn của Ngân hàng này lên tới 2.133 tỉ đồng, gấp hơn 8 lần đầu năm 2020.

Trong số nợ có khả năng mất vốn của KienLongBank tại thời điểm 30.9.2020 đã bao gồm gần 1.883 tỉ đồng dư nợ các khoản cho vay đối với một nhóm khách hàng với tài sản đảm bảo là cổ phiếu của một ngân hàng khác được phân loại nhóm 5 theo quyết định của Ngân hàng Nhà nước Việt Nam.

Xét về nợ xấu, VPBank cũng là ngân hàng có tỉ lệ nợ xấu ở mức cao. Thời điểm 30.9.2020, tỉ lệ nợ xấu của VPBank là 3,65%, cao thứ 2 trong 5 ngân hàng được chúng tôi tổng hợp. Nhìn về tổng quan, tuy tỉ lệ nợ xấu của VPBank chỉ tăng nhẹ 0,23 điểm % trong quý III/2020, nhưng tỉ lệ của Ngân hàng này luôn duy trì ở mức cao. Hồi đầu năm 2020, tỉ lệ này là hơn 3,42%.

Vietcombank cũng có tỉ lệ nợ xấu tăng 0,22 điểm % trong quý III/2020. Tuy nhiên, tại thời điểm 30.9 nợ nhóm 5 (nợ có khả năng mất vốn) của Vietcombank đã giảm 26% so với đầu năm 2020, ghi nhận hơn 3.362 tỉ đồng tại thời điểm 30.9.2020.

Còn đối với TPBank, Ngân hàng có tăng trưởng dư nợ cho vay vượt trội, nợ nghi ngờ (nhóm 4) tăng mạnh nhất, ghi nhận mức tăng 82% so với đầu năm 2020, tương đương hơn 555,2 tỉ đồng tại thời điểm cuối quý III/2020. Nợ nhóm 3, nhóm 5 của TPBank cũng tăng lần lượt 76% và 27% so với thời điểm đầu năm 2020.

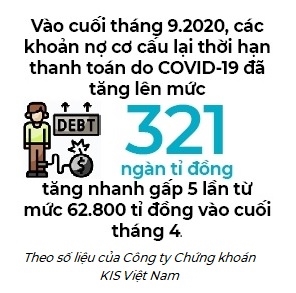

Theo Công ty Chứng khoán KIS Việt Nam, mặc dù Việt Nam đang trong giai đoạn dân số vàng, nhưng đóng góp từ tiêu dùng của hơn 90 triệu người dân và đầu tư từ khu vực tư nhân trong nước lại không có gì nổi bật trong quý III. Điều này đã được tái khẳng định bởi tăng trưởng tín dụng yếu.

Cụ thể, tính đến ngày 14.9, dư nợ tín dụng chỉ tăng 4,81% so với đầu năm, chỉ bằng một nửa so với mức 9,4% cuối tháng 9.2019 và dường như đã chậm lại trong 2 tháng qua.Trong khi đó, các khoản nợ cơ cấu lại thời hạn thanh toán do COVID-19 đã tăng nhanh gấp 5 lần, từ 62.800 tỉ đồng vào cuối tháng 4 lên 321.000 tỉ đồng vào cuối tháng 9. Khi tử số cao hơn mẫu số, các khoản nợ cơ cấu lại thời hạn trên tổng số các khoản nợ tăng từ 0,8% lên 3,7%, cho thấy chất lượng tín dụng chung đang đi xuống.

Theo lý thuyết, khi nợ xấu tăng, ngân hàng phải bỏ thêm nhiều khoản chi phí liên quan đến việc giải quyết các khoản nợ xấu này, bao gồm: chi phí để tăng cường giám sát những khách hàng vay quá hạn và các tài sản thế chấp của họ, chi phí phân tích và thỏa thuận với khách hàng về các khoản vay này, chi phí duy trì và xử lý tài sản đảm bảo,... Rất nhiều chi phí được phát sinh liên quan đến nợ xấu, điều này sẽ đẩy chi phí chung tăng cao, ảnh hưởng đến hiệu quả kinh doanh của các ngân hàng.

9 tháng, Kienlongbank mới hoàn thành 19% kế hoạch lợi nhuận, tỷ lệ nợ xấu lên 6,63%/cho vay  Lũy kế 9 tháng đầu năm, ngân hàng đạt lợi nhuận 144,5 tỷ đồng, giảm 38,7% so với cùng kỳ năm trước. Với kết quả này, Kienlongbank mới chỉ hoàn thành 19,3% kế hoạch lợi nhuận của cả năm. Ảnh minh họa. Ngân hàng TMCP Kiên Long - Kienlongbank (mã KLB) vừa công bố BCTC hợp nhất quý III/2020 với phần lớn các...

Lũy kế 9 tháng đầu năm, ngân hàng đạt lợi nhuận 144,5 tỷ đồng, giảm 38,7% so với cùng kỳ năm trước. Với kết quả này, Kienlongbank mới chỉ hoàn thành 19,3% kế hoạch lợi nhuận của cả năm. Ảnh minh họa. Ngân hàng TMCP Kiên Long - Kienlongbank (mã KLB) vừa công bố BCTC hợp nhất quý III/2020 với phần lớn các...

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20 Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07

Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07 Khởi tố kẻ 'bắt cá hai tay', đánh gục bạn gái ở quán cà phê khi bị phát hiện21:01

Khởi tố kẻ 'bắt cá hai tay', đánh gục bạn gái ở quán cà phê khi bị phát hiện21:01 Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28

Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28 Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41

Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41 Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52

Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52 Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05

Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05 Mỹ quyết không để Iran trở thành 'quốc gia hạt nhân'09:43

Mỹ quyết không để Iran trở thành 'quốc gia hạt nhân'09:43 Tàu ngầm 161 tỷ đồng: Lặn sâu 200m, biến thành quầy bar dưới đáy biển03:14

Tàu ngầm 161 tỷ đồng: Lặn sâu 200m, biến thành quầy bar dưới đáy biển03:14 500 ngày xung đột khốc liệt cày nát Dải Gaza01:49

500 ngày xung đột khốc liệt cày nát Dải Gaza01:49 Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24

Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Sao Việt 23/2:Trường Giang trẻ trung, Vân Dung hài hước 'bắt trend' người đẹp

Sao việt

08:19:46 23/02/2025

Ăn nhiều chất xơ giúp giảm cân được không?

Sức khỏe

08:18:34 23/02/2025

SOOBIN ngồi "ghế nóng" chương trình tìm kiếm nhóm nhạc mới

Tv show

08:17:28 23/02/2025

Những chặng đường bụi bặm - Tập 2: Ông Nhân tủi nhục khi bị mắng là "lão già mất nết"

Phim việt

08:15:24 23/02/2025

Thủ đoạn của đường dây mua bán cần sa xuyên quốc gia, thanh toán qua app tiền ảo

Pháp luật

08:09:36 23/02/2025

Thành lập Khu bảo tồn thiên nhiên Cù Lao Chàm

Du lịch

08:08:55 23/02/2025

Bố vợ hứa hẹn cho hết gia sản, trong cuộc họp gia đình con rể nhận cú sốc với phần nhận được

Góc tâm tình

08:04:24 23/02/2025

Lo ngại về tác động của tai nghe chống ồn đối với khả năng nghe

Thế giới

07:38:55 23/02/2025

Lại xuất hiện deal nhân phẩm cho game thủ, sở hữu ngay bom tấn hay nhất năm 2025 với giá hơn 100k

Mọt game

07:14:34 23/02/2025

Loại củ bán đầy chợ giá chỉ khoảng 25.000 đồng/kg nhưng cực tốt cho phổi, đem làm món ăn sáng thế này siêu ngon

Ẩm thực

07:00:14 23/02/2025

Kiểm toán “điểm danh” hàng loạt ngân hàng vượt trần tín dụng

Kiểm toán “điểm danh” hàng loạt ngân hàng vượt trần tín dụng Công nghiệp Cao su Miền Nam (CSM): Quý III/2020, lợi nhuận tăng mạnh nhờ hoạt động kinh doanh cốt lõi

Công nghiệp Cao su Miền Nam (CSM): Quý III/2020, lợi nhuận tăng mạnh nhờ hoạt động kinh doanh cốt lõi

Ngân hàng giảm lãi suất điều hành: Doanh nghiệp vẫn phải vay với lãi suất cao

Ngân hàng giảm lãi suất điều hành: Doanh nghiệp vẫn phải vay với lãi suất cao Lãi suất điều hành giảm tác động thế nào tới mặt bằng lãi vay?

Lãi suất điều hành giảm tác động thế nào tới mặt bằng lãi vay? Sacombank có xử lý được 11.000 tỷ đồng nợ xấu năm nay?

Sacombank có xử lý được 11.000 tỷ đồng nợ xấu năm nay? Giao dịch chứng khoán sáng 23/9: Ồ ạt chốt lời TTA, VN-Index cán mốc 910 điểm

Giao dịch chứng khoán sáng 23/9: Ồ ạt chốt lời TTA, VN-Index cán mốc 910 điểm Râm ran tin giả Thaco đổ tiền sở hữu cổ phiếu Sacombank, ai là người hưởng lợi?

Râm ran tin giả Thaco đổ tiền sở hữu cổ phiếu Sacombank, ai là người hưởng lợi? Kienlongbank phủ nhận tin đồn bán lô hơn 176,4 triệu cổ phiếu STB với giá 18.000 đồng/cổ phiếu

Kienlongbank phủ nhận tin đồn bán lô hơn 176,4 triệu cổ phiếu STB với giá 18.000 đồng/cổ phiếu Nhân chứng kể khoảnh khắc phát hiện 2 mẹ con bị sát hại ở Bình Dương

Nhân chứng kể khoảnh khắc phát hiện 2 mẹ con bị sát hại ở Bình Dương Nữ chính phim cổ trang 19+ từng áp lực, xấu hổ khi nhận là diễn viên

Nữ chính phim cổ trang 19+ từng áp lực, xấu hổ khi nhận là diễn viên Lộ danh tính sao nam Vbiz sẽ thay thế Trấn Thành, Trường Giang?

Lộ danh tính sao nam Vbiz sẽ thay thế Trấn Thành, Trường Giang? Điểm trùng khớp gây sốc của đôi "Tiểu Long Nữ - Dương Quá" và Song Song

Điểm trùng khớp gây sốc của đôi "Tiểu Long Nữ - Dương Quá" và Song Song Nam shipper chở người mẹ đi tìm con giữa đêm: "Tôi giúp bằng cả tấm lòng"

Nam shipper chở người mẹ đi tìm con giữa đêm: "Tôi giúp bằng cả tấm lòng" 2 mỹ nhân cổ trang đẹp hàng đầu Trung Quốc chung khung hình: Quá trời nhan sắc khiến dân tình choáng ngợp

2 mỹ nhân cổ trang đẹp hàng đầu Trung Quốc chung khung hình: Quá trời nhan sắc khiến dân tình choáng ngợp Phim Hàn mới chiếu đã "hot hòn họt" khắp MXH: Cặp chính ân ái quá cháy nhưng sau đó là plot-twist gây sốc toàn tập

Phim Hàn mới chiếu đã "hot hòn họt" khắp MXH: Cặp chính ân ái quá cháy nhưng sau đó là plot-twist gây sốc toàn tập Nga nêu điều kiện chuyển giao tài sản bị đóng băng để tái thiết Ukraine

Nga nêu điều kiện chuyển giao tài sản bị đóng băng để tái thiết Ukraine Vụ thi thể không nguyên vẹn: Lời khai rợn người của gã chồng giết vợ

Vụ thi thể không nguyên vẹn: Lời khai rợn người của gã chồng giết vợ

Chấn động tin em rể đại gia lợi dụng cái chết Từ Hy Viên công khai có con riêng, danh tính "tiểu tam" lộ diện

Chấn động tin em rể đại gia lợi dụng cái chết Từ Hy Viên công khai có con riêng, danh tính "tiểu tam" lộ diện Nhân chứng kể lại giây phút kinh hoàng vụ tai nạn 6 người chết ở Sơn La

Nhân chứng kể lại giây phút kinh hoàng vụ tai nạn 6 người chết ở Sơn La Chở thi thể nữ sinh bị tai nạn tử vong về nhà, xe cấp cứu gặp nạn

Chở thi thể nữ sinh bị tai nạn tử vong về nhà, xe cấp cứu gặp nạn Xác định kẻ sát hại 2 mẹ con tại nhà riêng ở Bình Dương

Xác định kẻ sát hại 2 mẹ con tại nhà riêng ở Bình Dương Hoa hậu Việt Nam nghi sắp làm phu nhân hào môn lộ hint rời Sen Vàng?

Hoa hậu Việt Nam nghi sắp làm phu nhân hào môn lộ hint rời Sen Vàng? MXH tràn ngập clip Hoàng Cảnh Du đưa gái lạ du lịch Phú Quốc, chuyện tình với Địch Lệ Nhiệt Ba nghi đã "toang"

MXH tràn ngập clip Hoàng Cảnh Du đưa gái lạ du lịch Phú Quốc, chuyện tình với Địch Lệ Nhiệt Ba nghi đã "toang" Chuyện gì đã xảy ra khiến vợ Vũ Cát Tường cư xử lạ sau lễ thành đôi?

Chuyện gì đã xảy ra khiến vợ Vũ Cát Tường cư xử lạ sau lễ thành đôi? Bức ảnh thân mật giữa đêm của Xoài Non và Gil Lê

Bức ảnh thân mật giữa đêm của Xoài Non và Gil Lê