Kênh trái phiếu vẫn hút dòng vốn đầu tư

Tháng 10/2020, gần 65 tỷ USD đã đổ vào các quỹ trái phiếu trên thế giới. Mặt bằng lãi suất thấp kéo nhà đầu tư tìm các kênh có lợi suất cao hơn. Trái phiếu được xem là điểm sáng.

Thay thế kênh tiền gửi chỉ mang về mức lãi suất tiền gửi thấp, thị trường trái phiếu doanh nghiệp thứ cấp đang hết sức sôi động.

Nóng thị trường trái phiếu thứ cấp quý IV/2020

Danh mục đầu tư vào trái phiếu doanh nghiệp (TPDN) của Tập đoàn Thủy sản Minh Phú vừa tăng lên 15 tỷ đồng trong quý III/2020, sau khi công ty này chi thêm 5 tỷ đồng mua trái phiếu của VietinBank. Khoản đầu tư trên dù chỉ chiếm tỷ trọng rất nhỏ trong tổng tài sản của Minh Phú, nhưng cùng với việc tăng tỷ trọng tiền gửi ngân hàng kỳ hạn 3 – 12 tháng, doanh thu hoạt động tài chính (bao gồm lãi tiền gửi) đã tăng hơn 24% so với cùng kỳ, đóng góp đáng kể vào mức tăng trưởng lợi nhuận quý III/2020 vỏn vẹn hơn 2% của tập đoàn này.

Minh Phú không phải trường hợp cá biệt đang thích nghi để ứng phó với bối cảnh mới mà Covid-19 đem lại. Hoạt động cơ cấu lại tài sản diễn ra trong bối cảnh thị trường tiêu thụ của nhiều ngành kinh doanh không thuận lợi và mặt bằng lãi suất thấp bởi động thái hạ lãi suất điều hành hàng loạt của các ngân hàng trung ương trên thế giới. Trái với xu hướng rút ròng ở nhiều thị trường tiền tệ hay chứng khoán, động lực từ các chính sách tiền tệ nới lỏng đã khiến các quỹ trái phiếu ở hầu hết các thị trường đều ghi nhận dòng vốn vào với tổng cộng 64,6 tỷ USD đổ vào chỉ trong tháng 10 vừa qua, nhiều nhất là các quỹ trái phiếu Mỹ, Nhật Bản, Trung Quốc, Hàn Quốc…

Đầu tư vào trái phiếu cũng là một trong các cơ hội mà các nhà đầu tư quan tâm và thảo luận tại tọa đàm “Bình thường mới – Tìm kênh đầu tư hiệu quả” do Báo Đầu tư vừa tổ chức. Tương tự như nhiều quốc gia, Ngân hàng Nhà nước Việt Nam cũng đã có tới 4 đợt hạ lãi suất điều hành từ đầu năm đến nay. Việc này tác động trực tiếp đến lãi suất huy động và tạo đà cho xu hướng giảm lãi suất cho vay của các ngân hàng thương mại.

Nhờ cuộc đua phát hành trước khi loạt quy định nâng cao các tiêu chuẩn và nguyên tắc phát hành chặt chẽ tại Nghị định 81/2020/NĐ-CP quy định về phát hành TPDN riêng lẻ có hiệu lực, trong khi lãi suất tiết kiệm giảm, thị trường TPDN sơ cấp giữa tổ chức phát hành và nhà đầu tư đã tăng nóng trong tháng 7 – 8/2020. Lượng TPDN chào bán ra thị trường trong 9 tháng đã vượt tổng lượng chào bán của cả năm 2019.

Tuy nhiên, một con số thậm chí đáng chú ý hơn là sự cải thiện của tỷ lệ phát hành/khối lượng chào bán, từ mức 93% (2019) lên 98% (9 tháng đầu năm 2020). Tính riêng nhóm trái phiếu bất động sản, tỷ lệ phát hành thành công tăng từ 87,5% lên 97,2%.

Thay thế kênh tiền gửi chỉ mang về mức lãi suất tiền gửi thấp, thị trường TPDN thứ cấp đang hết sức sôi động. Với nguồn cung sụt giảm khi nhu cầu với loại chứng khoán này vẫn còn cao, đại diện Khối phân tích (Công ty Chứng khoán SSI) nhận định, thị trường thứ cấp giữa các nhà đầu tư sẽ tiếp tục tăng nhiệt trong quý IV/2020.

Tăng cường minh bạch thông tin để bảo vệ nhà đầu tư

Video đang HOT

Theo ông Lê Đức Khánh, Giám đốc Phòng Phát triển năng lực đầu tư (Công ty Chứng khoán VPS), Nghị định 81/2020/NĐ-CP ra đời không chỉ để chấn chỉnh hoạt động phát hành TPDN riêng lẻ, mà còn bảo vệ quyền lợi nhà đầu tư. Điển hình như quy định bổ sung hợp đồng mua trái phiếu vào hồ sơ phát hành trái phiếu của doanh nghiệp với điều khoản thể hiện cam kết của nhà đầu tư đã tiếp cận đầy đủ nội dung công bố thông tin trước khi phát hành và hiểu rõ các rủi ro khi mua trái phiếu. Tổ chức tư vấn phát hành trái phiếu cũng có thêm trách nhiệm thực hiện báo cáo 6 tháng/lần về tình hình tư vấn phát hành TPDN.

Thống kê của Khối phân tích thuộc Công ty Chứng khoán SSI, lãi suất tiền gửi tiếp tục giảm 0,7 -1,1 điểm phần trăm chỉ trong riêng quý III/2020, đưa lãi suất tiền gửi về vùng thấp lịch sử, hiện ở mức 4,9-5,8%/năm với kỳ hạn 12 – 13 tháng. Nhờ đó, chênh lệch lãi suất TPDN trên thị trường thứ cấp và lãi suất tiền gửi giãn rộng, khoảng 2 – 4%/năm.

Theo kế hoạch, sở giao dịch chứng khoán sẽ xây dựng và vận hành một chuyên trang để tổng hợp thông tin về TPDN sau khi nhận các báo cáo. Tuy nhiên, cập nhật mới nhất theo công bố của Sở Giao dịch chứng khoán Hà Nội, thì chuyên trang mới có quy chế vận hành, nhưng các thông tin TPDN hiện vẫn chỉ được công bố trên một mục thuộc website của sở.

Với sự phát triển nóng thị trường, cần sớm đưa vào hoạt động chuyên trang, nhằm tăng trách nhiệm của tổ chức phát hành, đồng thời để nhà đầu tư nắm rõ rủi ro của sản phẩm đang đầu tư.

Ngay ở thời điểm hiện tại, với quy định hạn chế giao dịch trong phạm vi dưới 100 nhà đầu tư, không kể nhà đầu tư chứng khoán chuyên nghiệp trong vòng 1 năm kể từ ngày hoàn thành đợt phát hành, các giao dịch thứ cấp cũng đang hạn chế trên phạm vi rộng. Thậm chí, trong tương lai, khi Luật Chứng khoán 2019 có hiệu lực từ đầu năm 2021, việc phát hành trái phiếu riêng lẻ sẽ chỉ được thực hiện với nhà đầu tư chứng khoán chuyên nghiệp.

Dù vậy, các quy định này vẫn chưa thể khiến thị trường phát hành trái phiếu ra công chúng sôi động hơn, bởi mới có dưới 5 tổ chức thực hiện phương thức này từ đầu năm đến nay. Các chuyên gia cũng cho rằng, với điều kiện phát hành chặt chẽ và quy trình thủ tục mất khá nhiều thời gian, việc phát hành ra công chúng khó có thể tăng mạnh ngay. Tuy vậy, cùng với việc thúc đẩy hoạt động định hạng tín nhiệm TPDN, đây là sân chơi cần mở rộng và phát triển để huy động vốn bền vững từ các nhà đầu tư cá nhân.

Tỷ trọng thu nhập ngoài lãi của BIDV 9 tháng cao nhất 6 năm

Lãi trước thuế BIDV năm 2020 được dự báo đạt 9.100 tỷ đồng, giảm 15% so với năm trước.

Lợi suất cho vay trung bình cũng tăng do BIDV tập trung vào các khoản cho vay cá nhân và cho vay dài hạn.

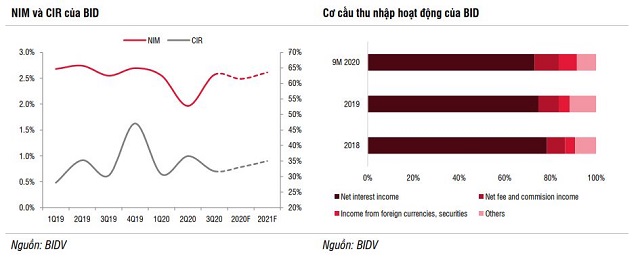

SSI Research dự báo NIM của BIDV sẽ tăng từ 2,33% (trung bình 9 tháng) lên 2,49% năm 2020 và 2,61% năm 2021.

Cho vay cá nhân vẫn là động lực chính thúc đẩy tăng trưởng tín dụng, cao hơn 5,8% so với đầu năm và chiếm 35,2% tổng dư nợ.

BIDV cũng tăng trích lập dự phòng để xóa 4.600 tỷ đồng nợ trong quý III.

Trung tâm Phân tích Chứng khoán SSI - SSI Research vừa có báo cáo về BIDV (HoSE: BID), nhận định do ngân hàng không cần gia hạn thêm các gói hỗ trợ khách hàng bị ảnh hưởng bởi Covid-19, tỷ lệ thu nhập lãi thuần (NIM) đã tăng nhanh hơn ước tính. Thu nhập ngoài lãi vẫn là điểm sáng do thị trường ngoại hối và trái phiếu thuận lợi.

Do đó, SSI Research dự báo lợi nhuận trước thuế BIDV năm 2020 đạt 9.100 tỷ đồng, giảm 15% so với năm trước và năm 2021 đạt 13.200 tỷ đồng, tăng 44,4%.

NIM cải thiện

NIM quý III tăng 60 điểm cơ bản so với quý trước lên 2,57%, phản ánh mức chênh lệch tích cực giữa lợi suất cho vay và chi phí vốn, giúp tăng thu nhập lãi thuần lên 9.100 tỷ đồng (cao hơn 31,8% so với quý II và 4,5% so với cùng kỳ năm trước).

Lợi suất cho vay trung bình trong quý III là 8%, tăng 41 điểm cơ bản so với quý trước do gói hỗ trợ dành cho khách hàng chịu ảnh hưởng bởi Covid-19 trị giá 20.000 tỷ đồng và 100 triệu USD (từ 21/2) dần hết hạn trong quý III. Lợi suất cho vay trung bình cũng tăng do BIDV tập trung vào các khoản cho vay cá nhân và cho vay dài hạn.

Lãi suất huy động giảm thêm từ 55-90 điểm cơ bản trong quý III, trong khi tỷ lệ CASA tăng lên 17,3% từ 15,8% của quý II. Trong 9 tháng đầu năm 2020, lãi suất huy động của BIDV giảm 160-250 điểm cơ bản cho tất cả các kỳ hạn, kéo giảm lợi suất huy động trung bình còn 5,19% (giảm 32 điểm cơ bản so với mức trung bình năm 2019).

Các khoản tiền gửi lãi suất cao đang dần hết hạn và lãi suất huy động đã giảm 20-40 điểm cơ bản trong tháng 10. Gói hỗ trợ trị giá 110.000 tỷ đồng cũng sẽ đáo hạn vào ngày 31/12, nên hệ số NIM được kỳ vọng sẽ tiếp tục cải thiện trong các quý tới. SSI Research dự báo NIM sẽ tăng từ 2,33% (mức trung bình 9 tháng) lên 2,49% năm 2020 và 2,61% năm 2021.

Thu nhập ngoài lãi tăng trưởng

Trong quý III, thu nhập thuần từ phí đã cải thiện lên 1.400 tỷ đồng, tăng 30% so với cùng kỳ), do giao dịch Ngân hàng điện tử (E-banking) tăng chiếm 50% tổng giao dịch (từ 39% năm 2019). Thu nhập từ chứng khoán kinh doanh và chứng khoán đầu tư đạt 398 tỷ đồng, gấp 2,3 lần so với quý III/2019. BIDV sở hữu danh mục trái phiếu Chính phủ trị giá khoảng 90.000-106.000 tỷ đồng (tương đương 8-10% tổng khối lượng TPCP đang lưu hành). Do đó, ngân hàng đã có nguồn thu nhập khá khi giá trái phiếu chính phủ vẫn có xu hướng tăng trong quý II và quý III/2020.

Thu nhập từ hoạt động kinh doanh ngoại hối quý III đạt 437,5 tỷ đồng, tăng 16% so với cùng kỳ) nhờ chênh lệch giá mua vào - bán ra lớn (180-200 đồng/ USD) và nguồn ngoại tệ dồi dào trong tháng 8 và đầu tháng 9 giúp BIDV có cơ hội mua vào ngoại tệ đáng kể với tỷ giá hối đoái hợp lý.

Tổng thu nhập ngoài lãi trong 9 tháng đạt 9.300 tỷ đồng, tăng 18,6% so với cùng kỳ năm trước, đóng góp 27% tổng thu nhập hoạt động, tỷ trọng cao nhất trong 6 năm qua.

Cho vay cá nhân thúc đẩy tín dụng

Dư nợ cho vay của ngân hàng tăng thêm 6.000 tỷ đồng trong quý III, tương ứng tăng 0,54% so với quý trước và 2,9% so với đầu năm.

Năm trước, tăng trưởng tín dụng cũng ở mức khiêm tốn, trong quý III/2019 chỉ đạt 0,74% (so với quý liền trước) nhưng sau đó tăng lên 3,7% (so với quý liền trước) trong quý IV/2019. Do đó, SSI Research cho rằng mục tiêu tăng trưởng tín dụng 6% trong năm 2020 của BIDV vẫn khả thi.

BIDV tăng trưởng cho vay cá nhân. Ảnh: BIDV .

Cho vay cá nhân vẫn là động lực chính thúc đẩy tăng trưởng tín dụng, cao hơn 5,8% so với đầu năm và chiếm 35,2% tổng dư nợ. Cho vay doanh nghiệp SME cũng phục hồi tăng 5,6% so với quý trước nhưng giảm 1,1% so với đầu năm và chiếm 27% dư nợ cho vay.

9 tháng đầu năm 2020, BIDV đã phát hành 19.500 tỷ đồng trái phiếu với kỳ hạn trung bình là 7,4%/năm. Số dư trái phiếu cấp 2 tính đến quý III đạt 49.200 tỷ đồng, tăng 49% so với đầu năm. Trong khi đó, quy mô tài sản có rủi ro không tăng nhiều do tăng trưởng tín dụng yếu, khiến hệ số CAR tăng từ 8,77% năm 2019 lên gần 9%.

Cho vay dài hạn cũng tăng 6,5% so với đầu năm khiến tỷ trọng cho vay dài hạn trong tổng dư nợ cho vay tăng từ 30,8% của cuối 2019 lên 32% cuối quý III/2020. Tỷ lệ vốn ngắn hạn sử dụng cho vay trung và dài hạn là 26% - thấp nhất 4 quý gần đây.

Tác động của làn sóng thứ 2 Covid-19 với nợ xấu không nghiêm trọng dự tính

So với cuối tháng 6, nợ xấu tính đến ngày 30/9 gần như không đổi, ở mức 22.500 tỷ đồng, tương đương tỷ lệ nợ xấu là 1,97%. Dư nợ cho vay tái cơ cấu cũng ở mức 39.000 tỷ đồng (chiếm 3,4% tổng dư nợ), thấp hơn dự báo của ngân hàng vào tháng 8/2020 là 5% tổng dư nợ.

BIDV cũng tăng trích lập dự phòng để xóa 4.600 tỷ đồng nợ trong quý III (cao hơn 85% so với quý trước và 42% so với cùng kỳ năm trước). Do đó, tỷ lệ dự phòng bao nợ xấu (LLC) tăng lên 87% - cao nhất trong hai năm qua. Dù không còn trái phiếu VAMC, chi phí dự phòng trong quý III vẫn tương đương cùng kỳ năm trước là 5.800 tỷ đồng.

Chào bán ra công chúng: Nâng tiêu chuẩn để bảo vệ nhà đầu tư  Tiêu chuẩn về chào bán chứng khoán ra công chúng tại Luật Chứng khoán 2019 cao hơn so với quy định hiện hành. Đáng chú ý, nếu đợt chào bán tài trợ cho dự án không huy động đủ 70%, đợt chào bán sẽ bị hủy. Luật Chứng khoán 2019 cho phép chào bán chứng khoán dưới mệnh giá trong một số trường...

Tiêu chuẩn về chào bán chứng khoán ra công chúng tại Luật Chứng khoán 2019 cao hơn so với quy định hiện hành. Đáng chú ý, nếu đợt chào bán tài trợ cho dự án không huy động đủ 70%, đợt chào bán sẽ bị hủy. Luật Chứng khoán 2019 cho phép chào bán chứng khoán dưới mệnh giá trong một số trường...

Vụ ô tô Mercedes lao xuống biển Nha Trang, xác định danh tính 4 cô gái đi cùng13:53

Vụ ô tô Mercedes lao xuống biển Nha Trang, xác định danh tính 4 cô gái đi cùng13:53 Tổng thống Zelensky chơi 'tất tay' với Nga ?09:59

Tổng thống Zelensky chơi 'tất tay' với Nga ?09:59 Cơ quan điều tra Hàn Quốc huy động 1.000 người bắt ông Yoon Suk Yeol08:15

Cơ quan điều tra Hàn Quốc huy động 1.000 người bắt ông Yoon Suk Yeol08:15 Người lạ vào tận trường mầm non nghi bắt cóc bé gái 4 tuổi10:53

Người lạ vào tận trường mầm non nghi bắt cóc bé gái 4 tuổi10:53 Người đàn ông trùm kín mít, bấm đèn đỏ khiến xe dừng không kịp ở TPHCM00:54

Người đàn ông trùm kín mít, bấm đèn đỏ khiến xe dừng không kịp ở TPHCM00:54 Israel tấn công Yemen, tuyên bố sẽ truy lùng các thủ lĩnh Houthi17:48

Israel tấn công Yemen, tuyên bố sẽ truy lùng các thủ lĩnh Houthi17:48 3 người giàu nhất thế giới sẽ dự lễ nhậm chức của ông Trump08:24

3 người giàu nhất thế giới sẽ dự lễ nhậm chức của ông Trump08:24 Nghi can phóng hỏa bị bắt tại khu vực cháy rừng Los Angeles06:54

Nghi can phóng hỏa bị bắt tại khu vực cháy rừng Los Angeles06:54 Khu nhà giàu California hoang tàn sau thảm họa cháy rừng10:51

Khu nhà giàu California hoang tàn sau thảm họa cháy rừng10:51 Người dân sợ bị phạt khi leo lề, rẽ phải nhường đường xe cấp cứu lúc bị kẹt xe09:12

Người dân sợ bị phạt khi leo lề, rẽ phải nhường đường xe cấp cứu lúc bị kẹt xe09:12 Nga phản pháo lệnh cấm vận nặng nề nhất của Mỹ08:10

Nga phản pháo lệnh cấm vận nặng nề nhất của Mỹ08:10Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Song Hye Kyo thắng đậm giữa nghi vấn bị Song Joong Ki chiếm spotlight bằng màn khóc lóc giả tạo

Sao châu á

23:58:01 16/01/2025

Bom tấn cổ trang Việt mới nhá hàng đã gây choáng: Bối cảnh đẹp tới từng khung hình, dàn cast quá xuất sắc

Phim việt

23:49:57 16/01/2025

Mỹ nam Hoa ngữ "từ anime bước lên màn ảnh" gây bão MXH: Đẹp ngút ngàn còn diễn xuất phong thần, netizen phục sát đất

Phim châu á

23:44:22 16/01/2025

MC Hoài Anh VTV đẹp buồn, Thanh Hằng và chồng nhạc trưởng âu yếm

Sao việt

23:36:00 16/01/2025

Giữa nạn cháy rừng, cảnh sát và FBI đến nhà Ben Affleck

Sao âu mỹ

23:19:34 16/01/2025

Louis Phạm công khai phẫu thuật thẩm mỹ sau một năm ồn ào, vóc dáng thay đổi ra sao?

Sao thể thao

23:11:15 16/01/2025

Quyền Linh: Con gái tôi rất hâm mộ Thùy Tiên

Hậu trường phim

22:44:12 16/01/2025

Phương Mỹ Chi 'gây sốt' khi hát nhạc trẻ kết hợp ca vọng cổ

Nhạc việt

22:39:12 16/01/2025

Bức ảnh chụp cậu bé đứng ăn một mình ngoài lớp học gây bão MXH: Áp lực cuộc sống sinh ra những đứa trẻ hiểu chuyện đến đau lòng

Netizen

22:29:09 16/01/2025

Tuấn Ngọc nói về chuyện nghỉ hưu, tiết lộ cuộc sống tuổi 77

Tv show

22:26:43 16/01/2025

Gelex bán cổ phiếu quỹ cho cán bộ nhân viên, 7 lãnh đạo chủ chốt được mua hơn 7 triệu cổ phiếu

Gelex bán cổ phiếu quỹ cho cán bộ nhân viên, 7 lãnh đạo chủ chốt được mua hơn 7 triệu cổ phiếu Quỹ bình ổn giá xăng dầu dư trên 10 nghìn tỷ đồng

Quỹ bình ổn giá xăng dầu dư trên 10 nghìn tỷ đồng

Muốn nhanh niêm yết phải chào bán ra công chúng

Muốn nhanh niêm yết phải chào bán ra công chúng Lo khối 'bong bóng' hơn 300 nghìn tỷ: Siết chặt trước nguy cơ

Lo khối 'bong bóng' hơn 300 nghìn tỷ: Siết chặt trước nguy cơ Lãi suất trái phiếu chính phủ xuống mức thấp nhất 2 năm: Hiện tượng ngắn hạn?

Lãi suất trái phiếu chính phủ xuống mức thấp nhất 2 năm: Hiện tượng ngắn hạn? Nâng chuẩn công ty đại chúng từ năm 2021

Nâng chuẩn công ty đại chúng từ năm 2021 Dòng vốn ETF duy trì xu hướng tích cực 5 tháng liên tiếp

Dòng vốn ETF duy trì xu hướng tích cực 5 tháng liên tiếp Vì sao Hưng Thắng Lợi Gia Lai "tháo chạy" khỏi công ty bầu Đức?

Vì sao Hưng Thắng Lợi Gia Lai "tháo chạy" khỏi công ty bầu Đức? Màn lộ diện nguy hiểm của Triệu Lộ Tư khiến hơn 50 triệu người lo lắng

Màn lộ diện nguy hiểm của Triệu Lộ Tư khiến hơn 50 triệu người lo lắng Jisoo mang thai

Jisoo mang thai Vụ 47 tỷ đồng gửi Sacombank "bốc hơi": Ngân hàng nhận lỗi 2 giao dịch

Vụ 47 tỷ đồng gửi Sacombank "bốc hơi": Ngân hàng nhận lỗi 2 giao dịch Ca sĩ Soobin - hoa hậu Thanh Thủy quá đẹp đôi, khán giả phát 'sốt'

Ca sĩ Soobin - hoa hậu Thanh Thủy quá đẹp đôi, khán giả phát 'sốt' DJ Mie tuổi 30: Ở biệt thự xa hoa, gây sốt "Chị đẹp" nhờ vũ đạo gợi cảm

DJ Mie tuổi 30: Ở biệt thự xa hoa, gây sốt "Chị đẹp" nhờ vũ đạo gợi cảm Hot nhất Weibo: Bạch Lộc bị soi phim giả tình thật với mỹ nam có visual "yêu nghiệt" gây sốt MXH, còn công khai tình tứ giữa sự kiện?

Hot nhất Weibo: Bạch Lộc bị soi phim giả tình thật với mỹ nam có visual "yêu nghiệt" gây sốt MXH, còn công khai tình tứ giữa sự kiện? Lamborghini đột ngột dừng giữa đường, người dân phát hiện tài xế có biểu hiện bất thường liền báo cảnh sát

Lamborghini đột ngột dừng giữa đường, người dân phát hiện tài xế có biểu hiện bất thường liền báo cảnh sát Nhóc tỳ Vbiz viết thư vỏn vẹn 10 chữ gửi mẹ, nội dung khiến ai đọc qua cũng phải thốt lên 1 câu!

Nhóc tỳ Vbiz viết thư vỏn vẹn 10 chữ gửi mẹ, nội dung khiến ai đọc qua cũng phải thốt lên 1 câu!

Nét căng hình ảnh thiếu gia Vingroup - Phạm Nhật Minh Hoàng đi hỏi vợ, lần đầu tiên lộ diện cận cảnh cỡ này: Visual đỉnh!

Nét căng hình ảnh thiếu gia Vingroup - Phạm Nhật Minh Hoàng đi hỏi vợ, lần đầu tiên lộ diện cận cảnh cỡ này: Visual đỉnh!

Sốc: Triệu Vy là chủ mưu đứng sau đường dây buôn người sang Thái Lan - Myanmar?

Sốc: Triệu Vy là chủ mưu đứng sau đường dây buôn người sang Thái Lan - Myanmar?

Dáng vẻ gây chú ý của Chu Thanh Huyền khi về quê Quang Hải ăn cỗ, hành động cho thấy nàng WAG được lòng bố chồng

Dáng vẻ gây chú ý của Chu Thanh Huyền khi về quê Quang Hải ăn cỗ, hành động cho thấy nàng WAG được lòng bố chồng

Hành động tiết lộ tính cách thật của thiếu gia Minh Hoàng ngay trong ngày trọng đại, ai cũng thốt lên 1 câu

Hành động tiết lộ tính cách thật của thiếu gia Minh Hoàng ngay trong ngày trọng đại, ai cũng thốt lên 1 câu Soi ảnh cận nhan sắc của mẹ Phương Nhi, hóa ra Á hậu được thừa hưởng visual "đỉnh nóc" từ đây!

Soi ảnh cận nhan sắc của mẹ Phương Nhi, hóa ra Á hậu được thừa hưởng visual "đỉnh nóc" từ đây!