iPhone ế là nỗi đau của chuỗi cung Trung Quốc

Doanh số iPhone không được như kỳ vọng trong thời gian gần đây khiến rất nhiều công ty công nghệ châu Á, đối tác của Apple lo lắng.

Năm 2019 vừa tới, Apple đã khiến cho cả thế giới bị sốc khi công bố dự báo doanh thu không được như kỳ vọng trong quý kinh doanh cuối cùng của năm 2018. Dự báo này được xác nhận vào đầu tháng 2, khi Apple lần đầu tiên không đạt doanh thu dự tính trong 15 năm, với nguyên nhân chính là nhu cầu mua iPhone giảm mạnh ở Trung Quốc.

Thị trường suy giảm, các hãng linh kiện gặp khó

Với những công ty châu Á nằm trong chuỗi cung ứng linh kiện cho Apple và nhiều hãng smartphone khác, đây là điều họ đã nhìn thấy từ trước. Từ hãng sản xuất chip tới hãng làm màn hình, tất cả đều cảm nhận được sự khó khăn trong quý cuối cùng của năm 2018 vì nhu cầu smartphone suy giảm.

Những nhà sản xuất chip, trước đó đã trải qua năm 2017 rất thành công, cho rằng sự suy giảm này không chỉ nhất thời mà còn kéo dài. Nanya Technology, một trong những công ty cung cấp chip DRAM lớn nhất thế giới cho biết họ đã có những tháng cuối năm 2018 rất khó khăn. Họ đã phải cắt giảm một nửa chi phí hoạt động trong năm nay, con số lên tới hơn 200 triệu USD.

Những công ty bán dẫn, bao gồm cả sản xuất chip xử lý và chip nhớ đều gặp khó khi doanh số iPhone và các loại smartphone khác suy giảm.

“Chúng tôi nhận thấy một sự sụt giảm đột ngột về nhu cầu từ quý III/2018, và chúng tôi liên tục phải điều chỉnh giá trong quý này. Doanh thu smartphone không như kỳ vọng, thị trường máy chủ thì vẫn đang sử dụng hàng trong kho, còn nhu cầu các thiết bị điện tử cá nhân khác cũng đang giảm”, chủ tịch Nanya, ông Lee Pei-Ing chia sẻ.

Nikkei nhận định những đối tác cung ứng đang gặp cùng lúc hai vấn đề có mối liên hệ với nhau: doanh thu smartphone giảm và nhu cầu đi xuống của thị trường Trung Quốc.

Theo số liệu của IDC, số lượng smartphone bán ra năm 2018 là 1,44 tỷ chiếc, giảm 4,1% so với năm 2017. Đây là năm thứ 2 liên tiếp số lượng smartphone bán ra giảm. Tại Trung Quốc, cũng là thị trường smartphone lớn nhất thế giới, con số còn tệ hơn với đà suy giảm 10%.

LG đã phải đầu tư nhiều hơn vào màn hình OLED để tìm lợi thế trước những công ty trung quốc như BOE, vốn có khả năng sản xuất màn hình LCD với giá thấp.

Ảnh hưởng từ thị trường có thể thấy rõ ở báo cáo kinh doanh của 3 công ty sản xuất tấm nền màn hình lớn nhất thế giới: LG Display, Innolux và AU Optronics. Lợi nhuận của 3 công ty này đã giảm tổng cộng 3,7 tỷ USD trong năm ngoái. Vào quý IV/2018, AUO báo lỗ 14 triệu USD, còn Innolux lỗ 22 triệu USD.

Video đang HOT

Cùng trong khoảng thời gian đó, một đối thủ rất mạnh là BOE Technology Group của Trung Quốc đã tăng sản lượng, khiến giá bán của màn hình giảm mạnh. Điều này làm cho 3 cái tên nói trên càng gặp khó khăn.

“Tôi cho rằng dư thừa nguồn cung sẽ là vấn đề của ngành linh kiện màn hình trong vài năm tới. Môi trường kinh doanh hiện tại cũng rất khó khăn, nhất là khi xét tới những tranh chấp thương mại giữa Mỹ và Trung Quốc”, ông Paul Peng, chủ tịch của AUO nhận xét.

LG Display trong năm qua cũng lỗ tới 158 triệu USD. Công ty này đã phải cắt giảm nhân sự, đầu tư nhiều hơn vào dây chuyền sản xuất OLED thay vì công nghệ LCD. LCD là thế mạnh của các hãng Trung Quốc bởi họ có thể cho ra sản phẩm với mức giá thấp hơn.

Giống như các hãng làm màn hình, các công ty bán dẫn cũng gặp khó khăn vào thời điểm cuối năm 2018. Theo dự báo của Wold Semiconductor Trade Statistics, doanh thu chip bán ra trong năm 2019 sẽ giảm 3%.

Phó chủ tịch của Samsung Electronics, ông Lee Myung-jin chia sẻ cuối tháng 1 là nhu cầu chip nhớ đã giảm trong quý IV/2018 bởi nhiều khách hàng cắt giảm số lượng đặt hàng. Ông Lee cũng cảnh báo tình hình sẽ chưa được cải thiện cho đến hết quý I/2019.

CEO C.C. Wei của TSMC, công ty gia công chip lớn nhất thế giới, cho biết công ty này đang rất thận trọng vì nhu cầu smartphone cao cấp giảm. TSMC hiện là công ty duy nhất gia công chip cho iPhone, và iPhone cũng là nguyên nhân giúp cho họ tăng trưởng mạnh trong 10 năm qua.

“Câu hỏi lớn nhất mà chưa ai trả lời được là bao giờ ngành smartphone mới tăng trưởng trở lại. Rõ ràng những năm qua ngành này không tăng trưởng bởi những lý do dễ nhận thấy: thời gian đổi mới thiết bị lâu hơn, thị trường Trung Quốc quá khắc nghiệt và cả những lý do địa chính trị khác”, Ryan Reith của IDC nhận định.

IDC dự báo thị trường smartphone sẽ tiếp tục suy giảm 0,8% trong năm nay.

Apple ngày càng tin tưởng Trung Quốc và Ấn Độ

Một trong những lý do các đối tác tới từ Nhật Bản và Đài Loan của Apple gặp nhiều khó khăn là do sự vươn lên của nhà cung cấp ở Trung Quốc đại lục. Theo thông tin về đối tác linh kiện mà Apple vừa cung cấp ngày 7/3, số nhà cung cấp linh kiện cho Apple từ Trung Quốc đã vượt Mỹ.

Các nhà cung cấp tại Trung Quốc đang ngày càng mạnh về công nghệ và giá thành, khiến các hãng Hàn Quốc, Nhật Bản hay Đài Loan vất vả.

Cụ thể, trong số 200 nhà cung cấp linh kiện cho Apple, 41 công ty đến từ Trung Quốc hoặc Hong Kong (đặt nhà máy tại đại lục), chiếm 20%. Số công ty từ Trung Quốc đã tăng 3 lần kể từ năm 2012, trong khi đó số đối tác đến từ Mỹ chỉ còn 37 công ty, giảm 32%. Đài Loan hiện có 46 công ty đối tác của Apple, còn Nhật có 38 công ty.

Trong năm qua, số nhà máy lắp ráp tại Trung Quốc đã tăng lên 380 nhà máy, chiếm gần 50% tổng số nhà máy lắp ráp sản phẩm của Apple. Cần lưu ý là nhiều công ty nước ngoài cũng đặt nhà máy tại Trung Quốc vì những lợi thế về nguồn cung, chi phí. Ngoài ra, danh sách đối tác cũng cho thấy Apple đang mở rộng chuỗi cung ứng sang các khu vực như Đông Nam Á và Ấn Độ.

“Các công ty Trung Quốc đang ngày một lớn mạnh và trở thành đối thủ đáng gờm của các công ty từ Đài Loan, Nhật. Họ học hỏi được rất nhiều từ các nhà đầu tư nước ngoài và thậm chí mua lại dây chuyền, cơ sở vật chất để tăng khả năng sản xuất. Đầu tư từ nước ngoài cũng giúp cho Trung Quốc có thêm chuyên gia, kỹ sư và công nhân công nghệ cao để phát triển về sản xuất”, ông Chiu Shih-fang, nhà phân tích về chuỗi cung ứng và sản xuất smartphone nhận định.

Nhiều công ty mới chỉ trở thành đối tác của Apple trong thời gian gần đây. Luxshare Precision Industry bắt đầu cung cấp cổng kết nối cho Apple từ năm 2012, nhưng đến năm 2017 đã trở thành công ty lắp ráp AirPods chính. Sự trỗi dậy của Luxshare khiến Foxconn, Pegatron hay Quanta, những đối tác truyền thống của Apple cũng phải dè chừng.

“Chúng tôi đã theo dõi Luxshare một thời gian. Tốc độ mở rộng của họ không hề chậm đi chút nào. Họ sẽ là một đối thủ đáng gờm đối với các công ty gia công của Đài Loan”, một chuyên gia trong lĩnh vực gia công nói với Nikkei.

Luxshare mới bắt đầu hợp tác với Apple từ năm 2012 khi cung cấp cổng kết nối, nhưng tới 2017 đã trở thành công ty lắp ráp AirPods chính.

Tương tự như vậy, O-film Technology là đối thủ của Sharp, LG Innotek và TPK Holding cho linh kiện camera và cảm ứng, còn BOE Technology cũng khiến các đối tác màn hình lớn như LG Display hay JDI gặp nhiều áp lực.

Chuỗi cung ứng của Apple giờ cũng đa dạng hơn, với nhiều đối tác mới từ Ấn Độ và Đông Nam Á. Foxconn, Wistron đều mở thêm nhà máy ở Ấn Độ trong năm qua, nâng tổng số nhà máy lắp ráp sản phẩm Apple tại nước này lên 8, trong đó có 3 nhà máy lắp ráp iPhone.

Việt Nam cũng được quan tâm nhiều trong thời gian gần đây, một phần vì căng thẳng thương mại giữa Mỹ và Trung Quốc, nhờ vị trí nằm sát Trung Quốc và chuỗi cung ứng cũng đang phát triển. GoerTek, một nhà cung ứng thiết bị âm thanh, đã cân nhắc chuyển dây chuyền sản xuất về Việt Nam vào cuối năm 2018, nhưng tới nay vẫn chưa ra quyết định.

Luxshare đã có một nhà máy ở Bắc Giang, và nhà sáng lập Grace Wang cũng thường xuyên công tác tại Việt Nam. Tuy nhiên số lượng nhà máy sản xuất sản phẩm của Apple tại Việt Nam vẫn giữ nguyên trong năm 2018.

Các đối tác của Apple đang mở thêm nhiều nhà máy tại Ấn Độ, nhưng chuyên gia nhận định họ sẽ không rời khỏi Trung Quốc dù ảnh hưởng của chiến tranh thương mại Mỹ – Trung.

Vẫn còn rất nhiều linh kiện quan trọng trong sản phẩm Apple được thực hiện bởi các công ty Mỹ như Qorvo, Skyworks Solutions, Intel, 3M hay Corning. Đây là các công nghệ mà các công ty Trung Quốc chưa thể thay thế, và họ cũng đang bị dè chừng bởi cuộc chiến thương mại.

Ông Kota Ezawa, nhà phân tích tại Citi Research cho rằng cuộc chiến thương mại có thể khiến các công ty của Mỹ không muốn mở rộng sản xuất tại Trung Quốc, dù năng lực công nghệ của Trung Quốc có được cải thiện. Tuy nhiên, họ cũng sẽ không vội vàng chuyển chuỗi cung ứng sang các nước khác, theo phân tích của ông Chiu Shih-fang.

“Chuyển dịch chuỗi cung ứng sang nước khác rất tốn thời gian, nhất là với chuỗi cung ứng smartphone vốn bao gồm rất nhiều linh kiện. Có thể mất tới vài năm người ta mới nhận thấy sự khác biệt.

iPhone hiện tại vẫn chưa bị đưa vào danh sách áp thuế, và hai nước có thể đạt được thỏa thuận vào một thời điểm nào đó. Do đó, nhiều nhà cung cấp cảm thấy không cần phải rời khỏi Trung Quốc quá sớm”, ông Chiu Shih-fang nhận xét.

Theo zing

Samsung và LG vẫn giữ 'ngôi vương' trên thị trường màn hình toàn cầu

Số liệu công bố ngày 17/3 cho thấy các công ty Hàn Quốc vẫn dẫn đầu trên thị trường màn hình toàn cầu 2018 mặc dù doanh số bán có giảm nhẹ so với năm 2017, khi các công ty này nhắm tới các sản phẩm cao cấp trong khi các đối thủ Trung Quốc tập trung vào các sản phẩm giá rẻ.

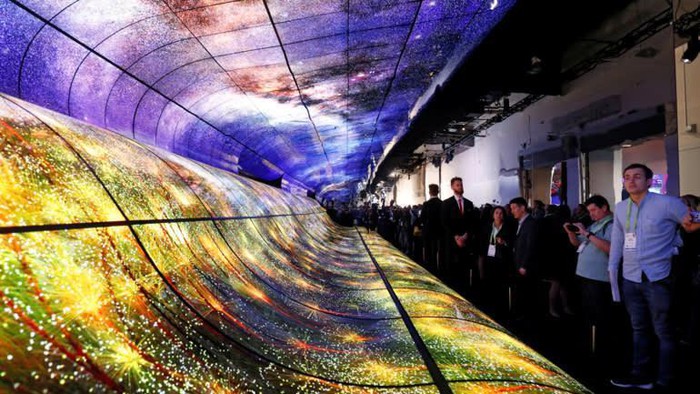

Một mẫu màn hình OLED của LG. Yonhap/TTXVN

Theo số liệu do công ty phân tích thị trường IHS Markit công bố, Samsung Display đã đạt doanh thu 26,1 tỷ USD trên thị trường màn hình cỡ vừa và lớn trong năm 2018, chiếm 23,7% thị phần và qua đó dẫn đầu thị trường mặc dù thị phần có giảm nhẹ từ mức 24,2% trong năm 2017. Trong khi đó, LG Display theo sau với thị phần 19,6% vào năm ngoái cùng doanh thu là 21,5 tỷ USD.

Tập đoàn công nghệ BOE có trụ sở tại Trung Quốc đứng ở vị trí thứ ba với thị phần 10,4%, tăng so với mức 9,4% năm 2017. Tiếp sau là công ty AU Optronics của Đài Loan (Trung Quốc) với thị phần 10,1%.

Các công ty lớn khác như tập đoàn Innolux của Đài Loan (Trung Quốc) và tập đoàn Sharp của Nhật Bản lần lượt chiếm thị phần tương ứng là 9,1% và 5,4% trong năm ngoái.

Một chuyên gia theo dõi ngành này cho biết: "Mặc dù các công ty Trung Quốc đang nhanh chóng mở rộng đầu tư, song danh mục đầu tư của các công ty này chủ yếu tập trung vào các sản phẩm giá rẻ. Do đó, việc tăng đơn hàng không dẫn đến bước nhảy vọt về doanh thu. Chiến lược của các công ty Hàn Quốc nhằm tăng cường sự hiện diện của họ thông qua các sản phẩm cao cấp, mặt khác, lại đang có hiệu quả".

Theo TTXVN

Vẻ đẹp "vạn người mê" của nữ sinh miền sơn cước đạt giải nhất học sinh giỏi Quốc gia môn Lịch sử  Mẹ mất từ khi lên 6 tuổi, nhưng Quỳnh Trang đã vượt lên hoàn cảnh, chăm ngoan học giỏi. Với nỗ lực của bản thân, sự động viên, giúp đỡ của gia đình, thầy cô và bạn bè, cô nữ sinh miền sơn cước đã xuất sắc giành giải nhất học sinh giỏi Quốc gia môn Lịch sử năm học 2018 - 2019....

Mẹ mất từ khi lên 6 tuổi, nhưng Quỳnh Trang đã vượt lên hoàn cảnh, chăm ngoan học giỏi. Với nỗ lực của bản thân, sự động viên, giúp đỡ của gia đình, thầy cô và bạn bè, cô nữ sinh miền sơn cước đã xuất sắc giành giải nhất học sinh giỏi Quốc gia môn Lịch sử năm học 2018 - 2019....

Người phụ nữ cầm chổi đánh hàng xóm là giáo viên tiểu học, thái độ ra sao sau vụ việc?04:01

Người phụ nữ cầm chổi đánh hàng xóm là giáo viên tiểu học, thái độ ra sao sau vụ việc?04:01 Tez - người cũ của Pháo bất ngờ tung bản rap diss cực khét, lời lẽ công kích ai đó lắm mồm, dạy đời03:15

Tez - người cũ của Pháo bất ngờ tung bản rap diss cực khét, lời lẽ công kích ai đó lắm mồm, dạy đời03:15 Nóng: ViruSs xin lỗi02:06

Nóng: ViruSs xin lỗi02:06 Clip: Cả gan săn báo con, đại bàng nhận 'quả báo' ngay sau đó02:31

Clip: Cả gan săn báo con, đại bàng nhận 'quả báo' ngay sau đó02:31 Khoảnh khắc tự hào: 2 máy bay chở lực lượng cứu hộ Việt Nam và 60 tấn hàng cứu trợ đã hạ cánh tại Myanmar00:43

Khoảnh khắc tự hào: 2 máy bay chở lực lượng cứu hộ Việt Nam và 60 tấn hàng cứu trợ đã hạ cánh tại Myanmar00:43 Pháo tiết lộ trả tiền hẹn hò, còn bị hỏi vay thêm, ViruSs phản pháo: "Mang chuyện tài chính nói thì tôi cũng chịu"00:43

Pháo tiết lộ trả tiền hẹn hò, còn bị hỏi vay thêm, ViruSs phản pháo: "Mang chuyện tài chính nói thì tôi cũng chịu"00:43 Video: Cô gái thoát nạn trong gang tấc nhờ nhanh trí vứt xe máy bỏ chạy00:54

Video: Cô gái thoát nạn trong gang tấc nhờ nhanh trí vứt xe máy bỏ chạy00:54 Diễn viên Quang Tuấn giảm 14kg, con gái hoảng sợ vì không nhận ra cha02:22

Diễn viên Quang Tuấn giảm 14kg, con gái hoảng sợ vì không nhận ra cha02:22 Đối tượng uy hiếp bé gái ở Bắc Ninh vẫn 'ngáo đá' sau hơn 1 ngày bị bắt giữ03:23

Đối tượng uy hiếp bé gái ở Bắc Ninh vẫn 'ngáo đá' sau hơn 1 ngày bị bắt giữ03:23 Động đất mạnh ngang 334 bom nguyên tử ở Myanmar, số người chết vượt 1.00003:08

Động đất mạnh ngang 334 bom nguyên tử ở Myanmar, số người chết vượt 1.00003:08 "Cha tôi, người ở lại" tập 19: An tỏ ra lạnh nhạt khi Nguyên trở về03:03

"Cha tôi, người ở lại" tập 19: An tỏ ra lạnh nhạt khi Nguyên trở về03:03Tin đang nóng

Tin mới nhất

Nâng cao và biến đổi hình ảnh của bạn bằng trình chỉnh sửa video trực tuyến CapCut

Cách đăng Facebook để có nhiều lượt thích và chia sẻ

Thêm nhiều bang của Mỹ cấm TikTok

Microsoft cấm khai thác tiền điện tử trên các dịch vụ đám mây để bảo vệ khách hàng

Facebook trấn áp hàng loạt công ty phần mềm gián điệp

Meta đối mặt cáo buộc vi phạm các quy tắc chống độc quyền với mức phạt 11,8 tỷ đô

Không cần thăm dò, Musk nên sớm từ chức CEO Twitter

Đại lý Việt nhập iPhone 14 kiểu 'bia kèm lạc'

Khai trương hệ thống vé điện tử và dịch vụ trải nghiệm thực tế ảo XR tại Quần thể Di tích Cố đô Huế

'Dở khóc dở cười' với tính năng trợ giúp người bị tai nạn ôtô của Apple

Xiaomi sa thải hàng nghìn nhân sự

Apple sẽ bắt đầu sản xuất MacBook tại Việt Nam vào giữa năm 2023

Có thể bạn quan tâm

Rò rỉ kho ảnh Kim Soo Hyun - Kim Sae Ron "non choẹt" cặp kè nhau, cả 1 video tố nam diễn viên nói dối?

Sao châu á

09:10:39 01/04/2025

Đột phá UAV của Ukraine để sẵn sàng 'trường chiến'

Thế giới

09:02:48 01/04/2025

3 lưu ý cho chuyến đi Huế tiết kiệm thực sự: Giảm tối đa chi phí di chuyển, ăn uống và vé tham quan

Du lịch

08:49:17 01/04/2025

Cảnh sát Việt Nam tìm thấy thi thể bé trai 10 tuổi trong vụ động đất ở Myanmar

Tin nổi bật

08:37:09 01/04/2025

20 giây hé lộ thái độ của Jennie khi ngồi cạnh nhóm đàn em "đại mỹ nhân"

Nhạc quốc tế

08:34:05 01/04/2025

Vụ dùng gậy bóng chày đánh người đi xe máy: Tài xế ô tô khai gì?

Pháp luật

08:32:01 01/04/2025

Vợ Đức Tiến kiện mẹ chồng, tranh chấp nhà 14 tỷ đồng ở Thủ Đức: Tung clip được cho là bằng chứng

Sao việt

08:28:28 01/04/2025

5.000 khán giả Nhật Bản phấn khích vì các 'Anh trai vượt ngàn chông gai'

Nhạc việt

08:24:09 01/04/2025

Cha tôi, người ở lại - Tập 19: An cố gồng để cất giấu cảm xúc thật trước Nguyên

Phim việt

08:15:43 01/04/2025

Những lưu ý giúp dùng thuốc điều trị ung thư vú hiệu quả

Sức khỏe

08:04:23 01/04/2025

Nhận định của 7 chuyên gia Mỹ về rủi ro an ninh trên thiết bị Huawei

Nhận định của 7 chuyên gia Mỹ về rủi ro an ninh trên thiết bị Huawei Không biết vợ xoá tài khoản YouTube, thanh niên “ăn vạ” Google và cái kết

Không biết vợ xoá tài khoản YouTube, thanh niên “ăn vạ” Google và cái kết

Vừa chia tay nhưng Phan Thành chỉ nhung nhớ Midu, Primmy Trương tiết lộ vũ khí giúp cô vượt qua nỗi đau

Vừa chia tay nhưng Phan Thành chỉ nhung nhớ Midu, Primmy Trương tiết lộ vũ khí giúp cô vượt qua nỗi đau Không gì nhọ bằng 28 Tết chia tay người yêu, đến tận mùng 4 vẫn chìm trong nỗi đau

Không gì nhọ bằng 28 Tết chia tay người yêu, đến tận mùng 4 vẫn chìm trong nỗi đau Ký ức...ngủ yên nhé!

Ký ức...ngủ yên nhé! Bé sơ sinh bị quấn chặt như kén đến lúc mở khăn ra cả triệu người sửng sốt

Bé sơ sinh bị quấn chặt như kén đến lúc mở khăn ra cả triệu người sửng sốt Báo cáo: Sạc không dây AirPower đã bắt đầu được sản xuất và sắp ra mắt

Báo cáo: Sạc không dây AirPower đã bắt đầu được sản xuất và sắp ra mắt Cấy ghép - Khoa học viễn tưởng trong phẫu thuật thẩm mỹ?

Cấy ghép - Khoa học viễn tưởng trong phẫu thuật thẩm mỹ? Quỳnh Lương đăng bài có tên ViruSs, thái độ căng giữa lùm xùm tình ái hot nhất hiện nay

Quỳnh Lương đăng bài có tên ViruSs, thái độ căng giữa lùm xùm tình ái hot nhất hiện nay Đứng sau cánh cửa, nghe con dâu và con rể bàn chuyện mua đất mà tôi tức đỏ mặt

Đứng sau cánh cửa, nghe con dâu và con rể bàn chuyện mua đất mà tôi tức đỏ mặt Vừa thấy bóng con rể, mẹ vợ lương 50 triệu/tháng liền bê mâm cơm đi giấu, tôi tìm cách mở ra xem rồi chết trân tại chỗ

Vừa thấy bóng con rể, mẹ vợ lương 50 triệu/tháng liền bê mâm cơm đi giấu, tôi tìm cách mở ra xem rồi chết trân tại chỗ Nàng dâu vừa bước ra đã khiến 3 triệu người mê mẩn, đôi mắt đẹp xứng hàng top của Vbiz

Nàng dâu vừa bước ra đã khiến 3 triệu người mê mẩn, đôi mắt đẹp xứng hàng top của Vbiz MC đám cưới cùng vợ dùng clip nhạy cảm tống tiền nhân tình

MC đám cưới cùng vợ dùng clip nhạy cảm tống tiền nhân tình

Kim Soo Hyun làm 1 việc y chang Park Yoo Chun và Jung Jun Young, liệu có đi theo "vết xe đổ"?

Kim Soo Hyun làm 1 việc y chang Park Yoo Chun và Jung Jun Young, liệu có đi theo "vết xe đổ"? Tạm giữ hình sự tài xế xe khách gây tai nạn ở đèo Bảo Lộc

Tạm giữ hình sự tài xế xe khách gây tai nạn ở đèo Bảo Lộc Niêm yết quyết định truy nã cặp vợ chồng đại gia ở TPHCM

Niêm yết quyết định truy nã cặp vợ chồng đại gia ở TPHCM Cho mượn xe rồi bị mang đi cầm cố lấy 7 tỷ đồng, bà xã Hoàng Kim Khánh không báo công an mà còn cho vay gần 3 tỷ để chuộc lại

Cho mượn xe rồi bị mang đi cầm cố lấy 7 tỷ đồng, bà xã Hoàng Kim Khánh không báo công an mà còn cho vay gần 3 tỷ để chuộc lại Xe khách 52 chỗ lao xuống vực đèo Bảo Lộc

Xe khách 52 chỗ lao xuống vực đèo Bảo Lộc Hà Hồ - Kim Lý hôn nhau trên phố Paris, Midu ngọt ngào bên chồng doanh nhân

Hà Hồ - Kim Lý hôn nhau trên phố Paris, Midu ngọt ngào bên chồng doanh nhân Đỗ Mỹ Linh "bất lực" với chồng và con gái

Đỗ Mỹ Linh "bất lực" với chồng và con gái Hoà Minzy ứng xử 10 điểm khi sản phẩm Bắc Bling đạt 100 triệu view bị chê "nhảm nhí hổ lốn"

Hoà Minzy ứng xử 10 điểm khi sản phẩm Bắc Bling đạt 100 triệu view bị chê "nhảm nhí hổ lốn" Kim Soo Hyun "tống cổ" viện G khỏi buổi họp báo chiều nay

Kim Soo Hyun "tống cổ" viện G khỏi buổi họp báo chiều nay Kim Soo Hyun tố gia đình Kim Sae Ron ngụy tạo tin nhắn, tuyên bố khởi kiện 209 tỷ giữa họp báo

Kim Soo Hyun tố gia đình Kim Sae Ron ngụy tạo tin nhắn, tuyên bố khởi kiện 209 tỷ giữa họp báo Kim Soo Hyun: "Lúc Kim Sae Ron say rượu lái xe, cô ấy đang hẹn hò người khác"

Kim Soo Hyun: "Lúc Kim Sae Ron say rượu lái xe, cô ấy đang hẹn hò người khác"