Huy động 300 triệu USD giúp cải thiện hệ số an toàn vốn của HDBank

Hệ số an toàn vốn (CAR) của HDBank cuối năm 2018 khoảng 10% tính theo chuẩn Basel 2, sẽ được cải thiện thêm nhờ thương vụ phát hành 300 triệu USD trái phiếu chuyển đổi.

Ngân hàng TMCP Phát triển TPHCM (HDBank) có kết quả kinh doanh năm 2018 tương đối tích cực. Lợi nhuận trước thuế hợp nhất của ngân hàng đạt 4.004 tỷ đồng, tăng trưởng 66%. Kết quả trên đạt được nhờ cả ngân hàng mẹ và công ty cho vay tài chính HD Saison đều đạt lợi nhuận tốt, lần lượt đạt 3.250 tỷ, tăng trưởng 59% và 898 tỷ đồng, tăng 73%.

Thu nhập lãi thuần đạt 7.645 tỷ đồng, tăng trưởng gần 20% so với cùng kỳ. Mảng dịch vụ cũng đánh dấu tăng trưởng đột phá khi với lãi thuần đạt 438 tỷ đồng, tăng hơn 2 lần so với năm trước đó, chủ yếu đến từ thu phí dịch vụ và bán bảo hiểm.

Tăng trưởng tín dụng của ngân hàng mẹ đạt 18,3%, đạt 112,47 nghìn tỷ đồng. Con số này đã tối đa hạn mức do NHNN cho phép. Trong khi đó, HD Saison ghi nhận tăng trưởng cho vay 12,7%, chỉ bằng 1/3 so ới mức được cấp.

Trong năm 2018, HDBank đã mở thêm 40 chi nhánh và phòng giao dịch mới, nâng tổng số chi nhánh và phòng giao dịch lên 284 và sử dụng toàn bộ hạn mức tăng trưởng tín dụng ban đầu ngay từ quý 2. Ngân hàng phải tạm ngừng tăng trưởng cho vay trong toàn bộ quý 3 và phải tới quý 4 mới tiếp tục cho vay sau khi được cấp phép nới hạn mức.

Dù tăng trưởng tín dụng không quá cao nhưng tỷ lệ lãi cận biên (NIM) của HDBank lại tăng đáng kể, bên cạnh đó chi phí dự phòng cũng giảm và chi phí hoạt động được kiểm soát tốt nên lợi nhuận tăng mạnh. Ngoài ra, ở HD Saison thu nhập hoa hồng bảo hiểm và thu nhập từ thu hồi nợ xấu tăng mạnh, thúc đẩy thu nhập ngoài lãi tăng lên nên lợi nhuận đã tăng trưởng 72,7%.

Về huy động khách hàng, HDBank nghiêng hơn về tiền gửi trung và dài hạn. Tiền gửi có kỳ hạn tăng 10,85% đạt 116,67 nghìn tỷ đồng (chiếm 91% tổng tiền gửi khách hàng). Tiền gửi không kỳ hạn giảm 25,34% xuống 11,47 nghìn tỷ đồng (chiếm 9%).

Sang năm 2019, HDBank cho thấy còn nhiều tiềm năng tăng trưởng từ cả ngân hàng mẹ lẫn công ty tài chính HD Saison. Mặc dù vậy, việc NHNN tiếp tục siết chặt tăng trưởng tín dụng trong năm nay có thể ảnh hưởng tới tính hiệu quả hoạt động của các phòng giao dịch mới thành lập.

Ngân hàng dự kiến phát hành khoảng 300 triệu trái phiếu chuyển đổi (tương đương 6.900 tỷ đồng) cho nhà đầu tư nước ngoài trong nửa đầu năm 2019. Kế hoạch huy động vốn này góp phẩn cải thiện hệ số an toàn vốn (CAR) trong các năm tới của ngân hàng. Tuy nhiên quy mô phát hành dự kiến lớn có thể tạo rủi ro pha loãng với cổ đông hiện hữu.

Video đang HOT

Một yếu tố khác có thể ảnh hưởng lớn tới hoạt động của HDBank trong năm 2019 đó là thương vụ sáp nhập với PG Bank. Nếu kế hoạch sáp nhập được NHNN phê duyệt trong năm nay, HDBank sẽ hưởng lợi lớn từ hệ sinh thái với Vietjet, HD Saison và Petrolimex. Bên cạnh đó, thương vụ sáp nhập nhiều khả năng sẽ giúp HDBank được nới rộng hạn mức tăng trưởng tín dụng lên cao hơn.

Thông cáo báo chí của ngân hàng tháng trước cho biết, năm 2019, HDBank đặt mục tiêu tăng tổng tài sản lên 328.588 tỷ đồng, tổng nguồn vốn huy động đạt 303.043 tỷ đồng; tổng dư nợ tín dụng đạt 210.839, không vượt quá hạn mức tăng trưởng do NHNN phê duyệt và lợi nhuận trước thuế 5.077 tỷ đồng.

Theo theleader.vn

Tin chứng khoán 15/10: Siết tín dụng, ngân hàng tìm cách lách qua 'khe cửa hẹp'

Để được nới giới hạn tăng trưởng tín dụng, một số ngân hàng đang tìm cách lách qua "khe cửa hẹp": tham gia tái cơ cấu tổ chức tín dụng yếu kém để được hưởng trường hợp đặc biệt theo Chỉ thị 04. Sau HDBank, LienVietPostBank đang cân nhắc áp dụng phương thức này.

Siết tín dụng, ngân hàng tìm cách lách qua 'khe cửa hẹp'.

Tin chứng khoán: Sẽ có 'làn sóng' tái cơ cấu tổ chức tín dụng yếu kém?

GDP tăng mạnh nhưng rủi ro lạm phát cũng đang dần rõ ràng hơn, Ngân hàng Nhà nước đã quyết định "siết" tăng trưởng tín dụng bằng Chỉ thị 04. Theo đó, các tổ chức tín dụng sẽ không được gia hạn tăng trưởng tín dụng (đa phần ở mức 15%) từ nay đến cuối năm, trừ trường hợp đặc biệt, như một số ngân hàng tham gia tái cơ cấu các tổ chức tín dụng yếu kém.

Giới phân tích cũng như các chuyên gia kinh tế hầu hết đều ủng hộ quan điểm điều hành của Ngân hàng Nhà nước, thậm chí còn đề xuất giảm tăng trưởng tín dụng xuống thấp hơn nữa.

Cụ thể, tăng trưởng tín dụng năm 2018 được dự báo ở mức khoảng 16 - 17%, tuy nhiên, Quỹ Tiền tệ quốc tế (IMF) nhiều lần cho rằng, tăng trưởng tín dụng ở Việt Nam là quá nóng và nên hạ chỉ tiêu tăng trưởng tín dụng xuống dưới 14%, nhằm ổn định kinh tế vĩ mô.

PGS TS. Phạm Thế Anh, Giảng viên Đại học Kinh tế Quốc dân, đồng sáng lập Viện nghiên cứu Kinh tế và Chính sách (VEPR) thì cho rằng, tăng trưởng tín dụng năm nay cần được hạ xuống 12 - 14%, nhằm hạn chế cung tiền ra nền kinh tế, giảm thiểu rủi ro lạm phát.

Có thể thấy, giảm chỉ tiêu tăng trưởng tín dụng sẽ không chỉ là câu chuyện của năm 2018 mà còn là câu chuyện trong vài năm tới. Và các ngân hàng là những đối tượng trực tiếp nhất chịu ảnh hưởng của sự thay đổi chính sách này.

Mặc dù nhiều ngân hàng đã và đang đẩy mạnh nguồn thu ngoài tín dụng nhưng thực tế, nguồn thu từ tín dụng vẫn là nguồn thu cốt yếu của tuyệt đại đa số các ngân hàng (bao gồm thu nhập lãi thuần và hoàn nhập dự phòng rủi ro tín dụng).

Nhiều ngân hàng đang tìm cách lách qua "khe cửa hẹp": tham gia tái cơ cấu tổ chức tín dụng yếu kém để được hưởng trường hợp đặc biệt theo Chỉ thị 04.

HDBank hiện đang kỳ vọng sẽ được Ngân hàng Nhà nước sẽ nới giới hạn tăng trưởng tín dụng sau khi hoàn tất sáp nhập PGBank. Quý III đã trôi qua và thương vụ này chưa hoàn tất, tuy nhiên, siết tín dụng là xu hướng trung hạn nên không trong năm nay thì trong các năm sau, HDBank vẫn sẽ được hưởng lợi từ việc nới giới hạn tăng trưởng tín dụng hoặc được cấp giới hạn cao hơn các ngân hàng khác.

Phương thức này của HDBank đang được LienVietPostBank cân nhắc áp dụng.

Trao đổi với các chuyên viên phân tích của Công ty Chứng khoán VNDirect, ban lãnh đạo LienVietPostBank cho biết ngân hàng đang xem xét khả năng tham gia tái cấu trúc một quỹ tín dụng nhân dân, do ngân hàng hỗ trợ tái cấu trúc một tổ chức tín dụng khác sẽ được phê duyệt hạn mức tăng trưởng tín dụng cao hơn.

"Việc tham gia tái cấu trúc một tổ chức tín dụng khác có thể diễn ra vào năm 2019 nếu ngân hàng xét thấy lợi ích từ việc này vượt chi phí tái cấu trúc tổ chức tín dụng khác", VNDirect dẫn lời ban lãnh đạo LienVietPostBank.

Giai đoạn tới, không loại trừ khả năng sẽ có nhiều tổ chức tín dụng "học theo" HDBank và LienVietPostBank nhằm hy vọng được nới giới hạn tăng trưởng tín dụng. Tuy nhiên cần lưu ý rằng, mọi quyết định đều nằm ở Ngân hàng Nhà nước và mục tiêu cao nhất của cơ quan này là giữ tăng trưởng tín dụng đúng chỉ tiêu đề ra.

VN-Index hướng trở lại mốc 990 điểm

Sau phiên giảm sốc ngày 11/10, các chỉ số đã đồng thuận tăng mạnh mẽ trở lại trong phiên kế tiếp. VN-Index tăng 24,19 điểm ( 2,56%) lên ngưỡng 970,08 điểm; trong khi VN30-Index tăng 2,55% lên 943,49 điểm.

Sự đồng thuận đến từ sự hồi phục đồng loạt ở nhóm cổ phiếu vốn hóa lớn. Số lượng các cổ phiếu tăng giá trên HoSE áp đảo với 246 mã vượt trội so với 56 mã giảm.

Nhóm Dầu khí vẫn duy trì sắc xanh bất chấp giá dầu thế giới điều chỉnh, với GAS ( 6,5%) là cổ phiếu dẫn đầu hỗ trợ mạnh nhất cho đà tăng của VN-Index với đóng góp 4,4 điểm. VIC ( 3,2%), VCB ( 3,8%) và VPB ( 4,3%) là một trong các nhân tố trụ cột của 2 chỉ số trên sàn HOSE.

Nhìn chung, nhóm ngân hàng đã thể hiện vai trò trụ cột của mình khi không có mã nào giảm điểm trong phiên. Ngành dệt may cũng hồi phục mạnh với điểm nhấn là TNG đóng cửa tăng trần, trong khi TCM, STK đều tăng 3,7% sau phiên giảm sàn trước đó. Nhóm chứng khoán diễn biến tích cực trở lại với mức tăng đáng ở HCM ( 3,1%), VCI ( 2,2%) và SSI ( 2%) nhờ lực mua từ khối ngoại.

Theo nhận định của Công ty Chứng khoán Sài Gòn (SSI), ngưỡng hỗ trợ ngắn hạn 935-940 đã đỡ được đà giảm của thị trường trong phiên cuối tuần. VN-Index đóng cửa tăng điểm mạnh với cây nến ngày là nến tăng sốc có thân nến dài và có bóng nến dưới gần như bao trọn cây nến giảm phiên hôm thứ Năm, tuy nhiên chưa bù lại được khoảng trống do cây nến ngày thứ Năm tạo nên.

"Thanh khoản đã giảm và trở lại tương đương với mức nền khối lượng giao dịch tuần, điều này cho thấy tâm lý thị trường đã phần nào ổn định trở lại. Phiên giao dịch đầu tuần, VN-Index có khả năng tiếp diễn đà hồi phục và thử thách ngưỡng 990; nếu bù được khoảng trống khi thử thách ngưỡng này sẽ là tín hiệu cho thấy tâm lý thị trường thực sự ổn định trở lại sau phiên giảm mạnh trước đó", SSI nêu quan điểm.

Trong khi đó, Công ty Chứng khoán Bảo Việt (BVSC) dự báo, chỉ số sẽ hướng tới vùng kháng cự 975 - 990 và sau đó xác định định hướng trong thời gian tới.

Thanh Long

Theo vietnamfinance.vn

Không nới room tín dụng, lợi nhuận ngân hàng có "về đích"?  Trong bối cảnh tăng trưởng tín dụng khó có thể được nới thêm hạn mức (room) trong nửa cuối năm 2018, các ngân hàng vẫn tự tin sẽ hoàn thành chỉ tiêu lợi nhuận xây dựng đầu năm. Các ngân hàng tự tin sẽ hoàn thành chỉ tiêu tăng trưởng tín dụng đã đặt ra. Sau khi Ngân hàng Nhà nước (NHNN) thể...

Trong bối cảnh tăng trưởng tín dụng khó có thể được nới thêm hạn mức (room) trong nửa cuối năm 2018, các ngân hàng vẫn tự tin sẽ hoàn thành chỉ tiêu lợi nhuận xây dựng đầu năm. Các ngân hàng tự tin sẽ hoàn thành chỉ tiêu tăng trưởng tín dụng đã đặt ra. Sau khi Ngân hàng Nhà nước (NHNN) thể...

Vụ nhân viên quán cà phê bị hành hung ở Hà Nội: 'Tổng tài' đến xin lỗi và cái kết khó ngờ11:50

Vụ nhân viên quán cà phê bị hành hung ở Hà Nội: 'Tổng tài' đến xin lỗi và cái kết khó ngờ11:50 Tổng tài đến quán cà phê xin lỗi, mẹ nhân viên nói 1 câu phải ngậm miệng02:47

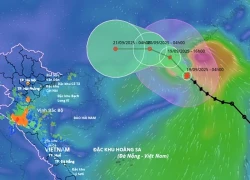

Tổng tài đến quán cà phê xin lỗi, mẹ nhân viên nói 1 câu phải ngậm miệng02:47 Bão số 8 đổ bộ Trung Quốc, gây mưa lớn ở Việt Nam08:52

Bão số 8 đổ bộ Trung Quốc, gây mưa lớn ở Việt Nam08:52 Thuê người đứng tên thành lập công ty để buôn lậu00:40

Thuê người đứng tên thành lập công ty để buôn lậu00:40 Bên trong hang ổ lừa đảo trực tuyến ở Campuchia qua lời kể người trong cuộc06:39

Bên trong hang ổ lừa đảo trực tuyến ở Campuchia qua lời kể người trong cuộc06:39 Venezuela điều tàu chiến, máy bay tập trận rầm rộ giữa căng thẳng08:15

Venezuela điều tàu chiến, máy bay tập trận rầm rộ giữa căng thẳng08:15 Bộ trưởng Israel hứa hẹn có 'sốt bất động sản' ở Gaza sau chiến sự08:11

Bộ trưởng Israel hứa hẹn có 'sốt bất động sản' ở Gaza sau chiến sự08:11 Nhật Bản lần đầu đưa chiến đấu cơ đến châu Âu, Canada08:02

Nhật Bản lần đầu đưa chiến đấu cơ đến châu Âu, Canada08:02 Thượng viện Mỹ phê duyệt loạt 48 đề cử nhân sự của ông Trump08:37

Thượng viện Mỹ phê duyệt loạt 48 đề cử nhân sự của ông Trump08:37 Ông Kim Jong-un thị sát thử nghiệm UAV, chỉ đạo phát triển AI08:13

Ông Kim Jong-un thị sát thử nghiệm UAV, chỉ đạo phát triển AI08:13 Ông Trump từ chối duyệt gói viện trợ quân sự hơn 400 triệu USD cho Đài Loan?08:23

Ông Trump từ chối duyệt gói viện trợ quân sự hơn 400 triệu USD cho Đài Loan?08:23Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Dàn sao Việt bất ngờ viral ở Nhật Bản: Toàn nam thần vừa đẹp vừa giỏi, dân tình nô nức truy lùng thông tin

Hậu trường phim

23:52:15 25/09/2025

Bỏ hết giang sơn sự nghiệp vì mỹ nhân này cũng xứng đáng, đẹp thế này thì chỉ có yêu quái thôi

Phim châu á

23:45:31 25/09/2025

Selena Gomez lộ tin nóng về "đám cưới thế kỷ", "gái hư Hollywood" là khách mời đầu tiên?

Sao âu mỹ

23:17:44 25/09/2025

Tập 8 Sao Nhập Ngũ 2025: Duy Khánh - Diệu Nhi "tấu hài" đỡ không nổi, Chi Pu khiến cả dàn cast kinh ngạc!

Tv show

23:15:28 25/09/2025

Nhã Phương và Trường Giang báo tin vui, Lan Phương vừa quay phim vừa chăm con

Sao việt

23:11:24 25/09/2025

'Star Wars' trở lại với bom tấn 'The Mandalorian and Grogu', hé lộ cuộc chiến vũ trụ mới đầy hấp dẫn

Phim âu mỹ

22:53:08 25/09/2025

Cựu danh thủ Wayne Rooney tiết lộ lý do bị HLV Ferguson loại khỏi MU

Sao thể thao

22:26:41 25/09/2025

Nữ du khách trèo lên lan can, đứng chênh vênh chụp ảnh ở Tà Xùa gây xôn xao

Netizen

22:26:03 25/09/2025

Võ Hạ Trâm tiết lộ mối quan hệ đặc biệt với Vy Oanh

Nhạc việt

22:22:45 25/09/2025

Cựu Tổng thống Pháp Nicolas Sarkozy bị tuyên án 5 năm tù

Thế giới

22:18:15 25/09/2025

Người dân đổ xô đi mua vàng cho ngày vía Thần Tài

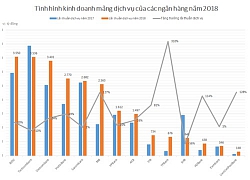

Người dân đổ xô đi mua vàng cho ngày vía Thần Tài Lợi nhuận từ dịch vụ ngân hàng: Những xáo trộn đáng chú ý

Lợi nhuận từ dịch vụ ngân hàng: Những xáo trộn đáng chú ý

Giữa hàng loạt ngân hàng tăng, ngân hàng nào đã bất ngờ giảm lãi suất?

Giữa hàng loạt ngân hàng tăng, ngân hàng nào đã bất ngờ giảm lãi suất? Những từ khóa cho kỳ vọng lợi nhuận ngân hàng 2019

Những từ khóa cho kỳ vọng lợi nhuận ngân hàng 2019 Sát Tết: Ngân hàng nào tự tin cây ATM không bị "đứng hình"?

Sát Tết: Ngân hàng nào tự tin cây ATM không bị "đứng hình"? Vì sao khối ngoại "đổ tiền" vào HDB của tỷ phú Nguyễn Thị Phương Thảo?

Vì sao khối ngoại "đổ tiền" vào HDB của tỷ phú Nguyễn Thị Phương Thảo? Lãi kỷ lục 4.000 tỷ, cổ phiếu HDB của HDBank gia nhập VN30

Lãi kỷ lục 4.000 tỷ, cổ phiếu HDB của HDBank gia nhập VN30 HDBank đặt mục tiêu lãi hơn 5.000 tỷ đồng trong năm 2019, tăng 27%

HDBank đặt mục tiêu lãi hơn 5.000 tỷ đồng trong năm 2019, tăng 27% Hàng loạt ngân hàng báo lãi khủng, có nơi cao kỷ lục

Hàng loạt ngân hàng báo lãi khủng, có nơi cao kỷ lục HDBank báo lãi kỷ lục 4.005 tỷ đồng

HDBank báo lãi kỷ lục 4.005 tỷ đồng Hạn mức tín dụng, thúc đẩy Basel II

Hạn mức tín dụng, thúc đẩy Basel II Petrolimex lãi trên 5.000 tỷ đồng năm 2018

Petrolimex lãi trên 5.000 tỷ đồng năm 2018 Dấu hiệu một năm rất 'lạ' của giới ngân hàng

Dấu hiệu một năm rất 'lạ' của giới ngân hàng Làm ơn đừng đưa nước tẩy trang cho 5 mỹ nhân showbiz này kẻo lại thất vọng!

Làm ơn đừng đưa nước tẩy trang cho 5 mỹ nhân showbiz này kẻo lại thất vọng! Nhanh như gió: Nữ diễn viên hạng A cưới chạy bầu ly hôn chồng sau 1 năm cưới?

Nhanh như gió: Nữ diễn viên hạng A cưới chạy bầu ly hôn chồng sau 1 năm cưới? 2 ngôi sao bị ghét nhất Cbiz, đến mức nhập viện còn khiến netizen hả hê

2 ngôi sao bị ghét nhất Cbiz, đến mức nhập viện còn khiến netizen hả hê Tranh cãi chuyện hoa hậu chuyển giới Hương Giang đi thi "Miss Universe 2025"

Tranh cãi chuyện hoa hậu chuyển giới Hương Giang đi thi "Miss Universe 2025" Mỹ nhân Vbiz U65 vẫn không ai qua nổi: Được phong "Hoa hậu không ngai", suốt 40 năm không ăn cơm

Mỹ nhân Vbiz U65 vẫn không ai qua nổi: Được phong "Hoa hậu không ngai", suốt 40 năm không ăn cơm 25 ngày từ yêu đến cưới của cô nàng 21 tuổi và anh hàng xóm

25 ngày từ yêu đến cưới của cô nàng 21 tuổi và anh hàng xóm Tranh luận Nhã Phương mang bầu lần ba

Tranh luận Nhã Phương mang bầu lần ba Cặp sao Việt lệch nhau 29 tuổi vẫn đáng yêu hết nấc, ngoại hình như ông cháu nhưng không ai chê mới lạ

Cặp sao Việt lệch nhau 29 tuổi vẫn đáng yêu hết nấc, ngoại hình như ông cháu nhưng không ai chê mới lạ Sự thật về vụ tự tử của người phụ nữ bán rau bị cướp điện thoại

Sự thật về vụ tự tử của người phụ nữ bán rau bị cướp điện thoại Phương Oanh tổ chức sinh nhật ấm áp tình thân cho Shark Bình, thái độ của 2 con riêng nói lên tất cả

Phương Oanh tổ chức sinh nhật ấm áp tình thân cho Shark Bình, thái độ của 2 con riêng nói lên tất cả Lời khai của nghi phạm vụ người phụ nữ tử vong sau khi bị cướp điện thoại

Lời khai của nghi phạm vụ người phụ nữ tử vong sau khi bị cướp điện thoại Không cản nổi sức công phá của Đức Phúc: Phù Đổng Thiên Vương lọt Top Trending thế giới, viral loạt quốc gia quá đỉnh!

Không cản nổi sức công phá của Đức Phúc: Phù Đổng Thiên Vương lọt Top Trending thế giới, viral loạt quốc gia quá đỉnh! 5 mỹ nhân có gương mặt đẹp nhất Trung Quốc: Địch Lệ Nhiệt Ba lại thua Dương Mịch, hạng 1 không ai dám cãi

5 mỹ nhân có gương mặt đẹp nhất Trung Quốc: Địch Lệ Nhiệt Ba lại thua Dương Mịch, hạng 1 không ai dám cãi Sốc: Hương Giang là đại diện Việt Nam thi Miss Universe 2025!

Sốc: Hương Giang là đại diện Việt Nam thi Miss Universe 2025! Diện váy 5 triệu đồng ra mắt mẹ bạn trai, tôi cay đắng khi nhận ra bà là ai

Diện váy 5 triệu đồng ra mắt mẹ bạn trai, tôi cay đắng khi nhận ra bà là ai Mỹ nhân showbiz 50 tuổi, body nóng bỏng bị chồng "phi công" đòi ly dị vì không thể sinh con

Mỹ nhân showbiz 50 tuổi, body nóng bỏng bị chồng "phi công" đòi ly dị vì không thể sinh con Người phụ nữ khiến Hồ Ca thương nhớ cả đời, bàng hoàng khi biết tin đã bỏ mạng

Người phụ nữ khiến Hồ Ca thương nhớ cả đời, bàng hoàng khi biết tin đã bỏ mạng Phú Thọ: Tạm giam đối tượng hành hung người phụ nữ

Phú Thọ: Tạm giam đối tượng hành hung người phụ nữ