Hoàn tất phát hành 10.000 tỷ trái phiếu chưa lâu, Masan Group lên kế hoạch phát hành tiếp 8.000 tỷ đồng

Một phần tiền từ phát hành trái phiếu sẽ được dùng để trả nợ vay nội bộ cho Vincommerce cũng như tăng vốn điều lệ cho The Sherpa

Tập đoàn Masan (Masan Group, MSN) vừa thông qua quyết định huy động 8.000 tỷ trái phiếu. Trong đó, Tập đoàn dự chào bán riêng lẻ tổng cộng 43 đợt trái phiếu với giá trị huy động tối đa 4.000 tỷ đồng. Ngày phát hành dự kiến trong quý 3/2020.

Trái phiếu chào bán là trái phiếu không chuyển đổi, không kèm chứng quyền và không được bảo đảm tài sản, có kỳ hạn 3 năm, trả lãi 6 tháng/lần. 2 kỳ đầu tiên có lãi suất 10%/năm, các kỳ tiếp theo được xác định bằng tổng của lãi suất tham chiếu và biên độ 4%/năm. Lãi suất tham chiếu là trung bình cộng của các lãi suất tiền gửi áp dụng đối với các khoản tiền tiết kiệm cá nhân kì hạn 12 tháng do Vietcombank, VietinBank, Agribank và BIDV công bố.

Đối tượng cho lô 4.000 tỷ này là các cá nhân, tổ chức trong ngoài nước phù hợp quy định pháp luật. Tất cả trái phiếu trên theo kế hoạch Masan sẽ mua lại ngay trong năm 2021. Chi tiết, vào tháng 9/2021 Tập đoàn dự mua lại 1.235 tỷ, đến tháng 10 tiếp tục mua 380 tỷ, tháng 11 mua 1.140 tỷ và 285 tỷ còn lại sẽ hoàn tất mua ngay trong tháng 12/2021.

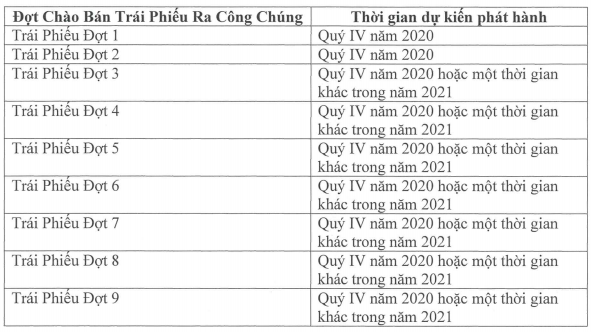

Song song, Tập đoàn cũng sẽ chào bán ra công chúng 4.000 tỷ trái phiếu khác. Theo kế hoạch, số trái phiếu này sẽ được chào bán ra công chúng trong 9 đợt với khối lượng cụ thể của từng đợt do Ban lãnh đạo Công ty quyết định.

Tuỳ theo kế hoạch sử dụng vốn mỗi đợt và thời gian chào bán, Masan đưa ra mức chi trả lãi suất khác nhau. Trong đó, các đợt 3, 6 và 9 sẽ có mức lãi cố định cao nhất với 10%/năm, đối với giai đoạn 6 tháng tiếp theo của năm thứ hai sẽ được trả bằng lãi thả nổi (4%/năm lãi tham chiếu).

Được biết, số tiền thu được sẽ được sử dụng để thanh toán nợ vay cho công ty con là CTCP Dịch vụ Thương mại Tổng hợp Vincommerce (3.000 tỷ đồng), đồng thời góp thêm vốn điều lệ cho Công ty TNHH The Sherpa (1.000 tỷ đồng).

Video đang HOT

Về The Sherpa và The CrownX, tháng 6/2020 HĐQT Masan đã ra nghị quyết thành lập 2 đơn vị này nhằm hoàn tất giao dịch hợp nhất giữa Vincomerce (VCM) và Masan Cosumer Holdings (MCH). Trong đó, CrownX sẽ là công ty con nắm giữ phần vốn góp tại MCH và VCM. Masan sẽ chuyển nhượng toàn bộ phần vốn tại VCM và MCH trong một hoặc nhiều giao dịch và ủy quyền cho Chủ tịch HĐQT Nguyễn Đăng Quang hoặc Tổng Giám đốc Danny Le quyết định tỷ lệ sở hữu cụ thể của Masan tại The Sherpa và CrownX.

Trong đó, The Sherpa đang có vốn điều lệ 517 tỷ đồng, dự kiến sau khi tăng 1.000 tỷ mức vốn đơn vị này sẽ tăng lên 1.517 tỷ đồng.

Còn với The CrownX, chia sẻ tại ĐHĐCĐ thường niên 2020, ban lãnh đạo cho biết đơn vị này sẽ nắm giữ 85,71% cổ phần của MCH và 83,74% cổ phần của VCM. Masan cho thấy tham vọng đưa The CrownX trở thành “kỳ lân” ngành hàng tiêu dùng thế hệ mới, trọng tâm là mảng hàng tiêu dùng tiến vào kênh bán lẻ hiện đại quy mô lớn.

HĐQT Masan cũng đã thông qua việc mua thêm 15% cổ phần của The CrownX, giao dịch đang được cân nhắc thực hiện bằng tiền mặt với giá trị lên đến 1 tỷ USD dự kiến sẽ được hoàn tất trong quý 2/2020 và quý 3/2020. Cuối tháng 6, Masan đã chi 20.000 tỷ đồng (862 triệu USD) để mua lại 12,6% lợi ích của The CrownX.

Với những chiến lược trên, Masan từ năm 2020 đã liên tục huy động lượng lớn vốn, không chỉ phát hành hàng trăm triệu cổ phần cho đối tác, Công ty cũng vừa hoàn tất phát hành 10.000 tỷ trái phiếu vào tháng 6 năm nay.

Chính sách nới lỏng định lượng, Việt Nam chưa cần và chưa nên

Các quốc gia phát triển trên thế giới có thể sử dụng nới lỏng định lượng (QE) như một công cụ trong tình huống khẩn cấp để cứu chữa nền kinh tế đang lâm nguy. Câu hỏi đặt ra là các quốc gia có thu nhập trung bình hoặc thị trường mới nổi (emerging market) có thể làm điều tương tự?

Tờ Financial Time đưa ra luận điểm các thị trường mới nổi hoàn toàn có thể tận dụng thời điểm hiện tại để thực hiện chính sách nới lỏng định lượng do Cục Dự trữ liên bang Mỹ (Fed) mở rộng quy mô cân đối chưa từng có.

Nới lỏng định lượng là một chính sách tiền tệ độc đáo, trong đó một ngân hàng trung ương mua trái phiếu chính phủ hoặc các chứng khoán khác trong thị trường để tăng cung tiền và khuyến khích cho vay và đầu tư.

Trên thực tế, các quốc gia như Croatia, Ba Lan và Romania đều đã khởi động các chương trình đầu tiên của họ vào đầu tháng này, Ngân hàng Trung ương Hungary đã khởi động lại chương trình mua trái phiếu.

Trong khi đó, Colombia đã trở thành quốc gia Mỹ Latinh đầu tiên thử nghiệm với QE vào tháng 3, sau đó là kế hoạch của Chile mua tới 8 tỷ USD trái phiếu, tương đương 3% GDP nước này. Ở Đông Nam Á, Indonesia cũng tung ra một gói mua trái phiếu chính phủ 38,92 tỷ USD.

Tại Việt Nam, cơ chế cung tiền tệ tương đối khác so với rất nhiều nước, ở đó có thị trường tiền tệ liên ngân hàng (thị trường 2) và thị trường huy động (thị trường 1).

Hai thị trường này có sự cách biệt tương đối xa. Ở thị trường 1, lãi suất qua đêm hiện chỉ ở mức 0,15%/năm, kỳ hạn 3 tháng chỉ ở mức 2,2%/năm.

Trong khi trên thị trường 2, mức lãi suất huy động và cho vay vẫn khá cao, khoảng 6,5%/năm cho kỳ hạn 12 tháng.

Điều này cho thấy nếu Ngân hàng Nhà nước đưa ra thêm một bước hạ lãi suất tiếp theo cũng không thể giúp lãi suất trên thị trường 1 giảm. Điều này có thể được lý giải bởi một vài nguyên nhân sau:

Thứ nhất, do tăng trưởng tín dụng thấp

Tăng trưởng tín dụng thấp khiến huy động không có cơ sở mở rộng. Cho tới hết tháng 3/2020, tăng trưởng tín dụng toàn ngành ngân hàng mới đạt 1,3%. Điều này được giải thích do khó khăn trong giai đoạn dịch Covid.

Tăng trưởng tín dụng thấp dẫn tới việc các ngân hàng không đẩy được vốn từ thị trường 2 đang dư thừa xuống thị trường 1. Việc này tiếp tục từ quý I cho tới thời điểm hiện tại.

Thứ hai, do các ngân hàng vẫn phải thực hiện đảm bảo tỷ lệ với Ngân hàng Nhà nước

Mặc dù Thông tư 01/2020/TT-NHNN về việc hoãn, giãn, tái cơ cấu và giữ nguyên nhóm nợ được đưa ra, nhưng điều này lại gián tiếp khiến các tỷ lệ về thanh khoản tại thị trường 1 của các ngân hàng, bao gồm tỷ lệ nguồn vốn ngắn hạn cho vay trung dài hạn và LDR bị áp lực, khiến lãi suất huy động khó có thể giảm.

Thứ ba, do tiếp tục bị cạnh tranh bởi kênh trái phiếu

Kênh trái phiếu doanh nghiệp bao gồm cả chính trái phiếu ngân hàng vẫn tiếp tục là kênh cạnh tranh trực tiếp với huy động của ngân hàng.

Theo thống kê của Công ty Chứng khoán SSI, riêng trong quý I/2020, các doanh nghiệp còn đang chịu ảnh hưởng nặng nề của dịch Covid-19 nhưng lượng phát hành vẫn tăng trưởng khoảng 39% so với cùng kỳ 2019.

Cụ thể, có tổng cộng 47.500 tỷ đồng trái phiếu doanh nghiệp được phát hành trong thời gian này. Trong đó, có 5.000 tỷ đồng phát hành ra công chúng của CTCP Tập đoàn Masan (MSN), còn lại thuộc về 256 đợt phát hành riêng lẻ của 17 doanh nghiệp niêm yết và 48 doanh nghiệp chưa niêm yết.

Các lý do trên dẫn tới việc lãi suất của thị trường 1 khó hạ dù việc dư thừa vốn hiện tại không cần thiết để Ngân hàng Nhà nước đưa ra thêm bất kỳ biện pháp kích thích tiền tệ nào. Ngược lại, giữ ổn định được lãi suất và tỷ giá trong giai đoạn hiện tại lại là điều kiện để dòng vốn ngoại đổ vào Việt Nam.

Cổ phiếu HPG tăng 72%, MSN tăng 30% từ đáy, ông Trần Đình Long và Nguyễn Đăng Quang quay lại danh sách tỷ phú USD của Forbes  Hai tỷ phú đều kinh doanh mảng chăn nuôi heo, giá thịt lợn tăng cao góp phần đáng kể giúp doanh thu của hai tập đoàn tăng mạnh. Danh sách tỷ phú đô la của Forbes ngày hôm nay cập nhật Việt Nam có thêm 2 tỷ phú là ông Nguyễn Đăng Quang (chủ tịch Tập đoàn Masan) và ông Trần Đình Long...

Hai tỷ phú đều kinh doanh mảng chăn nuôi heo, giá thịt lợn tăng cao góp phần đáng kể giúp doanh thu của hai tập đoàn tăng mạnh. Danh sách tỷ phú đô la của Forbes ngày hôm nay cập nhật Việt Nam có thêm 2 tỷ phú là ông Nguyễn Đăng Quang (chủ tịch Tập đoàn Masan) và ông Trần Đình Long...

Khởi tố, bắt tạm giam nữ tài xế ô tô Mercedes gây tai nạn liên hoàn00:39

Khởi tố, bắt tạm giam nữ tài xế ô tô Mercedes gây tai nạn liên hoàn00:39 Bác sĩ phân xác nhân tình ở Đồng Nai lĩnh án tử hình10:00

Bác sĩ phân xác nhân tình ở Đồng Nai lĩnh án tử hình10:00 Tài xế xe giường nằm vừa lái vừa chơi game, còn hô to khi chiến thắng01:38

Tài xế xe giường nằm vừa lái vừa chơi game, còn hô to khi chiến thắng01:38 Trung Quốc triển khai gần 60 máy bay sau phát ngôn của lãnh đạo Đài Loan?08:54

Trung Quốc triển khai gần 60 máy bay sau phát ngôn của lãnh đạo Đài Loan?08:54 Rộ tin Mỹ lên kịch bản rời khỏi ghế chỉ huy NATO06:44

Rộ tin Mỹ lên kịch bản rời khỏi ghế chỉ huy NATO06:44 Con trai mất khi chữa cháy rừng, mẹ đau đớn nhớ khoảnh khắc cuối cùng01:02

Con trai mất khi chữa cháy rừng, mẹ đau đớn nhớ khoảnh khắc cuối cùng01:02 Nga tuyên bố giành lại hầu hết vùng Kursk09:59

Nga tuyên bố giành lại hầu hết vùng Kursk09:59 Nữ tài xế ô tô và người giao hàng đánh nhau giữa phố bị công an mời làm việc00:27

Nữ tài xế ô tô và người giao hàng đánh nhau giữa phố bị công an mời làm việc00:27 Israel oanh tạc Dải Gaza, chảo lửa Trung Đông thêm nóng08:25

Israel oanh tạc Dải Gaza, chảo lửa Trung Đông thêm nóng08:25 Cảnh sát xác minh đoàn xe Porsche chạy ngược chiều, vượt ẩu trên cao tốc00:31

Cảnh sát xác minh đoàn xe Porsche chạy ngược chiều, vượt ẩu trên cao tốc00:31 Ông Trump ký lệnh giải thể Bộ Giáo dục, phía Dân chủ phản ứng mạnh08:56

Ông Trump ký lệnh giải thể Bộ Giáo dục, phía Dân chủ phản ứng mạnh08:56Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Lừa bán xe Rolls Royce "bóng ma", chiếm đoạt gần 6,5 tỉ đồng

Pháp luật

12:42:36 24/03/2025

Bất ngờ gia thế của người phụ nữ 50 tuổi yêu chàng trai 34 tuổi

Netizen

12:41:46 24/03/2025

Kim Soo Hyun ra tuyên bố nóng khi bị tố có hành vi nghiêm trọng hơn cả Phòng Chat Thứ N

Sao châu á

12:29:52 24/03/2025

Phản ứng các bên khi quyền Tổng thống Hàn Quốc Han Duck-soo được phục chức

Thế giới

12:26:05 24/03/2025

Mê say trong vị chua cay của bún Thái hải sản: Cực cuốn lưỡi lại quá dễ làm

Ẩm thực

11:54:33 24/03/2025

Top 4 con giáp bộc phá năng lực, thu hoạch nhiều thành quả ngày 24/3

Trắc nghiệm

11:49:57 24/03/2025

Phong cách boho hiện đại thu hút tín đồ trẻ cá tính

Thời trang

11:42:02 24/03/2025

TPHCM sẽ xóa hết ranh giới, chia lại đơn vị hành chính khi không còn cấp huyện

Tin nổi bật

11:28:35 24/03/2025

Đừng đi siêu thị nếu chưa biết 5 mẹo tiết kiệm này: Điều số 2 sẽ làm bạn bất ngờ

Sáng tạo

11:07:03 24/03/2025

Mở cửa bước vào nhà, cặp đôi phát hiện điều kinh hoàng trong phòng bếp

Lạ vui

10:58:58 24/03/2025

Sự đồng hành của THACO với 2 tên tuổi vang bóng: HAGL dần gỡ rối cho sai lầm quá khứ, Hùng Vương “xuống sàn” với tham vọng tăng gấp 3 lần doanh số

Sự đồng hành của THACO với 2 tên tuổi vang bóng: HAGL dần gỡ rối cho sai lầm quá khứ, Hùng Vương “xuống sàn” với tham vọng tăng gấp 3 lần doanh số MSCI không thay đổi thành phần danh mục cổ phiếu Việt Nam trong rổ Frontier Markets Index

MSCI không thay đổi thành phần danh mục cổ phiếu Việt Nam trong rổ Frontier Markets Index

Ông chủ Masan trở lại danh sách tỷ phú USD thế giới

Ông chủ Masan trở lại danh sách tỷ phú USD thế giới Ông Nguyễn Đăng Quang: VinCommerce chuyển đổi nhanh ngoài sức tưởng tượng

Ông Nguyễn Đăng Quang: VinCommerce chuyển đổi nhanh ngoài sức tưởng tượng Lãi suất trái phiếu doanh nghiệp quý I tăng mạnh, nhà đầu tư cá nhân mua hơn 9.500 tỷ đồng

Lãi suất trái phiếu doanh nghiệp quý I tăng mạnh, nhà đầu tư cá nhân mua hơn 9.500 tỷ đồng Masan huy động gần 1.150 tỷ đồng từ 1.070 nhà đầu tư cá nhân

Masan huy động gần 1.150 tỷ đồng từ 1.070 nhà đầu tư cá nhân Huy động xong 3.000 tỷ, Masan chào bán thêm 2.000 tỷ đồng trái phiếu

Huy động xong 3.000 tỷ, Masan chào bán thêm 2.000 tỷ đồng trái phiếu Ông Nguyễn Đăng Quang làm Chủ tịch VCM và VinCommerce

Ông Nguyễn Đăng Quang làm Chủ tịch VCM và VinCommerce Đã có tin của mỹ nam "mất tích" suốt 3 năm qua sau khi bị tẩy chay, đuổi khỏi showbiz

Đã có tin của mỹ nam "mất tích" suốt 3 năm qua sau khi bị tẩy chay, đuổi khỏi showbiz ViruSs đã reaction Sự Nghiệp Chướng: "Không rapper nữ nào làm lại Pháo, không nghĩ luỵ đến thế, chửi ra sao cũng dễ thương"

ViruSs đã reaction Sự Nghiệp Chướng: "Không rapper nữ nào làm lại Pháo, không nghĩ luỵ đến thế, chửi ra sao cũng dễ thương" Á hậu người Khmer ăn chay trường, U40 không kết hôn mà làm mẹ đơn thân

Á hậu người Khmer ăn chay trường, U40 không kết hôn mà làm mẹ đơn thân Khổ như Á hậu này: Đường tình duyên tréo ngoe, bị nửa kia phản bội

Khổ như Á hậu này: Đường tình duyên tréo ngoe, bị nửa kia phản bội Puka bí mật sinh con đầu lòng, Gin Tuấn Kiệt để lộ bằng chứng trước hàng ngàn khán giả?

Puka bí mật sinh con đầu lòng, Gin Tuấn Kiệt để lộ bằng chứng trước hàng ngàn khán giả? Park Bo Gum nói gì khi "biến mất" nửa sau phim Khi Cuộc Đời Cho Bạn Quả Quýt?

Park Bo Gum nói gì khi "biến mất" nửa sau phim Khi Cuộc Đời Cho Bạn Quả Quýt? Sao nữ ký giấy ly hôn vì chồng không chịu làm việc nhà

Sao nữ ký giấy ly hôn vì chồng không chịu làm việc nhà

Di chúc Huỳnh Hiểu Minh: Quý tử bị kiểm soát chặt, con gái út phải làm được 1 việc mới có thể lấy 17.500 tỷ?

Di chúc Huỳnh Hiểu Minh: Quý tử bị kiểm soát chặt, con gái út phải làm được 1 việc mới có thể lấy 17.500 tỷ? Bài rap diss viết trong 1 buổi sáng, chi phí dưới 2 triệu tiến thẳng Top 1 Trending, lật đổ Bắc Bling của Hòa Minzy

Bài rap diss viết trong 1 buổi sáng, chi phí dưới 2 triệu tiến thẳng Top 1 Trending, lật đổ Bắc Bling của Hòa Minzy Soi camera thấy con gái nằm bất động trong khi các bạn đang học bài, mẹ bỉm tức tốc nhắn tin cho cô giáo

Soi camera thấy con gái nằm bất động trong khi các bạn đang học bài, mẹ bỉm tức tốc nhắn tin cho cô giáo Chồng cũ Từ Hy Viên phát điên giữa đêm, khiến nhà vợ cũ hoảng loạn vội công bố di nguyện của minh tinh

Chồng cũ Từ Hy Viên phát điên giữa đêm, khiến nhà vợ cũ hoảng loạn vội công bố di nguyện của minh tinh Vụ cướp 2 triệu USD ở Tây Ninh: Con trai bị hại là chủ mưu

Vụ cướp 2 triệu USD ở Tây Ninh: Con trai bị hại là chủ mưu Thêm 1 sao nữ Vbiz vào cuộc sau bản "rap diss" của Pháo, trả lời rõ thái độ về bê bối tình ái hot nhất hiện nay

Thêm 1 sao nữ Vbiz vào cuộc sau bản "rap diss" của Pháo, trả lời rõ thái độ về bê bối tình ái hot nhất hiện nay

Sốc: Nữ diễn viên Khi Cuộc Đời Cho Bạn Quả Quýt qua đời chỉ 1 tuần trước ngày phim lên sóng

Sốc: Nữ diễn viên Khi Cuộc Đời Cho Bạn Quả Quýt qua đời chỉ 1 tuần trước ngày phim lên sóng Ca sĩ Sỹ Luân mất trí sau 2 lần mổ não

Ca sĩ Sỹ Luân mất trí sau 2 lần mổ não Tranh chấp tài sản của cố diễn viên Đức Tiến: TAND TP.HCM sắp mở phiên hòa giải

Tranh chấp tài sản của cố diễn viên Đức Tiến: TAND TP.HCM sắp mở phiên hòa giải