Hé lộ hạn mức tăng trưởng tín dụng của các ngân hàng năm 2020

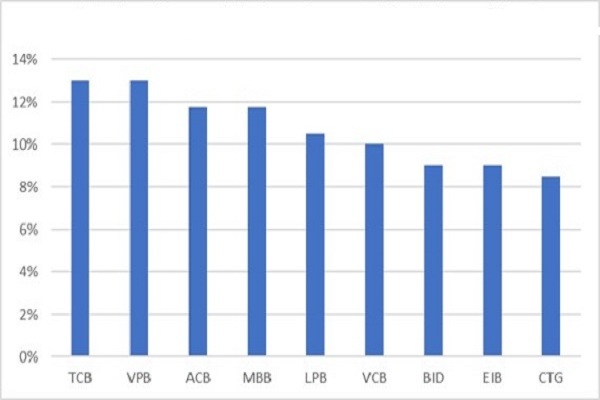

Theo nguồn tin của Người Đồng Hành, một số ngân hàng đã được Ngân hàng Nhà nước (NHNN) giao chỉ tiêu tăng trưởng tín dụng cho năm nay. Cụ thể thì hạn mức cho một số ngân hàng TMCP Nhà nước như BIDV, VietinBank, Vietcombank dao động 8,5-10% và với một số ngân hàng TMCP tư nhân quy mô lớn khoảng 11-13%.

Một nguồn tin từ Techcombank xác nhận ngân hàng này được giao 13% cho năm 2020, bằng với hạn mức ban đâu được cấp của 2019. BIDV cũng cho biết định hướng năm nay là tăng trưởng tín dụng theo kế hoạch của NHNN, hiện được giao 9%, thấp hơn so với 12% của 2019. Theo chia sẻ của một lãnh đạo ngân hàng quốc doanh, ngân hàng ông được giao chỉ tiêu nhiều hơn 2019 và và đây chỉ là mức sơ bộ, có thể được điều chỉnh tùy tình hình thực tế.

Đầu năm 2019, hạn mức tín dụng cấp cho một số ngân hàng cổ phần cũng dao động 12-13%: ACB được 13%, VPBank 12%, Techcombank 13%, MB 13%… Đến cuối năm, con số được nới lên tương đối: ACB lên 17%, VPBank lên 16%, Techcombank lên 17%, MB lên 17%.

Lãnh đạo một ngân hàng cổ phần cho biết thêm năm nay chỉ tiêu tăng trưởng chung của toàn ngành khoảng 14%. Do đó, hạn mức lần đầu NHNN giao cho các bên là “khá thấp”. Tuy vậy, vị này nói thêm trong bối cảnh hiện tại khi mà dịch Covid-19 đang xảy ra và chính sách tín dụng chung là tập trung vào các lĩnh vực ưu tiên thì bản thân ngân hàng cũng khá thận trọng với các mục tiêu tăng trưởng trong đó có tín dụng.

Tăng trưởng tín dụng năm nay dự báo sẽ không dễ dàng. Ảnh minh họa: Liên Hương.

Chia sẻ quan điểm, ông Nguyễn Quốc Hùng, Vụ trưởng Tín dụng các ngành kinh tế, NHNN, cho biết thông thường hạn mức tín dụng sẽ được NHNN cấp đợt đầu năm và thường thì các ngân hàng căn cứ vào đây để xây dựng mục tiêu kinh doanh. Căn cứ để áp hạn mức là khả năng huy động vốn, thực lực, mức độ đầu tư vào từng lĩnh vực, cân đối yếu tố rủi ro… của từng ngân hàng. Sau đó, khoảng 6-9 tháng, cơ quan điều hành lại xem xét để điều chỉnh phù hợp.

Với hạn mức vừa được giao cho các ngân hàng, lãnh đạo Vụ Tín dụng cho biết đó cũng là “những con số ban đầu”, sau đó căn cứ vào tình hình thực tế để điều chỉnh, nhất là khi mà dịch viêm phổi do virus corona chủng mới đang diễn ra khá phức tạp như hiện nay. Ông cho rằng không nên bàn hạn mức đó là cao hay thấp mà phải xem xét các yếu tố khác như thực trạng ra sao, nếu tăng tín dụng thì các ngân hàng sẽ tăng thế nào.

Khi cấp hạn mức tín dụng cho các bên, cơ quan điều hành cũng phải tính toán để làm sao trong những tình huống quan trọng vẫn có dư địa chứ không phải cấp thẳng một lần rồi thôi. “Ngân hàng mà tăng trưởng được thì tốt quá. Nhưng thực tế là doanh nghiệp đã bước đầu đối diện với khó khăn về nguyên liệu, xuất khẩu nên giả sử có được cho hạn mức cao mà các bên lại không cho vay được lĩnh vực ưu tiên, sản xuất mà đầu tư vào những lĩnh vực không được khuyến khích như bất động sản thì sao?”, lãnh đạo này đặt câu hỏi.

Video đang HOT

Một nguồn tin từ NHNN chia sẻ thêm năm nay việc điều hành sẽ “cực kỳ khó” nên cần thận trọng. Chính sách tiền tệ chưa nới lỏng nên việc tăng trưởng tín dụng không dễ dàng, thậm chí không nằm ngoài nguy cơ không tăng trưởng được. “Các ngân hàng đều mong mọi thứ rõ ràng để xây dựng kế hoạch kinh doanh song cả thị trường đang lo chống dịch mà chưa biết tình hình dịch như thế nào nên mỗi bên cũng nên có kế hoạch và đề ra các kịch bản rõ ràng”, vị này nói.

Theo NDH

Tăng trưởng tín dụng sẽ thế nào trong nửa đầu năm 2020?

Ngân hàng Nhà nước (NHNN) Việt Nam đặt hạn mức tăng trưởng tín dụng ban đầu cho từng ngân hàng ở mức tương đối thấp trong nửa đầu năm 2020.

Với tình huống tâm lý thị trường hiện đang yếu do ảnh hưởng từ SARS-CoV-2, việc đặt hạn mức tăng trưởng tín dụng thấp cho mỗi ngân hàng gần như làm tăng thêm lo ngại về triển vọng vĩ mô nói chung và cả ngành ngân hàng nói riêng.

Tuy nhiên, MBKE tin rằng việc này không đại diện cho chính sách thắt chặt tiền tệ bởi vì mục tiêu tăng trưởng tín dụng cho cả ngành ngân hàng trong 2020 vẫn không đổi ở mức 14%. Hơn nữa, đây cũng là hoạt động bình thường, đặc biệt là trong 3 năm gần đây, NHNN đều có khuynh hướng đặt mục tiêu ban đầu về tăng trưởng tín dụng cho từng ngân hàng thấp hơn hạn mức tăng trưởng của cả ngành.

Đồ thị cho thấy hạn mức tăng trưởng tín dụng ban đầu cho các ngân hàng được đặt ra khá thấp

NHNN sẽ đánh giá lại tình hình hoạt động nửa đầu năm của từng ngân hàng và tùy thuộc vào các chỉ số thận trọng cũng như mức độ tuân thủ với những quy định và chính sách của từng ngân hàng. Sau đó NHNN sẽ quyết định tăng hạn mức tăng trưởng tín dụng cho các ngân hàng theo từng trường hợp cụ thể (có thể tăng thêm 3-4% cho các ngân hàng mạnh như trong 2017-2018).

Tín dụng nửa đầu năm thấp do dịch bệnh

Theo MBKE, tăng trưởng tín dụng nửa đầu năm 2020 sẽ thấp là do ảnh hưởng từ dịch SARS-CoV-2, nên NHNN chỉ đặt mục tiêu tăng trưởng tín dụng cho từng ngân hàng thấp hơn, trong khi vẫn cung cấp một khoản hợp lý cho các ngân hàng thương mại tăng trưởng và cũng cho phép NHNN duy trì việc giám sát các ngân hàng địa phương (nghĩa là yêu cầu các ngân hàng quản lý chặt hơn chất lượng tài sản, tuân thủ các quy định, và hỗ trợ chính sách của NHNN - ví dụ như giảm lãi suất cho vay để hỗ trợ doanh nghiệp trong nước. Mục tiêu này đã được đặt ra từ trước khi bùng phát dịch bệnh, và hiện đang trở thành hành động cấp thiết được Chính phủ/NHNN kêu gọi các ngân hàng thực hiện).

Ông Quản Trọng Thành

Với hạn mức tăng trưởng tín dụng ban đầu được đặt ra thấp cho các ngân hàng này (đa số là ngân hàng lớn và mạnh), điều này có nghĩa là hạn mức cho các ngân hàng nhỏ hơn có thể sẽ còn thấp hơn. Cùng với thanh khoản hiện đang dư thừa, hạn mức tăng trưởng tín dụng thấp hơn sẽ giúp giảm mức độ cạnh tranh về tăng huy động giữa các ngân hàng, đặc biệt là các ngân hàng nhỏ; do đó sẽ góp phần ổn định, thậm chí có thể giảm lãi suất tiền gửi, mở ra lộ trình cho các ngân hàng giảm lãi suất cho vay.

Với hạn mức tăng trưởng tín dụng thấp hơn, các ngân hàng sẽ cần phải lựa chọn ngành/khách hàng tốt hơn để cho vay. Điều này sẽ giúp kiểm soát tốt hơn chất lượng tài sản.

Ngoài ra, dịch bệnh bùng phát sẽ làm giảm tăng trưởng kinh tế trong năm nay, sẽ ảnh hưởng ngành ngân hàng trong việc tăng trưởng tín dụng và chất lượng tài sản.

Ngân hàng sẽ duy trì chất lượng tài sản tốt

Cho đến hiện tại, MBKE vẫn duy trì kịch bản cơ sở là dịch bệnh có thể được kiểm soát vào cuối tháng 4/2020, và xem xét tới hành động cũng như hướng dẫn của NHNN đối với các ngân hàng về việc cơ cấu lại thời gian trả nợ cho các khách hàng bị ảnh hưởng bởi dịch bệnh, MBKE tin là chất lượng tài sản (~tỷ lệ nợ xấu) sẽ duy trì tốt.

Về tăng trưởng tín dụng, ở kịch bản cơ sở, chúng ta có thể kỳ vọng mức tăng trưởng tín dụng cho cả năm 2020 ở mức 12,5-13%. Trong báo cáo chiến lược của MBKE hồi tháng 1/2020, công ty này cũng dự báo tăng trưởng trong khoản 13-14% khi xem xét đến cho vay mảng thế chấp nhà ở và xây dựng sẽ tăng trưởng chậm lại.

Một tin khá tích cực là TP.HCM đã phản hồi và càng chủ động hơn trong việc giải quyết tình trạng thắt nút cổ chai đối với vấn đề cấp giấy phép cho các dự án bất động sản nhà ở. Đặt mục tiêu đến cuối tháng 4/2020 mọi vấn đề sẽ được giải quyết. Trong trường hợp đó, sẽ hỗ trợ tăng trưởng cho vay thế chấp tài sản, bù đắp cho nhu cầu tín dụng chậm lại trong các ngành bị ảnh hưởng bởi dịch bệnh.

Chiến lược đầu tư cổ phiếu "vua"

Về lựa chọn cổ phiếu ngân hàng để đầu tư, cách tiếp cận của MBKE là luôn chọn những ngân hàng có lợi thế cạnh tranh rõ ràng, có khả năng duy trì tăng trưởng cũng như khả năng sinh lợi trong dài hạn, và khả năng "chống sốc" trong ngắn hạn mà trước tiên phải xem xét tỷ lệ nợ xấu và khả năng dự phòng rủi ro nợ xấu. Theo đó, 4 cổ phiếu ngân hàng được khuyến nghị mua bao gồm: Vietcombank (VCB), VPBank (VPB), MBB (MBB) and Asia Commercial Bank (ACB).

Đối với VCB và ACB, với tài sản chất lượng tốt và tỷ lệ dự phòng rủi ro nợ xấu tốt, có khả năng duy trì tăng trưởng lợi nhuận tốt trong năm 2020 (20-26%) và ROE (21-23%). ACB là một ngân hàng tốt, nhưng nhà đầu tư nước ngoài khó mua được vì hết room.

Câu chuyện của VPB năm nay vẫn xoay quanh khả năng thương vụ bán FE Credit với giá cao hơn rất nhiều (so với định giá hiện tại của thị trường).

Với MBB, xem xét định giá hiện tại với khả năng cạnh tranh của MBB, MBKE vẫn duy trì khuyến nghị mua dựa trên triển vọng tăng trưởng dài hạn của ngành ngân hàng Việt Nam.

Quản Trọng Thành - Trưởng phòng Nghiên cứu Phân tích - Khách Hàng Tổ Chức; Maybank Kim Eng (MBKE)

Theo enternews.vn

Dược phẩm TV.Pharm (TVP) lên kế hoạch lợi nhuận 48 tỷ đồng, hoãn phát hành thêm cổ phiếu  Theo tài liệu ĐHĐCĐ bất thường năm 2020, CTCP Dược phẩm TV.Pharm (TVP - UPCoM) lên kế hoạch kinh doanh năm 2020 với doanh thu thuần 500 tỷ đồng, lợi nhuận sau thuế 48 tỷ đồng, tương ứng tăng 9,05% và 7,48% so với kết quả đạt được năm 2019. Đại hội bất thường năm 2020 của Dược phẩm TV.Pharm sẽ được tổ...

Theo tài liệu ĐHĐCĐ bất thường năm 2020, CTCP Dược phẩm TV.Pharm (TVP - UPCoM) lên kế hoạch kinh doanh năm 2020 với doanh thu thuần 500 tỷ đồng, lợi nhuận sau thuế 48 tỷ đồng, tương ứng tăng 9,05% và 7,48% so với kết quả đạt được năm 2019. Đại hội bất thường năm 2020 của Dược phẩm TV.Pharm sẽ được tổ...

Khởi tố, bắt tạm giam nữ tài xế ô tô Mercedes gây tai nạn liên hoàn00:39

Khởi tố, bắt tạm giam nữ tài xế ô tô Mercedes gây tai nạn liên hoàn00:39 Bác sĩ phân xác nhân tình ở Đồng Nai lĩnh án tử hình10:00

Bác sĩ phân xác nhân tình ở Đồng Nai lĩnh án tử hình10:00 Tài xế xe giường nằm vừa lái vừa chơi game, còn hô to khi chiến thắng01:38

Tài xế xe giường nằm vừa lái vừa chơi game, còn hô to khi chiến thắng01:38 Trung Quốc triển khai gần 60 máy bay sau phát ngôn của lãnh đạo Đài Loan?08:54

Trung Quốc triển khai gần 60 máy bay sau phát ngôn của lãnh đạo Đài Loan?08:54 Rộ tin Mỹ lên kịch bản rời khỏi ghế chỉ huy NATO06:44

Rộ tin Mỹ lên kịch bản rời khỏi ghế chỉ huy NATO06:44 Con trai mất khi chữa cháy rừng, mẹ đau đớn nhớ khoảnh khắc cuối cùng01:02

Con trai mất khi chữa cháy rừng, mẹ đau đớn nhớ khoảnh khắc cuối cùng01:02 Nga tuyên bố giành lại hầu hết vùng Kursk09:59

Nga tuyên bố giành lại hầu hết vùng Kursk09:59 Nữ tài xế ô tô và người giao hàng đánh nhau giữa phố bị công an mời làm việc00:27

Nữ tài xế ô tô và người giao hàng đánh nhau giữa phố bị công an mời làm việc00:27 Israel oanh tạc Dải Gaza, chảo lửa Trung Đông thêm nóng08:25

Israel oanh tạc Dải Gaza, chảo lửa Trung Đông thêm nóng08:25 Cảnh sát xác minh đoàn xe Porsche chạy ngược chiều, vượt ẩu trên cao tốc00:31

Cảnh sát xác minh đoàn xe Porsche chạy ngược chiều, vượt ẩu trên cao tốc00:31 Ông Trump ký lệnh giải thể Bộ Giáo dục, phía Dân chủ phản ứng mạnh08:56

Ông Trump ký lệnh giải thể Bộ Giáo dục, phía Dân chủ phản ứng mạnh08:56Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Vĩnh Linh: Tìm thấy thi thể nữ sinh nghi đuối nước tại sông Bến Hải

Tin nổi bật

1 phút trước

ViruSs: "Chuyện bỏ con, có con là không chính xác"

Netizen

1 phút trước

Sự thật khủng khiếp về mộ 17 người gần Vạn Lý Trường Thành

Lạ vui

7 phút trước

Đình Tú từng thử vai phim "Độc đạo", đóng với ai người đó... lấy chồng

Hậu trường phim

11 phút trước

Tình hình sức khỏe hiện tại của Sỹ Luân

Sao việt

37 phút trước

Tham vọng của Chủ tịch Chi Pu

Nhạc việt

41 phút trước

1 sao nữ đình đám bị cấm đến tang lễ Từ Hy Viên?

Sao châu á

45 phút trước

Thách thức của châu Âu trong việc tự chủ đảm bảo an ninh

Thế giới

1 giờ trước

Cựu Chủ tịch tỉnh An Giang và đồng phạm hầu tòa

Pháp luật

1 giờ trước

Bi kịch của dàn "sao nhí" hàng đầu: Khi làng giải trí "nghiền nát" cả cuộc đời

Sao âu mỹ

2 giờ trước

Cải thiện khởi sự kinh doanh, tăng động lực cho doanh nghiệp

Cải thiện khởi sự kinh doanh, tăng động lực cho doanh nghiệp Dòng tiền nào sẽ đổ vào thị trường bất động sản năm 2020?

Dòng tiền nào sẽ đổ vào thị trường bất động sản năm 2020?

Tăng trưởng tín dụng dự báo hồi phục từ quý II

Tăng trưởng tín dụng dự báo hồi phục từ quý II Năm 2020, FPT Telecom (FOX) đặt mục tiêu lợi nhuận vượt 2.000 tỷ đồng

Năm 2020, FPT Telecom (FOX) đặt mục tiêu lợi nhuận vượt 2.000 tỷ đồng Một cửa hàng Bách Hoá Xanh mang về 53 triệu đồng doanh thu mỗi ngày

Một cửa hàng Bách Hoá Xanh mang về 53 triệu đồng doanh thu mỗi ngày Doanh thu phí mới từ kênh đại lý đang tăng trở lại

Doanh thu phí mới từ kênh đại lý đang tăng trở lại PHS dự báo lợi nhuận PNJ tăng mạnh trong năm 2020 nhờ chiến lược đa dạng hóa sản phẩm và ERP đi vào ổn định

PHS dự báo lợi nhuận PNJ tăng mạnh trong năm 2020 nhờ chiến lược đa dạng hóa sản phẩm và ERP đi vào ổn định Khai thông những "điểm nghẽn"

Khai thông những "điểm nghẽn" 1 Á hậu Vbiz chỉ trích thẳng thừng ViruSs: "Anh thao túng em mấy ngày qua"

1 Á hậu Vbiz chỉ trích thẳng thừng ViruSs: "Anh thao túng em mấy ngày qua" Bắt gặp MC Huyền Trang Mù Tạt hẹn hò với cầu thủ nổi tiếng, vóc dáng nàng WAG bị dìm không thương tiếc

Bắt gặp MC Huyền Trang Mù Tạt hẹn hò với cầu thủ nổi tiếng, vóc dáng nàng WAG bị dìm không thương tiếc

Sao nữ ký giấy ly hôn vì chồng không chịu làm việc nhà

Sao nữ ký giấy ly hôn vì chồng không chịu làm việc nhà Kim Soo Hyun ra tuyên bố nóng khi bị tố có hành vi nghiêm trọng hơn cả Phòng Chat Thứ N

Kim Soo Hyun ra tuyên bố nóng khi bị tố có hành vi nghiêm trọng hơn cả Phòng Chat Thứ N "Anh trai vượt ngàn chông gai" thông báo đêm diễn thứ 5 ở miền Bắc vào tháng 6

"Anh trai vượt ngàn chông gai" thông báo đêm diễn thứ 5 ở miền Bắc vào tháng 6 Xuất hiện Chị Đẹp kém duyên: "Nữ thần tuổi thơ" nhưng thở ra câu nào khán giả nhăn mặt câu đó

Xuất hiện Chị Đẹp kém duyên: "Nữ thần tuổi thơ" nhưng thở ra câu nào khán giả nhăn mặt câu đó Di chúc Huỳnh Hiểu Minh: Quý tử bị kiểm soát chặt, con gái út phải làm được 1 việc mới có thể lấy 17.500 tỷ?

Di chúc Huỳnh Hiểu Minh: Quý tử bị kiểm soát chặt, con gái út phải làm được 1 việc mới có thể lấy 17.500 tỷ? Bài rap diss viết trong 1 buổi sáng, chi phí dưới 2 triệu tiến thẳng Top 1 Trending, lật đổ Bắc Bling của Hòa Minzy

Bài rap diss viết trong 1 buổi sáng, chi phí dưới 2 triệu tiến thẳng Top 1 Trending, lật đổ Bắc Bling của Hòa Minzy Soi camera thấy con gái nằm bất động trong khi các bạn đang học bài, mẹ bỉm tức tốc nhắn tin cho cô giáo

Soi camera thấy con gái nằm bất động trong khi các bạn đang học bài, mẹ bỉm tức tốc nhắn tin cho cô giáo Sao nam Vbiz rơi tình huống cận kề sinh tử, bạn gái hốt hoảng: "Đó là giờ phút sợ hãi nhất"

Sao nam Vbiz rơi tình huống cận kề sinh tử, bạn gái hốt hoảng: "Đó là giờ phút sợ hãi nhất" Chồng cũ Từ Hy Viên phát điên giữa đêm, khiến nhà vợ cũ hoảng loạn vội công bố di nguyện của minh tinh

Chồng cũ Từ Hy Viên phát điên giữa đêm, khiến nhà vợ cũ hoảng loạn vội công bố di nguyện của minh tinh Nữ diễn viên Vbiz phản pháo ra sao khi bị mỉa mai "Chưa cưới mà lại đẻ"?

Nữ diễn viên Vbiz phản pháo ra sao khi bị mỉa mai "Chưa cưới mà lại đẻ"? Vụ cướp 2 triệu USD ở Tây Ninh: Con trai bị hại là chủ mưu

Vụ cướp 2 triệu USD ở Tây Ninh: Con trai bị hại là chủ mưu Thêm 1 sao nữ Vbiz vào cuộc sau bản "rap diss" của Pháo, trả lời rõ thái độ về bê bối tình ái hot nhất hiện nay

Thêm 1 sao nữ Vbiz vào cuộc sau bản "rap diss" của Pháo, trả lời rõ thái độ về bê bối tình ái hot nhất hiện nay Tranh chấp tài sản của cố diễn viên Đức Tiến: TAND TP.HCM sắp mở phiên hòa giải

Tranh chấp tài sản của cố diễn viên Đức Tiến: TAND TP.HCM sắp mở phiên hòa giải