Giám đốc phân tích VNDIRECT: Sẽ là mạo hiểm để kỳ vọng vào “chuyến tàu cuối” của chu kỳ tăng giá thị trường

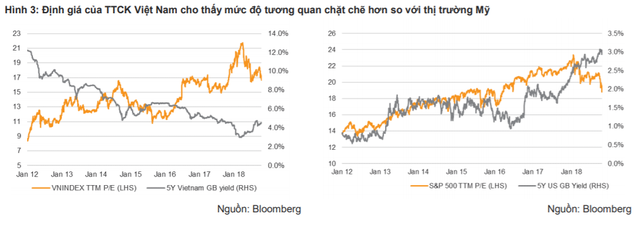

Theo ông Anirban Lahiri, định giá của thị trường Việt Nam thậm chí còn tương quan nghịch với lãi suất một cách chặt chẽ hơn so với Mỹ. Chi phí lãi vay tăng lên sẽ bào mòn lợi nhuận của doanh nghiệp và cũng sẽ là xúc tác làm giảm định giá của thị trường.

Trong báo cáo mới được công bố, ông Anirban Lahiri – Giám đốc phân tích CTCK VNDIRECT cho rằng thị trường chứng khoán Việt Nam hiện đang ở trạng thái quá bán, nhưng bối cảnh lúc này cần hết sức thận trọng bởi ảnh hưởng từ diễn biến quốc tế phức tạp.

Đầu tiên là nỗi lo ngại về tăng trưởng kinh tế Mỹ. Mỹ là nền kinh tế lớn duy nhất cho thấy tốc độ tăng trưởng GDP tích cực, nhờ vào “nước tăng lực” giảm thuế, điều không thể diễn ra mãi. Khi sự hào hứng qua đi, bạn có thể sớm nhận thấy tốc độ tăng trưởng trở về xu hướng dài hạn, với GDP tăng không quá 2%/năm. Khi mà động cơ chính bắt đầu mất gia tốc, thập kỷ tăng trưởng của nền kinh tế toàn cầu rõ ràng sắp đi đến hồi kết.

Sự suy thoái tiếp theo có thể sẽ đến một cách rất không thuận lợi với thế giới. Chưa bao giờ trong lịch sử nền kinh tế chứng kiến môi trường lãi suất thấp như vậy ở cuối của một chu kỳ tăng trưởng. Điều này hàm ý rằng lãi suất vẫn còn đang ở mức quá thấp trên khắp thế giới khi suy thoái kinh tế có thể xảy ra. Điều này làm hạn chế rất nhiều dư địa của chính sách tiền tệ của các quốc gia để hỗ trợ tăng trưởng GDP. Vậy liệu liều thuốc chính sách tài khóa có đem lại tác dụng? Có vẻ như là không, khi những năm duy trì chính sách tài khóa mở rộng đã khiến đòn bẩy của các quốc gia tăng mạnh. Chính quyền của Tổng thống Trump cũng sẽ chứng kiến dư nợ tăng mạnh sau vòng giảm thuế vừa rồi, để lại rất ít dư địa cho những các giải pháp tài khóa.

Bắc Kinh đã cam kết, như họ vẫn luôn làm, rằng sẽ đẩy nhanh việc đầu tư cơ sở hạ tầng để chống đỡ lại sự suy giảm tăng trưởng kinh tế toàn cầu. Nhưng điều này đe dọa đến thành quả của thời gian dài nỗ lực giảm dư nợ địa phương, hệ quả từ những đợt đầu tư cơ sở hạ tầng trước đó. Thay vào đó giảm lãi suất cũng không phải là lựa chọn phù hợp do áp lực lớn đối với đồng Nhân dân tệ. Dòng vốn sẽ tiếp tục rút ra. Vũ khí duy nhất mà Trung Quốc còn là giảm tỷ lệ dự trữ bắt buộc với hệ thống ngân hàng nhằm tăng thanh khoản. Với vài đợt giảm dự trữ bắt buộc đã diễn ra gần đây, công cụ này cũng không còn nhiều dư địa để thực hiện.

Video đang HOT

Với đà phục hồi của giá dầu và các hàng hóa cơ bản tỏ ra tương đối yếu, các nước xuất khẩu ròng hàng hóa như Brazil, Nga, Australia và Canada dường như sẽ khó có thể tạo ra sự bù đắp cho sự sụt giảm của các quốc gia nhập khẩu ròng.

Và giờ là FED. Có thể thấy Tổng thống Trump gần đây đã chỉ trích Jerome Powell (Chủ tịch Fed) vì đã nâng lãi suất quá nhanh và chỉ ra rằng Fed là mối đe dọa lớn nhất đến lời hứa tranh cử của mình về việc đem lại sự thịnh vượng cho người dân Mỹ. Có thể điều này sẽ tạo ra ảnh hưởng tâm lý đến Ông Powell khi cuộc họp Fed tiếp theo diễn ra. Nhưng một xu hướng đáng lo ngại đã diễn ra gần đây – sở hữu nước ngoài đối với trái phiếu US T-bills đã giảm đáng kể gần đây.

Một phần trong số đó đến từ động thái chính trị – ví dụ như Nga đã bán ra hàng tỷ đô trái phiếu Mỹ trong vài tháng vừa qua để đối phó với các lệnh trừng phạt kinh tế. Nhưng có những lý do khác ít được biết đến hơn. Trên thực tế, tỷ trọng USD trong dự trữ ngoại tệ toàn cầu đang ở mức thấp nhất trong những năm trở lại đây. Theo số liệu được công bố bởi Wall Street Journal, nước ngoài mua vào tín phiếu với giá trị 78 tỷ USD trong 8 tháng đầu năm, chỉ bằng một nửa so với cùng kỳ năm ngoái và chỉ chiếm một tỷ trọng nhỏ trong số lượng tín phiếu kho bạc phát hành. Người mua nước ngoài hiện đang chiếm 41% tổng số tín phiếu đang lưu hành, số liệu thấp nhất trong 15 năm và giảm từ mức 50% năm 2013, theo số liệu của Kho bạc Hoa Kỳ. Sự sụt giảm nhu cầu với tín phiếu Kho bạc Mỹ đến trong bối cảnh Mỹ đang hướng tới việc thâm hụt ngân sách 1.000 tỷ USD mỗi năm một phần do ảnh hưởng của chính sách cắt giảm thuế của chính quyền Trump. Nhiều tín phiếu kho bạc phát hành hơn và nhu cầu ít hơn, nghĩa là lợi suất trái phiếu sẽ chỉ tăng lên trong thời gian tới.

Khi chính quyền Trump đánh thuế đối với 200 tỷ USD hàng hóa nhập khẩu từ Trung Quốc, một vài nhà phân tích đã coi nhẹ ảnh hưởng của sự kiện này với lạm phát. Thậm chí với những ước tính gần đây về mức độ ảnh hưởng của khoản thuế này lên chi phí sản xuất của các doanh nghiệp Mỹ năm 2018, kết luận được đưa ra rằng mức độ ảnh hưởng sẽ rất nhỏ đối với chi phí của các nhà sản xuất nước này. Nhưng điều đó sẽ gây hiểu nhầm khi lợi nhuận 2018 trên thực tế chỉ chịu ảnh hưởng trong vài tháng cuối năm khi khoản thuế được khởi động muộn. Thêm vào đó, các khoản thuế nhập khẩu sẽ được gia tăng bắt đầu từ Q1 năm sau.

Cuối cùng, chi phí cao hơn với hoạt động tiêu dùng, cùng với tỉ lệ thất nghiệp thấp sẽ kéo theo chi phí lương gia tăng. Lúc đó có thể nhận ra ảnh hưởng đa chiều của thuế nhập khẩu khi sẽ làm tăng lạm phát và/hoặc sẽ ăn mòn lợi nhuận doanh nghiệp.

Tổng kết lại, ông Anirban Lahiri cho rằng sẽ là mạo hiểm để thử và kỳ vọng vào “chuyến tàu cuối” của chu kỳ tăng giá của thị trường. Lãi suất tiếp tục gia tăng và tốc độ tăng trưởng GDP chậm lại sẽ ảnh hưởng đến nền kinh tế thực và làm sụt giảm giá trị tài sản.

Giám đốc phân tích VNDIRECT vẫn tiếp tục duy trì quan điểm của mình rằng lãi suất TPCP Việt Nam sẽ tiếp tục tăng lên. Lãi suất cho vay tăng lên của một số ngân hàng thời gian gần đây là tiền đề rõ ràng cho việc tăng lãi suất điều hành, đặc biệt là khi hiện tại lạm phát gần như sẽ chắc chắn vượt mục tiêu 4% của NHNN.

Định giá của thị trường Việt Nam thậm chí còn tương quan nghịch với lãi suất một cách chặt chẽ hơn so với Mỹ. Chi phí lãi vay tăng lên sẽ bào mòn lợi nhuận của doanh nghiệp và cũng sẽ là xúc tác làm giảm định giá của thị trường. Đã đến lúc tái cơ cấu danh mục của mình. Và dưới đây là một số ý tưởng cho việc tái cơ cấu được ông Anirban Lahiri gợi ý:

Chuyển hướng sang các cổ phiếu phòng thủ như tiêu dùng và tiện ích (ví dụ Điện).

Tìm kiếm các cổ phiếu có lợi suất cổ tức cao nhưng hãy lựa chọn những cổ phiếu có định giá rẻ nhằm hạn chế rủi ro giảm giá khi định giá chung của thị trường đi xuống.

Tích lũy tiền mặt và chờ đợi cơ hội từ một đợt sụt giảm lớn.

Đưa ra tầm nhìn dài hạn khi biến động giá cổ phiếu trong ngắn hạn sẽ gặp nhiều khó khăn trong bối cảnh nhiều rủi ro. Hãy lựa chọn những cổ phiếu được hưởng lợi từ chiến tranh thương mại và sự mất giá của tiền đồng (VD: các DN xuất khẩu ròng, khu công nghiệp, vv).

Và nếu bạn cảm thấy đủ ưa thích mạo hiểm, hãy cân nhắc hợp đồng tương lai VN30 Future để kiếm lời từ sự sụt giảm sắp tới và sự hoang mang hiện tại của thị trường.

Minh Anh

Theo Trí thức trẻ

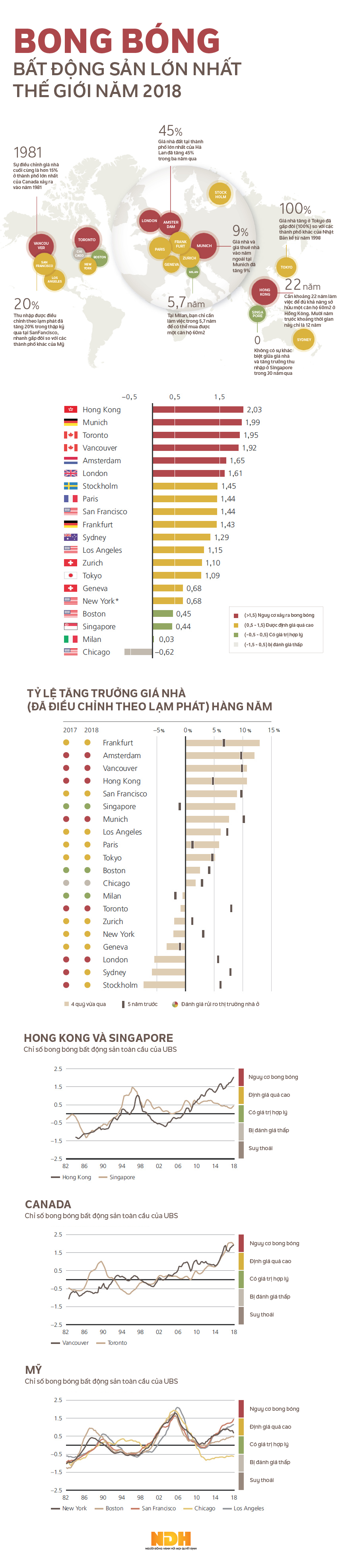

Bong bóng bất động sản lớn nhất thế giới năm 2018

Giá nhà ở tại Hồng Kông đang bị định giá quá cao và có nguy cơ sụp đổ cao nhất.

Theo Báo cáo Chỉ số bong bóng bất động sản (BĐS) toàn cầu của UBS giá nhà ở tại Hồng Kông là đang bị định giá quá cao và có nguy cơ sụp đổ cao nhất. Cùng với Hồng Không là Munich, Toronto, Vancouver, London và Amsterdam là những thành phố hiện đang trong phạm vi bong bóng BĐS.

Bình An - Designer: Liên Hương/Visual Capitalist

SCIC chuẩn bị thoái toàn bộ vốn tại Vinaconex  Theo tìm hiểu của Đầu tư Chứng khoán, việc định giá Tổng công ty Vinaconex vừa được Tổng công ty Đầu tư và Kinh doanh vốn nhà nước (SCIC) hoàn tất, làm cơ sở cho việc triển khai thoái toàn bộ vốn của SCIC tại doanh nghiệp này. Dự kiến, thông tin thoái vốn sẽ được công bố ngay trong tháng 10. Vinaconex...

Theo tìm hiểu của Đầu tư Chứng khoán, việc định giá Tổng công ty Vinaconex vừa được Tổng công ty Đầu tư và Kinh doanh vốn nhà nước (SCIC) hoàn tất, làm cơ sở cho việc triển khai thoái toàn bộ vốn của SCIC tại doanh nghiệp này. Dự kiến, thông tin thoái vốn sẽ được công bố ngay trong tháng 10. Vinaconex...

Clip nghi phạm đốt quán hát khiến 11 người chết ở Hà Nội01:29

Clip nghi phạm đốt quán hát khiến 11 người chết ở Hà Nội01:29 Lý do quán 'Hát cho nhau nghe' bị phóng hỏa khiến 11 người tử vong ở Hà Nội02:17

Lý do quán 'Hát cho nhau nghe' bị phóng hỏa khiến 11 người tử vong ở Hà Nội02:17 Tìm thấy thi thể nữ tài xế, xuyên đêm trục vớt ô tô rơi sông Đồng Nai01:29

Tìm thấy thi thể nữ tài xế, xuyên đêm trục vớt ô tô rơi sông Đồng Nai01:29 Cuộc gọi vô vọng của người nhà nạn nhân tử vong trong vụ cháy ở Hà Nội09:51

Cuộc gọi vô vọng của người nhà nạn nhân tử vong trong vụ cháy ở Hà Nội09:51 Nội bộ Mỹ mâu thuẫn về Ukraine?08:24

Nội bộ Mỹ mâu thuẫn về Ukraine?08:24 Diễn biến vụ nghi phạm đốt quán 'Hát cho nhau nghe' làm 11 người tử vong01:02

Diễn biến vụ nghi phạm đốt quán 'Hát cho nhau nghe' làm 11 người tử vong01:02 Nga liên lạc với 'lực lượng mạnh nhất' ở Syria14:18

Nga liên lạc với 'lực lượng mạnh nhất' ở Syria14:18 Vụ cướp giả cảnh sát hình sự: Dàn dựng ly kỳ như phim hành động09:21

Vụ cướp giả cảnh sát hình sự: Dàn dựng ly kỳ như phim hành động09:21 Nga phóng gần 300 tên lửa và UAV, Ukraine điều F-16 ứng phó?08:24

Nga phóng gần 300 tên lửa và UAV, Ukraine điều F-16 ứng phó?08:24 Chính phủ mới Syria muốn Nga 'xem xét lại' hiện diện quân sự08:31

Chính phủ mới Syria muốn Nga 'xem xét lại' hiện diện quân sự08:31 Chàng trai 20 tuổi kể lại khoảnh khắc lao vào cứu hộ trong vụ cháy quán cà phê02:26

Chàng trai 20 tuổi kể lại khoảnh khắc lao vào cứu hộ trong vụ cháy quán cà phê02:26Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Bà Phương Hằng thất nghiệp phải ăn xin online, sắp mở bán hủ tiếu Đại Nam ở Síp?

Netizen

16:08:54 21/12/2024

Nữ nghệ sĩ Việt nổi tiếng tiết lộ quan hệ giữa chồng và con riêng: "Không ai đeo mặt nạ được 5 năm"

Sao việt

15:59:14 21/12/2024

Công an tỉnh Bình Dương "đánh mạnh" tội phạm dịp cuối năm

Pháp luật

15:54:59 21/12/2024

Lộ bằng chứng bóc trần BTS gian lận?

Nhạc quốc tế

15:01:51 21/12/2024

IU tiết lộ những dự án hấp dẫn trong năm mới

Sao châu á

14:58:16 21/12/2024

Nội thất cơ bản ở chung cư gồm những gì?

Sáng tạo

14:55:17 21/12/2024

Hiện tượng mạng đổi đời sau 1 đêm vừa livestream vừa hát, bất ngờ ở ẩn khi đang gây sốt khắp MXH hiện tại ra sao?

Nhạc việt

14:54:26 21/12/2024

Mỹ Linh đang thắng thế tại "Chị đẹp đạp gió 2024"?

Tv show

14:13:31 21/12/2024

Mỹ nam cứ đóng phim với ai là người đó bị phong sát, đẹp như tượng tạc nhưng xui xẻo không ai bằng

Hậu trường phim

13:18:47 21/12/2024

Măng tô là kiểu áo khoác 'cân đẹp' mọi vóc dáng

Thời trang

12:57:26 21/12/2024

Lo thất thoát, lãng phí trong đầu tư công

Lo thất thoát, lãng phí trong đầu tư công Lịch sự kiện và tin vắn chứng khoán ngày 30/10

Lịch sự kiện và tin vắn chứng khoán ngày 30/10

Chuyên gia đoạt giải Nobel kinh tế: Thời kỳ đen tối của chứng khoán sắp đến

Chuyên gia đoạt giải Nobel kinh tế: Thời kỳ đen tối của chứng khoán sắp đến HSC đánh giá cao nhóm ngân hàng nhờ triển vọng lợi nhuận tích cực cùng mặt bằng định giá hợp lý

HSC đánh giá cao nhóm ngân hàng nhờ triển vọng lợi nhuận tích cực cùng mặt bằng định giá hợp lý PE TTCK Việt Nam 20 chưa phải là đắt!

PE TTCK Việt Nam 20 chưa phải là đắt! Thanh niên 21 tuổi bị đồng hương sát hại ở TPHCM

Thanh niên 21 tuổi bị đồng hương sát hại ở TPHCM CĂNG: Phan Đạt tung clip 47 phút đáp trả Phương Lan, 1 chi tiết dấy lên tranh cãi dữ dội

CĂNG: Phan Đạt tung clip 47 phút đáp trả Phương Lan, 1 chi tiết dấy lên tranh cãi dữ dội Hà Nội: 2 người tử vong, 14 người nhập viện sau bữa tiệc

Hà Nội: 2 người tử vong, 14 người nhập viện sau bữa tiệc Nữ ca sĩ giảm 10kg vì Chị Đẹp Đạp Gió, nhìn chi tiết này hiểu lý do là sao hạng A suốt 3 thập kỷ

Nữ ca sĩ giảm 10kg vì Chị Đẹp Đạp Gió, nhìn chi tiết này hiểu lý do là sao hạng A suốt 3 thập kỷ Nụ hôn hơn 1 phút của tổng tài không cứu nổi rating đi xuống của When the Phone Rings

Nụ hôn hơn 1 phút của tổng tài không cứu nổi rating đi xuống của When the Phone Rings

4 món đồ nhà bếp có tỉ lệ lừa gạt là 100%, tôi hối hận vì đã mua chúng

4 món đồ nhà bếp có tỉ lệ lừa gạt là 100%, tôi hối hận vì đã mua chúng

Danh tính 11 nạn nhân tử vong trong vụ cháy quán cà phê

Danh tính 11 nạn nhân tử vong trong vụ cháy quán cà phê Công an Hà Nội phối hợp Interpol truy nã quốc tế Mr Hunter Lê Khắc Ngọ

Công an Hà Nội phối hợp Interpol truy nã quốc tế Mr Hunter Lê Khắc Ngọ Người phụ nữ gửi tiết kiệm 3 tỷ đồng, 5 năm sau đi rút tài khoản chỉ còn 3 nghìn: Cảnh sát vào cuộc vạch trần thủ đoạn tinh vi, ngân hàng cũng không ngờ tới

Người phụ nữ gửi tiết kiệm 3 tỷ đồng, 5 năm sau đi rút tài khoản chỉ còn 3 nghìn: Cảnh sát vào cuộc vạch trần thủ đoạn tinh vi, ngân hàng cũng không ngờ tới

Sao nam hạng A gây sốc vì cưỡng hôn nữ thần sắc đẹp ngay trên sóng trực tiếp, ai ngờ nhận quả báo cực đắng

Sao nam hạng A gây sốc vì cưỡng hôn nữ thần sắc đẹp ngay trên sóng trực tiếp, ai ngờ nhận quả báo cực đắng Phương Lan tiết lộ thông tin sốc căn nhà được gia đình Phan Đạt tặng trong lễ cưới?

Phương Lan tiết lộ thông tin sốc căn nhà được gia đình Phan Đạt tặng trong lễ cưới? Vụ cháy 11 người chết: Xót xa người tử nạn nằm ở các tầng và nhà vệ sinh

Vụ cháy 11 người chết: Xót xa người tử nạn nằm ở các tầng và nhà vệ sinh Cái chết chấn động showbiz: Minh tinh 22 tuổi nghi sát hại chồng đại gia U80 sau 3 tháng cưới, phán quyết cuối cùng gây phẫn nộ

Cái chết chấn động showbiz: Minh tinh 22 tuổi nghi sát hại chồng đại gia U80 sau 3 tháng cưới, phán quyết cuối cùng gây phẫn nộ Câu trả lời cực khéo của Lưu Diệc Phi khiến netizen tâm đắc: Đọc nhiều sách quả thật có ích lợi

Câu trả lời cực khéo của Lưu Diệc Phi khiến netizen tâm đắc: Đọc nhiều sách quả thật có ích lợi Vào tiệm tạp hóa hỏi mua dao rồi bất ngờ tấn công nữ chủ tiệm

Vào tiệm tạp hóa hỏi mua dao rồi bất ngờ tấn công nữ chủ tiệm