Giải pháp nào hoàn thiện thị trường trái phiếu Việt Nam?

Mặc dù đã có sự bùng nổ về khối lượng lẫn giá trị phát hành, song nhìn lại năm 2019, thị trường trái phiếu Việt Nam vẫn còn nhiều “ngổn ngang” cần được sắp xếp lại.

Lượng phát hành khủng

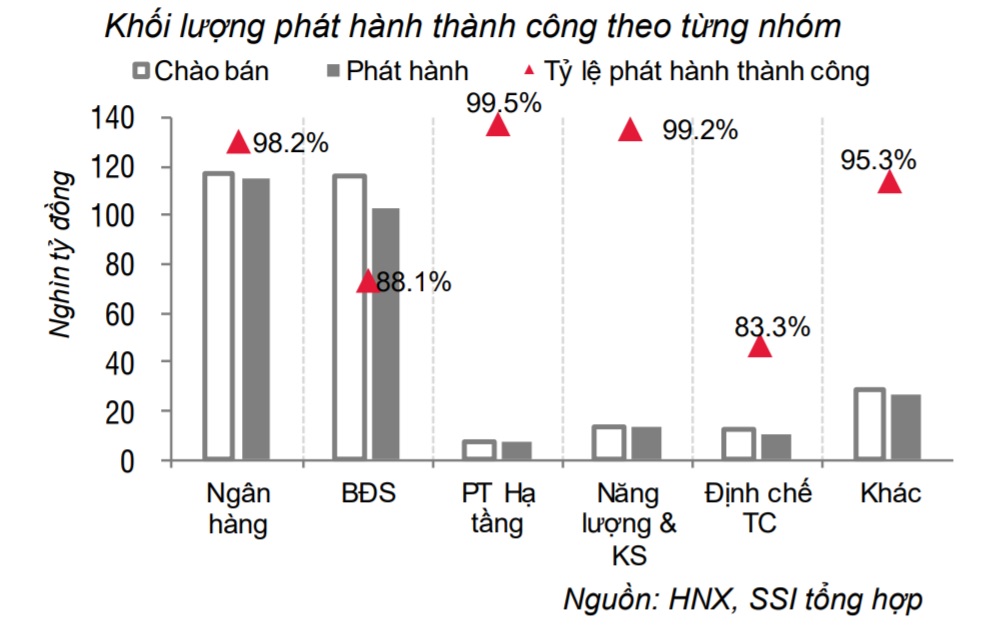

Theo báo cáo của Công ty Chứng khoán SSI, dẫn số liệu thống kê từ HNX và từ các doanh nghiệp, trong năm 2019, có 211 doanh nghiệp thực hiện chào bán tổng cộng 300.588 tỷ đồng trái phiếu, chia làm 807 đợt phát hành, trong đó có 12 đợt phát hành không thành công. Tổng số trái phiếu phát hành cả năm là 280.141 tỷ đồng, tương đương 93,2% giá trị chào bán và tăng 25% so với năm 2018. Hầu hết các doanh nghiệp phát hành dưới hình thức riêng lẻ, chỉ có khoảng 6% phát hành ra công chúng bởi các ngân hàng thương mại. Có duy nhất một lô phát hành trái phiếu quốc tế trị giá 300 triệu USD của VPB vào 17/7/2019 với kỳ hạn 3 năm, lãi suất 6,25%/năm và trái phiếu được niêm yết tại Sở giao dịch Chứng khoán Singapore.

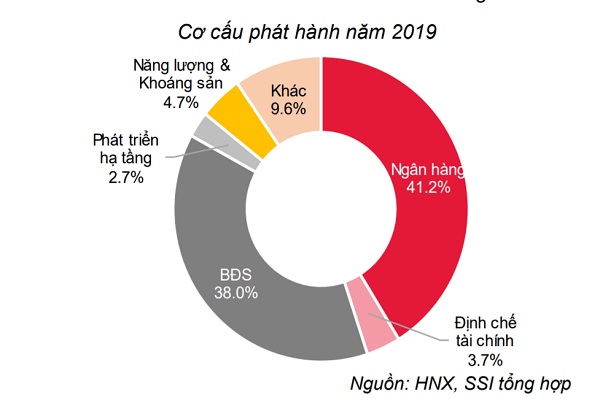

Ngân hàng, bất động sản chia nhau đứng nhất nhì về tỷ trọng khối lượng trái phiếu phát hành trái phiếu

Lượng phát hành lớn trong năm 2019 đã khiến quy mô thị trường trái phiếu doanh nghiệp (TPDN) tăng mạnh từ 9,01% GDP (năm 2018) lên khoảng 11,3% GDP (2019), tổng lượng TPDN lưu hành đạt gần 670 nghìn tỷ đồng.

Mặt dù quy mô thị trường tăng trưởng liên tục qua các năm nhưng hiện kênh TPDN vẫn có quy mô khá nhỏ bé so với các kênh huy động vốn khác. Nền kinh tế vẫn dựa nhiều vào tín dụng ngân hàng, tổng quy mô tín dụng tại cuối 2019 khoảng 8,2 triệu tỷ đồng, tương đương tới 138,4% GDP và gấp tới 12,3 lần quy mô thị trường TPDN.

Theo thống kê của Ngân hàng Châu Á (ADB), tổng quy mô thị trường trái phiếu Việt Nam (gồm cả TPCP và TPDN) tại 30/9/2019 là 95,37 tỷ USD, tương đương 37,6% GDP – là mức tương đương với Philippines nhưng còn cách khá xa Trung Quốc, Thái Lan (xấp xỉ 60% GDP). Các nước càng phát triển có tỷ trọng kênh trái phiếu trên GDP càng lớn như Nhật Bản là 214% GDP; Hàn Quốc là 120% GDP…

Thị trường trái phiếu, đặc biệt là TPDN, mở rộng là xu hướng tất yếu và phù hợp để tạo sự cân bằng và nâng cao chất lượng thị trường tài chính. Tuy nhiên, TPDN vẫn là kênh đầu tư khá mới mẻ tại Việt Nam, sự phát triển nhanh giai đoạn vừa qua tiềm ẩn những rủi ro nhất định cần được nhận diện và điều chỉnh bởi cơ quan quản lý để đảm bảo sự phát triển lành mạnh và bền vững của thị trường.

Chưa đạt chuẩn công bố thông tin

Các NHTM phát hành 115.422 tỷ đồng trái phiếu, chiếm tỷ trọng lớn nhất (41,2%) trong tổng lượng TPDN phát hành năm 2019. Các doanh nghiệp bất động sản phát hành 106.531 tỷ đồng trái phiếu, đứng thứ 2 với tỷ trọng 38%. Tiếp sau là nhóm các doanh nghiệp năng lượng và khoáng sản (13,2 nghìn tỷ đồng – 4,7%); các định chế tài chính phi ngân hàng mà chủ yếu là các CTCK (10,4 nghìn tỷ đồng – 3,8%); các doanh nghiệp phát triển hạ tầng (7,6 nghìn tỷ đồng – 2,8%); còn lại là các doanh nghiệp khác.

Video đang HOT

Ngân hàng cũng là tổ chức mua trái phiếu khối lượng lớn, nhưng không còn dẫn đầu thị trường về lực mua như những năm trước đây.

Một số lô phát hành được bảo lãnh bởi tổ chức quốc tế là 1.150 tỷ đồng trái phiếu kỳ hạn 10 năm của CTCP Đầu tư hạ tầng kỹ thuật TP.HCM (CII) được bảo lãnh thanh toán bởi GuarantCo Ltd thuộc PIDG; các lô 2.318 tỷ đồng trái phiếu kỳ hạn 10 năm của CTCP Cơ điện Lạnh (REE), 2.550 tỷ đồng trái phiếu kỳ hạn 5 và 15 năm của CTCP Năng lượng Hồng Phong I được bảo lãnh bởi CGIF (thuộc ADB). Các lô phát hành này có lãi suất dao động từ 6,4-7,5%/năm, thấp hơn hẳn mức lãi suất trung bình toàn thị trường là 8,8%/năm.

Trong tổng số 211 doanh nghiệp chào bán trái phiếu ra công chúng thì có 129 doanh nghiệp chưa niêm yết, do đó, chất lượng thông tin và trách nhiệm công bố thông tin còn tương đối hạn chế.

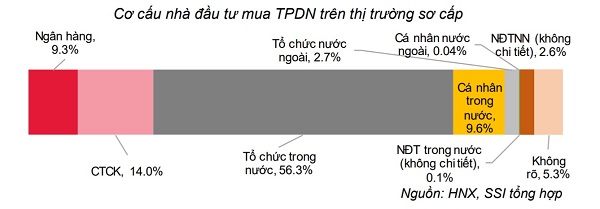

Trong khi đó, thị trường lại ghi nhận sự tham gia ngày càng tích cực của các nhà đầu tư cá nhân. Trong năm 2019, các NĐT cá nhân, chủ yếu là nhà đầu tư trong nước đã mua 26.492 tỷ đồng TPDN trên sơ cấp, tương đương 9,64% tổng lượng phát hành toàn thị trường. Mặc dù tham gia ngày một nhiều, nhà đầu tư cá nhân thường bị hạn chế về khả năng tiếp cận thông tin cũng như kinh nghiệm đầu tư. Đây là một rủi ro cho không chỉ người tham gia đầu tư mà cho cả sự ổn định của thị trường.

NĐT nước ngoài đã mua tổng cộng 14,8 nghìn tỷ đồng, tương đương 5,4% tổng lượng trái phiếu phát hành 2019.

Chi phối thị trường vẫn là các NĐT tổ chức trong nước với tổng lượng mua là 219,2 nghìn tỷ đồng, tương đương gần 80% lượng phát hành. Các ngân hàng thương mại mua 25,5 nghìn tỷ đồng, tập trung vào các trái phiếu bất động sản; các công ty chứng khoán mua 38,6 nghìn tỷ đồng, tập trung vào trái phiếu do ngân hàng phát hành.

5 điểm cần lưu ý

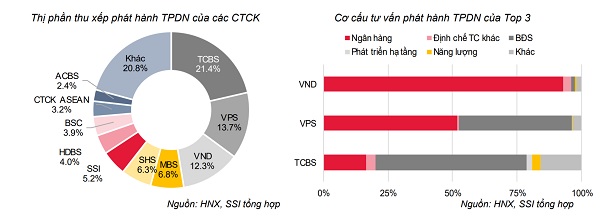

Cũng theo báo cáo của SSI, có tổng cộng 244,5 nghìn tỷ đồng TPDN được thu xếp phát hành thông qua trung gian là CTCK, tương đương 87,3% tổng lượng phát hành trong năm 2019. Với quy mô tăng nhanh trong 2 năm trở lại đây, TPDN trở thành thị trường rất hấp dẫn với các CTCK để gia tăng doanh thu và lợi nhuận, không chỉ từ phí thu xếp phát hành mà còn từ hoạt động phân phối trên thị trường thứ cấp.

50% tổng lượng phát hành trái phiếu doanh nghiệp được “qua tay” 3 tổ chức trung gian

Nhóm 3 CTCK thu xếp phát hành TPDN nhiều nhất là TCBS, VPS và VND với thị phần tương ứng là 21,6%, 13,9% và 12,4%; riêng nhóm này chiếm tới gần 50% tổng lượng phát hành TPDN thông qua trung gian là CTCK.

Nhìn chung, SSI đánh giá thị trường trái phiếu doanh nghiệp đã trải qua một năm 2019 phát triển rất sôi động. Bên cạnh các thành tựu rất đáng ghi nhận, còn có một số điểm đáng lưu tâm như sau:

Thứ nhất, thị trường trái phiếu nói riêng và thị trường vốn nói chung được định hướng phát triển thành kênh huy động vốn trung dài hạn cho nền kinh tế, thay thế dần cho kênh tín dụng. Tuy nhiên trên thực tế, các NHTM lại là tổ chức phát hành lớn nhất, trong đó gần 70% trái phiếu kỳ hạn ngắn nhưng lại ở lãi suất thấp.

Thứ hai, các nhà đầu tư cá nhân ngày một tham gia tích cực hơn vào thị trường nhưng các cơ chế bảo vệ nhóm nhà đầu tư này chưa thực sự hoàn chỉnh.

Thứ ba, một số doanh nghiệp đã chia nhỏ các đợt phát hành để chào bán riêng lẻ, nhờ đó không phải thực hiện các nghĩa vụ về công bố thông tin.

Thứ tư, cũng liên quan đến thông tin công bố, doanh nghiệp thường thiếu chi tiết về mục đích sử dụng vốn trái phiếu, tình hình tài chính của doanh nghiệp trước và dự kiến sau phát hành.

Thứ năm là thông tin công bố còn khó tra cứu và chưa đầy đủ, ví dụ nội dung đối tượng mua trái phiếu từ chỗ ghi rõ tên người mua đã rút lại chỉ còn ghi “tổ chức trong nước”.

Bộ Tài chính đang gấp rút hoàn thiện Dự thảo Nghị định sửa đổi, bổ sung một số điều của Nghị định 163/2018/NĐ-CP để trình Chính phủ, cho thấy các vấn đề nói trên đều đã được nhận diện và xử lý. Theo SSI, nhu cầu lớn từ thị trường và hiệu lực điều hành từ cơ quan quản lý là những yếu tố cơ bản thúc đẩy thị trường TPDN phát triển nhanh và bền vững trong tương lai. Hay nói ngắn gọn hơn, việc tập trung siết lại chất lượng thông tin công bố của doanh nghiệp phát hành trái phiếu- một trong những yếu tố cơ bản mà các nhà quản lý cần lưu tâm thực hiện ngay trong năm 2020, sẽ phần nào sắp xếp lại sự “ngổn ngang” còn gây nhiều vướng mắc trong lòng nhà đầu tư về thị trường TPDN Việt.

Lê Mỹ

Theo Enternews.vn

VND - Đồng tiền hiếm hoi giữ giá ổn định từ đầu năm đến nay

Trong khi các đồng tiền chủ chốt đều biến động mạnh, có những đồng tiền mất giá tới 8-11% (như KWR, SEK) nhưng cũng có những đồng tiền lên giá 5-7% (như RUB, THB) so với USD, VND trở thành một trong những đồng tiền hiếm hoi có tỷ giá ổn định so với USD.

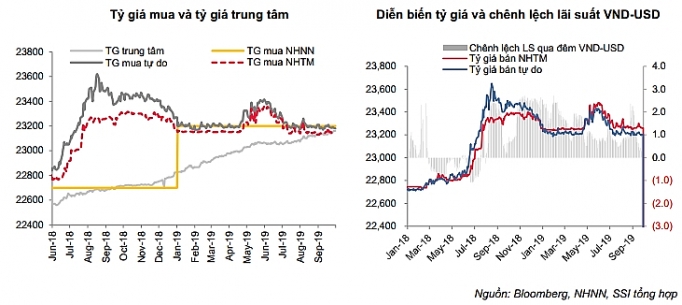

Theo nghiên cứu được công bố bởi SSI ngày 8/10, từ đầu năm đến nay, VND có một lần tạo sóng từ cuối tháng 4 đến hết tháng 5 nhưng mức tỷ giá mua vào của các ngân hàng ở đỉnh sóng cũng chỉ tăng 0.84% so với cuối năm 2018, ở mức 23.360đ/USD, sau đó nhanh chóng hạ nhiệt. Ngay cả khi áp lực rất lớn và đột ngột đến từ tỷ giá USD/CNY vượt qua ngưỡng 7.0 và CNY liên tục giảm giá, mức giảm lên tới gần 4% chỉ trong tháng 8/2019; VND vẫn đi ngang, thậm chí còn giảm.

Tính riêng tháng 9, tỷ giá USD/VND tăng 10đ/USD trên ngân hàng lên mức 23.140/23.260 nhưng lại giảm 30đ/USD trên thị trường tự do, về mức 23.180/23.205.

Các chuyên gia của SSI chỉ ra rằng, so với thời điểm cuối năm 2018, tỷ giá giao dịch USD/VND đã giảm 0.11% trên ngân hàng và khi giảm tới 0.39% trên thị trường tự do. FDI giải ngân trong tháng 9/2019 đạt 2.26 tỷ USD, 13% YoY và 60.3% MoM; lũy kế 9 tháng năm 2019 đạt 14.2 tỷ USD, vốn FDI đăng ký cũng tăng mạnh lên mức 26.2 tỷ USD. Cán cân thương mại hàng hóa trong 9 tháng 2019 thặng dư cao nhất từ trước đến nay, tới 7.1 tỷ USD. Dòng vốn đầu tư gián tiếp và kiều hối cũng khá tích cực khiến cho nguồn cung ngoại tệ trong quý 3 rất dồi dào. Bất chấp chênh lệch lãi suất VND-USD trên liên ngân hàng giảm mạnh về quanh mức 0, tỷ giá vẫn đi ngang.

Trong khi đó, tỷ giá trung tâm lại liên tục được điều chỉnh tăng, mức tăng tổng cộng 9 tháng 2019 lên tới 335đ/USD - tương đương 1.47% Ytd, lên mức 23.160đ/USD. Như vậy, các tỷ giá điều hành gồm tỷ giá trung tâm, tỷ giá mua vào - bán ra của NHNN đều đang ở mức cao hơn so với tỷ giá giao dịch, tạo điều kiện thuận lợi để NHNN mua thêm ngoại tệ, gia tăng dự trữ ngoại hối.

"Chúng tôi cho rằng, khi nguồn ngoại tệ dư thừa được hút bớt, tỷ giá cuối năm có thể sẽ nhích tăng, tiệm cận về tỷ giá mua vào của NHNN", đại diện của SSI cho biết.

Trái phiếu doanh nghiệp sơ cấp trong tháng 9 chủ yếu là của các NHTM

Trong tháng 9/2019 có 25.516 tỷ đồng trái phiếu doanh nghiệp được phát hành mới trong đó có tới 21.071 tỷ đồng (tương đương 82.6%) là trái phiếu do các NHTM phát hành. Những ngân hàng phát hành nhiều nhất trong tháng 9 là TCB, CTG, BID, ACB, OCB...

Tính chung 9 tháng đầu năm 2019, tổng lượng trái phiếu doanh nghiệp phát hành là 155.306 tỷ đồng trong đó các NHTM vẫn là tổ chức phát hành lớn nhất với tổng lượng phát hành hơn 75.936 tỷ đồng (chiếm 49%), đứng sau là các doanh nghiệp bất động sản (47.372 tỷ đồng - chiếm 26.4%), còn lại là các công ty phát triển hạ tầng, công ty chứng khoán và các doanh nghiệp khác.

Theo SSI, tháng 9 là tháng phát hành nhiều nhất của các NHTM tính từ đầu năm đến nay. Lãi suất phát hành bình quân của trái phiếu ngân hàng trong tháng 8 và tháng 9 là 7.1% và 7.0% - cao hơn so với các tháng trước đó chủ yếu là do các ngân hàng phát hành trái phiếu kỳ hạn dài hơn. Thay vì chỉ phát hành trái phiếu 2-3 năm như các tháng trước, trong tháng 8 và 9/2019, các NHTM đã đẩy mạnh phát hành trái phiếu kỳ hạn 5 năm, 7 năm và 10 năm. Các ngân hàng phát hành trái phiếu kỳ hạn dài nhiều nhất là Vietinbank, BIDV, Seabank.

Trái lại, lãi suất bình quân trong tháng 9 của trái phiếu bất động sản lại giảm mạnh xuống 8.1%. Tuy nhiên lượng phát hành trong tháng chỉ là 1.797 tỷ đồng của 4 tổ chức phát hành là công ty TNHH Phát triển Phú Mỹ Hưng, Nova Tân Gia Phát, CTCP Quản lý và Phát triển Gia Khánh và CTCP Sunshine Marina Nha Trang. Ngoại trừ lô trái phiếu 460 tỷ của Gia Khánh có lãi suất thả nổi với kỳ đầu là 10.5%/năm, các trái phiếu còn lại đều có lãi suất khá thấp, đặc biệt là 2 lô của Nova Tân Gia Phát chỉ có lãi suất 6%/năm và được các cá nhân trong nước mua toàn bộ. Chỉ có khoảng 62% lượng chào bán được mua, hầu hết lô phát hành đều dư khá nhiều trong đó dư nhiều nhất là của Phú Mỹ Hưng khi chỉ phát hành đươc 800 tỷ đồng trên tổng cộng 1.700 tỷ đồng chào bán, bên mua 100% là các nhà đầu tư nước ngoài.

Mai Ca

Theo Congthuong.vn

SSI: Trái phiếu doanh nghiệp đáng lo về chất lượng công bố thông tin  Tổng lượng Trái phiếu doanh nghiệp lưu hành đạt gần 670 nghìn tỷ đồng, tương đương khoảng 11,3% GDP, tăng mạnh so với tỷ lệ 9,01% GDP năm 2018 nhưng có một số điểm đáng lo. Báo cáo về thị trường trái phiếu doanh nghiệp năm 2019 của Công ty chứng khoán SSI được thực hiện dựa trên tổng số 211 doanh nghiệp...

Tổng lượng Trái phiếu doanh nghiệp lưu hành đạt gần 670 nghìn tỷ đồng, tương đương khoảng 11,3% GDP, tăng mạnh so với tỷ lệ 9,01% GDP năm 2018 nhưng có một số điểm đáng lo. Báo cáo về thị trường trái phiếu doanh nghiệp năm 2019 của Công ty chứng khoán SSI được thực hiện dựa trên tổng số 211 doanh nghiệp...

Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39

Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39 Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39

Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39 11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27

11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27 Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31

Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31 Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41

Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41 Máy bay rơi gần trung tâm thương mại ở Mỹ, nhiều người thương vong03:42

Máy bay rơi gần trung tâm thương mại ở Mỹ, nhiều người thương vong03:42 Lãnh đạo nước ngoài đầu tiên được ông Trump mời đến Nhà Trắng08:45

Lãnh đạo nước ngoài đầu tiên được ông Trump mời đến Nhà Trắng08:45 Hàn Quốc sắp nhận trực thăng mới từ Mỹ để đối phó tàu ngầm Triều Tiên09:58

Hàn Quốc sắp nhận trực thăng mới từ Mỹ để đối phó tàu ngầm Triều Tiên09:58 Iran công bố tên lửa đạn đạo mới nhất08:23

Iran công bố tên lửa đạn đạo mới nhất08:23 Triều Tiên lần đầu chỉ trích chính quyền Tổng thống Trump08:06

Triều Tiên lần đầu chỉ trích chính quyền Tổng thống Trump08:06 Tỉ phú Mark Zuckerberg chi 25 triệu USD dàn xếp với Tổng thống Trump09:04

Tỉ phú Mark Zuckerberg chi 25 triệu USD dàn xếp với Tổng thống Trump09:04Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Hải Tú thông báo 2 việc sau Tết, cái nào cũng gây bất ngờ

Netizen

23:10:28 04/02/2025

Kwon Sang Woo sững sờ nhận kết quả chụp phổi trắng xóa: "Tôi sắp chết rồi sao?"

Sao châu á

23:04:29 04/02/2025

Cặp đôi "phim giả tình thật" hot nhất lúc này: Nhà gái là Hoa hậu, nhà trai lộ rõ vẻ si mê khó chối cãi

Hậu trường phim

22:58:43 04/02/2025

Phim Hoa ngữ thất bại thảm hại nhất hiện tại: Lỗ nặng 3.500 tỷ, kịch bản ngớ ngẩn coi thường khán giả

Phim châu á

22:40:32 04/02/2025

Đề nghị truy tố cựu Thứ trưởng Bộ Tài nguyên và Môi trường

Pháp luật

22:35:29 04/02/2025

Cựu thủ lĩnh đối lập Syria trở thành tổng thống lâm thời, nêu 4 ưu tiên

Thế giới

22:28:04 04/02/2025

Doãn Hải My đẹp rạng rỡ, mặt mộc Mai Phương Thúy 'bất bại'

Sao việt

22:26:07 04/02/2025

Xôn xao giá vé fanmeeting của thành viên đẹp nhất BLACKPINK tại Hà Nội, dự đoán một cuộc "đại chiến" khốc liệt!

Nhạc quốc tế

22:23:29 04/02/2025

Bằng chứng cho thấy người Việt Nam cực kỳ thích hát karaoke, đến Jennie và các "anh trai" cũng phải chào thua

Nhạc việt

22:20:57 04/02/2025

Phim của đạo diễn Việt 'gây sốt' trên Netflix

Phim việt

22:01:59 04/02/2025

Masan chính thức chào mua công khai 60% cổ phiếu bột giặt NET

Masan chính thức chào mua công khai 60% cổ phiếu bột giặt NET Tỷ giá ngoại tệ ngày 13/1, USD vững vàng giữa biến động

Tỷ giá ngoại tệ ngày 13/1, USD vững vàng giữa biến động

Góc khuất phát hành riêng lẻ: Trái phiếu "ba không, hai cao"

Góc khuất phát hành riêng lẻ: Trái phiếu "ba không, hai cao" Đầu tư trái phiếu doanh nghiệp: Cảnh giác "bẫy" lãi suất

Đầu tư trái phiếu doanh nghiệp: Cảnh giác "bẫy" lãi suất Mục tiêu phía sau của đầu tư trái phiếu doanh nghiệp

Mục tiêu phía sau của đầu tư trái phiếu doanh nghiệp Đầu tư trái phiếu doanh nghiệp: Đã đến lúc cảnh báo nhà đầu tư cá nhân

Đầu tư trái phiếu doanh nghiệp: Đã đến lúc cảnh báo nhà đầu tư cá nhân Phát hành trái phiếu vàng cho dự án BOT giao thông thay vì bắt ngân hàng làm "con tin"

Phát hành trái phiếu vàng cho dự án BOT giao thông thay vì bắt ngân hàng làm "con tin" Ứng phó rủi ro tỷ giá

Ứng phó rủi ro tỷ giá Thắt lòng tin nhắn cuối cùng của Từ Hy Viên với bạn thân trước khi đột ngột qua đời

Thắt lòng tin nhắn cuối cùng của Từ Hy Viên với bạn thân trước khi đột ngột qua đời Vụ thanh niên mất tích bí ẩn khi đi chùa Đại Tuệ: Tìm thấy thi thể

Vụ thanh niên mất tích bí ẩn khi đi chùa Đại Tuệ: Tìm thấy thi thể Nguyên nhân thật sự khiến Từ Hy Viên tử vong là "nhiễm trùng huyết", bệnh trở nặng do tắm nước nóng

Nguyên nhân thật sự khiến Từ Hy Viên tử vong là "nhiễm trùng huyết", bệnh trở nặng do tắm nước nóng Lan truyền kết quả khám nghiệm tử thi Từ Hy Viên, nữ diễn viên liều mạng sống chỉ vì 1 lí do?

Lan truyền kết quả khám nghiệm tử thi Từ Hy Viên, nữ diễn viên liều mạng sống chỉ vì 1 lí do?

Những mỹ nhân hồng nhan bạc mệnh của showbiz Hoa ngữ

Những mỹ nhân hồng nhan bạc mệnh của showbiz Hoa ngữ Từ Hy Viên nói gì về cái chết?

Từ Hy Viên nói gì về cái chết? Bắt giam thầy giáo bị tố giao cấu với nữ sinh lớp 10 ở Bình Thuận

Bắt giam thầy giáo bị tố giao cấu với nữ sinh lớp 10 ở Bình Thuận Tang thương bao trùm Cbiz: Thêm nam diễn viên đột ngột qua đời ở tuổi 27

Tang thương bao trùm Cbiz: Thêm nam diễn viên đột ngột qua đời ở tuổi 27 Thi hài Từ Hy Viên được hỏa táng ở Nhật, di ngôn hé lộ tâm nguyện sau lần thập tử nhất sinh 9 năm trước

Thi hài Từ Hy Viên được hỏa táng ở Nhật, di ngôn hé lộ tâm nguyện sau lần thập tử nhất sinh 9 năm trước SỐC: Từ Hy Viên 3 lần cấp cứu vì nguy kịch ở Nhật, tử vong chỉ sau 5 ngày phát bệnh

SỐC: Từ Hy Viên 3 lần cấp cứu vì nguy kịch ở Nhật, tử vong chỉ sau 5 ngày phát bệnh Chấn động: Từ Hy Viên qua đời

Chấn động: Từ Hy Viên qua đời Sốc: Từ Hy Viên không được làm tim phổi nhân tạo trong lúc nguy kịch, nguyên nhân tử vong chính thức được công bố

Sốc: Từ Hy Viên không được làm tim phổi nhân tạo trong lúc nguy kịch, nguyên nhân tử vong chính thức được công bố Nóng: Không tìm thấy chồng Từ Hy Viên

Nóng: Không tìm thấy chồng Từ Hy Viên Rò rỉ thỏa thuận tiền hôn nhân "3 không" của Từ Hy Viên, chồng ca sĩ Hàn sẽ mất quyền thừa kế?

Rò rỉ thỏa thuận tiền hôn nhân "3 không" của Từ Hy Viên, chồng ca sĩ Hàn sẽ mất quyền thừa kế? Từ Hy Viên vừa qua đời: Chồng mới - chồng cũ lao vào cuộc chiến tranh chấp tài sản?

Từ Hy Viên vừa qua đời: Chồng mới - chồng cũ lao vào cuộc chiến tranh chấp tài sản?