Giải cứu doanh nghiệp: Nội lực + chính sách

Phương án vốn để cứu doanh nghiệp trong bối cảnh các ngân hàng đang quan ngại nợ xấu.

Một trong những tác động tiêu cực của dịch COVID-19 đến nền kinh tế là sự sụp đổ của hàng loạt doanh nghiệp, đặc biệt là doanh nghiệp nhỏ và vừa (SME), khi dòng tiền không đủ trả nợ ngân hàng, cũng như không còn được ngân hàng ưu tiên cho vay. Trong bối cảnh đó, hàng loạt chính sách vĩ mô và gói tín dụng ưu đãi đã được công bố nhưng việc giải cứu trên thực tế lại không như kỳ vọng.

Đợt kích cầu cuối năm

Từ đầu tháng 10, nhiều ngân hàng bắt đầu công bố các gói cho vay lãi suất ưu đãi dành cho SME để kích cầu tín dụng cuối năm trong mùa COVID-19. Vietcombank công bố gói cho vay SME với lãi suất kinh doanh từ 5,9%/năm, áp dụng cho các khoản giải ngân mới từ ngày 13.10. Hay Agribank có gói 30.000 tỉ đồng cho vay SME với lãi suất ngắn hạn 4,8%/năm và 7,5%/năm với khoản vay trung dài hạn.

HDBank cũng tiếp tục giảm lãi vay gói 5.000 tỉ đồng với lãi suất từ 6,2%/năm. Tương tự, VPBank công bố cho vay sản xuất kinh doanh với lãi suất từ 5,99%/năm dành cho cá nhân, hộ gia đình, hạn mức lên đến 20 tỉ đồng, nhằm bổ sung vốn, thúc đẩy sản xuất, kinh doanh giai đoạn hậu dịch bệnh.

Theo HDBank, nhiều doanh nghiệp vừa, nhỏ và siêu nhỏ chủ yếu kinh doanh dịch vụ lưu trú, ăn uống, đại lý du lịch, giáo dục đào tạo, thương mại, là những ngành bị tác động nặng nề nhất, chiếm tới gần 97% số doanh nghiệp khó khăn.

Việc gia tăng kích cầu tín dụng vào cuối năm cũng tương ứng với khảo sát quý III của Vụ Dự báo Thống kê, thuộc Ngân hàng Nhà nước. Theo đó, có hơn 50% tổ chức tín dụng kỳ vọng nhu cầu vay vốn của khách hàng sẽ tăng trở lại.

Video đang HOT

Cụ thể, dư nợ cho vay được kỳ vọng tăng 4,7% trong quý IV và tăng 11,4% trong cả năm 2020. Đây là mức khá lạc quan so với kết quả khảo sát của quý trước đó và so với kế hoạch tăng trưởng tín dụng 8-10% do cơ quan quản lý đặt ra.

Theo báo cáo của Công ty Chứng khoán VNDirect, quý III vừa qua, nhu cầu tín dụng đã cải thiện khi tăng trưởng tín dụng đạt 6,1% tính đến cuối tháng 9, so với mức 3,3% hồi tháng 6. VNDirect cũng kỳ vọng nhu cầu tín dụng sẽ phục hồi trong quý IV và dự báo tín dụng cả năm sẽ tăng 9%.

Theo số liệu của Ngân hàng Nhà nước, tín dụng lĩnh vực SME tăng 5,5% tính đến cuối tháng 9, trong khi lĩnh vực xuất khẩu tăng khoảng 7%, tín dụng cho nông nghiệp nông thôn tăng 5%.

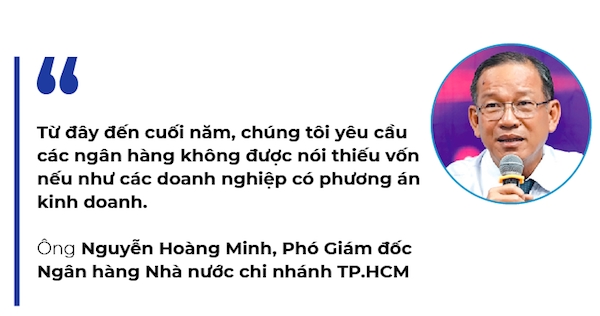

Chia sẻ tại tọa đàm gần đây, ông Nguyễn Hoàng Minh, Phó Giám đốc Ngân hàng Nhà nước chi nhánh TP.HCM, cho biết từ nay đến cuối năm còn khoảng 8% tăng trưởng tín dụng để hoàn thành, tương đương 200.000 tỉ đồng dư nợ tại TP.HCM để cho vay. “Từ đây đến cuối năm, chúng tôi yêu cầu các ngân hàng không được nói thiếu vốn nếu như doanh nghiệp có phương án kinh doanh. Nếu ngân hàng nào hết room tín dụng thì liên hệ với Ngân hàng Nhà nước để xem xét nới rộng”, ông Minh chia sẻ.

Chờ chính sách mới

Theo ông Chu Tiến Dũng, Chủ tịch Hiệp hội Doanh nghiệp TP.HCM, quý IV là quý đầy thách thức với doanh nghiệp vì cần phải huy động rất nhiều nguồn lực cho mùa kinh doanh cuối năm, cũng như chăm lo đời sống của người lao động. Tuy nhiên, cho đến hiện tại, việc tiếp cận vốn vay của doanh nghiệp vẫn không dễ dàng.

Từ khi đại dịch COVID-19 bùng phát, khối doanh nghiệp SME đặc biệt gặp nhiều khó khăn. Đây là nhóm dễ bị tổn thương trước các cú sốc kinh tế, dù chiếm đến 98% tổng số doanh nghiệp và đóng góp đến 40% GDP. Khảo sát quý III/2020 của Tổng cục Thống kê cho thấy có khoảng 33,4% doanh nghiệp phải cắt giảm lao động trong 9 tháng năm 2020 so với cùng kỳ, dự kiến tăng lên 36,4% vào cuối năm nay. Và có khoảng 66,6% doanh nghiệp đã và đang áp dụng các giải pháp để ứng phó với tác động của dịch COVID-19.

Cũng theo khảo sát của Tổng cục Thống kê vào cuối quý III, tỉ lệ doanh nghiệp đã được nhận hỗ trợ trên tổng số doanh nghiệp tham gia khảo sát là 17,9%; trong đó có 4% doanh nghiệp nhận được các hỗ trợ liên quan đến chính sách lao động và bảo hiểm xã hội.

Khó tiếp cận, điều kiện phê duyệt không phù hợp là những lý do mà doanh nghiệp nêu lên về thực trạng giải cứu hiện nay. Tuy nhiên, cũng có thể thấy đa phần các gói chính sách này được đưa ra ở thời điểm dịch COVID-19 chỉ mới bắt đầu làn sóng đầu tiên. Đến nay khi dịch bệnh đã giảm bớt áp lực, cơ quan quản lý bắt đầu tính đến chuyện thiết kế gói hỗ trợ đợt 2.

Mới đây, Bộ Lao động – Thương binh và Xã hội đã công bố giảm các điều kiện phê duyệt vay vốn để trả lương cho người lao động trong gói hỗ trợ 16.000 tỉ đồng. Gói hỗ trợ này được đưa ra từ tháng 4 nhưng chỉ có 1 doanh nghiệp đủ điều kiện được vay từ đó cho đến nay (cuối cùng đơn vị này cũng không vay vì đã cân đối được tài chính).

Trong bối cảnh đó, khối SME cũng đặt nhiều kỳ vọng vào việc các ngân hàng thương mại sẽ tham gia giải cứu với quy mô hàng chục đến hàng trăm ngàn tỉ đồng. Cũng có nhiều ý kiến về phương án bảo lãnh vay vốn để cứu doanh nghiệp trong bối cảnh các ngân hàng đang quan ngại nợ xấu. Đó là việc thành lập tổ hợp tín dụng với quy mô 3-3,5% tổng dư nợ cho vay hiện nay, tương đương 300.000 tỉ đồng để các SME có cơ hội tiếp cận. Tuy nhiên, khó khăn nhất trong giải pháp này chính là Chính phủ bỏ tiền thực vào quỹ bảo lãnh tín dụng quốc gia.

Từ khi đại dịch COVID-19 bùng phát, khối doanh nghiệp SME đặc biệt gặp nhiều khó khăn. Ảnh: Quý Hoà

Trong khi đó, các tổ chức tín dụng trong giai đoạn COVID-19 chủ yếu tập trung vào nhóm miễn, giảm lãi suất và cơ cấu, giữ nguyên nhóm nợ, thay vì cho vay mới vì nhiều rủi ro. Đại diện Ngân hàng Nhà nước cũng nhiều lần khẳng định các ngân hàng sẽ không hạ chuẩn cho vay vì rủi ro nợ xấu. Thay vào đó, cơ quản quản lý các tổ chức tín dụng đã 3 lần giảm lãi suất điều hành, đồng thời giãn thời hạn áp dụng tỉ lệ tối đa nguồn vốn ngắn hạn cho vay trung và dài hạn.

Việc tín dụng tháng 9 tăng trưởng khá lạc quan là một chỉ báo cho thấy 3 tháng cuối năm nhu cầu vay vốn sẽ tăng lên, kéo nền kinh tế tăng trưởng theo hình chữ V, thay vì chữ L. Trong bối cảnh đó, nhiều chuyên gia tin rằng các SME, ngoài dựa vào dòng vốn ngân hàng, cũng phải chủ động thích ứng với những điều kiện kinh doanh mới, trong bối cảnh “bình thường mới”. Theo đó, các yếu tố cần cải thiện là sức khỏe nội tại, có phương án kinh doanh để sẵn sàng đối thoại với ngân hàng, đặc biệt là những ngân hàng cho vay ưu đãi theo ngành mục tiêu, như vậy sẽ giúp gia tăng cơ hội tiếp cận vốn

Đông Hải Bến Tre (DHC) thông qua kế hoạch vay vốn ngân hàng để bổ sung vốn lưu động

Công ty cổ phần Đông Hải Bến Tre (Mã chứng khoán: DHC - sàn HOSE) thông qua kế hoạch về việc vay vốn ngắn hạn bổ sung vốn lưu động.

Theo đó, doanh nghiệp thống nhất việc vay vốn tại Ngân hàng TNHH MTV Shinhan Việt Nam, đây là khoản vay ngắn hạn với mục đích bổ sung vốn lưu động, tài trợ thương mại - nhập khẩu. Số tiền nhận cấp tín dụng là 50 tỷ đồng, thời gian 1 năm.

Doanh nghiệp cho biết, sẽ dùng các khoản phải thu từ khách hàng với giá trị 60 tỷ đồng để bảo đảm cho các nghĩa vụ phát sinh từ việc vay vốn từ ngân hàng.

Gần đây, doanh nghiệp có sự biến động khá lớn về cơ cấu cổ đông và sở hữu.

Bà Nguyễn Thị Thủy, vợ ông Lê Bá Phương, Phó chủ tịch HĐQT kiêm Tổng giám đốc của Đông Hải Bến Tre, đăng ký bán ra 300.000 cổ phiếu DHC, giao dịch dự kiến thực hiện từ 24/09 đến 23/10. Nếu giao dịch thành công, bà Thủy sẽ giảm tỷ lệ ở hữu từ 6,79% về còn 6,25% vốn điều lệ của Đông Hải Bến Tre.

Trước đó trong tháng 9/2020, bà Mai Huyền Ngọc đã bán ra 2.700 cổ phiếu, ông Lê Quang Hiệp, Thành viên HĐQT bán ra 100.000 cổ phiếu. Trong tháng 7/2020, bà Hồ Thị Song Ngọc bán ra 35.000 cổ phiếu.

Đáng chú ý nhất phải kể đến trong giai đoạn tháng 7/2020 khi nhóm cổ đông liên qua gồm Công ty TNHH Quản lý quỹ SSI bán ra gần 3,5 triệu cổ phiếu; Quỹ Daiwa - SSIAM Vietnam Growth Fund II LP bán ra gần 7,7 triệu cổ phiếu...

Trong 6 tháng đầu năm 2020, doanh nghiệp ghi nhận doanh thu thuần 1.320 tỷ đồng, gấp 3 lần cùng kỳ, lợi nhuận sau thuế đạt 168 tỷ đồng tăng mạnh 2,6 lần trong nửa đầu năm 2019. Với kết quả này, DHC đã hoàn thành được 84% mục tiêu về lợi nhuận.

Đóng cửa phiên giao dịch ngày 05/10, cổ phiếu DHC tăng 350 đồng lên 45.350 đồng/cổ phiếu.

Tín dụng dự báo khó tăng cao nửa cuối năm  Dịch Covid-19 dù được khống chế trong tháng 4, nhưng tín dụng vẫn tăng chậm trong nửa đầu năm và được dự báo sẽ khó tăng cao trong nửa cuối năm khic tái bùng phát. Tín dụng toàn hệ thống tính đến 28/7/2020 mới tăng 3,45% và dự báo tăng khoảng 10% trong năm nay. Báo cáo tại hội nghị với các địa...

Dịch Covid-19 dù được khống chế trong tháng 4, nhưng tín dụng vẫn tăng chậm trong nửa đầu năm và được dự báo sẽ khó tăng cao trong nửa cuối năm khic tái bùng phát. Tín dụng toàn hệ thống tính đến 28/7/2020 mới tăng 3,45% và dự báo tăng khoảng 10% trong năm nay. Báo cáo tại hội nghị với các địa...

Vụ dụ dỗ người dân tu tập mê tín: Một bị hại phải bán 3 căn nhà ở Hà Nội01:02

Vụ dụ dỗ người dân tu tập mê tín: Một bị hại phải bán 3 căn nhà ở Hà Nội01:02 Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07

Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07 Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41

Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41 Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28

Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28 'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08

'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08 Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43

Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43 Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41

Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41 Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52

Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52 Kết quả tức thì từ đối thoại Mỹ - Nga về Ukraine08:20

Kết quả tức thì từ đối thoại Mỹ - Nga về Ukraine08:20 Siêu máy tính dự báo ngày tàn của nhân loại, khi trái đất cạn sạch ôxy08:32

Siêu máy tính dự báo ngày tàn của nhân loại, khi trái đất cạn sạch ôxy08:32 Vụ trâu húc 2 người nhập viện ở Bình Chánh: Do nạn nhân chọc ghẹo trâu09:16

Vụ trâu húc 2 người nhập viện ở Bình Chánh: Do nạn nhân chọc ghẹo trâu09:16Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Không thể tin điều vừa xảy đến với Lee Min Ho

Hậu trường phim

23:41:34 25/02/2025

Mỹ nam bị ghét nhất phim Hoa ngữ hiện tại: Đẹp trai mà vô duyên cùng cực, kẻ thù của người hướng nội là đây

Phim châu á

23:38:47 25/02/2025

Sao nữ phim Việt giờ vàng nói đúng 1 từ mà hút 2 triệu view, diễn xuất đẳng cấp khen bao nhiêu cũng không đủ

Phim việt

23:33:00 25/02/2025

Bảo Quốc cùng vợ đến ủng hộ Ngọc Huyền, tiết lộ niềm vui ở tuổi 76

Sao việt

23:24:55 25/02/2025

Ca sĩ 3 con bị người tình sát hại thương tâm

Sao châu á

23:11:00 25/02/2025

"Công chúa Disney" cất giọng khiến ai nấy cũng "nổi da gà", gây xúc động mạnh vì 1 lý do

Nhạc quốc tế

23:02:01 25/02/2025

Bản nhạc phim Việt xứng đáng nổi tiếng hơn: MV đẹp như bức họa tình biển khơi, âm thanh lẫn hình ảnh mang đậm phong vị thanh xuân

Nhạc việt

22:55:08 25/02/2025

Malouda - từ huyền thoại Chelsea đến sĩ quan quân đội Pháp

Sao thể thao

22:39:53 25/02/2025

Tranh cãi dàn sao Running Man mùa 3: Đến lượt Võ Tấn Phát lên tiếng, chi tiết liên quan BB Trần gây chú ý

Tv show

22:22:45 25/02/2025

Cậu bé "lực sĩ" 2 tháng biết lẫy, 7 tuổi sở hữu cơ bụng 8 múi, hé lộ hình ảnh hiếm hiện tại

Netizen

21:56:04 25/02/2025

NHNN chấp thuận việc tăng vốn và mở rộng chi nhánh cho TPBank

NHNN chấp thuận việc tăng vốn và mở rộng chi nhánh cho TPBank Viettel bán CTR giá khởi điểm 43.100 đồng/cp

Viettel bán CTR giá khởi điểm 43.100 đồng/cp

Tăng an toàn, lãi suất càng khó giảm

Tăng an toàn, lãi suất càng khó giảm Chính sách tiền tệ nới lỏng đã mang đến kết quả

Chính sách tiền tệ nới lỏng đã mang đến kết quả Kết quả kinh doanh Quý I/2020, dòng tiền thuần LDG Group dương trở lại

Kết quả kinh doanh Quý I/2020, dòng tiền thuần LDG Group dương trở lại Sự kiện chứng khoán đáng chú ý ngày 22/4

Sự kiện chứng khoán đáng chú ý ngày 22/4 Tạm dừng hoạt động do dịch Covid-19, Vinasun lần đầu báo lỗ ròng hơn 16 tỷ trong quý 1/2020

Tạm dừng hoạt động do dịch Covid-19, Vinasun lần đầu báo lỗ ròng hơn 16 tỷ trong quý 1/2020 Thủy điện Đa Nhim - Hàm Thuận - Đa Mi (DNH): Quý 1 lãi 95 tỷ đồng giảm 73% so với cùng kỳ

Thủy điện Đa Nhim - Hàm Thuận - Đa Mi (DNH): Quý 1 lãi 95 tỷ đồng giảm 73% so với cùng kỳ Náo loạn MXH: Phạm Băng Băng bí mật kết hôn với ông trùm giàu bậc nhất Đông Nam Á để cứu vớt sự nghiệp?

Náo loạn MXH: Phạm Băng Băng bí mật kết hôn với ông trùm giàu bậc nhất Đông Nam Á để cứu vớt sự nghiệp? Đơn vị tổ chức quyên góp từ thiện Give.Asia thông báo dừng chiến dịch ủng hộ bé Bắp

Đơn vị tổ chức quyên góp từ thiện Give.Asia thông báo dừng chiến dịch ủng hộ bé Bắp Thu Hoà - mẹ Bắp xuất hiện trên livestream, oà khóc khi quay con đang nằm trên giường bệnh

Thu Hoà - mẹ Bắp xuất hiện trên livestream, oà khóc khi quay con đang nằm trên giường bệnh Vợ Vũ Luân đăng đàn "dằn mặt", chuyện gì đây?

Vợ Vũ Luân đăng đàn "dằn mặt", chuyện gì đây? Tin sốc nhất ngày: Đạo diễn hàng đầu showbiz đi tù vì cưỡng hiếp nữ diễn viên nổi tiếng

Tin sốc nhất ngày: Đạo diễn hàng đầu showbiz đi tù vì cưỡng hiếp nữ diễn viên nổi tiếng Lý do Phạm Thoại không sao kê toàn bộ tiền số từ thiện chuyển vào tài khoản của mẹ Bắp

Lý do Phạm Thoại không sao kê toàn bộ tiền số từ thiện chuyển vào tài khoản của mẹ Bắp Hành vi ảo tưởng sức mạnh của nữ diễn viên cả nước biết mặt trên máy bay: Màn đáp trả của tiếp viên gây bão!

Hành vi ảo tưởng sức mạnh của nữ diễn viên cả nước biết mặt trên máy bay: Màn đáp trả của tiếp viên gây bão!

Biến căng: Cảnh sát khám nhà khẩn, bắt giữ nam diễn viên hàng đầu nghi xúi giục tra tấn người đến chết

Biến căng: Cảnh sát khám nhà khẩn, bắt giữ nam diễn viên hàng đầu nghi xúi giục tra tấn người đến chết

Thi thể người phụ nữ được bọc giấy bạc trong rẫy cao su Đồng Nai

Thi thể người phụ nữ được bọc giấy bạc trong rẫy cao su Đồng Nai Mẹ qua đời sau thời gian bạo bệnh, Quang Dũng hủy toàn bộ lịch trình

Mẹ qua đời sau thời gian bạo bệnh, Quang Dũng hủy toàn bộ lịch trình Ảnh nét căng ăn hỏi thủ môn Văn Toản: Dàn xe rước dâu "khủng", đàng gái nhà to nhất phố gia thế không phải vừa

Ảnh nét căng ăn hỏi thủ môn Văn Toản: Dàn xe rước dâu "khủng", đàng gái nhà to nhất phố gia thế không phải vừa Triệu Lệ Dĩnh hoảng loạn vì bị vây kín giữa biển người, nhan sắc thật qua "cam thường" mới gây choáng

Triệu Lệ Dĩnh hoảng loạn vì bị vây kín giữa biển người, nhan sắc thật qua "cam thường" mới gây choáng Chia sẻ mới nhất của mẹ Bắp từ Singapore về tình hình hiện tại của con trai

Chia sẻ mới nhất của mẹ Bắp từ Singapore về tình hình hiện tại của con trai Từ TPHCM lên Bình Dương thăm bạn, cô gái bị tai nạn tử vong

Từ TPHCM lên Bình Dương thăm bạn, cô gái bị tai nạn tử vong