EIB tăng trong nghi ngờ

Dù tình hình hoạt động kinh doanh chưa thật sự sáng sủa, cộng với sự xáo động mạnh về nhân sự cao cấp, nhưng CP của Ngân hàng TMCP Xuất nhập khẩu Việt Nam (Eximbank, mã CK EIB) vẫn tăng mạnh. Đây là nguyên nhân khiến giới đầu tư đặt nhiều dấu hỏi nghi ngờ về đợt tăng nóng của EIB.

Hoạt động kinh doanh không có gì nổi trội, ĐHCĐ nhiều lần bất thành vì tranh chấp quyền lực, nhưng CP vẫn liên tục tăng.

Dẫn đầu sóng ngân hàng

Theo thống kê, EIB là mã CP ngân hàng tăng mạnh nhất trong 6 tháng đầu năm, với tỷ lệ tăng đạt gần 35%, từ 14.000 đồng/CP lên hơn 18.000 đồng/CP. Điều đáng nói, mức tăng của EIB cao hơn cả CP đầu ngành là Ngân hàng TMCP Ngoại thương Việt Nam ( Viecombank, mã CK VCB) chỉ tăng 30%.

Sóng tăng của VCB bắt nguồn từ kết quả kinh doanh kỷ lục của ngành ngân hàng khi lợi nhuận 6 tháng lần đầu tiên vượt mốc 10.000 tỷ đồng. Theo báo cáo tài chính bán niên 2019, lợi nhuận trước thuế hợp nhất của VCB đạt 11.280 tỷ đồng (tăng 40,7% so với cùng kỳ và hoàn thành 55% kế hoạch năm).

Sóng tăng của EIB đã giúp mã CP này có thời điểm ngấp nghé mốc 19.000 đồng/CP. Đây có thể xem là mức giá cao nhất của mã CP này kể từ khi niêm yết trên TTCK cách đây 10 năm (tháng 10-2009).

Thời điểm đó, EIB là một trong những ngân hàng nằm trong top đầu khi vốn điều lệ đạt 8.800 tỷ đồng, dư nợ tín dụng 35.000 tỷ đồng, tổng vốn huy động 45.500 tỷ đồng. Với số vốn điều lệ này EIB đứng thứ 3 sau Ngân hàng TMCP Công thương Việt Nam (Vietinbank, mã CK CTG) và Vietcombank.

Tuy nhiên, IEB đã không thể giữ được vị thế của mình trước sự vươn lên mạnh mẽ của các ngân hàng đối thủ. Đỉnh điểm là quý IV-2014, EIB bất ngờ báo lỗ 678 tỷ đồng do khoản trích lập dự phòng rủi ro tăng gấp 5 lần. Mức thua lỗ này đã làm mất gần như toàn bộ lợi nhuận trong 9 tháng năm 2014 của ngân hàng. Kết quả, lãi ròng cả năm 2014 của EIB chỉ vỏn vẹn 56 tỷ đồng.

Đến năm 2015, EIB rơi vào vòng xoáy đấu đá nội bộ giữa 2 nhóm cổ đông, khiến tình hình kinh doanh càng thêm sa sút ở những năm sau đó. Năm 2016, có thời điểm EIB giảm xuống dưới mốc 9.000 đồng/CP. Thậm chí, 2018 trở thành năm “tai tiếng” nhất của EIB, sau sự cố nhân viên ngân hàng chiếm đoạt hàng trăm tỷ đồng của khách hàng rồi bỏ trốn ra nước ngoài.

Vòng xoáy quyền lực

Video đang HOT

Khi sự cố chiếm đoạt tiền khách hàng đã có phán quyết cuối cùng của tòa án, những xáo trộn và đấu đá quyền lực tại IEB vẫn chưa đi đến hồi kết. Đặc biệt, nó nóng hơn khi đến thời điểm hiện tại, EIB vẫn chưa thể tổ chức ĐHCĐ thường niên 2019, sau 2 lần bất thành cũng vì vướng những tranh chấp này. Tính từ lần tổ chức ĐHCĐ lần 1 vào tháng 3 đến nay, EIB đã 4 lần thay đổi chức danh Chủ tịch HĐQT. Thậm chí, người vừa vào ghế nóng này là ông Cao Xuân Ninh cũng đã có đơn xin từ nhiệm.

Trong đơn từ nhiệm chức Chủ tịch HĐQT, ông Ninh cho biết thời gian qua, HĐQT EIB và nói rộng ra là cổ đông, nhóm cổ đông có quá nhiều bất đồng khó dung hòa, dẫn đến các tranh chấp nội bộ, gây khó khăn rất lớn trong quản trị, điều hành, ảnh hưởng tiêu cực đến hình ảnh, hoạt động của ngân hàng.

“Cá nhân tôi, với trách nhiệm được NHNN cử tham gia HĐQT của EIB, đã nỗ lực hết sức mình và thể theo yêu cầu đa số thành viên HĐQT, tôi chấp nhận đảm đương nhiệm vụ Chủ tịch nhằm góp phần ổn định tổ chức ngân hàng. Tuy nhiên, tôi nhận thấy các mâu thuẫn, bất đồng giữa các nhóm cổ đông, cổ đông còn tiếp diễn chưa thể dung hòa. Vì vậy, tôi đề nghị HĐQT chấp thuận để tôi từ chức Chủ tịch HĐQT” – ông Ninh chia sẻ.

Gom hàng để soán ngôi

Với kết quả kinh doanh khiêm tốn trong năm 2018, các CTCK đã khuyến nghị mã EIB từ vị thế “Nắm giữ” xuống “Kém khả quan”, với giá hợp lý chỉ ở mức 12.800 đồng/CP.

Quay lại với đợt tăng nóng của EIB trong những tháng đầu năm, nếu cho rằng sóng tăng bắt nguồn từ kết quả kinh doanh là không hợp lý, bởi ngân hàng này vẫn đang giải quyết hậu quả từ những năm trước đó.

Theo báo cáo tài chính quý I, lợi nhuận trước thuế 3 tháng đầu năm của EIB đạt 350 tỷ đồng (giảm 37,5%). Nguyên nhân do chênh lệch ở khoản mục thu nhập góp vốn mua cổ phần. Trong khi quý I-2018, EIB có được khoản thu đột biến hơn 500 tỷ đồng từ việc thoái sạch vốn khỏi Ngân hàng TMCP Sài Gòn Thương tín (Sacombank, mã CK STB).

Ngoài ra, hoạt động kinh doanh ngoại hối cũng kém khả quan, lãi chỉ đạt 23 tỷ đồng (giảm 60%), lãi từ hoạt động khác 38 tỷ đồng (giảm 19%). Đáng chú ý, nợ xấu của EIB tính đến 31-3 là 1.895 tỷ đồng (giảm 25 tỷ đồng), nhưng do tổng dư nợ cho vay sụt giảm nên tỷ lệ nợ xấu trên dư nợ cho vay vẫn tăng từ mức 1,85% lên 1,88%.

Như vậy, sóng tăng của EIB có thể đến từ những đợt gom hàng khá bí ẩn trên TTCK. Theo thống kê, từ đầu năm đến nay, hơn 230 triệu CP EIB được giao dịch thỏa thuận với giá trị đạt trên 4.145 tỷ đồng. Trong đó, có những phiên giao dịch thỏa thuận với trị giá hàng ngàn tỷ đồng trong tháng 3 và tháng 4 vừa qua.

Những thương vụ mua bán này được cho sẽ dẫn đến những thay đổi lớn về sở hữu của các nhóm cổ đông và quyết định “ông chủ” của ngân hàng này trong thời gian tới. Với mục tiêu này, bên gom hàng sẽ không ngần ngại về giá, và đây chính là yếu tố đẩy giá CP EIB lên đỉnh.

Tuy nhiên, đến thời điểm hiện tại, vẫn chưa thể xác định được ai là người đứng sau các thương vụ mua bán này do không liên quan đến các cổ đông lớn (nắm hơn 5% vốn điều lệ).

Hiện cổ đông lớn nhất của EIB được công bố chính thức trước mùa ĐHCĐ 2019 là Sumitomo Mitsui Banking Corp (Nhật Bản) nắm 15% vốn điều lệ. Kế đến là VOF Investment Limited (4,97%) và Vietcombank (4,82%), CTCK ACB (3,93%), Công ty TNHH MTV Vàng bạc đá quý Sài Gòn – SJC (2,07%), bà Lương Thị Cẩm Tú (1,12%).

Kim Giang

Theo saigondautu.com.vn

Hàng loạt ngân hàng "chạy" chỉ tiêu tín dụng

Đã có 7 ngân hàng khấp khởi với khả năng được nới chỉ tiêu tín dụng năm nay khi đã đạt tiêu chuẩn Basel 2.

TPBank có tăng trưởng tín dụng tới 9,8% chỉ trong 3 tháng đầu năm nay. Ảnh: TPB

Nhiều ngân hàng cũng đang xin được nới chỉ tiêu tín dụng trong bối cảnh tăng trưởng chung của hệ thống đang thấp hơn mọi năm.

Nhiều ngân hàng xin nới chỉ tiêu

Trong số các ngân hàng tăng trưởng tín dụng cao những tháng đầu năm nay phải kể tới TPBank. Chỉ trong 3 tháng đầu năm nay TPBank đã tăng trưởng tín dụng tới 9,8%, chưa tính tới các cấu phần khác. Còn nếu tính đủ thì con số đã lên 11,3%. Trong khi đó, hạn mức tín dụng mà ngân hàng này được NHNN cấp chỉ ở mức 13% (năm 2018, tăng trưởng tín dụng của TPBank là 14,45%).

Bên cạnh TPBank, VIB cũng là ngân hàng có dư nợ cho vay khách hàng tới 5,9% (đạt 100.870 tỷ đồng) trong 3 tháng đầu năm. Trong khi đó, dư nợ tín dụng cả năm 2018 của VIB chỉ ở mức 14,69%. Quý I năm nay OCB cũng đã đạt dư nợ tín dụng thị trường 1 khoảng 75.253 tỷ đồng, tăng tới gần 8,7% so với đầu năm và tăng mạnh 30% so với năm 2018. Con số này đã tương đương non nửa mức tăng trưởng tín dụng cả năm 2018 là 19,1%.

Trong số các ngân hàng chuẩn bị "cạn" chỉ tiêu tín dụng còn có Sacombank. Chỉ trong 3 tháng, ngân hàng này đã "tiêu xài" hết 5,61% tăng trưởng tín dụng, trong khi chỉ tiêu được giao là 7%. Không riêng Sacombank, hàng loạt ngân hàng đều đang xin NHNN "nới" chỉ tiêu tín dụng.

Trong các năm trước đây, cứ mỗi đầu năm, NHNN thường giao chỉ tiêu cho từng ngân hàng và sau đó căn cứ vào tình hình thực tế, sức khỏe của ngân hàng để điều chỉnh chỉ tiêu này vào quý cuối năm nhằm cân đối chỉ tiêu chung cho toàn hệ thống. Năm 2018, hạn mức tín dụng chung của các ngân hàng phổ biến ở mức 14-15%, đến cuối năm một số ngân hàng đã được nới lên đến gần 20%.

Năm nay, với yếu tố mới là một số ngân hàng đã đạt tiêu chuẩn Basel 2 nên theo tuyên bố của Phó thống đốc NHNN từ cuối năm ngoái: Ngân hàng nào đạt được Basel 2 sẽ được xem xét cấp chỉ tiêu tín dụng ở mức cao hơn. 3 ngân hàng đạt Basel 2 trước hạn đầu tiên là: Vietcombank, OCB và VIB. Tháng 4 vừa qua, NHNN cũng công nhận cho 4 ngân hàng khác đạt trước hạn là MBB, ACB, Tienphong Bank và VPB đã áp dụng chuẩn Basel 2 từ đầu tháng 5 này.

Như vậy, tới thời điểm này, khác với Sacombank (xin nới chỉ tiêu tín dụng lên 15%), 7 ngân hàng trên có thể kỳ vọng được NHNN nới chỉ tiêu tín dụng cho cả năm 2019. Đây cũng là lý do vì sao tại đại hội cổ đông vừa qua, các ngân hàng gắn mác Basel 2 đều đưa ra mục tiêu tăng trưởng tín dụng cao hơn so với chỉ tiêu như VIB (35%), MBB (15%), VPB (15%), TPB (21%), HDB (24%), OCB (30%). Techcombank và HDBank đầu năm nay cũng đã nộp hồ sơ xin tuân thủ Basel 2 trước hạn và kỳ vọng sẽ được NHNN phê duyệt chính thức vào quý II năm nay cũng để xin nới chỉ tiêu tín dụng.

Xin chỉ tiêu tín dụng tới 35% có dễ?

Hết 3 tháng, tăng trưởng tín dụng toàn hệ thống đạt 2,38%. Đến 17/4, con số này là 3,23%, thấp hơn nhiều so với mức tăng 5% của cùng kỳ 2018, 2017 và định hướng chung cả năm nay là 14%. Nhiều ngân hàng nhỏ sụt giảm dư nợ cho vay quý I năm nay như NCB giảm 2,5%; Saigonbank giảm 0,4%; VietCapitalBank tăng thấp 1,32%; PGBank tăng thấp 1,87%; Eximbank tăng trưởng âm 2,9%. Tăng trưởng cho vay thấp góp phần làm lợi nhuận quý I của Saigonbank giảm 39%, VietCapital Bank giảm 75%, NCB chỉ ở mức tương đương cùng kỳ 2018.

Trong tờ trình đại hội cổ đông sắp diễn ra, TPBank đặt kế hoạch tăng trưởng tín dụng 2019 hơn 21%. Với việc sử dụng gần hết chỉ tiêu tín dụng trong quý I và đạt Basel II, lãnh đạo ngân hàng này kỳ vọng sẽ được nới chỉ tiêu. Theo ông Nguyễn Hưng, Tổng giám đốc TPBank, năm 2018, ngân hàng này được cấp hạn mức 14% và sau đó được NHNN nới lên 18,5%. Theo số liệu ông Hưng sẽ báo cáo trước các cổ đông, mảng tín dụng cá nhân của TPBank 2018 có bước nhảy vọt với mức tăng 51%. Mảng cho vay doanh nghiệp chỉ tăng 3% nhưng ghi dấu ấn với sản phẩm cho vay tín chấp và cho vay nhanh thu hút thêm nhiều khách hàng mới. Do đó, cho vay tín chấp cũng tiếp tục được ngân hàng này triển khai mạnh trong năm nay.

Ông Đỗ Minh Phú, Chủ tịch TPBank cho rằng, hoạt động tín dụng của ngân hàng này vẫn tăng trưởng tốt. Chất lượng tín dụng được kiểm soát chặt với nợ xấu ở mức 1,1% thấp hơn nhiều so với quy định của NHNN, trong đó thực chất tỷ lệ nợ xấu của ngân hàng chỉ có 0,82% còn lại là nợ xấu kéo theo do phân loại lại theo nhóm nợ cao nhất của khách hàng tại ngân hàng khác.

Xin tăng chỉ tiêu tín dụng lên tới 35%, song lãnh đạo VIB cho biết, kỳ vọng sẽ được NHNN nới tăng trưởng tín dụng. Còn thực tế được chấp thuận ở mức nào thì sẽ thực hiện trong khuôn khổ cho phép. Năm 2017, tín dụng bán lẻ của VIB tăng 84% và tăng 48% năm 2018 nên mảng cho vay mua ô tô, cho vay mua nhà của ngân hàng vẫn là mảnh đất màu mỡ. Năm 2019, với chỉ tiêu lợi nhuận 3.400 tỷ đồng, nếu không được nới chỉ tiêu tín dụng có ảnh hưởng tới lợi nhuận không? Chủ tịch VIB Đặng Khắc Vỹ cho rằng, chỉ tiêu lợi nhuận này là trên cơ sở hoạt động kinh doanh đa dạng, không chỉ phụ thuộc vào hoạt động tín dụng mà còn dựa trên các hoạt động kinh doanh nổi bật của ngân hàng là dịch vụ, thẻ, bảo hiểm và các hoạt động kinh doanh khác nên mục tiêu lợi nhuận của VIB là khả thi. Ông Vỹ cũng tự tin khi cho rằng VIB có truyền thống thực hiện vượt kế hoạch lợi nhuận nên ngân hàng kỳ vọng lợi nhuận thực tế sẽ vượt 20-30% kế hoạch.

Mặc dù vậy, nhờ kế hoạch tăng trưởng tín dụng này, các ngân hàng mới có thể tự tin đặt lợi nhuận 2019 ở mức cao: VIB đặt mục tiêu lợi nhuận trước thuế 3.400 tỷ đồng, tăng 24% so với 2018; HDBank đặt mục tiêu lợi nhuận 5.077 tỷ đồng, tăng 26,8%; MBBank đặt mục tiêu lãi 9.895 tỷ đồng, tăng 27%... Do đó, trong trường hợp chỉ tiêu tín dụng đặt ra không được NHNN chấp thuận các ngân hàng phải điều chỉnh lợi nhuận hoặc cơ cấu lại dư nợ cho vay theo hướng tăng biên lợi nhuận, tức đẩy mạnh tín dụng vào phân khúc cho vay có lời cao (nhưng đi kèm với rủi ro nợ xấu).

C. Sơn

Theo baogiaothong.vn

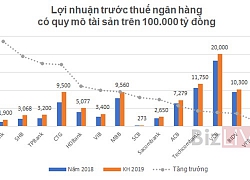

Thấy gì qua bức tranh kế hoạch lợi nhuận 2019 của các ngân hàng (P.2)  Mục tiêu tăng trưởng lợi nhuận ở nhóm 6 ngân hàng có tổng tài sản 100.000 tỷ đồng trở xuống phân hóa rõ rệt, với sự bứt phá mạnh OCB và ABBANK. Mùa đại hội đồng cổ đông thường niên năm 2019 của các Ngân hàng đã gần như kết thúc, khi hầu hết các ngân hàng đã tổ chức thành công. Năm...

Mục tiêu tăng trưởng lợi nhuận ở nhóm 6 ngân hàng có tổng tài sản 100.000 tỷ đồng trở xuống phân hóa rõ rệt, với sự bứt phá mạnh OCB và ABBANK. Mùa đại hội đồng cổ đông thường niên năm 2019 của các Ngân hàng đã gần như kết thúc, khi hầu hết các ngân hàng đã tổ chức thành công. Năm...

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05 TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11

TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11 Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17

Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17 Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48

Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48 Israel vận động Mỹ giữ căn cứ Nga ở Syria?08:52

Israel vận động Mỹ giữ căn cứ Nga ở Syria?08:52 Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09

Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09 Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44

Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44 Ông Trump muốn đàm phán lại biên giới Mỹ - Canada07:42

Ông Trump muốn đàm phán lại biên giới Mỹ - Canada07:42 Trung Quốc gửi thông điệp cứng rắn đến Đài Loan08:38

Trung Quốc gửi thông điệp cứng rắn đến Đài Loan08:38 Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13

Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13 Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32

Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Tình bạn gần 2 thập kỷ đáng ngưỡng mộ của Dương Mịch - Lưu Thi Thi

Sao châu á

22:45:26 10/03/2025

Tom Cruise lo lắng khi 'đọ nhan sắc' cùng Brad Pitt

Sao âu mỹ

22:42:20 10/03/2025

Cưỡng đoạt gần 600 triệu đồng của nhân viên, nhóm chủ cửa hàng sữa lãnh án

Pháp luật

22:35:33 10/03/2025

'Mỹ nhân phim hành động' Phi Ngọc Ánh mắc ung thư

Sao việt

22:30:04 10/03/2025

Tiệm cơm tấm Sài Gòn bán 6 tháng nghỉ 6 tháng vẫn đông khách, nổi tiếng với món chả cua công thức 60 năm độc quyền

Ẩm thực

22:27:23 10/03/2025

Người chăn cừu tử vong, nghi bị điện giật

Tin nổi bật

22:25:35 10/03/2025

Loạt clip gây tranh cãi: 5h sáng đi chợ, nấu ăn, dọn nhà, chăm con, động lực nào khiến mẹ bỉm như siêu nhân vậy?

Netizen

22:19:55 10/03/2025

'Quỷ nhập tràng' liên tiếp lập kỷ lục cho dòng phim kinh dị Việt

Hậu trường phim

22:12:28 10/03/2025

Hà Anh Tuấn ghi dấu concert quy mô nhất sự nghiệp: 20 nghìn khán giả tham dự, công bố 1 điều gây choáng

Nhạc việt

21:17:09 10/03/2025

Hàn Quốc công bố kết quả điều tra sơ bộ vụ máy bay ném bom nhầm

Thế giới

21:15:50 10/03/2025

Giá vàng hôm nay 29/7: Giá vàng, USD đồng loạt tăng giá

Giá vàng hôm nay 29/7: Giá vàng, USD đồng loạt tăng giá Bitcoin kẹt trong ‘cơn lốc’ giảm giá

Bitcoin kẹt trong ‘cơn lốc’ giảm giá

ĐHĐCĐ VPBank: Sẽ nới "room" tỷ lệ sở hữu của nhà đầu tư nước ngoài lên 30%

ĐHĐCĐ VPBank: Sẽ nới "room" tỷ lệ sở hữu của nhà đầu tư nước ngoài lên 30% Phó Chủ tịch ABBank: Sau khi thoái vốn, đến bây giờ EVN vẫn hỗ trợ chúng ta

Phó Chủ tịch ABBank: Sau khi thoái vốn, đến bây giờ EVN vẫn hỗ trợ chúng ta Đầu tư 3 ngân hàng Việt này, ngậm ngùi không được đồng tiền mặt, giá cổ phiếu lại đi xuống

Đầu tư 3 ngân hàng Việt này, ngậm ngùi không được đồng tiền mặt, giá cổ phiếu lại đi xuống Phác họa bức tranh ngân hàng năm 2019

Phác họa bức tranh ngân hàng năm 2019 Vietinbank muốn bán dự án trụ sở mới 10.000 tỷ

Vietinbank muốn bán dự án trụ sở mới 10.000 tỷ Ngân hàng Bản Việt đạt 48 tỷ đồng lợi nhuận trước thuế trong nửa đầu năm

Ngân hàng Bản Việt đạt 48 tỷ đồng lợi nhuận trước thuế trong nửa đầu năm Lê Phương chia sẻ ẩn ý sau tang lễ Quý Bình, netizen nghi ngờ liên quan đến vợ của cố nghệ sĩ

Lê Phương chia sẻ ẩn ý sau tang lễ Quý Bình, netizen nghi ngờ liên quan đến vợ của cố nghệ sĩ Bị chỉ trích "khóc không có giọt nước mắt" trong đám tang Quý Bình, một nữ nghệ sĩ lên tiếng

Bị chỉ trích "khóc không có giọt nước mắt" trong đám tang Quý Bình, một nữ nghệ sĩ lên tiếng Tân Hoa hậu Miss Global 2025 từng bị Thanh Hằng "chỉnh" vì khoe vòng 3 quá mức, Hà Hồ cũng "ngại giùm"

Tân Hoa hậu Miss Global 2025 từng bị Thanh Hằng "chỉnh" vì khoe vòng 3 quá mức, Hà Hồ cũng "ngại giùm" Hạt Dẻ khiến tất cả bất ngờ!

Hạt Dẻ khiến tất cả bất ngờ! Nghẹn ngào khoảnh khắc Lê Phương đưa 1 người đặc biệt đến tiễn biệt nghệ sĩ Quý Bình

Nghẹn ngào khoảnh khắc Lê Phương đưa 1 người đặc biệt đến tiễn biệt nghệ sĩ Quý Bình

Xuất hiện với khuôn mặt căng phồng tại Paris, Lâm Tâm Như 49 tuổi lại bị mỉa mai: Thư Kỳ "nuốt trọn" hào quang

Xuất hiện với khuôn mặt căng phồng tại Paris, Lâm Tâm Như 49 tuổi lại bị mỉa mai: Thư Kỳ "nuốt trọn" hào quang Đây là mỹ nữ showbiz khiến nam thần Thơ Ngây cấu kết xã hội đen, lập cả kế hoạch đòi 3,1 tỷ

Đây là mỹ nữ showbiz khiến nam thần Thơ Ngây cấu kết xã hội đen, lập cả kế hoạch đòi 3,1 tỷ

Nuôi đứa con bại não của cô gái quán bia suốt 25 năm, bà bán vé số đau đáu: "Phương ơi, con có còn sống không?"

Nuôi đứa con bại não của cô gái quán bia suốt 25 năm, bà bán vé số đau đáu: "Phương ơi, con có còn sống không?" Lê Phương đăng ảnh nắm chặt tay Quý Bình, nghẹn ngào nói 6 chữ vĩnh biệt cố nghệ sĩ

Lê Phương đăng ảnh nắm chặt tay Quý Bình, nghẹn ngào nói 6 chữ vĩnh biệt cố nghệ sĩ "Vợ Quý Bình đẫm nước mắt, chỉ xuống đứa bé đứng dưới chân nói: Nè chị, con trai ảnh nè, ôm nó đi chị"

"Vợ Quý Bình đẫm nước mắt, chỉ xuống đứa bé đứng dưới chân nói: Nè chị, con trai ảnh nè, ôm nó đi chị"

Nghệ sĩ Xuân Hinh nhắn 1 câu cho Sơn Tùng M-TP mà cả cõi mạng nổi bão!

Nghệ sĩ Xuân Hinh nhắn 1 câu cho Sơn Tùng M-TP mà cả cõi mạng nổi bão! Lễ an táng diễn viên Quý Bình: Vợ tựa đầu ôm chặt di ảnh, Vân Trang và các nghệ sĩ bật khóc, nhiều người dân đội nắng tiễn đưa

Lễ an táng diễn viên Quý Bình: Vợ tựa đầu ôm chặt di ảnh, Vân Trang và các nghệ sĩ bật khóc, nhiều người dân đội nắng tiễn đưa Học sinh tiểu học tả mẹ "uốn éo trên giường" khiến cư dân mạng ngượng chín mặt: Đọc đến đoạn kết thì ai cũng ngã ngửa

Học sinh tiểu học tả mẹ "uốn éo trên giường" khiến cư dân mạng ngượng chín mặt: Đọc đến đoạn kết thì ai cũng ngã ngửa

Tang lễ diễn viên Quý Bình: Lặng lẽ không kèn trống, nghệ sĩ khóc nấc trước di ảnh

Tang lễ diễn viên Quý Bình: Lặng lẽ không kèn trống, nghệ sĩ khóc nấc trước di ảnh