Dự án Luật Quản lý thuế: Bộ trưởng Tài chính có quyền xóa nợ thuế từ 5 tỷ đồng trở lên

Để cải cách thủ tục hành chính, dự thảo Luật quy định tập trung thẩm quyền xóa nợ cho Bộ trưởng Bộ Tài chính và cơ quan quản lý thuế. Theo đó, Bộ trưởng Bộ Tài chính xóa nợ từ 5 tỷ đồng trở lên.

Sáng 8-11, Quốc hội đã nghe Bộ trưởng Bộ Tài chính Đinh Tiến Dũng, thừa ủy quyền của Thủ tướng Chính phủ trình bày Tờ trình về Dự án Luật Quản lý thuế (sửa đổi).

Đáng quan tâm, Dự thảo Luật đã bổ sung quy định về khoanh nợ tiền thuế, tiền chậm nộp đối với các đối tượng người nộp thuế đã chết, mất tích, mất năng lực hành vi dân sự; người nộp thuế bỏ địa chỉ kinh doanh, doanh nghiệp chờ giải thể, doanh nghiệp mất khả năng thanh toán, cơ quan đăng ký kinh doanh đã thu hồi giấy chứng nhận đăng ký kinh doanh được khoanh nợ thuế.

Quy định này là phù hợp với thực tế, khi mà nợ trên phạt chậm nộp cao, dẫn đến nợ đọng lớn trong khi nợ này là nợ ảo, không có khả năng thu hồi. Đồng thời, quy định rõ về thẩm quyền khoanh nợ tiền thuế, tiền chậm nộp theo hướng phân cấp cho thủ trưởng cơ quan quản lý thuế; quy định thời điểm không tính tiền chậm nộp đối với các trường hợp được khoanh nợ.

Luật quản lý thuế hiện hành quy định Thủ tướng Chính phủ xoá nợ thuế từ 10 tỷ đồng trở lên. Tuy nhiên, để cải cách thủ tục hành chính, dự thảo Luật quy định tập trung thẩm quyền xóa nợ cho Bộ trưởng Bộ Tài chính và cơ quan quản lý thuế. Theo đó, Bộ trưởng Bộ Tài chính xóa nợ từ 5 tỷ đồng trở lên; Tổng cục trưởng Tổng cục Thuế và Tổng cục trưởng Tổng cục Hải quan xóa nợ từ 1 tỷ đến dưới 5 tỷ đồng…

Theo Báo cáo thẩm tra do Chủ nhiệm Uỷ ban Tài chính, Ngân sách (Ủy ban TCNS) của Quốc hội Nguyễn Đức Hải trình bày, cơ quan thẩm tra nhận thấy,hồ sơ trình dự án Luật đã đảm bảo yêu cầu của Luật Ban hành văn bản quy phạm pháp luật và thống nhất với tên gọi của Luật là Luật quản lý thuế (sửa đổi), vì phạm vi sửa đổi lần này khá rộng, bổ sung nhiều nội dung mới phức tạp, quan trọng.

Bộ trưởng Bộ Tài chính Đinh Tiến Dũng trình bày Tờ trình về Dự án Luật Quản lý thuế (sửa đổi). Ảnh: QH

Video đang HOT

Tuy nhiên, Ủy ban TCNS cho rằng, so với Luật hiện hành thì dự thảo Luật sửa đổi còn nhiều quy định chưa cụ thể. Luật hiện hành có 20 điều giao Chính phủ quy định chi tiết, dự thảo lần này có khoảng số điều của Luật (36/152 điều) và 13 khoản giao Chính phủ quy định chi tiết. Do vậy, cơ quan thẩm tra đề nghị Chính phủ cần giải trình rõ lý do cụ thể.

Ủy ban TCNS cũng đề nghị nghiên cứu bổ sung việc áp dụng nguyên tắc “giao dịch độc lập” trong quản lý thuế đối với người nộp thuế có phát sinh giao dịch với các bên có quan hệ liên kết nộp thuế tương xứng với giá trị tạo ra tại Việt Nam; bổ sung quy định hành vi bị cấm đối với cơ quan, tổ chức liên quan.

Về khai bổ sung hồ sơ khai thuế, Ủy ban TCNS đề nghị sửa đổi theo hướng, trong vòng 10-15 ngày thì người nộp thuế không bị xử phạt về hành vi khai sai nhưng phải nộp bổ sung 10% trên số tiền thuế khai thiếu, trường hợp sau 10-15 ngày thì phải nộp số bổ sung 20% trên số tiền thuế khai thiếu như cơ quan quản lý thuế phát hiện ra.

Về các trường hợp được xóa nợ tiền thuế, tiền chậm nộp, tiền phạt, đa số ý kiến trong Ủy ban TCNS cơ bản nhất trí với dự thảo Luật. Riêng đối với số nợ tiền đất (bao gồm cả tiền sử dụng đất) trên 10 năm đề nghị không nên điều chỉnh nội dung này.

Một số ý kiến cho rằng, việc xác định các khoản nợ tiền thuế, tiền chậm nộp, tiền phạt đã quá 10 năm kể từ ngày hết thời hạn nộp thuế nhưng không có khả năng thu hồi chưa được định lượng rõ ràng, thời gian 10 năm có thể dẫn đến việc lợi dụng, trốn thuế trong khi người nộp thuế vẫn còn tài sản. Do vậy, đề nghị Chính phủ cần nghiên cứu sửa đổi cho phù hợp.

Về thẩm quyền xoá nợ tiền thuế, tiền chậm nộp, tiền phạt, đa số ý kiến trong Ủy ban TCNS nhất trí như dự thảo Luật. Tuy nhiên, có ý kiến đề nghị bổ sung quy định về trách nhiệm công vụ đối với người có thẩm quyền xóa nợ tiền thuế tiền chậm nộp, tiền phạt. Có ý kiến khác đề nghị giao thẩm quyền xóa nợ cho chính quyền địa phương để tránh việc cơ quan quản lý thuế vừa là người thu thuế, vừa là người có thẩm quyền xóa nợ thuế.

Phương Thảo

Theo phapluatxahoi.vn

Nợ thuế tăng lên 83 ngàn tỷ, 35 ngàn tỷ nguy cơ 'hóa bùn'

Nợ thuế so với năm 2017 tăng lên đáng kể, trong khi đó nợ khó đòi cũng tăng theo. Bộ Tài chính muốn sửa Luật quản lý thuế để dễ dàng xóa các khoản nợ thuế không thể thu hồi.

Báo cáo mới nhất của Bộ Tài chính gửi Đại biểu Quốc hội cho thấy, việc thu hồi nợ đọng thuế tăng dần qua các năm. Năm 2016 thu được 40.049 tỷ đồng, tăng 6,6%; năm 2017 thu được 44.773 tỷ đồng, tăng 11,9%.

Tính đến ngày 30/9/2018, đã thu nợ được 25.382 tỷ đồng.

Tuy nhiên, tổng số tiền nợ thuế được Tổng cục Thuế thống kê cho thấy: Tính đến thời điểm 30/9/2018, số nợ thuế là gần 83 nghìn tỷ đồng, tăng 13,4% so với thời điểm 31/12/2017. Trong đó, tiền thuế nợ không có khả năng thu lên đến gần 35 nghìn tỷ đồng, chiếm tỷ trọng 42,1% tổng số tiền thuế nợ và tăng 11% so với thời điểm 31/12/2017.

Nợ thuế không thể thu hồi vẫn còn rất lớn.

Theo Bộ Tài chính, số nợ đọng tăng lên chủ yếu là số nợ đọng không có khả năng thu hồi (của người nộp thuế đã chết, mất tích, mất năng lực hành vi dân sự, liên quan đến trách nhiệm hình sự, đã tự giải thể, phá sản, không còn hoạt động tại địa chỉ kinh doanh) và tiền phạt chậm nộp, tiền chậm nộp thuế tăng lên.

Nguyên nhân là do một số người nộp thuế trong quá trình tham gia kinh doanh được pháp luật coi là đã bị tử vong, mất tích, mất năng lực hành vi dân sự, liên quan đến trách nhiệm hình sự, không thanh toán được nợ thuế, không xác minh được tài sản của người nộp thuế còn tài sản hay không...

Do đó cơ quan thuế không thực hiện được việc thu nợ cũng như xóa nợ theo quy định tại Luật Quản lý thuế.

Tính đến 31/12/2017, có 1.818 người nộp thuế được pháp luật coi là đã chết, mất tích, mất năng lực hành vi dân sự với tổng số tiền thuế nợ là 247 tỷ đồng.

Ngoài ra, một số người nộp thuế tham gia hoạt động kinh doanh do nguồn vốn mỏng, chủ yếu là vốn vay ngân hàng, khi tình hình kinh tế gặp khó khăn, kinh doanh thua lỗ, mất khả năng thanh toán và chấm dứt hoạt động kinh doanh, tự giải thể, phá sản, bỏ khỏi địa chỉ đăng ký kinh doanh, không làm thủ tục giải thể, phá sản theo quy định của Luật doanh nghiệp, Luật Phá sản.

Trường hợp này, Bộ Tài chính cho biết: Cơ quan thuế đã cưỡng chế đến biện pháp cuối cùng là thu hồi giấy chứng nhận đăng ký kinh doanh nhưng vẫn không thu hồi được nợ thuế.

Mặt khác, theo quy định tại Khoản 1 Điều 106 của Luật Quản lý thuế thì người nộp thuế chậm nộp tiền thuế so với thời hạn quy định thì bị tính tiền chậm nộp 0,03%/ngày, kể cả người nộp thuế thực tế không còn đối tượng để thu, đã được pháp luật coi là đã chết, mất tích, mất năng lực hành vi dân sự, liên quan đến trách nhiệm hình sự, không còn pháp nhân, cơ quan đăng ký kinh doanh đã thu hồi giấy chứng nhận đăng ký kinh doanh. Điều này dẫn đến tiền phạt và tiền chậm nộp của nhóm đối tượng không có khả năng thu đến 31/12/2017 tăng lên đến 12.273 tỷ đồng.

"Số nợ này theo dõi trên sổ sách của cơ quan thuế, nhưng là nợ ảo, tạo áp lực về chi phí, nhân lực cho cơ quan thuế trong việc theo dõi quản lý nợ thuế", Bộ Tài chính cho hay.

Bên cạnh đó, Luật Quản lý thuế được xây dựng từ cách đây hơn 10 năm, do vậy chưa bao quát hết được các trường hợp không tính tiền chậm nộp, xóa nợ trong thực tiễn đã xảy ra.

Song song với việc đôn đốc thu nợ. Hiện nay, Bộ Tài chính đang được Chính phủ giao chủ trì xây dựng dự án Luật Quản lý thuế (sửa đổi) trình Quốc hội ban hành, trong đó sửa đổi, bổ sung các quy định về quản lý nợ thuế, xóa nợ thuế, khoanh nợ thuế, xử lý nợ thuế phù hợp với yêu cầu quản lý, cũng như thực tế phát sinh và theo thông lệ quốc tế, một mặt tạo điều kiện cho người nộp thuế chuẩn bị nguồn tài chính để nộp thuế, mặt khác quản lý hiệu quả số tiền nợ thuế.

Lương Bằng

Theo vietnamnet.vn

Thống đốc Lê Minh Hưng: Kiểm soát chặt chẽ tín dụng vào thị trường chứng khoán  Thống đốc cho biết, NHNN nhất quán việc điều hành kiểm soát chặt chẽ tín dụng chảy vào thị trường chứng khoán, không gây ra biến động trên thị trường chứng khoán nhưng vẫn giữ ổn định luồng vốn đầu tư vào thị trường này. Thống đốc NHNN Lê Minh Hưng Chiều nay 29/10, trong khuôn khổ kỳ họp thứ 6 Quốc hội...

Thống đốc cho biết, NHNN nhất quán việc điều hành kiểm soát chặt chẽ tín dụng chảy vào thị trường chứng khoán, không gây ra biến động trên thị trường chứng khoán nhưng vẫn giữ ổn định luồng vốn đầu tư vào thị trường này. Thống đốc NHNN Lê Minh Hưng Chiều nay 29/10, trong khuôn khổ kỳ họp thứ 6 Quốc hội...

Vụ dụ dỗ người dân tu tập mê tín: Một bị hại phải bán 3 căn nhà ở Hà Nội01:02

Vụ dụ dỗ người dân tu tập mê tín: Một bị hại phải bán 3 căn nhà ở Hà Nội01:02 Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43

Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43 Xung đột Nga - Ukraine trước bước ngoặt08:59

Xung đột Nga - Ukraine trước bước ngoặt08:59 Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43

Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43 Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41

Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41 'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08

'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08 Mỹ sẽ điều chỉnh lệnh cấm vận Nga tùy theo thỏa thuận Ukraine08:41

Mỹ sẽ điều chỉnh lệnh cấm vận Nga tùy theo thỏa thuận Ukraine08:41 Đặc phái viên Mỹ hé lộ điều Nga - Ukraine phải làm để đạt thỏa thuận hòa bình07:56

Đặc phái viên Mỹ hé lộ điều Nga - Ukraine phải làm để đạt thỏa thuận hòa bình07:56 Vụ trộm bồn cầu làm bằng 98 kg vàng: nghi phạm ra tay trong 5 phút09:08

Vụ trộm bồn cầu làm bằng 98 kg vàng: nghi phạm ra tay trong 5 phút09:08 Xe mất thắng lao xuống rãnh ven đường, ít nhất 18 người thiệt mạng tại Thái Lan01:07

Xe mất thắng lao xuống rãnh ven đường, ít nhất 18 người thiệt mạng tại Thái Lan01:07 Houthi lần đầu phóng tên lửa về phía tiêm kích F-16 Mỹ02:31

Houthi lần đầu phóng tên lửa về phía tiêm kích F-16 Mỹ02:31Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

FBI cáo buộc Triều Tiên chịu trách nhiệm vụ sàn ByBit mất 1,5 tỉ USD

Thế giới

08:50:47 01/03/2025

Vợ cố diễn viên Lee Sun Kyun trở lại màn ảnh nhỏ

Phim châu á

08:49:36 01/03/2025

Tình hình Giáo hoàng Francis tiếp tục cải thiện, hết suy thận

Sức khỏe

08:31:05 01/03/2025

Thương anh rể cảnh "gà trống nuôi con", tôi biếu 500 triệu, nào ngờ anh từ chối nhận và đưa ra một nguyện vọng làm tôi điêu đứng

Góc tâm tình

08:28:10 01/03/2025

Half-Life 3 chuẩn bị ra mắt, game thủ tìm thấy chứng cứ cực kỳ thuyết phục

Mọt game

08:17:03 01/03/2025

Xử phạt cô gái đăng tin ô tô biển kiểm soát TP Hồ Chí Minh bắt cóc sai sự thật

Pháp luật

08:12:55 01/03/2025

Khiến Quang Lê 'không thể nào chê', Khánh An giành á quân 'Solo cùng bolero'

Tv show

07:54:53 01/03/2025

Hoa hậu Thanh Thủy, Thùy Tiên trở thành đại sứ Lễ hội Áo dài TP.HCM 2025

Sao việt

07:41:41 01/03/2025

Phim 'Chốt đơn' có Quyền Linh, Thùy Tiên dời lịch chiếu

Hậu trường phim

07:14:45 01/03/2025

Sao nữ xuất hiện là sang chảnh tràn màn hình nhưng chỉ cần thở nhẹ thôi cũng thấy ác

Phim việt

07:11:39 01/03/2025

Buộc các ngân hàng cập nhật xử lý nợ xấu từng năm

Buộc các ngân hàng cập nhật xử lý nợ xấu từng năm JPMorgan Chase tham gia cuộc đua miễn phí giao dịch chứng khoán

JPMorgan Chase tham gia cuộc đua miễn phí giao dịch chứng khoán

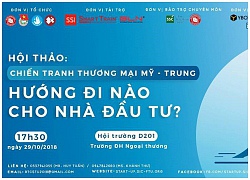

Điều gì đang chờ đợi bạn ở buổi hội thảo "Chiến tranh thương mại Mỹ - Trung: Hướng đi nào cho nhà đầu tư"?

Điều gì đang chờ đợi bạn ở buổi hội thảo "Chiến tranh thương mại Mỹ - Trung: Hướng đi nào cho nhà đầu tư"? Thoái vốn nhà nước chịu áp lực

Thoái vốn nhà nước chịu áp lực Tài chính tuần qua: "Chính phủ không phá giá tiền đồng để hỗ trợ cho xuất khẩu"

Tài chính tuần qua: "Chính phủ không phá giá tiền đồng để hỗ trợ cho xuất khẩu" IDI lãi trước thuế 505 tỷ đồng sau 9 tháng, tăng 113% so với cùng kỳ năm ngoái

IDI lãi trước thuế 505 tỷ đồng sau 9 tháng, tăng 113% so với cùng kỳ năm ngoái Giá vàng hôm nay 28/10: Nhiều khả năng sẽ tiếp tục tăng

Giá vàng hôm nay 28/10: Nhiều khả năng sẽ tiếp tục tăng Lãi quý 3 của Văn Phú Invest tăng đột biến vẫn khó đạt chỉ tiêu năm

Lãi quý 3 của Văn Phú Invest tăng đột biến vẫn khó đạt chỉ tiêu năm Mỹ nhân cả đời chỉ đóng 1 phim mà nổi tiếng suốt 39 năm

Mỹ nhân cả đời chỉ đóng 1 phim mà nổi tiếng suốt 39 năm Chị chồng và mẹ chồng dọa đuổi khỏi nhà, tôi nhẹ nhàng đưa ra một thứ khiến cả hai sửng sốt

Chị chồng và mẹ chồng dọa đuổi khỏi nhà, tôi nhẹ nhàng đưa ra một thứ khiến cả hai sửng sốt Nóng: Mẹ Từ Hy Viên tuyên bố cho con rể cũ tất cả, nghi từ bỏ quyền nuôi cả 2 cháu

Nóng: Mẹ Từ Hy Viên tuyên bố cho con rể cũ tất cả, nghi từ bỏ quyền nuôi cả 2 cháu Sốc: Diễn viên Nữ Luật Sư Kỳ Lạ qua đời vì ung thư

Sốc: Diễn viên Nữ Luật Sư Kỳ Lạ qua đời vì ung thư Bố chồng kẹt sỉ lén lút cầm sổ tiết kiệm 3 tỷ vào phòng con dâu, chưa kịp phản ứng thì mẹ chồng chạy vào tiết lộ sự thật ngã ngửa

Bố chồng kẹt sỉ lén lút cầm sổ tiết kiệm 3 tỷ vào phòng con dâu, chưa kịp phản ứng thì mẹ chồng chạy vào tiết lộ sự thật ngã ngửa 1 cặp đôi phim giả tình thật ngầm công khai hẹn hò: Nhà gái là nữ thần hack tuổi, nhà trai vừa giàu vừa giỏi

1 cặp đôi phim giả tình thật ngầm công khai hẹn hò: Nhà gái là nữ thần hack tuổi, nhà trai vừa giàu vừa giỏi Nghệ sĩ Mỹ Dung bị tai nạn giao thông, phải khâu nhiều mũi trên mặt

Nghệ sĩ Mỹ Dung bị tai nạn giao thông, phải khâu nhiều mũi trên mặt NTK Phan Đăng Hoàng mang giấy dó đến triển lãm Milan Fashion Week 2025

NTK Phan Đăng Hoàng mang giấy dó đến triển lãm Milan Fashion Week 2025 Nữ nghệ sĩ đình đám đã bán nốt biệt thự 70 tỷ ở Việt Nam

Nữ nghệ sĩ đình đám đã bán nốt biệt thự 70 tỷ ở Việt Nam Phẫu thuật không gây mê, bác sĩ khiến người phụ nữ tử vong

Phẫu thuật không gây mê, bác sĩ khiến người phụ nữ tử vong Nửa đêm, mẹ Bắp bất ngờ tung "sao kê online", nói rõ lý do không thể về Việt Nam trong 4 tháng tới

Nửa đêm, mẹ Bắp bất ngờ tung "sao kê online", nói rõ lý do không thể về Việt Nam trong 4 tháng tới Người mẹ nguy kịch vì bị con trai tạt xăng dã man: "Tôi không bao giờ giận con..."

Người mẹ nguy kịch vì bị con trai tạt xăng dã man: "Tôi không bao giờ giận con..." Thêm 1 sao Việt tung tin nhắn, "bóc trần" mẹ bé Bắp nói chuyện trước sau bất nhất?

Thêm 1 sao Việt tung tin nhắn, "bóc trần" mẹ bé Bắp nói chuyện trước sau bất nhất? Mẹ Bắp lên tiếng về chiến dịch gây quỹ trên Give.Asia và mối quan hệ với gia đình chồng cũ

Mẹ Bắp lên tiếng về chiến dịch gây quỹ trên Give.Asia và mối quan hệ với gia đình chồng cũ Mẹ bé Bắp: 'Ba mẹ ở quê đi chợ mua đồ nhưng không ai bán, nhà có gì ăn nấy'

Mẹ bé Bắp: 'Ba mẹ ở quê đi chợ mua đồ nhưng không ai bán, nhà có gì ăn nấy' Nóng: Báo Hàn "bắt gọn" Lee Jong Suk hẹn hò Moon Ga Young, chuyện tình với IU đã toang?

Nóng: Báo Hàn "bắt gọn" Lee Jong Suk hẹn hò Moon Ga Young, chuyện tình với IU đã toang? Mỹ nhân Việt đổi đời chỉ nhờ 1 cái bĩu môi, cả body lẫn nhan sắc đều thăng hạng đỉnh cao sau 8 năm

Mỹ nhân Việt đổi đời chỉ nhờ 1 cái bĩu môi, cả body lẫn nhan sắc đều thăng hạng đỉnh cao sau 8 năm Chồng H'Hen Niê có 1 hành động chứng minh nàng Hậu là cô gái số hưởng của Vbiz!

Chồng H'Hen Niê có 1 hành động chứng minh nàng Hậu là cô gái số hưởng của Vbiz!