Dòng tiền tháo chạy khỏi các thị trường cận biên và mới nổi tìm đường về Mỹ

Mặc dù nhiều quốc gia thực hiện nới lỏng tiền tệ, kích cầu và hạ lãi suất nhằm tăng sự hấp dẫn của mình và cố gắng giữ dòng tiền ở lại. Tuy nhiên, trái với kỳ vọng chính sách , dòng tiền có dấu hiệu tháo chạy toàn cầu.

Tiền chảy về Mỹ

Trong báo cáo vừa công bố, Bộ phận Nghiên cứu CTCK SSI ( SSI Research ) cho biết, kể từ đầu tháng 3, khi dịch bệnh Covid-19 bắt đầu bùng phát mạnh bên ngoài lãnh thổ Trung Quốc đại lục, dòng tiền đã tháo chạy khỏi cổ phiếu và trái phiếu .

Phải mất 4 tháng từ tháng 11/2019 đến tháng 2/2020, các quỹ đầu tư cổ phiếu trên toàn cầu mới có dòng tiền vào 107 tỷ USD, nhưng chỉ trong tháng 3, các quỹ đã bị rút ra 75 tỷ USD. Các quỹ trái phiếu cũng bị rút mạnh, kể từ đầu tháng 3 tới nay, đã có 284 tỷ USD rút khỏi thị trường trái phiếu ở khắp các thị trường.

Trái ngược với dòng tiền bị rút ở thị trường cổ phiếu và trái phiếu, dòng tiền toàn cầu dịch chuyển mạnh vào các quỹ tiền tệ tại Mỹ chuyên đầu tư các tài sản ngắn hạn thanh khoản cao như USD, trái phiếu chính phủ kỳ hạn ngắn.

Chỉ trong 5 tuần trở lại đây, dòng tiền vào nhóm này tới 727 tỷ USD, đồng USD liên tục lên giá, hiện chỉ số Dollar Index đang ở mức 103, mức định của 4 năm qua.

Video đang HOT

Thị trường Việt Nam không phải ngoại lệ

Theo SSI, thị trường Việt Nam đã ghi nhận dòng tiền bị rút tổng cộng 101 triệu USD trong 6 tuần gần đây, chấm dứt chuỗi dòng tiền vào 18 tuần trước đó với 166 triệu USD.

Trên thị trường chứng khoán chứng kiến đợt bán ròng liên tiếp từ đầu tháng 2 dến nay, tổng cộng lên tới 14.000 tỷ đồng, đây là đợt bán ròng lớn nhất trong lịch sử. Các quỹ ETF bắt đầu bị rút vốn từ tuần cuối tháng 2 với giá trị ước tính 1.600 tỷ đồng, chính điều này đã gây áp lực giảm giá của chỉ số Vnindex 29% trong tháng 2 và tháng 3.

So với các quốc gia trong khu vực, dòng tiền có dấu hiệu rút ra mạnh hơn ở thị trường Việt Nam so với Indonesia, Maylaysia, Philippines. Chính điều này đã áp lực làm cho định giá P/E của thị trường chứng khoán giảm mạnh từ định tháng 4/2018 là 22 lần về mức 11,8 lần như hiện nay.

Ở vùng giá hiện tại, PE của thị trường chứng khoán Việt Nam là 11,8x, thấp hơn mức trung bình 13,6x của năm 2008 và 14x của giai đoạn 2009-2019. Dẫu vậy, triển vọng tăng trưởng kinh tế và khả năng khống chế dịch bệnh vẫn đang là ẩn số cho việc đánh giá mức độ hấp dẫn của thị trường.

“Với dòng vốn nước ngoài, lãi suất cực thấp và thanh khoản dồi dào là những thuận lợi để quay trở lại tài sản rủi ro, trong đó có thị trường Việt Nam. Tuy nhiên, việc thay đổi cơ bản trong cấu trúc phân bổ tài sản trên phạm vi toàn cầu sẽ khó xảy ra trong một vài tháng, thậm chí một vài quý tới. Tất cả vẫn đang phụ thuộc vào khả năng kiểm soát dịch bệnh một biến số phi kinh tế và nằm ngoài khả năng dự báo của các nhà phân tích”, SSI Research đánh giá.

Hạc Hiên

Khối ngoại bán ròng 5 tuần liên tiếp, 3 quỹ ETF lớn nhất thị trường bị rút vốn

Riêng tuần từ 24-28/2, khối ngoại bán ròng 1.108 tỷ đồng. SSI Research cho biết sau VFM VN30 ETF rút vốn trong ba phiên liên tiếp, các quỹ ETF ngoại như FTSE Vietnam ETF và VanEck Vectors Vietnam ETF cũng bắt đầu có động thái rút vốn.

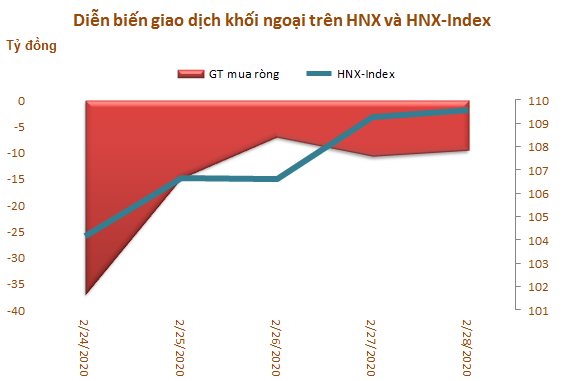

Thị trường tiếp tục hững chịu những ảnh hưởng tiêu cực từ những diễn biến khó lường của dịch bệnh Covid-19 tại một số nước trên thế giới. Kết thúc tuần giao dịch từ 24-28/2, VN-Index đứng ở mức 882,19 điểm, giảm đến 5,5% so với tuần trước đó. Trong khi đó, HNX-Index tăng 1,4% lên 109,58 điểm nhờ động lực chính của cổ phiếu SHB.

Nhà đầu tư nước tiếp tục bán ròng 5 tuần liên tiếp kể từ sau Tết Nguyên đán với tổng giá trị 3.330 tỷ đồng. Đáng chú ý, khối ngoại đang có chuỗi 14 phiên bán ròng liên tiếp với tổng giá trị gần 2.500 tỷ đồng. Theo Trung tâm phân tích CTCK SSI (SSI Research), sau VFM VN30 ETF rút vốn trong ba phiên liên tiếp, các quỹ ETF ngoại như FTSE Vietnam ETF và VanEck Vectors Vietnam ETF cũng bắt đầu có động thái rút vốn.

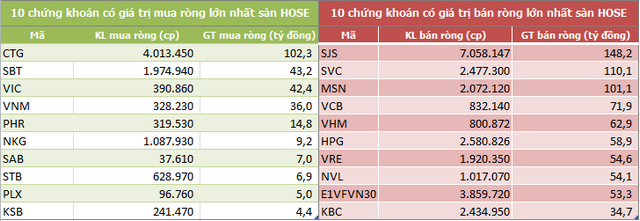

Riêng tuần qua, trên cả 3 sàn HoSE, HNX và UPCoM, khối ngoại mua vào 89,5 triệu cổ phiếu, trị giá 3.908 tỷ đồng, trong khi bán ra 153,6 triệu cổ phiếu, trị giá 5.016 tỷ đồng. Tổng khối lượng bán ròng đạt hơn 64 triệu cổ phiếu, tương ứng giá trị bán ròng vẫn lên đến 1.108 tỷ đồng.

Trên sàn HoSE, khối ngoại tiếp tục bán ròng hơn 960 tỷ đồng (giảm 8% so với giá trị bán ròng của tuần trước đó), tương ứng khối lượng bán ròng là 52,8 triệu cổ phiếu. Sau 5 tuần đầu tiên của năm Canh Tý, khối ngoại sàn này bán ròng tổng cộng hơn 3.020 tỷ đồng.

CTG sau khi bị bán ròng mạnh ở tuần trước thì sang đến tuần này đứng đầu danh sách mua ròng với giá trị đạt hơn 102 tỷ đồng, đây cũng là cổ phiếu duy nhất sàn HoSE được khối ngoại mua ròng trên 100 tỷ đồng. 2 vị trí tiếp theo thuộc về SBT và VIC với giá trị mua ròng đều trên 42 tỷ đồng. Ở chiều ngược lại, SJS bị khối ngoại bán ròng mạnh nhất với giá trị lên đến hơn 148 tỷ đồng và chủ yếu thông qua phương thức thỏa thuận ở phiên 24/2. Tương tự, cổ phiếu SVC cũng bị bán ròng mạnh với hơn 110 tỷ đồng và đa phần được thực hiện thông qua phương thức thỏa thuận trong phiên 27/2. Cũng có giá trị bán ròng của khối ngoại lớn hơn 100 tỷ đồng là MSN (101 tỷ đồng).

Tại sàn HNX, khối ngoại cũng có tuần bán ròng thứ 5 liên tiếp sau Tết với giá trị tăng 19% so với tuần trước đó và đạt 79 tỷ đồng, tương ứng khối lượng bán ròng là 9 triệu cổ phiếu. Tổng giá trị bán ròng trong 5 tuần qua ở sàn này là hơn 250 tỷ đồng.

Sàn HNX chỉ ghi nhận 2 mã được khối ngoại mua ròng trên 1 tỷ đồng là VCS và SLS, trong đó, VCS đứng đầu với giá trị 2,5 tỷ đồng. Chiều ngược lại, SHB bị khối ngoại bán ròng mạnh nhất sàn HNX với gần 40 tỷ đồng. Tiếp sau đó, DGC cũng bị bán ròng 14,6 tỷ đồng.

Ở sàn UPCoM, khối ngoại tiếp tục bán ròng 68,7 tỷ đồng (tăng 84% so với tuần trước đó), tương ứng khối lượng bán ròng là 2,3 triệu cổ phiếu.

Tương tự như HNX, sàn UPCoM cũng chỉ có 2 mã được khối ngoại mua ròng trên 1 tỷ đồng là VEA và BSR. Trong khi đó, ACV bị khối ngoại bán ròng mạnh với 32,7 tỷ đồng. LPB và GVR bị bán ròng lần lượt 14,8 tỷ đồng và 5 tỷ đồng.

Theo Bình An

NDH

Khối ngoại liên tục rút vốn khỏi TTCK Việt Nam, vì sao?  Tháng 11 năm 2019, khối ngoại tiếp tục rút vốn khỏi thị trường chứng khoán Việt Nam. Những diễn biến khó lường về tình chính trị thế giới, cũng như các quy định về mức trần tỷ lệ sở hữu của nhà đầu tư ngoại được cho là những nguyên nhân chính khiến nhà đầu tư nước ngoài e dè hơn với việc...

Tháng 11 năm 2019, khối ngoại tiếp tục rút vốn khỏi thị trường chứng khoán Việt Nam. Những diễn biến khó lường về tình chính trị thế giới, cũng như các quy định về mức trần tỷ lệ sở hữu của nhà đầu tư ngoại được cho là những nguyên nhân chính khiến nhà đầu tư nước ngoài e dè hơn với việc...

Bắt khẩn cấp 4 đối tượng YouTuber ẩu đả, gây rối trật tự công cộng03:38

Bắt khẩn cấp 4 đối tượng YouTuber ẩu đả, gây rối trật tự công cộng03:38 Vụ 2 anh em làm việc tốt nghi bị đánh dã man ở Bắc Ninh: Camera ghi cảnh trước va chạm01:44

Vụ 2 anh em làm việc tốt nghi bị đánh dã man ở Bắc Ninh: Camera ghi cảnh trước va chạm01:44 Hơn 2 giờ truy bắt đối tượng sinh năm 1995 sát hại Thiếu tá công an01:08

Hơn 2 giờ truy bắt đối tượng sinh năm 1995 sát hại Thiếu tá công an01:08 Người trình báo mất 30 cây vàng khi ngủ trên ô tô là 'vua kickboxing Việt Nam'09:55

Người trình báo mất 30 cây vàng khi ngủ trên ô tô là 'vua kickboxing Việt Nam'09:55 Tập đoàn Chị Em Rọt mới chỉ hoàn tiền cho 6 khách hàng09:04

Tập đoàn Chị Em Rọt mới chỉ hoàn tiền cho 6 khách hàng09:04 Thông tin Chính phủ chính thức "điểm mặt" Độ Mixi, nội dung bài viết gây xôn xao02:43

Thông tin Chính phủ chính thức "điểm mặt" Độ Mixi, nội dung bài viết gây xôn xao02:43 Bồ Đào Nha tuyên bố quốc tang sau thảm kịch tàu điện00:59

Bồ Đào Nha tuyên bố quốc tang sau thảm kịch tàu điện00:59 Trung Đông chưa yên tiếng súng08:00

Trung Đông chưa yên tiếng súng08:00 Cựu Tổng thống Mỹ Biden phẫu thuật ung thư da09:16

Cựu Tổng thống Mỹ Biden phẫu thuật ung thư da09:16 Mr. Nawat công bố giá vé Miss Universe 2025, cao nhất 40 triệu đồng02:55

Mr. Nawat công bố giá vé Miss Universe 2025, cao nhất 40 triệu đồng02:55 Đường Lên Đỉnh Olympia bắt nguồn từ đâu, bí ẩn về tên gọi gây sốc?03:03

Đường Lên Đỉnh Olympia bắt nguồn từ đâu, bí ẩn về tên gọi gây sốc?03:03Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Ngoài 40 tuổi, tôi mới hiểu: 7 món đồ mua 1 lần, dùng cả chục năm không hối hận

Sáng tạo

19:57:34 11/09/2025

Thủ tướng khen chiến công phá các chuyên án lớn, thu giữ hơn 530kg ma túy

Pháp luật

19:53:06 11/09/2025

Trót yêu chàng trai này, tôi bật khóc trước phản ứng của bố mẹ chồng

Góc tâm tình

19:43:07 11/09/2025

Triều Tiên có bước ngoặt trong chương trình phát triển tên lửa?

Tin nổi bật

19:38:33 11/09/2025

Toàn cảnh ồn ào chồng ca sĩ Na Anh lộ video với phụ nữ khác

Sao châu á

19:33:34 11/09/2025

Cúm mùa dễ gây biến chứng tim mạch, bác sĩ khuyến cáo tiêm vaccine hằng năm

Sức khỏe

19:28:37 11/09/2025

Quan chức Mỹ: Ukraine sẵn sàng đóng băng chiến tuyến với Nga

Thế giới

19:18:31 11/09/2025

Sau hôm nay, thứ Năm 11/9/2025, tài vận bùng phát, 3 con giáp vận đỏ hơn trúng số độc đắc, tiền trong túi lúc nào cũng đầy, ăn tiêu chẳng cần nhìn giá

Trắc nghiệm

18:20:57 11/09/2025

Nhà ở xã hội sẽ được cấp thêm 3.000 tỷ đồng

Nhà ở xã hội sẽ được cấp thêm 3.000 tỷ đồng Giao dịch khối ngoại ngày 13/4: Mua bán sôi động, khối ngoại bán ròng hơn 270 tỷ đồng

Giao dịch khối ngoại ngày 13/4: Mua bán sôi động, khối ngoại bán ròng hơn 270 tỷ đồng

Nhà đầu tư ngoại liên tục rút vốn khỏi TTCK Việt Nam, vì sao?

Nhà đầu tư ngoại liên tục rút vốn khỏi TTCK Việt Nam, vì sao? VFMVN30 ETF phát hành ròng 4,6 triệu chứng chỉ quỹ trong phiên 26/11, nhiều nhất trong vòng 5 tháng

VFMVN30 ETF phát hành ròng 4,6 triệu chứng chỉ quỹ trong phiên 26/11, nhiều nhất trong vòng 5 tháng Gần 13.000 tỷ đồng khối ngoại bán ròng trong những tháng đầu năm đến từ đâu?

Gần 13.000 tỷ đồng khối ngoại bán ròng trong những tháng đầu năm đến từ đâu? V.N.M và FTSE ETF bị rút ròng gần 50 triệu USD trong quý I

V.N.M và FTSE ETF bị rút ròng gần 50 triệu USD trong quý I Giá trị vốn hóa niêm yết trên HOSE giảm mạnh trong tháng Ba

Giá trị vốn hóa niêm yết trên HOSE giảm mạnh trong tháng Ba Những ngày buồn của ông chủ Bia Sài Gòn

Những ngày buồn của ông chủ Bia Sài Gòn Quỹ VNFIN LEAD ETF có thành tích vượt trội so với thị trường và phần lớn các cổ phiếu ngân hàng

Quỹ VNFIN LEAD ETF có thành tích vượt trội so với thị trường và phần lớn các cổ phiếu ngân hàng Lãi suất cho vay giảm đáng kể

Lãi suất cho vay giảm đáng kể Doannh nghiệp kinh doanh 2019: Tăng trưởng lợi nhuận nhóm bất động sản vượt mặt ngân hàng với gần 31%, ngành truyền thông giảm sâu hơn 77%

Doannh nghiệp kinh doanh 2019: Tăng trưởng lợi nhuận nhóm bất động sản vượt mặt ngân hàng với gần 31%, ngành truyền thông giảm sâu hơn 77% VFM sắp IPO quỹ ETF dựa trên chỉ số Vietnam Diamond Index

VFM sắp IPO quỹ ETF dựa trên chỉ số Vietnam Diamond Index VFMVN Diamond ETF được cấp giấy chứng nhận chào bán chứng chỉ quỹ với quy mô tối thiểu 50 tỷ đồng

VFMVN Diamond ETF được cấp giấy chứng nhận chào bán chứng chỉ quỹ với quy mô tối thiểu 50 tỷ đồng ETF nội lấn lướt quỹ ngoại

ETF nội lấn lướt quỹ ngoại Thiên An bị cấm tái xuất

Thiên An bị cấm tái xuất Rò rỉ ảnh hiện trường nơi "mỹ nam cổ trang số 1 Trung Quốc" ngã lầu tử vong vào sáng nay?

Rò rỉ ảnh hiện trường nơi "mỹ nam cổ trang số 1 Trung Quốc" ngã lầu tử vong vào sáng nay? Đúng ngày mai, thứ Sáu 12/9/2025, 3 con giáp cầu được ước thấy, sớm thành Đại Gia, tiền của ngập kho, may mắn chạm ĐỈNH, mọi điều hanh thông

Đúng ngày mai, thứ Sáu 12/9/2025, 3 con giáp cầu được ước thấy, sớm thành Đại Gia, tiền của ngập kho, may mắn chạm ĐỈNH, mọi điều hanh thông Chồng "biến mất" ngay trong đêm tân hôn, vợ rụng rời khi biết lý do

Chồng "biến mất" ngay trong đêm tân hôn, vợ rụng rời khi biết lý do Apple chính thức "khai tử" 4 mẫu iPhone, người dùng có lo lắng?

Apple chính thức "khai tử" 4 mẫu iPhone, người dùng có lo lắng? Cú sốc bất ngờ của cô gái làm 3 việc nuôi bạn trai ăn học suốt 7 năm

Cú sốc bất ngờ của cô gái làm 3 việc nuôi bạn trai ăn học suốt 7 năm 3 cặp "phim giả tình thật" hot nhất showbiz đã tan: Độ phũ của 2 mỹ nhân này cộng lại cũng chào thua độ lụy của "em gái quốc dân"!

3 cặp "phim giả tình thật" hot nhất showbiz đã tan: Độ phũ của 2 mỹ nhân này cộng lại cũng chào thua độ lụy của "em gái quốc dân"! "Trai đẹp mặt muối" bao năm lăn lộn thành quốc bảo Nhật Bản, "vương miện liêm chính" tan tành vì phốt ngoại tình rúng động!

"Trai đẹp mặt muối" bao năm lăn lộn thành quốc bảo Nhật Bản, "vương miện liêm chính" tan tành vì phốt ngoại tình rúng động! Chấn động Cbiz: Rộ tin 1 mỹ nam cổ trang hàng đầu vừa tử vong vì ngã lầu

Chấn động Cbiz: Rộ tin 1 mỹ nam cổ trang hàng đầu vừa tử vong vì ngã lầu Mỹ: Chấn động vụ nữ nghệ sĩ trẻ Ukraine bị sát hại trên tàu điện

Mỹ: Chấn động vụ nữ nghệ sĩ trẻ Ukraine bị sát hại trên tàu điện Lời khai của bà chủ phòng khám nha khoa Tuyết Chinh hành hung khách hàng

Lời khai của bà chủ phòng khám nha khoa Tuyết Chinh hành hung khách hàng Vén màn hệ sinh thái "đẻ ra trứng vàng" của "nữ đại gia quận 7": Sự thật chồng là Tổng giám đốc VB Group, vợ sản xuất phim doanh thu hàng trăm tỷ đồng?

Vén màn hệ sinh thái "đẻ ra trứng vàng" của "nữ đại gia quận 7": Sự thật chồng là Tổng giám đốc VB Group, vợ sản xuất phim doanh thu hàng trăm tỷ đồng? Vợ cựu thủ tướng Nepal tử vong do nhà riêng bị phóng hỏa giữa biểu tình

Vợ cựu thủ tướng Nepal tử vong do nhà riêng bị phóng hỏa giữa biểu tình Cô gái lén lút làm điều này ở tiệm nail, rồi ngang nhiên đặt hàng trên Shopee

Cô gái lén lút làm điều này ở tiệm nail, rồi ngang nhiên đặt hàng trên Shopee Chấn động vụ "ngọc nữ" bị ông lớn giở đồi bại: Mắc bệnh tâm thần và ra đi trong cô độc ở tuổi 55

Chấn động vụ "ngọc nữ" bị ông lớn giở đồi bại: Mắc bệnh tâm thần và ra đi trong cô độc ở tuổi 55 Mỹ nhân nổi tiếng nhất Mưa Đỏ: Nhan sắc mướt mắt mê hoặc 6 triệu fan, không biết khen sao cho đủ

Mỹ nhân nổi tiếng nhất Mưa Đỏ: Nhan sắc mướt mắt mê hoặc 6 triệu fan, không biết khen sao cho đủ Bố qua đời sau một ngày nói hiến tạng cho mẹ, bé gái 11 tuổi nghẹn ngào

Bố qua đời sau một ngày nói hiến tạng cho mẹ, bé gái 11 tuổi nghẹn ngào Diễn viên Thiên An bất ngờ tung full tin nhắn làm giấy khai sinh, lần đầu đáp trả về họp báo 2 tiếng

Diễn viên Thiên An bất ngờ tung full tin nhắn làm giấy khai sinh, lần đầu đáp trả về họp báo 2 tiếng