Dòng tiền Frontier Markets đang đổ mạnh vào Việt Nam, nhiều quỹ đã nâng tỷ trọng cổ phiếu vượt chuẩn benchmark

Nhiều quỹ Frontier Markets đã đẩy mạnh mua cổ phiếu Việt Nam thời gian qua, kéo theo tỷ trọng cổ phiếu Việt Nam trong danh mục lớn hơn con số 18,48% trong rổ MSCI Frontier Markets Index. Tuy vậy, xu hướng này có thể sẽ chưa dừng lại khi còn nhiều quỹ chưa giải ngân vào Việt Nam sát với benchmark.

Thời gian gần đây, MSCI đã tăng tỷ trọng cổ phiếu Việt Nam trong nhóm Frontiers (thị trường cận biên) lên đáng kể. Trong đợt review quý 3 diễn ra vào tháng 8 vừa qua, tỷ trọng cổ phiếu Việt Nam trong rổ chỉ số MSCI Frontier Markets Index – chỉ số được nhiều quỹ sử dụng làm benchmark nhất trong nhóm Frontier đã lên tới 18,48%, lớn thứ 2 sau Kuwait với 31,48%.

Theo ước tính của MSCI, trong trường hợp Kuwait được nâng hạng lên Emerging Markets vào năm 2020, tỷ trọng cổ phiếu Việt Nam trong danh mục MSCI Frontier Markets Index sẽ lên tới 25,2%.

Mặc dù phải đợi đến năm 2020 khi Kuwait chính thức được nâng hạng, tỷ trọng cổ phiếu Việt Nam trong rổ MSCI Frontier mới được tăng lên rõ nét. Tuy vậy, trên thực tế có không ít quỹ đầu tư sử dụng benchmark MSCI Frontier Markets Index đã nâng tỷ trọng cổ phiếu Việt Nam lên khá mạnh trong thời gian gần đây, thậm chí vượt qua tỷ trọng trong benchmark.

Có thể kể tới trường hợp Coeli Frontier Markets Fund, đây là một quỹ thành viên thuộc Coeli Asset Management đến từ Thụy Điển.

Coeli Frontier Markets Fund sử dụng benchmark là MSCI Frontier Markets Index. Tuy vậy, do là quỹ chủ động nên danh mục Coeli Frontier Markets Fund không tuân theo hoàn toàn benchmark mà có sự linh động phụ thuộc quan điểm nhà quản lý quỹ.

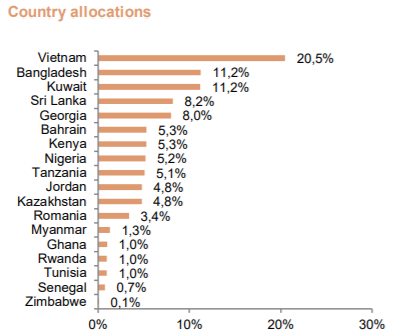

Theo số liệu vào cuối tháng 8, giá trị danh mục Coeli Frontier Markets Fund lên tới 239 triệu USD, trong đó quỹ phân bổ tỷ trọng vào cổ phiếu Việt Nam lên tới 20,5% (khoảng 49 triệu USD), lớn hơn so với tỷ trọng cổ phiếu Việt Nam trong benchmark (18,48%) và là thị trường lớn nhất trong danh mục quỹ.

Thị trường có tỷ trọng lớn nhất trong benchmark là Kuwait (31,48%) chỉ chiếm tỷ trọng 11,2% trong danh mục Coeli Frontier Markets Fund, tương đương Bangladesh.

Coeli Frontier Markets Fund tăng tỷ trọng cổ phiếu Việt Nam lên số 1 danh mục

Cũng cần lưu ý, tỷ trọng cổ phiếu Việt Nam trong danh mục Coeli Frontier Markets Fund tăng lên khá mạnh trong những tháng gần đây. Nếu như vào tháng 4, tỷ trọng cổ phiếu Việt Nam chỉ chiếm 15,6% thì đến cuối tháng 6 đã tăng lên 18% và hiện đã tăng lên 20,5%.

Trong danh mục Coeli Frontier Markets Fund, bộ đôi ngành bán lẻ Việt Nam là MWG và PNJ đang chiếm tỷ trọng lớn nhất, lần lượt là 9,8% và 6,6%.

Một quỹ Frontier khác cũng nâng mạnh tỷ trọng cổ phiếu Việt Nam thời gian gần đây là T.Rowe Price Frontier Markets Fund.

T.Rowe Price Frontier Markets Fund sử dụng benchmark là MSCI Frontier Markets Index và cũng là quỹ chủ động, do đó có thể linh động thay đổi danh mục mà không cần phụ thuộc vào benchmark.

Video đang HOT

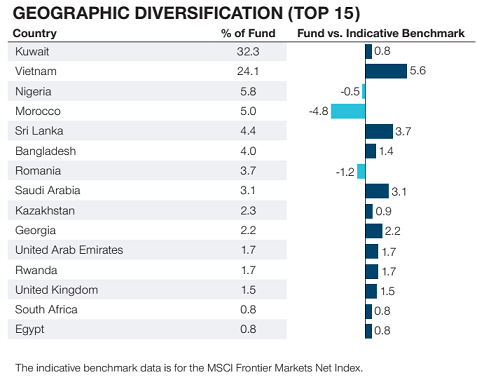

Vào thời điểm cuối tháng 8, giá trị danh mục T.Rowe Price Frontier Markets Fund lên tới 235,7 triệu USD, trong đó Kuwait là thị trường chiếm tỷ trọng lớn nhất với 32,3%, khá sát với benchmark. Thị trường Việt Nam xếp ngay sau với tỷ trọng 24,1% trong danh mục, lớn hơn 5,6% so với benchmark.

T.Rowe Price Frontier Markets Fund nâng tỷ trọng cổ phiếu Việt Nam vượt xa benchmark

Với tỷ trọng 24,1%, giá trị cổ phiếu Việt Nam trong danh mục quỹ lên tới 56,8 triệu USD, bao gồm 11 cổ phiếu MBB, MSN, FPT, NLG, ACB, MWG, VCB, VRE, NVL, PNJ, VPB. Trong đó, MBB là cổ phiếu chiếm tỷ trọng lớn nhất với 5,4% và là cổ phiếu chiếm tỷ trọng lớn thứ 3 trong danh mục quỹ.

Top 10 cổ phiếu lớn nhất danh mục T.Rowe Price Frontier Markets Fund vào thời điểm cuối tháng 8 còn có một cổ phiếu Việt Nam khác là FPT với tỷ trọng 2,8%.

Ngoài 2 quỹ kể trên, Magna New Frontiers Fund cũng là một trường hợp nâng mạnh tỷ trọng cổ phiếu Việt Nam, vượt qua benchmark MSCI Frontier Markets Index.

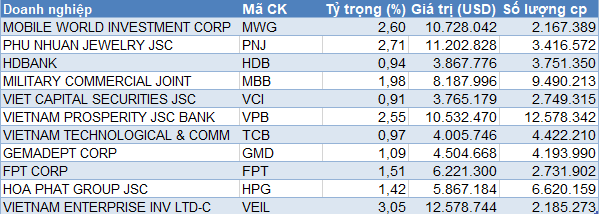

Magna New Frontiers Fund là quỹ thành viên của Magna Umbrella Fund PLC, một công ty đầu tư tài chính có trụ sở tại Ireland và được Ngân hàng Trung ương Ireland ủy quyền đầu tư tài chính. Theo số liệu ngày 23/9, quy mô danh mục Magna New Frontiers Fund lên tới 413 triệu Euro (khoảng 454 triệu USD).

Trong đó, các cổ phiếu Việt Nam chiếm tổng tỷ trọng khoảng 16,7% (khoảng 76 triệu USD). Ngoài ra, quỹ còn nắm giữ xấp xỉ 2,19 triệu chứng chỉ quỹ Vietnam Enterprise Investments Limited (VEIL). Tại Việt Nam, VEIL là cái tên không xa lạ bởi đây là quỹ lớn nhất do Dragon Capital quản lý với danh mục khoảng 1,5 tỷ USD đầu tư vào cổ phiếu Việt Nam.

Tỷ trọng chứng chỉ quỹ VEIL trong danh mục Magna New Frontiers Fund lên tới 3,05%, lớn thứ 5 trong danh mục đầu tư của quỹ.

Như vậy, nếu tính cả VEIL thì tỷ trọng đầu tư của Magna New Frontiers Fund vào Việt Nam lên tới 19,75%, nhỉnh hơn đôi chút so với Kuwait (19,6%) và cao hơn benchmark (18,48%).

Cổ phiếu Việt Nam trong danh mục Magna New Frontiers Fund

Dòng tiền Frontier Markets sẽ còn đổ mạnh vào thị trường Việt Nam

Chưa tính đến việc tỷ trọng cổ phiếu Việt Nam trong rổ MSCI Frontier Markets Index sẽ được tăng lên 25,2% vào giữa năm 2020 khi Kuwait được nâng hạng thị trường thì từ nay đến cuối năm, nhiều khả năng thị trường Việt Nam vẫn tiếp tục đón nhận dòng vốn từ các quỹ Frontier Markets, đặc biệt từ các quỹ đang có tỷ trọng cổ phiếu Việt Nam trong danh mục thấp hơn benchmark.

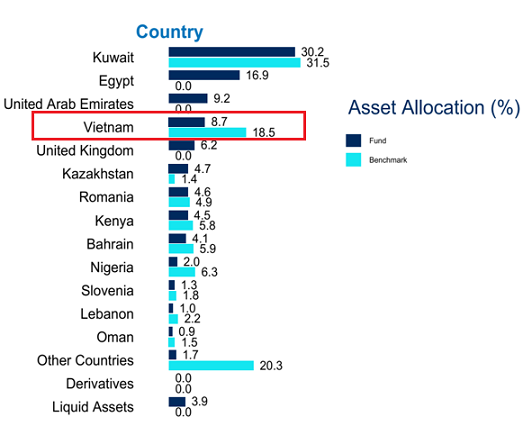

Schroder ISF Frontier Markets, quỹ đầu tư có quy mô xấp xỉ 1 tỷ USD là cái tên tiềm năng sẽ gia tăng đầu tư vào Việt Nam. Theo số liệu tại ngày 31/8, tỷ trọng cổ phiếu Việt Nam trong danh mục Schroder ISF Frontier Markets chỉ là 8,7%, thấp hơn nhiều so với con số 18,48% trong rổ MSCI Frontier Markets Index mà quỹ sử dụng làm benchmark.

Quỹ tỷ đô Schroder ISF Frontier Markets có thể nâng tỷ trọng Việt Nam?

Thống kê quá khứ cho thấy, 2 thị trường có tỷ trọng lớn nhất trong rổ MSCI Frontier Markets Index thường được Schroder ISF Frontier Markets nắm giữ tỷ trọng khá sát benchmark. Trước đây là trường hợp Kuwait và Argentina (trước khi bị loại khỏi Frontier Markets). Do đó, chúng ta có thể kỳ vọng Schroder ISF Frontier Markets sẽ gia tăng tỷ trọng cổ phiếu Việt Nam trong thời gian tới.

Nếu được nâng tỷ trọng đúng với benchmark là 18,48%, ước tính quỹ sẽ mua thêm khoảng 100 triệu USD cổ phiếu Việt Nam (2.300 tỷ đồng).

Hiện tại, trong top 10 cổ phiếu lớn nhất danh mục Schroder ISF Frontier Markets mới chỉ có 1 cái tên Việt Nam góp mặt là VinGroup (VIC) với tỷ trọng 3,4%.

Minh Anh

Theo Trí thức trẻ

Financial Times: Các quỹ thị trường mới nổi đang đầu tư mạnh vào chứng khoán Việt Nam

Các nhà quản lý quỹ thường thận trong và không đầu tư quá nhiều vào các thị trường, vốn không nằm trong chỉ số mà các quỹ thường mô phỏng.

Ảnh: Tinnhanchungkhoan.vn

Dù vậy, khoảng 1/5 các nhà quản lý vốn cổ phần thị trường mới nổi (EM) hiện đang sở hữu cổ phiếu tại Việt Nam, mặc dù đất nước không nằm trong chỉ số MSCI, FT nhận định.

Cụ thể, 19,7% quỹ đầu tư EM trên toàn cầu hiện đang nắm giữ cổ phiếu Việt Nam, gấp ba lần so với đầu năm 2014, theo dữ liệu từ Copley Fund Research, vốn theo dõi 193 quỹ với lượng tài sản kết hợp trị giá 350 tỷ USD.

Con số này minh chứng cho sự hào hứng của các nhà đầu tư ngoại với Việt Nam, vốn được cho là người chiến thắng lớn nhất từ cuộc chiến thương mại Mỹ - Trung, với một loạt các công ty chuyển đến đây để thoát khỏi thuế quan thương mại ngày càng leo thang.

"Từ góc độ nhà đầu tư, Việt Nam là nước hưởng lợi từ căng thẳng Mỹ - Trung", ông Steven Holden, giám đốc điều hành của Copley Fund Research, cho biết.

Ông Roddy Snell, người quản lý Quỹ Baillie Gifford Pacific, phân bổ 11,3% danh mục vào cổ phiếu Việt Nam, cho biết đây là "câu chuyện tăng trưởng cơ cấu tốt nhất ở châu Á (trừ Nhật Bản), tại các thị trường mới nổi".

Theo dữ liệu của Copley, kể từ năm 2011, bối cảnh kinh tế vĩ mô toàn cầu đã thúc đẩy ngày càng nhiều nhà quản lý quỹ đến Việt Nam, và đất nước hiện chiếm 0,26% danh mục của các quỹ thị trường mới nổi toàn cầu.

Mặc dù đây không phải là một con số lớn, nhưng đó là một động thái khác thường của các nhà quản lý danh mục đầu tư EM, khi họ phân bổ danh mục với một tỷ lệ như vậy vào thị trường mới nổi hoặc cận biên không nằm trong chỉ số MSCI.

Việt Nam dự kiến sẽ đạt tiêu chuẩn của MSCI vào tháng 5 năm 2020. Phân bổ danh mục của các quỹ EM vào Việt Nam nhiều gấp 2,5 lần so với Ả Rập Saudi và cao hơn cả Cộng hòa Séc và Pakistan, vốn là những nước nằm trong chỉ số MSCI.

1. Tỷ lệ số quỹ thị trường mới nổi có đầu tư vào Việt Nam (đường màu xanh, tham chiếu cột bên trái)

2. Tỷ trong phân bổ danh mục của các quỹ thị trường mới nổi vào chứng khoán Việt Nam (đường màu đỏ, tham chiếu cột bên phải).

Chuyên gia quốc tế nhận định rằng, nhờ vị thế giao thương độc đáo của mình, Việt Nam đã thành công trong việc thu hút các nhà sản xuất nước ngoài quy mô lớn, xu hướng này tăng tốc sau khi Washington áp thuế quan thương mại lên Trung Quốc, điều này giúp Việt Nam có thặng dư thương mại song phương lớn thứ năm với Mỹ, chỉ sau Trung Quốc, Mexico, Nhật Bản và Đức.

Trong khi điều này có lợi cho nền kinh tế Việt Nam, việc thu hút FDI từ các công ty đa quốc gia vào Việt Nam cũng không phải là sự đảm bảo rằng, dòng vốn sẽ chảy mạnh vào chứng khoán Việt Nam

Thay vào đó, các nhà quản lý quỹ lại tập trung vào các cổ phiếu và lĩnh vực tại Việt Nam, mà họ tin rằng sẽ được hưởng lợi từ chi tiêu tiêu dùng, đầu tư và tăng trưởng kinh tế.

Ông Snell nói rằng Việt Nam có "nhiều công ty tốt và đang được giao dịch với định giá rẻ: với cùng tốc độ tăng trưởng, giá cổ phiếu của các công ty Việt Nam đang thấp hơn 40-50% so với các công ty cùng ngành tại các nước khác tại Châu Á". Hơn nữa, ông lập luận rằng thanh khoản không còn là mối lo ngại lớn, khi giá trị giao dịch trên thị trường chứng khoán Việt Nam hiện đã lên mức khoảng 300 triệu USD/ngày.

Tuy nhiên, một số rào cản vẫn còn, chẳng hạn như giới hạn nước ngoài sở hữu đối với một số cổ phiếu. Đây là lý do chính khiến Việt Nam cho đến nay vẫn chưa được đưa vào chỉ số MSCI, FT nhận định.

Những giới hạn này đồng nghĩa các nhà đầu tư ngoại thường phải một mức giá cao hơn giá niêm yết trên sàn giao dịch, để mua lại cổ phiếu từ các nhà đầu tư nước ngoài khác, khi tỷ lệ sở hữu nước ngoài của cổ phiếu đó đã chạm trần giới hạn sở hữu.

Ông Mr Snell chia sẻ với FT rằng: "Đó là một trong những lý do chính khiến chúng tôi không đầu tư nhiều vào Việt Nam. Chúng tôi muốn mua cổ phiếu của CTCP Đầu tư Thế Giới Di Động (HoSE: MWG) nhưng hiện tại phải mua với mức giá cao hơn 30%."

Dù vậy, ông Holden vẫn lạc quan về triển vọng của thị trường chứng khoán Việt Nam, vì cho rằng đất nước sẽ sớm được đưa vào chỉ số MSCI. Ông cho biết: "Nhiều khả năng khả năng thị trường chứng khoán Việt Nam sẽ được thêm vào danh sách theo dõi của MSCI để nâng cấp thành thị trường mới nổi. Và các quỹ có thể sẽ gia tăng đầu tư vào Việt Nam nếu điều này trở thành hiện thực".

Nguồn FT

Cổ phiếu POW - Tâm điểm đầu tư  Vừa qua, Tổng công ty Điện lực Dầu khí Việt Nam - CTCP (PV Power, mã chứng khoán: POW) đã đứng trong Top 50 công ty niêm yết tốt nhất Việt Nam năm 2019 do Tạp chí Forbes bình chọn. Đây là sự ghi nhận cho những nỗ lực của PV Power sau 1 năm kể từ khi chính thức trở thành công...

Vừa qua, Tổng công ty Điện lực Dầu khí Việt Nam - CTCP (PV Power, mã chứng khoán: POW) đã đứng trong Top 50 công ty niêm yết tốt nhất Việt Nam năm 2019 do Tạp chí Forbes bình chọn. Đây là sự ghi nhận cho những nỗ lực của PV Power sau 1 năm kể từ khi chính thức trở thành công...

Sự thật ngỡ ngàng người đàn ông chui qua cửa kính taxi kêu cứu trên cao tốc00:46

Sự thật ngỡ ngàng người đàn ông chui qua cửa kính taxi kêu cứu trên cao tốc00:46 Ý tưởng gây sốc của Tổng thống Trump về Dải Gaza08:59

Ý tưởng gây sốc của Tổng thống Trump về Dải Gaza08:59 Tiết lộ về nữ doanh nhân ở Hải Dương nhảy xuống hồ cứu 3 cháu bé02:38

Tiết lộ về nữ doanh nhân ở Hải Dương nhảy xuống hồ cứu 3 cháu bé02:38 Công an bắt giữ một số đối tượng đánh người, cướp giật tài sản ở chùa Kim Tiên01:18

Công an bắt giữ một số đối tượng đánh người, cướp giật tài sản ở chùa Kim Tiên01:18 Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31

Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31 Bộ Công an đề nghị mở rộng điều tra đường dây lừa đảo hơn 13.000 người03:26

Bộ Công an đề nghị mở rộng điều tra đường dây lừa đảo hơn 13.000 người03:26 Iran công bố tên lửa đạn đạo mới nhất08:23

Iran công bố tên lửa đạn đạo mới nhất08:23 Lọ Lem diện áo nhỏ xíu, nhún nhảy hút triệu view, còn được bố ruột làm điều này!03:16

Lọ Lem diện áo nhỏ xíu, nhún nhảy hút triệu view, còn được bố ruột làm điều này!03:16 Ông Trump cấm người chuyển giới tham gia các môn thể thao dành cho nữ08:45

Ông Trump cấm người chuyển giới tham gia các môn thể thao dành cho nữ08:45 Nga sắp cho chạy thử 'chiến hạm mạnh nhất thế giới' sau cuộc đại tu?10:04

Nga sắp cho chạy thử 'chiến hạm mạnh nhất thế giới' sau cuộc đại tu?10:04 Máy bay rơi gần trung tâm thương mại ở Mỹ, nhiều người thương vong03:42

Máy bay rơi gần trung tâm thương mại ở Mỹ, nhiều người thương vong03:42Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Gặp gỡ mừng Xuân Ất Tỵ và kỷ niệm 95 năm thành lập Đảng tại Brazil

Thế giới

15:57:48 08/02/2025

Hình ảnh một người bị khiêng khỏi sự kiện của nhóm nam triệu bản dấy lên lo ngại

Nhạc quốc tế

15:55:51 08/02/2025

Giải pháp hai nhà nước là con đường duy nhất cho hòa bình lâu dài ở Trung Đông

Uncat

15:55:14 08/02/2025

Nóng: 700 ngàn người dậy sóng trước clip Taylor Swift - Miley Cyrus công khai cạch mặt nhau tại Grammy

Sao âu mỹ

15:52:11 08/02/2025

Dự báo chi tiết vận mệnh 12 con giáp 2025: Mùi "khổ tận cam lai", đầu năm nhiều thử thách, cuối năm đón ngọt ngào

Trắc nghiệm

15:29:09 08/02/2025

Hành khách trong vụ tai nạn ở Phú Yên: Đi Đà Lạt chụp ảnh cưới thì bị nạn

Tin nổi bật

15:27:26 08/02/2025

Lừa giải hạn, chiếm đoạt hơn 1 tỷ đồng

Pháp luật

15:24:08 08/02/2025

Cụ bà 100 tuổi không chịu nghỉ hưu vẫn vui vẻ đi làm nhờ bí quyết có "1-0-2"

Netizen

15:07:18 08/02/2025

Sự thật đằng sau drama cướp hit hot nhất đầu năm

Nhạc việt

14:23:39 08/02/2025

Anh Trai vướng nghi ngờ học vấn nóng nhất hiện nay bị khui clip từ 7 năm trước, phơi bày luôn tính cách thật

Sao việt

14:15:46 08/02/2025

PNJ phát hành 2,6 triệu cổ phiếu cho lãnh đạo chủ chốt với giá bằng 1/4 thị giá

PNJ phát hành 2,6 triệu cổ phiếu cho lãnh đạo chủ chốt với giá bằng 1/4 thị giá ADB: Môi trường bên ngoài suy yếu, kinh tế Việt Nam vẫn vững vàng

ADB: Môi trường bên ngoài suy yếu, kinh tế Việt Nam vẫn vững vàng

Chứng khoán châu Á tăng sau khi Trung Quốc kích thích kinh tế

Chứng khoán châu Á tăng sau khi Trung Quốc kích thích kinh tế Lo ngại căng thẳng thương mại leo thang, dòng tiền rút khỏi các quỹ ETFs trong tuần 5-9/8

Lo ngại căng thẳng thương mại leo thang, dòng tiền rút khỏi các quỹ ETFs trong tuần 5-9/8 Thị trường chứng khoán Việt Nam có thể đón dòng vốn tỷ USD nếu được FTSE nâng hạng

Thị trường chứng khoán Việt Nam có thể đón dòng vốn tỷ USD nếu được FTSE nâng hạng Chứng khoán châu Á đồng loạt khởi sắc trong phiên 23/7

Chứng khoán châu Á đồng loạt khởi sắc trong phiên 23/7 Tuần 8-12/7: Xu hướng tăng điểm tiếp tục duy trì, rung lắc là cơ hội tăng tỷ trọng cổ phiếu?

Tuần 8-12/7: Xu hướng tăng điểm tiếp tục duy trì, rung lắc là cơ hội tăng tỷ trọng cổ phiếu? Hợp đồng tương lai - Công cụ thúc đẩy sự phát triển của thị trường TPCP cơ sở

Hợp đồng tương lai - Công cụ thúc đẩy sự phát triển của thị trường TPCP cơ sở Danh tính các nạn nhân tử vong trong xe khách bị lật ở Phú Yên

Danh tính các nạn nhân tử vong trong xe khách bị lật ở Phú Yên Nóng: Tro cốt Từ Hy Viên bị phản đối đặt tại nhà, gia đình phải đưa ra quyết định an táng gây xót xa

Nóng: Tro cốt Từ Hy Viên bị phản đối đặt tại nhà, gia đình phải đưa ra quyết định an táng gây xót xa Nữ sinh mất tích bí ẩn ở TPHCM được tìm thấy tại Trung Quốc

Nữ sinh mất tích bí ẩn ở TPHCM được tìm thấy tại Trung Quốc

Chồng Hàn đăng ảnh kỷ niệm 3 năm ngày cưới Từ Hy Viên, cộng đồng mạng không cầm được nước mắt

Chồng Hàn đăng ảnh kỷ niệm 3 năm ngày cưới Từ Hy Viên, cộng đồng mạng không cầm được nước mắt Hoa hậu Kỳ Duyên đã căng: Phản pháo gắt khi bị đùa quá lố chuyện giới tính

Hoa hậu Kỳ Duyên đã căng: Phản pháo gắt khi bị đùa quá lố chuyện giới tính Bức ảnh 400 nghìn lượt thích "vạch trần" bí mật của Sơn Tùng - Hải Tú

Bức ảnh 400 nghìn lượt thích "vạch trần" bí mật của Sơn Tùng - Hải Tú Thi thể thiếu niên 16 tuổi bị cột vào đầu bơm nước, nổi trên kênh ở Đồng Tháp

Thi thể thiếu niên 16 tuổi bị cột vào đầu bơm nước, nổi trên kênh ở Đồng Tháp Đàm Vĩnh Hưng mất hơn 4 ngón chân?

Đàm Vĩnh Hưng mất hơn 4 ngón chân? NS Lê Quốc Nam tiếp tục lên tiếng sau khi tố Minh Dự: "Tôi nhận lời xin lỗi, họ xin làm sự việc nhẹ lại"

NS Lê Quốc Nam tiếp tục lên tiếng sau khi tố Minh Dự: "Tôi nhận lời xin lỗi, họ xin làm sự việc nhẹ lại" Thông tin mới vụ xe tải cán qua người đi xe máy 2 lần trên Quốc lộ 51 ở Đồng Nai

Thông tin mới vụ xe tải cán qua người đi xe máy 2 lần trên Quốc lộ 51 ở Đồng Nai Bức ảnh làm lộ chuyện 2 con Từ Hy Viên bị bỏ bê nghiêm trọng sau khi đột ngột mất mẹ

Bức ảnh làm lộ chuyện 2 con Từ Hy Viên bị bỏ bê nghiêm trọng sau khi đột ngột mất mẹ Nghẹn ngào khoảnh khắc 2 con của Từ Hy Viên cùng cha dượng đưa tro cốt mẹ về nước

Nghẹn ngào khoảnh khắc 2 con của Từ Hy Viên cùng cha dượng đưa tro cốt mẹ về nước Châu Du Dân 2 lần đưa tang tình cũ: Trầm cảm vì mất Hứa Vỹ Luân, 18 năm sau bi kịch lặp lại với Từ Hy Viên

Châu Du Dân 2 lần đưa tang tình cũ: Trầm cảm vì mất Hứa Vỹ Luân, 18 năm sau bi kịch lặp lại với Từ Hy Viên Ca sĩ Lynda Trang Đài sau khi bị bắt vì ăn trộm: Có động thái lạ trên MXH, dàn sao hé lộ tình trạng bất ổn

Ca sĩ Lynda Trang Đài sau khi bị bắt vì ăn trộm: Có động thái lạ trên MXH, dàn sao hé lộ tình trạng bất ổn

Bạn thân tiết lộ tình trạng của Uông Tiểu Phi: Tái phát bệnh tâm thần, liên tục gào thét "Tôi muốn chết"

Bạn thân tiết lộ tình trạng của Uông Tiểu Phi: Tái phát bệnh tâm thần, liên tục gào thét "Tôi muốn chết"