Động lực tăng cho VNIndex vẫn còn: Cổ phiếu nào nên lưu tâm trong tháng 12?

Nhịp thoái lui nếu diễn ra có thể được hỗ trợ bởi vùng 986 điểm của VNIndex, và đây là cơ hội nhà đầu tư có thể tận dụng để tìm kiếm lợi nhuận tốt trong xu hướng tăng chủ đạo của thị trường.

Nhận định về triển vọng thị trường và cơ hội đầu tư cho tháng 12, SSI Research cho rằng, vắc-xin tiến triển khả quan sẽ tác động tích cực đến thị trường.

Theo Tổ chức Y tế thế giới (WHO), hiện có đến 49 ứng viên vắc-xin phòng Covid-19 đang trong giai đoạn thử nghiệm. Cuộc đua điều chế vắc-xin đang tăng tốc khi 3 nhà phát triển Pfizer-BioNTec, Moderna, Oxford-AstraZeneca lần lượt công bố hiệu quả trên 90% trong giai đoạn thử nghiệm cuối cùng và hướng đến việc sản xuất vào năm 2021.

Tiến trình từ cấp phép đến khi có thể sản xuất và phân phối đại trà có thể không diễn ra trong thời gian ngắn nhưng các thông tin về diễn biến tích cực của vắc-xin rất tốt cho thị trường chứng khoán khi giúp (i) Rủi ro biến động trên thị trường giảm đi và (ii) Tăng kỳ vọng vào quá trình hồi phục nhanh của các nền kinh tế.

Từ góc nhìn kỹ thuật, VNIndex đã vượt cột mốc kháng cự tâm lý mạnh nằm tại 1.000 điểm vào cuối tháng. Khối lượng giao dịch liên tục đi lên cho thấy dòng tiền vẫn tiếp tục đi vào thị trường, là động lực rất lớn giúp chỉ số hồi phục nhanh trở lại sau những nhịp điều chỉnh. Động lực này hiện vẫn đang mạnh mẽ, nhiều khả năng VNIndex sẽ tiếp tục đi lên và tiệm cận vùng kháng cự 1.030-1.040 điểm trong thời gian tới.

Định giá thị trường lên cao so với tháng trước nhưng vẫn ở mức hấp dẫn khi nhìn vào kỳ vọng

Tăng trưởng về điểm số trong tháng đã đưa hệ số PE 2020 và 2021 của nhóm cổ phiếu trong phạm vi nghiên cứu của SSI Research lên 18,6 lần và 15,3 lần vào ngày 01/12, cao hơn so với mức 17,49 lần và 14,3 lần được cập nhập vào ngày 06/11.

Thanh khoản liên tục duy trì ở nền cao kỷ lục củng cố cho quan điểm thị trường đang phản ánh kỳ vọng vào sự hồi phục mạnh của lợi nhuận doanh nghiệp từ năm 2021. So với các nước trong khu vực, hệ số PE hiện tại của Việt Nam cũng cho thấy một mức hấp dẫn khi nhìn vào triển vọng tăng trưởng kinh tế trong năm 2020 và năm 2021.

Động lực từ nhóm cổ phiếu Ngân hàng

Video đang HOT

13 ngân hàng thuộc phạm vi nghiên cứu của SSI Research (chiếm 30,6% vốn hóa SSI Coverage và 27,4% vốn hóa HOSE) đã ghi nhận KQKD đáng khích lệ trong Q3.2020 với tổng LNTT đạt 29,7 nghìn tỷ đồng ( 6,6% so với cùng kỳ).

Nếu loại trừ mức sụt giảm 21% LNTT của VCB, LNTT của nhóm ngân hàng trong Q3 đã tăng 14,7% so với cùng kỳ nhờ tổng thu nhập hoạt động tăng trưởng mạnh và đà tăng của chi phí dự phòng và chi phí hoạt động chậm lại.

Đáng chú ý, có diễn biến trái chiều về mức trích lập dự phòng giữa các NHTM nhà nước và NHTM CP khi VCB và CTG có mức trích lập dự phòng tăng từ 35% -39% thì ở nhóm NHTM CP lại giảm 10,7% so với cùng kỳ.

Như vậy, triển vọng chung của ngành ngân hàng tốt hơn so với ước tính trước đây do ít bị ảnh hưởng từ đợt bùng phát thứ 2 của dịch Covid-19 nên chúng tôi nâng đánh giá lên Khả quan đối với ngành trong năm 2021. Triển vọng và các thông tin liên quan đến cổ tức bằng cổ phiếu sẽ hỗ trợ tăng giá của cổ phiếu ngân hàng trong Q4.2020, qua đó cũng sẽ tác động tích cực lên thị trường chung.

Nhịp thoái lui nếu diễn ra có thể được hỗ trợ bởi vùng 986 điểm của VNIndex

Với những luận điểm đó, SSI Research nhận định, cuộc bầu cử tổng thống Mỹ gần như đã ngã ngũ và diễn biến khả quan của vắc-xin giúp nhà đầu tư trên thị trường lạc quan hơn về triển vọng hồi phục kinh tế.

Thị trường Việt Nam đã tăng điểm liên tiếp từ tháng 8 đến tháng 11 và ghi nhận sự hồi phục kinh ngạc từ mức đáy trong năm 2020. SSI Research nhận thấy động lực tăng cho thị trường vẫn còn cho tháng cuối năm nhờ vào các chỉ số vĩ mô tháng 11 tiếp tục phục hồi vững chắc và tín hiệu khả quan khá rõ từ dòng vốn đầu tư vào cổ phiếu.

Dù lạc quan với đà tăng của thị trường, SSI Research cũng lưu ý về rủi ro khi xuất hiện các ca nhiễm Covid-19 mới ngay tại TP. HCM và rủi ro điều chỉnh kỹ thuật khi chỉ số VNIndex tiến gần đến 1.030 điểm là mốc cao nhất hình thành từ cuối năm 2018 và cả năm 2019.

Nhịp thoái lui nếu diễn ra có thể được hỗ trợ bởi vùng 986 điểm của VNIndex, và đây là cơ hội nhà đầu tư có thể tận dụng để tìm kiếm lợi nhuận tốt trong xu hướng tăng chủ đạo của thị trường.

Nhóm ngành nào nhà đầu tư nên lưu tâm trong tháng 12?

Do đó, SSI Research đề xuất đầu tư trong tháng 12 vẫn tiếp tục là ngành ngân hàng do đây là ngành được hưởng lợi rất rõ từ môi trường lãi suất thấp và rủi ro nợ xấu đang ở mức thấp hơn so với kỳ vọng do khả năng kiểm soát dịch nhanh chóng của Việt Nam. 3 cổ phiếu ngân hàng gồm CTG, MBB và TCB.

SSI dự đoán các cổ phiếu được hỗ trợ bởi các yếu tố tích cực ngay trong quý 4 như GMD, DXG, SZC, FPT và VHC sẽ có mức tăng tốt hơn so với thị trường chung.

SSI cũng tin rằng đây vẫn là thời điểm tốt để quan tâm đến các cổ phiếu thuộc các ngành bị ảnh hưởng nặng bởi dịch bệnh năm nay và có khả năng bật lại tích cực năm 2021 như MWG, PLX và SAB.

Ngoài ra ngành đường (QNS, SBT) dự kiến cũng sẽ có những chính sách hỗ trợ trong năm 2021 bên cạnh việc giá đường tăng là nhân tố hỗ trợ.

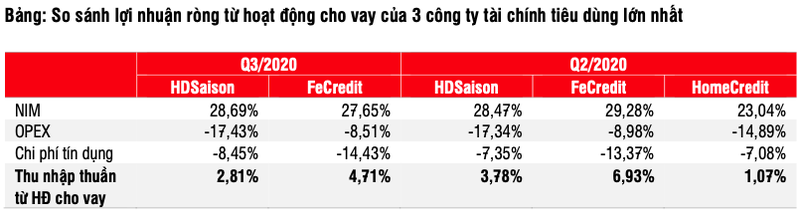

IPO FeCredit có thể hoàn thành trong quý 3/2021

Ban lãnh đạo ước tính IPO FeCredit trong năm 2021. Gần đây, VPB đã đàm phán lại với một đối tác quan trọng và hy vọng có thể đàm phán thành công trong 5-6 tháng tới, nhờ đó thương vụ này có thể hoàn thành trong quý 3/2021.

Theo báo cáo phân tích cổ phiếu VPB của SSI Research vừa công bố, việc IPO/chuyển nhượng thành công cổ phần của công ty con FeCredit trong năm 2021 sẽ giúp nhà băng này củng cố bảng cân đối kế toán và vị thế để giải quyết các tài sản có vấn đề tốt hơn.

Gần đây, VPB đã đàm phán lại với một đối tác quan trọng và hy vọng có thể thành công trong 5-6 tháng tới, nhờ đó thương vụ này có thể hoàn thành trong Q3/2021. Ban lãnh đạo cũng kỳ vọng định giá FeCredit ở mức trên 3 lần PB.

Nhờ đó, VPBank sẽ có thêm thu nhập từ IPO FeCredit.

Trong 9T2020, tăng trưởng tín dụng được thúc đẩy bởi khách hàng doanh nghiệp do ngân hàng kiểm soát chặt chẽ hơn đối với các khoản vay tín chấp. Theo ban lãnh đạo VPBank, cho vay bán lẻ sẽ bắt đầu tăng trưởng trở lại trong Q4/2020 và năm 2021.

FeCredit ước tính có thể nới lỏng tiêu chí cho vay nghiêm ngặt hiện nay khi đội ngũ quản trị rủi ro của Công ty cảm thấy môi trường kinh doanh đã phù hợp để đẩy mạnh hoạt động kinh doanh trở lại.

Nhu cầu thị trường vẫn mạnh mẽ đến trong 9 tháng đầu năm 2020, nhưng FeCredit đã chủ động thắt chặt giải ngân các khoản vay mới để kiểm soát rủi ro tín dụng. Tăng trưởng được kỳ vọng sẽ hồi phục vào năm 2021 ở mức từ 10% -15% mỗi năm.

Với những phân tích đó, SSI Research tiếp tục cho rằng áp lực trích lập dự phòng tại VPB sẽ chuyển sang năm 2021 và 2022. Tuy nhiên, do nền kinh tế Việt Nam đang trong quá trình phục hồi, SSI tăng giả định tỷ lệ thu hồi nợ tái cấu trúc tăng từ 70% lên 75%.

Theo đó, chi phí dự phòng cho năm 2020 và 2021 ước tính giảm còn 14,9 nghìn tỷ đồng và 17,8 nghìn tỷ đồng, từ dự báo trước đó là 15,4 nghìn tỷ đồng và 18,2 nghìn tỷ đồng.

Do đó, tăng trưởng lợi nhuận trước thuế năm 2020 và 2021 ước tính đạt 10,8% và 10,1% so với cùng kỳ, tương ứng đạt 11,4 nghìn tỷ đồng và 12,6 nghìn tỷ đồng.

SSI Research: Vietjet có thể bù lỗ một phần nhờ bán tàu bay  Trong bối cảnh tỷ lệ chi tiền mặt tăng cao, dòng tiền kinh doanh âm, hoạt động bán và thuê lại tàu bay được kỳ vọng có thể xóa một số khoản lỗ trong hoạt động của Vietjet. Theo cập nhật từ bộ phận phân tích của Công ty Chứng khoán SSI - SSI Research, Công ty CP Hàng không Vietjet (VJC) mới...

Trong bối cảnh tỷ lệ chi tiền mặt tăng cao, dòng tiền kinh doanh âm, hoạt động bán và thuê lại tàu bay được kỳ vọng có thể xóa một số khoản lỗ trong hoạt động của Vietjet. Theo cập nhật từ bộ phận phân tích của Công ty Chứng khoán SSI - SSI Research, Công ty CP Hàng không Vietjet (VJC) mới...

Tạm giữ 6 nghi can liên quan vụ nam sinh bị nhóm người đánh đến nứt sọ01:11

Tạm giữ 6 nghi can liên quan vụ nam sinh bị nhóm người đánh đến nứt sọ01:11 Phút nghẹt thở giải cứu bé gái 9 tuổi bị khống chế bằng dao trên mái nhà00:24

Phút nghẹt thở giải cứu bé gái 9 tuổi bị khống chế bằng dao trên mái nhà00:24 Cảnh sát Việt Nam tìm thấy thi thể bé trai 10 tuổi trong vụ động đất ở Myanmar07:08

Cảnh sát Việt Nam tìm thấy thi thể bé trai 10 tuổi trong vụ động đất ở Myanmar07:08 'Hơn 1 tấn ketamin chưa lọt ra thị trường'06:41

'Hơn 1 tấn ketamin chưa lọt ra thị trường'06:41 Đối tượng uy hiếp bé gái ở Bắc Ninh vẫn 'ngáo đá' sau hơn 1 ngày bị bắt giữ03:23

Đối tượng uy hiếp bé gái ở Bắc Ninh vẫn 'ngáo đá' sau hơn 1 ngày bị bắt giữ03:23 Động đất mạnh ngang 334 bom nguyên tử ở Myanmar, số người chết vượt 1.00003:08

Động đất mạnh ngang 334 bom nguyên tử ở Myanmar, số người chết vượt 1.00003:08 Lạ lùng nhóm người chặn con hẻm quây lưới đánh bóng bàn ở TPHCM01:05

Lạ lùng nhóm người chặn con hẻm quây lưới đánh bóng bàn ở TPHCM01:05 Lý do Viện kiểm sát kháng nghị vụ tài xế đánh người trước Bệnh viện Từ Dũ08:27

Lý do Viện kiểm sát kháng nghị vụ tài xế đánh người trước Bệnh viện Từ Dũ08:27 "Con đường tử thần" tại Kursk khi Nga đánh bật Ukraine khỏi chiến tuyến08:18

"Con đường tử thần" tại Kursk khi Nga đánh bật Ukraine khỏi chiến tuyến08:18 Nga nói sẽ ký thỏa thuận biển Đen nếu Mỹ 'ra lệnh' cho Tổng thống Zelensky08:42

Nga nói sẽ ký thỏa thuận biển Đen nếu Mỹ 'ra lệnh' cho Tổng thống Zelensky08:42 Cháy rừng Hàn Quốc: 15 người chết, chùa 1.300 năm tuổi bị thiêu rụi01:15

Cháy rừng Hàn Quốc: 15 người chết, chùa 1.300 năm tuổi bị thiêu rụi01:15Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Xuất hiện 8 nhân chứng dọa tung thông tin bất lợi về Kim Soo Hyun trong ồn ào hẹn hò trẻ vị thành niên

Sao châu á

13:04:07 02/04/2025

Công an Hòa Bình thông tin vụ ồn ào dàn "TikToker giang hồ" dự sự kiện

Netizen

13:03:35 02/04/2025

Hải phòng một ngày xảy ra 3 vụ tai nạn giao thông khiến 1 người tử vong

Tin nổi bật

13:00:16 02/04/2025

MV mới của HIEUTHUHAI: Trôi tuột, không thoát vòng fan, bạn gái tin đồn bị "réo gọi"

Nhạc việt

12:55:40 02/04/2025

Israel xóa bỏ các mức thuế còn lại đối với hàng hóa nhập khẩu từ Mỹ

Thế giới

12:53:58 02/04/2025

Cầm tờ xét nghiệm ADN trên tay, tôi quyết bỏ vợ chứ không bỏ con

Góc tâm tình

12:33:47 02/04/2025

Marcus Rashford có 'thỏa thuận chuyển nhượng' với MU

Sao thể thao

11:22:32 02/04/2025

Bé trai 14 tuổi bị hoại tử nặng vì đắp thuốc nam chữa bỏng cồn

Sức khỏe

11:20:01 02/04/2025

Giữa trận động đất 7,7 độ, ngôi chùa đứng cheo leo trên tảng đá vàng ở Myanmar vẫn không bị quật ngã

Lạ vui

11:11:04 02/04/2025

Mẹ bỉm sở hữu căn bếp 200 triệu đồ gì cũng có, nhưng bất ngờ lại thiếu 1 thứ khá quen thuộc

Sáng tạo

11:05:09 02/04/2025

VietinBank, PVcomBank, PGBank, Petrolimex, ACV vào diện kiểm toán năm 2021

VietinBank, PVcomBank, PGBank, Petrolimex, ACV vào diện kiểm toán năm 2021 SCIC đấu giá cả lô 2,9 triệu cổ phần một công ty con của Dược Cửu Long

SCIC đấu giá cả lô 2,9 triệu cổ phần một công ty con của Dược Cửu Long

Ngân hàng chạy đua lên sàn

Ngân hàng chạy đua lên sàn Cổ phiếu lập đỉnh mới, Phó Tổng Giám đốc đăng ký mua 1 triệu cổ phiếu MBB để đầu tư

Cổ phiếu lập đỉnh mới, Phó Tổng Giám đốc đăng ký mua 1 triệu cổ phiếu MBB để đầu tư Các ngân hàng đầu tư mạnh vào trái phiếu doanh nghiệp

Các ngân hàng đầu tư mạnh vào trái phiếu doanh nghiệp SSI Research: FTSE ETF thêm PDR, V.N.M ETF thêm SHB trong kỳ cơ cấu quý IV

SSI Research: FTSE ETF thêm PDR, V.N.M ETF thêm SHB trong kỳ cơ cấu quý IV Sóng lớn cuối năm

Sóng lớn cuối năm SSI Research: PVN có thể thoái vốn Đạm Cà Mau vào 2021

SSI Research: PVN có thể thoái vốn Đạm Cà Mau vào 2021

20.000 người tuyên bố ủng hộ "Luật phòng chống Kim Soo Hyun" sau chưa đầy 1 ngày

20.000 người tuyên bố ủng hộ "Luật phòng chống Kim Soo Hyun" sau chưa đầy 1 ngày Sau phút vui nổ trời vì trúng độc đắc tiền tỷ, cha con ra tòa, bạn thân từ mặt

Sau phút vui nổ trời vì trúng độc đắc tiền tỷ, cha con ra tòa, bạn thân từ mặt Mặt mộc đẹp không tỳ vết của nữ chính phim 4 tỷ view, có xứng là ngọc nữ thế hệ mới?

Mặt mộc đẹp không tỳ vết của nữ chính phim 4 tỷ view, có xứng là ngọc nữ thế hệ mới? Sao Việt 2/4: Hoài Linh trở lại điện ảnh, Mỹ Tâm gợi cảm bất ngờ

Sao Việt 2/4: Hoài Linh trở lại điện ảnh, Mỹ Tâm gợi cảm bất ngờ

Toàn cảnh: Vụ kiện tụng tranh chấp tài sản thừa kế giữa vợ và mẹ đẻ cố diễn viên Đức Tiến

Toàn cảnh: Vụ kiện tụng tranh chấp tài sản thừa kế giữa vợ và mẹ đẻ cố diễn viên Đức Tiến Cháy nhà lúc rạng sáng ở quận 8, TP.HCM khiến 3 người tử vong thương tâm

Cháy nhà lúc rạng sáng ở quận 8, TP.HCM khiến 3 người tử vong thương tâm Vợ Đức Tiến kiện mẹ chồng, tranh chấp nhà 14 tỷ đồng ở Thủ Đức: Tung clip được cho là bằng chứng

Vợ Đức Tiến kiện mẹ chồng, tranh chấp nhà 14 tỷ đồng ở Thủ Đức: Tung clip được cho là bằng chứng Hoà Minzy ứng xử 10 điểm khi sản phẩm Bắc Bling đạt 100 triệu view bị chê "nhảm nhí hổ lốn"

Hoà Minzy ứng xử 10 điểm khi sản phẩm Bắc Bling đạt 100 triệu view bị chê "nhảm nhí hổ lốn" Vợ ngất lịm, tử vong khi đưa tang chồng

Vợ ngất lịm, tử vong khi đưa tang chồng Cho mượn xe rồi bị mang đi cầm cố lấy 7 tỷ đồng, bà xã Hoàng Kim Khánh không báo công an mà còn cho vay gần 3 tỷ để chuộc lại

Cho mượn xe rồi bị mang đi cầm cố lấy 7 tỷ đồng, bà xã Hoàng Kim Khánh không báo công an mà còn cho vay gần 3 tỷ để chuộc lại Nghẹt thở: Người đàn ông nhảy qua lối đi bị gãy ở tầng 50 để tìm kiếm vợ con trong trận động đất tại Bangkok

Nghẹt thở: Người đàn ông nhảy qua lối đi bị gãy ở tầng 50 để tìm kiếm vợ con trong trận động đất tại Bangkok Xin nghỉ phép để chuẩn bị cho đám cưới không được, nữ nhân viên ngân hàng Big4 Trung Quốc nhảy lầu tự tử

Xin nghỉ phép để chuẩn bị cho đám cưới không được, nữ nhân viên ngân hàng Big4 Trung Quốc nhảy lầu tự tử Họp báo nước mắt "hại" Kim Soo Hyun: 1 brand quyết không dung thứ, Disney+ ra quyết định quan trọng

Họp báo nước mắt "hại" Kim Soo Hyun: 1 brand quyết không dung thứ, Disney+ ra quyết định quan trọng Diễn viên Việt Anh khác lạ sau thẩm mỹ, ca sĩ Quang Lê vui vì giảm 20kg

Diễn viên Việt Anh khác lạ sau thẩm mỹ, ca sĩ Quang Lê vui vì giảm 20kg

Kim Soo Hyun "tống cổ" viện G khỏi buổi họp báo chiều nay

Kim Soo Hyun "tống cổ" viện G khỏi buổi họp báo chiều nay