Đổi mới ngân hàng 2020: “Thông minh hóa” các chi nhánh

Bạn muốn một chi nhánh ngân hàng như thế nào? Đơn giản là một điểm phục vụ giao dịch tài chính hay nhiều hơn thế, hoặc thậm chí không chi nhánh (branchless banking)?

Tỉ phú Jeff Bezos từng nói: “Lợi nhuận của bạn là cơ hội của tôi”. Ai cũng thấy lợi nhuận của ngành ngân hàng, sẽ như thế nào nếu Amazon đặt chân vào ngành này? Rồi cả Apple, Facebook, Google, Microsoft… cũng sẽ đặt chân vào nữa?

Công ty Tư vấn quản lý Boston Consulting Group (BCG) từng vẽ viễn cảnh: “Nếu một người thực hiện các thao tác tiêu dùng cá nhân hàng ngày trên điện thoại, thì Apple lo hết phần nghiệp vụ ngân hàng cho người đó. Còn về hoạt động doanh nghiệp của người đó trước đây dựa vào 4 ngân hàng đa quốc gia, giờ đây chỉ sử dụng ngân hàng của Google. Đã 10 năm nay, người đó không đặt chân đến bất kỳ chi nhánh ngân hàng nào nữa”.

Đổi mới chi nhánh ngân hàng đang là xu hướng mà tất cả các ngân hàng Việt Nam hướng tới

Chi nhánh ngân hàng vẫn rất cần thiết

Ngày nay, viễn cảnh nói trên chưa xảy ra đối với với các ngân hàng. Khảo sát người tiêu dùng từ BCG năm 2019 với câu hỏi “Bạn muốn ngân hàng của bạn giống như thế nào?”, cho thấy: 37% người nói họ muốn ngân hàng giống như Amazon (biết mình cần gì và muốn có các gợi ý tự động); 29% nói muốn giống như người tư vấn mua sắm cá nhân (biết mình cần gì nhưng chưa biết phải bắt đầu làm từ đâu cho phải); 16% muốn giống như siêu thị (cứ đến là mua được đồ mình cần); 11% muốn giống phòng mạch (không thích thú lắm nhưng phải đến thường xuyên vì đó là điều cần thiết); 6% muốn giống như phòng tập gym (vì nơi đó quan trọng nên muốn đến đó như một thói quen).

Video đang HOT

Khảo sát trên có nghĩa 73% khách hàng ngân hàng luôn muốn phải đến địa điểm cụ thể, gặp người cụ thể, nghe trực tiếp về các sản phẩm ngân hàng, thì họ mới tin được. Một khảo sát khác từ tập đoàn truyền thông Engine Group năm 2019 cho biết, một xã hội phát triển công nghệ như Mỹ chẳng hạn, vẫn rất cần đến các chi nhánh ngân hàng: 88% người Mỹ trưởng thành nói họ cần đến các chi nhánh khi sử dụng các dịch vụ ngân hàng.

Như vậy, điều nhiều người nghi ngại rằng: Sự phát triển của Mobile Banking và Online Banking sẽ “tống tiễn” các chi nhánh ngân hàng là không hiện thực. Đúng là môi trường online mang cho người tiêu dùng sự thuận lợi 24 x 7 x 365 khi truy vấn thông tin và thực hiện các tác vụ ngân hàng cơ bản như chuyển khoản, thanh toán hóa đơn… Nhưng các hoạt động như thế chấp, vay nợ, đầu tư, tài chính cá nhân… không thể thiếu sự hiện diện của các chi nhánh ngân hàng.

Hai môi trường không loại trừ nhau

Báo cáo “2019 Modern Consumer Banking” thực hiện bởi Công ty JRNI cho biết tỉ lệ khách hàng thực hiện các hoạt động ngân hàng qua môi trường online đã giảm so với 2-3 năm trước đó, vì trải nghiệm online không hoàn toàn đáp ứng được kỳ vọng của họ. 54% người trả lời họ nghiên cứu các sản phẩm ngân hàng trên môi trường online, sau đó mua sản phẩm tại một chi nhánh. Khi hỏi tại sao họ thích các hoạt động ở chi nhánh hơn, họ trả lời là do họ được nói chuyện trực tiếp với các chuyên gia ngân hàng. Tức là môi trường online và môi trường chi nhánh hiện hữu không loại trừ nhau.

Ngày nay, trong marketing có hai khái niệm là webrooming (nghiên cứu sản phẩm online và mua sản phẩm tại cửa hàng) và showrooming (nghiên cứu sản phẩm tại cửa hàng và mua sản phẩm online). Cả hai cách đều quan trọng như nhau, đến ông trùm online như Amazon cũng đã mở cửa hàng hiện hữu. Vấn đề với ngân hàng muốn thành công là tạo ra hệ thống bán hàng đa kênh (omnichannel) giúp khách hàng trải nghiệm liền lạc giữa hai môi trường.

Jeff Bezos nhìn thấy lợi nhuận của ngân hàng, Amazon sẽ tiến vào ngành này và thành công? Không thể phớt lờ giả thiết này. Ta đã thấy Netflix tấn công vào HBO ngoạn mục thế nào? Từ một nền tảng công nghệ truyền dữ liệu video theo yêu cầu, Netflix đã tự làm những nội dung bom tấn không thua kênh truyền hình chính thống HBO. Nhà sáng lập của họ Reed Hastings nói: “Mục tiêu của Netflix là trở thành HBO nhanh hơn HBO trở thành chúng tôi”.

Như vậy, các ngân hàng muốn giữ vững trận tuyến thì phải trở thành những ông trùm công nghệ như Amazon nhanh hơn là Amazon bước vào ngành ngân hàng. Họ phải đổi mới mạnh, không chỉ trên các kênh số hóa, mà cả tại mạng lưới chi nhánh của họ.

Đổi mới các chi nhánh ngân hàng

Vấn đề đối với các chi nhánh là gì? Theo Công ty Tư vấn tài chính McKinsey, thứ nhất là chi phí, chiếm từ 1/3 đến 1/2 chi phí hoạt động, tùy theo ngân hàng; Thứ hai là địa điểm, khi có thể ở những địa điểm không hiệu quả; Thứ ba là vận hành, khi ngân hàng không thể duy trì trải nghiệm khách hàng một cách nhất quán ở các chi nhánh, đòi hỏi phải đào tạo nhân sự liên tục; Thứ tư là hoạt động, khi các khách hàng bất mãn vì phải xếp hàng chờ đợi quá lâu…

Hiện nay, các ngân hàng lớn trên thế giới đã nỗ lực tái cấu trúc hoạt động của các chi nhánh. Các ngân hàng như Banco Galacia (Argentina), CaixaBank (Tây Ban Nha), DBS (Singapore), BNZ (New Zealand), Virgin Money (Anh) biến các chi nhánh của họ thành những nơi người ta không nghĩ đó là nơi giao dịch tiền bạc. Đó là những không gian ấm cúng, đầy tính nghệ thuật, để thư giãn, giao lưu, trải nghiệm sản phẩm mới, với nhiều phân khu dành cho cộng đồng, nơi các nhân viên ngồi xen lẫn khách hàng, không có sự ngăn cách như tại các phòng giao dịch truyền thống.

Trong bối cảnh thay đổi về nhân khẩu học mạnh mẽ, ví dụ như dân số ngày một già đi, các hoạt động tiết kiệm, đầu tư, bảo hiểm, quản lý lương hưu… sẽ phát triển mạnh hơn các hoạt động chi tiêu. Do đó, thay đổi hình thức và hoạt động của các chi nhánh là cần thiết, đó phải là nơi để xây dựng niềm tin và lòng trung thành của khách hàng vào ngân hàng, là nơi cung cấp những tư vấn tài chính đầy đủ nhất cho khách hàng.

Với các nghiệp vụ giao dịch bằng tiền mặt khác ở chi nhánh, cải thiện theo hướng giải quyết những vấn đề mà McKinsey đặt ra ở trên: Đóng cửa các chi nhánh không hiệu quả; Áp dụng bán hàng đa kênh (omnichannel) nhằm đồng bộ hóa trải nghiệm khách hàng; Áp dụng các giải pháp sinh trắc học (khuôn mặt và vân tay) nhằm xác thực khách hàng nhanh chóng, giảm chi phí nhân lực, đưa đến trải nghiệm mang tính cá nhân hóa cho từng khách hàng, rút bớt thời gian giao dịch tại chi nhánh cho khách hàng so với trước.

Chi nhánh ngân hàng vẫn đóng vai trò rất quan trọng trong tương lai, tất nhiên là với điều kiện: nó phải trở nên “thông minh” hơn.

Số liệu siêu ấn tượng về sức làm việc của nhân viên ngân hàng

Ước tính trong 3 tháng đầu năm trung bình mỗi nhân viên Techcombank tạo ra hơn 540 triệu đồng doanh thu và hơn 279 triệu đồng lợi nhuận trước thuế.

Dựa trên số liệu báo cáo tài chính quý 1 năm 2020, ngân hàng Techcombank có 11.190 nhân viên. Tổng thu nhập hoạt động hợp nhất của ngân hàng này quý 1 đạt 6 nghìn tỷ đồng, còn lợi nhuận trước thuế đạt 3,1 nghìn tỷ.

Theo đó, ước tính trong 3 tháng đầu năm trung bình mỗi nhân viên Techcombank tạo ra hơn 540 triệu đồng doanh thu và hơn 279 triệu đồng lợi nhuận trước thuế.

Nhìn vào bức tranh hoạt động chung của Techcombank, ngoài việc dẫn đầu khối ngân hàng về hiệu quả thì ngân hàng này cũng nổi tiếng với các quyết sách về nhân sự để thu hút nhân tài. Do đó, mức thu nhập lợi nhuận thuần trên mỗi nhân viên cao vượt mặt bằng chung một phần nhờ vào việc thực hiện các quyết sách quan trọng, góp phần tăng nội lực ngân hàng vừa xây dựng đội ngũ nhân sự gắn kết cùng lộ trình phát triển của Techcombank.

Tiêu biểu mới đây, nhà băng này đã thông qua kế hoạch phát hành hơn 4,7 triệu cổ phiếu ESOP để tăng vốn điều lệ và nhằm khích lệ, gắn kết nhân viên theo chủ trương đã được Đại hội đồng cổ đông thông qua từ những năm trước đó. Song song đó, ban lãnh đạo luôn kiên định với chiến lược xây dựng đội ngũ nhân sự xuất sắc vốn được đào tạo, kế thừa từ nội bộ và chiêu mộ nhân tài từ các tổ chức lớn trên thế giới, nhằm đảm bảo lộ trình trở thành ngân hàng dẫn đầu về hiệu quả và dẫn dắt quá trình số hóa thị trường tài chính Việt Nam.

Bàn về vấn đề này, đại diện Techcombank chia sẻ: Không riêng lĩnh vực ngân hàng mà ở bất cứ ngành nghề nào, sự nhất quán trong định hướng chiến lược để truyền thông đến Cán bộ nhân viên, cũng như chú trọng tạo ra môi trường làm việc khuyến khích, tạo điều kiện tối ưu cho sự sáng tạo là hai yếu tố quan trọng để thúc đẩy hiệu suất làm việc. Lâu nay có quan điểm cho rằng Techcombank là trường đào tạo nhân sự trong ngành để cung cấp nhân sự cho ngành tài chính ngân hàng, do tỉ lệ biến động nhân sự lớn.

Song, theo số liệu báo cáo tại Đại hội đồng cổ đông Techcombank 2020, chỉ số thâm niên trung bình của nhân viên tại đây đạt mức 4,5 năm, cho thấy sự gắn bó lâu dài của nhân viên với tổ chức. Techcombank cũng luôn dẫn đầu về các giải thưởng lớn về nhân sự, như Cúp vàng hạng mục Nhà tuyển dụng của năm 2019 - Giải thưởng quốc tế Stevie Awards; Top 2 Nhà tuyển dụng được yêu thích nhất tại lĩnh vực Tài chính - Ngân hàng do CareerBuilder phối hợp cùng InsightAsia thực hiện; "Nơi làm việc tốt nhất châu Á 2020" do tạp chí nhân sự hàng đầu HR Asia Magazine bình chọn....

Theo Giám đốc Điều hành Techcombank, ông Phùng Quang Hưng, Techcombank thường xuyên tham dự các khảo sát toàn cầu, do các tổ chức xếp hạng uy tín trên thế giới thực hiện, để định vị chính xác ngân hàng đang ở đâu về định hướng chiến lược, về mức độ am hiểu và đồng thuận với chiến lược của cán bộ nhân viên, hay tinh thần gắn kết, phối hợp giữa các đơn vị. Các khảo sát này cũng đo lường văn hóa sáng tạo, năng lực đổi mới của ngân hàng. "Trong năm 2019, kết quả khảo sát của McKinsey đánh giá Techcombank nằm trong Top 25% ngân hàng đứng đầu về mặt sức khỏe tổ chức. Đó là một nền tảng vững chắc cho Techcombank tiếp tục phát triển trong những năm tới" - ông Phùng Quang Hưng chia sẻ.

MSB đặt mục tiêu chia cổ tức 10% trong năm 2020 Năm 2020, Ngân hàng TMCP Hàng hải Việt Nam (MSB) đặt mục tiêu tăng trưởng lợi nhuận trước thuế ở mức 12% so với năm trước, tương đương 1.439 tỷ đồng. Năm 2020, Ngân hàng TMCP Hàng hải Việt Nam (MSB) đặt mục tiêu tăng trưởng lợi nhuận trước thuế ở mức 12% so với năm trước. Ảnh minh họa: MSB. Năm 2020,...

Năm 2020, Ngân hàng TMCP Hàng hải Việt Nam (MSB) đặt mục tiêu tăng trưởng lợi nhuận trước thuế ở mức 12% so với năm trước, tương đương 1.439 tỷ đồng. Năm 2020, Ngân hàng TMCP Hàng hải Việt Nam (MSB) đặt mục tiêu tăng trưởng lợi nhuận trước thuế ở mức 12% so với năm trước. Ảnh minh họa: MSB. Năm 2020,...

Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Ukraine tuyên bố tập kích sâu chưa từng có vào mục tiêu Nga

Thế giới

08:33:26 14/02/2026

Lee Na Young tái xuất ấn tượng, vào vai bảo vệ nạn nhân xâm hại tình dục

Phim châu á

07:58:45 14/02/2026

5 bài thuốc dưỡng nhan từ bạch chỉ

Làm đẹp

07:38:20 14/02/2026

Bộ Y tế ban hành hướng dẫn chẩn đoán và điều trị bệnh do virus Nipah

Tin nổi bật

07:33:04 14/02/2026

Mỹ nhân đang gây bão phim Tết của Trấn Thành: Ca sĩ chăm ra album nhất Vbiz, đắt show hàng đầu thế hệ

Nhạc việt

06:58:19 14/02/2026

Suýt mất mạng vì chủ quan đau dạ dày

Sức khỏe

06:44:59 14/02/2026

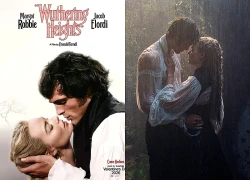

Đồi Gió Hú phiên bản 2026 gắn mác 18+

Phim âu mỹ

06:28:22 14/02/2026

Thu Trang lần đầu lên tiếng sau thất bại

Hậu trường phim

00:18:42 14/02/2026

Khoảnh khắc 2 giây gây bức xúc tại sự kiện của Trấn Thành

Sao việt

00:13:01 14/02/2026

Diễn viên Thư Kỳ tuổi 50 sức khỏe giảm sút

Sao châu á

00:09:34 14/02/2026

Khan hiếm căn hộ du lịch ven biển giá trên dưới 1 tỷ đồng

Khan hiếm căn hộ du lịch ven biển giá trên dưới 1 tỷ đồng Chứng khoán 13/7: Nỗ lực duy trì sự hứng khởi

Chứng khoán 13/7: Nỗ lực duy trì sự hứng khởi

Bầu Đức vẫn đau đầu với gánh nợ của Hoàng Anh Gia Lai

Bầu Đức vẫn đau đầu với gánh nợ của Hoàng Anh Gia Lai Tiếp tục miễn, giảm phí dịch vụ thanh toán điện tử liên ngân hàng

Tiếp tục miễn, giảm phí dịch vụ thanh toán điện tử liên ngân hàng Ngân hàng miễn phí chuyển tiền ủng hộ phòng, chống dịch Covid-19 và hạn hán, xâm nhập mặn

Ngân hàng miễn phí chuyển tiền ủng hộ phòng, chống dịch Covid-19 và hạn hán, xâm nhập mặn Gần 1 triệu tỷ đồng vay nợ không có khả năng trả đúng hạn

Gần 1 triệu tỷ đồng vay nợ không có khả năng trả đúng hạn Khi nào tổ chức tín dụng không cần dự trữ bắt buộc?

Khi nào tổ chức tín dụng không cần dự trữ bắt buộc? Đường vòng và rủi ro tiềm ẩn trong xử lý nợ xấu

Đường vòng và rủi ro tiềm ẩn trong xử lý nợ xấu Cổ phiếu SHB của bầu Hiển tiếp tục tăng trần, khối lượng giao dịch cực 'khủng'

Cổ phiếu SHB của bầu Hiển tiếp tục tăng trần, khối lượng giao dịch cực 'khủng' Choáng với mức lợi nhuận và trích lập dự phòng của SCB

Choáng với mức lợi nhuận và trích lập dự phòng của SCB Đã đến lúc thay đổi luật chơi về PPP

Đã đến lúc thay đổi luật chơi về PPP Bản Việt tiếp tục triển khai sớm Dự án Basel II nâng cao

Bản Việt tiếp tục triển khai sớm Dự án Basel II nâng cao Tỷ giá trung tâm sáng 2/3 giảm 5 đồng

Tỷ giá trung tâm sáng 2/3 giảm 5 đồng Đằng sau mối quan hệ 17.000 tỷ của Masan và Techcombank

Đằng sau mối quan hệ 17.000 tỷ của Masan và Techcombank Chân dung giang hồ "Tài đen" cướp ngân hàng ở Gia Lai

Chân dung giang hồ "Tài đen" cướp ngân hàng ở Gia Lai 18 ngày lẩn trốn "hơn phim hành động" của 2 tên cướp ngân hàng ở Gia Lai

18 ngày lẩn trốn "hơn phim hành động" của 2 tên cướp ngân hàng ở Gia Lai 'Phản xạ chớp nhoáng' giúp tướng Nga thoát chết trong vụ ám sát

'Phản xạ chớp nhoáng' giúp tướng Nga thoát chết trong vụ ám sát Trấn Thành nói gì với mỹ nhân mình từng yêu đơn phương trên thảm đỏ mà khiến MXH bùng nổ?

Trấn Thành nói gì với mỹ nhân mình từng yêu đơn phương trên thảm đỏ mà khiến MXH bùng nổ? Người phụ nữ 24 tuổi khó chịu ở mí mắt, bác sĩ sốc khi gắp ra thứ 'đáng sợ' chi chít trên mi

Người phụ nữ 24 tuổi khó chịu ở mí mắt, bác sĩ sốc khi gắp ra thứ 'đáng sợ' chi chít trên mi Xuất hiện phim Hoa ngữ lập công vực dậy cả nhà đài, nữ chính còn đạt kỷ lục 59 năm mới có 1 lần mới oách

Xuất hiện phim Hoa ngữ lập công vực dậy cả nhà đài, nữ chính còn đạt kỷ lục 59 năm mới có 1 lần mới oách Nổ tung MXH: Song Hye Kyo trượt tay đăng ảnh má kề má với 1 người hậu ly hôn Song Joong Ki

Nổ tung MXH: Song Hye Kyo trượt tay đăng ảnh má kề má với 1 người hậu ly hôn Song Joong Ki 'Miêu nữ' Halle Berry táo bạo ở tuổi 60, tuyên bố không sợ hết thời

'Miêu nữ' Halle Berry táo bạo ở tuổi 60, tuyên bố không sợ hết thời Virus Nipah tử vong tới 75%: Hướng dẫn điều trị mới nhất

Virus Nipah tử vong tới 75%: Hướng dẫn điều trị mới nhất Tin nổi không: Đây mà là con trai của sao nam Running Man bị ghét nhất ư?

Tin nổi không: Đây mà là con trai của sao nam Running Man bị ghét nhất ư? Tài tử Ngã Rẽ Cuộc Đời qua đời vì bạo bệnh, vợ con ở lại lâm cảnh khốn cùng

Tài tử Ngã Rẽ Cuộc Đời qua đời vì bạo bệnh, vợ con ở lại lâm cảnh khốn cùng Ba giám đốc và một công chức thuế bị khởi tố vì mua bán trái phép hóa đơn

Ba giám đốc và một công chức thuế bị khởi tố vì mua bán trái phép hóa đơn Review nóng Thỏ Ơi!: Phim hay nhất của Trấn Thành, 1 mỹ nhân diễn đỉnh tột độ ở mọi khung hình

Review nóng Thỏ Ơi!: Phim hay nhất của Trấn Thành, 1 mỹ nhân diễn đỉnh tột độ ở mọi khung hình Tạm giam thanh niên xâm hại bé trai 12 tuổi rồi quay clip bán ra nước ngoài

Tạm giam thanh niên xâm hại bé trai 12 tuổi rồi quay clip bán ra nước ngoài Chôn trái phép hơn 1.147 tấn xỉ than, giám đốc công ty ở Tây Ninh bị bắt

Chôn trái phép hơn 1.147 tấn xỉ than, giám đốc công ty ở Tây Ninh bị bắt Tài xế xe Bentley bị bắt sau vụ đuổi đánh người ở TP HCM

Tài xế xe Bentley bị bắt sau vụ đuổi đánh người ở TP HCM Thắt lòng tin nhắn cuối cùng của tài tử Jung Eun Woo với bạn thân trước khi đột ngột qua đời

Thắt lòng tin nhắn cuối cùng của tài tử Jung Eun Woo với bạn thân trước khi đột ngột qua đời Hai thanh niên cướp giật thùng bia của cụ ông ở TPHCM

Hai thanh niên cướp giật thùng bia của cụ ông ở TPHCM Cháy chung cư tại Nha Trang, 2 người tử vong

Cháy chung cư tại Nha Trang, 2 người tử vong Khởi tố con dâu đánh mẹ chồng ở Thanh Hóa

Khởi tố con dâu đánh mẹ chồng ở Thanh Hóa Giáp tết, vợ chồng Duy Mạnh dọn về biệt thự phố cổ đắt đỏ, bề thế, có hẳn khu chơi riêng cho 2 nhóc tỳ

Giáp tết, vợ chồng Duy Mạnh dọn về biệt thự phố cổ đắt đỏ, bề thế, có hẳn khu chơi riêng cho 2 nhóc tỳ