Điện Gia Lai (GEG): Những điều cổ đông đừng quên chất vấn tại Đại hội

Có nhiều câu hỏi xung quanh kế hoạch huy động vốn mới cần được lãnh đạo CTCP Điện Gia Lai (GEG) giải đáp tại Đại hội đồng cổ đông tới đây.

Dự kiến, ngày 12/6 tới, GEG sẽ tổ chức Đại hội đồng cổ đông thường niên 2020. Theo tài liệu Đại hội được GEG công bố, năm 2020, Công ty đặt kế hoạch kinh doanh với tổng doanh thu 1.530,6 tỷ đồng, lợi nhuận trước thuế 320 tỷ đồng, lần lượt tăng trưởng 29,2% và 5,3% so với mức thực hiện năm 2019.

Đi cùng với kế hoạch tăng trưởng mạnh về doanh thu, GEG lên kế hoạch huy động vốn từ phát hành cổ phiếu. Cụ thể, doanh nghiệp dự kiến phát hành hơn 16,3 triệu cổ phần để trả cổ tức, tương đương tỷ lệ chi trả 8% vốn cổ phần.

Ngoài ra, Công ty sẽ chào bán 50,97 triệu cổ phiếu với giá 10.000 đồng/cổ phiếu cho cổ đông hiện hữu với tỷ lệ 4:1, thời gian dự kiến từ nay tới hết quý I/2021.

GEG cũng lên kế hoạch phát hành riêng lẻ cho cổ đông chiến lược 27,1 triệu cổ phiếu, tương đương 10% tổng số cổ phiếu sau đợt phát hành trả cổ tức bằng cổ phiếu và phát hành thêm cho cổ đông hiện hữu. Giá bán sẽ do một công ty thẩm định giá độc lập đưa ra.

Mục đích huy động vốn là phục vụ mục tiêu đầu tư hoặc góp vốn đầu tư vào các dự án năng lượng tái tạo, đầu tư mua các dự án, nhà máy điện hoặc bổ sung vốn cho hoạt động sản xuất – kinh doanh của Công ty.

Được biết, giá trị sổ sách mỗi cổ phần GEG tại thời điểm 31/12/2019 là 11.384 đồng/cổ phần và duy trì ở vùng giá trên 20.000 đồng/cổ phần từ đầu năm tới nay. Như vậy, mức giá chào bán của cổ phiếu GEG cho cổ đông hiện hữu đều thấp hơn giá trị sổ sách và thị giá của cổ phiếu.

Nhưng việc doanh nghiệp giữ lại nguồn lợi nhuận để tăng vốn (trả cổ tức bằng cổ phiếu) và huy động thêm vốn của cổ đông sử dụng như thế nào, triển vọng đem lại hiệu quả ra sao là vấn đề cổ đông cần yêu cầu lãnh đạo Công ty làm rõ tại Đại hội.

Thứ nhất, GEG đặt kế hoạch trọng tâm từ năm 2020 – 2025 sẽ nâng tổng sản lượng điện từ 692 triệu kWh lên 3.026 triệu kWh, tăng 337%; trong đó duy trì thuỷ điện, tăng tỷ trọng điện mặt trời và điện gió.

Tính tới cuối năm 2019, doanh nghiệp đang vận hành 14 nhà máy thuỷ điện với công suất 85 MW, 5 nhà máy điện mặt trời với công suất 260 MWP.

Doanh nghiệp lên kế hoạch tới năm 2025 sẽ có 13 nhà máy điện mặt trời, với công suất từ 500 – 700 MWP; 9 nhà máy điện gió với công suất từ 500 – 700 MW; điện mặt trời nổi với công suất 249 MWP và điện mặt trời áp mái với công suất là 52 MWP.

Như vậy, doanh nghiệp đang trong giai đoạn đẩy mạnh đầu tư và cần nguồn vốn lớn.

Đáng nói là, kể từ 1/7/2020, các dự án điện mặt trời ở Việt Nam đã có sự điều chỉnh giảm đáng kể so với giai đoạn trước.

Cụ thể, giá mua điện với dự án điện mặt trời nổi là 1.783 đồng/kWh, tương đương 7,69 UScent/kWh; giá mua điện dự án điện mặt trời mặt đất là 1.644 đồng/kWh, tương đương 7,09 UScent/kWh; giá mua điện mặt trời mái nhà là 1.943 đồng/kWh, tương đương 8,38 UScent/kWh (giá mua điện trước đây 9,35 cent/kWh).

Video đang HOT

Mức giá này được áp dụng 20 năm kể từ ngày vận hành thương mại.

Như vậy, các dự án điện mặt trời phát triển mạnh giai đoạn 2020 – 2025 không bán được giá cao sẽ ảnh hưởng như thế nào tới kế hoạch thu tiền cũng như thời điểm hoàn vốn của dự án?

Thứ hai, việc lên kế hoạch huy động vốn từ cổ đông hiện hữu, cũng như phát hành riêng lẻ cho cổ đông chiến lược hiện nay có thể gọi là khá thách thức khi thị trường tài chính đang trong giai đoạn bất ổn do ảnh hưởng của dịch bệnh Covid-19, dòng tiền vào thị trường chứng khoán chủ yếu là dòng tiền nóng theo kiểu “đánh nhanh rút nhanh”.

Vậy, với kế hoạch phát hành riêng lẻ, doanh nghiệp đã tìm được cổ đông chiến lược chưa, hay chỉ mới lên kế hoạch? Nếu như việc huy động vốn không thành công, GEG có kế hoạch dự phòng để bổ sung dự án tiếp tục thực hiện dự án đang triển khai đảm bảo đúng tiến độ như ban đầu?

Thứ ba, do đặc thù phát triển các dự án điện mặt trời, điện gió thường chọn khu vực có khí hậu, thời tiết phù hợp, vì vậy thường tập trung tại một số khu vực.

Trong số 5 dự án điện mặt trời hiện hữu, cũng như các dự án đang và sẽ triển khai trong tương lai, có dự án nào có khả năng gặp vấn đề truyền tải điện hay không? Doanh nghiêp có kế hoạch gì để đối phó với bài toán quá tải hệ thống truyền tải điện mà rất nhiều dự án điện mặt trời hiện nay đang gặp phải?

Tỷ lệ nợ vay của GEG liên tục gia tăng trong thời gian qua. Tại thời điểm 31/3/2020, tổng nợ vay của Công ty đã lên tới 3.815 tỷ đồng, tỷ lệ nợ vay trên tổng tài sản đã lên tới 57,1%. Nếu việc huy động vốn qua phát hành cổ phiếu không thành công, Công ty sẽ phải chất thêm gánh nặng nợ vay để tài trợ cho dự án.

ĐHCĐ Licogi 16 (LCG): Nếu huy động được tiền để đầu tư thì thành quả trong tương lai sẽ rất lớn, vấn đề giá cổ phiếu quá thấp bán không ai mua, rất xót xa!

"Không ai muốn chuyển nhượng dự án điện mặt trời lúc này. Hiện có đối tác nước ngoài đàm phán và muốn ép giá, chúng tôi đã quyết định không chuyển nhượng. Nhưng nếu giữ lại mà cả Điền Phước và giữ cả điện mặt trời là khó", Chủ tịch Licogi 16 (LCG) bày tỏ với cổ đông.

CTCP Licogi16 (LCG) đã tổ chức ĐHĐCĐ thường niên, đáng ghi nhận lãnh đạo cho biết ngay thứ 2 (1/6), Công ty sẽ ký kết hợp đồng tổng thầu EPC đối với dự án điện mặt trời ở Quảng Ninh, giá trị 1.500 tỷ đồng. Dù dự án quy mô lớn nhưng thời gian thi công rất gấp rút, buộc phải đóng điện vào ngày 24/11/2020.

Phải gấp rút triển khai dự án điện mặt trời 1.500 tỷ tại Quảng Ninh

"Nếu chậm 1 ngày thì phạt 2,4 tỷ đồng trong 10 ngày đầu, những ngày sau mức phạt còn tăng gấp đôi. Nếu để qua thời hạn 31/12/2020 sẽ phải chờ chính sách giá điện mới từ Chính Phủ, thiệt hại doanh nghiệp phải đền bù cho chủ đầu tư", đại diện LCG cho hay.

Được biết, mảng năng lượng tái tạo đang đóng góp tích cực cho LCG và ngày càng gia tăng tỷ trọng, năm 2020 dự chiếm 71,6% tổng doanh thu với 1.910 tỷ đồng. Riêng dự án Solar Vạn Ninh đã mang về đến 997 tỷ đồng, và các dự án Solar Nhơn Hải 304 tỷ đồng, Solar Mỹ Sơn 1 là 318 tỷ đồng và Solar Mỹ Sơn 2 là 291 tỷ đồng.

Thời gian tới, LCG tiếp tục tìm kiếm cơ hội từ các dự án năng lượng tái tạo, đơn cử việc tham gia đấu thầu các dự án của EVN, dự án điện nổi trên lòng hồ Thủy điện... Đồng thời, Công ty cũng tìm kiếm nhà đầu tư để chuyển nhượng các dự án đã hoàn thành tạo nguồn triển khai các dự án điện gió.

Quý 1 kinh doanh giảm mạnh do chưa ghi nhận BĐS, quý 2 dự kiến mang về hơn 1.000 tỷ doanh thu

Năm 2020, LCG đặt kế hoạch doanh thu thuần hợp nhất 2.668 tỷ, LNST tương ứng đạt 210 tỷ đồng, tăng nhẹ so với năm ngoái. Cổ tức dự kiến 15%. Trọng tâm của LCG năm 2020 ngoài năng lượng tái tạo (như trên) và mảng cốt lõi hạ tầng giao thông, Công ty cũng sẽ triển khai mạnh mẽ các dự án PPP về ngành nước.

Cơ cấu doanh thu, mảng kinh doanh cốt lõi ước tính chỉ đạt 336 tỷ đồng, tương đương tỷ trọng 12,6% (giảm mạnh đóng góp so với tỷ trọng 2019 chiếm hơn 48% tổng doanh thu). Thông qua các dự án Trường Cao đẳng GTVT 125 tỷ đồng, dự án đường đua F1 mang về 111 tỷ đồng, cao tốc Bắc Giang - Lạng Sơn (phần nền) 55 tỷ đồng và từ dự án Vân Đồn - Móng Cái 20 tỷ đồng, xí nghiệp VLXD 25 tỷ đồng.

Đối với lĩnh vực tiện ích, LCG lên phương án chuyển nhượng các dự án kém hiệu quả gồm NMN Cần Thơ, NMN An Khê để tập trung vào các dự án mới như NMN Đông Nam Quảng Trị.

Kết thúc quý 1, lợi nhuận LCG giảm mạnh 71% về chỉ còn 12 tỷ đồng. LCG giải trình, do trong kỳ chưa ghi nhận phần bất động sản, và thời gian trùng vào tết nguyên đán, giãn cách xã hội do đại dịch Covid nên tác động vào KQKD Công ty.

Trả lời cổ đông về cơ sở ghi nhận doanh thu 2020, ông Tăng Quốc Thuộc, Tổng Giám đốc LCG cho biết, dựa trên các dự án công ty đang thực hiện ở lĩnh vực hạ tầng giao thông, năng lượng tái tạo từ năm 2019 chuyển sang và dự án mới trong năm 2020 như: dự án Nhơn hải, Mỹ Sơn 1-2, và dự án Quảng Ninh sẽ triển khai từ tháng 6 (giá trị 1.500 tỷ đồng).

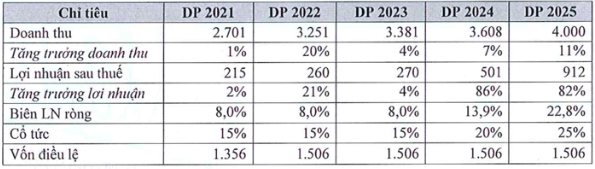

Bước sang quý 2, LCG dự đạt 1.053 tỷ doanh thu và 58 tỷ lợi nhuận. Lên kế hoạch cho giai đoạn 2021-2025, doanh thu và lợi nhuận LCG tăng trưởng "thất thường", biên lãi dự đi ngang đến năm 2023.

Năm 2020 có thể phát hành được hay không phải hỏi chính cổ đông?

Một vấn đề được quan tâm tại Đại hội, liên quan đến kế hoạch tăng vốn bất thành trong năm 2019, trả lời thắc mắc liệu năm 2020 Công ty sẽ tiếp tục, ông Bùi Dương Hùng, Chủ tịch HĐQT cho biết: "Phát hành được hay không phụ thuộc vào quyết tâm của cổ đông. Tôi cũng nhận được tin nhắn cổ đông hỏi khi giá cổ phiếu xuống sâu rằng: liệu có còn tin được LCG nữa hay không? Tôi nghĩ câu hỏi này chính xác nên hỏi cổ đông đúng hơn.

HĐQT, ban lãnh đạo có trách nhiệm để đạt kinh doanh hiệu quả. Chúng tôi không bán, cổ đông lớn nước ngoài không bán, vậy ai bán mà giá cổ phiếu cứ giảm?

Cổ đông lớn chia sẻ với chúng tôi, muốn giá cổ phiếu trên 10.000 đồng thì phần phát hành còn lại, họ sẽ mua đủ của room 49%, nhưng dưới 10.000 đồng/cp thì họ không mua được theo quy định của họ".

Dự án bất động sản nếu kêu gọi nhà đầu tư góp vốn thì phải cho họ nắm phân nửa, có khi phải chuyển nhượng

Nói về các kế hoạch đầu tư, dự án Điền Phước ước tính giá đất thương phẩm 13 triệu đồng/m2 thì đã lãi 3.000 tỷ đồng, trong khi dự án bên cạnh sân bay đang bán 26 triệu đồng/m2, nếu bỏ vào đây 1.000 tỷ đồng thì giờ doanh nghiệp có ngay lợi nhuận không dưới 3.500 tỷ đồng. Nhưng không có vốn thì LCG cũng không làm được, ông Hùng phân trần.

"Chúng tôi đã phải bàn phương án kêu gọi cổ đông đầu tư vào. Mà họ đã vào thì không ai chấp nhận nắm dưới 50% vốn. Như vậy, doanh nghiệp phải chia lợi nhuận cho bên đối tác. Trường hợp xấu hơn nữa là chuyển nhượng dự án, LCG chỉ còn lãi vỏn vẹn 400 tỷ đồng.

Tôi cũng xin chia sẻ rằng, dự án Điền Phước 95ha nếu không làm, sẽ bị cơ quan Nhà nước xử lý theo quy định thôi, trong khi dự án này mang lại lợi ích rất tốt cho chúng ta. Việc tăng vốn, để có dòng chảy tài chính để giữ lại nhưng gì tốt nhất đang có đề sử dụng và là thành quả lâu dài", ông Hùng nhấn mạnh.

Chia sẻ chi tiết hơn về tình hình triển khai tại dự án này, LCG đang tập trung giải phóng mặt bằng, dự kiến hoàn tất chuyển mục đích sử dụng đất trong năm 2021. Theo ban lãnh đạo năm 2024-2025 Điền Phước sẽ đột biến doanh thu, lợi nhuận khi chính thức được khai thác.

Dự án điện mặt trời đang bị đối tác ép giá, muốn giữ lại nhưng khó lòng vì không thể huy động vốn

Hay với mảng mới là năng lượng tái tạo, trường hợp dòng tiền thiếu hụt, LCG bắt buột phải chuyển nhượng đến 2 dự án điện mặt trời. Tính nôm na, dự án có công suất 50 MWp, đang bán điện cho EVN với giá 9,35cent/kwh. Đến hết 2020, giá điện sẽ là 7,09 cent/kWh: như vậy chỉ tính riêng chênh lệch giữa 2 mức giá này trong suốt 20 năm thì lãi không nhỏ.

"Không ai muốn chuyển nhượng dự án điện mặt trời lúc này. Hiện có đối tác nước ngoài đàm phán và muốn ép giá, chúng tôi đã quyết định không chuyển nhượng. Nhưng nếu giữ lại mà cả Điền Phước và giữ cả điện mặt trời là khó. Dĩ nhiên, cơ hội của LCG không phải là hết, mảng bất động sản đang chuẩn bị dự án lấn biển ở Thanh Hóa 500 ha, năng lượng thì có 4 dự án điện gió, công suất 300MW - cần đầu tư vốn 420 triệu USD, con số không hề nhỏ", đại diện LCG nói.

"Tăng vốn có 300 tỷ đồng không xong, vì thị giá thấp thì không ai mua phát hành mới"

"Nếu có dòng tiền để đầu tư, đó sẽ là những thứ mà chúng ta sẽ gặt hái trong nhiều năm sau. Vậy mà cổ phiếu LCG lại rơi vào khủng hoảng, có lúc chỉ 4.000 đồng/cp, vấn đề ai bán, ai mua?

Ban lãnh đạo Công ty thì có cổ phiếu nào đều cho Công ty mượn để thế chấp, vay ngân hàng. Nhà có đồng nào cho Công ty vay hết. Chúng tôi là người trong cuộc, chúng tôi chẳng sợ gì cả, mà cơ hội kinh doanh trước mắt lại rất rõ ràng, rất lớn.

Vậy mà tăng vốn có 300 tỷ đồng không xong, vì thị giá thấp thì không ai mua phát hành mới. Đây là vấn đề tôi cho là rất lớn. Nhìn vào bảng giá, thấy giá cổ phiếu LCG quả thực xót xa", Chủ tịch bày tỏ.

Tổng Giám đốc LDG, ông Nguyễn Minh Khang tham gia HĐQT LCG

Ông Nguyễn Minh Khang hiện đang là Tổng Giám đốc Đầu tư LDG (mã chứng khoán LDG).

Cuối cùng về quản trị, Đại hội cũng đã tiến hành bầu cử bổ sung 3 thành viên HĐQT nhiệm kỳ 2016-2020. "Chỉ còn 1 năm nữa là hết nhiệm kỳ, nhưng vẫn phải bầu bổ sung thành viên HĐQT để nâng cao năng lực cho Công ty. Năm nay cổ đông tham dự ít, cổ đông lớn nước ngoài không bay qua tham dự Đại hội được vì dịch bệnh. Tuy nhiên, chúng tôi đã trao đổi và họ thống nhất thông qua toàn bộ nội dung tờ trình", ông Hùng cho hay.

Trong danh sách ứng cử xuất hiện ông Nguyễn Minh Khang hiện đang là Tổng Giám đốc Đầu tư LDG (mã chứng khoán LDG). Ông Khang cũng từng là Giám đốc khối Bất động sản tại LCG trong giai đoạn 2011-2014.

Theo ông Hùng, ông Khang là người có thâm niên trong lĩnh vực bất động sản, theo đó, công ty kỳ vọng mảng bất động sản của công ty sẽ được hỗ trợ, thúc đẩy hơn.

Cùng với đó, ông Nguyễn Văn Nghĩa hiện đang là Chủ tịch HĐTV công ty TNHH Thương mại Xây dựng Vận tải Thanh Long cũng tham gia HĐQT LCG. Được biết, ông Nghĩa cũng từng gắn bó với Prime Group với vai trò Phó Tổng Giám đốc.

Tín dụng xanh, mức tăng cao nhưng dư nợ còn thấp  Các dự án, chương trình tín dụng xanh rất cần Chính phủ và Ngân hàng Nhà nước hỗ trợ gói lãi suất ưu đãi, các dự án này khi vay vốn mới tiết kiệm được chi phí và hoạt động tài chính hiệu quả hơn, bên cạnh đó là nguồn vốn từ các định chế tài chính nước ngoài. Theo một nghiên cứu...

Các dự án, chương trình tín dụng xanh rất cần Chính phủ và Ngân hàng Nhà nước hỗ trợ gói lãi suất ưu đãi, các dự án này khi vay vốn mới tiết kiệm được chi phí và hoạt động tài chính hiệu quả hơn, bên cạnh đó là nguồn vốn từ các định chế tài chính nước ngoài. Theo một nghiên cứu...

Người lạ vào tận trường mầm non nghi bắt cóc bé gái 4 tuổi10:53

Người lạ vào tận trường mầm non nghi bắt cóc bé gái 4 tuổi10:53 Tình báo Israel cài thuốc nổ trong máy ly tâm hạt nhân Iran09:17

Tình báo Israel cài thuốc nổ trong máy ly tâm hạt nhân Iran09:17 3 người giàu nhất thế giới sẽ dự lễ nhậm chức của ông Trump08:24

3 người giàu nhất thế giới sẽ dự lễ nhậm chức của ông Trump08:24 Thấy gì từ câu nói "Mày có biết tao là ai không?"01:00

Thấy gì từ câu nói "Mày có biết tao là ai không?"01:00 Xác minh người mặc đồ GrabBike chỉnh tín hiệu đèn giao thông ở TPHCM12:11

Xác minh người mặc đồ GrabBike chỉnh tín hiệu đèn giao thông ở TPHCM12:11 Triệt phá đường dây lớn tàng trữ, mua bán vũ khí quân dụng01:54

Triệt phá đường dây lớn tàng trữ, mua bán vũ khí quân dụng01:54 Rộ tin Hamas đồng ý thỏa thuận ngừng bắn, thả con tin tại Gaza08:14

Rộ tin Hamas đồng ý thỏa thuận ngừng bắn, thả con tin tại Gaza08:14 Ông Trump và ông Biden đều nhận công về thỏa thuận ngừng bắn ở Gaza09:00

Ông Trump và ông Biden đều nhận công về thỏa thuận ngừng bắn ở Gaza09:00 Iran hé lộ tàu do thám hiện đại trong cuộc tập trận rầm rộ17:48

Iran hé lộ tàu do thám hiện đại trong cuộc tập trận rầm rộ17:48 Chánh án Tòa án Công lý Quốc tế trở thành tân thủ tướng Li Băng09:56

Chánh án Tòa án Công lý Quốc tế trở thành tân thủ tướng Li Băng09:56 Phe ông Yoon cáo buộc lãnh đạo cơ quan điều tra 'vi phạm bí mật quân sự'09:51

Phe ông Yoon cáo buộc lãnh đạo cơ quan điều tra 'vi phạm bí mật quân sự'09:51Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Hạ gục "siêu chiến đội" IG nhưng Doinb lại nói một câu "cực phũ" với fan LPL

Mọt game

00:57:08 21/01/2025

Thợ săn hành tinh NASA phát hiện nơi bất hạnh nhất vũ trụ

Lạ vui

00:46:29 21/01/2025

Thủ môn Andre Onana 'tệ nhất lịch sử Man Utd'

Sao thể thao

00:07:53 21/01/2025

Triệu Lệ Dĩnh và dàn sao Cbiz khiến MXH Hàn Quốc "dậy sóng", chuyện gì đây?

Sao châu á

23:22:25 20/01/2025

Đại mỹ nhân khó có đối thủ xuất hiện chớp nhoáng, chỉ 1 hành động chứng tỏ đẳng cấp

Hậu trường phim

23:19:41 20/01/2025

Hot nhất MXH: Angelababy thoát phong sát

Phim châu á

23:15:31 20/01/2025

Việt Hương đăng video đòi nợ, Vân Dung 'đe doạ' Chí Trung

Sao việt

23:04:49 20/01/2025

Xuân Lan kể về giai đoạn khủng hoảng trong đời: "Các dì, các cậu nhìn tôi bằng ánh mắt tội nghiệp"

Tv show

22:55:02 20/01/2025

Nhạc sỹ Trần Tiến kể thời điểm sinh tử: 'Trời cho tôi quay lại'

Nhạc việt

22:52:41 20/01/2025

Sao Hollywood kiếm bộn tiền sau khi mất nhà vì cháy rừng

Sao âu mỹ

22:16:34 20/01/2025

Thị trường ngày 3/6: Giá dầu tăng mạnh lên sát 40 USD/thùng, đồng và cao su cao nhất nhiều tuần

Thị trường ngày 3/6: Giá dầu tăng mạnh lên sát 40 USD/thùng, đồng và cao su cao nhất nhiều tuần Tháng 5, chỉ số tăng, thanh khoản tăng trên HNX

Tháng 5, chỉ số tăng, thanh khoản tăng trên HNX

Licogi 16 (LCG): Trình ĐHCĐ kế hoạch 2020 tăng trưởng cả về doanh thu và lợi nhuận

Licogi 16 (LCG): Trình ĐHCĐ kế hoạch 2020 tăng trưởng cả về doanh thu và lợi nhuận PVPS đặt mục tiêu chia cố tức 8,4% trong năm 2020

PVPS đặt mục tiêu chia cố tức 8,4% trong năm 2020 IEA: Năng lượng tái tạo là trọng tâm trong kế hoạch khôi phục kinh tế

IEA: Năng lượng tái tạo là trọng tâm trong kế hoạch khôi phục kinh tế Nhà đầu tư ngoại "thâu tóm" dự án điện mặt trời, Bộ Công Thương nói gì?

Nhà đầu tư ngoại "thâu tóm" dự án điện mặt trời, Bộ Công Thương nói gì? Xã hội hóa đầu tư vào hạ tầng truyền tải sẽ đưa năng lượng tái tạo đi xa

Xã hội hóa đầu tư vào hạ tầng truyền tải sẽ đưa năng lượng tái tạo đi xa Thiếu nước cho thủy điện, EVN chạy tối đa điện dầu, điện sạch

Thiếu nước cho thủy điện, EVN chạy tối đa điện dầu, điện sạch Nữ tỷ phú Madam Pang hiếm hoi lộ diện với chồng đại tá cảnh sát, cuộc sống "dát vàng" khiến ai cũng mơ ước

Nữ tỷ phú Madam Pang hiếm hoi lộ diện với chồng đại tá cảnh sát, cuộc sống "dát vàng" khiến ai cũng mơ ước Tuấn Hưng đưa vợ và các con vào TPHCM sinh sống, lần đầu đón Tết miền Nam

Tuấn Hưng đưa vợ và các con vào TPHCM sinh sống, lần đầu đón Tết miền Nam Ảnh chụp màn hình tin nhắn của Hằng Du Mục với bố chồng bị lộ, Tôn Bằng vội làm ngay 1 việc

Ảnh chụp màn hình tin nhắn của Hằng Du Mục với bố chồng bị lộ, Tôn Bằng vội làm ngay 1 việc Tờ báo lớn nhất Dubai: "Bầu không khí đám hỏi của con trai tỷ phú Phạm Nhật Vượng như lễ hội"

Tờ báo lớn nhất Dubai: "Bầu không khí đám hỏi của con trai tỷ phú Phạm Nhật Vượng như lễ hội" SOOBIN và Thanh Thuỷ tự tung hint tình cảm nhưng fan hưởng ứng thì lại gay gắt?

SOOBIN và Thanh Thuỷ tự tung hint tình cảm nhưng fan hưởng ứng thì lại gay gắt? Jack: "Tôi muốn thực hiện trách nhiệm làm cha trong khả năng của mình đến khi con trưởng thành"

Jack: "Tôi muốn thực hiện trách nhiệm làm cha trong khả năng của mình đến khi con trưởng thành" Em gái cố NSƯT Vũ Linh nộp đơn kháng cáo vụ tranh chấp tài sản

Em gái cố NSƯT Vũ Linh nộp đơn kháng cáo vụ tranh chấp tài sản Diệu Nhi khoe sắc vóc rạng rỡ sau thời gian vướng nghi vấn sinh con lần hai

Diệu Nhi khoe sắc vóc rạng rỡ sau thời gian vướng nghi vấn sinh con lần hai Mẹ nuôi K-ICM tiết lộ Thiên An bị phạt 500 triệu đồng, khẳng định còn nhiều chuyện động trời liên quan đến 1 "nghệ sĩ"

Mẹ nuôi K-ICM tiết lộ Thiên An bị phạt 500 triệu đồng, khẳng định còn nhiều chuyện động trời liên quan đến 1 "nghệ sĩ" Chó pitbull cắn tử vong bé trai 8 tuổi, nhân chứng cố giải cứu trong tuyệt vọng: Hiện trường gây ám ảnh!

Chó pitbull cắn tử vong bé trai 8 tuổi, nhân chứng cố giải cứu trong tuyệt vọng: Hiện trường gây ám ảnh! Bạn học hé lộ tính cách thật của Á hậu Phương Nhi

Bạn học hé lộ tính cách thật của Á hậu Phương Nhi Bỏ nhà ra đi suốt 8 năm vì trượt đại học, ngày trở về nhìn thấy bố, nam thanh niên gào thét: "Ông không phải cha tôi!"

Bỏ nhà ra đi suốt 8 năm vì trượt đại học, ngày trở về nhìn thấy bố, nam thanh niên gào thét: "Ông không phải cha tôi!" Mẹ bỏ đi, bố bị tâm thần bỗng một ngày đưa về nhà đứa em "nhặt được", người con trai rơi vào khó xử - Cú ngoặt thế kỷ xảy ra!

Mẹ bỏ đi, bố bị tâm thần bỗng một ngày đưa về nhà đứa em "nhặt được", người con trai rơi vào khó xử - Cú ngoặt thế kỷ xảy ra! Bắt đối tượng sát hại 4 người trong gia đình ở Phú Xuyên, đang di lý từ Vũng Tàu về Hà Nội

Bắt đối tượng sát hại 4 người trong gia đình ở Phú Xuyên, đang di lý từ Vũng Tàu về Hà Nội Hà Phương đọ sắc cùng Minh Tuyết, tiết lộ kế hoạch đón tết ở Việt Nam

Hà Phương đọ sắc cùng Minh Tuyết, tiết lộ kế hoạch đón tết ở Việt Nam Diễn viên Diệu Hương trang hoàng biệt thự ở Mỹ đón Tết

Diễn viên Diệu Hương trang hoàng biệt thự ở Mỹ đón Tết Thiên An âm thầm chịu nợ nần, chi tiết số dư tài khoản thật gây sốc

Thiên An âm thầm chịu nợ nần, chi tiết số dư tài khoản thật gây sốc Sao nam hot nhất lúc này: Được Trấn Thành o bế, vướng tin đồn yêu Tiểu Vy

Sao nam hot nhất lúc này: Được Trấn Thành o bế, vướng tin đồn yêu Tiểu Vy