Cơ hội nào cho ngân hàng Việt khi EVFTA có hiệu lực?

Nhóm các ngân hàng yếu kém sẵn sàng “bán mình”. Và tỷ lệ 49% thậm chí còn khá hạn chế khi nhiều ngân hàng đang rất cần vốn.

Một số ngân hàng Việt thiếu vốn, sẵng sàng “bán mình” song những đơn vị này lại không hấp dẫn nhà đầu tư EU (Ảnh minh họa)

Hiệp định Thương mại tự do giữa Liên minh châu Âu (EU) – Việt Nam (EVFTA) có hiệu lực là cơ hội thu hút vốn, công nghệ và quản trị từ nhà đầu tư EU cho hệ thống ngân hàng Việt. Tuy nhiên, theo các chuyên gia, điều này không hề đơn giản đối với cả hai phía.

Ngân hàng yếu kém sẽ “bán mình”?

Theo Hiệp định EVFTA, trong vòng 5 năm kể từ khi Hiệp định EVFTA có hiệu lực, Việt Nam cam kết sẽ xem xét thuận lợi việc cho phép các tổ chức tín dụng EU nâng mức nắm giữ của phía nước ngoài lên 49% vốn điều lệ trong 2 ngân hàng thương mại cổ phần của Việt Nam (không áp dụng với 4 ngân hàng BIDV, VietinBank, Vietcombank và Agribank). Đây được coi là cơ hội thu hút vốn và công nghệ, quản trị cho các ngân hàng Việt vốn đang thiếu thốn.

“Rất nhiều ngân hàng muốn kêu gọi nhà đầu tư. Họ cần vốn, công nghệ. Cũng cần cả câu chuyện quản trị nữa – những thứ mà ngân hàng Việt còn yếu kém”, lãnh đạo một ngân hàng tầm trung thông tin khi trao đổi với PV Báo Giao thông về cơ hội khi EVFTA có hiệu lực. Vị này cho biết, đây có thể coi là một cánh cửa, một cơ hội mới cho các ngân hàng Việt Nam lựa chọn nhà đầu tư có chất lượng.

Hiện nay, theo quy định tỷ lệ sở hữu của nhà đầu tư nước ngoài tại tất cả các ngân hàng Việt không quá 30%, trường hợp nào muốn vượt thì phải được Thủ tướng Chính phủ phê duyệt, như trường hợp tái cơ cấu các ngân hàng yếu kém chẳng hạn. “Bản thân rất nhiều ngân hàng hào hứng nhưng còn quan điểm của Chính phủ. Chính phủ có sẵn sàng mở cửa cho đối tác tham gia lĩnh vực nhạy cảm này chưa? Quy định có thể đã có nhưng thực hiện thì cần cụ thể chứ không phải nói mở ra nhưng vậy rồi các ngân hàng cứ thế làm”, vị này lý giải.

“Một số ngân hàng yếu kém sẵn sàng mời các nhà đầu tư nước ngoài tham gia. Thậm chí, nếu có cơ chế thì họ còn sẵn sàng bán 100%. Tôi không tiện nêu tên nhưng một số ngân hàng hiện đang gặp vấn đề lúc này đang rất khó khăn”, chuyên gia Nguyễn Trí Hiếu thông tin với Báo Giao thông.

Ông Hiếu phân tích, với hệ thống ngân hàng Việt hiện có thể chia thành hai đối tượng: Những ngân hàng đang làm ăn tốt, có quản trị chặt chẽ thì họ muốn giữ cổ phần của họ ở trên mức cao để khống chế được quyền lực nên còn chần chừ, thậm chí một số ngân hàng không có nhu cầu. Bởi, nếu nắm giữ được 49% vốn rồi, lại kéo thêm được một cổ đông có 5% vốn thì tổng đã lên tới 54%, hoàn toàn có thể khống chế được hoạt động của ngân hàng.

Ngược lại, nhóm các ngân hàng yếu kém sẵn sàng “bán mình”. Và tỷ lệ 49% thậm chí còn khá hạn chế khi nhiều ngân hàng đang rất cần vốn. “Tôi đã làm việc với hai ngân hàng thuộc nhóm này. Cả hai đều cần lượng vốn rất lớn để phục hồi nợ xấu của họ. Nhưng với những ngân hàng như thế, mức 49% không đủ hấp dẫn nhà đầu tư nước ngoài”, ông Nguyễn Trí Hiếu nói.

Video đang HOT

Chưa đủ mức hấp dẫn?

“Khi EVFTA có hiệu lực, thị trường Việt Nam trở thành miếng bánh ngon, tiềm năng nên nhiều nhà đầu tư nước ngoài mặn mà và mong muốn được sở hữu trên 49%. Nếu thu hút được nhà đầu tư châu Âu, sẽ có lợi cho ba bên là nhà đầu tư, ngân hàng Việt và đặc biệt khách hàng tại Việt Nam khi đón nhận dịch vụ và sản phẩm chất lượng.” Chuyên gia Nguyễn Trí Hiếu

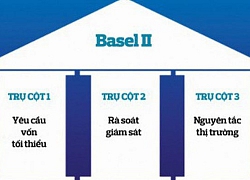

“Theo tiêu chí mà các ngân hàng châu Âu lựa chọn để đầu tư, ông Hiếu cho biết đó phải là các ngân hàng đi theo chuẩn mực quốc tế như đã đáp ứng được chuẩn Basel 2, nợ xấu ở trạng thái tốt, hoạt động tín dụng cốt lõi…

Hiện, trên hệ thống đã có 15 ngân hàng đáp ứng chuẩn Basel 2 là: Nam A Bank, Vietcombank, VIB, OCB, TPBank, ACB, Techcombank, MB, HDBank, VietBank, MSB, SeABank… Trong đó, một số ngân hàng có tỷ lệ bao phủ nợ xấu (2019) tốt như ACB là 175%, MB là 110,5%… Nên khi loại trừ 4 ngân hàng quốc doanh lớn thì đây được coi là những ứng viên tiềm năng cho nhà đầu tư châu Âu. Tuy nhiên, theo ông Hiếu, việc đáp ứng Basel 2 tại Việt Nam mới chỉ ở giai đoạn đầu là yêu cầu về vốn, còn các yêu cầu khác như minh bạch thông tin, quản trị thì hầu hết ngân hàng này chưa đáp ứng được.

“Thành ra các nhà đầu tư nước ngoài vẫn còn chần chừ, ngần ngại khi mua vốn ngân hàng Việt. Bên cạnh đó, theo tham khảo và nghiên cứu của tôi, ngân hàng nước ngoài ngại ngân hàng Việt vì rủi ro rửa tiền. Chia theo bậc từ 1 – 4 thì họ đánh giá các ngân hàng Việt Nam ở mức số 4, mức cao nhất. Dù Việt Nam đã có Luật Phòng chống rửa tiền năm 2014 rồi nhưng họ vẫn nghi ngờ cơ chế kiểm soát”, ông Hiếu nhận định.

Chuyên gia này lấy ví dụ, theo quy định, nếu khách hàng gửi cùng lúc tại một ngân hàng trên 300 triệu đồng thì ngân hàng phải gửi báo cáo lên NHNN và NHNN gửi báo cáo lên Cục Phòng chống rửa tiền. “Nhưng nay, với 300 triệu này, khách hàng chia thành 3 gói nhỏ gửi 3 chi nhánh khác nhau, ở Mỹ gọi hành động này là chia nhỏ và họ có phần mềm để kiểm soát nhưng hầu hết ngân hàng Việt chưa tra cứu được, chưa có hệ thống như vậy. Đó là một lý do mà ngân hàng Việt bị coi là chưa đi vào quỹ đạo quốc tế. Hơn nữa, ở những ngân hàng nhỏ và yếu kém thì mức hấp dẫn với ngân hàng châu Âu phải từ 51% trở lên”, ông Hiếu phân tích.

Theo Baogiaothong.vn

Cơ hội nào cho các ngân hàng Việt thời covid 19?

Các ngân hàng được dự báo sẽ kinh doanh khó hơn, nhưng trong khó khăn lại sinh ra nhiều cơ hội, mà một trong số đó là tăng thêm nguồn thu từ dịch vụ...

Ảnh minh họa

Theo TS.LS. Bùi Quang Tín, dịch covid 19 không chỉ gây ảnh hưởng hay tác động tiêu cực tới nền kinh tế Việt Nam mà nó còn tác động hết sức tiêu cực đến nền kinh tế toàn cầu. Rất nhiều tổ chức lớn trên thế giới ví dụ như IMS Bank trong những ngày vừa qua đã hạ dự báo nền kinh tế thế giới từ 0,1 - 0,5 điểm %.

Đối với nền kinh tế Việt Nam, nếu covid-19 được kiểm soát ở quý II thì kinh tế Việt Nam sẽ đạt mức khoảng 6,3%. Còn nếu như dịch bệnh này đạt đỉnh điểm mà Việt Nam và các nước kiểm soát được ở cuối quý II thì mức tăng trưởng kinh tế Việt Nam cả năm chỉ là 6 %. Điều đó cho thấy rằng nền kinh tế Việt Nam chịu rất nhiều thách thức.

Đối với hoạt động tài chính ngân hàng, từ tháng 1/2020 các ngân hàng lớn đã dự báo rằng mức tăng trưởng của năm 2020 tăng khoảng 10% tức là thấp hơn so với tăng trưởng lợi nhuận của năm 2019 (15 %). Tuy nhiên, các ngân hàng và các đơn vị tài chính trung gian khác cũng lại có rất nhiều cơ hội để họ tự nỗ lực, nhìn nhận thách thức và vượt qua các thách thức đó bằng chính những nền tảng các nguồn lực sẵn có của mình.

Và T.S Bùi Quang Tín nhận định, có 4 cơ hội để các ngân hàng vươn lên cũng như vượt qua được thách thức trong năm nay.

Thứ nhất là xử lý nợ xấu. Nếu so sánh với năm 2019, nhìn một cách tổng thể, tổng nợ xấu của các ngân hàng Việt Nam là 78.522 tỷ đồng, tăng 41% so với đầu năm 2019 và rất nhiều ngân hàng có tỷ lệ nợ xấu dưới 3%, có 1 ngân hàng có tỷ lệ nợ xấu trên 3 %. Tuy nhiên, nhìn theo xu hướng tích cực thì có 11 trong số 35 đơn vị ngân hàng đã mua lại sạch nợ xấu từ VAMC như VIB, Vietcombank, Techcombank, TPBank, Nam A Bank, Agribank, Kienlongbank, MBBank... Đây được xem là một tín hiệu khá tích cực khi mà hệ thống các ngân hàng đang nỗ lực trong việc xử lý nợ xấu.

Nhìn chung số lượng ngân hàng mua lại nợ xấu càng tăng lên thì càng cho thấy hệ thống các ngân hàng đã đủ nguồn lực tài chính, cũng như là cách thức, phương thức... để đủ khả năng giải quyết nợ xấu.

Theo thông tư 02 (02/2013/TT-NHNN) và thông tư 19 (19/2013/TT-NHNN) thì khi ngân hàng (NH) mua lại nợ xấu và xử lý nợ xấu một cách triệt để thì NH đó có cơ hội hoàn nhập được dự phòng, sau đó chắc chắn lợi nhuận của ngân hàng sẽ tăng lên rất nhiều và đây là một trong những triển vọng rất lớn. Trước đó, NH có rất nhiều cách để tăng lợi nhuận và kinh doanh ví dụ như tăng cường cho vay. Bởi nguồn thu từ cho vay từ cấp tín dụng chiếm 70% nên các NH sẽ nỗ lực cho vay, nhưng cho vay tăng lên đồng nghĩa là các nợ xấu sẽ tăng lên.

Trong năm nay, nhìn chung các doanh nghiệp, các ngành nghề đều làm ăn không thuận lợi, nhưng nếu các ngân hàng thay vì việc cho vay thì họ kiểm soát tốt việc cho vay và kiểm soát tốt các rủi ro cũng như nỗ lực trong vấn đề xử lý nợ xấu tồn đọng trong những năm vừa qua thì chắc chắn sẽ là một cách để tăng lợi nhuận hiệu quả. Mặt khác, khi kiểm soát tốt nợ xấu thì lợi nhuận của NH trong năm 2020 sẽ là lợi nhuận thực chất, lợi nhuân ghi nhận được doanh số tức là lợi nhuận đó tồn tại giống như "tiền tươi thóc thật", điều đó còn tốt hơn việc tăng cường cho vay. Bởi lẽ, nếu ngân hàng tăng cường cho vay mà quán lý nợ không tốt thì chỉ dự thu được các khoản lãi từ các hoạt động cho vay mà không chắc là lợi nhuận thực chất của NH.

Nhìn chung nếu NH kiểm soát tốt hoạt động cho vay trong khẩu vị rủi ro hợp lý của mình và xử lý tốt các nợ xấu trong những năm vừa qua thì có thể xem như là cơ hội lớn cho hệ thống NH để họ vực dậy một cách mạnh mẽ.

Thứ hai là nỗ lực tuân thủ Basel 2: Tuy rằng Ngân hàng nhà nước (NHNN) cho thời gian là 3 năm kể từ 1/1/2020 là thời gian chính thức áp dụng thông tư số 41/2016, nhưng với tình hình hiện nay NHNN đã lới lỏng thời hạn áp dụng trong thông tư số 41/2016 ra hơn 3 năm. Đến thời điểm này đã có 19 NH tuân thủ Basel 2. Do vậy, nếu các NH còn lại kết hợp cùng với 19 NH trên áp dụng đúng, đủ các quy định, tiêu chuẩn trong Basel 2 (cụ thể hóa trong thông tư 41) thì chắc chắn rằng việc tuân thủ đúng Basel 2sẽ giúp cho các hệ thống ngân hàng Việt Nam vừa kinh doanh hiệu quả vừa quản lý tốt được rủi ro, và lúc đó các NH sẽ tăng cường kiểm tra, kiểm soát nội bộ, minh bạch hóa các thông tin, đặc biệt là tuân thủ tỉ lệ an toàn vốn mới (chỉ số CAR). Và khi hoạt động kinh doanh đi liền với việc quản lý tốt rủi ro thì NH sẽ có cơ hội đạt lợi nhuận thực chất vào năm 2020.

Thứ ba là đồng lòng theo chính sách của NHNN: Hiện nay các NH đã đồng lòng theo chính sách của NHNN đó là hỗ trợ vốn cho các doanh nghiệp, cho người dân đặc biệt là những trường hợp bị thiệt hại, tổn thất vì dịch covid-19 để họ kinh doanh. Theo như chính sách của NHNN thì nhìn bề ngoài có vẻ như các hệ thống NH sẽ bị thiệt. Tuy nhiên, nếu nhìn một cách tổng thể thì nếu NH nào có nhiều chính sách hỗ trợ khách hàng trong mùa dịch covid 19 thì NH đó sẽ tăng được nguồn thu. Bởi vì nếu NH mà tăng về nguồn thu khách hàng thì hoạt động kinh doanh sẽ tốt hơn.

Hiện nay, những chính sách đang được các NH áp dụng trong mùa dịch covid-19 đó là chính sách miễn giảm các phí dịch vụ như: dịch vụ về thanh toán điện tử, dịch vụ về thông tin tín dụng,.. Bên cạnh đó NH sẽ khuyến khích khách hàng giao dịch online, hạn chế sử dụng tiền mặt hay một số NH còn tiến hành giảm lãi cho vay đối với khách hàng mà họ chứng minh được thiệt hại do dịch covid-19. Ngoài ra, NH còn giảm mức thu dịch vụ thông tin tín dụng từ hệ thống CIC. Điển hình như hàng loạt ngân hàng đã giảm lãi suất gồm Vietcombank, BIDV, Sacombank, ACB, VPBank, SHB...mức giảm từ 0,5 điểm % cho đến 3 điểm % tùy từng ngân hàng - là mức giảm rất lớn.

Với những chính sách hỗ trợ cho doanh nghiệp cũng như khách hàng như trên thì các NH sẽ tạo được niềm tin với khách hàng, khiến khách hàng không quay lưng lại, cũng không tìm một đơn vị phục vụ khác mà họ sẽ tiếp tục gắn bó với những ngân hàng mà họ đã liên kết trong nhiều năm qua. Đồng thời điều này cũng tạo điều kiện tăng nguồn thu cho hệ thống NH.

Thứ tư là hệ thống NH sẽ nỗ lực tăng nguồn thu về dịch vụ: Đa số các NHVN đều có nguồn thu về cho vay hơn là nguồn thu từ dịch vụ ( khoảng 10 - 15% ). Chỉ một số NH lớn mới có nguồn thu từ dịch vụ tăng cao còn lại những NH nhỏ lẻ hay NH trung bình khác thì có nguồn thu từ dịch vụ chỉ chiếm khoảng 20%. Cho nên trong giai đoạn dịch covid-19 này, đó cũng vừa là thách thức vừa là một có hội để NH trong năm 2020 thay đổi cơ cấu nguồn thu.

Do khi có nguồn thu từ dịch vụ tăng cao thì lúc đó hoạt động kinh doanh của NH vừa hiệu quả lại vừa giảm đi rủi ro, vì nguồn thu dịch vụ chỉ sử dụng năng lực của người nhân viên chứ không phụ thuộc vào nguồn vốn, cho nên đây chính là một cách để NH có thời gian cơ cấu lại nguồn vốn, nguồn thu, trong đó có những nguồn thu từ dịch vụ ví dụ như việc liên kết với bảo hiểm. Các NH sẽ tăng cường kết hợp với các công ty bảo hiểm, đặc biệt trong năm nay dịch bệnh covid-19 tăng cao thì các sản phẩm bảo hiểm giúp người dân phòng ngừa, hạn chế rủi ro, lúc đó NH sẽ có nhiều điều kiện để tăng nguồn thu về dịch vụ thông qua sản phẩm.

Ngoài ra các NH sẽ tăng cường các dịch vụ về cung cấp tài chính, tư vấn giải pháp tài chính, kinh doanh và nguồn thu từ việc kinh doanh ngoại tệ, kinh doanh thẻ... Trong năm nay, các hoạt động cho vay có khả năng sẽ bị thu hẹp lại, nhưng nếu các NH tăng cường đội ngũ có trình độ, đội ngũ phát triển dịch vụ để tiếp tục đồng hành và hỗ trợ khách hàng thì nguồn thu của ngân hàng chắc chắn có điều kiện tăng cao. Đặc biệt, nguồn thu chuyển hướng từ cho vay sang dịch vụ càng nhiều thì NH kinh doanh càng tốt.

Với 4 lý do trên đây thì trong năm 2020 hệ thống NH có thể kinh doanh tốt từ các chính sách hỗ trợ từ các ban ngành. Đặc biệt là khi Thủ tướng có cuộc họp với Bộ tài chính và yêu cầu, chỉ đạo Bộ tài chính phải đồng hành cùng các Bộ ban ngành khác và của nhà nước thực hiện các chính sách trong việc giảm phí, giảm thuế cho các doanh nghiệp khó khăn ở các lĩnh vực khác nhau, đặc biệt là trong lĩnh vực đang chịu thiệt hại lớn như: xuất nhập khẩu nông sản, vận tải, du lịch... Bên cạnh các chính sách của NHNH thì cơ hội kinh doanh cho các ngân hàng Việt Nam hiện nay là rất lớn trong năm 2020 này.

Phạm Hậu (ghi)

Theo Trí thức trẻ

Đã có 32 ngân hàng miễn, giảm phí chuyển tiền  Tổng cộng đã có 32 ngân hàng thương mại tham gia chương trình miễn, giảm phí giao dịch chuyển tiền liên ngân hàng cho các giao dịch có giá trị nhỏ. Chiều tối 4-3, Công ty CP thanh toán quốc gia Việt Nam (Napas) cho biết đã có thêm 15 ngân hàng thương mại tham gia chương trình miễn, giảm phí dịch vụ...

Tổng cộng đã có 32 ngân hàng thương mại tham gia chương trình miễn, giảm phí giao dịch chuyển tiền liên ngân hàng cho các giao dịch có giá trị nhỏ. Chiều tối 4-3, Công ty CP thanh toán quốc gia Việt Nam (Napas) cho biết đã có thêm 15 ngân hàng thương mại tham gia chương trình miễn, giảm phí dịch vụ...

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05 Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28

Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28 TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11

TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11 Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17

Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17 Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48

Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48 Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09

Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09 Israel vận động Mỹ giữ căn cứ Nga ở Syria?08:52

Israel vận động Mỹ giữ căn cứ Nga ở Syria?08:52 Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44

Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44 Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13

Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13 Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32

Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32 Trung Quốc tuyên bố cứng về cuộc tập trận gần Úc09:44

Trung Quốc tuyên bố cứng về cuộc tập trận gần Úc09:44Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Loài hoa rừng mỗi năm chỉ nở một lần, du khách tò mò vượt 80km để check-in

Du lịch

09:18:12 10/03/2025

Tập luyện khi bụng đói có giúp đốt cháy nhiều mỡ hơn?

Sức khỏe

09:12:10 10/03/2025

Quảng Nam: Thêm một học sinh huyện miền núi tử vong chưa rõ nguyên nhân

Tin nổi bật

09:07:49 10/03/2025

Triệu Vy còn gì sau cú "gãy cánh" bí ẩn nhất lịch sử showbiz Hoa ngữ?

Sao châu á

08:37:54 10/03/2025

Một huyền thoại FPS 12 năm tuổi đời chuẩn bị "sống dậy" - từng là "đối chọi" với Đột Kích?

Mọt game

08:33:01 10/03/2025

Hôm nay xét xử 8 bị cáo vụ cháy chung cư mini làm 56 người chết

Pháp luật

08:31:31 10/03/2025

Sao Việt 10/3: Vợ chồng Salim Hải Long hạnh phúc trong đám cưới

Sao việt

08:24:25 10/03/2025

Ông Elon Musk bị Nhà Trắng hạn chế quyền hành?

Thế giới

08:17:18 10/03/2025

'Cha tôi người ở lại' tập 10: Bố đẻ của Việt dàn cảnh tai nạn để tiếp cận con trai

Phim việt

07:29:21 10/03/2025

Hai bộ phim đình đám tái hiện cuộc đời những thiên tài công nghệ cự phách

Phim âu mỹ

07:22:21 10/03/2025

Nền kinh tế toàn cầu suy sụp vì Covid-19, tổn thất cả nghìn tỷ USD

Nền kinh tế toàn cầu suy sụp vì Covid-19, tổn thất cả nghìn tỷ USD Thị trường tiền tệ chao đảo vì dịch bệnh

Thị trường tiền tệ chao đảo vì dịch bệnh

Mặt bằng lãi suất khó giảm thêm

Mặt bằng lãi suất khó giảm thêm Tỷ giá trung tâm tiếp tục giảm, giá trao đổi USD cũng giảm mạnh

Tỷ giá trung tâm tiếp tục giảm, giá trao đổi USD cũng giảm mạnh Ngân hàng đương đầu với dịch Covid-19: Nỗi lo nợ xấu gia tăng

Ngân hàng đương đầu với dịch Covid-19: Nỗi lo nợ xấu gia tăng Giá trao đổi USD trong ngân hàng và thị trường tự do cơ bản đi ngang

Giá trao đổi USD trong ngân hàng và thị trường tự do cơ bản đi ngang Ngân hàng "đè" chi phí, nâng hiệu quả

Ngân hàng "đè" chi phí, nâng hiệu quả Ngân hàng nào chưa hoàn thành 3 trụ cột Basel II?

Ngân hàng nào chưa hoàn thành 3 trụ cột Basel II? Nguyễn Đình Như Vân đăng quang Miss Global, BTC xin lỗi vì ồn ào 'đường lưỡi bò'

Nguyễn Đình Như Vân đăng quang Miss Global, BTC xin lỗi vì ồn ào 'đường lưỡi bò'

Nữ ca sĩ 23 tuổi bị tấn công bằng dao đến mù mắt và hủy dung nhan, bản án cho kẻ ác gây phẫn nộ

Nữ ca sĩ 23 tuổi bị tấn công bằng dao đến mù mắt và hủy dung nhan, bản án cho kẻ ác gây phẫn nộ Đi nhà nghỉ với đồng nghiệp, đã được chồng tha thứ nhưng tôi luôn cảm thấy tội lỗi

Đi nhà nghỉ với đồng nghiệp, đã được chồng tha thứ nhưng tôi luôn cảm thấy tội lỗi Em chồng ngồi lướt điện thoại trong phòng để chị dâu bầu bì 8 tháng rửa 5 mâm bát, phản ứng của bố chồng khiến cả nhà náo loạn

Em chồng ngồi lướt điện thoại trong phòng để chị dâu bầu bì 8 tháng rửa 5 mâm bát, phản ứng của bố chồng khiến cả nhà náo loạn Xem phim "Sex Education" cùng chồng, tôi đỏ mặt NGƯỢNG NGÙNG vì một câu nói và đúc rút BÀI HỌC ĐẮT GIÁ trong hôn nhân

Xem phim "Sex Education" cùng chồng, tôi đỏ mặt NGƯỢNG NGÙNG vì một câu nói và đúc rút BÀI HỌC ĐẮT GIÁ trong hôn nhân Lòng vị tha của cha mẹ bị hại trong vụ án 'chồng giết vợ' do ghen tuông

Lòng vị tha của cha mẹ bị hại trong vụ án 'chồng giết vợ' do ghen tuông Nữ nghệ sĩ Việt gây phẫn nộ khi lan truyền hình ảnh thi hài cố diễn viên Quý Bình

Nữ nghệ sĩ Việt gây phẫn nộ khi lan truyền hình ảnh thi hài cố diễn viên Quý Bình Nói về Hòa Minzy mà bị chê "nhạt", NSND Tự Long đáp trả

Nói về Hòa Minzy mà bị chê "nhạt", NSND Tự Long đáp trả

Nuôi đứa con bại não của cô gái quán bia suốt 25 năm, bà bán vé số đau đáu: "Phương ơi, con có còn sống không?"

Nuôi đứa con bại não của cô gái quán bia suốt 25 năm, bà bán vé số đau đáu: "Phương ơi, con có còn sống không?" "Cháy" nhất cõi mạng: Tập thể nam giảng viên một trường ĐH mặc váy múa ba lê mừng 8/3, còn bonus cú ngã của Jennifer Lawrence

"Cháy" nhất cõi mạng: Tập thể nam giảng viên một trường ĐH mặc váy múa ba lê mừng 8/3, còn bonus cú ngã của Jennifer Lawrence Lê Phương đăng ảnh nắm chặt tay Quý Bình, nghẹn ngào nói 6 chữ vĩnh biệt cố nghệ sĩ

Lê Phương đăng ảnh nắm chặt tay Quý Bình, nghẹn ngào nói 6 chữ vĩnh biệt cố nghệ sĩ "Vợ Quý Bình đẫm nước mắt, chỉ xuống đứa bé đứng dưới chân nói: Nè chị, con trai ảnh nè, ôm nó đi chị"

"Vợ Quý Bình đẫm nước mắt, chỉ xuống đứa bé đứng dưới chân nói: Nè chị, con trai ảnh nè, ôm nó đi chị"

Lễ an táng diễn viên Quý Bình: Vợ tựa đầu ôm chặt di ảnh, Vân Trang và các nghệ sĩ bật khóc, nhiều người dân đội nắng tiễn đưa

Lễ an táng diễn viên Quý Bình: Vợ tựa đầu ôm chặt di ảnh, Vân Trang và các nghệ sĩ bật khóc, nhiều người dân đội nắng tiễn đưa Tang lễ diễn viên Quý Bình: Lặng lẽ không kèn trống, nghệ sĩ khóc nấc trước di ảnh

Tang lễ diễn viên Quý Bình: Lặng lẽ không kèn trống, nghệ sĩ khóc nấc trước di ảnh