Chuyển tiền quốc tế qua SWIFT gpi: Ló rạng từ Ngân hàng Việt

Được đánh giá là một cuộc cách mạng lớn nhất về thanh toán quốc tế trong vòng 30 năm trở lại đây, SWIFT gpi (Global Payments Innovation) – Sáng kiến đổi mới thanh toán toàn cầu của Tổ chức SWIFT đã trở thành xu thế của các Ngân hàng trên thế giới . Nhưng để đáp ứng được các yêu cầu triển khai SWIFT gpi đòi hỏi các ngân hàng phải nâng cấp nhiều hệ thống công nghệ, cải tiến quy trình tác nghiệp, chính sách kinh doanh sản phẩm… Từ cái khó đã ló rạng những Ngân hàng ưu tú của Việt Nam tham gia hệ thống SWIFT gpi.

SWIFT gpi rút ngắn thời gian, làm chủ giao dịch

SWIFT là một hiệp hội viễn thông toàn cầu,với thành viên là các ngân hàng và các tổ chức tài chính. Thông qua giao diện kết nối SWIFT, các ngân hàng thành viên trên toàn thế giới có thể gửi/ nhận các lệnh thanh toán hoặc trao đổi thông tin qua lại dưới dạng điện SWIFT được chuẩn hóa. Với số lượng hơn 9.000 ngân hàng và tổ chức tài chính trên 209 quốc gia và vùng lãnh thổ đang tham gia SWIFT, khối lượng thanh toán qua SWIFT đang chiếm tỷ trọng lớn nhất trong khối lượng thanh toán toàn cầu.

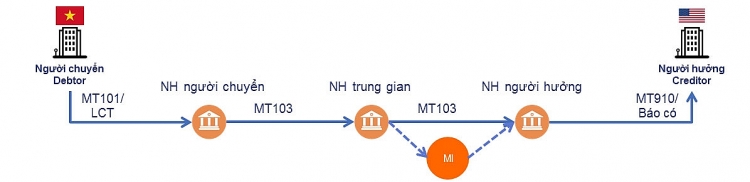

Đối với giao dịch chuyển tiền qua Swift thông thường, điện chuyển tiền đi được thực hiện tuần tự qua các đối tượng liên quan trong chuỗi giao dịch từ Người chuyển tiền – NH người chuyển – NH trung gian – NH người hưởng – Người hưởng. Theo quy trình này, thông tin xử lý điện tại các ngân hàng là riêng tư, các đối tượng trong chuỗi không thể biết được tình trạng bức điện chuyển tiền đang/đã được xử lý ra sao từ lúc khởi tạo cho đến khi hoàn tất. Người chuyển hoặc người hưởng nếu muốn biết thông tin như: Số phí các ngân hàng đã thu, số tiền người hưởng được báo có, thời gian báo có, tại sao người hưởng chưa nhận được tiền?… đều phải đề nghị ngân hàng phục vụ thực hiện tra soát với các ngân hàng khác trong chuỗi để cung cấp thêm thông tin. Điều này rất mất thời gian và phát sinh thêm chi phí.

Quy trình chuyển tiền qua SWIFT thông thường

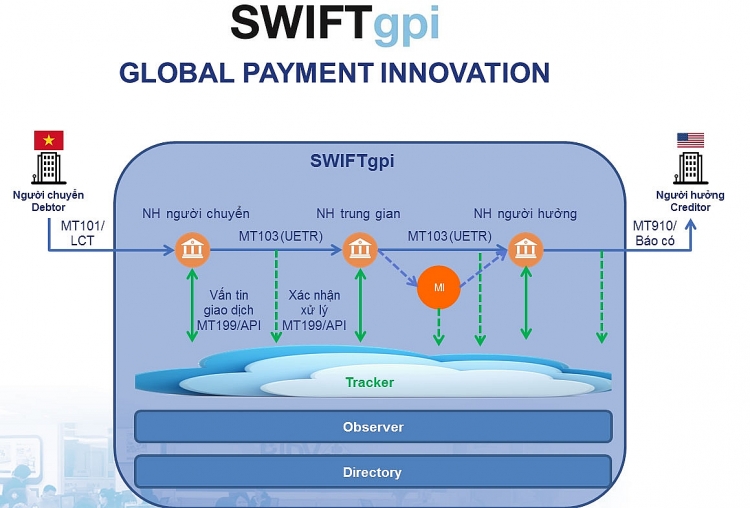

SWIFT gpi là sáng kiến thanh toán toàn cầu của SWIFT, bao gồm 1 chuỗi các sáng kiến được đề xuất, thực thi và hoàn thiện liên tục để hướng tới nhiều lợi ích cho khách hàng như: Tăng tốc độ thanh toán, minh bạch thời gian xử lý và phí giao dịch, khách hàng có thể quản lý tốt hơn dòng tiền do biết rõ thông tin xử lý giao dịch.

Các ngân hàng gpi toàn cầu đều phải tuân thủ một số quy tắc hoạt động thống nhất. Thông tin điện chuyển tiền (như tình trạng điện, thời gian xử lý, phí tại mỗi ngân hàng) phải được cập nhật liên tục lên kho dữ liệu chung của SWIFT gpi – được gọi là Tracker. Chỉ các đối tượng trong chuỗi giao dịch từ người chuyển tiền đến người hưởng có thể tra cứu thông tin, các ngân hàng khác không thể biết được các thông tin giao dịch này. Như vậy, giao dịch SWIFT gpi có tính minh bạch nhưng vẫn đảm bảo tính bảo mật cao.

Quy trình chuyển tiền SWIFT gpi

Điều kiện khó nhưng lợi ích to lớn

Video đang HOT

Hiện nay, hơn 220 ngân hàng trên thế giới đã đăng ký tham gia SWIFT gpi, trong đó có 72 ngân hàng chính thức triển khai dịch vụ này, hầu hết là các ngân hàng hàng đầu trên thế giới và khu vực như: JP Morgan Chase Bank, Wells Fargo, DeuschBank, HSBC…

Trong giai đoạn đầu phát triển của dịch vụ Swift gpi, những ngân hàng tiên phong triển khai dịch vụ đều là các ngân hàng lớn do các ngân hàng này có thế mạnh về tài chính, kỹ thuật và nguồn nhân lực để nâng cấp hệ thống công nghệ, cải tiến quy trình tác nghiệp, chính sách kinh doanh sản phẩm, nhằm đáp ứng các yêu cầu trong bộ nguyên tắc dịch vụ Swift gpi (SLA).

Ngoài ra, sáng kiến gpi xuất phát từ yêu cầu của các khách hàng doanh nghiệp lớn, tập đoàn đa quốc gia. Các ngân hàng lớn, với tư cách là ngân hàng phục vụ các doanh nghiệp này, nhận thấy sự cần thiết phải triển khai Swift gpi, đưa dịch vụ thanh toán hiện đại được áp dụng trên toàn cầu để mang lại nhiều lợi ích cho khách hàng, như:

Khách hàng sẽ được ghi có nhanh hơn; Biết được chi tiết thời điểm xử lý, số phí bị thu, tỷ giá hạch toán của từng Ngân hàng gpi trong chuỗi giao dịch. Từ đó giúp khách hàng: Quản lý tốt hơn dòng tiền, tăng tốc độ của giao dịch xuất nhập khẩu do có bằng chứng về thông tin chuyển tiền; Giảm chi phí tra cứu/tra soát giao dịch.

Hơn nữa, khách hàng được trải nghiệm dịch vụ mới đi đầu trong xu hướng thanh toán toàn cầu. Đồng thời, gián tiếp hưởng lợi từ việc các ngân hàng giảm phí, tăng tốc độ xử lý giao dịch khi mọi thông tin xử lý giao dịch đều minh bạch, có thể tra cứu để duy trì và nâng cao vị thế trong hệ thống thanh toán toàn cầu.

Với các Doanh nghiệp có mã BEI (do SWIFT cung cấp) khi triển khai dịch vụ mới gpi4C còn có thêm lợi ích khi quản lý và tra cứu tức thì thông tin giao dịch bằng chính nền tảng công nghệ sẵn có. Có thể phát triển hệ thống để đối chiếu tài khoản tức thì, tăng hiệu quả sử dụng vốn.

Ngân hàng Việt vượt khó bắt kịp xu thế toàn cầu

Tại Việt Nam, do những đòi hỏi trong bộ nguyên tắc dịch vụ SWIFT gpi (SLA) nên chưa nhiều Ngân hàng có thể triển khai SWIFT gpi. Có thể kể đến ba Ngân hàng đi đầu trong triển khai SWIFT gpi gồm: BIDV , Vietcombank, Vietinbank.

Trong đó, Ngân hàng BIDV là ngân hàng đầu tiên tại Việt Nam triển khai SWIFT gpi với đồng thời 3 vai trò: Ngân hàng Người chuyển tiền (Instructing Bank), Ngân hàng Trung gian (Intermediary Bank), Ngân hàng Người hưởng (Intructed Bank), cùng với phương thức trao đổi thông tin gpi là kết nối API trực tiếp với SWIFT, giúp liên tục cập nhật 2 chiều với Tracker để truyền tải thông tin xử lý giao dịch.

Đại diện Tổ chức Swift tại Việt Nam, Bà Lê Diệu Hồng, trong một buổi công bố Ngân hàng BIDV của Việt Nam đạt chuẩn SWIFT gpi

BIDV đăng ký tham gia SWIFT gpi vào cuối tháng 12/2017 và đã chính thức triển khai dịch vụ ngày vào ngày 28/9/2018.

Trong 9 tháng triển khai dự án SWIFT gpi, dưới sự tư vấn hỗ trợ của đội ngũ chuyên gia cao cấp của Tổ chức SWIFT, BIDV đã hoàn thành cải tiến nâng cấp hệ thống công nghệ nội bộ để phù hợp với chuẩn SWIFT gpi, đảm bảo dự án triển khai hiệu quả, đúng tiến độ tại BIDV.

Theo đó, BIDV thực hiện cải tiến cơ chế chính sách, quy trình nội bộ để gia tăng tỷ lệ điện SWIFT xử lý tự động, nâng cao chất lượng dịch vụ thanh toán quốc tế. BIDV cũng tiếp tục hoàn thiện hệ thống công nghệ để chia sẻ tức thời thông tin gpi xử lý giao dịch tới khách hàng qua các kênh phân phối dịch vụ ngân hàng điện tử, cũng như sẵn sàng triển khai thêm các dịch vụ gpi mới của SWIFT.

Với việc triển khai đồng thời cả 3 vai trò: Ngân hàng GPI gửi điện, nhận điện và trung gian, kết hợp thêm điều kiện thuận lợi là hơn 93% ngân hàng đại lý của BIDV đã là ngân hàng gpi, dự kiến 98% số lượng điện SWIFT tại BIDV là điện gpi trong thời gian tới.

Vì vậy, kể từ ngày 28/9/2018, khách hàng khi sử dụng dịch vụ thanh toán của BIDV sẽ được hưởng tất cả các lợi ích to lớn mà SWIFT gpi mang lại.

Ngân hàng BIDV chia sẻ những lưu ý khách hàng nên thực hiện để trải nghiệm phương thức thanh toán hiện đại tại BIDV như: (1) Mở tài khoản thanh toán theo các loại ngoại tệ thường xuyên giao dịch tại BIDV để giao dịch được xử lý tự động (2) Cung cấp chỉ dẫn thanh toán chuẩn, đầy đủ, chính xác cho đối tác (số tài khoản đúng loại tiền tệ mà khách hàng muốn nhận tiền; ngân hàng giữ tài khoản là BIDVVNVX, Tên tài khoản và địa chỉ của khách hàng đúng với thông tin đã đăng ký với BIDV…). (3) Kết nối giao dịch điện tử với BIDV để cập nhật tự động các thông tin GPI xử lý giao dịch. (4) Cung cấp số UETR của điện chuyển tiền cho người hưởng để dễ dàng tra cứu tình trạng giao dịch với ngân hàng phục vụ.

Đáp ứng tốc độ phát triển không ngừng của nền kinh tế trong thời kỳ cách mạng công nghiệp 4.0, Ngân hàng Việt hiểu rõ lợi ích mà SWIFT gpi mang lại. Với những nỗ lực vươn lên của Ngân hàng Việt, chúng ta đã nhìn thấy thành tựu không nhỏ và hơn thế nữa, điều đó phần nào khẳng định Việt Nam không đứng ngoài cuộc và luôn bắt kịp sự phát triển chung của thế giới.

Theo petrotimes.vn

Tài chính 24h: Lộ diện ngân hàng được nới "room" tín dụng từ 14% lên 20%

Ông Nguyễn Lê Quốc Anh, Tổng giám đốc Techcombank, cho biết ngân hàng ông vừa được Ngân hàng Nhà nước nới hạn mức (room) tăng trưởng tín dụng từ 14% lên 20%. Như vậy, Techcombank sẽ có thêm 6.000 - 8.000 tỷ đồng để cho vay trong những tháng cuối năm.

Ảnh minh họa.

Đã có ngân hàng được nới "room" cho vay

Ông Nguyễn Lê Quốc Anh, Tổng giám đốc Techcombank, cho biết ngân hàng ông vừa được Ngân hàng Nhà nước nới hạn mức (room) tăng trưởng tín dụng từ 14% lên 20%. Như vậy, Techcombank sẽ có thêm 6.000 - 8.000 tỷ đồng để cho vay trong những tháng cuối năm.

Techcombank là một trong những ngân hàng đã xoá sạch nợ tại VAMC và có tỷ lệ an toàn vốn (CAR) ở mức 14,33%, cao hơn nhiều so với quy định. (Xem thêm)

Eximbank giảm mạnh chi phí dự phòng đẩy lợi nhuận tăng vọt 1,4 lần trong 9 tháng

Luỹ kế 9 tháng, Eximbank chỉ trích lập dự phòng rủi ro chiếm 22% lợi nhuận kiếm được và ở mức 321 tỷ đồng khiến lợi nhuận trước thuế tăng vọt 1,4 lần lên 1.136 tỷ đồng, lãi ròng cũng tăng tương ứng lên 907 tỷ đồng so với cùng kỳ 2017. Trong khi cùng kỳ 2017 ngân hàng này trích tới 50% lợi nhuận kiếm được cho dự phòng rủi ro. (Xem thêm)

Áp trần chi phí lãi vay 20%: Doanh nghiệp nội trước nguy cơ từ lãi thành lỗ

Một điều khoản trong Nghị định 20/2017/NĐ-CP áp dụng vào mùa thuế năm nay đang khiến các DN đầu tàu của nền kinh tế "ngồi trên đống lửa".

Với quy định khống chế chi phí lãi vay được khấu trừ cho mục đích tính thuế không được vượt quá 20% tổng lợi nhuận thuần, các "ông lớn" nội đang đứng trước nguy cơ chuyển từ "lãi thành lỗ" thậm chí là "lỗ chồng lỗ". (Xem thêm)

HOÀNG HÀ

Theo bizlive.vn

Công ty Tài chính Việt Nam tại Hồng Kông kỷ niệm 40 năm thành lập  Mới đây, tại Hồng Kông - Trung Quốc, Công ty tài chính Việt Nam tại Hồng Kông (Vietnam Finance Company Limited - Vinafico, viết tắt là VFC) - Công ty 100% vốn trực thuộc Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) đã trang trọng tổ chức Lễ kỷ niệm 40 năm thành lập (1978 - 2018). Lãnh đạo Vietcombank cùng Lãnh đạo...

Mới đây, tại Hồng Kông - Trung Quốc, Công ty tài chính Việt Nam tại Hồng Kông (Vietnam Finance Company Limited - Vinafico, viết tắt là VFC) - Công ty 100% vốn trực thuộc Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) đã trang trọng tổ chức Lễ kỷ niệm 40 năm thành lập (1978 - 2018). Lãnh đạo Vietcombank cùng Lãnh đạo...

Bắt khẩn cấp ba nam thanh niên 17-18 tuổi chuyên giật bàn bày đồ cúng ở TPHCM01:42

Bắt khẩn cấp ba nam thanh niên 17-18 tuổi chuyên giật bàn bày đồ cúng ở TPHCM01:42 Bé gái trong vụ án ở Đắk Lắk khóc đòi cha mẹ, có 1 nạn nhân vừa làm lễ dạm ngõ02:38

Bé gái trong vụ án ở Đắk Lắk khóc đòi cha mẹ, có 1 nạn nhân vừa làm lễ dạm ngõ02:38 Lê Hoàng Hiệp bị FC tố "quên ơn", nguy cơ bị hội chị em "tẩy chay" vì 1 lý do?02:44

Lê Hoàng Hiệp bị FC tố "quên ơn", nguy cơ bị hội chị em "tẩy chay" vì 1 lý do?02:44 Bắt 3 đối tượng giả danh Công an, hành hung nạn nhân để cướp tài sản01:01

Bắt 3 đối tượng giả danh Công an, hành hung nạn nhân để cướp tài sản01:01 UAV làm nóng sườn đông NATO09:08

UAV làm nóng sườn đông NATO09:08 Tân Thủ tướng Nepal tuyên bố sẽ không cầm quyền quá 6 tháng07:50

Tân Thủ tướng Nepal tuyên bố sẽ không cầm quyền quá 6 tháng07:50 Dải Gaza giữa những ngổn ngang08:07

Dải Gaza giữa những ngổn ngang08:07 SpaceX phóng tàu chở hàng 4,99 tấn lên Trạm Vũ trụ Quốc tế21:34

SpaceX phóng tàu chở hàng 4,99 tấn lên Trạm Vũ trụ Quốc tế21:34 Xe tải mất lái đâm vào chợ chuối ở Quảng Trị, ít nhất 3 người tử vong01:07

Xe tải mất lái đâm vào chợ chuối ở Quảng Trị, ít nhất 3 người tử vong01:07 Danh tính nạn nhân vụ xe tải lao vào chợ chuối ở Quảng Trị, có 3 người quốc tịch Lào09:32

Danh tính nạn nhân vụ xe tải lao vào chợ chuối ở Quảng Trị, có 3 người quốc tịch Lào09:32 Tổng thống Vladimir Putin mặc quân phục, thị sát thao trường tập trận03:27

Tổng thống Vladimir Putin mặc quân phục, thị sát thao trường tập trận03:27Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Bão Ragasa mạnh lên siêu bão, sẽ đổ bộ đất liền Quảng Ninh - Hà Tĩnh

Bão Ragasa đã mạnh lên siêu bão với cường độ cấp 16, giật trên cấp 17. Dự báo trong ngày 25.9, bão Ragasa sẽ đổ bộ đất liền nước ta, trọng tâm là các tỉnh từ Quảng Ninh - Hà Tĩnh.

NSND Thanh Tuấn tiết lộ cuộc sống ở tuổi 75

Sao việt

22:03:17 21/09/2025

Nga - NATO thêm leo thang căng thẳng

Thế giới

21:54:20 21/09/2025

Messi nới rộng kỷ lục ghi bàn

Sao thể thao

21:52:32 21/09/2025

Vì sao Thái Hòa nhận vai phản diện gây ám ảnh trong "Tử chiến trên không"?

Tv show

21:47:51 21/09/2025

Phim truyền hình được đầu tư hàng nghìn tỷ đồng của Hàn Quốc đang gây sốt

Phim châu á

21:44:47 21/09/2025

Phim "Tử chiến trên không" bị quay lén, NSX tuyên bố lập vi bằng

Hậu trường phim

21:41:49 21/09/2025

Trang Thông tin Chính phủ viết về khoảnh khắc lịch sử của Đức Phúc, khẳng định vị thế âm nhạc Việt vươn ra toàn cầu

Nhạc việt

21:37:05 21/09/2025

Đoạn MV báo hiệu thảm kịch thi thể trong cốp xe của hoàng tử gen Z showbiz

Nhạc quốc tế

21:02:37 21/09/2025

Hiệu trưởng lên tiếng vụ học sinh túm tóc, ấn đầu cô giáo

Tin nổi bật

20:54:33 21/09/2025

Bộ trưởng Bộ Tài chính: ‘Không dùng ngân sách nhà nước để tái cơ cấu DNNN’

Bộ trưởng Bộ Tài chính: ‘Không dùng ngân sách nhà nước để tái cơ cấu DNNN’ Tăng trưởng hơn 32%, Bảo Việt báo doanh thu gần 31.000 tỷ đồng

Tăng trưởng hơn 32%, Bảo Việt báo doanh thu gần 31.000 tỷ đồng

Nợ xấu ngân hàng Phương Đông vọt lên 2,66%

Nợ xấu ngân hàng Phương Đông vọt lên 2,66% Đề xuất tỷ lệ bảo đảm an toàn của VDB

Đề xuất tỷ lệ bảo đảm an toàn của VDB Techcombank được nới room tín dụng từ 14% lên 20%

Techcombank được nới room tín dụng từ 14% lên 20% Giá nhân dân tệ giảm về đáy 10 năm

Giá nhân dân tệ giảm về đáy 10 năm Phiên 30/10: Mã ngân hàng hỗ trợ thị trường, VN-Index vẫn không thoát sắc đỏ

Phiên 30/10: Mã ngân hàng hỗ trợ thị trường, VN-Index vẫn không thoát sắc đỏ Vợ sếp ngân hàng VPBank chi hơn trăm triệu 'gia tăng' túi tiền 2 nghìn tỷ

Vợ sếp ngân hàng VPBank chi hơn trăm triệu 'gia tăng' túi tiền 2 nghìn tỷ Chứng khoán chiều 30/10: VNM, BID quá thảm

Chứng khoán chiều 30/10: VNM, BID quá thảm Chỉ số Vn-Index bất ngờ giảm điểm, thanh khoản thấp

Chỉ số Vn-Index bất ngờ giảm điểm, thanh khoản thấp Dễ dàng hiện thức hóa giấc mơ '4 bánh' tại ABBANK

Dễ dàng hiện thức hóa giấc mơ '4 bánh' tại ABBANK Tâm lý thận trọng bao trùm, Vn-Index tăng điểm với thanh khoản "mất hút"

Tâm lý thận trọng bao trùm, Vn-Index tăng điểm với thanh khoản "mất hút" Chứng khoán ngày 30/10: Chờ thị trường sớm tạo đáy

Chứng khoán ngày 30/10: Chờ thị trường sớm tạo đáy Hạn chế nguồn vốn vay trung dài hạn, ai sẽ bị ảnh hưởng?

Hạn chế nguồn vốn vay trung dài hạn, ai sẽ bị ảnh hưởng? Anh họ sát hại bé gái 8 tuổi rồi nhét vào bao tải phi tang ở góc vườn

Anh họ sát hại bé gái 8 tuổi rồi nhét vào bao tải phi tang ở góc vườn Nữ diễn viên duy nhất bị tố góp mặt trong vụ án của sao nam Tam Sinh Tam Thế

Nữ diễn viên duy nhất bị tố góp mặt trong vụ án của sao nam Tam Sinh Tam Thế Hòa Minzy và các sao Việt vỡ oà khi Đức Phúc vô địch Intervision 2025

Hòa Minzy và các sao Việt vỡ oà khi Đức Phúc vô địch Intervision 2025 Nam đạo diễn thu nhập mỗi tháng 1 tỷ đồng, có dãy nhà trọ 500m2: Xin bố vợ từng trái ớt, nước mắm, bột giặt

Nam đạo diễn thu nhập mỗi tháng 1 tỷ đồng, có dãy nhà trọ 500m2: Xin bố vợ từng trái ớt, nước mắm, bột giặt Nam nghệ sĩ mời Trường Giang dẫn đám cưới nhưng bị hủy hôn phút 89, ngoài 40 sống cô đơn, muốn có bạn gái

Nam nghệ sĩ mời Trường Giang dẫn đám cưới nhưng bị hủy hôn phút 89, ngoài 40 sống cô đơn, muốn có bạn gái Siêu bão Ragasa vào Biển Đông có thể mạnh như Yagi, tỉnh nào tâm điểm đổ bộ?

Siêu bão Ragasa vào Biển Đông có thể mạnh như Yagi, tỉnh nào tâm điểm đổ bộ? Đức Phúc chia sẻ nóng về giải Quán quân Intervision 2025, Thứ trưởng Bộ VHTTDL nói gì về tiêu chí chọn đại diện Việt Nam?

Đức Phúc chia sẻ nóng về giải Quán quân Intervision 2025, Thứ trưởng Bộ VHTTDL nói gì về tiêu chí chọn đại diện Việt Nam? Nam thần thanh xuân "bắt cá 5 tay" trả giá: Phải đi phụ hồ và triệt sản vì nhà nghèo đông con

Nam thần thanh xuân "bắt cá 5 tay" trả giá: Phải đi phụ hồ và triệt sản vì nhà nghèo đông con "Đệ nhất mỹ nhân showbiz" trúng cú lừa thế kỷ của "đại gia rởm", sống ê chề xấu hổ suốt quãng đời còn lại

"Đệ nhất mỹ nhân showbiz" trúng cú lừa thế kỷ của "đại gia rởm", sống ê chề xấu hổ suốt quãng đời còn lại Hoa hậu Nguyễn Thúc Thùy Tiên được áp dụng tình tiết giảm nhẹ

Hoa hậu Nguyễn Thúc Thùy Tiên được áp dụng tình tiết giảm nhẹ Diễn biến không ngờ vụ ca sĩ Lynda Trang Đài trộm cắp tài sản

Diễn biến không ngờ vụ ca sĩ Lynda Trang Đài trộm cắp tài sản "Nữ thần thanh xuân" Trần Kiều Ân đòi ly hôn khiến chồng thiếu gia kém 9 tuổi khóc nghẹn

"Nữ thần thanh xuân" Trần Kiều Ân đòi ly hôn khiến chồng thiếu gia kém 9 tuổi khóc nghẹn

Nữ diễn viên bị tra tấn dã man trong Tử Chiến Trên Không đổi đời nhờ 13 giây hát nhép, cao 3 mét bẻ đôi nhưng đắt giá nhất màn ảnh Việt

Nữ diễn viên bị tra tấn dã man trong Tử Chiến Trên Không đổi đời nhờ 13 giây hát nhép, cao 3 mét bẻ đôi nhưng đắt giá nhất màn ảnh Việt Bóng hồng khiến Quán quân Rap Việt bỏ showbiz: Giọng hát gây sốc, tiểu như nhà giàu hậu thuẫn hết mực cho chồng

Bóng hồng khiến Quán quân Rap Việt bỏ showbiz: Giọng hát gây sốc, tiểu như nhà giàu hậu thuẫn hết mực cho chồng Chàng trai Trung Quốc bán thận để mua iPhone 14 năm trước giờ ra sao

Chàng trai Trung Quốc bán thận để mua iPhone 14 năm trước giờ ra sao Danh tính 3 nghi phạm liên quan vụ giết người ở Đồng Nai, trẻ nhất mới 23 tuổi

Danh tính 3 nghi phạm liên quan vụ giết người ở Đồng Nai, trẻ nhất mới 23 tuổi Không ngờ cậu nhóc từng gây sốt Vbiz này lại là cảnh vệ điển trai trong Tử Chiến Trên Không, đúng là con trai "ông hoàng phòng vé" có khác!

Không ngờ cậu nhóc từng gây sốt Vbiz này lại là cảnh vệ điển trai trong Tử Chiến Trên Không, đúng là con trai "ông hoàng phòng vé" có khác!