‘Cấp 80% vốn tín dụng cho dự án BOT và BT, ngành ngân hàng gặp nhiều áp lực’

Đại diện NHNN cho biết 80% vốn đầu tư các dự án giao thông theo hình thức BT, BOT là do ngành ngân hàng tài trợ.

Tuy nhiên, ngành ngân hàng gặp áp lực về vốn ngắn hạn cho vay trung dài hạn và các dự án giao thông có nguồn thu không ổn định, ảnh hưởng chất lượng tín dụng.

Dự án BOT gặp vấn đề nguồn thu không đảm bảo dự kiến ban đầu gây áp lực cho ngành ngân hàng. Ảnh: A. Minh

Tại hội thảo thúc đẩy kết nối hạ tầng giao thông vùng Đông Nam Bộ ngày 22/11, bà Phạm Thị Thanh Tùng, Phó Vụ trưởng Vụ Tín dụng các ngành kinh tế, Ngân hàng Nhà nước (NHNN), cho biết vốn đầu tư thúc đẩy kết cấu hạ tầng giao thông xuất phát từ các nguồn như ngân sách Trung ương, vốn của địa phương và nguồn tư nhân. Thời gian qua, các tổ chức tín dụng cam kết cấp vốn cho chủ đầu tư để thực hiện 120 dự án giao thông trên cả nước. Trong đó, vùng Đông Nam Bộ (ĐNB) có khoảng 20 dự án đang được đầu tư về kết cấu hạ tầng giao thông. Ngành ngân hàng đã quan tâm và đầu tư vốn nhưng bà Tùng thừa nhận nguồn đầu tư từ nguồn tín dụng ngân hàng gặp nhiều khó khăn.

Video đang HOT

Đại diện NHNN tại hội thảo chỉ ra thứ nhất là vốn đầu tư cho hạ tầng giao thông đòi hòi nhu cầu vốn rất lớn. Thứ hai là thời gian đầu rất tư dài, thường trên 20 năm nên các tổ chức tín dụng cũng khó trong cân đối nguồn vốn ngắn hạn cho vay trung, dài hạn. Thời gian qua, do chính sách thu phí giao thông của Nhà nước thay đổi dẫn đến doanh thu của một số dự án không đủ, ảnh hướng đến nguồn vốn để trả nợ và ngân hàng cũng gặp khó khăn.

Bà Tùng dẫn số liệu tổng hợp từ các tổ chức tín dụng cho thấy khoảng 50 trên tổng số 120 dự án có doanh thu thực tế không đạt như dự kiến, ảnh hưởng đến việc trả nợ và chất lượng tín dụng. Do đó, đại diện NHNN cho rằng cần có cơ chế tháo gỡ khó khăn cho các tổ chức tín dụng cho vay, tức là Nhà nước phải đảm bảo cơ chế thu phí ổn định, bảo đảm doanh thu cho dự án như ban đầu thì các tổ chức tín dụng mới đủ cơ sở để cho vay.

Đại diện NHNN thống kê khoảng 80% vốn đầu tư cho các dự án giao thông theo hình thức BT, BOT là do ngành ngân hàng tài trợ. Điều này đặt áp lực quá lớn cho ngành ngân hàng vì đầu tư dài hạn. Giải pháp được đưa ra là cần đa đạng hoá các nguồn lực đầu tư, Nhà nước phải tăng tỷ lệ đầu tư và các chủ đầu tư phải tăng nguồn vốn tự có. Ngoài ra, các dự án cần tăng cường nguồn huy động từ trong và ngoài nước như vốn FDI, ODA. Đặc biệt, tháng 6 vừa qua, Quốc hội vừa thông qua Luật Đầu tư công tư PPP và cho phép cơ chế chia sẻ rủi ro, phương án tài chính của dự án và cho phép doanh nghiệp dự án có thể phát hành trái phiếu để đầu tư cho công trình kết nối giao thông.

Cơ chế huy động vốn phù hợp cũng giúp cho các tổ chức tín dụng giảm áp lực cho vay và chia sẻ được rủi ro đối với các dự án giao thông. Trên cơ sở đó, các tổ chức tín dụng cũng tham gia được nhiều hơn vào nhiều dự án. Các tổ chức luôn xem xét đầu tư bảo đảm trên nguyên tắc cân đối nguồn lực của ngành ngân hàng, không có hạn chế nào đối với dự án giao thông, quan trọng là tính khả thi của các dự án đó.

Nói thêm về vấn đề này, ông Nguyễn Danh Huy, Vụ trưởng Vụ Kế hoạch đầu tư, Bộ Giao thông Vận tải cho rằng việc Quốc hội ban hành Luật Đối tác công tư (PPP) vừa qua làm cơ sở pháp lý là một thành công nhưng còn nhiều vấn đề cần giải quyết. Ông Huy lấy ví dụ việc các nhà đầu tư phụ thuộc vào nguồn vốn của ngân hàng nhưng hiện nay thị trường tín dụng dài hạn tại Việt Nam chưa phát triển. Việc nhà đầu tư đi vay đến 80% vốn không sai, bởi họ là những người nghiên cứu và tìm ra lợi thế dự án để thực hiện, họ không phải người có lợi thế đi huy động vốn, việc này phải do các tổ chức tín dụng, hoặc các quỹ đầu tư thực hiện.

Tuy nhiên, ông đánh giá đây là lần đầu tiên, với Luật PPP, Việt Nam có cơ chế chia sẻ rủi ro. Nhưng về cá nhân, ông cho rằng cơ chế này vẫn chưa đủ, vẫn còn nhiều thách thức mà cụ thể là mới có cơ chế chia sẻ rủi ro duy nhất về mặt doanh thu. Còn nhà đầu tư nước ngoài khi đầu tư vào Việt Nam phải đổi ra tiền Việt Nam, thu phí bằng tiền Việt Nam rồi lại đổi về tiền của nước họ. Ông Huy đặt ra nhiều vấn đề như tỷ giá hối đoái sẽ như thế nào, có đảm bảo cho họ về chuyển đổi ngoại tệ…

Quỹ VEIL của Dragon Capital giải ngân hơn 868 tỷ đồng trong tuần trước

Tại thời điểm 21/5, NAV của quỹ này là 1,3 tỷ USD, tăng gần 50 triệu USD so với cuối tuần trước đó.

Vietnam Enterprise Investments Limited (VEIL) - quỹ đầu tư lớn nhất do Dragon Capital quản lý vừa công bố kết quả hoạt động trong tuần 14-21/5.

Theo đó, trong tuần từ 14/5 - 21/5, tỷ trọng tiền mặt trong tổng giá trị tài sản ròng (NAV) của Quỹ đã giảm về tỷ lệ 3,23% (khoảng 42 triệu USD), so với mức 6,38% (gần 79,78 triệu USD) của tuần trước đó. Như vậy, ước tính VEIL đã giải ngân vào thị trường 37,78 triệu USD (hơn 868 tỷ đồng).

Tại thời điểm 21/5, NAV của quỹ là 1,3 tỷ USD, tăng gần 50 triệu USD so với cuối tuần trước. NAV/chứng chỉ quỹ đạt 5,97 USD, tăng 4,01% so với tuần trước nhưng so với đầu năm vẫn giảm 11,69%.

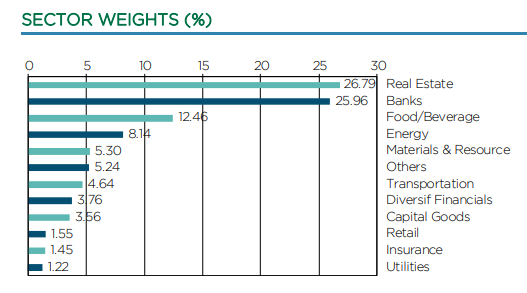

Bất động sản và ngân hàng là 2 ngành chiếm tỷ trọng lớn nhất trong danh mục của VEIL

Trong danh mục, MWG và VHM là hai cổ phiếu chiếm tỷ trọng lớn nhất, lần lượt 9,66% và 8,65%. Theo sau là ACB, HPG, KDH, MBB, VCB, FPT, VNM, VPB. Top 10 cổ phiếu chiếm tỷ trọng lớn chiếm đến 59,88%NAV.

Trong tuần trên, VEIL đã mua thêm 170.000 cổ phiếu PNJ. Nhóm quỹ của Dragon Capital cũng tăng tỷ trọng tại KDH, HPG.

Về cơ cấu nhóm ngành, bất động sản hiện chiếm tỷ trọng lớn nhất danh mục VEIL với 26,79%, ngân hàng (25,96%), F&B (12,46%)...

Tiền nhàn rỗi nên đầu tư vào đâu?  So với 2 tháng trước, lãi suất tiền gửi ngân hàng đã giảm, chỉ còn dao động trong khoảng 6,8-7,2%/năm. Giá vàng lại đang đứng ở mức cao 48-49 triệu đồng/lượng và cơ hội tăng giá không rõ ràng. Tỉ giá USD khá ổn định. Những người đang có khoản tiền nhàn rỗi từ vài chục triệu đến vài tỷ đồng đang rất...

So với 2 tháng trước, lãi suất tiền gửi ngân hàng đã giảm, chỉ còn dao động trong khoảng 6,8-7,2%/năm. Giá vàng lại đang đứng ở mức cao 48-49 triệu đồng/lượng và cơ hội tăng giá không rõ ràng. Tỉ giá USD khá ổn định. Những người đang có khoản tiền nhàn rỗi từ vài chục triệu đến vài tỷ đồng đang rất...

Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28

Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28 Ông Trump khen ông Zelensky dũng cảm, không cam kết hỗ trợ lực lượng châu Âu tại Ukraine08:00

Ông Trump khen ông Zelensky dũng cảm, không cam kết hỗ trợ lực lượng châu Âu tại Ukraine08:00 Đột ngột chuyển sai hướng, ô tô gây tai nạn liên hoàn ở Đắk Lắk00:50

Đột ngột chuyển sai hướng, ô tô gây tai nạn liên hoàn ở Đắk Lắk00:50 Không chỉ Mỹ, Pháp cũng đàm phán về khoáng sản quan trọng với Ukraine09:14

Không chỉ Mỹ, Pháp cũng đàm phán về khoáng sản quan trọng với Ukraine09:14 Phát sốt đoạn phim ông Trump, ông Netanyahu nhâm nhi cocktail ở bãi biển Gaza08:01

Phát sốt đoạn phim ông Trump, ông Netanyahu nhâm nhi cocktail ở bãi biển Gaza08:01 Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17

Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17 Xe mất thắng lao xuống rãnh ven đường, ít nhất 18 người thiệt mạng tại Thái Lan01:07

Xe mất thắng lao xuống rãnh ven đường, ít nhất 18 người thiệt mạng tại Thái Lan01:07 Chi tiết màn tranh cãi "đốt nóng" cuộc gặp giữa ông Trump và ông Zelensky01:38

Chi tiết màn tranh cãi "đốt nóng" cuộc gặp giữa ông Trump và ông Zelensky01:38 Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09

Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09 Israel vận động Mỹ giữ căn cứ Nga ở Syria?08:52

Israel vận động Mỹ giữ căn cứ Nga ở Syria?08:52 Mỹ - EU 'chia đôi ngả' về Ukraine07:56

Mỹ - EU 'chia đôi ngả' về Ukraine07:56Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Từ cổ điển đến hiện đại, họa tiết 'cân' mọi bản phối thời trang

Thời trang

11:35:12 06/03/2025

Xe container bốc cháy dữ dội trên cao tốc Đà Nẵng - Quảng Ngãi

Tin nổi bật

11:33:52 06/03/2025

Mỹ sắp đưa vũ khí hạt nhân trở lại Anh?

Thế giới

11:22:29 06/03/2025

Sắp diễn ra hiện tượng 'Trăng máu' của năm

Lạ vui

11:16:05 06/03/2025

Loại quả giòn ngọt, được bán cực nhiều ở chợ Việt, hấp chín bổ ngang tổ yến

Sức khỏe

11:11:24 06/03/2025

Nói thật: Nhét 4 thứ này vào tủ lạnh chẳng khác nào "đào hố chôn mình", rước họa vào thân

Sáng tạo

11:06:00 06/03/2025

Keane được đề nghị trở lại MU theo cách gây sốc

Sao thể thao

11:05:32 06/03/2025

Chị Đẹp "phú bà" có tuyệt kỹ "phong ấn" netizen, đáp trả bình luận khiến fan còn mong idol mắng mình thêm đi!

Sao việt

10:58:57 06/03/2025

Mua ô tô cho bạn trai xong thì phát hiện bị "cắm sừng", cô gái có màn trả thù khiến cả phố náo loạn

Netizen

10:35:00 06/03/2025

Cuộc hôn nhân ngọt ngào của hoa hậu đẹp nhất Hong Kong và chồng đại gia

Sao châu á

10:29:59 06/03/2025

Gạch ngói Đồng Nai báo lãi trước thuế 50 tỷ đồng sau 10 tháng, vượt 88,7% kế hoạch năm

Gạch ngói Đồng Nai báo lãi trước thuế 50 tỷ đồng sau 10 tháng, vượt 88,7% kế hoạch năm Tp.HCM: Hơn 14.000 tỉ đồng làm hai đoạn Vành đai 2

Tp.HCM: Hơn 14.000 tỉ đồng làm hai đoạn Vành đai 2

Giải ngân gói hỗ trợ tín dụng: Doanh nghiệp cần nhà băng linh động thực thi chính sách

Giải ngân gói hỗ trợ tín dụng: Doanh nghiệp cần nhà băng linh động thực thi chính sách Tỷ giá trung tâm đảo chiều tăng mạnh trở lại

Tỷ giá trung tâm đảo chiều tăng mạnh trở lại VnIndex hồi phục sau phiên rung lắc, nhóm cổ phiếu ngân hàng tiếp tục tăng giá

VnIndex hồi phục sau phiên rung lắc, nhóm cổ phiếu ngân hàng tiếp tục tăng giá Giá vàng đồng loạt giảm, USD bật tăng

Giá vàng đồng loạt giảm, USD bật tăng Trái phiếu doanh nghiệp tăng nóng: Coi chừng bỏng tay

Trái phiếu doanh nghiệp tăng nóng: Coi chừng bỏng tay Lãi suất ngân hàng nào cao nhất hôm nay 28/5?

Lãi suất ngân hàng nào cao nhất hôm nay 28/5?

Cuối cùng Từ Hy Viên đã có thể an nghỉ!

Cuối cùng Từ Hy Viên đã có thể an nghỉ! 'Món quà' trước thềm 8/3 của người chồng phương xa khiến gia đình trên bờ vực tan vỡ

'Món quà' trước thềm 8/3 của người chồng phương xa khiến gia đình trên bờ vực tan vỡ "Á hậu bị Samsung ruồng bỏ" tuyên bố khó tin về chồng cũ tài phiệt, netizen ngỡ ngàng: "Cô có tỉnh táo không?"

"Á hậu bị Samsung ruồng bỏ" tuyên bố khó tin về chồng cũ tài phiệt, netizen ngỡ ngàng: "Cô có tỉnh táo không?" Drama ập đến với 2 con của Từ Hy Viên: Chồng cũ cưng chiều con gái, ngó lơ quý tử?

Drama ập đến với 2 con của Từ Hy Viên: Chồng cũ cưng chiều con gái, ngó lơ quý tử? Nhóm "thổi giá" đất đến 30 tỷ đồng/m2 tại Sóc Sơn hôm nay bị xử lưu động

Nhóm "thổi giá" đất đến 30 tỷ đồng/m2 tại Sóc Sơn hôm nay bị xử lưu động Công an xuất hiện tại Thanh Bình An Lạc Viên sau vụ tố ép mua hũ tro cốt giá cao

Công an xuất hiện tại Thanh Bình An Lạc Viên sau vụ tố ép mua hũ tro cốt giá cao Lý giải "Bắc Bling" gây sốt toàn cầu: Khi ca sĩ là sứ giả du lịch

Lý giải "Bắc Bling" gây sốt toàn cầu: Khi ca sĩ là sứ giả du lịch Tiêu chí sáp nhập các tỉnh thành theo Kết luận 127 của Bộ Chính trị

Tiêu chí sáp nhập các tỉnh thành theo Kết luận 127 của Bộ Chính trị Cục trưởng Xuân Bắc nói gì về Hòa Minzy mà gây bão mạng?

Cục trưởng Xuân Bắc nói gì về Hòa Minzy mà gây bão mạng? Hòa Minzy công khai tin nhắn với NSƯT Xuân Hinh

Hòa Minzy công khai tin nhắn với NSƯT Xuân Hinh Học sinh giỏi quốc gia môn hóa điều chế ma túy được giảm án

Học sinh giỏi quốc gia môn hóa điều chế ma túy được giảm án Đạo diễn nói về chi tiết tranh luận của nghệ sĩ Xuân Hinh trong 'Bắc Bling'

Đạo diễn nói về chi tiết tranh luận của nghệ sĩ Xuân Hinh trong 'Bắc Bling'

Bắt quả tang vợ đi nhà nghỉ với nhân tình ở Sơn La, anh chồng nói 1 câu khiến tất cả những người đang đánh ghen đều dừng tay

Bắt quả tang vợ đi nhà nghỉ với nhân tình ở Sơn La, anh chồng nói 1 câu khiến tất cả những người đang đánh ghen đều dừng tay Chuyện gì đang xảy ra với Quán quân hot nhất Gương Mặt Thân Quen?

Chuyện gì đang xảy ra với Quán quân hot nhất Gương Mặt Thân Quen? Nóng nhất xứ tỷ dân: Mỹ nam Thơ Ngây bị bắt khẩn cấp vì cáo buộc giết người

Nóng nhất xứ tỷ dân: Mỹ nam Thơ Ngây bị bắt khẩn cấp vì cáo buộc giết người