Cần sớm thống nhất cách tính tỷ lệ hủy hợp đồng bảo hiểm

Dù đã đưa ra bàn thảo và thống nhất về mặt chủ trương từ năm 2019 tại Hội nghị CEO nhân thọ rằng, các doanh nghiệp bảo hiểm sẽ phải báo cáo tỷ lệ duy trì hợp đồng sau năm thứ nhất để Hiệp hội Bảo hiểm Việt Nam (IAV) có cơ sở đánh giá hiệu quả hoạt động và chất lượng của đội ngũ đại lý, nhưng đến nay, chủ trương này vẫn chưa thành hiện thực.

Việc thống nhất cách tính tỷ lệ hủy hợp đồng bảo hiểm và công bố tỷ lệ này hàng năm thực tế là quy định rất cần thiết, để từ đó các doanh nghiệp chú trọng hơn việc nâng cao chất lượng đại lý tại doanh nghiệp bảo hiểm nhân thọ.

Hiện tại, dù chưa có con số hủy hợp đồng chi tiết của toàn thị trường, nhưng tại mỗi doanh nghiệp bảo hiểm đều có thống kê riêng.

Chẳng hạn, tại Dai-ichi Life Việt Nam, tỷ lệ duy trì hợp đồng năm 2019 là khoảng 72%. Hãng bảo hiểm này đặt mục tiêu năm 2020 đưa tỷ lệ duy trì hợp đồng lên khoảng 80%.

Hanwha Life Việt Nam cũng có tỷ lệ duy trì hợp đồng bảo hiểm năm 2019 là 72%, tăng cao so với năm 2018. Ở Chubb Life Việt Nam, tỷ lệ duy trì hợp đồng bảo hiểm khoảng hơn 80%…

Được biết, cách tính tỷ lệ duy trì hợp đồng hiện nay chưa có sự thống nhất, mà mỗi doanh nghiệp tính theo một cách khác nhau.

Video đang HOT

Tỷ lệ hủy hợp đồng đang được tính theo 2 cách: Sau tháng thứ 13 hoặc sau tháng 24-25 (tức là sau năm thứ nhất hay năm thứ 2) và cũng chưa thống nhất tính tỷ lệ hủy hợp đồng trên số đầu hợp đồng hay tính trên số tiền, số phí…

Được biết, IAV đang cùng với các chuyên gia tính toán của các doanh nghiệp bảo hiểm bàn thảo nhằm tìm ra phương án thích hợp nhất.

Tuy nhiên, trao đổi với Báo ầu tư Chứng khoán, đại diện một số doanh nghiệp nhìn nhận, tỷ lệ duy trì hợp đồng bảo hiểm nhân thọ bình quân theo phí đóng năm thứ 2, thứ 3 tại Việt Nam hiện nay ước duy trì từ 70-80%, các năm tiếp theo từ 85-90%.

Theo IAV, hiện có 2 dạng yêu cầu hủy hợp đồng bảo hiểm nhân thọ phổ biến: Một là bị ép để mua chứ thực sự chưa hiểu hợp đồng, buộc phải mua để được thỏa mãn điều kiện nào đó (đây là những hợp đồng chủ yếu được bán qua kênh bancassurance).

Hợp đồng bảo hiểm mua ở dạng này thì thường kết thúc khi hết năm thứ nhất vì kỳ phí tiếp theo khách hàng sẽ không đóng phí nữa; hai là mua bảo hiểm do quen biết, nể nang người quen bán bảo hiểm nên khách hàng cũng chưa thực sự hiểu hợp đồng.

Trong khi đó, việc tư vấn bảo hiểm cũng chưa “đến nơi, đến chốn” các quyền lợi, nghĩa vụ, cũng như chưa tư vấn chính xác mức phí đóng bảo hiểm và khả chi trả của khách hàng.

Mức phí đóng bảo hiểm có thể quá khả năng chi trả thường xuyên của khách hàng, vì vậy, sau một thời gian không trụ được, khách hàng đành phải hủy hợp đồng…

“Chỉ có 2 dạng này là hủy nhiều, còn lại khách hàng nào đã có nhu cầu tham gia bảo hiểm nhân thọ thực sự thì ít khi hủy, vì việc hủy hợp đồng trong 2 năm đầu là khách hàng sẽ bị thiệt hại”, ông Ngô Trung Dũng, Phó tổng thư ký IAV cho biết.

Theo các chuyên gia trong ngành, mức phí đóng bảo hiểm phù hợp chỉ nên từ 10-15%/năm thu nhập ổn định của gia đình và số tiền bảo hiểm của hợp đồng phải tương ứng với 10-15 năm thu nhập của người trụ cột để đảm bảo sự bù đắp kịp thời và đầy đủ cho gia đình.

Không nên tham gia quá cao bởi mức phí quá cao sẽ làm ảnh hưởng tới việc chi tiêu trong gia đình, phí cao sẽ làm bảo hiểm nhân thọ trở thành gánh nặng tài chính cho gia đình, rất khó để có thể theo được nhiều năm đóng phí.

Người tham gia bảo hiểm nhân thọ cũng nên ưu tiên cho người trụ cột, người tạo ra thu nhập chính trong gia đình, sau đó tới những người tạo thu nhập phụ, rồi mới tới trẻ em…

Trở lại câu chuyện sớm thống nhất và công khai cách tính tỷ lệ hủy hợp đồng bảo hiểm, trao đổi với Báo Đầu tư Chứng khoán trước đó, CEO một công ty bảo hiểm nhân thọ cho rằng, tỷ lệ duy trì hợp đồng ở các kênh bán hàng đại lý hay bancassurance phụ thuộc vào chính người bán bảo hiểm (đại lý hoặc nhân viên ngân hàng).

Bởi suy cho cùng, mối quan hệ của khách hàng có tốt hay không, người bán hàng và chăm sóc khách hàng có vai trò vô cùng quan trọng.

Mối quan hệ này càng tốt thì tỷ lệ duy trì hợp đồng càng cao. Vị CEO này cũng mong muốn sớm thống nhất cách tính và công bố tỷ lệ duy trì hợp đồng hàng năm, bởi đây là thước đo về sự hài lòng của khách hàng đối với mỗi hãng bảo hiểm nhân thọ.

Hanwha Life Việt Nam chi trả cho 1 khách hàng 21 tỷ đồng quyền lợi bảo hiểm

Công ty TNHH Bảo hiểm Hanwha Life Việt Nam vừa trao 21.127.605.000 đồng quyền lợi bảo hiểm cho gia đình khách hàng N.T.N ngụ tại quận Bình Tân, TPHCM, nhằm thể hiện sự cam kết trong việc bảo vệ, đồng hành và luôn bảo đảm quyền lợi cao nhất cho khách hàng.

Từ năm 2009 đến nay, Hanwha Life Việt Nam đã chi trả gần 532 tỷ đồng quyền lợi bảo hiểm cho hàng ngàn khách hàng.

Đây là trường hợp chi trả quyền lợi bảo hiểm lớn nhất trong lịch sử hoạt động của Hanwha Life Việt Nam và là một trong những ca chi trả lớn nhất của thị trường bảo hiểm nhân thọ từ trước tới nay.

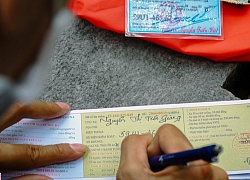

Cụ thể, khách hàng N.T.N tham gia 2 hợp đồng bảo hiểm, gồm An Khang Tài Lộc (tham gia ngày 29-10) và Tích Lũy Linh Hoạt (tham gia ngày 25-12) của Hanwha Life Việt Nam từ năm 2015. Trong quá trình được bảo hiểm, khách hàng không may mắc bệnh hiểm nghèo và qua đời vào tháng 2-2020.

Ngay sau khi nhận được yêu cầu bồi thường, Hanwha Life Việt Nam đã cử đại diện công ty đến thăm hỏi, động viên gia đình khách hàng vượt qua nỗi đau mất mát, đồng thời thực hiện ngay bồi thường như đã cam kết.

Kể từ khi hoạt động từ năm 2009 đến nay, Hanwha Life Việt Nam đã chi trả gần 532 tỷ đồng quyền lợi bảo hiểm cho hàng ngàn khách hàng. Riêng năm 2019, Hanwha Life Việt Nam đã chi trả 172 tỷ đồng quyền lợi bảo hiểm cho khách hàng. Đây là nguồn tài chính giúp các khách hàng cùng gia đình vượt qua những giai đoạn khó khăn và từng bước ổn định cuộc sống.

Bộ Tài chính yêu cầu các DN rà soát việc bán bảo hiểm xe cơ giới  Cục Quản lý, Giám sát Bảo hiểm (QLBH), Bộ Tài chính vừa ra Công văn gửi các doanh nghiệp bảo hiểm phi nhân thọ yêu cầu các doanh nghiệp chủ động kiểm tra, rà soát việc triển khai bảo hiểm bắt buộc TNDS của chủ xe cơ giới trong toàn hệ thống. Trong những ngày vừa qua, trên các phương tiện thông tin...

Cục Quản lý, Giám sát Bảo hiểm (QLBH), Bộ Tài chính vừa ra Công văn gửi các doanh nghiệp bảo hiểm phi nhân thọ yêu cầu các doanh nghiệp chủ động kiểm tra, rà soát việc triển khai bảo hiểm bắt buộc TNDS của chủ xe cơ giới trong toàn hệ thống. Trong những ngày vừa qua, trên các phương tiện thông tin...

Tổng thống Zelensky chơi 'tất tay' với Nga ?09:59

Tổng thống Zelensky chơi 'tất tay' với Nga ?09:59 Vụ người đàn ông đánh tới tấp một bé trai ở Bình Định: Vì bênh con?08:28

Vụ người đàn ông đánh tới tấp một bé trai ở Bình Định: Vì bênh con?08:28 Khách Tây sốc khi lần đầu "đi bão" mừng đội tuyển Việt Nam vô địch AFF Cup01:33

Khách Tây sốc khi lần đầu "đi bão" mừng đội tuyển Việt Nam vô địch AFF Cup01:33 Người đàn ông trùm kín mít, bấm đèn đỏ khiến xe dừng không kịp ở TPHCM00:54

Người đàn ông trùm kín mít, bấm đèn đỏ khiến xe dừng không kịp ở TPHCM00:54 Người đàn ông chặn đầu ô tô, cầm đá đập nát kính chắn gió ở TPHCM08:15

Người đàn ông chặn đầu ô tô, cầm đá đập nát kính chắn gió ở TPHCM08:15 Leo vỉa hè, người phụ nữ bật khóc khi bị cảnh sát bắt gặp13:03

Leo vỉa hè, người phụ nữ bật khóc khi bị cảnh sát bắt gặp13:03 Linh cữu cố Tổng thống Jimmy Carter về dưới mái vòm Điện Capitol10:02

Linh cữu cố Tổng thống Jimmy Carter về dưới mái vòm Điện Capitol10:02 Những con số "khủng" từ chuyên án mua bán hóa đơn và trốn thuế01:19

Những con số "khủng" từ chuyên án mua bán hóa đơn và trốn thuế01:19 TP.HCM "thất thủ": Phạt "kịch khung" vẫn không ngăn được "quái xế" lộng hành?03:09

TP.HCM "thất thủ": Phạt "kịch khung" vẫn không ngăn được "quái xế" lộng hành?03:09 Bắt nhanh hai đối tượng cướp giật điện thoại01:07

Bắt nhanh hai đối tượng cướp giật điện thoại01:07 Xuân Son dính chấn thương: Supachok trần tình, rộ phát ngôn gây phẫn nộ ?02:55

Xuân Son dính chấn thương: Supachok trần tình, rộ phát ngôn gây phẫn nộ ?02:55Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Lộ diện mỹ nam Han So Hee công khai thể hiện sự quan tâm hậu chia tay Ryu Jun Yeol

Sao châu á

06:28:01 11/01/2025

Ông Biden tin vẫn có thể đánh bại ông Trump nếu tiếp tục tranh cử tổng thống

Thế giới

06:19:59 11/01/2025

Vướng tin hẹn hò, 2 sao nữ Vbiz tiếp tục lộ hint tình cảm

Sao việt

06:19:18 11/01/2025

Kim Se Jeong 'hoán đổi cơ thể' với Kang Tae Oh

Hậu trường phim

06:14:41 11/01/2025

Phim Hàn 19+ lập kỷ lục 5 năm mới có 1 lần, nữ chính xinh như mộng còn có cảnh nóng gây sốc

Phim châu á

06:12:23 11/01/2025

Xuân Son nói lời xúc động tại Cúp Chiến thắng

Sao thể thao

06:09:49 11/01/2025

Cách làm lẩu đuôi bò mềm ngon

Ẩm thực

06:00:54 11/01/2025

Khởi tố gần 20 đối tượng về tội gây rối trật tự công cộng

Pháp luật

05:57:30 11/01/2025

'Khai rạp' đầu năm Ất Tỵ với 'Đèn âm hồn': Bộ phim tâm linh đậm chất văn hóa dân gian

Phim việt

22:40:28 10/01/2025

Jungkook: BTS sẽ đoàn tụ sau khi hoàn thành nghĩa vụ quân sự

Nhạc quốc tế

22:25:47 10/01/2025

Doanh thu giảm mạnh, doanh nghiệp muốn gia hạn thêm thời gian gian trả nợ

Doanh thu giảm mạnh, doanh nghiệp muốn gia hạn thêm thời gian gian trả nợ Cổ phần hóa, thoái vốn doanh nghiệp nhà nước: Tích cực đẩy nhanh tiến độ

Cổ phần hóa, thoái vốn doanh nghiệp nhà nước: Tích cực đẩy nhanh tiến độ

So găng "đấu trường" bảo hiểm

So găng "đấu trường" bảo hiểm Bảo Việt nhân thọ đã chi trả quyền lợi bảo hiểm và rủi ro cho khách hàng 7.458 tỷ đồng

Bảo Việt nhân thọ đã chi trả quyền lợi bảo hiểm và rủi ro cho khách hàng 7.458 tỷ đồng Bạn đã biết rõ khoản lãi chia của hợp đồng bảo hiểm đến từ đâu?

Bạn đã biết rõ khoản lãi chia của hợp đồng bảo hiểm đến từ đâu? Bộ Tài chính yêu cầu các DN bảo hiểm không giới thiệu gói bảo hiểm liên quan đến bệnh COVID-19

Bộ Tài chính yêu cầu các DN bảo hiểm không giới thiệu gói bảo hiểm liên quan đến bệnh COVID-19 Bộ Tài chính sẽ tăng cường giám sát, xử lý nghiêm hành vi ép người dân mua bảo hiểm khi vay vốn

Bộ Tài chính sẽ tăng cường giám sát, xử lý nghiêm hành vi ép người dân mua bảo hiểm khi vay vốn Map Life đã chi trả bảo hiểm hơn 1.500 tỷ đồng cho khách hàng

Map Life đã chi trả bảo hiểm hơn 1.500 tỷ đồng cho khách hàng Vũ Thu Phương ly hôn chồng doanh nhân sau 13 năm gắn bó

Vũ Thu Phương ly hôn chồng doanh nhân sau 13 năm gắn bó Hoa hậu Jennifer Phạm và chồng hôn nhau đắm đuối, MC Mai Ngọc du lịch Thái Lan

Hoa hậu Jennifer Phạm và chồng hôn nhau đắm đuối, MC Mai Ngọc du lịch Thái Lan

Ngoại hình "không góc chết" của bạn trai Hoa hậu Hương Giang

Ngoại hình "không góc chết" của bạn trai Hoa hậu Hương Giang Sao Hollywood nghẹn ngào khi vợ sắp sinh mà nhà bị cháy rụi

Sao Hollywood nghẹn ngào khi vợ sắp sinh mà nhà bị cháy rụi 9X Việt được chàng trai Đan Mạch rủ về nhà sống sau 3 tuần quen qua app hẹn hò, cái kết bất ngờ

9X Việt được chàng trai Đan Mạch rủ về nhà sống sau 3 tuần quen qua app hẹn hò, cái kết bất ngờ Quyền Linh ngỡ ngàng khi người đàn ông U.60 từ chối bà chủ salon xinh đẹp

Quyền Linh ngỡ ngàng khi người đàn ông U.60 từ chối bà chủ salon xinh đẹp Nữ NSƯT U100 vẫn được khen đẹp, minh mẫn, móng tay cắt tỉa, tạo kiểu điệu đà

Nữ NSƯT U100 vẫn được khen đẹp, minh mẫn, móng tay cắt tỉa, tạo kiểu điệu đà Khẩn trương điều tra nghi án hai vợ chồng giáo viên bị sát hại tại nhà riêng

Khẩn trương điều tra nghi án hai vợ chồng giáo viên bị sát hại tại nhà riêng Bác sĩ ở Đồng Nai bị bắt vì xâm hại nữ bệnh nhân tại phòng khám riêng

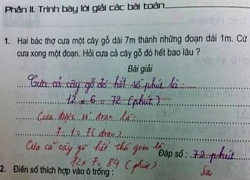

Bác sĩ ở Đồng Nai bị bắt vì xâm hại nữ bệnh nhân tại phòng khám riêng Học sinh làm phép toán 11 - 4 = 7 bị chấm sai, phụ huynh bức xúc đi hỏi cô giáo thì nhận về câu trả lời không ai ngờ tới

Học sinh làm phép toán 11 - 4 = 7 bị chấm sai, phụ huynh bức xúc đi hỏi cô giáo thì nhận về câu trả lời không ai ngờ tới Tóm Lưu Diệc Phi "hẹn hò" đến rạng sáng với nam thần thác loạn khét tiếng Cbiz

Tóm Lưu Diệc Phi "hẹn hò" đến rạng sáng với nam thần thác loạn khét tiếng Cbiz Phan Như Thảo lên tiếng về tình trạng hôn nhân với chồng đại gia hơn 26 tuổi giữa nghi vấn trục trặc

Phan Như Thảo lên tiếng về tình trạng hôn nhân với chồng đại gia hơn 26 tuổi giữa nghi vấn trục trặc Bé gái 6 tuổi nhập viện, phát hiện đồ chơi "túi mù" trong vùng kín

Bé gái 6 tuổi nhập viện, phát hiện đồ chơi "túi mù" trong vùng kín Hồ Ngọc Hà diện trang sức 10 tỉ đọ sắc cùng Lưu Diệc Phi

Hồ Ngọc Hà diện trang sức 10 tỉ đọ sắc cùng Lưu Diệc Phi Đã có tung tích sao nam 10X mất tích bí ẩn ở biên giới Thái Lan - Myanmar, vị trí được nhân chứng tiết lộ gây khiếp sợ

Đã có tung tích sao nam 10X mất tích bí ẩn ở biên giới Thái Lan - Myanmar, vị trí được nhân chứng tiết lộ gây khiếp sợ Khả Như - Huỳnh Phương công khai thân mật, nhà gái nói đúng 1 câu

Khả Như - Huỳnh Phương công khai thân mật, nhà gái nói đúng 1 câu Sốc: Thêm sao nam 10X mất tích bí ẩn ở biên giới Thái Lan - Myanmar, người thân tuyệt vọng cầu cứu giữa đêm

Sốc: Thêm sao nam 10X mất tích bí ẩn ở biên giới Thái Lan - Myanmar, người thân tuyệt vọng cầu cứu giữa đêm