Các NHTM sẽ “tự lo cho sức khỏe của chính mình” như thế nào trong năm 2020?

Với ICAAP , các NHTM giờ đây sẽ phải đi từ vốn quay ngược lại phân bổ kế hoạch kinh doanh, giám sát hoạt động kinh doanh, luôn luôn điều chỉnh sao cho phù hợp. Ngân hàng Nhà nước sẽ như một “bác sĩ” của các ngân hàng thương mại thông qua việc kiểm tra và giám sát.

Chỉ một tháng nữa là thông tư 41/2016 – TT/ NHNN quy định về tỷ lệ an toàn vốn đối với ngân hàng, chi nhánh ngân hàng nước ngoài chính thức có hiệu lực. Đây được coi là bước tiến quan trọng trong việc triển khai mô hình Basel II trong quản trị rủi ro cho toàn bộ hệ thống ngân hàng. Khung pháp lý cốt lõi về triển khai chuẩn mực Basel II sẽ là dữ liệu quan trọng để các ngân hàng hiểu rõ và có những kế hoạch cụ thể trong quá trình triển khai thực hiện thông tư 41.

Mô hình Basel II gồm 3 trụ cột chính là tỷ lệ an toàn vốn tối thiểu, quy trình rà soát giám sát và việc công khai thông tin. Về góc độ pháp lý, hiện nay NHNN đã ban hành đầy đủ các văn bản quy định cho cả 3 trụ cột, cụ thể đối với trụ cột thứ nhất là thông tư 41/2016 – TT/NHNN, trụ cột thứ hai là thông tư 13/2018 – TT/NHNN, trong đó thể hiện phần quản lý rủi ro và ICAAP (Internal Capital Adequacy Assessment Process – Quy trình đánh giá tính đầy đủ vốn nội bộ), trụ cột thứ ba cũng được quy định trong thông tư 41 qua phần công bố thông tin. Như vậy, qua hai thông tư 41 và thông tư 13, toàn bộ khuôn khổ pháp lý hướng dẫn việc triển khai Basel II đã hoàn chỉnh.

Trụ cột 1: Yêu cầu về vốn tối thiểu

Thông tư 41 yêu cầu xác định số vốn đảm bảo cho ba loại rủi ro là rủi ro tín dụng, rủi ro thị trường và rủi ro hoạt động. Đối với rủi ro tín dụng, NHNN áp dụng cách tính dựa theo phương pháp tiêu chuẩn (SA) với phiên bản sửa đổi năm 2016 của ủy ban Basel. Theo phương pháp này, việc sử dụng thứ hạng tín nhiệm nhằm mục đích xác định hệ số rủi ro trong các khoản phải đòi đối với các TCTD trên cơ sở tiếp cận đồng thời cả 2 góc độ là sản phẩm dịch vụ (facilities level) và đối tượng khách hàng (customers level). Các ngân hàng thương mại sẽ phân loại tài sản và áp dụng các hệ số rủi ro tương ứng để tính ra số vốn an toàn. Trong đó, một số thông tin đòi hỏi ngân hàng bắt buộc phải có để có thể thực hiện phân loại được như doanh thu, vốn chủ sở hữu, tỷ lệ đòn bẩy , …

Với việc áp dụng phương pháp tiêu chuẩn, chia sẻ tại buổi hội thảo sáng 30/11 vừa qua tại Viện Ngân hàng Tài chính thuộc ĐH Kinh tế Quốc dân, ông Lê Trung Kiên – Phó Vụ trưởng Vụ 2, Cơ quan Thanh tra Giám sát, NHNN Việt Nam, cho biết các ngân hàng hiện nay có đủ cơ sở dữ liệu để phân loại tài sản tương ứng với các hệ số rủi ro theo đúng quy định của NHNN. Đơn cử như với doanh nghiệp, ngân hàng cần có báo cáo tài chính đã qua kiểm toán hoặc báo cáo thuế, trường hợp không có dữ liệu về tình hình doanh nghiệp, ngân hàng sẽ phải áp dụng hệ số rủi ro cao hơn. Điều này đã buộc các ngân hàng chủ động hơn trong việc thu thập dữ liệu khách hàng nhằm tiết kiệm vốn.

Còn đối với rủi ro thị trường, vẫn áp dụng phương pháp tiêu chuẩn tuy nhiên, điểm cần lưu ý là phải tách biệt các giao dịch trên sổ kinh doanh (hoạt động tự doanh) và các giao dịch trên sổ ngân hàng (hoạt động ngân hàng). Đây là lần đầu tiên, NHNN thực hiện bóc tách 2 hoạt động là hoạt động tự doanh và hoạt động ngân hàng, 2 hoạt động này sẽ áp dụng những hệ số rủi ro khác nhau với những cách tính khác nhau nên các NHTM cần đặc biệt lưu ý khi triển khai thông tư 41. Chẳng hạn như hoạt động mua bán trái phiếu sẽ có lúc được coi là hoạt động ngân hàng nếu ngân hàng giữ đến ngày đáo hạn, nhưng cũng có lúc được coi là hoạt động tự doanh nếu như ngân hàng sử dụng trái phiếu là công cụ để mua bán trên thị trường trong ngắn hạn.

Trong khi đó, với rủi ro hoạt động, phiên bản 2006 của ủy ban Basel áp dụng phương pháp căn bản (Basic Indicators), tuy nhiên phương pháp này trong quá trình triển khai đã bộc lộ những điểm hạn chế. Chính vì vậy, đến năm 2014, ủy ban Basel đã có phiên bản sửa đổi, đưa ra phương pháp chỉ số kinh doanh (Business Indicators). NHNN thấy rằng phương pháp này phù hợp để áp dụng tại Việt Nam. Theo đó, ngân hàng căn cứ Báo cáo kết quả hoạt động kinh doanh để tính vốn yêu cầu cho rủi ro hoạt động.

Video đang HOT

Trụ cột 2: Rà soát giám sát

Thông tư 13 về việc hướng dẫn triển khai trụ cột thứ hai, đã quy định hệ thống kiểm soát nội bộ với 5 cấu phần chính, đó là giám sát quản lý cấp cao, kiểm soát nội bộ, quản lý rủi ro, đánh giá nội bộ về mức đủ vốn và kiểm toán nội bộ; trong đó nội dung về các bước thực hiện đánh giá mức đủ vốn (ICAAP) được quan tâm hơn cả. Các NHTM cần phải xác định mức vốn kinh tế cần thiết để bù đắp tất cả các loại rủi ro, từ đó mới xác định được tỷ lệ an toàn vốn mục tiêu. Các NHTM sẽ điều hành và lập kế hoạch trên cơ sở vốn mục tiêu đó, chứ không chỉ đơn giản áp dụng con số tỷ lệ vốn tối thiểu 8% quy định ở trụ cột 1. Đây là điểm đặc biệt lưu ý, là điểm khác biệt căn bản của Basel II so với Basel I mà trong đó, ICAAP đóng góp rất nhiều trong việc thay đổi tư duy quản trị điều hành một ngân hàng.

Thông tư 13 đã có hiệu lực từ ngày 1/1/2019, tuy nhiên phần ICAAP sẽ bắt đầu có hiệu lực vào ngày 1/1/2021 với mục đích để các ngân hàng có thời gian chuẩn bị để đạt được vốn mục tiêu. Trong năm tới, theo kế hoạch, NHNN sẽ xây dựng một thông tư về phương pháp đo lường rủi ro nâng cao (AMA – Advanced measurement approach) khi các ngân hàng thực hiện được đầy đủ 3 trụ cột. Thông tư này sẽ được lấy ý kiến rộng rãi và dự kiến sẽ có hiệu lực vào năm 2021 hoặc năm 2022.

Ông Kiên cũng nhận định: “Ngân hàng như một cơ thể sống, nếu trước đây, các NHTM “sinh hoạt theo nhu cầu”, chỉ đến khi “kiểm tra sức khỏe ” và phát hiện ra những chỉ số không tốt, lúc đó, các ngân hàng mới bắt đầu thực hiện những biện pháp để cải thiện. Thì hiện nay, với ICAAP, các NHTM sẽ đi “thăm khám sức khỏe” định kỳ, trên cơ sở các chỉ số tính toán được, họ mới bắt đầu quay ngược lại điều chỉnh “chế độ sinh hoạt” cho phù hợp để duy trì các chỉ số lành mạnh”.

“Các NHTM trước đây cứ việc kinh doanh, sau đó tính toán vốn dựa trên các số liệu kinh doanh, nếu may ra thì đủ, còn thừa thiếu thì cũng không biết xử lý như thế nào. Với ICAAP, các NHTM sẽ từ vốn để quay ngược lại phân bổ kế hoạch kinh doanh, giám sát hoạt động kinh doanh để luôn luôn điều chỉnh sao cho phù hợp. Các NHTM sẽ tự “lo cho sức khỏe của chính mình”, và NHNN sẽ đóng vai trò như một “bác sĩ” của các NHTM thông qua các công tác kiểm tra và giám sát”, ông Kiên nói thêm.

Trụ cột 3: Công khai thông tin

Liên quan đến trụ cột thứ ba, các ngân hàng thương mại phải công khai thông tin nhằm thúc đẩy an toàn và minh bạch trong hoạt động ngân hàng. Bởi lẽ nếu chỉ để ngân hàng tự giám sát hay có sự giám sát của cơ quan quản lý là chưa đủ mà cần phải có các lực lượng thị trường khác giám sát, ví dụ như người gửi tiền hay các nhà đầu tư,… Để lực lượng thị trường này có thể giám sát được thì yêu cầu bắt buộc các NHTM phải công khai thông tin. Và trong thông tư 41 cũng đã ban hành đầy đủ quy định về những thông tin cơ bản và những thông tin liên quan mà các NHTM cần phải công khai cũng như cách thức và định kỳ công khai thông tin.

Bích Ngọc – Phương Nhi – Thái Cẩm

Kiểm soát nội bộ tín dụng cá nhân trong các ngân hàng thương mại

Hiện nay, các ngân hàng thương mại đều hướng đến phát triển cho vay tiêu dùng, đây là mảng hoạt động tiềm ẩn nhiều rủi ro do đối tượng vay chủ yếu là các khách hàng cá nhân. Làm thế nào để giảm thiểu rủi ro là vấn đề đặt ra. Để làm được điều này cần có hệ thống kiểm soát nội bộ mạnh để kiểm soát các nghiệp vụ cho vay.

Ảnh minh họa. Nguồn: Internet

Kiểm soát nội bộ tại các ngân hàng hiện nay

Tình hình rủi ro tín dụng cá nhân của các ngân hàng thương mại cổ phần (NHTM) Việt Nam gắn với các vấn đề như nợ xấu, tín dụng đen, chiếm dụng vốn, thua lỗ, những biến động lớn trên thị trường tiến tệ...

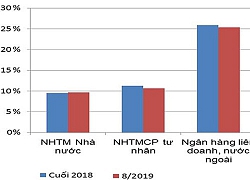

Số liệu của Ủy ban Giám sát Tài chính Quốc gia, nợ xấu của các tổ chức tín dụng đến cuối năm 2018 ước khoảng 163 nghìn tỷ đồng, tỷ lệ nợ xấu toàn hệ thống khoảng 2,4%, giảm nhẹ so với con số 2,5% của năm trước. Theo thống kê từ báo cáo tài chính của các NHTM, tỷ lệ nợ xấu tính đến tháng 12/2018 của một số ngân hàng có xu hướng tăng so với 2017: ACB là 1.675 tỷ đồng (0,73%); MBbank là 2.837 tỷ đồng (1,32%); Eximbank là 1.921 tỷ đồng (1.84%)...

Nhiều NHTM đã có chính sách quản lý rủi ro thanh khoản, rủi ro lãi suất, rủi ro thị trường... cũng như thành lập các bộ phận ứng phó với rủi ro. Tuy nhiên, các biện pháp trên phần lớn chỉ hướng đến mục tiêu phát hiện và giảm thiểu rủi ro mà chưa chủ động trong việc nhận diện rủi ro, chưa quan tâm đến các nhân tố ảnh hưởng đến rủi ro của hệ thống.

Hiện tại, nhiều NHTM đã thực hiện tốt công tác phân loại nợ, trích lập và sử dụng dự phòng để xử lý rủi ro đặc biệt là tại các NHTM áp dụng Basel II, tuy nhiên, hoạt động kiểm soát rủi ro tín dụng cá nhân vẫn còn hạn chế.

Tại một số ngân hàng, phòng khách hàng thực hiện đủ 3 chức năng và chịu trách nhiệm đối với mọi khâu chuẩn bị cho một khoản vay, do đó nhiều công việc tập trung hết một nơi, thiếu sự chuyên sâu dẫn đến chất lượng công tác chưa cao; quy trình cấp tín dụng ở một số ngân hàng vẫn còn cồng kềnh, phức tạp, quy trình cho vay cá nhân hầu như vẫn giống quy trình cho vay khách hàng doanh nghiệp lớn.

Các NHTM cũng chưa thực sự quan tâm đến hoạt động kiểm soát trong điều kiện áp dụng công nghệ thông tin, chưa xây dựng các phương án để xử lý các vấn đề bất thường.

Hầu hết, các ngân hàng đều chú trọng xây dựng và phát triển hệ thống công nghệ thông tin, nâng cấp ngân hàng lõi phù hợp với quy mô và nhu cầu phát triển dịch vụ sản phẩm cũng như quản trị hệ thống ngân hàng hiện đại, tuy nhiên, do hạn chế về chuyên môn mà một số bộ phận chưa đảm bảo thực hiện đúng quy trình.

Tại một số ngân hàng do quy mô lớn nên việc thiết lập các kênh thông tin giữa các chi nhánh, phòng giao dịch và hội sở còn nhiều hạn chế; các cấp quản lý ở chi nhánh chưa nắm bắt kịp thời chỉ đạo của cấp trên, ngược lại thông tin phản hồi cho quản lý cấp trên cũng còn chậm.

Bộ phận kiểm toán nội bộ đã được thành lập tại tất cả các NHTM, tuy nhiên, hoạt động của bộ phận này còn nhiều hạn chế do yếu cả về nhân sự và chuyên môn. Đặc biệt, với hoạt động tín dụng cá nhân do số lượng hồ sơ vay tại các hệ thống rất lớn nên việc kiểm toán chỉ tiến hành được với một số lượng hữu hạn do đó chưa đánh giá chính xác chất lượng hoạt động cũng như phát hiện kịp thời các gian lận và nhầm lẫn.

Hầu hết các ngân hàng đều đã xây dựng quy định về đánh giá hệ thống kiểm soát nội bộ nhưng báo cáo chỉ chủ yếu mô tả cơ cấu tổ chức, tình hình thực hiện kế hoạch, rà soát các văn bản... mà chưa đánh giá các nguyên tắc căn bản của hệ thống KSNB.

Làm gì để kiểm soát rủi ro?

Để hoàn thiện hệ thống kiểm soát nội bộ tín dụng cá nhân nhằm nâng cao chất lượng hoạt động tín dụng, trước hết cần quan tâm đến hoàn thiện cơ sở pháp lý tạo hành lang cho việc nâng cao hiệu quả của hệ thống kiểm soát nội bộ.

Các ngân hàng nên ban hành các quy định về an toàn hoạt động cho hệ thống dựa trên các quy định của Ngân hàng Nhà nước, các chuẩn mực, nguyên tắc kế toán, kiểm toán được chấp nhận rộng rãi và áp dụng các nguyên tắc về giám sát ngân hàng của Basel.

Bên cạnh đó, hoàn thiện môi trường kiểm soát tín dụng cá nhân làm nền tảng cho cho việc xây dựng các phần còn lại của hệ thống kiểm soát nội bộ. Đồng thời, hoàn thiện quy trình đánh giá rủi ro tín dụng. Các ngân hàng cần xây dựng các bộ phận nghiên cứu, đánh giá các yếu tố ảnh hưởng đến việc kiểm soát nội bộ hoạt động tín dụng cá nhân nhằm nhận diện rủi ro và tham mưu cho ban điều hành.

Hồng Phương

Theo Tapchitaichinh.vn

Ngân hàng chờ "mùa vàng"  Hiện có khá nhiều ngân hàng đã đạt mục tiêu lợi nhuận cả năm từ 85 - 95%, một số nhà băng thậm chí đã về đích dù năm 2019 mới đi qua 3/4 chặng đường. Ảnh minh họa. Nguồn: Internet. Ngay sau kỳ báo cáo kết quả kinh doanh 9 tháng đầu năm 2019, hoạt động ngân hàng xuất hiện những tín...

Hiện có khá nhiều ngân hàng đã đạt mục tiêu lợi nhuận cả năm từ 85 - 95%, một số nhà băng thậm chí đã về đích dù năm 2019 mới đi qua 3/4 chặng đường. Ảnh minh họa. Nguồn: Internet. Ngay sau kỳ báo cáo kết quả kinh doanh 9 tháng đầu năm 2019, hoạt động ngân hàng xuất hiện những tín...

Hiện trường vụ 3 người trong một nhà bị sát hại ở Đắk Lắk01:14

Hiện trường vụ 3 người trong một nhà bị sát hại ở Đắk Lắk01:14 Người gốc Việt nổ súng ngăn vụ cướp tiệm vàng ở California01:48

Người gốc Việt nổ súng ngăn vụ cướp tiệm vàng ở California01:48 Chân dung nghi phạm 22 tuổi ám sát đồng minh của Tổng thống Mỹ Donald Trump03:08

Chân dung nghi phạm 22 tuổi ám sát đồng minh của Tổng thống Mỹ Donald Trump03:08 Chủ 'Nha khoa Tuyết Chinh' bị bắt khẩn cấp, đình chỉ lập tức cơ sở hoạt động02:32

Chủ 'Nha khoa Tuyết Chinh' bị bắt khẩn cấp, đình chỉ lập tức cơ sở hoạt động02:32 Phó Tổng thống Mỹ khiêng quan tài của nhà hoạt động bị ám sát01:40

Phó Tổng thống Mỹ khiêng quan tài của nhà hoạt động bị ám sát01:40 Vụ thảm án ở Đắk Lắk: Bé trai thoát chết nhờ trèo qua tường, trên người nhiều vết dao đâm08:05

Vụ thảm án ở Đắk Lắk: Bé trai thoát chết nhờ trèo qua tường, trên người nhiều vết dao đâm08:05 Bắt khẩn cấp ba nam thanh niên 17-18 tuổi chuyên giật bàn bày đồ cúng ở TPHCM01:42

Bắt khẩn cấp ba nam thanh niên 17-18 tuổi chuyên giật bàn bày đồ cúng ở TPHCM01:42 Bắt khẩn cấp tài xế taxi 'chặt chém' người phụ nữ nghèo, kết cục không thể tránh03:04

Bắt khẩn cấp tài xế taxi 'chặt chém' người phụ nữ nghèo, kết cục không thể tránh03:04 Bí ẩn "vật thể lạ" trên Google Maps, nghi UFO ở Nam Cực, khiến thế giới sửng sốt02:33

Bí ẩn "vật thể lạ" trên Google Maps, nghi UFO ở Nam Cực, khiến thế giới sửng sốt02:33 Máy bay SpiceJet rơi bánh khi cất cánh, 70 hành khách thoát nạn04:36

Máy bay SpiceJet rơi bánh khi cất cánh, 70 hành khách thoát nạn04:36 Lời kể ám ảnh của cháu bé cứu bạn trong đêm ở Đắk Lắk, anh hùng đời thật là đây02:36

Lời kể ám ảnh của cháu bé cứu bạn trong đêm ở Đắk Lắk, anh hùng đời thật là đây02:36Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Lan Phương kể góc khuất hôn nhân, thu nhập 7 tỷ đồng/năm tại phiên tòa ly hôn chồng Tây

Sao việt

23:59:15 17/09/2025

Đây có đúng là Kim Yoo Jung không vậy?

Hậu trường phim

23:56:38 17/09/2025

MV chủ đề Anh Trai Say Hi mùa 2 đã ra lò: Từ đầu đến cuối như là Rap Việt!

Nhạc việt

23:49:39 17/09/2025

Chỉ còn 99 ngày nữa, cả nước sẽ nghe nhạc của nữ ca sĩ này: "Bỏ túi" 80 tỷ đồng/năm nhờ 15 phút ngẫu hứng từ 30 năm trước

Nhạc quốc tế

23:44:44 17/09/2025

Cướp tài sản ở Thanh Hóa, bị bắt tại Hà Nội

Pháp luật

23:07:08 17/09/2025

Xe hết pin đột ngột, cha mẹ phải đập cửa kính để cứu con mắc kẹt bên trong

Ôtô

23:03:39 17/09/2025

Nga cảnh báo tấn công lực lượng quân sự châu Âu ở Ukraine

Thế giới

23:00:24 17/09/2025

Gia thế giàu có của 'thần tiên tỷ tỷ' Lưu Diệc Phi

Sao châu á

22:44:17 17/09/2025

Hollywood sững sờ trước sự ra đi của huyền thoại màn ảnh Robert Redford

Sao âu mỹ

22:40:56 17/09/2025

Phát hiện thi thể nam giới đã phân hủy trong vườn sầu riêng

Tin nổi bật

22:18:40 17/09/2025

Giá vàng trong nước 1/12: Giảm nhẹ cả 2 chiều mua bán

Giá vàng trong nước 1/12: Giảm nhẹ cả 2 chiều mua bán 28 tàu cá Nghị định 67 bị bảo hiểm ‘chê’

28 tàu cá Nghị định 67 bị bảo hiểm ‘chê’

Ngân hàng bắt đầu "trám" lỗ hổng về vốn

Ngân hàng bắt đầu "trám" lỗ hổng về vốn Techcombank công bố kết quả tài chính của 9 tháng đầu năm 2019

Techcombank công bố kết quả tài chính của 9 tháng đầu năm 2019 SeABank: Gánh nợ và chi phí, bào mòn lợi nhuận

SeABank: Gánh nợ và chi phí, bào mòn lợi nhuận Hiệu ứng tích cực khi lãi suất giảm

Hiệu ứng tích cực khi lãi suất giảm Hoạt động hiệu quả nhất ngành, Techcombank tăng gần 20% lợi nhuận

Hoạt động hiệu quả nhất ngành, Techcombank tăng gần 20% lợi nhuận Ngân hàng đồng loạt điều chỉnh lãi suất, kỳ vọng tiếp tục giảm trong năm tới

Ngân hàng đồng loạt điều chỉnh lãi suất, kỳ vọng tiếp tục giảm trong năm tới Sau đợt giảm lãi suất huy động, ngân hàng nào đang dẫn đầu?

Sau đợt giảm lãi suất huy động, ngân hàng nào đang dẫn đầu? Cuộc đua Basel II trước cột mốc 2020

Cuộc đua Basel II trước cột mốc 2020 Tăng trưởng tín dụng cuối năm: Cần tập trung vào "chất"

Tăng trưởng tín dụng cuối năm: Cần tập trung vào "chất" "Nới room" ngân hàng: Chuyện cũ vẫn mới

"Nới room" ngân hàng: Chuyện cũ vẫn mới Vietbank trở thành thành viên thứ 14 đạt tiêu chuẩn Basel II

Vietbank trở thành thành viên thứ 14 đạt tiêu chuẩn Basel II Khó gỡ "nút thắt" tín dụng

Khó gỡ "nút thắt" tín dụng Nữ nghệ sĩ công khai bạn trai Việt kiều ở tuổi U60: 2 lần đổ vỡ tình cảm, từng yêu trai trẻ kém 18 tuổi

Nữ nghệ sĩ công khai bạn trai Việt kiều ở tuổi U60: 2 lần đổ vỡ tình cảm, từng yêu trai trẻ kém 18 tuổi Vụ xe tải lao vào chợ: Chồng đau đớn chứng kiến vợ mang bầu 8 tháng tử nạn

Vụ xe tải lao vào chợ: Chồng đau đớn chứng kiến vợ mang bầu 8 tháng tử nạn Siêu thảm đỏ LHP Busan 2025: Lisa (BLACKPINK) hóa "tiên hoa" sexy cực chặt chém, Han So Hee mặc xấu hết cứu!

Siêu thảm đỏ LHP Busan 2025: Lisa (BLACKPINK) hóa "tiên hoa" sexy cực chặt chém, Han So Hee mặc xấu hết cứu! Hot girl Vbiz từ bỏ hào quang, lấy chồng đại gia, sống trong biệt thự trăm tỷ, U40 nhìn như chị gái của con trai

Hot girl Vbiz từ bỏ hào quang, lấy chồng đại gia, sống trong biệt thự trăm tỷ, U40 nhìn như chị gái của con trai Vụ 'chặt chém' 2,5 triệu đồng/cuốc xe: Khởi tố tài xế

Vụ 'chặt chém' 2,5 triệu đồng/cuốc xe: Khởi tố tài xế Con trai 16 tuổi, cao 1m8 của "nam thần số 1 màn ảnh" Lâm Chí Dĩnh bị cấm lộ mặt vì... xấu?

Con trai 16 tuổi, cao 1m8 của "nam thần số 1 màn ảnh" Lâm Chí Dĩnh bị cấm lộ mặt vì... xấu? Mỹ nhân Việt một mình nuôi 5 con, bỏ trống nhà 16 tỷ ở TP.HCM, U40 sang Mỹ cưới chồng

Mỹ nhân Việt một mình nuôi 5 con, bỏ trống nhà 16 tỷ ở TP.HCM, U40 sang Mỹ cưới chồng Nam sinh trường Y ở Hà Nội mất liên lạc bí ẩn sau khi rời nhà vào buổi sáng

Nam sinh trường Y ở Hà Nội mất liên lạc bí ẩn sau khi rời nhà vào buổi sáng "Nữ thần thanh xuân" bị tố hãm hại mỹ nam Vu Mông Lung

"Nữ thần thanh xuân" bị tố hãm hại mỹ nam Vu Mông Lung Vụ chồng bị phạt tù vì quan hệ với vợ: Tòa không chấp nhận hoãn thi hành án

Vụ chồng bị phạt tù vì quan hệ với vợ: Tòa không chấp nhận hoãn thi hành án Rộ tin sốc về tính mạng của Ngô Diệc Phàm trong tù

Rộ tin sốc về tính mạng của Ngô Diệc Phàm trong tù Cặp đôi ngôn tình trục trặc vì nhà trai lén "ăn chả ăn nem" nhiều lần, nữ hoàng rating tuyên bố đổ vỡ hôn nhân?

Cặp đôi ngôn tình trục trặc vì nhà trai lén "ăn chả ăn nem" nhiều lần, nữ hoàng rating tuyên bố đổ vỡ hôn nhân? Hi hữu: Xây nhầm nhà trên đất của người khác rồi đề nghị... mua lại đất

Hi hữu: Xây nhầm nhà trên đất của người khác rồi đề nghị... mua lại đất Hội nghệ sĩ đã "căng", đòi làm rõ cái chết gây sốc của nam diễn viên đẹp hơn cả Dương Mịch

Hội nghệ sĩ đã "căng", đòi làm rõ cái chết gây sốc của nam diễn viên đẹp hơn cả Dương Mịch Drama cực căng: Bị Cát Phượng chê phũ phàng, đạo diễn Có Chơi Có Chịu tuyên bố dùng tới pháp lý

Drama cực căng: Bị Cát Phượng chê phũ phàng, đạo diễn Có Chơi Có Chịu tuyên bố dùng tới pháp lý Nam chính Mưa Đỏ lần đầu chạm mặt người yêu cũ tại sự kiện, lộ thái độ khiến cả cõi mạng tiếc đứt ruột

Nam chính Mưa Đỏ lần đầu chạm mặt người yêu cũ tại sự kiện, lộ thái độ khiến cả cõi mạng tiếc đứt ruột Công an làm rõ vụ nữ nhân viên cửa hàng quần áo bị 'quấy rối' ở Ninh Bình

Công an làm rõ vụ nữ nhân viên cửa hàng quần áo bị 'quấy rối' ở Ninh Bình Cái kết cho cuộc hôn nhân đầy sóng gió của Châu Huệ Mẫn

Cái kết cho cuộc hôn nhân đầy sóng gió của Châu Huệ Mẫn