Các ngân hàng trung ương cảnh báo rủi ro thanh toán điện tử

Thanh toán điện tử đã và đang trở thành phương thức thanh toán phổ biến tại nhiều quốc gia trên thế giới. Tuy nhiên, một hệ thống tài chính không tiền mặt có thực sự là mô hình lý tưởng?

Ảnh minh họa. Nguồn: Internet

Các ngân hàng trung ương châu Âu cảnh báo rằng việc nhiều nước đang dần bỏ sử dụng tiền giấy là một mối đe dọa nghiêm trọng đối với hệ thống tài chính. Quá phụ thuộc vào thanh toán điện tử sẽ khiến hệ thống tài chính dễ tổn thương trong trường hợp xảy ra các vụ tấn công mạng.

Các nhà quản lý cho rằng, các cuộc tấn công có hệ thống hay các lỗi công nghệ là lý do vì sao chúng ta cần phải duy trì việc lưu thông tiền mặt. Ngoài ra, nhóm những người dễ bị tổn thương sẽ gặp nhiều khó khăn trong một thế giới phi tiền mặt.

Nghiên cứu của Ngân hàng Trung ương châu Âu chỉ ra rằng, gần 80% các giao dịch trong khu vực đồng tiền chung châu Âu là bằng tiền mặt. Tuy nhiên, tại một số nước như Estonia, Hà Lan, Phần Lan, thanh toán điện tử chiếm tới 50%. Tại các siêu thị ở Thụy Điển, thanh toán bằng tiền mặt chỉ chiếm khoảng 13%. Thậm chí, hơn các chi ngành ngân hàng ở nước này không giữ tiền mặt.

Hệ thống điện tử có thể bị chiếm quyền điều khiển từ bất cứ nơi nào. Mà khi đó, làm sao để bảo vệ xã hội khỏi những xáo trộn? Bjorn Eriksson – cựu Trưởng phòng Interpol Thụy điển và hiện là người đứng đầu một nhóm vận động ủng hộ sử dụng tiền mặt ở Thụy Điển nhận định.

Các ngân hàng trung ương vẫn dõi theo quá trình chuyển đổi từ tiền mặt sang thanh toán điện tử và không khỏi lo lắng. “Tiền mặt vẫn phải đóng vai trò nhất định. Chúng tôi không nhìn thấy tương lai của một xã hội không dùng tiền mặt”, người đứng đầu Ngân hàng Quốc gia Áo Evald Novotny cho biết và lấy ví dụ rằng nếu mất điện, tiền mặt sẽ là công cụ duy nhất để thanh toán.

Video đang HOT

Còn bà Petra Heilkema – Giám đốc phụ trách an ninh mạng thuộc Ngân hàng Trung ương Hà Lan, cho hay “các cuộc tấn công mạng xảy ra hằng ngày” và rằng “tiền mặt mang lại sự tin cậy nhất định”.

Ngoài các mối đe dọa về công nghệ, trong xã hội phi tiền mặt, nhóm người hưu trí và khuyết tật là những người dễ bị tổn thương hơn cả. Hồi đầu tháng 6, hệ thống thanh toán bằng thẻ Visa tại châu Âu gặp trục trặc khiến nhiều giao dịch thanh toán, mua bán đã không thể thực hiện được trên toàn châu Âu. Và theo Giáo sư chuyên về an ninh mạng Đại học Ulster của Ailen Kevin Curran, đây chính là “cơ hội” tuy nhỏ nhưng hết sức thiết thực để chúng ta rà lại các rủi ro có thể xảy ra, đồng thời không quên nói thêm rằng khi đó, chỉ có những người có tiền mặt mới có thể mua một món gì đó để ăn.

Các doanh nghiệp chuyển sang thanh toán điện tử một phần là do nhu cầu của khách hàng. Một số chính phủ khuyến khích chuyển đổi sang các dịch vụ điện tử, bởi họ xem đây là giải pháp cho các vấn đề như chống rửa tiền và gian lận thuế. Một số thì cho rằng, thanh toán điện tử bảo vệ chúng ta khỏi các vụ cướp và tiền điện tử thì không thể bị mất.

Tại Anh, để hỗ trợ cho thanh toán điện tử, luật mới cấm tính phí hoa hồng cho việc sử dụng thẻ hoặc hệ thống thanh toán điện tử và cho phép các công ty fintech cung cấp dịch vụ thanh toán nhanh cho khách hàng mà không cần trung gian là ngân hàng. Mong muốn kiềm chế tội phạm cũng là lý do khiến Ngân hàng Trung ương châu Âu từ chối phát hành tờ tiện mệnh giá 500 euro vào năm 2016, bất chấp sự phụ thuộc khá lớn vào tiền mặt ở Đức.

Trong các cửa hàng tại Đức, hơn 50% các giao dịch được thanh toán bằng tiền mặt, trong khi đó, thanh toán bằng thẻ chiếm 25,5% và thanh toán bằng di động chỉ chiếm chưa tới 1%. Thanh toán bằng tiền mặt, theo các quan chức, nên duy trì. Bộ Tài chính của Anh đang xem xét các giải pháp bảo đảm cho những người có nhu cầu sử dụng tiền mặt. Tại Thụy Điển, tòa án phán quyết rằng tất cả các tổ chức phải chấp nhận tiền giấy. Và Chính phủ Thụy Điển năm nay đã ban hành quyết định yêu cầu các chi nhánh ngân hàng cần luôn dự trữ một lượng tiền mặt nhất định.

Theo Bích Thủy/doanhnhansaigon.vn

Fintech khối ngoại đang bành trướng

Lĩnh vực công nghệ tài chính (fintech) tại Việt Nam là mảnh đất tiềm năng, được nhiều nhà đầu tư nước ngoài (NĐTNN) muốn đổ vốn tham gia. Tuy nhiên, hiện nay tỷ lệ góp vốn của khối ngoại vào các công ty fintech vẫn để ngỏ do NHNN đang muốn siết lại vấn đề này.

NĐTNN sốt sắng

Đầu năm 2018, ông Kim Jung Tai, Chủ tịch Tập đoàn tài chính Keb Hana (Hàn Quốc), cho biết đang hợp tác với một NH của Việt Nam, nhưng thời gian tới sẽ rót vốn đầu tư trực tiếp hoặc qua các quỹ để hợp tác với các định chế tài chính, công ty fintech nhằm khai thác lĩnh vực thanh toán di động.

Mới đây, ông Kim Chang Kwon, Chủ tịch kiêm Tổng giám đốc Công ty tài chính Lotte Card (Tập đoàn Lotte Hàn Quốc), cũng khẳng định Lotte đang có số lượng công ty con hoạt động nhiều nhất tại Việt Nam và sẽ tiếp tục mở rộng hoạt động đầu tư. Trong đó, Lotte Card sẽ tập trung phát triển tài chính tiêu dùng không sử dụng tiền mặt, ứng dụng fintech tại Việt Nam.

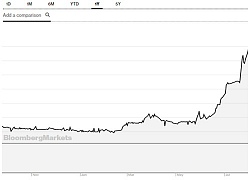

Theo số liệu của Vụ Thanh toán (NHNN) hiện cả nước có gần 100 công ty fintech đang hoạt động. Ông Varun Mital, lãnh đạo cao cấp về fintech của Ernst & Young, nhận định dân số trẻ, sử dụng di động ngày càng nhiều, tăng trưởng tiêu dùng cao và tỷ lệ thất nghiệp thấp, là những điều kiện để Việt Nam được đánh giá là thị trường fintech tiềm năng trong khu vực Đông Nam Á. Công ty nghiên cứu thị trường Solidiance ước tính giá trị giao dịch của thị trường fintech tại Việt Nam ở mức 4,4 tỷ USD, có thể đạt 7,8 tỷ USD vào năm 2020.

Ông Đỗ Ngọc Quỳnh, Tổng Thư ký Hiệp hội thị trường trái phiếu Việt Nam (VBMA), cho biết khi mới bắt đầu, mảnh đất để fintech khai thác chỉ là mảng thanh toán nhỏ liên quan các nhu cầu thiết yếu trong đời sống, trong khi các NH còn bỏ ngỏ. Nhưng sau một thời gian dài, các công ty fintech đã phát triển cả về quy mô và sản phẩm, làm thay đổi cách nhìn của các tổ chức khác.

Tiềm năng của thị trường cộng với sự năng động của các công ty fintech là lý do nhiều tập đoàn nước ngoài quan tâm và muốn đổ vốn vào lĩnh vực fintech Việt, thậm chí nhiều tập đoàn còn muốn bỏ tiền mua đứt một số công ty fintech đang hoạt động tốt.

Ngoại lấn nội

Trước khi những tập đoàn lớn dòm ngó lĩnh vực fintech Việt, đã có hàng loạt thương vụ mua bán, thâu tóm diễn ra trong nhiều năm qua. Năm 2011, NTT Data, 1 trong 5 công ty hàng đầu của Tập đoàn NTT (Nhật Bản) đã mua 40% vốn, tương đương 60 tỷ đồng của hệ thống ví điện tử Payoo (thuộc quản lý của CTCP Trực tuyến cộng đồng Việt - VietUnion).

Năm 2013, MOL Access Portal Sdn. Bhd (MOL), ông lớn thanh toán trực tuyến ở khu vực Đông Nam Á, đã thâu tóm thành công 50% cổ phần của Ngân Lượng, cổng thanh toán trực tuyến vốn thuộc sở hữu PeaceSoft. Tháng 11-2016, Công ty Truyền thông VMG đã bán toàn bộ 7,47 triệu cổ phần (tương đương 62,25%) của Công ty Thanh toán điện tử VNPT (VNPT Epay) cho Tập đoàn UTC Investment của Hàn Quốc. Champion Crest, quỹ đầu tư của Credit Chinafintech Holding từ Hồng Công, đã mua 51% cổ phần Amigo Technologies JSC (Công ty Phát triển dịch vụ công nghệ thông tin và giải pháp cho các dịch vụ tài chính cá nhân tại Việt Nam) với giá 12,73 triệu USD.

Chưa hết, năm 2017, ví điện tử True Money - dự án của CTCP 1Pay với sự hợp tác giữa 2 cổ đông là MOG Việt Nam và Tập đoàn Ascend Money (Thái Lan) - đã bị về tay doanh nghiệp Thái Lan. Hiện công ty con của Ascend Money là Công ty TNHH True Money nắm 90% vốn 1Pay. Tập đoàn Vemanti có trụ sở tại Hoa Kỳ cũng đã công bố mua 20% vốn cổ phần của eLoan JSC, một công ty fintech có trụ sở tại TPHCM và cử đại diện của mình giữ một ghế trong HĐQT của công ty. Khoản đầu tư của Vemanti vào eLoan sẽ được thực hiện thông qua công ty mẹ của eLoan là Directus Holdings. Giao dịch dự kiến được hoàn tất trong quý III tới.

Việc NĐTNN quan tâm đến lĩnh vực fintech Việt Nam là điều đáng mừng. Bởi lẽ các công ty fintech Việt chủ yếu được sáng lập và vận hành bởi người Việt, nay có thêm sự hỗ trợ về nền tảng công nghệ, kinh nghiệm của các tập đoàn tài chính lớn trên thế giới, sẽ có điều kiện để phát triển hơn nữa. Tuy nhiên, hiện có quá nhiều công ty fintech có tỷ lệ sở hữu của khối ngoại vượt quá mức các TCTD hoặc công ty đại chúng được phép thực hiện. Cụ thể, theo quy định hiện nay tỷ lệ sở hữu tối đa của NĐTNN tại các TCTD là 30%, tại các công ty đại chúng 49%.

Quy định tỷ lệ sở hữu vẫn bỏ ngỏ

Tại dự thảo Tờ trình đề nghị xây dựng Nghị định của Chính phủ về thanh toán không dùng tiền mặt, NHNN cho biết cần thiết phải có quy định cụ thể về tỷ lệ đối với NĐTNN tham gia lĩnh vực fintech nhằm bảo đảm tính rõ ràng, minh bạch trong quá trình thực hiện.

Mặt khác, hoạt động trung gian thanh toán có liên quan đến hoạt động NH, tác động trực tiếp đến quyền lợi người tham gia dịch vụ, cũng như ảnh hưởng đến an ninh, an toàn trong chính sách tiền tệ quốc gia. Vì vậy, cần thiết cơ quan quản lý nhà nước phải có chính sách phù hợp, trong đó có vấn đề quy định về tỷ lệ góp vốn của NĐTNN vào lĩnh vực này.

Theo đó, đã có 2 phương án được đưa ra để lựa chọn nhằm quản lý vấn đề này. Phương án 1, không hạn chế tỷ lệ sở hữu vốn điều lệ của NĐTNN tại tổ chức trung gian thanh toán, tùy thuộc vào tiềm lực kinh doanh của từng doanh nghiệp để tự quyết định vấn đề này. Phương án 2, chấp thuận chủ trương tham gia góp vốn của NĐTNN vào tổ chức cung ứng dịch vụ trung gian thanh toán, nhưng có quy định cụ thể về tỷ lệ sở hữu vốn điều lệ. NHNN đang thiên về phương án 2.

Bởi đây là lĩnh vực kinh doanh có điều kiện, liên quan đến hoạt động NH và thị trường tài chính, ảnh hưởng đến sự ổn định và an toàn trong chính sách tiền tệ của quốc gia, nên cần quy định tỷ lệ góp vốn của khối ngoại để để tránh sự thao túng của NĐTNN, cũng như đảm bảo chủ quyền quốc gia trong hoạt động NH tài chính.

Hiện một số doanh nghiệp nước ngoài kinh doanh mảng dịch vụ tại Việt Nam đang thâu tóm các công ty fintech để tạo chu trình cung ứng dịch vụ và thanh toán khép kín. Đáng nói các doanh nghiệp này đang sở hữu ví điện tử riêng ở nước của họ. Nếu không quản lý chặt, hoạt động thanh toán tại Việt Nam sẽ đối mặt với nhiều rủi ro hơn trong tương lai. Vì thế, việc quy định tỷ lệ sở hữu của khối ngoại trong lĩnh vực fintech là cần thiết.

Đỗ Linh

Theo saigondautu.com

Cho vay bất động sản chiếm hơn 10% tổng dư nợ: Ngân hàng Techcombank, Sacombank đối diện rủi ro gì?  Dù bất động sản là lĩnh vực được đánh giá có nhiều rủi ro nhưng Ngân hàng Techcombank, Sacombank đang nằm trong nhóm ngân hàng cho nhiều nhất, trên 10%. Dù bất động sản là lĩnh vực được đánh giá có nhiều rủi ro nhưng Ngân hàng thương mại kỹ thương Việt Nam (Techcombank) vẫn có dư nợ cho vay trên 10%.Ảnh minh...

Dù bất động sản là lĩnh vực được đánh giá có nhiều rủi ro nhưng Ngân hàng Techcombank, Sacombank đang nằm trong nhóm ngân hàng cho nhiều nhất, trên 10%. Dù bất động sản là lĩnh vực được đánh giá có nhiều rủi ro nhưng Ngân hàng thương mại kỹ thương Việt Nam (Techcombank) vẫn có dư nợ cho vay trên 10%.Ảnh minh...

Sự thật ngỡ ngàng người đàn ông chui qua cửa kính taxi kêu cứu trên cao tốc00:46

Sự thật ngỡ ngàng người đàn ông chui qua cửa kính taxi kêu cứu trên cao tốc00:46 Ý tưởng gây sốc của Tổng thống Trump về Dải Gaza08:59

Ý tưởng gây sốc của Tổng thống Trump về Dải Gaza08:59 Tiết lộ về nữ doanh nhân ở Hải Dương nhảy xuống hồ cứu 3 cháu bé02:38

Tiết lộ về nữ doanh nhân ở Hải Dương nhảy xuống hồ cứu 3 cháu bé02:38 Công an bắt giữ một số đối tượng đánh người, cướp giật tài sản ở chùa Kim Tiên01:18

Công an bắt giữ một số đối tượng đánh người, cướp giật tài sản ở chùa Kim Tiên01:18 Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31

Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31 Iran công bố tên lửa đạn đạo mới nhất08:23

Iran công bố tên lửa đạn đạo mới nhất08:23 Lọ Lem diện áo nhỏ xíu, nhún nhảy hút triệu view, còn được bố ruột làm điều này!03:16

Lọ Lem diện áo nhỏ xíu, nhún nhảy hút triệu view, còn được bố ruột làm điều này!03:16 Bộ Công an đề nghị mở rộng điều tra đường dây lừa đảo hơn 13.000 người03:26

Bộ Công an đề nghị mở rộng điều tra đường dây lừa đảo hơn 13.000 người03:26 Ông Trump cấm người chuyển giới tham gia các môn thể thao dành cho nữ08:45

Ông Trump cấm người chuyển giới tham gia các môn thể thao dành cho nữ08:45 Nga sắp cho chạy thử 'chiến hạm mạnh nhất thế giới' sau cuộc đại tu?10:04

Nga sắp cho chạy thử 'chiến hạm mạnh nhất thế giới' sau cuộc đại tu?10:04 Mới sinh con 3 tháng, người mẹ trẻ không có đối thủ trên sới vật02:34

Mới sinh con 3 tháng, người mẹ trẻ không có đối thủ trên sới vật02:34Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Cuối tuần sau Tết, nấu ngay nồi lẩu thế này vừa ngon lại thanh nhẹ "mát ruột"

Ẩm thực

13:50:24 09/02/2025

Cặp đôi Việt vướng ồn ào ngoại tình chấn động khẩn thiết mong mỏi 1 điều trước đám cưới

Sao việt

13:44:34 09/02/2025

Bí ẩn cái chết Từ Hy Viên: Hỏa thiêu chỉ sau 1 ngày mất với vết tiêm bất thường?

Sao châu á

13:40:59 09/02/2025

Sự thật 'vật thể bí ẩn' dưới đáy biển Baltic

Lạ vui

13:23:41 09/02/2025

Ông Trump có thể siết trừng phạt Nga

Thế giới

12:32:54 09/02/2025

Túi xách hình tôm hùm độc lạ, gây sốt với giá hơn 450 triệu đồng

Thời trang

11:26:01 09/02/2025

Ý nghĩa phong thủy của cây khế

Trắc nghiệm

11:25:28 09/02/2025

Bài tập làm có pha "bẻ lái" bị chấm dưới điểm trung bình, cô giáo không kìm được phải phê thêm 8 chữ

Netizen

11:17:47 09/02/2025

Chứng kiến Riot "tự hủy", cộng đồng LMHT ngán ngẩm hiến kế "bào tiền"

Mọt game

11:04:34 09/02/2025

Bé gái đi du lịch chụp ảnh lưu niệm, nhiều năm sau vẫn đứng ở nơi đó nhưng đã thành đại minh tinh

Người đẹp

11:04:26 09/02/2025

Chứng khoán châu Á giảm điểm khi cuộc chiến thương mại leo thang

Chứng khoán châu Á giảm điểm khi cuộc chiến thương mại leo thang Xuất siêu 2,47 tỷ USD trong nửa cuối tháng 8, NHNN có thêm “dư địa” điều hành tỷ giá

Xuất siêu 2,47 tỷ USD trong nửa cuối tháng 8, NHNN có thêm “dư địa” điều hành tỷ giá

Ví điện tử tranh tìm người dùng

Ví điện tử tranh tìm người dùng Chuyên gia kinh tế Italia: Đồng Euro khiến nền kinh tế các nước EU tụt dốc

Chuyên gia kinh tế Italia: Đồng Euro khiến nền kinh tế các nước EU tụt dốc "Bảng giá đất của các tỉnh, thành trực thuộc T.Ư hiện chỉ bằng khoảng 30-50% giá thị trường"

"Bảng giá đất của các tỉnh, thành trực thuộc T.Ư hiện chỉ bằng khoảng 30-50% giá thị trường" Mua nhà thời công nghệ 4.0: Cơ hội trở thành "công dân điện tử" không còn xa

Mua nhà thời công nghệ 4.0: Cơ hội trở thành "công dân điện tử" không còn xa Ví điện tử Việt có "run sợ" trước Alipay, Wechat Pay?

Ví điện tử Việt có "run sợ" trước Alipay, Wechat Pay? Thị trường chứng khoán bước vào giai đoạn cuối năm, đừng "say men chiến thắng" mà quên những điều này

Thị trường chứng khoán bước vào giai đoạn cuối năm, đừng "say men chiến thắng" mà quên những điều này Khởi tố nhà báo quay clip san ủi đất để đe dọa, vòi tiền

Khởi tố nhà báo quay clip san ủi đất để đe dọa, vòi tiền Bắt khẩn cấp tài xế xe khách tự tông dải phân cách khiến 3 người tử vong

Bắt khẩn cấp tài xế xe khách tự tông dải phân cách khiến 3 người tử vong Trải lòng của các nạn nhân trở về từ công ty lừa đảo qua mạng ở Campuchia

Trải lòng của các nạn nhân trở về từ công ty lừa đảo qua mạng ở Campuchia Vụ lật xe khách ở Phú Yên: Đau xót cảnh người mẹ mù lòa túc trực bên con gái bị đứt lìa cánh tay

Vụ lật xe khách ở Phú Yên: Đau xót cảnh người mẹ mù lòa túc trực bên con gái bị đứt lìa cánh tay Biệt thự nhà chồng Đỗ Mỹ Linh qua góc nhìn của người đi đường: "Cánh cổng hào môn" sừng sững trên "đất vàng"

Biệt thự nhà chồng Đỗ Mỹ Linh qua góc nhìn của người đi đường: "Cánh cổng hào môn" sừng sững trên "đất vàng" Nữ sinh mất liên lạc ở TPHCM chính thức lên tiếng

Nữ sinh mất liên lạc ở TPHCM chính thức lên tiếng Hỷ sự Vbiz đầu năm: Á hậu 99 bí mật tổ chức lễ dạm ngõ, dung mạo chú rể lần đầu được hé lộ!

Hỷ sự Vbiz đầu năm: Á hậu 99 bí mật tổ chức lễ dạm ngõ, dung mạo chú rể lần đầu được hé lộ!

Nữ sinh mất tích bí ẩn ở TPHCM được tìm thấy tại Trung Quốc

Nữ sinh mất tích bí ẩn ở TPHCM được tìm thấy tại Trung Quốc Danh tính các nạn nhân tử vong trong xe khách bị lật ở Phú Yên

Danh tính các nạn nhân tử vong trong xe khách bị lật ở Phú Yên Bức ảnh làm lộ chuyện 2 con Từ Hy Viên bị bỏ bê nghiêm trọng sau khi đột ngột mất mẹ

Bức ảnh làm lộ chuyện 2 con Từ Hy Viên bị bỏ bê nghiêm trọng sau khi đột ngột mất mẹ Ca sĩ Lynda Trang Đài sau khi bị bắt vì ăn trộm: Có động thái lạ trên MXH, dàn sao hé lộ tình trạng bất ổn

Ca sĩ Lynda Trang Đài sau khi bị bắt vì ăn trộm: Có động thái lạ trên MXH, dàn sao hé lộ tình trạng bất ổn Nóng: Tro cốt Từ Hy Viên bị phản đối đặt tại nhà, gia đình phải đưa ra quyết định an táng gây xót xa

Nóng: Tro cốt Từ Hy Viên bị phản đối đặt tại nhà, gia đình phải đưa ra quyết định an táng gây xót xa Đòn trừng phạt chồng cũ Từ Hy Viên và mẹ chồng cũ sau trò lố lợi dụng cái chết của minh tinh

Đòn trừng phạt chồng cũ Từ Hy Viên và mẹ chồng cũ sau trò lố lợi dụng cái chết của minh tinh Hành khách trong vụ tai nạn ở Phú Yên: Đi Đà Lạt chụp ảnh cưới thì bị nạn

Hành khách trong vụ tai nạn ở Phú Yên: Đi Đà Lạt chụp ảnh cưới thì bị nạn Đoạn văn 85 chữ miêu tả ông nội của học sinh tiểu học khiến cả cõi mạng cười bò, "nạn nhân" đọc xong ho nguyên 1 bản giao hưởng

Đoạn văn 85 chữ miêu tả ông nội của học sinh tiểu học khiến cả cõi mạng cười bò, "nạn nhân" đọc xong ho nguyên 1 bản giao hưởng Bị truy đuổi, tên trộm bơi qua sông nhưng không thoát nên dùng dao tự sát

Bị truy đuổi, tên trộm bơi qua sông nhưng không thoát nên dùng dao tự sát