Blog chứng khoán: Chờ đợi phiên bùng nổ

Thanh khoản trên thị trường cơ sở sẽ được kích hoạt một lần nữa khi diễn biến thoát ra khỏi vùng tích lũy được xác nhận.

Thị trường ngày 12/12/2018:

Các dấu hiệu chuyển động tích cực đang rõ dần lên. Nếu thị trường đột phá thành công sẽ xác nhận 7 phiên đi ngang vừa rồi chỉ là tích lũy.

Thanh khoản có thể sẽ là điều gây băn khăn nhiều lúc này, nhưng sớm muộn cũng sẽ tăng. Chiều nay thị trường đi lên miết và không nghỉ có thể gây bối rối trong quyết định mua đuổi hay không. VNI đã vượt 960 và đang chờ xác nhận từ VN30. VN30 cần vượt qua 930 và khoảng cách không còn đáng kể nữa.

Cũng giống thời điểm thị trường gặp thử thách ở đỉnh tháng 11, thanh khoản nhỏ do vẫn có sự chờ đợi. Điểm khác lúc này là biên điều chỉnh nhỏ hơn nhiều hồi tháng 11. Những người đã chốt lời vẫn chờ đợi giá giảm nhiều hơn để mua lại. Tuy nhiên khi thị trường diễn biến không như ý, áp lực tâm lý sẽ đến nhanh hơn.

Rất nhiều cổ phiếu trong hai tuần nay điều chỉnh không bao nhiêu, thậm chí phiên tăng hôm nay và hôm qua đã đưa giá quay lại gần sát đỉnh, tức là cũng tương đương mức giá mới bán. Ngay trong VN30 cũng có nhiều mã dạng này nên cơ hội bứt lên không có gì khó. Khả năng cao là khi VN30 thoát nốt ra khỏi vùng dao động thì thanh khoản một lần nữa được kích hoạt.

Video đang HOT

Nhìn lại 7 phiên vừa rồi có thể thấy thanh khoản giảm dần đi kèm với biên dao động nhỏ. Có 3 phiên giá nhún xuống mạnh nhất thì càng về sau thanh khoản càng thấp. Đó là dấu hiệu của áp lực bán giảm trong những đợt rung lắc, dấu hiệu tích cực trong giai đoạn điều chỉnh.

Quá trình điều chỉnh không nhất thiết phải là giảm giá vì điều chỉnh bản chất là trao đổi kỳ vọng. Người có lãi ngắn hạn hài lòng sẽ thoát ra nhường vị thế lại cho người có kỳ vọng cao hơn. Điều chỉnh có thể diễn ra bằng dao động intraday và thanh khoản. Nếu lực bán thấp dần đi trong các nhịp giảm nghĩa là chỉ còn lại đa số nhà đầu tư chắc tay. Cơ hội đi lên sẽ lớn hơn rủi ro sụt giảm.

Thị trường phái sinh vẫn duy trì mức basis khá rộng dù xu hướng là đang thu hẹp lại. Từ chỗ chênh 14-15 điểm nay chỉ còn chưa tới 7 điểm. Đó cũng là một thay đổi trong quan điểm về thị trường. Thêm nữa thanh khoản phái sinh đang giảm đi đáng kể. Nếu quan sát mối tương quan về thanh khoản giữa giao dịch phái sinh và cơ sở thì thanh khoản phái sinh luôn giảm dần trong trend tăng của cơ sở. Đó là hệ quả của sự liên thông dòng tiền giữa hai thị trường.

Giao dịch:

Không giao dịch, tiếp tục giữ vị thế dài hạn. Basis sẽ tiếp tục được điều chỉnh những phiên tới.

* “Blog chứng khoán” mang tính chất cá nhân và không đại diện cho ý kiến của VnEconomy. Những quan điểm, đánh giá là của cá nhân nhà đầu tư và VnEconomy tôn trọng quan điểm cũng như văn phong của tác giả. VnEconomy và tác giả không chịu trách nhiệm về những vấn đề phát sinh liên quan đến các đánh giá và quan điểm đầu tư được đăng tải.

Theo vneconomy.vn

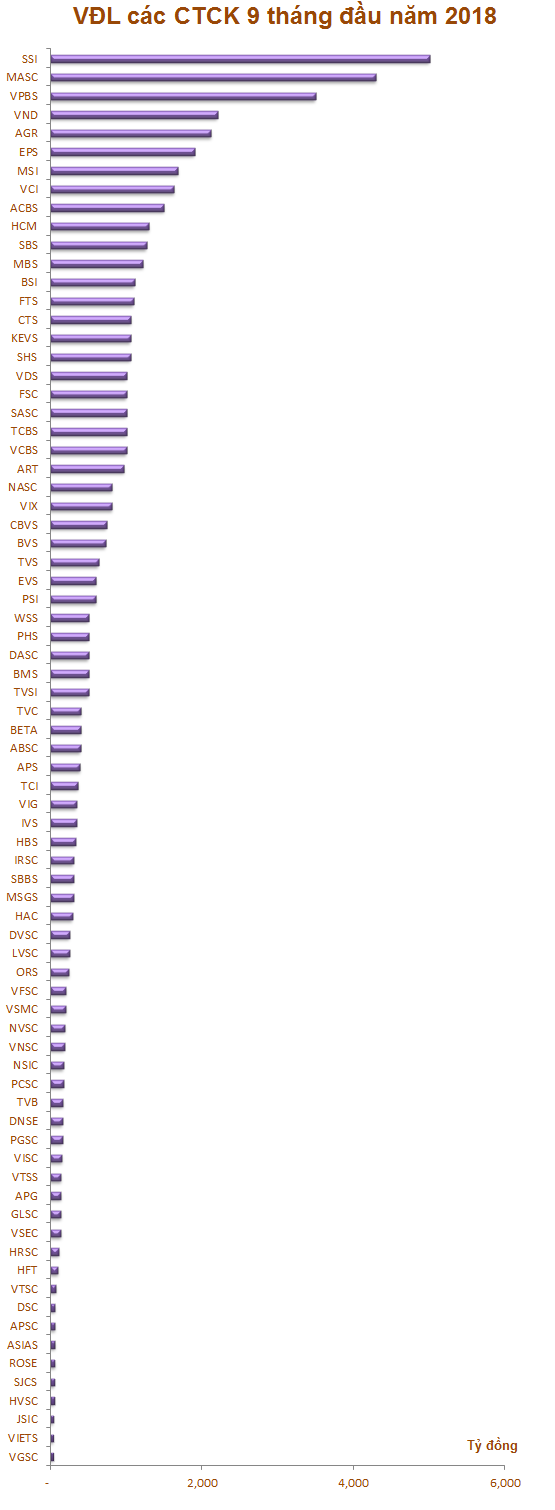

Quy mô vốn các CTCK biến động mạnh

Nhiều CTCK đã tăng vốn rất mạnh khiến cuộc cạnh tranh giữa các doanh nghiệp ở mảng kinh doanh này trở nên khốc liệt hơn.

Bất chấp phải trải qua nhiều đợt sụt giảm trong năm 2018, quy mô thị trường chứng khoán vẫn ngày càng mở rộng hơn. Bên cạnh đó, các sản phẩm mới vẫn liên tục được ra mắt như thị trường phái sinh, chứng quyền có đảm bảo đã tạo áp lực lên các công ty chứng khoán (CTCK) đòi hỏi nhóm ngành này cần phải tăng rộng quy mô để đáp ứng nhu cầu ngày càng cao của thị trường.

Quy mô thị trường gia tăng đồng nghĩa với việc nhu cầu sử dụng margin của nhà đầu tư cũng tăng theo do vậy các CTCK vẫn gấp rút tiến hành gia tăng nguồn vốn chủ yếu là nhằm đáp ứng được nhu cầu này.

Trên thực tế cho thấy, dư nợ tại một số CTCK trong 9 tháng đầu năm 2018 vẫn tương đối cao. Thống kê khoảng 34 CTCK thì tổng các khoản cho vay bao gồm cho vay margin và ứng trước tiền bán của 34 CTCK tại thời điểm 30/9 đạt 40.919 tỷ đồng, tăng gần 9% so với 2017. Việc dư nợ tại các CTCK vẫn tương đối cao đòi hỏi các công ty này phải tăng vốn để đáp ứng quy định về hệ số an toàn trên vốn, hoặc nâng cao hệ số này. Bên cạnh đó, hiện nay kênh vay ngân hàng của CTCK bị hạn chế nên chỉ có thể các công ty này tìm đến con đường tăng vốn thông qua đẩy mạnh phát hành trái phiếu và cổ phiếu để tăng vốn đáp ứng hoạt động kinh doanh.

Ngoài ra, một số CTCK cũng cần phải tăng vốn mạnh mới có thể tham gia triển khai các sản phẩm mới như chứng khoán phái sinh... Theo quy định, CTCK phải có VĐL trên 600 tỷ mới được làm hoạt động tự doanh chứng khoán phái sinh và 800 tỷ đối với hoạt động môi giới chứng khoán phái sinh.

Thống kê khoảng 76 CTCK trên thị trường thì tổng mức vốn điều lệ tại thời điểm cuối thán9/2018 đạt 54.278 tỷ đồng, tăng 25,2% so với cuối năm 2017 và tăng 17% so với thời điểm cuối tháng 6/2018.

Dòng vốn từ các tập đoàn tài chính ngoại liên tục đổ vào các CTCK thành viên khiến quy mô vốn của các CTCK trên thị trường thay đổi chóng mặt. Trong 20 CTCK vốn điều lệ lớn nhất thị trường thì xuất hiện đến 5 CTCK có vốn ngoại và các CTCK này thuộc dạng tăng vốn rất mạnh trong thời gian qua. Đáng kể nhất là Chứng khoán Mirae Asset (MASC) đã tăng vốn từ 2.000 tỷ đồng (cuối năm 2017) lên thành 4.300 tỷ đồng (30/9/2018) và trở thành CTCK có VĐL lớn thứ hai trên TTCK Việt Nam. Bên cạnh đó, Chứng khoán KB Việt Nam (MSI) có mức tăng vốn "khủng" nhất từ 300 tỷ đồng lên thành 1.680 tỷ đồng.

Việc các CTCK có vốn ngoại liên tục mở rộng quy mô khiến sự cạnh tranh trong miếng bánh thị phần ngày càng trở nên gay gắt hơn. Các CTCK có vốn ngoại với lợi thế rất lớn khi công ty mẹ là các tập đoàn tài chính lớn trong khu vực sẽ tận dụng được nguồn vốn dồi dào, chi phí vốn thấp, có kinh nghiệm triển khai các sản phẩm mới. Như vậy, hơi nóng trong cuộc cạnh tranh giữa các CTCK đang được "phả" vào các doanh nghiệp nội và khiến cuộc cạnh trang ngày càng trở nên gay gắt hơn.

Không chỉ các CTCK có vốn ngoại mà bản thân nhiều CTCK nội cũng ồ ạt tăng vốn. Chứng khoán VPBank (VPBS) vươn lên đứng thứ 3 về VĐL với 3.500 tỷ đồng, gấp 2,4 lần thời điểm cuối năm 2017. Các CTCK như Chứng khoán NH Việt Nam (CBVS), Chứng khoán Artex (ART) hay Chứng khoán Kiến thiết VN (PCSC) đều có VĐL gấp hơn 2 lần sau 9 tháng.

Dù có một số lợi thế nhất định nhưng khối CTCK ngoại lại gặp một số bất lợi đó là khó có thể am hiểu thị trường Việt Nam bằng các CTCK nội. Hơn nữa, nhiều CTCK nội đang có một nền tảng khá vững chắc trên thị trường với thị phần vượt trội hơn phần còn lại. Lợi nhuận sau thuế hợp nhất 9 tháng đầu năm 2018 của

10 CTCK đứng đầu đạt gần 4.500 tỷ đồng, chiếm đến 35% tổng lợi nhuận của 76 CTCK. Như vậy, để các CTCK top dưới đủ sức cạnh tranh với nhóm dẫn đầu thì còn cần phải rất nhiều thời gian mới có thể làm được khi sự chênh lệch vẫn là quá lớn.

Nhiều năm qua, CTCP Chứng khoán Sài Gòn (SSI) vẫn cho thấy được vị trí vững vàng của các doanh nghiệp nội với lợi nhuận liên tục dẫn đầu và vẫn tăng trưởng đều đặn dù vốn điều lệ không thay đổi nhiều. 9 tháng đầu năm 2018, SSI đạt khoảng 1.095 tỷ đồng lợi nhuận sau thuế, tăng 34,5% so với cùng kỳ năm trước.

Theo Bình An

Người đồng hành

Trước giờ giao dịch 28/11: Lưu ý thông tin của SBV, HTM, HAR  Dấu hiệu của thị trường vẫn chưa đủ để có thể khẳng định xu hướng tăng trung hạn. Với các thông tin doanh nghiệp, đáng chú ý nhất là trường hợp của HAR, HTM, SBV, KSB. Ảnh minh họa. Quốc tế Chỉ số S&P 500 tăng 8,75 điểm tương đương 0,3% lên 2.628,20 điểm. Cổ phiếu nhóm ngành y tế, tiêu dùng, nhóm...

Dấu hiệu của thị trường vẫn chưa đủ để có thể khẳng định xu hướng tăng trung hạn. Với các thông tin doanh nghiệp, đáng chú ý nhất là trường hợp của HAR, HTM, SBV, KSB. Ảnh minh họa. Quốc tế Chỉ số S&P 500 tăng 8,75 điểm tương đương 0,3% lên 2.628,20 điểm. Cổ phiếu nhóm ngành y tế, tiêu dùng, nhóm...

Sự thật ngỡ ngàng người đàn ông chui qua cửa kính taxi kêu cứu trên cao tốc00:46

Sự thật ngỡ ngàng người đàn ông chui qua cửa kính taxi kêu cứu trên cao tốc00:46 Ý tưởng gây sốc của Tổng thống Trump về Dải Gaza08:59

Ý tưởng gây sốc của Tổng thống Trump về Dải Gaza08:59 Tiết lộ về nữ doanh nhân ở Hải Dương nhảy xuống hồ cứu 3 cháu bé02:38

Tiết lộ về nữ doanh nhân ở Hải Dương nhảy xuống hồ cứu 3 cháu bé02:38 Công an bắt giữ một số đối tượng đánh người, cướp giật tài sản ở chùa Kim Tiên01:18

Công an bắt giữ một số đối tượng đánh người, cướp giật tài sản ở chùa Kim Tiên01:18 Mới sinh con 3 tháng, người mẹ trẻ không có đối thủ trên sới vật02:34

Mới sinh con 3 tháng, người mẹ trẻ không có đối thủ trên sới vật02:34 Iran công bố tên lửa đạn đạo mới nhất08:23

Iran công bố tên lửa đạn đạo mới nhất08:23 Lọ Lem diện áo nhỏ xíu, nhún nhảy hút triệu view, còn được bố ruột làm điều này!03:16

Lọ Lem diện áo nhỏ xíu, nhún nhảy hút triệu view, còn được bố ruột làm điều này!03:16 Ông Trump cấm người chuyển giới tham gia các môn thể thao dành cho nữ08:45

Ông Trump cấm người chuyển giới tham gia các môn thể thao dành cho nữ08:45 Nga sắp cho chạy thử 'chiến hạm mạnh nhất thế giới' sau cuộc đại tu?10:04

Nga sắp cho chạy thử 'chiến hạm mạnh nhất thế giới' sau cuộc đại tu?10:04 Triều Tiên lần đầu chỉ trích chính quyền Tổng thống Trump08:06

Triều Tiên lần đầu chỉ trích chính quyền Tổng thống Trump08:06 Rộ tin ông Putin muốn gặp ông Trump ở UAE hoặc Ả Rập Xê Út10:29

Rộ tin ông Putin muốn gặp ông Trump ở UAE hoặc Ả Rập Xê Út10:29Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

'Bogota: City of the lost': 'Bom xịt' ở Hàn bất ngờ gây sốt

Phim châu á

23:54:03 10/02/2025

'Captain America: Brave new world': Món ăn tinh thần 'giải ngấy' tuyệt vời sau dịp Tết

Phim âu mỹ

23:50:27 10/02/2025

Phim 'Bộ tứ báo thủ' của Trấn Thành chạm mốc 300 tỷ đồng

Hậu trường phim

23:42:56 10/02/2025

Bức ảnh khiến Triệu Lộ Tư bị cả MXH tấn công

Sao châu á

23:30:31 10/02/2025

Lên mạng kêu gọi ủng hộ từ thiện để lừa đảo chiếm đoạt tài sản

Pháp luật

23:22:56 10/02/2025

Nam giới Việt ngày càng ít tinh trùng, nguyên nhân từ lối sống?

Sức khỏe

23:14:11 10/02/2025

Mai Phương Thuý xinh đẹp ngày đầu năm, Lệ Quyên triết lý chuyện yêu đương

Sao việt

22:59:04 10/02/2025

Thiếu nữ bán trang sức bạc tỷ của mẹ để lấy vài đồng mua khuyên mỹ ký

Netizen

22:52:18 10/02/2025

Trung Quốc tham vọng xây 'đập Tam Hiệp' trong không gian

Thế giới

22:41:39 10/02/2025

Rashford gửi tin nhắn cảm xúc tới Aston Villa

Sao thể thao

22:24:41 10/02/2025

Khối ngoại thỏa thuận lớn cổ phiếu MBB và VRE trong phiên 12/12

Khối ngoại thỏa thuận lớn cổ phiếu MBB và VRE trong phiên 12/12 Chứng khoán chiều 12/12: Blue-chips tăng tốc, VN-Index vượt 960

Chứng khoán chiều 12/12: Blue-chips tăng tốc, VN-Index vượt 960

Giao dịch ảm đạm, thanh khoản thị trường chứng khoán cơ sở xuống mức thấp nhất trong gần 2 năm

Giao dịch ảm đạm, thanh khoản thị trường chứng khoán cơ sở xuống mức thấp nhất trong gần 2 năm Chứng khoán phái sinh: Khối lượng giao dịch tăng tới gần 64% trong tháng 10

Chứng khoán phái sinh: Khối lượng giao dịch tăng tới gần 64% trong tháng 10 Chứng khoán ngày 8/11: Giao dịch cầm chừng, thị trường đi ngang?

Chứng khoán ngày 8/11: Giao dịch cầm chừng, thị trường đi ngang? Chứng khoán phái sinh: "Tay to ra trận"?

Chứng khoán phái sinh: "Tay to ra trận"? 2 cổ đông bị phạt vì vi phạm trong lĩnh vực chứng khoán

2 cổ đông bị phạt vì vi phạm trong lĩnh vực chứng khoán Thị trường biến động mạnh, tự doanh CTCK giao dịch phái sinh trong tháng 10 tăng gần gấp đôi

Thị trường biến động mạnh, tự doanh CTCK giao dịch phái sinh trong tháng 10 tăng gần gấp đôi Tro cốt Từ Hy Viên được chôn cất cực khó hiểu, netizen phản đối gay gắt khi lộ sự thật gây sốc phía sau

Tro cốt Từ Hy Viên được chôn cất cực khó hiểu, netizen phản đối gay gắt khi lộ sự thật gây sốc phía sau Vụ chàng trai Quảng Nam trong 3 tuần cưới 2 vợ vì cùng có bầu: Người trong cuộc nói gì?

Vụ chàng trai Quảng Nam trong 3 tuần cưới 2 vợ vì cùng có bầu: Người trong cuộc nói gì? Tìm kiếm công dân Việt Nam gặp nạn trong vụ chìm tàu tại Hàn Quốc

Tìm kiếm công dân Việt Nam gặp nạn trong vụ chìm tàu tại Hàn Quốc Hé lộ bức ảnh cuối đời của Từ Hy Viên, soi cận 1 chi tiết hiếm ai để ý khiến ngàn người xót xa

Hé lộ bức ảnh cuối đời của Từ Hy Viên, soi cận 1 chi tiết hiếm ai để ý khiến ngàn người xót xa Diễn biến vụ Bình 'Kiểm' tổ chức bắt cóc ca sĩ, người mẫu để sản xuất clip sex

Diễn biến vụ Bình 'Kiểm' tổ chức bắt cóc ca sĩ, người mẫu để sản xuất clip sex Đã tìm ra lý do chồng cũ và mẹ chồng cũ quyết "hút máu" Từ Hy Viên đến lúc chết

Đã tìm ra lý do chồng cũ và mẹ chồng cũ quyết "hút máu" Từ Hy Viên đến lúc chết Giả danh bác sĩ Bệnh viện Mắt Trung ương lừa đảo 2.500 người mua thuốc

Giả danh bác sĩ Bệnh viện Mắt Trung ương lừa đảo 2.500 người mua thuốc Quyền Linh tiếc nuối khi cô gái từ chối chàng nhạc sĩ vì lý do đặc biệt

Quyền Linh tiếc nuối khi cô gái từ chối chàng nhạc sĩ vì lý do đặc biệt Quan hệ bất chính với vợ người khác, trung tá công an ở An Giang bị cách chức

Quan hệ bất chính với vợ người khác, trung tá công an ở An Giang bị cách chức Xác minh clip CSGT 'kẹp cổ' tài xế taxi công nghệ ở TPHCM

Xác minh clip CSGT 'kẹp cổ' tài xế taxi công nghệ ở TPHCM Midu mất túi và 120 triệu ở nước ngoài căng như phim: Trích xuất camera ly kỳ, thứ hiện ra bên trong túi khi cảnh sát tìm thấy gây sốc!

Midu mất túi và 120 triệu ở nước ngoài căng như phim: Trích xuất camera ly kỳ, thứ hiện ra bên trong túi khi cảnh sát tìm thấy gây sốc! Lễ tang bố Nathan Lee qua đời vì đột quỵ

Lễ tang bố Nathan Lee qua đời vì đột quỵ Chồng Từ Hy Viên lâm nguy: Giam mình, không mở miệng nói chuyện vì lý do này sau cú sốc mất vợ

Chồng Từ Hy Viên lâm nguy: Giam mình, không mở miệng nói chuyện vì lý do này sau cú sốc mất vợ Tạm đình chỉ thiếu tá cảnh sát giao thông gắt gỏng, chửi thề với cô gái ở TPHCM

Tạm đình chỉ thiếu tá cảnh sát giao thông gắt gỏng, chửi thề với cô gái ở TPHCM Nam sinh viên tử vong trong tư thế treo cổ tại phòng trọ

Nam sinh viên tử vong trong tư thế treo cổ tại phòng trọ Lộ hợp đồng phân chia tài sản trước hôn nhân giữa Từ Hy Viên và chồng người Hàn, biệt thự 160 tỷ được chuyển cho mẹ vợ?

Lộ hợp đồng phân chia tài sản trước hôn nhân giữa Từ Hy Viên và chồng người Hàn, biệt thự 160 tỷ được chuyển cho mẹ vợ? Mạng xã hội rúng động chuyện chàng trai làm 2 đám cưới vì 2 người yêu cùng mang bầu

Mạng xã hội rúng động chuyện chàng trai làm 2 đám cưới vì 2 người yêu cùng mang bầu Khách tố quán bánh mì ở Hà Nội bán 'thịt mốc đen', chủ quán phản bác ra sao?

Khách tố quán bánh mì ở Hà Nội bán 'thịt mốc đen', chủ quán phản bác ra sao?