4,2 triệu người dùng ví điện tử phải khai báo lại: Tốn hơn 1.200 tỷ, vì quyền lợi của khách hàng?

Ngân hàng Nhà nước đang lấy ý kiến dự thảo thông tư sửa đổi, bổ sung Thông tư số 39/2014 về trung gian thanh toán, nếu quy định này được ban hành, ít nhất 4,2 triệu người đang sử dụng ví điện tử sẽ phải làm lại thủ tục khai báo bổ sung thông tin.

Theo Thanh niên, số liệu từ Ngân hàng Nhà nước (NHNN) cho biết, tính đến hết năm 2018, cả nước có khoảng gần 20 triệu người đã cài đặt các ứng dụng ví điện tử, trong đó có 4,2 triệu ví đã liên kết với tài khoản NH. Theo quy định hiện nay, để liên kết ví điện tử với tài khoản NH, người dùng có thể lựa chọn liên kết bằng thông tin thẻ ATM hoặc thông qua NH điện tử (Internet Banking).

Dù lựa chọn phương thức nào, để có thể liên kết thành công, khách hàng đều phải có đầy đủ các thông tin để doanh nghiệp (DN) cung cấp dịch vụ ví điện tử và NH xác minh là chính chủ, bao gồm thông tin NH và mã xác nhận ( OTP). Hay nói cách khác, để sử dụng được ví điện tử, khách hàng luôn phải có số điện thoại và số tài khoản NH. Mà muốn có tài khoản NH và số điện thoại di động, khách hàng phải cung cấp các thông tin xác minh nhân thân theo quy định với nhà mạng và NH trước đó.

Thanh toán bằng ví điện tử – Ảnh: Ngọc Dương

Thế nhưng trong hồ sơ mở ví điện tử, dự thảo vẫn yêu cầu các DN ví điện tử phải thực hiện định danh hay xác thực khách hàng bằng cách nộp chứng minh nhân dân hoặc giấy tờ thành lập DN (đối với ví điện tử của DN).

Nếu quy định này được ban hành, ít nhất 4,2 triệu người đang sử dụng ví điện tử sẽ phải làm lại thủ tục khai báo bổ sung thông tin.

Câu chuyện này tương tự năm trước, Nghị định 49/2017 của Chính phủ yêu cầu các khách hàng di động phải bổ sung thông tin, trong đó có cả ảnh chụp chân dung chính chủ. Dư luận có phản ứng vì cho rằng yêu cầu ảnh chụp là không cần thiết do chứng minh nhân dân hoặc hộ chiếu đã có ảnh của chủ thuê bao. Vì vậy sau khi tiếp nhận các ý kiến phân tích, đánh giá, chính Bộ Thông tin – Truyền thông cũng cho rằng, việc chụp ảnh, bổ sung ảnh chụp không thật sự mang lại ý nghĩa trong công tác quản lý.

Vì sự an toàn của khách hàng

Trao đổi với Tuổi trẻ, ông Phạm Tiến Dũng, vụ trưởng Vụ Thanh toán NHNN, cho biết thời gian qua ví điện tử đã phát triển vượt bậc. Đến nay có khoảng 5 triệu tài khoản ví điện tử. Chính việc phát triển rất nhanh của ví điện tử cũng đặt ra vấn đề làm sao đảm bảo an ninh an toàn trong giao dịch.

“Trong giao dịch điện tử, sợ nhất là không xác định được danh tính, xảy ra việc lợi dụng ví cho những hoạt động bất hợp pháp. Nhưng khó nhất là vấn đề định danh như thế nào? Nếu qua số điện thoại, người dùng sẽ lách bằng cách sử dụng sim rác, như vậy cũng không định danh được.

Muốn định danh bằng số điện thoại, trước tiên phải loại bỏ sim rác vì sim rác không xác định được danh tính, người dùng mất tiền thì không đòi được quyền lợi” – ông Dũng nói.

Video đang HOT

Cũng theo ông Dũng, NHNN đã quy định ví điện tử phải kết nối với tài khoản NH. Tại dự thảo thông tư sửa đổi thông tư 39 về dịch vụ trung gian thanh toán, NHNN đã đưa thêm một số ràng buộc, như về hạn mức giao dịch cũng như cung cấp thông tin để định danh.

“Tại sao phải đưa ra quy định này? Vì hiện có những ví điện tử có đến hàng triệu khách hàng, nếu lộ ra thông tin sẽ như thế nào? Phải bảo vệ quyền và lợi ích hợp pháp của khách hàng. Các ví điện tử cũng phải chia sẻ với NHNN, không nên chỉ vì mục tiêu trước mắt mà không tính đến những rủi ro có thể xảy ra trong tương lai” – ông Dũng đề nghị.

Ngoài ra, ông cũng khẳng định khi NHNN lấy ý kiến dự thảo thông tư sửa đổi, bổ sung thông tư 39 hướng dẫn về hoạt động trung gian thanh toán, có ý kiến cho rằng NHNN siết ví điện tử, nhưng quan điểm của NHNN là sẽ có chính sách đặc biệt cho ví điện tử phát triển chứ không kìm hãm.

Lo trùng lắp?

Đại diện một doanh nghiệp ví điện tử cho rằng ví điện tử phải kết nối với tài khoản NH. Mà khi mở tài khoản NH, khách hàng đã phải cung cấp đầy đủ thông tin, bao gồm cả CMND.

Như vậy, khách hàng đã được xác minh nhân thân từ khi mở tài khoản NH nên việc yêu cầu phải nộp thêm CMND để định danh là không cần thiết và trùng lắp, bởi có thể xác thực khách hàng thông qua các thông tin định danh đã có tại NH hoặc nhà mạng.

Hơn nữa, nếu áp dụng quy định này, khoảng 5 triệu người đang sử dụng ví điện tử sẽ phải làm thủ tục khai báo bổ sung thông tin, gây áp lực rất lớn. Do đó, theo vị này, với những ví điện tử đã kết nối với tài khoản NH, không cần lặp lại yêu cầu xác thực người dùng.

“Ví điện tử hiện đã phổ biến, có đến hàng triệu khách hàng, việc nộp các chứng từ trên sẽ thực hiện theo phương thức nào, đến tận nơi hay thông qua NH hoặc nộp qua mạng?” – vị này băn khoăn.

Về phía người dùng, chị Thu Nga (Q.Phú Nhuận) cho biết khi mở ví điện tử đã phải kê khai các thông tin như ngày tháng năm sinh, quốc tịch, số điện thoại, số CMND, ngày cấp, nơi cấp với NH. Đặc biệt, số điện thoại phải là số dùng để đăng ký dịch vụ NH điện tử hay thẻ ghi nợ liên kết với ví thì NH mới cho nạp tiền vào tài khoản, tức là đã kê khai mọi thông tin cá nhân rồi.

“Thay vì yêu cầu khách hàng kê khai lại, nên có cơ chế xác thực giữa đơn vị cung cấp dịch vụ ví điện tử và NH để thuận tiện cho người dùng” – chị Thu Nga nói.

Tốn 1.260 tỷ, liệu có cần thiết?

Nhiều chuyên gia cho rằng thay vì yêu cầu khách hàng kê khai lại, nên có cơ chế xác thực giữa đơn vị cung cấp dịch vụ ví điện tử và NH để thuận tiện cho người dùng

Theo quan điểm của NHNN, cơ chế xác thực người dùng là cần thiết để đảm bảo an toàn cho thanh toán điện tử, tránh để ví điện tử bị lợi dụng bởi các hoạt động bất hợp pháp. Tuy nhiên, nhiều chuyên gia trong ngành cho rằng, hoàn toàn có thể xác thực khách hàng thông qua các thông tin định danh đã có tại NH hoặc nhà mạng, không cần thiết phải yêu cầu họ thực hiện thủ tục khai báo tốn kém thời gian, chi phí.

Bà Nguyễn Thùy Dương, Phó tổng giám đốc phụ trách dịch vụ tài chính NH của Ernst & Young Việt Nam, cho biết chi phí thu thập thông tin định danh khách hàng khi mở một tài khoản NH vào khoảng 300.000 đồng, chưa kể chi phí duy trì, lưu trữ. Như vậy, để thực hiện lại việc khai báo thông tin khách hàng cho 4,2 triệu người dùng ví điện tử, chi phí ban đầu ước tính sẽ lên tới 1.260 tỷ đồng. Con số này chưa bao gồm những thiệt hại về ngày công lao động, thời gian, công sức khách hàng bỏ ra để làm thủ tục thực hiện hồ sơ mở ví.

Đồng quan điểm, TS Cấn Văn Lực, chuyên gia kinh tế trưởng của Ngân hàng Đầu tư phát triển VN (BIDV), cho rằng NHNN cân nhắc phương án cho phép khả năng về cơ chế liên thông giữa NH hợp tác với DN cung cấp ví điện tử, để NH đã xác thực chủ tài khoản rồi có thể chia sẻ thông tin của khách hàng và không cần DN cung cấp ví điện tử phải xác thực lại. Các nhà băng có thể chia sẻ thông tin nếu được sự đồng ý của khách hàng, và DN ví điện tử có thể thỏa thuận với khách hàng để được đồng ý tại thời điểm mở ví điện tử.

Thanh toán điện tử là khâu then chốt để phát triển thương mại điện tử và kinh tế số. Do đó, việc hoàn thiện khuôn khổ pháp lí cho hoạt động này là rất cần thiết, một mặt cần đảm bảo an toàn cho người dùng, nhưng quan trọng hơn cần tạo thuận lợi để thúc đẩy thanh toán không dùng tiền mặt, làm tiền đề cho cách mạng 4.0 theo đúng chủ trương của Chính phủ đề ra.

Theo người đưa tin

Nỗi lo tốn kém hàng ngàn tỉ đồng xác thực thông tin ví điện tử

Là loại ứng dụng thuộc lĩnh vực công nghệ tài chính (fintech), ví điện tử đang được người dùng tại Việt Nam sử dụng để thanh toán không dùng tiền mặt cho các khoản chi tiêu hàng ngày, hoặc định kì hàng tháng như tiền điện, nước, cước điện thoại, cước Internet...

Thị trường hơn 20 triệu tài khoản ví, nhưng...

Thị trường ví điện tử Việt Nam đang ở giai đoạn đầu của sự phát triển với hơn 20 tổ chức cung cấp dịch vụ ví song tổng số tài khoản đăng kí sử dụng được cho rằng chỉ hơn 20 triệu.

Ví điện tử ứng dụng QR code để thanh toán khi đặt món ăn ngay trên menu điện tử (ảnh: ĐH).

Theo thông tin từ Ngân hàng Nhà nước, tính đến hết năm 2018, mới chỉ có khoản 4,2 triệu ví trong tổng số hơn 20 triệu tài khoản đăng kí có liên kết với tài khoản ngân hàng. Tỉ lệ liên kết còn thấp này được các chuyên gia đánh giá rằng vì người dùng còn nặng thói quen dùng tiền mặt.

Thanh toán bằng ví điện tử hiện nay phổ biến nhất là dùng trong việc chi trả các khoản tiền điện, nước, cước điện thoại, Internet, thuê bao truyền hình trả tiền của các cá nhân và gia đình. Các trang thương mại điện tử lớn hiện nay tại Việt Nam, hầu hết cũng đã liên kết với kênh thanh toán bằng ví điện tử. Tổng cộng hiện có đến hơn 10.000 đơn vị trên khắp cả nước chấp nhận thanh toán qua ví điện tử.

Lo ngại chi phí tốn kém và thủ tục phiền hà

Bài toán đau đầu nhất hiện nay của các tổ chức vận hành ví là làm sao kích thích khoảng 16 triệu tài khoản ví còn lại liên kết với tài khoản ngân hàng, bằng cách tặng các khoản quà kích cầu có giá trị từ 300 đến hơn 500 ngàn đồng/tài khoản.

Bên cạnh đó, theo con số được bà Nguyễn Thùy Dương - chuyên gia thuộc Cty tư vấn Ernst&Young Việt Nam, hiện chi phí bình quân của các ngân hàng để thu thập thông tin 1 tài khoản ngân hàng là khoảng 300.000 đồng, đó là chưa kể các chi phí lưu trữ, quản lí phát sinh theo thời gian.

Với mức chi phí trên, trong trường hợp nếu lại triển khai xác thực thông tin tài khoản ví điện tử đối với 4,2 triệu ví đã có liên kết với tài khoản ngân hàng, tổng chí phí tương ứng là 1.260 tỉ đồng. Còn nếu triển khai với hơn 20 triệu tài khoản ví đã đăng kí sử dụng dịch vụ, chi phí sẽ gấp hơn 4 lần.

Các tổ chức vận hành ví điện tử tại Việt Nam đa số là startup phát triển nhờ vào các quĩ đầu tư từ bên ngoài.

Song vấn đề phát sinh chồng chéo ở chỗ, hiện mỗi ví điện tử khi đăng kí sử dụng dịch vụ phải khai báo bằng một số điện thoại di động. Tài khoản ví đó khi liên kết với tài khoản ngân hàng, sẽ tiếp tục được xác thực số điện thoại sử dụng của hai bên phải trùng khớp.

Theo bà Dương, như vậy chỉ cần có cơ chế kết nối, chia sẻ và cùng sử dụng thông tin người dùng, sẽ vừa tránh được tốn kém chi phí cho doanh nghiệp và phiền hà cho người dùng.

Nguyên tắc chung phát triển ứng dụng di động trên thế giới là cần bảo đảm thao tác đơn giản, dễ tiếp cận, người dùng dễ dàng sử dụng thì ứng dụng mới lan tỏa rộng. Việc thanh toán bằng ví không dùng tiền mặt nếu quá rườm rà thủ tục, người dùng cũng sẽ ngại sử dụng, theo đó cũng sẽ không kích thích được thanh toán không dùng tiền mặt.

Năm 2018, với 4,2 triệu ví liên kết với tài khoản ngân hàng, toàn hệ thống ngân hàng đã xử lí 214 triệu giao dịch với giá trị 91.000 tỉ đồng, giảm 4,5% so với năm 2017. Ví điện tử nếu chịu thêm những ràng buộc về thủ tục rườm rà và phiền hà, e rằng số lượng và giá trị giao dịch điện tử sẽ khó tăng mạnh.

Theo lao động

GrabPay vung tiền "trợ giá" tiền điện cho người dùng: Phải chăng ví điện tử chính là cuộc chơi "đốt tiền" đến chết hoặc đối thủ chết?  Tương tự như chiến trường thương mại điện tử, cuộc chiến của các thương hiệu ví điện tử như Momo, Zalo Pay, hay gần đây là sự góp mặt của GrabPay và Viettel Pay, cũng là cuộc đua hao tiền tốn của. Dù là tay chơi mới gia nhập nhưng GrabPay by Moca, ví điện tử của Grab, vừa chứng tỏ mình "không...

Tương tự như chiến trường thương mại điện tử, cuộc chiến của các thương hiệu ví điện tử như Momo, Zalo Pay, hay gần đây là sự góp mặt của GrabPay và Viettel Pay, cũng là cuộc đua hao tiền tốn của. Dù là tay chơi mới gia nhập nhưng GrabPay by Moca, ví điện tử của Grab, vừa chứng tỏ mình "không...

Clip: Xe bán tải bị đâm nát trên đường tại Sơn La, bé gái trong xe không ngừng hoảng loạn kêu cứu "bố ơi"00:55

Clip: Xe bán tải bị đâm nát trên đường tại Sơn La, bé gái trong xe không ngừng hoảng loạn kêu cứu "bố ơi"00:55 Phát ngôn về chuyện sao kê của mẹ bé Bắp làm dậy sóng MXH giữa lúc tắt tính năng bình luận01:09

Phát ngôn về chuyện sao kê của mẹ bé Bắp làm dậy sóng MXH giữa lúc tắt tính năng bình luận01:09 Chưa bao giờ Trường Giang lại như thế này01:23

Chưa bao giờ Trường Giang lại như thế này01:23 Kinh hoàng clip nữ diễn viên bị xe đụng, hoảng loạn nhưng phản ứng của ekip mới gây phẫn nộ02:00

Kinh hoàng clip nữ diễn viên bị xe đụng, hoảng loạn nhưng phản ứng của ekip mới gây phẫn nộ02:00 Dựa hơi Jisoo (BLACKPINK) "đu trend", nữ ca sĩ Vbiz bị dân mạng chê toàn tập00:26

Dựa hơi Jisoo (BLACKPINK) "đu trend", nữ ca sĩ Vbiz bị dân mạng chê toàn tập00:26 1,4 triệu người hóng xem con trai Nhã Phương có 1 hành động lạ giữa đêm lúc Trường Giang vắng nhà00:42

1,4 triệu người hóng xem con trai Nhã Phương có 1 hành động lạ giữa đêm lúc Trường Giang vắng nhà00:42 Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07

Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07Tin đang nóng

Tin mới nhất

Nâng cao và biến đổi hình ảnh của bạn bằng trình chỉnh sửa video trực tuyến CapCut

Cách đăng Facebook để có nhiều lượt thích và chia sẻ

Thêm nhiều bang của Mỹ cấm TikTok

Microsoft cấm khai thác tiền điện tử trên các dịch vụ đám mây để bảo vệ khách hàng

Facebook trấn áp hàng loạt công ty phần mềm gián điệp

Meta đối mặt cáo buộc vi phạm các quy tắc chống độc quyền với mức phạt 11,8 tỷ đô

Không cần thăm dò, Musk nên sớm từ chức CEO Twitter

Đại lý Việt nhập iPhone 14 kiểu 'bia kèm lạc'

Khai trương hệ thống vé điện tử và dịch vụ trải nghiệm thực tế ảo XR tại Quần thể Di tích Cố đô Huế

'Dở khóc dở cười' với tính năng trợ giúp người bị tai nạn ôtô của Apple

Xiaomi sa thải hàng nghìn nhân sự

Apple sẽ bắt đầu sản xuất MacBook tại Việt Nam vào giữa năm 2023

Có thể bạn quan tâm

Đám đông im lặng trước sân khấu của G-Dragon?

Nhạc quốc tế

22:26:46 23/02/2025

Giả danh người tu hành, lừa đảo chiếm đoạt tài sản của 30 chùa

Pháp luật

22:18:29 23/02/2025

Trung Quốc nêu lập trường sau cuộc đối thoại Mỹ-Nga về xung đột Ukraine

Thế giới

22:16:00 23/02/2025

Ariana Grande: Từ "công chúa nhạc pop" đến đề cử Oscar

Sao âu mỹ

21:48:11 23/02/2025

Giúp MU có 1 điểm, Manuel Ugarte vẫn bị chỉ trích

Sao thể thao

21:36:18 23/02/2025

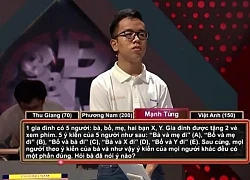

Câu hỏi hack não khiến 4 nhà leo núi Đường Lên Đỉnh Olympia chịu thua

Netizen

21:30:18 23/02/2025

Dương Domic bắt chước Sơn Tùng M-TP?

Sao việt

21:29:32 23/02/2025

Quảng Bình: Qua suối trượt chân, 2 người đuối nước tử vong

Tin nổi bật

21:24:09 23/02/2025

Trịnh Sảng bị tố làm nhân tình của đại gia lừa đảo ở Mỹ, lộ điều khoản "bán thân" gây sốc?

Sao châu á

21:23:49 23/02/2025

Chuyện gì đã xảy ra khiến NSX Anh Tài - Chị Đẹp phải xin lỗi SOOBIN và người hâm mộ?

Tv show

21:14:04 23/02/2025

Đây là những ông lớn công nghệ Mỹ “gục ngã” trước Trung Quốc

Đây là những ông lớn công nghệ Mỹ “gục ngã” trước Trung Quốc 50% thị phần di động của Huawei có thể bị thổi bay

50% thị phần di động của Huawei có thể bị thổi bay

Đã đến thời của thanh toán bằng QR Code

Đã đến thời của thanh toán bằng QR Code Grab nhận 200 triệu USD đầu tư của Booking Holdings

Grab nhận 200 triệu USD đầu tư của Booking Holdings Apple vô tình thừa nhận hành động bóp hiệu năng iPhone cũ là để bán iPhone mới nhiều hơn

Apple vô tình thừa nhận hành động bóp hiệu năng iPhone cũ là để bán iPhone mới nhiều hơn Ứng dụng Android chuyển dữ liệu người dùng sang Facebook

Ứng dụng Android chuyển dữ liệu người dùng sang Facebook Tốc độ kết nối 5G của AT&T cho người dùng chỉ ngang ngửa 4G?

Tốc độ kết nối 5G của AT&T cho người dùng chỉ ngang ngửa 4G? Facebook bắt đầu thử nghiệm chế độ giao diện người dùng Dark mode

Facebook bắt đầu thử nghiệm chế độ giao diện người dùng Dark mode Đi xem múa lân, người phụ nữ nhặt được tờ vé số trúng độc đắc

Đi xem múa lân, người phụ nữ nhặt được tờ vé số trúng độc đắc Hãi hùng hình ảnh 63 "hòn đá" được lấy ra từ bụng bà lão 92 tuổi, nguyên nhân đến từ một thói quen sai lầm khi ăn uống

Hãi hùng hình ảnh 63 "hòn đá" được lấy ra từ bụng bà lão 92 tuổi, nguyên nhân đến từ một thói quen sai lầm khi ăn uống "Em chữa lành được cho thế giới nhưng lại không chữa được cho chính mình": Câu chuyện buồn của cô gái 24 tuổi khiến hàng triệu người tiếc thương

"Em chữa lành được cho thế giới nhưng lại không chữa được cho chính mình": Câu chuyện buồn của cô gái 24 tuổi khiến hàng triệu người tiếc thương Uông Tiểu Phi đã đón 2 con về Bắc Kinh, mẹ Từ Hy Viên quyết đòi rể cũ trả món nợ 900 tỷ đồng?

Uông Tiểu Phi đã đón 2 con về Bắc Kinh, mẹ Từ Hy Viên quyết đòi rể cũ trả món nợ 900 tỷ đồng? Sao nam Vbiz bị nghi thay thế Trấn Thành - Trường Giang: "Đừng tấn công tôi!"

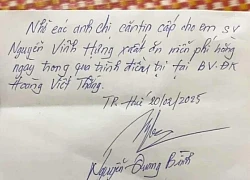

Sao nam Vbiz bị nghi thay thế Trấn Thành - Trường Giang: "Đừng tấn công tôi!" Nằm viện một mình, chàng sinh viên Hà Tĩnh ngỡ ngàng khi nhận mẩu giấy nhắn của cán bộ bệnh viện

Nằm viện một mình, chàng sinh viên Hà Tĩnh ngỡ ngàng khi nhận mẩu giấy nhắn của cán bộ bệnh viện

Chở thi thể nữ sinh bị tai nạn tử vong về nhà, xe cấp cứu gặp nạn

Chở thi thể nữ sinh bị tai nạn tử vong về nhà, xe cấp cứu gặp nạn Nhân chứng kể lại giây phút kinh hoàng vụ tai nạn 6 người chết ở Sơn La

Nhân chứng kể lại giây phút kinh hoàng vụ tai nạn 6 người chết ở Sơn La Cả mạng xã hội liên tục nhắc tên Phạm Thoại và mẹ bé Bắp: Chuyện gì đang xảy ra?

Cả mạng xã hội liên tục nhắc tên Phạm Thoại và mẹ bé Bắp: Chuyện gì đang xảy ra? Xác định kẻ sát hại 2 mẹ con tại nhà riêng ở Bình Dương

Xác định kẻ sát hại 2 mẹ con tại nhà riêng ở Bình Dương Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội

Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội

Nhân chứng kể khoảnh khắc phát hiện 2 mẹ con bị sát hại ở Bình Dương

Nhân chứng kể khoảnh khắc phát hiện 2 mẹ con bị sát hại ở Bình Dương Công bố thời khắc hấp hối của Từ Hy Viên, minh tinh nắm chặt tay 1 người không buông

Công bố thời khắc hấp hối của Từ Hy Viên, minh tinh nắm chặt tay 1 người không buông Chuyện gì đã xảy ra khiến vợ Vũ Cát Tường cư xử lạ sau lễ thành đôi?

Chuyện gì đã xảy ra khiến vợ Vũ Cát Tường cư xử lạ sau lễ thành đôi?