30 tuổi không có nổi 1 triệu phòng thân lại còn nợ 100 triệu nhưng biết lý do xong không ai dám trách

Tuổi tác , thu nhập và tiền tiết kiệm đôi khi là những đường thẳng song song, tìm cách nào cũng không thể thấy 1 điểm chung.

Có một thời, người ta cứ tranh cãi mãi câu chuyện “30 tuổi mà không có nổi 100 triệu tiết kiệm, có phải là thất bại hay không?”.

Có người khẳng định chắc nịch, thế chắc chắn là thất bại rồi, vì 30 tuổi, tính ra cũng đi làm gần chục năm, mà mỗi tháng không để dành được 1-2 triệu, chẳng phải là quá kém hay sao ? Cũng có người phản đối, cho rằng không thể nhìn vào số tiền tiết kiệm mà khẳng định một người là thất bại, vì mỗi cây mỗi hoa, mỗi nhà mỗi cảnh. Nếu phải lo cho gia đình, thay bố mẹ nuôi em ăn học hoặc kinh doanh nhưng thất bại, không có 100 triệu tiết kiệm ở tuổi 30 cũng là điều dễ hiểu, không có gì đáng bị chỉ trích.

Câu chuyện có bao nhiêu tiền tiết kiệm ở độ tuổi 30 – Cột mốc từ người trẻ chuyển sang người “chớm trung niên, chớm già”, mãi vẫn là chủ đề không nói thì thôi, chứ nói là lại tranh cãi, vì suy cho cùng, ai cũng có cái lý riêng.

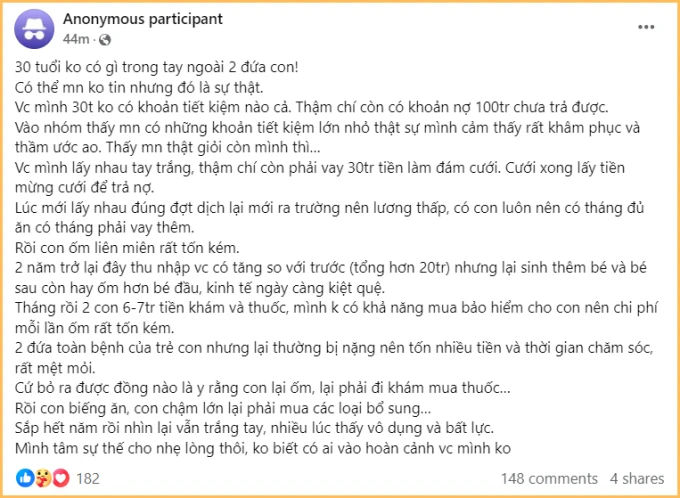

“30 tuổi, không có gì trong tay ngoài… 2 đứa con”

Mới đây, trong một cộng đồng chia sẻ kinh nghiệm, kiến thức quản lý tài chính cá nhân, tâm sự của một bà mẹ 2 con khiến nhiều người đồng cảm. Vợ chồng 30 tuổi, thu nhập hơn 20 triệu/tháng nhưng không có nổi 1 đồng tiết kiệm vì con hay ốm.

Nguyên văn chia sẻ của bà mẹ 30 tuổi

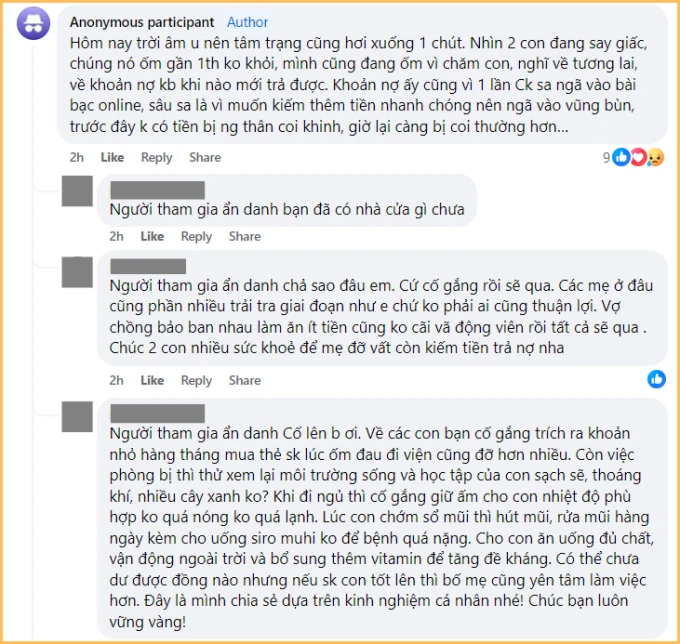

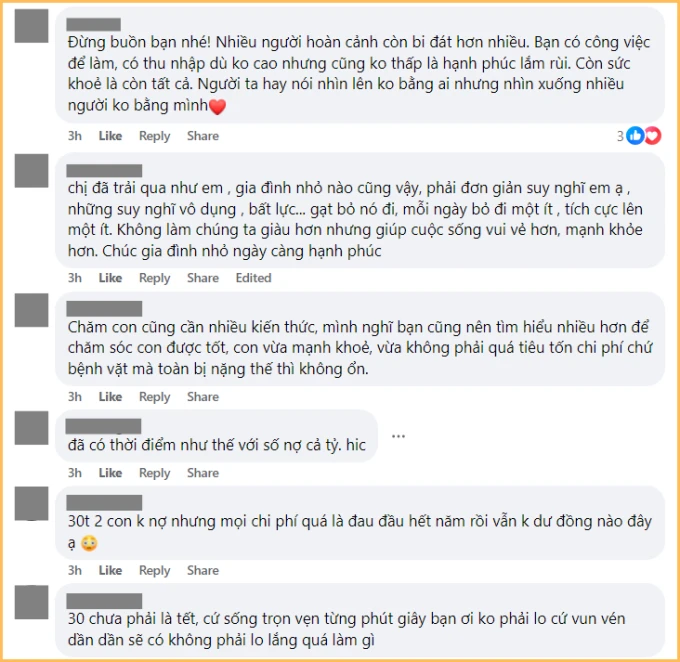

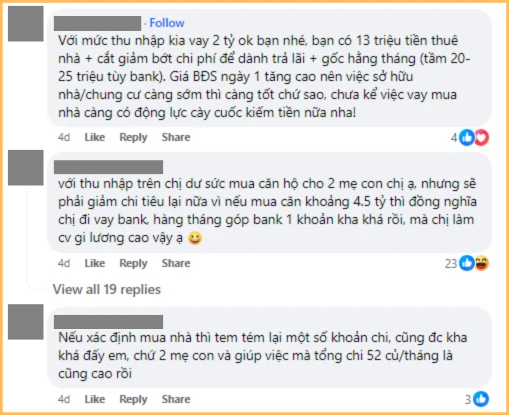

Trong phần bình luận của bài đăng, nhiều người cũng chia sẻ hoàn cảnh tương tự. Thay vì chỉ trích rằng 30 tuổi không tiết kiệm được đồng nào là yếu kém, họ lại dành cho bà mẹ này những lời động viên.

Khó khăn về tiền bạc cũng chỉ là 1 giai đoạn trong đời, nếu vợ chồng đồng lòng phấn đấu

Nhiều người chia sẻ hoàn cảnh tương tự và động viên bà mẹ này cố gắng

Tựu trung lại, mọi người đều đồng tình rằng mức thu nhập 20-30 triệu/tháng có thể dư dả với người độc thân, chứ với những người đã có gia đình, đặc biệt là lại đang nuôi con nhỏ, không dư đồng nào cũng rất dễ hiểu.

Nên chuẩn bị tài chính thế nào để bớt áp lực tài chính khi nuôi con?

Video đang HOT

Nuôi một đứa trẻ chưa bao giờ là việc đơn giản và không tốn kém. Chắc chắn bố mẹ nào cũng muốn cho con những điều tốt nhất. Để giảm áp lực tài chính trong và sau khi đón thiên thần nhỏ, các cặp đôi đang có dự định kết hôn, các cặp vợ chồng đang có dự định “thả bầu” có thể tham khảo 3 gợi ý dưới đây.

1 – Mua bảo hiểm y tế/bảo hiểm sức khỏe kèm theo bảo hiểm thai sản

Nhắc tới bảo hiểm thai sản, nhiều người vẫn thường lầm tưởng rằng đây là một loại bảo hiểm độc lập. Tuy nhiên, trên thực tế, bảo hiểm thai sản chỉ là một quyền lợi bổ sung của bảo hiểm y tế hoặc bảo hiểm sức khỏe.

Trong trường hợp bản thân đang có dự định “thả bầu”, bạn nên mua bảo hiểm y tế/bảo hiểm sức khỏe kèm theo bảo hiểm thai sản để được chi trả chi phí thăm khám trong quá trình mang thai và sinh con.

Ảnh minh họa

Để được chi trả và nhận quyền lợi ở mức tối đa khi mua bảo hiểm thai sản, bạn cần tìm hiểu và nắm rõ khái niệm “thời gian chờ”. Phần lớn các sản phẩm bảo hiểm thai sản hiện nay đều áp dụng mức thời gian chờ là 270 ngày. Điều này có nghĩa là nếu bạn sinh con trong vòng 270 ngày sau khi mua bảo hiểm thai sản, bạn có thể sẽ không được tối đa quyền lợi của bảo hiểm thai sản.

Chính bởi vậy, thời điểm hợp lý nhất để mua bảo hiểm thai sản chính là khoảng từ 1 – 1,5 tháng trước khi “thả bầu”, nhớ nhé!

2 – Lên kế hoạch tiết kiệm một khoản riêng phục vụ công cuộc bỉm sữa

Cần nhấn mạnh rằng đây là khoản tiết kiệm độc lập, chỉ dùng để phục vụ việc nuôi con chứ hoàn toàn không còn mục đích nào khác ở đây. Chính bởi thế, bạn cần tự mình làm rõ 3 vấn đề dưới đây:

- Mình sẽ nuôi con bằng sữa mẹ 100% hay kết hợp sữa mẹ và sữa công thức?

- Khi hết 6 tháng nghỉ thai sản, có thể nhờ ông bà hỗ trợ trông cháu để mình đi làm lại không, hay sẽ phải thuê giúp việc?

- Mình muốn nuôi con theo kiểu “tiết kiệm tối đa” hay “chi mạnh hết mức”?

Tự làm rõ được những vấn đề này rồi, tự khắc bạn sẽ tìm ra được mức ngân sách cho việc nuôi con hàng tháng, từ đó biết được con số cần tiết kiệm ngay từ bây giờ để sẵn sàng đón thiên thần nhỏ.

Có sổ tiết kiệm 1,7 tỷ đồng, lương tháng gần trăm triệu nhưng vẫn không dám sống thoải mái

Không phải cứ lương cao, cứ dư dả tiền bạc là có thể thảnh thơi sống không cần lo nghĩ gì...

Lương 76 triệu, có tháng hơn 120 triệu, tiền tiết kiệm "sương sương" 1,7 tỷ đồng nhưng vẫn chẳng dám sống thoải mái chỉ vì một lý do

Đúng là mỗi cây mỗi hoa, mỗi nhà mỗi cảnh. Người lương trung bình - thấp thì đau đáu tìm cách cắt giảm chi tiêu, đồng thời tăng thu nhập; lúc nào cũng ước giá như lương tăng gấp 3-4 lần thì cuộc sống sẽ dễ thở hơn nhiều.

Trong khi đó, những người có mức lương tương đương với con số "tăng gấp 3-4 lần" ấy, tưởng chừng có thể thảnh thơi sống, không quá áp lực chuyện tiền bạc, nhưng sự thật đôi khi hoàn toàn ngược lại.

Dù lương cao hay thấp, ai cũng có một nỗi lo riêng, trừ khi trở thành tỷ phú, tiền tiêu 3-4 đời không hết thì may ra mới có thể sống mà không lo lắng về chuyện tiền bạc.

Lương trung bình 71 triệu/tháng, có 1,7 tỷ đồng tiền tiết kiệm vẫn đau đáu tự hỏi "có nên vay tiền mua nhà không?"

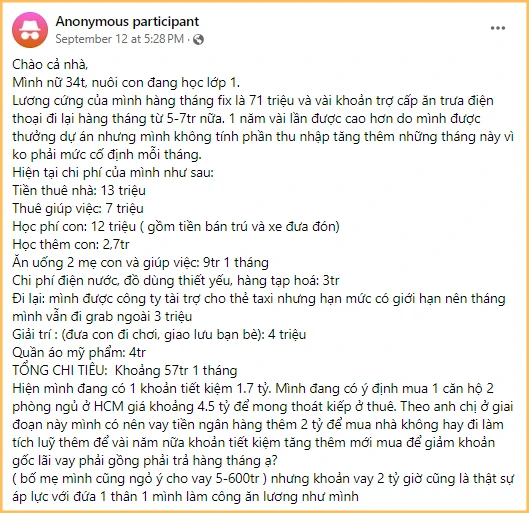

Mới đây, trong một cộng đồng chia sẻ kinh nghiệm, kiến thức quản lý tài chính, tâm sự của một bà mẹ đơn thân đang thu hút sự quan tâm của CĐM. Với mức lương cứng 71 triệu/tháng chưa tính tiền trợ cấp và tiền thưởng, cộng thêm 1,7 tỷ đồng tiền tiết kiệm, bà mẹ này vẫn không dám chi tiêu thoải mái vì nỗi băn khoăn: Có nên vét sạch tiền tiết kiệm, vay thêm ngân hàng để mua nhà, thoát cảnh ở thuê hay không?

Nguyên văn chia sẻ của mẹ đơn thân về việc mua nhà, cũng như các khoản chi và tổng số tiền chi tiêu hàng tháng của 2 mẹ con

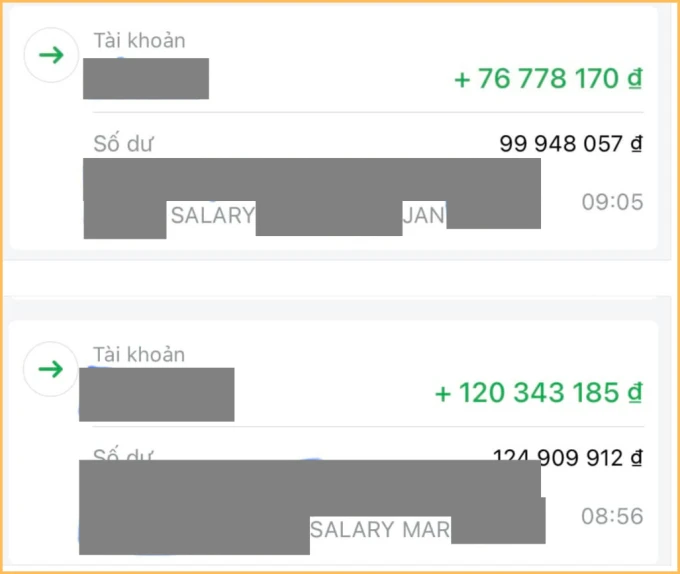

71 triệu chỉ là lương cứng, cộng thêm tiền trợ cấp và tiền thưởng, có tháng bà mẹ này kiếm được hơn 120 triệu

Với mức chi tiêu 57 triệu/tháng, tính ra mỗi tháng, bà mẹ này tiết kiệm được ít nhất 14 triệu đồng. Có sẵn trong tay 1,7 tỷ đồng; lại được bố mẹ ngỏ ý cho vay 500-600 triệu không tính lãi nếu mua nhà, dẫu vậy, cô vẫn không tự tin để chấm dứt cảnh ở thuê, vì sợ áp lực nợ nần. Số tiền 2 tỷ đương nhiên không nhỏ, đặc biệt là với một người mẹ đơn thân.

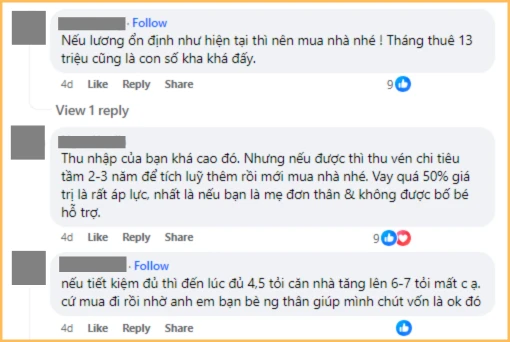

Trong phần bình luận của bài đăng, phần lớn mọi người đều cho rằng nếu duy trì được công việc với mức thu nhập tốt như hiện tại, thì bà mẹ này nên mua nhà, chứ đợi vài ba năm nữa, khi có đủ tiền trong tay để mua được nhà mà không cần vay ngân hàng, thì có khi giá BĐS đã tăng gấp vài lần số tiền mình có mất rồi.

Người khuyên nên mua nhà luôn, người lại bảo nên cố gắng tiết kiệm 2-3 năm nữa rồi mua cũng chưa muộn...

Nhiều người khuyên bà mẹ này nên mua nhà, đồng thời cắt giảm tiền chi tiêu, đặc biệt là khoản thuê giúp việc và tiền đi taxi

Không chỉ động viên mua nhà, có người còn cảm thông, thấu hiểu với hoàn cảnh của bà mẹ này vì cũng trong tình cảnh tương tự

Tựu trung lại, lương cao, tiền thuê nhà hiện tại cũng đã 13 triệu, có thể vay người thân không bị tính lãi, công tâm mà nói, lời khuyên mua nhà mà mọi người dành cho bà mẹ này cũng dễ hiểu. Đương nhiên, đã vay tiền mua nhà là xác định phải gánh nợ, đồng nghĩa với việc phải hạn chế chi tiêu lại một chút nhưng đổi lại, có căn nhà của mình, cũng coi như có tài sản để lại cho con sau này, cũng xứng đáng để cố gắng.

Cách tính toán số tiền vay mua nhà để áp lực nợ nần không lấn át cảm giác hân hoan khi cầm trong tay sổ hồng

Vay tiền mua nhà là điều hoàn toàn bình thường và dễ hiểu, vì hiếm ai có đủ tiền để trả đứt một căn hộ, đặc biệt lại là căn hộ ở những thành phố lớn như TP.HCM.

Tuy nhiên, để việc vay tiền mua nhà không trở thành áp lực quá lớn, bạn nhất định phải biết quy tắc vàng 28/36.

Quy tắc 28/36 có nguồn gốc từ các ngân hàng Mỹ, thường được dùng để xem xét các khoản vay thế chấp mua nhà không được chính phủ hậu thuẫn. Quy tắc này vừa giúp phía ngân hàng chọn lọc được khách vay có khả năng chi trả tốt, vừa giúp người đi vay mua nhà tự cân nhắc khả năng tài chính của bản thân.

Theo quy tắc 28/36: Bạn chỉ nên dành tối đa 28% tổng thu nhập hàng tháng của mình cho khoản vay mua nhà, và tối đa 36% thu nhập cho toàn bộ các khoản vay khác.

Ảnh minh họa

Ví dụ như trường hợp của mẹ đơn thân trong câu chuyện phía trên, thu nhập hàng tháng (tính ở mức thấp nhất) là 71.000.000đ. Như vậy, trong 1 tháng:

- Số tiền tối đa mà cô nên dành cho khoản vay mua nhà là: 71.000.000 x 28% =19.880.000.

- Số tiền tối đa mà cô nên dành cho tất cả các khoản nợ khác (bao gồm cả nợ vay mua nhà) là: 71.000.000 x 36% = 25.560.000.

Trong trường hợp không có khoản nợ nào khác ngoài tiền vay mua nhà, cô có thể cân nhắc tăng tỷ lệ vay mua nhà lên thành 36%/tổng thu nhập hàng tháng.

Việc áp dụng quy tắc 28/36 trong quản lý nợ nần nói chung và nợ vay mua nhà nói riêng giúp bạn tính toán và cân đối được số tiền mình phải trả nợ, với tổng thu nhập; từ đó, giảm bớt áp lực tài chính trong quá trình trả nợ, đồng thời, đảm bảo khoản vay này không có quá nhiều tác động tới những nhu cầu cơ bản cần dùng đến tiền trong cuộc sống hàng ngày.

Tính chất các khoản vay mua nhà là kỳ hạn dài, trung bình 10-15 năm. Trong quá trình ấy, hoàn toàn có thể có những yếu tố phát sinh như ốm đau, thất nghiệp, giảm lương, giảm thu nhập,... Không ai có thể chắc chắn trong 1-2 thập kỷ tới, mức thu nhâp của mình chỉ có giữ nguyên hoặc tăng, chứ không giảm.

30 tuổi nợ 200 triệu, không 1 đồng tiết kiệm nhưng vợ vẫn thản nhiên tiêu hết sạch tiền: Anh chồng bất lực đến mức phải lên mạng "cầu cứu"  Theo chia sẻ của anh chồng này, dù đã nói chuyện với vợ về việc cắt giảm chi tiêu nhưng có vẻ chị vẫn thờ ơ, chẳng thèm bận tâm... Thời còn độc thân, chẳng phải lo cho ai ngoài chính mình, chúng ta có thể cho phép bản thân chi tiêu xả láng không lo nghĩ. Nếu có lỡ vung tay quá...

Theo chia sẻ của anh chồng này, dù đã nói chuyện với vợ về việc cắt giảm chi tiêu nhưng có vẻ chị vẫn thờ ơ, chẳng thèm bận tâm... Thời còn độc thân, chẳng phải lo cho ai ngoài chính mình, chúng ta có thể cho phép bản thân chi tiêu xả láng không lo nghĩ. Nếu có lỡ vung tay quá...

Á hậu 1 MIQ khui bộ mặt thật của Hà Tâm Như, tố bị Tâm Như cô lập?02:42

Á hậu 1 MIQ khui bộ mặt thật của Hà Tâm Như, tố bị Tâm Như cô lập?02:42 Đức Phúc: Nỗ lực được đền đáp, vô địch Intervision 2025 nhận đặc quyền Thủ tướng04:35

Đức Phúc: Nỗ lực được đền đáp, vô địch Intervision 2025 nhận đặc quyền Thủ tướng04:35 Đức Phúc xuất sắc đạt Quán quân Intervision 2025, nhận thưởng 9 tỷ02:34

Đức Phúc xuất sắc đạt Quán quân Intervision 2025, nhận thưởng 9 tỷ02:34 Kim Yoo Jung hẹn hò trai đẹp ở Việt Nam, danh tính nhà trai gây sốc02:42

Kim Yoo Jung hẹn hò trai đẹp ở Việt Nam, danh tính nhà trai gây sốc02:42 Vụ Vu Mông Lung: Cảnh sát tung kết luận, 3 đối tượng bị triệu tập, CĐM phẫn nộ!02:32

Vụ Vu Mông Lung: Cảnh sát tung kết luận, 3 đối tượng bị triệu tập, CĐM phẫn nộ!02:32 Danh tính Thạc sĩ Việt mập mờ với ai xong cũng gửi cho người ta "feedback" dài như tờ sớ00:16

Danh tính Thạc sĩ Việt mập mờ với ai xong cũng gửi cho người ta "feedback" dài như tờ sớ00:16 Cúc Tịnh Y bị nghi ngờ dính án Vu Mông Lung, lộ động thái lạ, netizen bức xúc!02:45

Cúc Tịnh Y bị nghi ngờ dính án Vu Mông Lung, lộ động thái lạ, netizen bức xúc!02:45 Triệu Lệ Dĩnh bức xúc con trai 6 tuổi bị quay lén, kêu gọi bảo vệ quyền riêng tư02:44

Triệu Lệ Dĩnh bức xúc con trai 6 tuổi bị quay lén, kêu gọi bảo vệ quyền riêng tư02:44 Thủ tướng Phạm Minh Chính tham dự V Fest, VTV khẳng định vị thế sau 55 năm02:41

Thủ tướng Phạm Minh Chính tham dự V Fest, VTV khẳng định vị thế sau 55 năm02:41 Negav lộ vết lạ trên cổ, ATSH phải làm mờ ngay, "đá xéo" Ngô Kiến Huy02:32

Negav lộ vết lạ trên cổ, ATSH phải làm mờ ngay, "đá xéo" Ngô Kiến Huy02:32 Viên Vibi lộ dấu hiệu mang thai trước đám cưới, phản ứng sốc của mẹ chồng02:40

Viên Vibi lộ dấu hiệu mang thai trước đám cưới, phản ứng sốc của mẹ chồng02:40Tiêu điểm

Tin đang nóng

Tin mới nhất

Tủ quần áo bừa bộn chính là thủ phạm rút tiền và đây là cách tôi thay đổi, cắt giảm chi tiêu đáng kể

Biết từ chối 3 kiểu chi tiêu này dấu hiệu đầu tiên cho thấy tài vận của bạn đang mở ra

Căn hộ tầng 5 và tầng 25: Đâu là lựa chọn vừa tiện lợi vừa tiết kiệm?

Ở tuổi 30 tôi nhận ra: Mua món đắt tiền để dùng lâu dài hóa ra lại là cách tiết kiệm khôn ngoan nhất

Mẹ 50 tuổi tiết lộ: Nhờ lập 3 quỹ này từ sớm mà bây giờ tôi sống nhàn, không lo tiền bạc

Ngắm căn hộ gây sốt của nữ tiếp viên hàng không: Xinh như mộng, nhìn góc nào cũng thấy "chữa lành"

8 loại cây trấn nhà giữ của: Hít một hơi thấy khỏe, mở mắt đã thấy Thần Tài ghé thăm!

Chỉ thay đổi cách chia tiền chợ, tôi đã tiết kiệm gần 1 triệu mỗi tháng

Tôi đã tưởng phải ân hận cả đời khi nhận ra mình sai lầm ở 3 khoản chi - nhưng may mà kịp thay đổi để tuổi 50 không trắng tay

Cuộc sống tối giản của cô gái 9X: Tiêu 2,8 triệu/tháng, tiết kiệm 700 triệu trong 3 năm và sống viên mãn

Gia đình Hà Nội chi 620 triệu 'lột xác' căn hộ gắn bó 15 năm trở nên xinh đẹp

Có tiền là chưa đủ: 10 thứ bắt buộc phải xem kỹ trước khi mua nhà!

Có thể bạn quan tâm

Duy Mạnh công khai tin nhắn bị web cá độ trả tiền mời quảng cáo

Sao việt

00:18:51 24/09/2025

20 bộ phim Việt chen chúc ra rạp

Hậu trường phim

23:48:13 23/09/2025

Jun Ji Hyun phản hồi vụ bị tẩy chay ở Trung Quốc

Sao châu á

23:45:40 23/09/2025

Cuộc sống của ca sĩ Đông Đào ở tuổi 54

Tv show

23:41:22 23/09/2025

Tổng thống Mỹ ra điều kiện với Nga về kịch bản "trừng phạt mạnh mẽ"

Thế giới

23:30:44 23/09/2025

Bắt giữ 2 đối tượng bắn vỡ kính ô tô trên cao tốc Hà Nội - Quảng Ninh

Pháp luật

23:19:19 23/09/2025

Va chạm với xe tải, nguyên phó hiệu trưởng trường học ở Lào Cai tử vong

Tin nổi bật

23:13:02 23/09/2025

Sau 16h chiều mai 24/9/2025, 3 con giáp của cải chất kín nhà, vàng bạc chất đầy két, giàu nhanh chóng, sung túc đủ đầy

Trắc nghiệm

22:50:36 23/09/2025

Mãn hạn tù hành nghề "livestream kể chuyện" tội ác, cuộc sống trong tù

Netizen

22:42:28 23/09/2025

Bí ẩn chiếc răng trên trán cá mập ma và chiến lược giao phối khác thường

Lạ vui

22:32:29 23/09/2025

Cô gái 35 tuổi chia sẻ: Tiết kiệm tiền mua nhà cho riêng mình là nguồn sống hạnh phúc của tôi

Cô gái 35 tuổi chia sẻ: Tiết kiệm tiền mua nhà cho riêng mình là nguồn sống hạnh phúc của tôi Ai bảo tủ giày nhỏ là khó sử dụng? Học ngay 8 mẹo lưu trữ “cực đỉnh” đến từ các bà nội trợ Hàn

Ai bảo tủ giày nhỏ là khó sử dụng? Học ngay 8 mẹo lưu trữ “cực đỉnh” đến từ các bà nội trợ Hàn

3 thứ giúp tôi thoát khỏi áp lực tiền bạc ngay cả khi chẳng có nổi 1 đồng phòng thân

3 thứ giúp tôi thoát khỏi áp lực tiền bạc ngay cả khi chẳng có nổi 1 đồng phòng thân Thu nhập 65 triệu/tháng, có 7 cây vàng, 500 triệu tiết kiệm vẫn không dám "sống thoải mái" chỉ vì 1 lý do

Thu nhập 65 triệu/tháng, có 7 cây vàng, 500 triệu tiết kiệm vẫn không dám "sống thoải mái" chỉ vì 1 lý do Phương pháp quản lý tài chính 4 tài khoản: Đơn giản, ai cũng làm được mà rất hiệu quả

Phương pháp quản lý tài chính 4 tài khoản: Đơn giản, ai cũng làm được mà rất hiệu quả Quá trình trưởng thành của cô gái 34 tuổi: Mua căn nhà đầu tiên sau 7 năm quản lý tài chính

Quá trình trưởng thành của cô gái 34 tuổi: Mua căn nhà đầu tiên sau 7 năm quản lý tài chính 5 cách tiết kiệm tiền tỷ của phụ nữ 40 tuổi: Toàn những phương pháp rất quen thuộc nhưng không phải ai cũng làm được

5 cách tiết kiệm tiền tỷ của phụ nữ 40 tuổi: Toàn những phương pháp rất quen thuộc nhưng không phải ai cũng làm được Hối hận vì đã sống quá tiết kiệm: Biến cố dạy tôi đừng ép mình chịu khổ để dành dụm cho tương lai

Hối hận vì đã sống quá tiết kiệm: Biến cố dạy tôi đừng ép mình chịu khổ để dành dụm cho tương lai Tiết kiệm tiền không còn khó nữa với 5 cách tuyệt vời này

Tiết kiệm tiền không còn khó nữa với 5 cách tuyệt vời này 4 dấu hiệu của ngôi nhà vượng khí, phúc lộc trổ bông, tiền tài "không cầu mà tự đắc"

4 dấu hiệu của ngôi nhà vượng khí, phúc lộc trổ bông, tiền tài "không cầu mà tự đắc" 9 món đồ khiến 1,4 tỷ dân Trung Quốc khen không ngừng, càng mua càng nghiện!

9 món đồ khiến 1,4 tỷ dân Trung Quốc khen không ngừng, càng mua càng nghiện! Đặt bếp sai một ly, tài lộc đi cả dặm: Tuân thủ 5 nguyên tắc vàng trong bếp, bạn sẽ thấy vượng khí, khá giả lên từng ngày

Đặt bếp sai một ly, tài lộc đi cả dặm: Tuân thủ 5 nguyên tắc vàng trong bếp, bạn sẽ thấy vượng khí, khá giả lên từng ngày Mỗi tháng chi 2 triệu mua hoa tươi - bí quyết giúp tôi tận hưởng cuộc sống

Mỗi tháng chi 2 triệu mua hoa tươi - bí quyết giúp tôi tận hưởng cuộc sống 10 món đồ công nghệ nhỏ khiến phụ nữ trung niên bất ngờ vì giúp cuộc sống nhàn hơn hẳn

10 món đồ công nghệ nhỏ khiến phụ nữ trung niên bất ngờ vì giúp cuộc sống nhàn hơn hẳn Đầu năm 2026: 3 con giáp đổi vận nhờ đầu tư nhỏ nhưng lời to

Đầu năm 2026: 3 con giáp đổi vận nhờ đầu tư nhỏ nhưng lời to Mẹ Hà Nội tâm sự: May mà tôi tập thói quen ghi chép chi tiêu, nên giờ mới kiểm soát được tài chính gia đình

Mẹ Hà Nội tâm sự: May mà tôi tập thói quen ghi chép chi tiêu, nên giờ mới kiểm soát được tài chính gia đình Ở tuổi trung niên, tôi vừa ân hận vì 3 khoản chi phí tiền, vừa biết ơn 2 khoản đã giúp mình vững vàng

Ở tuổi trung niên, tôi vừa ân hận vì 3 khoản chi phí tiền, vừa biết ơn 2 khoản đã giúp mình vững vàng Khó cứu Jeon Ji Hyun: Mất trắng 854 tỷ sau 1 đêm, bị công ty quản lý "mang con bỏ chợ"

Khó cứu Jeon Ji Hyun: Mất trắng 854 tỷ sau 1 đêm, bị công ty quản lý "mang con bỏ chợ" Vợ cũ tiết lộ thông tin bất ngờ về cuộc sống của ông Minh - bà Giao sau khi nhận hơn 1,5 tỷ từ mạnh thường quân

Vợ cũ tiết lộ thông tin bất ngờ về cuộc sống của ông Minh - bà Giao sau khi nhận hơn 1,5 tỷ từ mạnh thường quân Trong 3 ngày 4, 5 và 6/8 âm lịch, 3 con giáp được mùa bội thu, kiếm tiền không ngớt, may mắn đủ đường, vận may bùng nổ

Trong 3 ngày 4, 5 và 6/8 âm lịch, 3 con giáp được mùa bội thu, kiếm tiền không ngớt, may mắn đủ đường, vận may bùng nổ 'Vấp ngã' năm 18 tuổi, cô gái Nhật thay đổi cuộc đời sau chuyến du lịch TPHCM

'Vấp ngã' năm 18 tuổi, cô gái Nhật thay đổi cuộc đời sau chuyến du lịch TPHCM Chuyện tình kéo dài 3 ngày của nữ diễn viên xinh đẹp quê TP.HCM và nam ca sĩ nổi tiếng

Chuyện tình kéo dài 3 ngày của nữ diễn viên xinh đẹp quê TP.HCM và nam ca sĩ nổi tiếng Nữ công nhân nghèo bất ngờ đổi đời sau khi tìm thấy 8 viên kim cương

Nữ công nhân nghèo bất ngờ đổi đời sau khi tìm thấy 8 viên kim cương Bạn trai "bỏ trốn" khi biết tôi có bầu, một người lạ đột ngột tìm đến cửa

Bạn trai "bỏ trốn" khi biết tôi có bầu, một người lạ đột ngột tìm đến cửa Nam ca sĩ từng bị dọa đánh, đổ muối ớt lên đầu: Lột xác thành quán quân thế giới

Nam ca sĩ từng bị dọa đánh, đổ muối ớt lên đầu: Lột xác thành quán quân thế giới 1 nam diễn viên qua đời thảm và bí ẩn ở tuổi 28: Bị thiếu gia tra tấn đến chết, thi thể không nguyên vẹn?

1 nam diễn viên qua đời thảm và bí ẩn ở tuổi 28: Bị thiếu gia tra tấn đến chết, thi thể không nguyên vẹn? Thông tin mới vụ anh họ sát hại bé gái 8 tuổi rồi cho vào bao tải phi tang

Thông tin mới vụ anh họ sát hại bé gái 8 tuổi rồi cho vào bao tải phi tang Hoá ra vai chính Mưa Đỏ vốn là của mỹ nam Tử Chiến Trên Không: Biết danh tính ai cũng sốc, lý do từ chối quá đau lòng

Hoá ra vai chính Mưa Đỏ vốn là của mỹ nam Tử Chiến Trên Không: Biết danh tính ai cũng sốc, lý do từ chối quá đau lòng Tin nóng vụ "mỹ nam Trung Quốc" ngã lầu tử vong: Cảnh sát chính thức lên tiếng, 3 nhân vật bị triệu tập xử lý!

Tin nóng vụ "mỹ nam Trung Quốc" ngã lầu tử vong: Cảnh sát chính thức lên tiếng, 3 nhân vật bị triệu tập xử lý! Bé gái sơ sinh bị bỏ ở trạm điện cùng tờ giấy ghi tên và 15 triệu đồng

Bé gái sơ sinh bị bỏ ở trạm điện cùng tờ giấy ghi tên và 15 triệu đồng "Thánh keo kiệt" showbiz quay ngoắt 180 độ khi vợ mang bầu con trai!

"Thánh keo kiệt" showbiz quay ngoắt 180 độ khi vợ mang bầu con trai! Diễn biến tội ác của người đàn bà đầu độc chồng và 3 cháu ruột bằng xyanua

Diễn biến tội ác của người đàn bà đầu độc chồng và 3 cháu ruột bằng xyanua Không khí lạnh sẽ làm thay đổi hướng đi, cường độ siêu bão Ragasa

Không khí lạnh sẽ làm thay đổi hướng đi, cường độ siêu bão Ragasa Ưng Hoàng Phúc đã có mặt để làm việc với Công an TP.HCM theo thư triệu tập

Ưng Hoàng Phúc đã có mặt để làm việc với Công an TP.HCM theo thư triệu tập Hồ Hoài Anh sau chiến thắng lịch sử của Đức Phúc: "Hào quang cũng chỉ là nhất thời, mỗi người 1 giá trị"

Hồ Hoài Anh sau chiến thắng lịch sử của Đức Phúc: "Hào quang cũng chỉ là nhất thời, mỗi người 1 giá trị"