Vùng điểm kỳ vọng 2019 ở đâu?

Vùng điêm kỳ vọng cho năm 2019 của VN-Index có thê dao đông từ 800 – 1.150 điêm, mức đô biên đông tương đương năm 2018.

Chốt 2018 giảm 9,4%, phía trước nhiều yếu tố khó lường

Bức tranh vĩ mô thế giới trong năm 2018 vừa qua chuyển dần từ dễ dự đoán đầu năm sang khó đoán định về cuối năm. Cuộc chiến thương mại Mỹ – Trung, kinh tế suy yếu của Trung Quốc, Cục Dự trữ Liên bang Mỹ (Fed) tăng lãi suất 4 lần trong năm, bất ổn tại châu Âu (gồm Brexit, biểu tình tại Pháp, bế tắc về nợ công tại Ý) tác động lên thị trường tài chính toàn cầu. Tăng trưởng toàn cầu theo IMF dự báo giảm xuống còn 3,7% so với mức 3,9% hồi đầu năm.

Ngược lại, bức tranh vĩ mô Việt Nam cho thấy nhiều điểm sáng, trong đó tăng trưởng GDP và giá trị xuất siêu đạt kỷ lục trong 10 năm gần đây: GDP tăng 7,08%, cán cân thương mại thặng dư 7,4 tỷ USD.

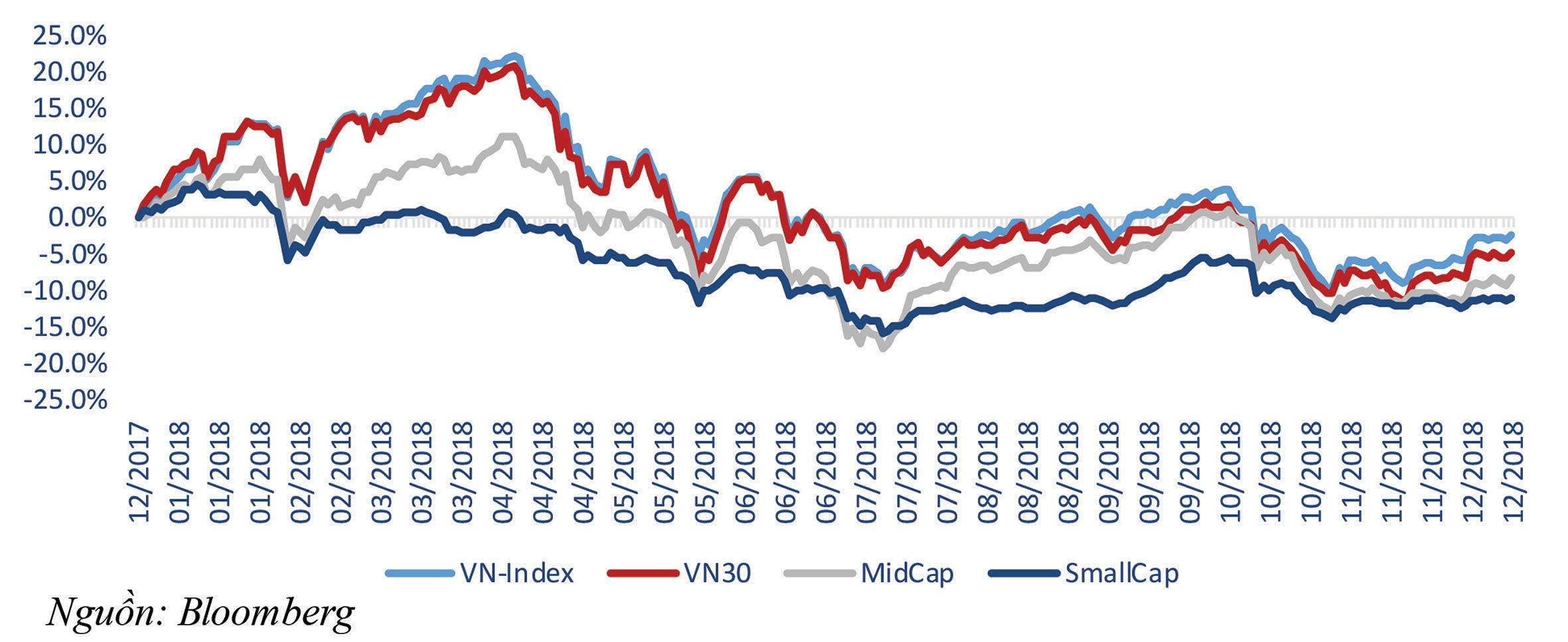

Trên thị trường chứng khoán, VN-Index có sự khởi đầu tích cực trong quý I/2018 về điểm số lẫn quy mô vốn hóa. Sự lạc quan của nhà đầu tư nội về triển vọng kinh tế cùng sự tham gia mạnh mẽ của dòng vốn ngoại đã đẩy VN-Index phá đỉnh 1.179 điểm thiết lập 11 năm trước. ầu tháng 4, chỉ số đạt trên 1.200 điểm, tăng hơn 22% so với đầu năm.

Tuy nhiên, niềm vui ngắn chẳng tày gang, mối quan ngại chung của các nhà đầu tư quốc tế, trong đó tâm điểm là diễn biến cuộc chiến thương mại Mỹ – Trung cũng như Fed tăng lãi suất, đã nhanh chóng bao trùm thị trường chứng khoán thế giới, đặc biệt là nhóm các nền kinh tế mới nổi.

Thị trường Việt Nam được hỗ trợ mạnh mẽ bởi nền tảng vĩ mô cũng như tăng trưởng lợi nhuận các doanh nghiệp cũng không nằm ngoài xu thế chung. iểm số cuối năm 2018 của VN-Index là 892 điểm, giảm 9,4% so với cuối năm 2017.

Năm 2019, hai nền kinh tế lớn nhất thế giới là Mỹ và Trung Quốc được dự báo đều gặp khó khăn trong cuộc chiến thương mại, vốn là cuộc chiến kìm kẹp lẫn nhau.

Trung Quốc thậm chí còn đối mặt với sự suy giảm của đầu tư sản xuất lẫn nhu cầu tiêu thụ. Châu Âu và Nhật Bản có thể duy trì được đà tăng trưởng nhờ chính sách mở rộng tiền tệ. a số các nền kinh tế còn lại nhiều khả năng sẽ tập trung ổn định lạm phát và tỷ giá, thay vì chú trọng vào tăng trưởng kinh tế.

Chính sách tiền tệ của ngân hàng trung ương (NHTW) tại nhiều nước phát triển có thể dần dần thắt chặt, trong bối cảnh lạm phát cơ bản gia tăng bởi thất nghiệp giảm và sự tăng trưởng về tiền lương.

Fed hiện có cơ sở mạnh mẽ nhất khi tỷ lệ thất nghiệp của Mỹ tháng 11/2018 đã giảm xuống 3,7%, mức thấp nhất kể từ 1969. Trong khi đó, NHTW của các nền kinh tế mới nổi chịu áp lực tăng lãi suất để bảo vệ đồng nội tệ, ngăn sự rút vốn đầu tư nước ngoài.

Video đang HOT

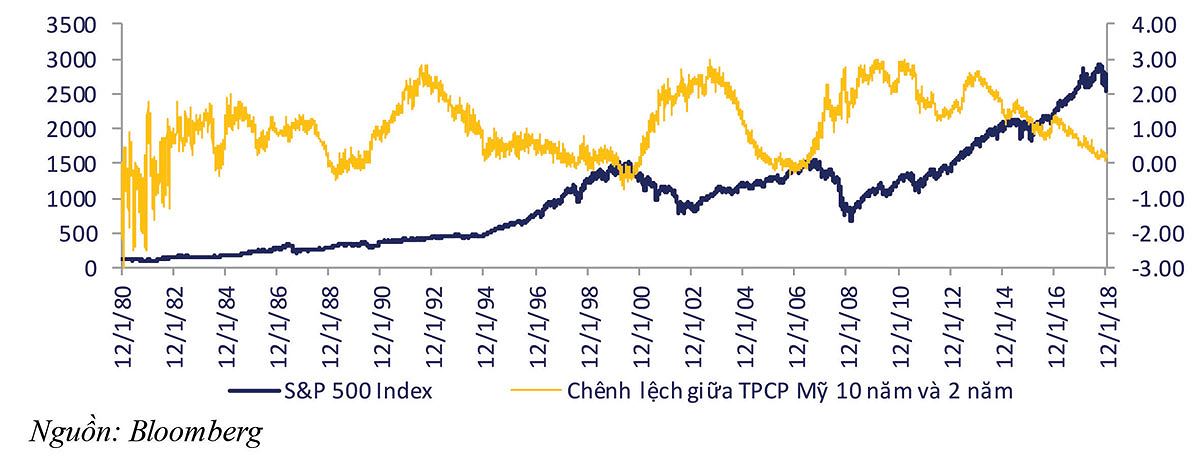

Do đó, hành động của NHTW các nền kinh tế phát triển, đặc biệt là Fed, trong năm 2019 sẽ có tác động lớn tới sự ổn định và tăng trưởng của các thị trường mới nổi, cận biên và phần còn lại của thế giới. Chênh lệch giữa hai loại trái phiếu chính phủ Mỹ 2 năm và 10 năm chỉ còn 0,21 điểm vào ngày 17/12/2018.

Dựa trên dữ liệu lịch sử, đường cong lãi suất trái phiếu duy xu hướng đảo ngược được khoảng gần 1 năm sẽ báo hiệu nền kinh tế Mỹ đi vào chu kỳ suy thoái và thị trường chứng khoán bước vào chu kỳ con gấu (giảm).

Chênh lệch đường cong lãi suất trái phiếu chính phủ Mỹ 10 năm và 2 năm.

Triển vọng thị trường chứng khoán 2019

Nền kinh tế Việt Nam đã và đang vững chắc hơn rất nhiều so với thời kỳ trước, đồng thời có tính chịu đựng cao với các cú sốc bên ngoài, tăng trưởng kinh tế năm 2019 dự kiến đạt 7%.

Xét về nội lực, Việt Nam có thuận lợi lớn khi dân số đang nằm trong độ tuổi trẻ, tầng lớp trung lưu gia tăng, thúc đẩy nhu cầu tiêu dùng nội địa. Xét yếu tố bên ngoài, Việt Nam có nhiều cơ hội nhờ hưởng lợi từ xu hướng dịch chuyển sản xuất, thu hút đầu tư sản xuất phục vụ xuất khẩu do tác động của chiến tranh thương mại và nhờ độ mở của nền kinh tế. Tựu chung, tiêu dùng trong nước, đầu tư và xuất khẩu sẽ là bệ đỡ cho tăng trưởng kinh tế cũng như tăng trưởng lợi nhuận của các doanh nghiệp.

Lạm phát ít nhiều vẫn chịu áp lực từ tỷ giá, nhưng kỳ vọng lạm phát năm 2019 khả quan hơn, trong bối cảnh giá hàng hóa điều chỉnh cuối năm 2018.

Trong khi đó, tần suất tăng lãi suất của Fed dự kiến ít hơn trước, đặc biệt sự cân đối trong cung cầu – ngoại tệ của Việt Nam sẽ giúp giảm áp lực tỷ giá USD/VND. Với lạm phát dự báo tăng 3,6%, cùng với mục tiêu ổn định tỷ giá, sẽ giúp duy trì tính hấp dẫn của Việt Nam trong mắt nhà đầu tư nước ngoài.

Sự điều chỉnh của thị trường chứng khoán Việt Nam trong năm 2018, trong bối cảnh tăng trưởng kinh tế tích cực, có thể được xem là yếu tố quan trọng cho sự tăng giá lành mạnh trong dài hạn. Trong trường hợp thị trường chứng khoán thế giới không có biến động quá lớn ngoài dự đoán, thì nhiều khả năng thị trường Việt Nam sẽ phục hồi.

Mặt bằng giá cổ phiếu đã về vùng hợp lý hơn, nhưng biến động từ bên ngoài vẫn là yếu tố khó lường và làm phức tạp diễn biến thị trường năm 2019. Do đó, vùng điểm kỳ vọng cho VN-Index có thể dao động từ 800 – 1.150 điểm, tương đương với mặt bằng định giá P/E từ 14 – 16 lần, tức xoay quanh mốc trung bình 5 năm gần nhất là 15,2 lần.

Quy mô thị trường sẽ tiếp tục mở rộng nhờ lộ trình niêm yết mới, thoái vốn nhà nước, cổ phần hóa. Dòng vốn ngoại được kỳ vọng vẫn chảy vào thị trường nhờ triển vọng nâng hạng thị trường.

Trong năm 2019, nhà đầu tư có thể quan tâm đến một số nhóm cổ phiếu như sau: nhóm ngành hưởng lợi từ chiến tranh thương mại, nhóm ngành phòng thủ và dựa vào cầu nội địa, và nhóm doanh nghiệp mà Nhà nước thoái vốn.

Diễn biến giá các nhóm cổ phiếu trên HOSE năm 2018.

Nhóm ngành hưởng lợi từ chiến tranh thương mại có thể kể đến là dệt may, cảng biển, khu công nghiệp. ây là nhóm ngành được hưởng lợi trong bối cảnh Việt Nam thay thế Trung Quốc trở thành nơi gia công và sản xuất.

Dệt may có lợi thế về chênh lệch thuế suất đối với mặt hàng dệt may xuất khẩu. Bất động sản khu công nghiệp đón nhận sự dịch chuyển nhà xưởng từ các nhà đầu tư Nhật Bản, Hàng Quốc, ài Loan. Cảng biển được hỗ trợ bởi lưu lượng hàng xuất nhập khẩu theo sau sự tăng trưởng của khu công nghiệp.

Nhóm ngành phòng thủ và dựa vào cầu nội địa đáng chú ý là bán lẻ và điện. Với lợi thế dân số đông, tỷ lệ tầng lớp trung lưu gia tăng, thu nhập bình quân cải thiện, hai ngành bán lẻ và điện có nền tảng tăng trưởng lợi nhuận trong dài hạn.

Về nhóm doanh nghiệp nhà nước thoái vốn, trong năm 2017 – 2018, quá trình thoái vốn nhà nước đã chậm lại đáng kể. Với mục tiêu giải phóng vốn từ khu vực nhà nước, nâng cao hiệu quả nền kinh tế, hoạt động thoái vốn trong năm 2018 nhiều khả năng sẽ được đẩy mạnh, tạo ra cơ hội đầu tư. Các tập đoàn, tổng công ty lớn đáng quan tâm là VEA, Lilama, Viglacera, Hóa chất, Cao su…

Anh Pha

Theo tinnhanhchungkhoan.vn

Chứng khoán 2019: Lo thôi, đừng lo quá!

Đó là nhận xét của giới phân tích chứng chứng khoán và tài chính trước những biến động của thị trường chứng khoán trong thời gian gần đây.

Ảnh: Quý Hòa

Sau một năm 2018 khởi đầu đầy hân hoan với danh xưng thị trường tốt nhất thế giới và kết thúc với "thị trường con gấu", dù vẫn có những nhà đầu tư có thể kiếm lời trong năm, nhưng câu nói "không lỗ là may" là câu cửa miệng của nhiều nhà đầu tư chứng khoán, kể cả nhà đầu tư cá nhân và tổ chức. Thực tế, ngay từ đầu năm 2018, các môi giới kỳ cựu đều đã nhận định rằng 2018 sẽ là một năm không thể tốt như năm 2017.

Cách tiếp cận điển hình

Vậy năm 2019 chúng ta có gì? Như mọi khi, cần phải nhìn nhận về bối cảnh thị trường theo quan điểm "top-down approach", một cách tiếp cận điển hình của giới chứng khoán. Điều này càng quan trọng hơn khi 2018 là năm chứng khoán Việt mất đi thời cơ hiếm có vì những biến động của thị trường thế giới như là chiến tranh thương mại Mỹ - Trung, rồi việc Cục Dự trữ Liên bang Mỹ (FED) nâng lãi suất.

Năm nay, HSBC Private Banking (phân nhánh khách hàng tư nhân của HSBC - HPB) dự kiến tăng trưởng GDP toàn cầu sẽ ghi nhận mức giảm nhẹ xuống 2,6% vào năm 2019 và 2,4% vào năm 2020, trong bối cảnh Trung Quốc tiếp tục thực hiện kích thích tài khóa và đà tăng trưởng của kinh tế Mỹ tiếp tục được duy trì sẽ giúp kéo dài chu kỳ tăng trưởng của kinh tế toàn cầu.

Thị trường vốn, trái phiếu và tiền tệ thị trường mới nổi dự kiến sẽ ổn định, vì lo ngại về việc thắt chặt quá mức của FED có thể sẽ giảm bớt trong những tháng tới. HPB nhận định: "Lãi suất ở Mỹ sẽ tăng chậm lại, đồng USD có vẻ yếu đi và chính sách kích thích của Trung Quốc sẽ tạo ra một cơn gió xuôi tích cực cho tài sản ở thị trường mới nổi và ở châu Á".

Bà Fan Cheuk Wan, chiến lược gia trưởng về thị trường châu Á của HPB, nhận định: "Chúng tôi tin rằng thị trường đang tồn tại một mối nguy, đó là các nhà đầu tư đã tỏ ra quá bi quan, quá lo ngại về suy thoái kinh tế... Chúng tôi tin rằng thị trường chứng khoán toàn cầu sẽ vẫn giữ được mức tăng trưởng 10%".

Những cơ hội riêng

Sự thận trọng là điều cần thiết vì như giới phân tích cho thấy rằng kinh tế thế giới có lẽ đang đi vào giai đoạn cuối của chu kỳ tăng trưởng. 2019 sẽ tiếp tục là một năm không dễ dàng cho chứng khoán toàn cầu. Với mức độ hội nhập ngày càng tăng với thế giới, Việt Nam sẽ khó lòng đi ngược được xu hướng đó và nhà đầu tư cũng nên hết sức thận trọng.

Trong đó, lãi suất tăng lên và tín dụng thắt chặt hơn là điều đang diễn ra trên thế giới và Việt Nam. Đó sẽ là những yếu tố không hỗ trợ một tư duy mua cổ phiếu nào cũng có lời. Thực tế, vì lãi suất đang tăng lên ở các nước phát triển, năm 2018 có lẽ đã chứng kiến làn sóng rút vốn lớn nhất của khối ngoại ở thị trường Việt Nam.

Với những động thái của FED gần đây, VDSC tin rằng lãi suất sẽ khó có thể tăng mạnh. Điều này có thể giúp cải thiện tâm lý của thị trường. Dòng vốn có thể sẽ trở lại thị trường chứng khoán Việt Nam, nhưng sẽ cần thời gian vì nhà đầu tư cần hồi phục.

Trong một bối cảnh như vậy, điều quan trọng là lựa chọn cổ phiếu, VDSC cho rằng: "Vẫn sẽ có những cơ hội riêng biệt trong một thị trường ảm đạm, do vậy lựa chọn cổ phiếu là điều quan trọng nhất trong năm 2019".

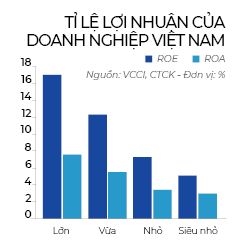

Một điều không thể thiếu trong việc cân nhắc đầu tư cổ phiếu là sự tăng trưởng về doanh thu và lợi nhuận. VDSC dự báo tổng doanh thu và lợi nhuận của 61 doanh nghiệp mà Công ty theo dõi (tương đương khoảng 61% tổng vốn hóa sàn HSX và HNX) dự báo sẽ tăng lần lượt 14% và 21% trong năm 2019.

Kim chỉ nam mà VDSC muốn tư vấn cho các nhà đầu tư là: "Một là nhóm cổ phiếu có nền tảng cơ bản tốt, hệ số thanh khoản cao và tỉ lệ đòn bẩy thấp; hai là nhóm cổ phiếu hưởng lợi từ các hiệp định thương mại cũng như tranh chấp thương mại và ba là câu chuyện cũ về cổ phần hóa doanh nghiệp nhà nước và thoái vốn Nhà nước". Ngoài ra, VDSC cũng khuyên các nhà đầu tư phân bổ một phần danh mục và trái phiếu hoặc tiền gửi, khi lãi suất đang có dấu hiệu tiếp tục tăng.

Trên bình diện rộng hơn, ông Patrick Ho, chiến lược gia trưởng của HPB, ở thị trường Bắc Á, nhận định: "Khi thị trường biến động mạnh và những căng thẳng thương mại Mỹ - Trung Quốc, chúng tôi sẽ tập trung vào những cổ phiếu ở châu Á tăng trưởng chất lượng. Chúng tôi kỳ vọng những doanh nghiệp có biên lợi nhuận cao, khả năng sản sinh ra dòng tiền tự do ấn tượng, bảng cân đối lành mạnh, triển vọng sinh lời hiển hiện thì mới có thể vượt qua những cơn gió ngược của thị trường và gia tăng giá trị cho cổ đông".

Theo nhipcaudautu.vn

Lãi suất, tỷ giá biến động ra sao trong năm 2019?  Theo dự báo của Công ty chứng khoán MB (MBS), sang năm 2019, áp lực lên tỷ giá VND/USD nhiều khả năng sẽ giảm khi quá trình bình thường hóa chính sách tiền tệ của FED đã đến giai đoạn cuối và kinh tế Mỹ nhiều khả năng sẽ suy giảm mức độ tăng trưởng. Tỷ giá 2019 dự kiến tăng khoảng 2%...

Theo dự báo của Công ty chứng khoán MB (MBS), sang năm 2019, áp lực lên tỷ giá VND/USD nhiều khả năng sẽ giảm khi quá trình bình thường hóa chính sách tiền tệ của FED đã đến giai đoạn cuối và kinh tế Mỹ nhiều khả năng sẽ suy giảm mức độ tăng trưởng. Tỷ giá 2019 dự kiến tăng khoảng 2%...

Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Xiaomi 17 lên kệ với thiết kế khác biệt và hiệu suất ấn tượng

Đồ 2-tek

14:07:46 27/09/2025

Nhã Phương - Trường Giang: 7 năm viên mãn, ở nhà vườn 70 tỷ đồng

Sao việt

14:05:55 27/09/2025

Thử thách leo dây đu tường, truy quét khủng bố khiến các 'Chiến sĩ quả cảm' chỉ biết... cầu nguyện

Tv show

13:59:08 27/09/2025

One UI 8.5 thay đổi hoàn toàn chế độ tiết kiệm pin của Galaxy

Thế giới số

13:38:01 27/09/2025

8 thực phẩm giàu dinh dưỡng giúp tóc, da và móng chắc khỏe

Làm đẹp

13:34:46 27/09/2025

"Tóm gọn" Phạm Băng Băng hẹn hò trai lạ, còn mua nhà chung sống với nhau ở Nhật Bản?

Sao châu á

13:16:11 27/09/2025

Nữ tài xế ô tô mở cửa bất cẩn, người đi xe máy ngã sõng soài

Tin nổi bật

13:11:02 27/09/2025

Trả lại "vợ quốc dân" Phương Ly của ngày xưa đây!

Nhạc việt

13:08:35 27/09/2025

Giáo viên có thể bị phạt 20 triệu đồng nếu dạy thêm sai quy định

Pháp luật

13:07:09 27/09/2025

Lãnh đạo Triều Tiên lệnh tăng cường sức mạnh vũ khí hạt nhân

Thế giới

12:52:24 27/09/2025

Bắc Á Bank lãi gần 700 tỷ đồng, nợ xấu 0,87%

Bắc Á Bank lãi gần 700 tỷ đồng, nợ xấu 0,87% Tổ chức tín dụng phi ngân hàng-Tư nhân chưa mặn mà bỏ vốn

Tổ chức tín dụng phi ngân hàng-Tư nhân chưa mặn mà bỏ vốn

Kinh tế Đông Nam Á đối mặt nhiều rủi ro

Kinh tế Đông Nam Á đối mặt nhiều rủi ro Chủ tịch Dragon Capital: Chính phủ nên luật hoá việc phát hành Chứng chỉ lưu ký không có quyền biểu quyết

Chủ tịch Dragon Capital: Chính phủ nên luật hoá việc phát hành Chứng chỉ lưu ký không có quyền biểu quyết Tăng trưởng kinh tế Ấn Độ giảm tốc mạnh

Tăng trưởng kinh tế Ấn Độ giảm tốc mạnh Cung, cầu tín dụng eo hẹp hơn, tăng trưởng tín dụng sẽ giảm tốc trong trung hạn?

Cung, cầu tín dụng eo hẹp hơn, tăng trưởng tín dụng sẽ giảm tốc trong trung hạn? Năm 2019, đặt mục tiêu tăng trưởng GDP 6,6 - 6,8%

Năm 2019, đặt mục tiêu tăng trưởng GDP 6,6 - 6,8% Tăng trưởng kinh tế của Trung Quốc gặp khó vì xung đột thương mại với Mỹ

Tăng trưởng kinh tế của Trung Quốc gặp khó vì xung đột thương mại với Mỹ Những lý giải lợi nhuận ngân hàng Việt tiếp tục bùng nổ

Những lý giải lợi nhuận ngân hàng Việt tiếp tục bùng nổ WB dự báo tăng trưởng kinh tế Việt Nam 2018 sẽ đạt 6,8%

WB dự báo tăng trưởng kinh tế Việt Nam 2018 sẽ đạt 6,8% WB dự báo GDP Việt Nam năm 2018 tăng 6,8%

WB dự báo GDP Việt Nam năm 2018 tăng 6,8% WB dự báo tăng trưởng GDP 2018 của Việt Nam đạt khoảng 6,8%

WB dự báo tăng trưởng GDP 2018 của Việt Nam đạt khoảng 6,8% Chiến tranh thương mại leo thang, điều hành tỷ giá, lãi suất nhiều yếu tố khó lường

Chiến tranh thương mại leo thang, điều hành tỷ giá, lãi suất nhiều yếu tố khó lường "Việt Nam nổi lên là một lựa chọn thay thế Trung Quốc cho bất kỳ nhà sản xuất nào"

"Việt Nam nổi lên là một lựa chọn thay thế Trung Quốc cho bất kỳ nhà sản xuất nào" Chu Thanh Huyền chê Iphone 17

Chu Thanh Huyền chê Iphone 17 NSND Thanh Hoa U80 có lỗi với chồng con, cuối đời 'tiếc nuối' vì bỏ lỡ điều này?

NSND Thanh Hoa U80 có lỗi với chồng con, cuối đời 'tiếc nuối' vì bỏ lỡ điều này? Hàng xóm Vu Mông Lung đồng loạt rao bán nhà, một người hé lộ sốc!

Hàng xóm Vu Mông Lung đồng loạt rao bán nhà, một người hé lộ sốc! Đàn cá trời ban và "ký hiệu" đặc biệt trên đầu được cưng như con ở miền Tây

Đàn cá trời ban và "ký hiệu" đặc biệt trên đầu được cưng như con ở miền Tây Bố đẻ nguy kịch, mẹ vợ cho vay vượt mức mong đợi: Con rể trả lại ngay vì một câu nói

Bố đẻ nguy kịch, mẹ vợ cho vay vượt mức mong đợi: Con rể trả lại ngay vì một câu nói 2025 có duy nhất 1 phim Trung Quốc là đỉnh cao của ngôn tình: Cặp chính đẹp đôi tuyệt đối, phá kỷ lục trong phút mốt

2025 có duy nhất 1 phim Trung Quốc là đỉnh cao của ngôn tình: Cặp chính đẹp đôi tuyệt đối, phá kỷ lục trong phút mốt Hơn 50 người đã đến công an trình báo sau vụ vỡ hụi ở TPHCM

Hơn 50 người đã đến công an trình báo sau vụ vỡ hụi ở TPHCM Phim mới của Lee Byung Hun - Son Ye Jin đạt kỷ lục phòng vé Hàn

Phim mới của Lee Byung Hun - Son Ye Jin đạt kỷ lục phòng vé Hàn Em gái út bị đuổi thẳng cổ vì đem 1 triệu đồng đến cúng 49 ngày cha

Em gái út bị đuổi thẳng cổ vì đem 1 triệu đồng đến cúng 49 ngày cha Touliver trực tiếp có động thái thể hiện thái độ với Tóc Tiên

Touliver trực tiếp có động thái thể hiện thái độ với Tóc Tiên Người đàn ông lao vào đánh đấm túi bụi trước cổng trường vì chỗ đỗ ô tô

Người đàn ông lao vào đánh đấm túi bụi trước cổng trường vì chỗ đỗ ô tô Nam thanh niên vờ mua xe máy, lái thử rồi chạy thẳng về nhà

Nam thanh niên vờ mua xe máy, lái thử rồi chạy thẳng về nhà 10 phim Trung Quốc có lượt xem cao nhất 5 năm qua: Xem ngày đêm không ngán, tỷ view cũng chẳng lạ

10 phim Trung Quốc có lượt xem cao nhất 5 năm qua: Xem ngày đêm không ngán, tỷ view cũng chẳng lạ Làm ơn đừng đưa nước tẩy trang cho 5 mỹ nhân showbiz này kẻo lại thất vọng!

Làm ơn đừng đưa nước tẩy trang cho 5 mỹ nhân showbiz này kẻo lại thất vọng! Cái chết của người phụ nữ giẫm phải 'nước tan xương' gây rúng động TQ

Cái chết của người phụ nữ giẫm phải 'nước tan xương' gây rúng động TQ Đề xuất cho học sinh nghỉ học sáng thứ 2 để tránh bão Bualoi

Đề xuất cho học sinh nghỉ học sáng thứ 2 để tránh bão Bualoi Vụ tử vong của mỹ nam Trung Quốc: Chung cư xảy ra vụ việc được rao bán

Vụ tử vong của mỹ nam Trung Quốc: Chung cư xảy ra vụ việc được rao bán Cặp sao Việt lệch nhau 29 tuổi vẫn đáng yêu hết nấc, ngoại hình như ông cháu nhưng không ai chê mới lạ

Cặp sao Việt lệch nhau 29 tuổi vẫn đáng yêu hết nấc, ngoại hình như ông cháu nhưng không ai chê mới lạ Vào vai tổng tài trong phim giờ vàng VTV bị chê tơi tả, nam diễn viên lên tiếng

Vào vai tổng tài trong phim giờ vàng VTV bị chê tơi tả, nam diễn viên lên tiếng Chấn động vụ chủ tịch tập đoàn tổ chức tiệc 'tuyển phi' có nhiều nghệ sĩ, người mẫu

Chấn động vụ chủ tịch tập đoàn tổ chức tiệc 'tuyển phi' có nhiều nghệ sĩ, người mẫu Mỹ nhân 9X giàu nhất showbiz vỡ mộng hôn nhân với thiếu gia bất động sản, giờ có hối hận cũng chẳng kịp!

Mỹ nhân 9X giàu nhất showbiz vỡ mộng hôn nhân với thiếu gia bất động sản, giờ có hối hận cũng chẳng kịp! Mỹ nhân "Gia đình là số 1" Hwang Jung Eum lĩnh án tù, suy sụp bật khóc ngay giữa tòa

Mỹ nhân "Gia đình là số 1" Hwang Jung Eum lĩnh án tù, suy sụp bật khóc ngay giữa tòa