Vừa rời ghế TGĐ tập đoàn Masan, tỷ phú Nguyễn Đăng Quang tiếp tục rút khỏi HĐQT Masan Resources

Được biết, Chủ tịch tập đoàn Masan đã có đơn xin rút khỏi ban lãnh đạo Masan Resources từ cuối năm 2019.

CTCP Tài nguyên Masan (Masan Resources, UPCoM: MSR) vừa công bố tài liệu họp ĐHĐCĐ thường niên năm 2020. Trong đó, công ty muốn xin phê duyệt việc miễn nhiệm thành viên HĐQT đối với ông Nguyễn Đăng Quang.

Chủ tịch tập đoàn Masan đã có đơn xin rút khỏi ban lãnh đạo Masan Resources từ cuối năm 2019.

Tỷ phú Nguyễn Đăng Quang sắp rời khỏi ban lãnh đạo Masan Resources

Sau khi tỷ phú Nguyễn Đăng Quang thôi chức, HĐQT Masan Resources sẽ còn lại 4 thành viên. Chủ tịch công ty là ông Danny Le, sinh năm 1984, người mới được bổ nhiệm làm Tổng giám đốc tập đoàn Masan ngày 19/6 vừa qua.

Trước đó, năm 2019, Masan Resources ghi nhận sự sụt giảm mạnh cả về doanh thu lẫn lợi nhuận. Cụ thể, doanh thu giảm hơn 30% còn khoảng 4.700 tỷ đồng và lợi nhuận giảm 47% xuống 352 tỷ đồng. Với kết quả đó, công ty sẽ không chia cổ tức cho năm 2019.

Năm 2020, Masan Resources đặt mục tiêu doanh thu 8.000-9.000 tỷ đồng, lợi nhuận sau thuế phân bổ cho cổ đông công ty 200-500 tỷ đồng.

Cũng theo tài liệu này, Masan Resources dự kiến sẽ phát hành thêm tối đa 9,99% cổ phần đang lưu hành cho các nhà đầu tư tổ chức trong và ngoài nước để tăng vốn. Nếu phát hành thành công, vốn điều lệ công ty sẽ tăng thêm 899 tỷ lên 9.892 tỷ đồng.

Tỷ phú Nguyễn Đăng Quang sinh năm 1963, hiện là Chủ tịch HĐQT Tập đoàn Masan và Phó Chủ tịch ngân hàng Techcombank. Ông làm Chủ tịch của Masan Resources từ 2/2013 đến 4/2017.

Ngày 19/6, ông Danny Le cũng được HĐQT tập đoàn Masan thống nhất bầu giữ chức danh Tổng giám đốc Masan Group với thời hạn nhiệm kỳ 5 năm.

Video đang HOT

Quyết định này được xem là bước ngoặt, sự chuyển mình của Masan sau một thời gian rất dài ông Nguyễn Đăng Quang, Chủ tịch Hội đồng quản trị kiêm nhiệm luôn vị trí Tổng giám đốc.

Như vậy, rất có thể vị tỷ phú đang muốn thổi một làn gió mới trẻ trung hơn vào ban lãnh đạo cấp cao nhất của Masan và các công ty thành viên.

Công ty của tỷ phú Masan có gì để lên sàn với định giá hơn 1 tỷ USD?

Công ty Masan MEATLife hiện có vốn điều lệ 3.243 tỷ đồng, doanh thu năm gần nhất đạt gần 14.000 tỷ, tương đương Masan Consumer, công ty công bố sáp nhập Vinmart và VinEco.

Sở Giao dịch Chứng khoán Hà Nội (HNX) mới đây đã thông báo cổ phiếu của Công ty CP Masan MEATLife sẽ chính thức giao dịch trên sàn UPCoM với mã MML từ thứ hai, ngày 9/12 tới.

Trong đó, Masan MEATLife sẽ niêm yết hơn 324,33 triệu cổ phiếu trên sàn chứng khoán với giá chào sàn là 80.000 đồng/cổ phiếu, tương ứng định giá khoảng 26.000 tỷ đồng (hơn 1 tỷ USD) khi chào sàn.

Đặc biệt, biên độ giao động trong phiên đầu tiên trên sàn UPCoM lên tới 40%, tương ứng thị giá của MML sẽ giao động trong khoảng 48.000-112.000 đồng/cổ phiếu.

Masan MEATLife có gì để định giá hơn 1 tỷ USD?

Theo bản cáo bạch niêm yết doanh nghiệp công bố, Masan MEATLife hiện có vốn điều lệ 3.243 tỷ đồng. Công ty có tổng tài sản và nguồn vốn đạt hơn 13.900 tỷ đồng đến cuối tháng 6.

Tài sản cố định chiếm tỷ lệ lớn nhất, 42% tổng tài sản. Masan MEATLife còn có khoản đầu tư tài chính dài hạn 2.174 tỷ đồng (16%) là tiền đầu tư vào các công ty con và công ty liên kết trong mảng sản xuất thức ăn chăn nuôi, chăn nuôi và chế biến thịt...

Masan MEATLife sẽ là doanh nghiệp tiếp theo trong hệ sinh thái Tập đoàn Masan của ông Nguyễn Đăng Quang niêm yết. Ảnh: MSN.

Ngoài ra, công ty còn gần 1.635 tỷ đồng hàng tồn kho và 1.477 tỷ đồng tiền mặt cùng các khoản tiền gửi ngân hàng khác.

Trong cơ cấu nguồn vốn, Masan MEATLife ghi nhận 7.415 tỷ đồng vốn chủ sở hữu. Ngoài vốn điều lệ 2.162 tỷ đồng (hồi tháng 6), khoản mục lớn tại đây còn 3.200 tỷ đồng thặng dư vốn cổ phần. Trong khi đó, lãi lũy kế để lại từ các năm của công ty là 147 tỷ đồng.

Công ty cũng đang có khoản nợ phải trả 6.495 tỷ đồng, trong đó 4.254 tỷ đồng (65%) là vay và nợ thuê có phát sinh lãi suất.

Masan MEATLife hiện hoạt động theo mô hình công ty mẹ - con. Công ty mẹ đóng vai đầu tư, tư vấn quản lý và hoạt động thương mại mua bán hàng hóa (chủ yếu là thức ăn gia súc, gia cầm, thủy sản). Trong khi đó, các công ty con đảm nhiệm vai trò sản xuất từ thức ăn chăn nuôi, tổ chức chăn nuôi, giết mổ, chế biến thịt...

Masan MEATLife đang kinh doanh ra sao?

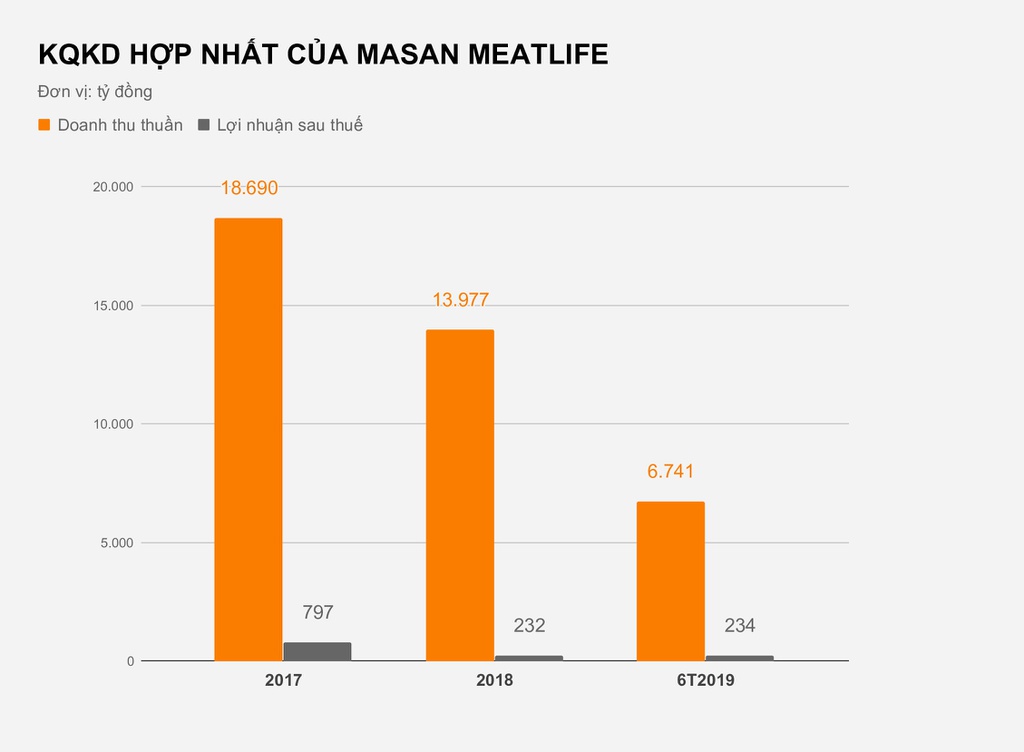

Trong năm gần nhất (2018), Masan MEATLife ghi nhận 13.977 tỷ đồng doanh thu thuần, giảm 25% so với năm trước. Trong đó, doanh thu từ công ty mẹ chiếm 38%, còn lại là từ các công ty con. Mức doanh thu tại công ty này tương đương với doanh thu của Công ty CP Hàng tiêu dùng Masan (công ty con khác của Masan) giai đoạn 2014-2017.

Theo lãnh đạo công ty, doanh thu năm 2018 giảm do hộ chăn nuôi heo tái đàn chậm hơn dự kiến, từ đó ảnh hưởng đến sản lượng thức ăn gia súc bán ra.

Cùng năm, công ty ghi nhận biên lãi gộp đạt 15%, thấp hơn mức 21,4% của năm 2017. Nguyên nhân đến từ việc giá vốn cho các nguyên liệu bắp, đậu nành, gạo... tăng. Đây cũng là lý do khiến lợi nhuận sau thuế hợp nhất của công ty giảm gần 71%, đạt 232 tỷ đồng.

Nửa đầu năm nay, Masan MEATLife ghi nhận 6.741 tỷ doanh thu thuần, tương đương cùng kỳ. Nhờ cải thiện biên lãi gộp so với kỳ trước mà lãi sau thuế kỳ này của công ty tăng 29%, đạt 234 tỷ đồng.

Trong đó, lợi nhuận sau thuế của cổ đông công ty mẹ là 123 tỷ và cổ đông không kiểm soát là 111 tỷ đồng. Chỉ số lãi cơ bản trên cổ phiếu (EPS) nửa đầu năm là 567 đồng/cổ phiếu.

Tạm tính theo mức EPS này, chỉ số giá trên/thu nhập cổ phiếu (P/E) của cổ phiếu MML trong phiên giao dịch đầu tiên lên tới 181 lần.

Nếu tính trên bảng cân đối kế toán của công ty mẹ - Masan MEATLife, lãi sau thuế nửa năm vừa qua của công ty mẹ đạt 236 tỷ đồng và vẫn còn lỗ lũy kế 2.120 tỷ đồng.

Tỷ phú Nguyễn Đăng Quang tham vọng gì với Masan MEATLife?

Theo kế hoạch của ban lãnh đạo Masan MEATLife, đến năm 2022, công ty sẽ là nhà sản xuất, phân phối thịt mát đóng gói có thương hiệu lớn nhất và duy nhất tại Việt Nam, với doanh thu khoảng 2-3 tỷ USD (50% trong đó đến từ thịt heo) và lợi nhuận sau thuế khoảng 200-450 triệu USD.

Theo đó, thị trường thịt heo trong nước hiện nay có quy mô khoảng 10 tỷ USD và không có người dẫn đầu, 99% sản phẩm không có thương hiệu. Trong đó, lộ trình doanh nghiệp này đề ra là đến năm 2020, công ty sẽ chiếm 3% thị phần sản lượng tiêu thụ thịt heo cả nước và tăng lên 10% vào năm 2022.

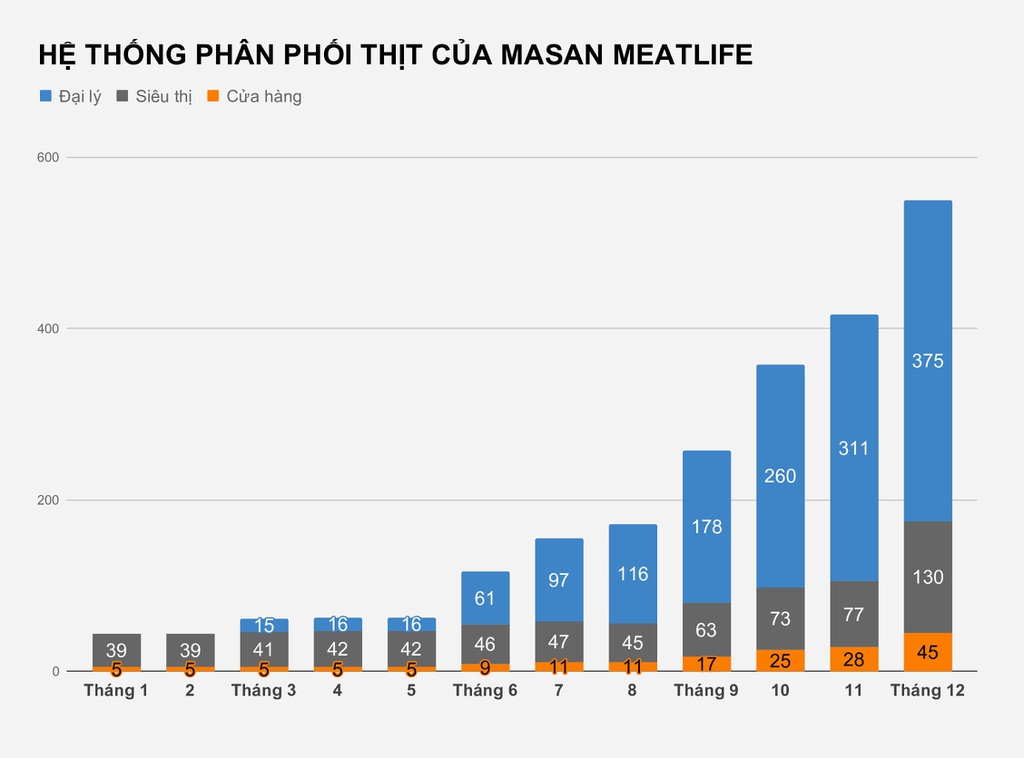

Đến cuối tháng 11, công ty đang sở hữu 28 cửa hàng trực tiếp, sản phẩm có mặt tại 77 siêu thị (hầu hết là Vinmart) và 311 điểm bán. Dự kiến đến cuối năm sẽ nâng lên con số 45 cửa hàng, 130 siêu thị và 375 điểm bán. Đến năm 2022, công ty sẽ sở hữu khoảng 5.000 điểm bán lẻ mát và 200.000 điểm bán truyền thống.

Trong kế hoạch phát triển số điểm bán, khi nâng số lượng cửa hàng lên 200 điểm, Masan MEATLife ước tính doanh thu mỗi cửa hàng sẽ vào khoảng 400.000-500.000 USD trong khi chi phí đầu tư ban đầu khoảng 25.000-40.000/cửa hàng và chi phí vận hành 5.000 USD/tháng.

Với 260 điểm bán trong siêu thị, công ty chỉ tốn chi phí hoạt động 1.000 USD/tháng và ghi nhận doanh thu khoảng 150.000-200.000 USD/cửa hàng. Còn 1.200 đại lý nhượng quyền sẽ mang về cho công ty 80.000-100.000 USD/cửa hàng dù công ty không tốn chi phí hoạt động nào.

Riêng năm 2019, công ty ước tính EBITDA (lợi nhuận trước lãi vay, thuế và khấu hao) sẽ đạt khoảng 65 triệu USD và sẽ tăng lên 100 triệu USD vào năm 2022.

Masan MEATLife tiền thân là Công ty Masan Nutri - Science, công ty con thuộc Tập đoàn Masan chuyên trong lĩnh vực sản xuất thức ăn chăn nuôi và chăn nuôi. Trong cơ cấu cổ đông hiện nay, có 3 cổ đông lớn gồm Công ty CP Tập đoàn Masan nắm 79,32%; Công ty TNHH Tầm nhìn Masan nắm 7,95%; và Consumer Meat II Pte.Ltd nắm 7,14%.

Masan MEATLife hiện cũng nắm trong tay chuỗi giá trị hoàn chỉnh theo mô hình 3F (từ nông trại đến bàn ăn) với 10 nhà máy sản xuất thức ăn chăn nuôi, tổng công suất 3 triệu tấn/năm, trang trại chăn nuôi với sản lượng 230.000 con/năm và một tổ hợp chế biến thịt công suất 1,4 triệu con/năm, tương đương 140.000 tấn theo tiêu chuẩn châu Âu.

Theo Zing.vn

Chính sách nới lỏng định lượng, Việt Nam chưa cần và chưa nên  Các quốc gia phát triển trên thế giới có thể sử dụng nới lỏng định lượng (QE) như một công cụ trong tình huống khẩn cấp để cứu chữa nền kinh tế đang lâm nguy. Câu hỏi đặt ra là các quốc gia có thu nhập trung bình hoặc thị trường mới nổi (emerging market) có thể làm điều tương tự? Tờ Financial...

Các quốc gia phát triển trên thế giới có thể sử dụng nới lỏng định lượng (QE) như một công cụ trong tình huống khẩn cấp để cứu chữa nền kinh tế đang lâm nguy. Câu hỏi đặt ra là các quốc gia có thu nhập trung bình hoặc thị trường mới nổi (emerging market) có thể làm điều tương tự? Tờ Financial...

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20 Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07

Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07 Khởi tố kẻ 'bắt cá hai tay', đánh gục bạn gái ở quán cà phê khi bị phát hiện21:01

Khởi tố kẻ 'bắt cá hai tay', đánh gục bạn gái ở quán cà phê khi bị phát hiện21:01 Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28

Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28 Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41

Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41 Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52

Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52 Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05

Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05 Mỹ quyết không để Iran trở thành 'quốc gia hạt nhân'09:43

Mỹ quyết không để Iran trở thành 'quốc gia hạt nhân'09:43 Tàu ngầm 161 tỷ đồng: Lặn sâu 200m, biến thành quầy bar dưới đáy biển03:14

Tàu ngầm 161 tỷ đồng: Lặn sâu 200m, biến thành quầy bar dưới đáy biển03:14 500 ngày xung đột khốc liệt cày nát Dải Gaza01:49

500 ngày xung đột khốc liệt cày nát Dải Gaza01:49 Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24

Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Valverde quá toàn diện

Sao thể thao

12:05:18 23/02/2025

Đánh mạnh "tử huyệt" của tội phạm công nghệ cao

Pháp luật

11:45:32 23/02/2025

Không nhận ra con gái út của Quyền Linh trong diện mạo cực sexy này

Netizen

11:39:45 23/02/2025

Ngày càng có nhiều người theo đuổi "làm việc nhà kiểu lười": Chỉ khi trải nghiệm bạn mới biết nó thú vị thế nào!

Sáng tạo

11:37:07 23/02/2025

"Team qua đường" bắt gặp Vũ Cát Tường và vợ, 1 hành động vô tình bị chú ý

Sao việt

11:19:10 23/02/2025

Người đàn ông bỏ việc đi khắp nơi chụp ảnh chó

Lạ vui

11:06:14 23/02/2025

Bức ảnh vạch trần bộ mặt giả dối của "em gái" Jang Wonyoung

Nhạc quốc tế

11:04:17 23/02/2025

Lịch âm 23/2 - Xem lịch âm ngày 23/2

Trắc nghiệm

11:02:39 23/02/2025

Món ngon khó cưỡng từ loại rau không tốn 1 xu, có nhiều mùa Xuân cực tốt cho sức khỏe

Ẩm thực

10:53:53 23/02/2025

Tiêu điển trong ngày: Kịch bản khó đoán

Thế giới

10:42:47 23/02/2025

Giá Bitcoin ngày 24/6: Bitcoin giảm nhẹ 21 USD/BTC, giao dịch ở mức giá 9.625 USD/BTC

Giá Bitcoin ngày 24/6: Bitcoin giảm nhẹ 21 USD/BTC, giao dịch ở mức giá 9.625 USD/BTC Giá xăng dầu hôm nay 24/6: Giá dầu thế giới vượt mốc 40 USD/thùng

Giá xăng dầu hôm nay 24/6: Giá dầu thế giới vượt mốc 40 USD/thùng

Lỗ quý I, Masan MEATLife vẫn đặt lợi nhuận tăng đột biến năm nay

Lỗ quý I, Masan MEATLife vẫn đặt lợi nhuận tăng đột biến năm nay Ông Nguyễn Đăng Quang rời HĐQT Masan Resources

Ông Nguyễn Đăng Quang rời HĐQT Masan Resources Thắng lớn 2 phiên, vợ chồng tỷ phú Phạm Nhật Vượng có ngay chục nghìn tỷ

Thắng lớn 2 phiên, vợ chồng tỷ phú Phạm Nhật Vượng có ngay chục nghìn tỷ Tỷ phú Nguyễn Thị Phương Thảo nhảy sang thị trường bảo hiểm phi nhân thọ Việt Nam

Tỷ phú Nguyễn Thị Phương Thảo nhảy sang thị trường bảo hiểm phi nhân thọ Việt Nam Tân Tổng Giám đốc của Tập đoàn Masan là ai?

Tân Tổng Giám đốc của Tập đoàn Masan là ai? Các gia tộc quyền lực trong giới ngân hàng trúng lớn

Các gia tộc quyền lực trong giới ngân hàng trúng lớn Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội

Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội Cả mạng xã hội liên tục nhắc tên Phạm Thoại và mẹ bé Bắp: Chuyện gì đang xảy ra?

Cả mạng xã hội liên tục nhắc tên Phạm Thoại và mẹ bé Bắp: Chuyện gì đang xảy ra? Nhân chứng kể khoảnh khắc phát hiện 2 mẹ con bị sát hại ở Bình Dương

Nhân chứng kể khoảnh khắc phát hiện 2 mẹ con bị sát hại ở Bình Dương Bị bệnh thập tử nhất sinh, con gái lớn chăm sóc ngày đêm, con gái út chỉ ghé thăm nhưng sau khi xuất viện, tôi liền giao tài sản cho con út

Bị bệnh thập tử nhất sinh, con gái lớn chăm sóc ngày đêm, con gái út chỉ ghé thăm nhưng sau khi xuất viện, tôi liền giao tài sản cho con út Sao Việt 23/2:Trường Giang trẻ trung, Vân Dung hài hước 'bắt trend' người đẹp

Sao Việt 23/2:Trường Giang trẻ trung, Vân Dung hài hước 'bắt trend' người đẹp Cặp vợ chồng sản xuất hơn 300 tấn cà phê giả bán ra thị trường

Cặp vợ chồng sản xuất hơn 300 tấn cà phê giả bán ra thị trường Lộ danh tính sao nam Vbiz sẽ thay thế Trấn Thành, Trường Giang?

Lộ danh tính sao nam Vbiz sẽ thay thế Trấn Thành, Trường Giang? 4 ngôi sao Hoa ngữ nổi tiếng nhất ở Việt Nam: Triệu Lệ Dĩnh chịu thua 1 mỹ nam càng diễn dở càng đông fan

4 ngôi sao Hoa ngữ nổi tiếng nhất ở Việt Nam: Triệu Lệ Dĩnh chịu thua 1 mỹ nam càng diễn dở càng đông fan

Chấn động tin em rể đại gia lợi dụng cái chết Từ Hy Viên công khai có con riêng, danh tính "tiểu tam" lộ diện

Chấn động tin em rể đại gia lợi dụng cái chết Từ Hy Viên công khai có con riêng, danh tính "tiểu tam" lộ diện Nhân chứng kể lại giây phút kinh hoàng vụ tai nạn 6 người chết ở Sơn La

Nhân chứng kể lại giây phút kinh hoàng vụ tai nạn 6 người chết ở Sơn La Chở thi thể nữ sinh bị tai nạn tử vong về nhà, xe cấp cứu gặp nạn

Chở thi thể nữ sinh bị tai nạn tử vong về nhà, xe cấp cứu gặp nạn Xác định kẻ sát hại 2 mẹ con tại nhà riêng ở Bình Dương

Xác định kẻ sát hại 2 mẹ con tại nhà riêng ở Bình Dương Hoa hậu Việt Nam nghi sắp làm phu nhân hào môn lộ hint rời Sen Vàng?

Hoa hậu Việt Nam nghi sắp làm phu nhân hào môn lộ hint rời Sen Vàng? MXH tràn ngập clip Hoàng Cảnh Du đưa gái lạ du lịch Phú Quốc, chuyện tình với Địch Lệ Nhiệt Ba nghi đã "toang"

MXH tràn ngập clip Hoàng Cảnh Du đưa gái lạ du lịch Phú Quốc, chuyện tình với Địch Lệ Nhiệt Ba nghi đã "toang" Chuyện gì đã xảy ra khiến vợ Vũ Cát Tường cư xử lạ sau lễ thành đôi?

Chuyện gì đã xảy ra khiến vợ Vũ Cát Tường cư xử lạ sau lễ thành đôi?

Bức ảnh thân mật giữa đêm của Xoài Non và Gil Lê

Bức ảnh thân mật giữa đêm của Xoài Non và Gil Lê