Việt Nam có hệ sinh thái Fintech thực thụ?

Đã có nhiều doanh nghiệp phát triển hệ sinh thái công nghệ tài chính (Fintech). Tuy nhiên, theo các chuyên gia, Việt Nam chưa có hệ sinh thái Fintech thực thụ?

Trong những năm gần đây, thế giới đã chứng kiến sự chuyển mình mạnh mẽ trong lĩnh vực Fintech (các hệ sinh thái công nghệ tài chính). Tại Viêt Nam, Fintech mới phát triển ở giai đoạn đầu do hệ sinh thái còn đang trong quá trình hoàn thiện.

Công ty Fintech đã tăng gấp 4 lần

Ba thành tố quan trọng nhất của một hệ sinh thái Fintech bao gồm: Môi trường kinh doanh; Khả năng tiếp cận thị trường; Chính phủ hỗ trợ pháp lý và khả năng tiếp cận vốn. Để phát triển và nuôi dưỡng hệ sinh thái Fintech, cần duy trì sự phối hợp chặt chẽ giữa ba đối tượng chính là Chính phủ, các tổ chức tín dụng và doanh nghiệp. Ba đối tượng trên cần hiểu rõ vai trò và quyền lợi của mình để hệ sinh thái có thể hoạt động hiệu quả.

Ông Nguyễn Kim Anh, Phó Thống đốc Ngân hàng Nhà nước Việt Nam nhận định: “Sinh thái Fintech Việt Nam phát triển mạnh mẽ. Đây là thời điểm thích hợp với những điều kiện hết sức thuận lợi có thể giúp hệ thống tài chính – ngân hàng Việt Nam có bước chuyển mình, nhanh chóng bắt kịp với tốc độ và trình độ phát triển của các hệ thống tài chính – ngân hàng tiên tiến trên thế giới”.

Các chuyên gia cho rằng Việt Nam chưa có hệ sinh Fintech thực thụ

Video đang HOT

Theo thống kê, số lượng các công ty Fintech đã tăng gần gấp bốn lần từ khoảng 40 công ty vào cuối năm 2016 lên đến gần 150 công ty ở thời điểm hiện tại. Tính đến tháng 6/2019, số lượng giao dịch Fintech thông qua kênh Internet, đạt 204,22 triệu giao dịch, tăng 60,64% so với cùng kỳ năm trước với giá trị giao dịch 9.506 nghìn tỷ đồng, tăng 18,5%. Cùng thời điểm, số lượng giao dịch Fintech thông qua kênh điện thoại di động đạt 169,86 nghìn tỷ đồng, tăng 109,48% với giá trị giao dịch là 1.761 nghìn tỷ đồng, tăng 160,5% so cùng kỳ năm trước.

Các chuyên gia đánh giá, Việt Nam có cơ hội phát triển Fintech rất lớn. Bởi Việt Nam có hơn 96,2 triệu người, trong đó trên 65,6% dân số sinh sống ở khu vực nông thôn. Tỷ lệ người trưởng thành có tài khoản ngân hàng tính đến 2018 đạt 45,8 triệu người (chiếm 63%). Cơ sở hạ tầng viễn thông được đầu tư, phát triển hoàn thiện; 51 triệu người sử dụng điện thoại thông minh (chiếm 55% dân số); 50 triệu người sử dụng Internet (chiếm 52% dân số); mạng điện thoại di động 3G/4G phủ khắp cả nước.

Việt Nam cần một hệ sinh thái Fintech thực thụ

Tuy nhiên, theo các chuyên gia, lĩnh vực này cũng phải đôi măt vơi nhiêu thach thức, trong đó có khuôn khô phap ly, vốn và nguồn lực con người. Đặc biệt, các chuyên gia khẳng định, Việt Nam chưa có hệ sinh thái Fintech thực thụ.

Ông Trịnh Ngọc Minh, người sáng lập kiêm CEO công ty Nộp tiền 247 chia sẻ: “Ở Việt Nam hiện tại chưa được gọi là hệ sinh thái Fintech. Thực tế gần đây, tại Việt Nam gần như mới chỉ hình thành những phần của hệ sinh thái, những phần đấy chưa được kết nối với nhau. Mà hệ sinh thái hiệu quả cần sự kết nối giữa các cấu phần như: kết nối vườn ươm, quỹ, các công ty khởi nghiệp, bộ máy các cơ quan ban hành chính sách. Các cấu phần đó cần kết nối được với nhau thì hệ sinh thái mới hiệu quả”.

Còn theo ông Trương Đức Thắng, Founder& CEO Liberzy Việt Nam nhận định: “Tại Việt Nam, thói quen sử dụng Fintech của người dùng vẫn chưa nhiều. Khi họ tải ứng dụng fintech về, thì chủ yếu thói quen của mình chủ yếu dùng những khuyến mãi của những fintech đó. Còn nói về sự tiện lợi, ví dụ như momo thì có mảng thanh toán điện nước thì mọi người sẽ dùng, còn shopping thì thói quen mình một là đang dùng tiền mặt nhiều, hoặc dùng thẻ cho nhanh,… việc dùng điện thoại quét mã QR thì hầu như chỉ xuất hiện ở các thành phố lớn như Hà Nội, TP Hồ Chí Minh. Hơn nữa, mảng fintech cũng chưa thực sự phổ biến. Ví dụ, QR code để thanh toán ngân hàng sẽ tạo ra sự phổ biến như Trung Quốc. Còn Việt Nam vẫn chưa tạo thành thói quen thị trường để mọi người có thế sử dụng. Đặc biệt, nếu tác động phải là thế hệ trẻ đầu tiên họ muốn thể hiện khả năng sử dụng công nghệ, ngay cả trong chi tiêu hộ gia đình”.

Cơ quan quản lý luôn luôn có sức ảnh hưởng lớn đến tất cả mọi mặt của hệ sinh thái thông qua các chính sách quản lý và điều phối của mình. Tại thị trường fintech nói riêng và thị trường tài chính nói chung còn mới mẻ như ở Việt Nam, sự can thiệp sâu rộng của cơ quan quản lý là rất cần thiết để ngăn ngừa các rủi ro gây bất ổn xã hội. “Chúng ta cũng có quyền hy vọng rằng, đây có thể trở thành cái nôi và bệ đỡ cho những “kỳ lân Fintech” ở Việt Nam trong tương lai không xa”, Phó Thống đốc Ngân Hàng Nhà nước Việt Nam Nguyễn Kim Anh bày tỏ.

Khánh Linh

Theo enternews.vn

Tài trợ Fintech châu Á xuống mức thấp 4 năm, nhưng Đông Nam Á vẫn là điểm sáng

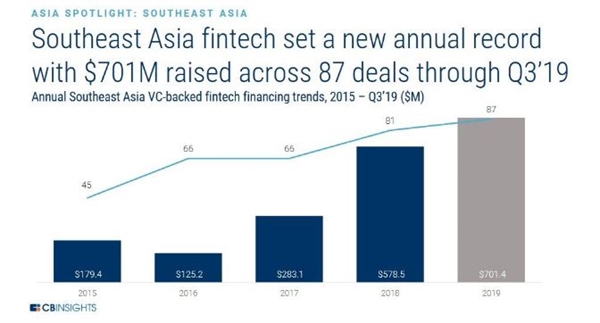

Tài trợ Fintech Đông Nam Á đã lập kỷ lục mới với 701 triệu USD được huy động qua 87 giao dịch trong 9 tháng đầu năm 2019.

Nguồn ảnh: Deal Street Asia.

Theo báo cáo của CB Insights, tài trợ cho công nghệ tài chính (fintech) trong quý III năm nay đạt mức kỷ lục 8,9 tỷ USD trên toàn cầu. Nhưng lượng vốn huy động được tại châu Á có thể sẽ giảm xuống mức thấp nhất trong 4 năm. Trong quý tính từ đầu tháng 7 tới hết tháng 9, đã có 19 vòng gọi vốn dành cho fintech trị giá hơn 100 triệu USD, với số vốn tổng cộng 4 tỷ USD, báo cáo cho thấy. Điều này đã khiến vốn gọi được trong quý lên mức kỷ lục 8,9 tỷ USD.

Số lượng các thương vụ đã tăng nhẹ trở lại trong quý, với 456 thương vụ fintech được chốt trên toàn cầu, tăng 6% so với quý trước.

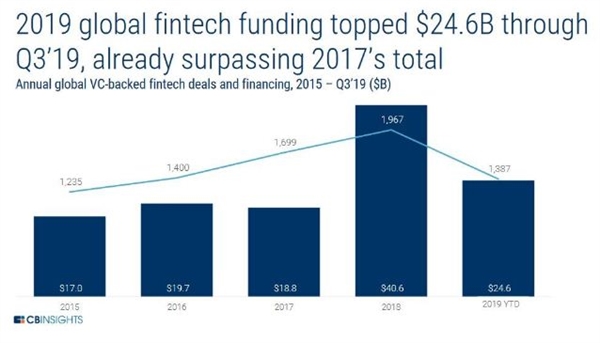

Tuy nhiên, báo cáo cũng cảnh báo rằng số lượng thương vụ sẽ thua xa kỷ lục của năm ngoái do kết quả của việc tiếp tục rút lui trong giai đoạn đầu. Từ tháng 1 - 9, các thương vụ fintech toàn cầu đạt 1.387 với số tiền tài trợ đã vượt qua tổng số 18,8 tỷ USD của năm 2017. Năm ngoái, vốn rót cho fintech đạt 40,6 tỷ USD với 1.967 giao dịch.

Tài trợ fintech toàn cầu năm 2019 đứng đầu là 24,6 tỷ USD cho đến quý III, đã vượt qua tổng số của năm 2017

Đông Nam Á là tâm điểm khi khu vực này lập kỷ lục mới với 701 triệu USD được huy động qua 87 giao dịch trong quý III. Trong cả năm 2018, khu vực này đã chứng kiến 81 thương vụ, nhận được 578,5 tỷ USD. Hai thương vụ hàng đầu ở Đông Nam Á kể từ năm 2015 đã diễn ra vào năm 2019: Vòng gọi vốn Series B trị giá 100 triệu USD cho Deserka của Singapore và vòng gọi vốn Series C trị giá 100 triệu USD cho MoMo của Việt Nam.

Nhưng sự lạc quan của Đông Nam Á là chưa đủ để thắp sáng bức tranh gọi vốn cho fintech tại châu Á trong năm nay. Theo báo cáo, hoạt động gọi vốn tại châu Á có thể giảm xuống mức thấp trong 4 năm nếu tình trạng suy giảm ở Trung Quốc tiếp tục diễn ra hoặc nếu hoạt động tại Ấn Độ hạ nhiệt. Châu Á đã chứng kiến 152 thương vụ trị giá 1,8 tỷ USD trong quý III, gần như vượt qua thỏa thuận 156 ở Mỹ. Nhưng đến nay, khu vực này chỉ huy động được 4,1 tỷ USD, so với 22,9 tỷ USD, một con số kỷ lục của năm 2018.

Fintech Đông Nam Á đã lập kỷ lục mới (tính theo năm) với 701 triệu USD được huy động qua 87 thương vụ cho đến hết quý III năm 2019

Trung Quốc lấy lại vị trí dẫn đầu ở châu Á cho các giao dịch fintech. Quốc gia này đã chứng kiến các giao dịch tăng vọt, lên 55 giao dịch, tăng 162% so với quý trước. Sự gia tăng các thỏa thuận đã giúp Trung Quốc giành lại vị trí dẫn đầu so với Ấn Độ. Mỹ đã chứng kiến 10 khoản đầu tư lớn trong quý III trị giá 1,9 tỷ USD để đưa tổng số tiền tài trợ của quý lên tới 3,9 tỷ USD. Tuy nhiên, số lượng các thương vụ giảm trong quý thứ hai liên tiếp xuống còn 156, mức thấp nhất trong 11 quý gần nhất.

Nguồn dealstreetasia

Pháp lý thử nghiệm cho fintech: Chờ đến bao giờ?  Cơ quan quản lý nhà nước đã và đang triển khai xây dựng khung pháp lý thử nghiệm cho lĩnh vực công nghệ tài chính (fintech). Tuy nhiên, nhiều ý kiến cho rằng, quá trình này cần được đẩy nhanh hơn nữa để tránh rủi ro cho thị trường và thúc đẩy phát triển các doanh nghiệp fintech Việt Nam. Xây dựng khung...

Cơ quan quản lý nhà nước đã và đang triển khai xây dựng khung pháp lý thử nghiệm cho lĩnh vực công nghệ tài chính (fintech). Tuy nhiên, nhiều ý kiến cho rằng, quá trình này cần được đẩy nhanh hơn nữa để tránh rủi ro cho thị trường và thúc đẩy phát triển các doanh nghiệp fintech Việt Nam. Xây dựng khung...

Thông tin mới nhất vụ cô gái bị bắt cóc đòi chuộc 150 triệu đồng02:01

Thông tin mới nhất vụ cô gái bị bắt cóc đòi chuộc 150 triệu đồng02:01 Trung Quốc tung chatbot đấu ChatGPT, cổ phiếu Phố Wall chao đảo bốc hơi 1.000 tỉ14:53

Trung Quốc tung chatbot đấu ChatGPT, cổ phiếu Phố Wall chao đảo bốc hơi 1.000 tỉ14:53 Đường dây lừa đảo 13.000 người: Biệt danh ACE của 3 quản lý cấp cao02:36

Đường dây lừa đảo 13.000 người: Biệt danh ACE của 3 quản lý cấp cao02:36 Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39

Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39 Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39

Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39 CSGT hú còi mở đường cho xe chở người bị điện giật nguy kịch đi cấp cứu01:10

CSGT hú còi mở đường cho xe chở người bị điện giật nguy kịch đi cấp cứu01:10 11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27

11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27 'Trấn lột' 2 tỉ đồng của người bán đào, quất01:32

'Trấn lột' 2 tỉ đồng của người bán đào, quất01:32 Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41

Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41 'Chiến thắng' đầu tiên của Tổng thống Trump trong cuộc chiến trục xuất di dân lậu09:26

'Chiến thắng' đầu tiên của Tổng thống Trump trong cuộc chiến trục xuất di dân lậu09:26 Ông Trump 'mở khóa', Israel lại được nhận bom 900 kg của Mỹ07:33

Ông Trump 'mở khóa', Israel lại được nhận bom 900 kg của Mỹ07:33Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Tác động từ việc Tổng thống Mỹ mạnh tay áp thuế với hàng hoá Canada, Mexico và Trung Quốc

Thế giới

14:48:40 02/02/2025

Ba không khi ăn hạt bí

Sức khỏe

14:46:57 02/02/2025

Chồng đi dép lê, mặc đồ bộ bị coi thường cho đến khi vợ lộ diện, netizen: Anh này chắc chắn là đại gia

Netizen

14:22:20 02/02/2025

Chiếc váy dài thanh lịch, sang trọng nhất dành cho năm mới 2025

Thời trang

14:19:52 02/02/2025

Tuần mới rộn ràng may mắn: 4 con giáp được Thần tài độ mệnh, công việc thuận buồm xuôi gió

Trắc nghiệm

14:19:06 02/02/2025

Vì sao "Bộ tứ báo thủ" của Trấn Thành áp đảo phòng vé dù vấp tranh cãi?

Hậu trường phim

14:09:47 02/02/2025

Bức ảnh khiến Song Hye Kyo bị cả MXH tấn công

Sao châu á

14:07:48 02/02/2025

Phương Oanh chia sẻ về năm tuổi Ất Tỵ, cuộc sống viên mãn bên Shark Bình

Sao việt

14:04:38 02/02/2025

Ô tô chạy "quá chậm" có bị phạt không?

Tin nổi bật

14:01:44 02/02/2025

Elanga 'lột xác' khi rời MU

Sao thể thao

13:56:15 02/02/2025

Lãi suất liên ngân hàng đột ngột tăng mạnh vì đâu?

Lãi suất liên ngân hàng đột ngột tăng mạnh vì đâu? Tỷ giá ngoại tệ ngày 23/11, USD tăng nhẹ

Tỷ giá ngoại tệ ngày 23/11, USD tăng nhẹ

VPBank và đường đến thịnh vượng

VPBank và đường đến thịnh vượng Khung pháp lý của Việt Nam đối với Fintech còn sơ khai

Khung pháp lý của Việt Nam đối với Fintech còn sơ khai Công nghệ đang dần làm thay đổi cách thức giao dịch và quản lý bất động sản

Công nghệ đang dần làm thay đổi cách thức giao dịch và quản lý bất động sản Sao nam Vbiz gây tranh cãi nhất mùa Tết 2025: Đăng mã QR nhận lì xì, đùa vui hay phản cảm?

Sao nam Vbiz gây tranh cãi nhất mùa Tết 2025: Đăng mã QR nhận lì xì, đùa vui hay phản cảm? Xác minh video tài xế ô tô bị hành hung tại bến phà ở Nam Định

Xác minh video tài xế ô tô bị hành hung tại bến phà ở Nam Định Thêm 1 sao nam lên tiếng về drama chê phim Trấn Thành, đứng ra giảng hoà nhưng bị Lê Giang đáp trả đến câm nín

Thêm 1 sao nam lên tiếng về drama chê phim Trấn Thành, đứng ra giảng hoà nhưng bị Lê Giang đáp trả đến câm nín 4 con sò điệp giá hơn 1,4 triệu đồng, quán ăn ở Vũng Tàu "bị soi"

4 con sò điệp giá hơn 1,4 triệu đồng, quán ăn ở Vũng Tàu "bị soi" Nhận được lời đề nghị sốc óc từ anh chồng, tôi "đốp" thẳng khiến cả nhà anh cứng họng

Nhận được lời đề nghị sốc óc từ anh chồng, tôi "đốp" thẳng khiến cả nhà anh cứng họng Mới ngày đầu năm, chị dâu xin bố tôi cắt đất cho ra ở riêng, phản ứng của ông làm cả nhà choáng váng

Mới ngày đầu năm, chị dâu xin bố tôi cắt đất cho ra ở riêng, phản ứng của ông làm cả nhà choáng váng Tin vui đầu năm của nhiều sao Việt

Tin vui đầu năm của nhiều sao Việt Để rượu cúng ngoài bờ rào, người 'vợ hờ' bị đấm chết

Để rượu cúng ngoài bờ rào, người 'vợ hờ' bị đấm chết Nhân chứng kể giây phút cứu bé gái trong ô tô lao xuống kênh ở Nam Định

Nhân chứng kể giây phút cứu bé gái trong ô tô lao xuống kênh ở Nam Định Hoa hậu Việt công khai bạn trai vào mùng 3 Tết, lộ luôn chuyện chuẩn bị kết hôn

Hoa hậu Việt công khai bạn trai vào mùng 3 Tết, lộ luôn chuyện chuẩn bị kết hôn Tai nạn giao thông, cô gái vừa tốt nghiệp đại học ở Hải Dương tử vong tối mồng 3 Tết

Tai nạn giao thông, cô gái vừa tốt nghiệp đại học ở Hải Dương tử vong tối mồng 3 Tết Tạ Đình Phong quay lại với Trương Bá Chi, Vương Phi bất lực khóc trên sóng truyền hình vì không níu giữ được bạn trai?

Tạ Đình Phong quay lại với Trương Bá Chi, Vương Phi bất lực khóc trên sóng truyền hình vì không níu giữ được bạn trai? Hoa hậu hạng A Vbiz công bố 7 bức ảnh chưa từng thấy sau khi quay lại với bạn trai cũ

Hoa hậu hạng A Vbiz công bố 7 bức ảnh chưa từng thấy sau khi quay lại với bạn trai cũ Cặp sao Việt bị "bắt quả tang" phim giả tình thật không thể cãi nổi, nhà gái vô tư ngồi lên đùi nhà trai mới sốc

Cặp sao Việt bị "bắt quả tang" phim giả tình thật không thể cãi nổi, nhà gái vô tư ngồi lên đùi nhà trai mới sốc Duy Mạnh - Quỳnh Anh về Đông Anh ăn tết cực vui, xoá tan phán xét "trọng ngoại hơn nội" của "hội mẹ chồng online"

Duy Mạnh - Quỳnh Anh về Đông Anh ăn tết cực vui, xoá tan phán xét "trọng ngoại hơn nội" của "hội mẹ chồng online" Đoàn Văn Hậu đưa vợ con về Hà Nội tết ngoại, thái độ của em trai Doãn Hải My với anh rể gây chú ý

Đoàn Văn Hậu đưa vợ con về Hà Nội tết ngoại, thái độ của em trai Doãn Hải My với anh rể gây chú ý Thủ tướng chỉ đạo làm rõ vụ ô tô lao xuống mương ở Nam Định làm 7 người chết

Thủ tướng chỉ đạo làm rõ vụ ô tô lao xuống mương ở Nam Định làm 7 người chết 4 chị em sinh tư tuổi Tỵ - con gái của nguyên Phó giám đốc bệnh viện ĐH Y Dược TP.HCM: Tết đi đến đâu là rộn ràng, niềm vui như nhân 3

4 chị em sinh tư tuổi Tỵ - con gái của nguyên Phó giám đốc bệnh viện ĐH Y Dược TP.HCM: Tết đi đến đâu là rộn ràng, niềm vui như nhân 3