Vì sao ngân hàng dồn dập thoái vốn vào lúc này?

Thời gian gần đây, liên tiếp các cuộc thoái vốn đang được các ngân hàng thực hiện nhằm mục tiêu giảm sở hữu chéo trong ngành ngân hàng.

Dồn dập thoái vốn

Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam (Agribank) vừa có thông báo về việc bán vốn tại các công ty trực thuộc mang thương hiệu gắn liền Agribank. Theo đó, Agribank bán vốn tại Tổng công ty Vàng Agribank Việt Nam – CTCP (AJC) qua việc bán đấu giá hơn 12,6 triệu cổ phần AJC với giá khởi điểm 13.900 đồng/cổ phần; thoái vốn tại CTCP Du lịch Thương mại Nông nghiệp Việt Nam và bán Công ty Cho thuê tài chính I Agribank (ALCI) do Agribank sở hữu 100% vốn điều lệ.

Chủ tịch HĐQT Vietcombank Nghiêm Xuân Thành cho biết ngân hàng này cũng đang tích cực triển khai kế hoạch thoái vốn tại các ngân hàng, công ty tài chính theo quy định của Nhà nước. Hôm 20/11 vừa qua, Vietcombank đã thoái toàn bộ vốn thành công ra khỏi SaigonBank và Công ty Tài chính xi măng (CFC). Theo thông tin từ Sở Giao dịch chứng khoán Hà Nội, Vietcombank đã chào bán hơn 13,2 triệu cổ phần của SaigonBank ra công chúng với mức giá khởi điểm 12.550 đồng/cổ phần. Có tới 20 nhà đầu tư (NĐT) tham dự và khối lượng đăng ký mua gấp hơn 4 lần khối lượng chào bán với giá đặt mua cao nhất lên tới 20.100 đồng/cổ phần.

Kết quả, Vietcombank đã bán toàn bộ số cổ phần tại SaigonBank với giá cao nhất và thu về được hơn 266 tỷ đồng chênh lệch so với giá trị tại mức giá khởi điểm đạt 100 tỷ đồng. Ngoài ra, NH này thu về được 76 tỷ đồng từ việc bán cổ phần tại CFC với giá bán cao hơn giá khởi điểm 5 đồng khi giá đấu thành công bình quân là 11.554 đồng/cổ phần.

Bên cạnh đó, lãnh đạo của BIDV cũng cho biết, ngân hàng này đang tiếp tục thực hiện thoái vốn ra khỏi doanh nghiệp ngoài ngành. Trong mấy năm vừa qua, BIDV cũng là một trong những ngân hàng tích cực thực hiện thoái vốn.

Hay như ngày 21/11, Sở giao dịch Chứng khoán Hà Nội (HNX) cho biết Ngân hàng Thương mại TNHH MTV Đại Dương (OceanBank) đã bán thành công 4 triệu cổ phiếu SSG của Công ty Cổ phần Bất động sản Dầu khí Việt Nam ( PV-SSG) bằng phương thức đấu giá. Có 5 nhà đầu tư tham gia đấu giá trong đó có 1 nhà đầu tư tổ chức và 4 cá nhân. Tổng khối lượng cổ phần đăng ký mua là 4,26 triệu cổ phiếu. Mức giá đấu thành công là 10.640 đồng/cp cao hơn một chút so với giá khởi điểm 10.638 đồng/cp. Kết quả, nhà đầu tư tổ chức đã mua thành công toàn bộ cổ phần mang ra đấu giá. Tổng giá trị cổ phần bán được là 42,56 tỷ đồng.

Video đang HOT

Thời điểm hợp lý

Việc các ngân hàng cấp tập thoái vốn trước hết là nhằm tuân thủ Thông tư số 36 của Ngân hàng Nhà nước quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài.

Đáng lẽ việc thoái vốn đã phải diễn ra sớm hơn nhưng đã có sự chậm trễ. Theo lý giải của một số chuyên gia, việc thoái vốn diễn ra chậm hơn kế hoạch đó là do tình hình, bối cảnh chung của cả nền kinh tế chứ không riêng gì ngành ngân hàng. Khi đó, các ngân hàng đang trong giai đoạn tái cơ cấu, một số ngân hàng ngỏ ý bán bớt phần vốn đầu tư ngoài ngành nhưng đã không tìm được người mua. Hơn nữa, trong bối cảnh môi trường kinh doanh nhiều khó khăn lúc đó, “dục tốc sẽ bất đạt”. Tuy nhiên, đây có thể là thời điểm thích hợp hơn để thực hiện thoái vốn ngoài ngành khi kinh tế vĩ mô tốt hơn, sức khỏe cũng như hình ảnh của hệ thống NH trong mắt NĐT cũng được cải thiện rõ rệt…

Ngoài ra, có thể thấy, hiệu quả đầu tư của các khoản vốn góp của ngân hàng vào các doanh nghiệp được thoái vốn cũng không khả quan. Ví dụ, tại Công ty CP Bất động sản Dầu khí Việt Nam (PV-SSG), lợi nhuận 2 năm gần đây hết sức khiêm tốn, năm sau sụt giảm hơn năm trước. Năm 2016, lợi nhuận sau thuế của PV-SSG giảm gần một nửa, từ mức 58 triệu đồng năm 2015 xuống 30 triệu đồng, doanh thu thuần khiêm tốn ở mức 3 tỷ đồng.

Tương tự, tại Công ty Tài chính CP Xi măng (CFC), nhiều năm liền, các cổ đông không được chia cổ tức. Hay như mặc dù lợi nhuận sau thuế của 6 tháng đầu năm 2017 cũng đã đạt gần bằng mức lợi nhuận của cả năm 2016. Tuy nhiên, vấn đề cần quan tâm của SaigonBank là nợ xấu. Tính đến 30/9/2017, nợ nghi ngờ và nợ có khả năng mất vốn của Saigonbank cao hơn so với cuối năm 2016, khiến tỷ lệ nợ xấu tăng từ 2,63% lên 2,75%, khá sát mức trần 3% theo quy định của Ngân hàng Nhà nước…

Dẫu vậy, mỗi doanh nghiệp sau khi thoái vốn dù chưa có hiệu quả đầu tư cao thì cũng sẽ có thay đổi chiến lược kinh doanh phù hợp để phát triển. Còn đối với ngân hàng, khi hoạt động chưa hiệu quả tại doanh nghiệp thì việc thoái vốn lại là cần thiết. Có thể thấy, tinh thần chung việc các ngân hàng đang nỗ lực thực hiện thoái vốn ra khỏi các TCTD được các chuyên gia ngân hàng đánh giá tích cực đẩy nhanh lộ trình thực hiện Đề án 1058 tái cơ cấu hệ thống các TCTD gắn với xử lý nợ xấu giai đoạn 2016 – 2020. NHNN đã và đang chỉ đạo, xử lý vi phạm về sở hữu chéo thông qua nhiều giải pháp như yêu cầu chuyển nhượng bớt cổ phần, thoái vốn khỏi các TCTD giúp hệ thống NH hoạt động ngày càng lành mạnh, minh bạch hơn.

Theo Linh Nga

Thận trọng với việc tung tiền cho vay

10 tháng đầu năm 2017, tín dụng ước tăng 13,5%. Có vẻ như, mục tiêu tăng trưởng tín dụng 21% mà Chính phủ đặt ra cho ngành ngân hàng đang trở nên quá sức.

Khó cán đích

Theo báo cáo của Ủy ban giám sát tài chính Quốc gia (NFSC), tính đến hết tháng 10-2017, tín dụng (bao gồm trái phiếu doanh nghiệp) ước tăng khoảng 13,5% so với cuối năm 2016. Trong khi đó, huy động vốn 10 tháng đầu năm 2017 giảm so với cùng kỳ năm trước, ước tăng 12% so với cuối năm 2016 (cùng kỳ năm trước tăng 14,7%).

Những con số trên cho thấy, tăng trưởng cho vay đang nhiều hơn huy động. Từ nay đến cuối năm, để phục vụ cho sản xuất, kinh doanh, các ngân hàng sẽ phải đẩy ra một lượng tín dụng nhiều hơn nữa vào nền kinh tế. Điều này sẽ gây khó khăn cho một số ngân hàng trong việc huy động vốn.

Dù nhu cầu tín dụng sẽ tăng mạnh những tháng cuối năm, nhưng theo đánh giá của các chuyên gia, tốc độ tăng khoảng 4% trong 2 tháng cuối năm là "quá sức" với hệ thống ngân hàng. Chuyên gia tài chính ngân hàng, TS Nguyễn Trí Hiếu cho rằng, chỉ còn khoảng 45 ngày trong khi đang thiếu tới 7%. "7% trên tổng dư nợ 6 triệu tỷ đồng, tức khoảng 400 - 500 nghìn tỷ đồng. Đưa một lượng tiền lớn như vậy vào lưu thông trong khoảng 45 ngày không phải dễ dàng. Đó là con số quá lớn và có thể gây ra lạm phát trong tương lai" - TS Nguyễn Trí Hiếu nói.

Kết quả điều tra xu hướng kinh doanh của các tổ chức tín dụng do Vụ Dự báo, thống kê của Ngân hàng Nhà nước cho thấy, các tổ chức tín dụng chỉ kỳ vọng tăng trưởng dư nợ tín dụng cho nền kinh tế trong quý IV-2017 là 6%. Mức tăng trưởng cho cả năm 2017 được kỳ vọng là 17%.

Bên cạnh đó, TS Nguyễn Trí Hiếu cũng cho rằng, mục tiêu này là "không cần thiết". Theo chuyên gia này, việc nâng tăng trưởng tín dụng của Chính phủ nhằm thúc đẩy tăng trưởng kinh tế đạt mục tiêu 6,7% năm 2017.

"9 tháng đầu năm tăng trưởng GDP đạt 6,41%, con số này không còn quá xa mục tiêu 6,7%. Nếu 3 tháng cuối năm chúng ta chỉ cần phấn đấu tăng trưởng đạt khoảng 7,47-7,5% thì sẽ đạt được. Vì vậy, không cần thiết đẩy một lượng tín dụng quá lớn như vậy để đạt mục tiêu tăng trưởng kinh tế" - vị chuyên gia nêu quan điểm.

Cân nhắc nắn dòng chảy tín dụng

Các chuyên gia cảnh báo mục tiêu tăng trưởng tín dụng 21% chỉ là một trong những giải pháp kích thích cho tăng trưởng nền kinh tế. Trong bối cảnh nền kinh tế hiện nay, nếu thúc ép tăng trưởng tín dụng phải đạt được con số 21% có thể sẽ khiến thị trường mất kiểm soát nguồn vốn, chất lượng cũng như thiếu sự hài hòa.

Đặc biệt, các chuyên gia cũng lo ngại tín dụng không đi đúng hướng, nhất là khi hai thị trường chứng khoán và bất động sản đang có khả năng hấp thụ vốn rất lớn. Dù Ngân hàng Nhà nước đã nhiều lần khẳng định đã kiểm soát tốt tín dụng bất động sản nhưng thị trường này không phải đã hết rủi ro.

Theo số liệu của Ủy ban Giám sát tài chính quốc gia, 10 tháng đầu năm, tỷ trọng tín dụng vào hoạt động kinh doanh bất động sản và xây dựng giảm xuống còn 15,5% (năm 2016 là 17,1%). Trong khi đó, tín dụng tiêu dùng tiếp tục đà tăng mạnh kể từ đầu năm 2017 với tổng dư nợ cho vay tiêu dùng tăng khoảng 58,6% so với cuối năm 2016.

Nhìn vào con số này, có thể thấy, tín dụng bất động sản đã được điều chỉnh, tuy nhiên thực tế, gần đây đang có sự dịch chuyển một lượng tín dụng lớn từ bất động sản sang tín dụng tiêu dùng. Cụ thể, các khoản vay mua, sửa chữa nhà ở thay vì được xếp vào tín dụng bất động sản thì nay được các ngân hàng chuyển sang tín dụng tiêu dùng.

Theo chuyên gia Nguyễn Trí Hiếu, điều này là không phù hợp. "Mục đích của những khoản vay này là mua nhà, xây nhà, tài sản thế chấp cũng là nhà cửa. Như vậy, thực chất mục đích lẫn tài sản bảo đảm đều là bất động sản, thì đáng lý phải phân loại là tín dụng bất động sản" - ông nói.

Vì vậy, nếu đưa những khoản vay mua, sửa chữa nhà ở vào bất động sản thì tín dụng bất động sản không phải con số như thống kê mà có thể cao hơn nhiều. Điều này không chỉ các cơ quan chức năng mà chính các ngân hàng có thể cũng sẽ không đánh giá chính xác mức độ tập trung tín dụng của mình để kiểm soát rủi ro.

Theo Hà Loan

Đại biểu chất vấn Thống đốc: Làm sao huy động vàng và tiền trong dân?  Thống đốc NHNN cho biết những năm trước tốn nhiều ngoại tệ để nhập vàng nhưng nhiều năm qua, thị trường vàng ổn định. Chiều ngày 16/11, Quốc hội bắt đầu chất vấn đối với tư lệnh ngành ngân hàng - Thống đốc NHNN Lê Minh Hưng. Đề cập chủ đề bitcoin, đại biểu Lê Công Nhường (Bình Định) đã hỏi Thống đốc...

Thống đốc NHNN cho biết những năm trước tốn nhiều ngoại tệ để nhập vàng nhưng nhiều năm qua, thị trường vàng ổn định. Chiều ngày 16/11, Quốc hội bắt đầu chất vấn đối với tư lệnh ngành ngân hàng - Thống đốc NHNN Lê Minh Hưng. Đề cập chủ đề bitcoin, đại biểu Lê Công Nhường (Bình Định) đã hỏi Thống đốc...

Khởi tố, bắt tạm giam nữ tài xế ô tô Mercedes gây tai nạn liên hoàn00:39

Khởi tố, bắt tạm giam nữ tài xế ô tô Mercedes gây tai nạn liên hoàn00:39 Bác sĩ phân xác nhân tình ở Đồng Nai lĩnh án tử hình10:00

Bác sĩ phân xác nhân tình ở Đồng Nai lĩnh án tử hình10:00 Nữ tài xế Mercedes đâm hàng loạt xe máy: Đi sai làn đường, có nồng độ cồn00:48

Nữ tài xế Mercedes đâm hàng loạt xe máy: Đi sai làn đường, có nồng độ cồn00:48 12 giờ nghẹt thở giải cứu doanh nhân Trung Quốc bị bắt cóc, tống tiền 255 tỷ đồng01:20

12 giờ nghẹt thở giải cứu doanh nhân Trung Quốc bị bắt cóc, tống tiền 255 tỷ đồng01:20 Xác minh clip 2 tài xế dừng xe đánh nhau trên cầu ở vùng ven TPHCM00:51

Xác minh clip 2 tài xế dừng xe đánh nhau trên cầu ở vùng ven TPHCM00:51 Câu trả lời của Tổng thống Putin với đề xuất ngừng bắn ở Ukraine07:05

Câu trả lời của Tổng thống Putin với đề xuất ngừng bắn ở Ukraine07:05 Hơn 30 nước đồng minh NATO họp kín về Ukraine, Mỹ không được mời?09:41

Hơn 30 nước đồng minh NATO họp kín về Ukraine, Mỹ không được mời?09:41 Ukraine tấn công quy mô lớn vào Nga08:40

Ukraine tấn công quy mô lớn vào Nga08:40 Chiến đấu cơ Trung Quốc rơi trên đảo Hải Nam03:13

Chiến đấu cơ Trung Quốc rơi trên đảo Hải Nam03:13 Nữ tài xế ô tô và người giao hàng đánh nhau giữa phố bị công an mời làm việc00:27

Nữ tài xế ô tô và người giao hàng đánh nhau giữa phố bị công an mời làm việc00:27 Tổng thống Zelensky tuyên bố 'sứ mệnh hoàn tất' ở Kursk08:46

Tổng thống Zelensky tuyên bố 'sứ mệnh hoàn tất' ở Kursk08:46Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Mỹ không kích Yemen đêm thứ 5 liên tiếp, Tổng thống Trump cảnh báo hủy diệt Houthi

Thế giới

11:33:38 20/03/2025

Cách làm món thịt ba rọi chiên sả ớt thơm ngon khó cưỡng

Ẩm thực

11:14:19 20/03/2025

3 tháng nữa có 2 con giáp đi qua khó khăn, bước vào giai đoạn tài lộc rực rỡ, 1 con giáp thận trọng

Trắc nghiệm

11:11:09 20/03/2025

Mỹ nam với nhan sắc "cân cả" cuộc thi Nam vương Campuchia, hình ảnh đời thường càng bất ngờ

Netizen

11:09:21 20/03/2025

Lưu Diệc Phi đọ sắc cùng dàn tiểu hoa đán trên thảm đỏ

Phong cách sao

11:03:54 20/03/2025

Bước vào mùa hè mát nhẹ, dịu dàng cùng trang phục linen

Thời trang

10:58:10 20/03/2025

Loại cây biến đổi màu sắc theo mức độ ánh sáng tên sen đá hoa hồng đen vô cùng đặc biệt không phải ai cũng biết

Lạ vui

10:53:17 20/03/2025

9 kiêng kỵ phong thủy phòng khách, gia chủ tuổi nào cũng cần biết

Sáng tạo

10:49:42 20/03/2025

Đình Triệu vắng mặt có phải là nỗi lo lớn với ĐT Việt Nam?

Sao thể thao

10:45:36 20/03/2025

Những chặng đường bụi bặm - Tập 9: Nguyên đi gặp bạn gái cũ của bố để lấy chìa khoá

Phim việt

10:27:40 20/03/2025

Vụ chỉ được rút tối đa 5 triệu/ngày: NHNN nói gì?

Vụ chỉ được rút tối đa 5 triệu/ngày: NHNN nói gì? Giả mạo chữ ký giám đốc, lừa đảo hơn 10 tỷ đồng

Giả mạo chữ ký giám đốc, lừa đảo hơn 10 tỷ đồng Vì sao Trung Quốc quyết định sẽ mở cửa ngành ngân hàng cho nhà đầu tư nước ngoài?

Vì sao Trung Quốc quyết định sẽ mở cửa ngành ngân hàng cho nhà đầu tư nước ngoài? Vẫn còn nhiều "nút thắt" trong xử lý nợ xấu

Vẫn còn nhiều "nút thắt" trong xử lý nợ xấu Đại gia ngân hàng hồ hởi báo lãi 6 tháng đầu năm

Đại gia ngân hàng hồ hởi báo lãi 6 tháng đầu năm Trích lập dự phòng lớn, AGR dự kiến lỗ 219 tỷ đồng năm 2016

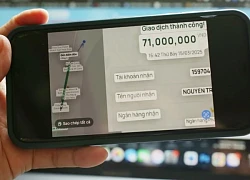

Trích lập dự phòng lớn, AGR dự kiến lỗ 219 tỷ đồng năm 2016 Nữ hành khách chuyển nhầm 71 ngàn thành 71 triệu đồng đã gặp tài xế xe Grab

Nữ hành khách chuyển nhầm 71 ngàn thành 71 triệu đồng đã gặp tài xế xe Grab Cận cảnh biệt phủ của Hậu 'Pháo', nơi diễn ra màn hối lộ bạc tỷ ở Vĩnh Phúc

Cận cảnh biệt phủ của Hậu 'Pháo', nơi diễn ra màn hối lộ bạc tỷ ở Vĩnh Phúc Cậu ấm "ngậm thìa vàng" của Vbiz: Xuất thân trong gia tộc quyền lực, sống ở dinh thự dát vàng nguy nga

Cậu ấm "ngậm thìa vàng" của Vbiz: Xuất thân trong gia tộc quyền lực, sống ở dinh thự dát vàng nguy nga Bố chồng lương hưu 8 triệu/tháng, cứ lĩnh lương xong lại đưa hết cho con dâu để nhờ 1 việc khiến con "khóc ròng"

Bố chồng lương hưu 8 triệu/tháng, cứ lĩnh lương xong lại đưa hết cho con dâu để nhờ 1 việc khiến con "khóc ròng" Phía Kim Soo Hyun tung chiêu bài bất ngờ, sắp "lật thế cờ" trong ồn ào với gia đình Kim Sae Ron?

Phía Kim Soo Hyun tung chiêu bài bất ngờ, sắp "lật thế cờ" trong ồn ào với gia đình Kim Sae Ron? Số phận tòa nhà Capital Place 29 Liễu Giai của bà Trương Mỹ Lan về đâu?

Số phận tòa nhà Capital Place 29 Liễu Giai của bà Trương Mỹ Lan về đâu? Mỹ nhân 20 tuổi gây bão trong phim cổ trang 18+: Là con nhà nòi, nhan sắc thừa hưởng từ mẹ quá xuất sắc!

Mỹ nhân 20 tuổi gây bão trong phim cổ trang 18+: Là con nhà nòi, nhan sắc thừa hưởng từ mẹ quá xuất sắc! 40 người ăn uống no say rồi ngồi rung đùi, ngậm tăm đợi vợ tôi vác bụng bầu vượt mặt đi dọn dẹp rửa bát, thấy vậy tôi cầm ngay cái rổ ra làm 1 việc

40 người ăn uống no say rồi ngồi rung đùi, ngậm tăm đợi vợ tôi vác bụng bầu vượt mặt đi dọn dẹp rửa bát, thấy vậy tôi cầm ngay cái rổ ra làm 1 việc Tìm thấy xác máy bay MH370 mất tích ở độ sâu 6000m: Tuyên bố gây sốc của một nhà khoa học?

Tìm thấy xác máy bay MH370 mất tích ở độ sâu 6000m: Tuyên bố gây sốc của một nhà khoa học? Vụ đoàn siêu xe của thẩm mỹ viện vượt đèn đỏ ở Đà Nẵng: Phạt 167 triệu đồng, tạm giữ 11 GPLX

Vụ đoàn siêu xe của thẩm mỹ viện vượt đèn đỏ ở Đà Nẵng: Phạt 167 triệu đồng, tạm giữ 11 GPLX Cuốc xe 71.000 đồng, người phụ nữ ở Vũng Tàu chuyển nhầm 71 triệu

Cuốc xe 71.000 đồng, người phụ nữ ở Vũng Tàu chuyển nhầm 71 triệu Á hậu Phương Nhi lộ diện "xinh như tiên tử" sau khi khóa sạch MXH để về làm dâu nhà tỷ phú?

Á hậu Phương Nhi lộ diện "xinh như tiên tử" sau khi khóa sạch MXH để về làm dâu nhà tỷ phú? Hậu ồn ào, Chu Thanh Huyền - vợ Quang Hải gắt gỏng "rồng mắc cạn cũng không ngang hàng với tép tôm", chuyện gì đây?

Hậu ồn ào, Chu Thanh Huyền - vợ Quang Hải gắt gỏng "rồng mắc cạn cũng không ngang hàng với tép tôm", chuyện gì đây? Người thân đau đớn kể lại vụ xe tang chở quan tài anh trai đè chết người em

Người thân đau đớn kể lại vụ xe tang chở quan tài anh trai đè chết người em Nam nghệ sĩ cả nước biết mặt: Ngoài 50 vẫn sống với bố mẹ, kết hôn gần 10 năm vẫn giấu mặt vợ

Nam nghệ sĩ cả nước biết mặt: Ngoài 50 vẫn sống với bố mẹ, kết hôn gần 10 năm vẫn giấu mặt vợ Xót xa bức thư được để lại trong túi nam thiếu niên trước khi rơi từ tầng cao Vạn Hạnh Mall, tử vong tại chỗ

Xót xa bức thư được để lại trong túi nam thiếu niên trước khi rơi từ tầng cao Vạn Hạnh Mall, tử vong tại chỗ Bí mật về vụ Lưu Gia Linh bị xã hội đen bắt cóc, làm nhục giờ mới hé lộ

Bí mật về vụ Lưu Gia Linh bị xã hội đen bắt cóc, làm nhục giờ mới hé lộ Phía Kim Soo Hyun lật kèo, tố cáo gia đình cố diễn viên bịa chuyện: "Kim Soo Hyun chưa từng đến nhà Kim Sae Ron dù chỉ 1 lần"

Phía Kim Soo Hyun lật kèo, tố cáo gia đình cố diễn viên bịa chuyện: "Kim Soo Hyun chưa từng đến nhà Kim Sae Ron dù chỉ 1 lần"