Vay tiêu dùng: Ngập đầu trong nợ

Đa số khách hàng vay tiêu dùng để mua sắm đồ dùng, trang trải sinh hoạt nhưng khi dịch COVID-19 ập đến, người vay mất việc, thất nghiệp, mất luôn khả năng trả nợ…

Nợ chồng nợ

Vun lại mớ xoài, chôm chôm trên mẹt trái cây cho tươm tất, chị Lê Thị H (43 tuổi, ngụ hẻm Sinco, Q.Bình Tân, TPHCM) lo lắng, nếu không bán hết mớ trái cây này, không biết lấy gì trả nợ công ty cho vay.

Cầm chiếc điện thoại cũ, chị H. mở hàng loạt tin nhắn nhắc nợ của đủ các công ty tài chính, người cho vay nóng… “Dịch bệnh, buôn bán khó khăn nhưng nhiều nơi cho vay tiêu dùng gọi cho mình vay thêm, dù nợ cũ chưa trả hết. Hôm trước một công ty tài chính của ngân hàng cho tôi vay 8 triệu đồng, lãi 700.000 đồng/tháng, với điều kiện phải trả gốc lẫn lãi trong vòng 1 tháng. Đang lúc kẹt tiền nên tôi đồng ý vay. Nhờ số tiền mới vay được, tôi trả mấy khoản nợ vay trước đó. Còn khoản mới vay này chưa biết tính sao… Tổng các khoản vay mới cũ phải đóng gần 3,5 triệu đồng/tháng” – chị H. thở dài.

Tự nhận mình là “con nợ” của vay tiêu dùng, chị Trần Minh V (36 tuổi, nhân viên tạp vụ, ngụ H.Bình Chánh, TPHCM) liệt kê danh sách nợ nần: Trong năm 2019 đã vay gần 45 triệu đồng sắm xe máy, điện thoại, tivi, tủ lạnh. Mỗi tháng chị V trả gần 4 triệu đồng cho các khoản vay. Đầu năm 2020, chị mất việc do công ty ngừng hoạt động, chồng làm phụ hồ lương “3 cọc 3 đồng” không đủ xoay. Quá bức bí khi nhân viên nhiều lần nhắc nợ, chị V. liên hệ với trang web vay nhanh 10 triệu đồng trong vòng 30 ngày phải trả cả gốc lẫn lãi là 11,5 triệu đồng.

Vừa nhẹ được khoản tín dụng, lại đến nợ vay nhanh, chưa có tiền, chị V liều vay tín dụng đen 10 triệu đồng (lãi 100.000 đồng/ngày) trả khoản vay nhanh. Sau một tháng, chị vẫn chưa trả xong nợ, “ xã hội đen” truy tận nơi, công ty tài chính “khủng bố”… khiến cả gia đình chị V. không dám về nhà.

Mặc dù đã trình bày mất khả năng trả nợ do thất nghiệp, chị Thu Trang (nhân viên hớt tóc, ngụ Q.4) vẫn bị công ty tài chính ngày đêm nhắn tin, gọi điện. “Tôi có hỏi chính sách hỗ trợ khách hàng trong thời kỳ này, nhưng nhân viên thu hồi nợ trả lời “không thấy công ty thông báo gì”, đồng thời đề nghị tôi trả nợ đúng hạn, nếu không sẽ bị nhảy sang nhóm nợ xấu, bị tăng tiền phạt…” – chị Trang nói.

Video đang HOT

Công ty tài chính thờ ơ

Thời gian gần đây, rất nhiều ngân hàng giảm lãi, giãn nợ nhằm hỗ trợ người tiêu dùng. Tuy nhiên, trái ngược với sự nỗ lực của ngân hàng là sự im lặng của các công ty tài chính. Trong khi, đa phần các công ty tài chính hiện nay đều là công ty con của các ngân hàng.

Thực tế, khi vay tiền dưới hình thức nào của các công ty tài chính, khách hàng đều phải chấp nhận một mức lãi khá cao, có thể lên tới 27%/năm ở mức cố định (không có giảm gốc, giảm lãi). Vay càng dễ, càng nhanh, lãi suất càng cao. Hiện, trên thị trường có 3 công ty đang chia nhau thị phần lớn nhất về cho vay tiêu dùng là FE Credit, Home Credit, HD Saison. Theo thống kê, tính đến cuối năm 2019, lượng khách hàng của cả 3 công ty này đạt hơn 30 triệu khách cá nhân với các sản phẩm chính như: vay trả góp xe gắn máy; vay trả góp hàng điện máy gia dụng, điện tử và vay trả góp tiền mặt.

Chuyên gia tài chính Huỳnh Trung Minh cho rằng, ngoài giảm lãi suất, một trong những biện pháp mà tổ chức tín dụng, ngân hàng cần làm để hạn chế nguy cơ vỡ nợ tín dụng tiêu dùng là gia hạn thời gian trả nợ cho người vay. Nhưng các công ty tài chính chưa có động thái nào về việc giảm lãi vay cho khách hàng trong bối cảnh dịch bệnh ảnh hưởng đến đời sống của người tiêu dùng hiện nay. Trong khi đó, theo thông tin của Ngân hàng Nhà nước, nợ xấu tiêu dùng thường rơi vào các công ty tài chính.

Các chuyên gia tài chính nhìn nhận, thu nhập giảm sút có thể đẩy nhiều gia đình vào cảnh mất khả năng trả nợ. Thậm chí, nếu dịch bệnh kéo dài, kinh tế đóng băng, khả năng vỡ nợ hàng loạt có thể xảy ra. Do đó, ngân hàng, các quỹ tín dụng cần gia hạn nợ ít nhất trong vòng từ 3-6 tháng cả lãi và gốc cho những người đi vay đang gặp khó khăn vì dịch bệnh.

TS.Nguyễn Trí Hiếu, chuyên gia tài chính ngân hàng cho biết, hiện nay dịch COVID-19 chưa thể xác định đâu là đỉnh, tình trạng người dân không có thu nhập để trả nợ vay tiêu dùng có thể kéo dài từ 6 tháng – 1 năm. Điều này dẫn đến nguy cơ nợ xấu của các ngân hàng và các công ty tài chính sẽ tăng lên rất nhanh.

Theo ông Hiếu, không chỉ giảm lãi suất, một trong những biện pháp mà tổ chức tín dụng, ngân hàng cần làm để hạn chế nguy cơ vỡ nợ tín dụng tiêu dùng là gia hạn thời gian trả nợ cho người vay. “Trong trường hợp người đi vay mất khả năng thanh toán, các tổ chức tín dụng và các công ty tài chính cần phải thương lượng để thống nhất giải quyết với khách hàng, như giảm lãi, giãn nợ, đưa ra một lộ trình trả nợ mới sau thời gian ân hạn…” – T.S Nguyễn Trí Hiếu khuyến nghị.

TS.Lê Đăng Doanh, chuyên gia kinh tế cho biết, nhiều người hiện nay có nhu cầu tiêu dùng cao, thậm chí mua mặt hàng quá thu nhập và đã tìm đến hình thức vay tín dụng tiêu dùng. Việc vay bao nhiêu tiền cần cân nhắc để tính tỉ lệ an toàn, tuyệt đối không nên “vay tiền mới trả nợ cũ”, bởi như vậy sẽ khiến người đi vay ngày càng lún sâu vào vòng xoáy nợ nần, sẽ phát sinh thêm lãi và không thể trả được nợ.

Uyên Phương

Chuyên gia chỉ cách giảm lãi suất cho vay tiêu dùng

Cho vay tiêu dùng là hình thức cho vay tín chấp dựa trên uy tín cá nhân. Khách hàng càng có nhiều thông tin chứng minh khả năng trả nợ, hồ sơ tín dụng càng "đẹp" thì lãi suất cho vay tiêu dùng sẽ càng thấp.

* Vì sao lãi suất vay tiêu dùng cao hơn lãi vay ngân hàng

Chị Hương Lan, công nhân khu công nghiệp An Phước tại X. An Phước, H. Long Thành mong muốn đổi một chiếc xe máy mới để việc di chuyển đến công ty cách nhà 15km được dễ dàng hơn. Sau khi không vay mượn được từ bạn bè, người thân, chị quyết định lựa chọn công ty tài chính có uy tín để được hỗ trợ vay vốn.

Ngoài một khoản có sẵn trả trước, chị Lan ký hợp đồng vay kỳ hạn 9 tháng, mỗi tháng trả gần 2 triệu đồng cả gốc và lãi. Với thu nhập lương công nhân hiện tại, chị cho biết mức này hoàn toàn phù hợp. "Tôi có tìm hiểu ở cả ngân hàng, nhưng không có dịch vụ cho vay mua xe máy, còn vay theo hình thức khác phải thế chấp tài sản. Nên dù biết lãi suất vay công ty tài chính có cao hơn, nhưng khoản vay nhỏ, tính ra mỗi tháng không phải trả quá nhiều, lại tiện lợi nhanh chóng nên tôi thấy rất hợp lý".

Câu chuyện trên cũng là hoàn cảnh và tâm lý chung của đa số khách hàng sử dụng dịch vụ cho vay tiêu dùng của công ty tài chính. Họ thường tranh luận về mức lãi suất cho vay tín dụng tiêu dùng cao hơn so với mức lãi suất cho vay của các ngân hàng thương mại dành cho sản xuất, kinh doanh. Chính bởi lý do này mà không ít lần các công ty tài chính phải đối mặt với các vụ khiếu kiện của khách hàng.

Theo giải thích của giới chuyên gia, người tiêu dùng cần hiểu rõ bản chất của vấn đề. TS. Nguyễn Minh Phong cho rằng: "Mức độ rủi ro trong vay tín chấp là rất lớn. Các tổ chức tài chính đang giữ lãi suất ở mức cao hơn mức lãi suất của ngân hàng thương mại để bù đắp rủi ro có thể xảy ra. Hơn nữa, các khoản vay tiêu dùng thường nhỏ và kỳ hạn ngắn, trong khi các tổ chức tài chính lại phải bỏ ra một lượng chi phí lớn để quản trị hệ thống".

Đồng quan điểm, chuyên gia kinh tế PGS.TS Nguyễn Thị Mùi giải thích: "Do đa số khách hàng vay tiêu dùng là những người có thu nhập trung bình hoặc thấp, không ổn định và không có tài sản đảm bảo, trong khi món vay nhỏ, thời gian cho vay ngắn, nên mức độ tiềm ẩn rủi ro của khoản vay lớn, chi phí nhân lực để quản lý khoản vay tính bình quân trên một đơn vị dư nợ cho vay sẽ cao hơn so với các khoản vay thương mại truyền thống. Để bù đắp rủi ro tiềm ẩn này, tổ chức tín dụng đưa ra lãi suất thỏa thuận với khách hàng thường cao hơn".

* Cách giảm lãi suất cho vay tiêu dùng

Khác với hoạt động cho vay tín dụng của ngân hàng thương mại, cho vay tiêu dùng của các công ty tài chính là các thỏa thuận dân sự và không bị giới hạn về vấn đề lãi suất. Bên cho vay sẽ căn cứ vào điểm tín dụng, hồ sơ tín dụng cá nhân để xác định uy tín và khả năng trả nợ của người đi vay, từ đó quyết định khung lãi suất. Thông thường, mức lãi suất cho vay tại công ty tài chính dao động từ 25 - 35%/năm. Tuy nhiên, một bộ phận nhỏ khách hàng sẽ phải chịu lãi suất cao hơn nếu không chứng minh được khả năng trả nợ, có nguy cơ nợ xấu lớn, có "vết đen" tài chính - đã có nợ xấu trên CIC.

PGS.TS Đỗ Hoài Linh khuyến nghị: "Người đi vay có thể chủ động giảm lãi suất cho mình bằng uy tín, thông qua hồ sơ tín dụng đẹp với điểm tín nhiệm cao. Điểm tín nhiệm càng cao thì lãi suất càng thấp, và ngược lại. Những khách hàng có điểm tín nhiệm thấp hay hồ sơ tín dụng xấu thì lãi suất vay vốn sẽ cao hơn. Thậm chí, công ty tài chính có thể quyết định không cho vay với những khách hàng có điểm tín nhiệm thấp ở một mức nhất định".

Chính vì vậy, để có thể vay và sử dụng vốn vay hiệu quả, người dân cũng cần có kiến thức tài chính, có kế hoạch chi tiêu để không vay mượn ngẫu hứng. Một khi đã đồng ý ký vào hợp đồng, người đi vay phải có trách nhiệm tuân thủ theo các điều khoản thỏa thuận hợp đồng đã ký kết. Phải cân đối chi tiêu để trả nợ đúng hạn, bởi nếu để nợ quá hạn, lãi suất sẽ bị nhân lên. Có trách nhiệm với khoản vay, chính là cách để người đi vay gia tăng cơ hội vay vốn với lãi suất thấp hơn tại các tổ chức tín dụng chính thống trong những lần vay sau.

Nếu người đi vay chây ỳ trả nợ, trốn nợ, các công ty tài chính sẽ được thực thi các quyền theo quy định của pháp luật, như: quyền đòi nợ, quyền được bán nợ cho đối tác thứ ba, quyền được khởi kiện ra tòa với những khách hàng không trả nợ.

PV

Cho vay có trách nhiệm: Giải oan cho các công ty tài chính  Các công ty tài chính ngày càng chủ động nâng cao trách nhiệm trong hoạt động cho vay tiêu dùng, tuân thủ các quy định theo thông tư 18/2019/TT-NHNN sửa đổi bổ sung thông tư 43/3016/TT-NHNN của Ngân hàng nhà nước. Hiện thực hóa quy định của NHNN Anh Nông Minh T. (Hà Nội) tâm sự, anh và bạn đầu tư chung mở...

Các công ty tài chính ngày càng chủ động nâng cao trách nhiệm trong hoạt động cho vay tiêu dùng, tuân thủ các quy định theo thông tư 18/2019/TT-NHNN sửa đổi bổ sung thông tư 43/3016/TT-NHNN của Ngân hàng nhà nước. Hiện thực hóa quy định của NHNN Anh Nông Minh T. (Hà Nội) tâm sự, anh và bạn đầu tư chung mở...

Xử lý bãi giữ xe máy 'chặt chém' 100.000 đồng sau xem diễu binh09:49

Xử lý bãi giữ xe máy 'chặt chém' 100.000 đồng sau xem diễu binh09:49 Những nguyên nhân chính khiến drone mất kiểm soát, rơi rụng khi bay trình diễn06:02

Những nguyên nhân chính khiến drone mất kiểm soát, rơi rụng khi bay trình diễn06:02 Xem xét kỷ luật sinh viên có thái độ không phù hợp với các cựu chiến binh tại Lễ kỷ niệm 30-410:34

Xem xét kỷ luật sinh viên có thái độ không phù hợp với các cựu chiến binh tại Lễ kỷ niệm 30-410:34 Người phụ nữ đi xe máy vượt đèn đỏ ngay trước mặt CSGT, lập tức bị tuýt còi01:06

Người phụ nữ đi xe máy vượt đèn đỏ ngay trước mặt CSGT, lập tức bị tuýt còi01:06 Điều gì khiến con gái 55 tuổi cõng mẹ 100 tuổi đi xem diễu binh 30.4?09:05

Điều gì khiến con gái 55 tuổi cõng mẹ 100 tuổi đi xem diễu binh 30.4?09:05 Clip lốc xoáy kéo dài 10 phút làm tốc mái, sập 24 căn nhà01:11

Clip lốc xoáy kéo dài 10 phút làm tốc mái, sập 24 căn nhà01:11 Tổng thống Trump đến Rome dự tang lễ Giáo hoàng Francis09:43

Tổng thống Trump đến Rome dự tang lễ Giáo hoàng Francis09:43 Nghe lại bản tin chiến thắng 30/4/197509:15

Nghe lại bản tin chiến thắng 30/4/197509:15 Tìm kiếm 2 em nhỏ ở Đồng Nai nghi đạp xe tới TPHCM xem diễu binh00:19

Tìm kiếm 2 em nhỏ ở Đồng Nai nghi đạp xe tới TPHCM xem diễu binh00:19 Iran công bố nguyên nhân vụ cháy nổ thảm khốc ở cảng01:49

Iran công bố nguyên nhân vụ cháy nổ thảm khốc ở cảng01:49 Không có quà, ông Trump vẫn muốn mừng sinh nhật phu nhân thật lãng mạn08:04

Không có quà, ông Trump vẫn muốn mừng sinh nhật phu nhân thật lãng mạn08:04Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Gội đầu khuya, cô gái hoảng loạn nhìn miệng và mắt bị kéo lệch vào buổi sáng

Sức khỏe

07:01:02 04/05/2025

Xung quanh việc Mỹ đưa ra quyết định then chốt tăng cường sức mạnh không quân Ukraine - Kỳ cuối

Thế giới

07:00:34 04/05/2025

Firmino, Mahrez thay Ronaldo làm nên lịch sử

Sao thể thao

06:59:34 04/05/2025

MC Mai Ngọc cảnh báo

Sao việt

06:29:56 04/05/2025

"Em gái BLACKPINK" trở thành nạn nhân mới của G-Dragon?

Sao châu á

06:25:27 04/05/2025

Chi tiết cách làm 8 món lẩu ngon miệng, giúp gia đình quây quần dịp nghỉ lễ

Ẩm thực

06:15:16 04/05/2025

6 nữ thần phim Hàn khiến khán giả "nghẹt thở" bằng 1 vũ khí thầm lặng: Son Ye Jin từng khiến cả châu Á ám ảnh

Hậu trường phim

06:07:55 04/05/2025

Top 10 phim giật gân Hàn Quốc xuất sắc nhất thập kỷ: Xem xong mất ngủ cả tuần!

Phim châu á

06:05:55 04/05/2025

Bài học quá đời từ Lật Mặt 8: Đời cha ăn mặn, đời con không nhất thiết khát nước!

Phim việt

23:35:04 03/05/2025

Daesung khẳng định fan Việt "out trình" trong đêm concert tại Việt Nam, loạt hit BIGBANG vang lên bùng nổ nhưng vẫn còn điều gây tiếc nuối!

Nhạc quốc tế

23:26:38 03/05/2025

Ông lớn, đại gia địa ốc ồ ạt tung chiết khấu lớn giữa mùa dịch Covid-19, người mua nhà hưởng lợi

Ông lớn, đại gia địa ốc ồ ạt tung chiết khấu lớn giữa mùa dịch Covid-19, người mua nhà hưởng lợi Gói vay trả lương lãi suất 0%: Doanh nghiệp lo khó tiếp cận

Gói vay trả lương lãi suất 0%: Doanh nghiệp lo khó tiếp cận

Thống đốc thúc ngân hàng thương mại khẩn trương vào cuộc chống tín dụng đen

Thống đốc thúc ngân hàng thương mại khẩn trương vào cuộc chống tín dụng đen Siết cho vay tiêu dùng: FE Credit sẽ ảnh hưởng nhiều nhất

Siết cho vay tiêu dùng: FE Credit sẽ ảnh hưởng nhiều nhất Khốn cùng với vay trực tuyến (*): Siết chặt để tránh biến tướng

Khốn cùng với vay trực tuyến (*): Siết chặt để tránh biến tướng Sẽ diễn ra khủng hoảng tài chính toàn cầu tồi tệ nhất trong 90 năm

Sẽ diễn ra khủng hoảng tài chính toàn cầu tồi tệ nhất trong 90 năm ADB tăng gấp 3 gói hỗ trợ ứng phó với COVID-19 lên 20 tỷ USD

ADB tăng gấp 3 gói hỗ trợ ứng phó với COVID-19 lên 20 tỷ USD Ngân hàng bầu Hiển bán vốn công ty vay tiêu dùng cho nước ngoài

Ngân hàng bầu Hiển bán vốn công ty vay tiêu dùng cho nước ngoài Tăng trưởng lợi nhuận ngành ngân hàng biến động lớn do COVID-19

Tăng trưởng lợi nhuận ngành ngân hàng biến động lớn do COVID-19 Giữa lúc dịch bênh, gửi tiết kiệm online tại ngân hàng nào để hưởng lãi suất cao nhất?

Giữa lúc dịch bênh, gửi tiết kiệm online tại ngân hàng nào để hưởng lãi suất cao nhất? Cá nhân vay tiêu dùng cũng được giảm lãi suất

Cá nhân vay tiêu dùng cũng được giảm lãi suất Bày nhau cách xù nợ, cẩn thận vết đen trên 'lý lịch' tài chính

Bày nhau cách xù nợ, cẩn thận vết đen trên 'lý lịch' tài chính Công ty tài chính TNHH MB Shinsei được cấp đổi giấy phép thành lập và hoạt động

Công ty tài chính TNHH MB Shinsei được cấp đổi giấy phép thành lập và hoạt động Lãi suất huy động đồng loạt giảm

Lãi suất huy động đồng loạt giảm Cha xử kẻ hại con: Rõ nguyên nhân TNGT, huỷ quyết định cũ, vợ kể việc làm ám ảnh

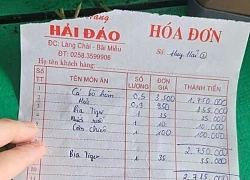

Cha xử kẻ hại con: Rõ nguyên nhân TNGT, huỷ quyết định cũ, vợ kể việc làm ám ảnh Mạng xã hội lại dậy sóng với hoá đơn thể hiện "cá bò hòm 3,5 triệu đồng/kg" ở Nha Trang

Mạng xã hội lại dậy sóng với hoá đơn thể hiện "cá bò hòm 3,5 triệu đồng/kg" ở Nha Trang Nam chính Thám Tử Kiên: Được gọi là Huỳnh Tông Trạch Việt Nam, nhìn lại ảnh cũ 20 năm trước suýt không nhận ra

Nam chính Thám Tử Kiên: Được gọi là Huỳnh Tông Trạch Việt Nam, nhìn lại ảnh cũ 20 năm trước suýt không nhận ra Cuộc đời nữ NSND nổi tiếng cả nước: 50 tuổi vẫn trẻ đẹp, chưa lấy chồng dù nhiều người theo đuổi

Cuộc đời nữ NSND nổi tiếng cả nước: 50 tuổi vẫn trẻ đẹp, chưa lấy chồng dù nhiều người theo đuổi Nam diễn viên điển trai cao 1,8m thành MC đắt show dịp 30/4 là ai?

Nam diễn viên điển trai cao 1,8m thành MC đắt show dịp 30/4 là ai? Nhìn hình ảnh này mới hiểu vì sao Subeo tâm sự với Kim Lý nhiều hơn cả Hồ Ngọc Hà

Nhìn hình ảnh này mới hiểu vì sao Subeo tâm sự với Kim Lý nhiều hơn cả Hồ Ngọc Hà Nam ca sĩ đi hát thuê 40 năm, không con cái, giờ 60 tuổi mới dám liều làm một việc

Nam ca sĩ đi hát thuê 40 năm, không con cái, giờ 60 tuổi mới dám liều làm một việc Ca khúc gần 2 tuổi đời mới gây bão: Hàng triệu người Việt Nam đã nghe và thấy phải sống trách nhiệm hơn

Ca khúc gần 2 tuổi đời mới gây bão: Hàng triệu người Việt Nam đã nghe và thấy phải sống trách nhiệm hơn

Vụ bắn tài xế ở Vĩnh Long: clip hiện trường TX có dấu hiệu vi phạm, xử lý cán bộ

Vụ bắn tài xế ở Vĩnh Long: clip hiện trường TX có dấu hiệu vi phạm, xử lý cán bộ Bản hit 3 tỷ lượt xem, nhạc sĩ Nguyễn Văn Chung kiếm được bao nhiêu tiền?

Bản hit 3 tỷ lượt xem, nhạc sĩ Nguyễn Văn Chung kiếm được bao nhiêu tiền?

QN Thanh Hiếu Đặc nhiệm 2K5 'dọn sạch' quá khứ sau clip tặng hoa 17M view là ai?

QN Thanh Hiếu Đặc nhiệm 2K5 'dọn sạch' quá khứ sau clip tặng hoa 17M view là ai?

VKSND Tối cao: Tài xế xe tải có lỗi trong cái chết của bé gái ở Vĩnh Long

VKSND Tối cao: Tài xế xe tải có lỗi trong cái chết của bé gái ở Vĩnh Long Diễn biến toàn bộ vụ tai nạn làm bé gái tử vong đến việc người cha nổ súng bắn tài xế

Diễn biến toàn bộ vụ tai nạn làm bé gái tử vong đến việc người cha nổ súng bắn tài xế 7 tháng đi khiếu nại của người cha vụ nữ sinh tử vong bị VKSND tỉnh bác đơn

7 tháng đi khiếu nại của người cha vụ nữ sinh tử vong bị VKSND tỉnh bác đơn