Ủy ban quản lý vốn Nhà nước sẽ nhận hơn 2.552 tỷ đồng cổ tức từ Petrolimex vào ngày 23/7

Tập đoàn Xăng dầu Việt Nam ( Petrolimex – HoSE: PLX) sẽ chi 3.044 tỷ đồng trả cổ tức bằng tiền mặt với tỷ lệ 26% vào ngày 23/7 tới. Trong đó, riêng Ủy ban quản lý vốn Nhà nước sẽ nhận hơn 2.552 tỷ đồng trong đợt thanh toán này.

Petrolimex sẽ chi 3.044 tỷ đồng trả cổ tức bằng tiền mặt với tỷ lệ 26% vào ngày 23/7 tới.

Theo đó, mỗi cổ đông sở hữu 1 cổ phiếu PLX sẽ nhận được 26.000 đồng. Hiện, Uỷ ban Quản lý vốn Nhà nước là đại diện sở hữu 75,87% cổ phần tại Petrolimex, tương đương hơn 981 triệu cổ phiếu. Như vậy, số tiền cổ tức mà ’siêu’ Uỷ ban thu về trong đợt này là hơn 2.550 tỷ đồng.

Ngoài ’siêu’ Uỷ ban, cổ đông lớn khác tại Petrolimex là JX Việt Nam sẽ thu về hơn 269 tỷ đồng, các cổ đông còn lại sẽ nhận khoảng 223 tỷ đồng.

Năm 2019, Petrolimex đặt kế hoạch doanh thu và lợi nhuận trước thuế lần lượt là 195.000 tỷ đồng và 5.250 tỷ đồng, tăng 2% và 3% so với năm trước.

Theo báo cáo tài chính hợp nhất quý I/2019 được công bố, Petrolimex ghi nhận doanh thu thuần đạt 41.960 tỷ đồng, giảm 7,6% so với cùng kỳ năm ngoái. Tuy nhiên, do giá vốn giảm mạnh hơn (9,6%) nên lợi nhuận gộp của Petrolimex tăng tới 18%, đạt 3.778 tỷ đồng.

Trong kỳ, Petrolimex cũng ghi nhận 166 tỷ đồng doanh thu tài chính, tương đương cùng kỳ năm ngoái. Các công ty liên doanh, liên kết đem về 166 tỷ đồng, giảm 9,5%.

Về chi phí, hết quý I, Petrolimex ghi nhận 206 tỷ đồng chi phí tài chính, giảm 23%; trong đó chi phí lãi vay ở mức 184 tỷ đồng, giảm 11%. Bên cạnh đó, chi phí bán hàng ở mức 2.253 tỷ đồng, tăng 15%; chi phí quản lý doanh nghiệp ở mức 134 tỷ đồng, giảm 10%.

Video đang HOT

Kết thúc quý I/2019, lợi nhuận trước thuế của Petrolimex đạt 1.568 tỷ đồng, tăng 30% so với cùng kỳ năm ngoái.

Tính đến hết ngày 31/3/2019, tổng tài sản của Petrolimex đạt 59.465 tỷ đồng, tăng 5,9% so với hồi đầu năm. Trong đó, tiền gửi ngân hàng lên đến trên 12.000 tỷ đồng, gồm 4.635 tỷ đồng tiền gửi không kỳ hạn và 7.460 tỷ đồng tiền gửi có kỳ hạn dưới 1 năm.

Về nguồn vốn, vốn chủ sở hữu của Petrolimex đến hết ngày 31/3/2019 ở mức 25.000 tỷ đồng. Nợ phải trả ở mức 34.465 tỷ đồng.

Cẩm Thư

Theo vietnamfinance.vn

Hụt hẫng với "game thoái vốn" tại CTCP Khu công nghiệp Nam Tân Uyên (NTC)

Cổ phiếu NTC và PHR đã tăng chóng mặt trong vòng 1 năm nhờ hiệu ứng thông tin thoái vốn. Tuy nhiên, với những động thái mới từ Tập đoàn Cao su, đơn vị sở hữu chéo cả hai đơn vị này, không ít nhà đầu tư đang hụt hẫng.

Ảnh Internet

Tập đoàn Cao su Việt Nam (GVR) đang sở hữu chéo tại 19 doanh nghiệp, trong đó có 7 công ty trong nước và 12 công ty nước ngoài.

Tại Đại hội đồng cổ đông thường niên diễn ra mới đây, nội dung xử lý sở hữu chéo tại các công ty thành viên của GVR được cổ đông rất quan tâm và chất vấn, trong đó đáng chú ý nhất là việc GVR đang nắm 66% vốn tại CTCP Cao su Phước Hòa (PHR); nắm 22,4% vốn tại CTCP Khu công nghiệp Nam Tân Uyên (NTC).

Đồng thời, PHR cũng đang nắm 32,9% NTC. Chưa hết, GVR và NTC lại cùng sở hữu lần lượt 13,53% và 9,02% vốn tại SIP - cổ phiếu mới đăng ký giao dịch trên UPCoM.

Ông Phạm Văn Thành, Thành viên Hội đồng quản trị GVR cho biết, thực tế Tập đoàn đang vướng vi phạm khi công ty mẹ cùng góp vốn tại các công ty con. Việc này diễn ra từ trước khi Luật Doanh nghiệp 2014 có hiệu lực. Để xử lý dứt điểm, cách đơn giản nhất là thực hiện việc bán cổ phần của Công ty mẹ hoặc của công ty con.

Chưa rõ là GVR hay PHR sẽ thoái vốn tại NTC thông qua việc bán trên sàn

Dù vậy, theo ông Thành, thực tế có những khó khăn nhất định. Với các công ty đang trong giai đoạn đầu tư cơ bản thì rất khó bán hoặc bán được sẽ không hiệu quả. Do đó, hướng xử lý là chuyển công ty con thành công ty TNHH một thành viên, đợi hoạt động ổn định sẽ bán cổ phần ra công chúng.

Với các công ty tại nước ngoài, việc chuyển sở hữu sẽ gặp vấn đề về thuế chuyển nhượng. Chưa kể, giá cao su đang thấp nên mức giá bán khó đạt hiệu quả. Sau khi Uỷ ban Quản lý vốn nhà nước tại doanh nghiệp phê duyệt, GVR sẽ thực hiện việc thoái vốn. Với riêng trường hợp sở hữu chéo NTC, GVR hoặc PHR sẽ bán ra để xoá sở hữu chéo.

Theo phương án phê duyệt ban đầu do Tập đoàn đề nghị là PHR sẽ bán vốn tại NTC theo hình thức trở thành cổ đông chiến lược, nâng sở hữu của GVR tại NTC lên 51%. Đây là nội dung được giới đầu tư chờ đợi sẽ được thực thi từ khoảng hơn 1 năm nay.

Báo cáo phân tích của các công ty chứng khoán đều đưa ra nhận định, việc thoái vốn tại NTC (và chuyển nhượng đất) sẽ đóng góp lợi nhuận lớn và trở thành động lực tăng trưởng chính cho PHR, trong khi mảng cốt lõi là cao su dự báo đi ngang do giá cao su thiên nhiên vẫn chưa phát ra tín hiệu tích cực. Giá vốn đầu tư của PHR đầu tư vào NTC thấp hơn rất nhiều so với thị giá trên sàn.

Với kỳ vọng thoái vốn giá cao và việc NTC hưởng lợi lớn từ xu hướng dòng vốn FDI đang đổ vào Việt Nam ngày càng nhiều hơn, giá cổ phiếu NTC đã có nhiều đợt tăng chóng mặt, đạt đỉnh 150.100 đồng/cổ phiếu vào phiên 10/6/2019.

Đầu tuần này, thị giá NTC đã lùi về 134.200 đồng/cổ phiếu (phiên 17/6), nhưng vẫn đạt mức tăng tới 141% trong vòng 1 năm qua. Tương tự, cổ phiếu PHR cũng được nhiều nhà đầu tư ưa thích, ghi nhận mức tăng hơn 130% trong 1 năm, nhưng cũng giảm nhẹ trong vòng 1 tuần trở lại đây (đạt 55.800 đồng/cổ phiếu trong phiên 17/6).

Cũng chính vì diến biến trên, lãnh đạo GVR cho rằng, giá cổ phiếu NTC hiện ở mức quá cao để mua vào. Nếu PHR bán với giá thấp thì sẽ ảnh hưởng đến quyền lợi cổ đông. Cho nên, Tập đoàn quyết định sẽ không thực hiện việc phát hành cho cổ đông chiến lược để nâng sở hữu tại NTC nữa, mà sẽ bán cổ phiếu NTC ra thị trường theo đúng quy định.

"Còn thực hiện theo phương án nào, Tập đoàn sẽ trình Uỷ ban Quản lý vốn nhà nước tại doanh nghiệp. Uỷ ban quyết định lựa chọn phương án nào, Tập đoàn sẽ thực hiện phương án đó", ông Thành cho biết.

Như vậy, đến thời điểm hiện nay, vẫn chưa chốt chính xác là GVR hay PHR sẽ thoái vốn tại NTC thông qua việc bán qua sàn. Thông tin này khiến không ít nhà đầu tư hụt hẫng. Đầu tư vào NTC để "ăn sóng thoái vốn" đã giảm nhiệt phần nào.

Trao đổi với Đầu tư Chứng khoán, một số chuyên viên phân tích cho rằng, xét về cơ bản, cả hai cổ phiếu PHR và NTC đều có những cơ sở khá tốt để tiếp tục tăng trưởng. PHR sẽ chuyển hướng mạnh hơn sang kinh doanh bất động sản khu công nghiệp - lĩnh vực đang có triển vọng rất tích cực.

Còn NTC, vốn có vị thế sẵn trong lĩnh vực này. Nhưng trong ngắn hạn, chắc chắn thông tin trên sẽ tác động tâm lý phần nào tới các nhà đầu tư ưa thích theo "game". Nhất là mới đây, NTC đưa ra bản kế hoạch năm 2019 với lợi nhuận sụt giảm đến hơn 70%, ở mức 130 tỷ đồng.

Nguyên nhân chính được cho là Khu công nghiệp Nam Tân Uyên (NTC-1) và Nam Tân Uyên mở rộng giai đoạn 1 (NTC-2) đã lấp đầy; còn Khu công nghiệp Nam Tân Uyên mở rộng giai đoạn 2 (NTC-3) mới hoàn thiện hồ sơ pháp lý, chỉ có thể cho thuê từ giữa năm 2019.

Ngược lại, điểm sáng hơn cho PHR khi Công ty đang chờ quyết định thỏa thuận dự án đầu tư NTC-3 và quyết định thỏa thuận giá trị bồi thường cây cao su từ Tập đoàn Công nghiệp Cao su Việt Nam.

Hiểu Lam

Theo tinnhanhchungkhoan.vn

Đấu giá SRC: Cái kết như... kịch bản  Kết quả phiên đấu giá 4,2 triệu cổ phần SRC do Tập đoàn Hóa chất Việt Nam (Vinachem) nắm giữ chiều 4/6 không ngoài dự đoán của giới phân tích chứng khoán: Nhà nước chỉ bán được lô cổ phần bằng đúng giá khởi điểm; nhóm nhà đầu tư có liên quan đến Tập đoàn Hoành Sơn, đơn vị đang liên doanh với...

Kết quả phiên đấu giá 4,2 triệu cổ phần SRC do Tập đoàn Hóa chất Việt Nam (Vinachem) nắm giữ chiều 4/6 không ngoài dự đoán của giới phân tích chứng khoán: Nhà nước chỉ bán được lô cổ phần bằng đúng giá khởi điểm; nhóm nhà đầu tư có liên quan đến Tập đoàn Hoành Sơn, đơn vị đang liên doanh với...

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05 TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11

TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11 Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17

Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17 Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48

Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48 Israel vận động Mỹ giữ căn cứ Nga ở Syria?08:52

Israel vận động Mỹ giữ căn cứ Nga ở Syria?08:52 Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09

Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09 Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44

Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44 Ông Trump muốn đàm phán lại biên giới Mỹ - Canada07:42

Ông Trump muốn đàm phán lại biên giới Mỹ - Canada07:42 Trung Quốc gửi thông điệp cứng rắn đến Đài Loan08:38

Trung Quốc gửi thông điệp cứng rắn đến Đài Loan08:38 Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13

Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13 Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32

Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Top 5 con giáp được hưởng tài lộc dồi dào trong tuần mới

Trắc nghiệm

23:24:12 10/03/2025

Mỹ nhân Hàn gây sốt MXH vì hóa Bạch Tuyết đẹp hơn bản gốc, từ làn da cho đến mái tóc đều như "xé truyện bước ra"

Hậu trường phim

23:23:53 10/03/2025

Quỷ Nhập Tràng: Hù dọa chất lượng nhưng kịch bản thì không!

Phim việt

23:17:32 10/03/2025

Đám cưới đang viral khắp MXH: Chú rể đẹp trai vô địch thiên hạ, cô dâu xinh yêu "hết nước chấm"

Phim châu á

23:09:00 10/03/2025

Netizen "đào" lại những hình ảnh năm 2015, khi Kim Soo Hyun 28 tuổi và Kim Sae Ron 15 tuổi

Sao châu á

22:51:45 10/03/2025

Cô giáo tiếng Anh không muốn làm dâu, đồng ý hẹn hò ông bố một con

Tv show

22:47:49 10/03/2025

Tom Cruise lo lắng khi 'đọ nhan sắc' cùng Brad Pitt

Sao âu mỹ

22:42:20 10/03/2025

Cưỡng đoạt gần 600 triệu đồng của nhân viên, nhóm chủ cửa hàng sữa lãnh án

Pháp luật

22:35:33 10/03/2025

Tiệm cơm tấm Sài Gòn bán 6 tháng nghỉ 6 tháng vẫn đông khách, nổi tiếng với món chả cua công thức 60 năm độc quyền

Ẩm thực

22:27:23 10/03/2025

Người chăn cừu tử vong, nghi bị điện giật

Tin nổi bật

22:25:35 10/03/2025

Giá cổ phiếu lại làm khó Vietcombank?

Giá cổ phiếu lại làm khó Vietcombank? Nhận định thị trường phiên 24/6: Tận dụng những nhịp điều chỉnh để gia tăng tỷ trọng

Nhận định thị trường phiên 24/6: Tận dụng những nhịp điều chỉnh để gia tăng tỷ trọng

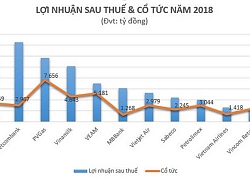

Doanh nghiệp nào "hào phóng" chi hàng nghìn tỷ đồng trả cổ tức năm 2018?

Doanh nghiệp nào "hào phóng" chi hàng nghìn tỷ đồng trả cổ tức năm 2018? Thu 500 tỷ mỗi ngày, vì sao ông lớn Petrolimex vẫn 'ế' cổ phiếu?

Thu 500 tỷ mỗi ngày, vì sao ông lớn Petrolimex vẫn 'ế' cổ phiếu? Giá cổ phiếu tăng, Petrolimex xả quỹ 'khủng'

Giá cổ phiếu tăng, Petrolimex xả quỹ 'khủng' Petrolimex muốn bán 12 triệu cổ phiếu quỹ

Petrolimex muốn bán 12 triệu cổ phiếu quỹ Mỗi ngày Petrolimex thu về hơn 11 tỷ đồng lãi, nợ phải trả đến hết quý III hơn 40.000 tỷ

Mỗi ngày Petrolimex thu về hơn 11 tỷ đồng lãi, nợ phải trả đến hết quý III hơn 40.000 tỷ Vietinbank đã được giữ lại lợi nhuận?

Vietinbank đã được giữ lại lợi nhuận? Bị chỉ trích "khóc không có giọt nước mắt" trong đám tang Quý Bình, một nữ nghệ sĩ lên tiếng

Bị chỉ trích "khóc không có giọt nước mắt" trong đám tang Quý Bình, một nữ nghệ sĩ lên tiếng Hạt Dẻ khiến tất cả bất ngờ!

Hạt Dẻ khiến tất cả bất ngờ! Nghẹn ngào khoảnh khắc Lê Phương đưa 1 người đặc biệt đến tiễn biệt nghệ sĩ Quý Bình

Nghẹn ngào khoảnh khắc Lê Phương đưa 1 người đặc biệt đến tiễn biệt nghệ sĩ Quý Bình Xuất hiện với khuôn mặt căng phồng tại Paris, Lâm Tâm Như 49 tuổi lại bị mỉa mai: Thư Kỳ "nuốt trọn" hào quang

Xuất hiện với khuôn mặt căng phồng tại Paris, Lâm Tâm Như 49 tuổi lại bị mỉa mai: Thư Kỳ "nuốt trọn" hào quang 'Mỹ nhân phim hành động' Phi Ngọc Ánh mắc ung thư

'Mỹ nhân phim hành động' Phi Ngọc Ánh mắc ung thư Nóng: Kim Soo Hyun trực tiếp lên tiếng về tin hẹn hò Kim Sae Ron 15 tuổi, quấy rối cố diễn viên

Nóng: Kim Soo Hyun trực tiếp lên tiếng về tin hẹn hò Kim Sae Ron 15 tuổi, quấy rối cố diễn viên Hũ đựng tro cốt của Kim Sae Ron bị xâm phạm, gia đình còn phá nát tài sản cô để lại?

Hũ đựng tro cốt của Kim Sae Ron bị xâm phạm, gia đình còn phá nát tài sản cô để lại? Xét xử vụ cháy chung cư mini làm chết 56 người: Chủ tòa nhà khai gì?

Xét xử vụ cháy chung cư mini làm chết 56 người: Chủ tòa nhà khai gì?

Lê Phương đăng ảnh nắm chặt tay Quý Bình, nghẹn ngào nói 6 chữ vĩnh biệt cố nghệ sĩ

Lê Phương đăng ảnh nắm chặt tay Quý Bình, nghẹn ngào nói 6 chữ vĩnh biệt cố nghệ sĩ "Vợ Quý Bình đẫm nước mắt, chỉ xuống đứa bé đứng dưới chân nói: Nè chị, con trai ảnh nè, ôm nó đi chị"

"Vợ Quý Bình đẫm nước mắt, chỉ xuống đứa bé đứng dưới chân nói: Nè chị, con trai ảnh nè, ôm nó đi chị"

Nghệ sĩ Xuân Hinh nhắn 1 câu cho Sơn Tùng M-TP mà cả cõi mạng nổi bão!

Nghệ sĩ Xuân Hinh nhắn 1 câu cho Sơn Tùng M-TP mà cả cõi mạng nổi bão! Lê Phương chia sẻ ẩn ý sau tang lễ Quý Bình, netizen nghi ngờ liên quan đến vợ của cố nghệ sĩ

Lê Phương chia sẻ ẩn ý sau tang lễ Quý Bình, netizen nghi ngờ liên quan đến vợ của cố nghệ sĩ Lễ an táng diễn viên Quý Bình: Vợ tựa đầu ôm chặt di ảnh, Vân Trang và các nghệ sĩ bật khóc, nhiều người dân đội nắng tiễn đưa

Lễ an táng diễn viên Quý Bình: Vợ tựa đầu ôm chặt di ảnh, Vân Trang và các nghệ sĩ bật khóc, nhiều người dân đội nắng tiễn đưa

Học sinh tiểu học tả mẹ "uốn éo trên giường" khiến cư dân mạng ngượng chín mặt: Đọc đến đoạn kết thì ai cũng ngã ngửa

Học sinh tiểu học tả mẹ "uốn éo trên giường" khiến cư dân mạng ngượng chín mặt: Đọc đến đoạn kết thì ai cũng ngã ngửa Tang lễ diễn viên Quý Bình: Lặng lẽ không kèn trống, nghệ sĩ khóc nấc trước di ảnh

Tang lễ diễn viên Quý Bình: Lặng lẽ không kèn trống, nghệ sĩ khóc nấc trước di ảnh