Ủy ban Quản lý vốn muốn “ông lớn” cảng hàng không ACV lãi ít nhất 10.811 tỷ đồng trong năm 2020

Hầu hết các chỉ tiêu kinh doanh trong năm 2020 của Tổng công ty Cảng hàng không Việt Nam – CTCP (ACV) đều được cổ đông chi phối giao cao hơn nhiều so với những năm trước đây.

ACV hiện đang quản lý, khai thác 21 sân bay trên cả nước với doanh thu tăng ổn định từ khoảng 13.172 tỷ đồng vào năm 2015 lên con số 16.089 tỷ đồngtrong năm 2018.

Ủy ban Quản lý vốn Nhà nước tại doanh nghiệp vừa thông qua đề xuất của người đại diện tại ACV về kế hoạch sản xuất, kinh doanh và đầu tư phát triển năm 2020 của ACV, bao gồm một số chỉ tiêu chủ yếu của Công ty mẹ – ACV.

Theo đó, năm 2020, tổng hành khách qua các cảng hàng không do ACV quản lý phải đạt 111 triệu khách; 1,6 triệu tấn hàng hóa với 715.000 lượt hạ cất cánh; doanh thu đạt 21.569 tỷ đồng, lợi nhuận trước thuế đạt 10.811 tỷ đồng, lợi nhuận sau thuế đạt 8.649 tỷ đồng, nộp ngân sách Nhà nước 3.159 tỷ đồng. Hai chỉ tiêu tài chính quan trọng khác được cổ đông chi phối chốt cho ACV là tỷ suất lợi nhuận trên tài sản (ROA) đạt 14,12% và tỷ suất lợi nhuận trên vốn (ROE) đạt 22,62%.

“Ông lớn” cảng hàng không cũng banđược yêu cầu tổng vốn đầu tư tối đa trong năm 2020 không được vượt quá 4.800 tỷ đồng.

Ủy ban Quản lý vốn Nhà nước tại doanh nghiệp yêu cầu người đại diện phần vốn tại ACV rà soát lại toàn bộ danh mục đầu tư thuộc kế hoạch đầu tư năm 2020 và các dự án chuyển tiếp từ các năm trước chuyển sang. Chỉ đề xuất cấp có thẩm quyền quyết định đầu tư các dự án thực sự cần thiết, phù hợp với khả năng triển khai, thưc hiện và giải ngân trong năm 2020.

ACV chính thức chuyển sang hoạt động theo mô hình công ty cổ phần từ năm 2015 với số vốn điều lệ là 21.777 tỉ đồng, trong đó, Ủy ban Quản lý vốn Nhà nước tại doanh nghiệp nắm 95,4% vốn điều lệ. Năm 2018, ACV ghi nhận tổng doanh thu là 17.770 tỷ, tăng 19% so với cùng kỳ và lợi nhuận sau thuế là 6.028 tỷ, tăng 44%. Năm 2019, doanh nghiệp đặt kế hoạch doanh thu 19.127 tỷ đồng và lợi nhuận trước thuế 8.190 tỷ đồng, lần lượt tăng 7% và 9% so với 2018.

Tính lũy kế 9 tháng đầu năm 2019, ACV ghi nhận lợi nhuận trước thuế 7.298 tỷ đồng, tăng 19% và hoàn thành 89% chỉ tiêu cả năm. Trên thị trường, hiện cổ phiếu ACV giao dịch tại vùng giá 80.000 đồng/cổ phiếu.

ACV hiện đang quản lý, khai thác 21 sân bay trên cả nước. Theo báo cáo tài chính của doanh nghiệp trong giai đoạn 2015 – 2018, doanh thu của ACV tăng ổn định từ khoảng 13.172 tỷ đồng vào năm 2015 lên con số 16.089 tỷ đồngtrong năm 2018.

Lợi nhuận sau thuế của doanh nghiệp này cũng tăng từ 1.753 tỷ đồng vào năm 2015 lên 6.147 tỷ đồng vào năm 2018, tức tăng hơn ba lần lợi nhuận chỉ trong 3 năm.

Video đang HOT

Theo Tinnhanhchungkhoan.vn

Loạt khó khăn chực chờ Vietinbank trong năm 2020

Các quy định mới của NHNN sẽ hạn chế khả năng mở rộng biên lãi ròng của các ngân hàng quốc doanh trong khi tác động tới các ngân hàng tư nhân sẽ là đa chiều.

Kết phiên giao dịch cuối năm 2019, cổ phiếu CTG của Vietinbank đóng cửa tại mức 20.900 đồng/cp, ghi nhận mức tăng 11% trong vòng 1 năm qua.

Đây không phải là cổ phiếu có mức giá quá cao nhưng lại không được Chứng khoán Rồng Việt (VDSC) đánh giá cao để đầu tư trong năm 2020.

CTG bị ảnh hưởng nhiều nhất từ các quy định mới của NHNN?

VDSC tin rằng ACB, BID, MBB, VCB, VPB, HDB, TPB, TCB và VIB sẽ có thể duy trì tăng trưởng cho vay năm 2020 tương đương với năm 2019, thậm chí cao hơn với trường hợp của BID.

Trong khi đó, CTG nhiều khả năng sẽ gặp khó khăn trong việc tăng vốn vào năm tới, do đó tăng trưởng tín dụng dự kiến sẽ còn thấp hơn so với năm 2019.

Từ cuối năm 2019 và đầu năm 2020, nhiều quy định mới về lãi suất, an toàn vốn, huy động, tài chính tiêu dùng đi vào hiệu lực. Do đó, theo phân tích của VDSC, các quy định này sẽ có tác động nhiều chiều đến hoạt động kinh doanh của ngân hàng.

Thứ nhất, quy định về việc giảm lãi suất tiền gửi đối với một số kỳ hạn ngắn và lãi suất cho vay đối với các lĩnh vực ưu tiên (từ tháng 11/2019) có thể có tác động trước mắt rất khác nhau phụ thuộc vào chính sách cụ thể của từng ngân hàng. Dù vậy về lâu dài, do mục tiêu giảm mặt bằng lãi suất của Chính phủ, VDSC cho rằng khả năng mở rộng lợi tức tài sản của các ngân hàng sẽ trở nên hạn chế hơn.

Thứ hai, các yêu cầu về an toàn vốn mới (theo Thông tư 41/2016-TT-NHNN) và việc giảm tỷ lệ vốn ngắn hạn cho vay trung dài hạn (Thông tư 22/2019) đặt ra yêu cầu chặt chẽ hơn về vốn và huy động. Do đó dự kiến sẽ hạn chế khả năng mở rộng NIM của các ngân hàng.

Tác động của các quy định này sẽ mạnh hơn đối với các ngân hàng có bộ đệm vốn mỏng (như CTG) hay tỷ lệ vốn ngắn hạn cho vay trung dài hạn cao (như VIB và TCB).

Thứ ba, việc áp dụng tỷ lệ LDR tối đa mới đồng bộ ở mức 85% cho tất cả các ngân hàng (Thông tư 22) sẽ cho phép các ngân hàng tư nhân có thêm cơ hội đẩy mạnh tỷ lệ này (so với mức ngưỡng tối đa 80% trước đây) để cải thiện NIM.

Trái lại, việc giảm tỷ lệ LDR tối đa đối với các ngân hàng quốc doanh từ 90% xuống 85% dự kiến sẽ khiến các ngân hàng này phải kiềm chế tín dụng hoặc đẩy mạnh huy động, theo đó làm ảnh hưởng đến tăng trưởng tín dụng và biên lãi ròng.

Thứ tư, quy định về việc chuyển số dư tiền gửi không kỳ hạn của Kho bạc Nhà nước tại các ngân hàng thương mại về NHNN vào cuối mỗi ngày (Thông tư 58/2019) nhiều khả năng sẽ ảnh hưởng đến chi phí huy động của các ngân hàng quốc doanh, nơi có tỷ lệ tiền gửi không kỳ hạn của Kho bạc Nhà nước cao.

Thứ năm, quy định quản lý chặt chẽ hơn hoạt động cho vay của các công ty tài chính tiêu dùng (Thông tư 18/2019). Theo đó giảm dần tỷ lệ giải ngân trực tiếp cho khách hàng (có số dư nợ giải ngân trực tiếp tại công ty tài chính tiêu dùng đó trên 20 triệu đồng) về 30% kể từ năm 2024.

VDSC cho rằng tác động của Thông tư 18 sẽ chưa đáng kể trong ngắn hạn, dù trong dài hạn nhiều khả năng sẽ có ảnh hưởng đến tăng trưởng tín dụng và biên lãi ròng của các công ty tập trung cho vay tiền mặt như FE Credit và MCredit.

Tựu chung lại, VDSC cho rằng các quy định mới của NHNN sẽ hạn chế khả năng mở rộng biên lãi ròng của các ngân hàng quốc doanh (CTG nhiều khả năng bị ảnh hưởng nhiều nhất) trong khi tác động tới các ngân hàng tư nhân sẽ là đa chiều do đó sẽ có mức độ ảnh hưởng nhẹ hơn (ACB và HDB nhiều khả năng là những ngân hàng ít bị ảnh hưởng nhất).

Năm 2020, dự kiến CTG tiếp tục phải chịu gánh nặng dự phòng

Tính đến tháng 8/2019, tỷ lệ nợ xấu nội bảng của toàn ngành ở mức 1,98% (cao hơn một chút so với mức 1,90% vào cuối năm 2018 và quý 2/2019). Tuy nhiên, tổng tỷ lệ nợ xấu, VAMC và nợ tiềm ẩn so với tổng tín dụng đã giảm dần xuống còn 4,84% từ 5,85% trong năm 2018. Đây là tín hiệu tích cực về nỗ lực xử lý nợ xấu trong hệ thống.

Đặc biệt, VPB và TPB đã có thể tất toán hết nợ VAMC còn lại trong năm 2019, do đó, tỷ lệ chi phí dự phòng so với thu nhập hoạt động dự kiến sẽ giảm vào năm 2020.

Trong khi đó, với một phần nhỏ nợ VAMC còn lại, BID và HDB sẽ vẫn phải trích lập một khoản dự phòng cho VAMC trong năm 2020, dù có thể thấp hơn nhiều so với năm 2019. Ngoài ra, nếu việc sáp nhập giữa HDB và PGBank diễn ra, HDB sẽ gánh các khoản nợ VAMC của PGBank (tại tháng 9/2019 đang có số dư 908 tỷ đồng).

Về phía CTG, với số dư VAMC ròng lớn ở mức trên 8 nghìn tỷ vào quý 3/2019 (0,9% dư nợ), gánh nặng dự phòng dự kiến sẽ tiếp tục đáng kể vào năm 2020 dù ngân hàng đã nỗ lực xử lý được 25% dư nợ VAMC trong 9 tháng qua.

Cổ phiếu CTG "ngoài vùng định giá"

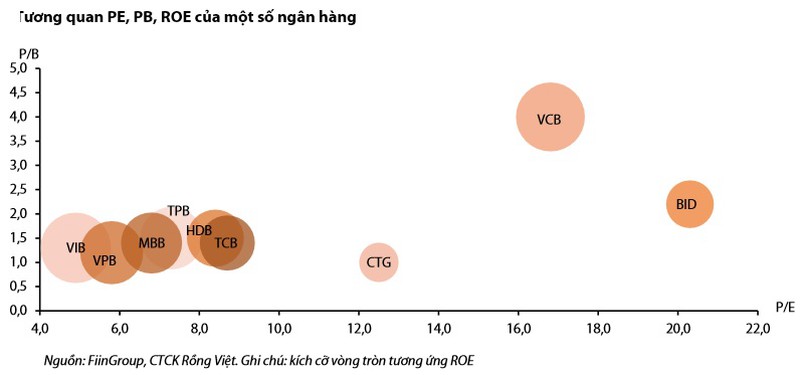

Nhìn chung, đối với 8 ngân hàng ACB, BID, MBB, VCB, VPB, HDB, TPB và TCB, VDSC kỳ vọng thu nhập sẽ tăng 16% và lợi nhuận sẽ tăng 23,7% trong năm 2020, với chi phí dự phòng gần như không đổi và chi phí hoạt động tăng 20%.

VDSC ước tính rằng tất cả các ngân hàng này, không tính CTG, sẽ có thể đạt tăng trưởng lợi nhuận ít nhất 15%. Hiện tại mức định giá thấp (PB dự phóng 2020 ở mức 0.9-1.2 lần) và khả năng sinh lời cao (ROE dự phóng 2020 từ 20-24%) sẽ là lợi thế của các cổ phiếu ngân hàng. Lưu ý rằng hầu hết các ngân hàng tư nhân đều đã không còn room sở hữu nước ngoài.

VPB và BID là các cổ phiếu VDSC ưa thích nhất. Bởi theo VDSC, tỷ lệ PB hiện tại của VPB là rất hấp dẫn (dự phóng 2020 ở mức 0,9 lần dự phóng 2021 ở mức 0,7 lần), mặc dù cổ phiếu không còn room sở hữu nước ngoài.

Còn với BID, một ngân hàng quốc doanh đã có nhiều tiến triển tích cực trong quá trình tái cơ cấu dù mức tăng trưởng lợi nhuận khá khiêm tốn trong 9T 2019. BID đang được giao dịch ở mức PB dự phóng 2020 2,0 lần, cao hơn so với các ngân hàng khác (ngoại trừ VCB).

Tuy nhiên, VDSC cho rằng BID xứng đáng với mức PB này do tiềm năng tăng trưởng được dự báo sẽ tốt hơn đáng kể sau thành công của thương vụ phát hành cho đối tác chiến lược Keb Hana Bank và sau khi xử lý hết nợ VAMC. VDSC ước tính rằng lợi nhuận sau thuế sẽ đạt tăng trưởng kép hàng năm ở mức 30% trong giai đoạn 2019-2022 và ROE sẽ tiệm cận mức 18% trong ba năm tới.

Minh An

Theo vietnamdaily.net.vn

Triển vọng kinh tế toàn cầu 2020  Bù lại cho sự sụt giảm kinh tế được dự báo diễn ra ở các nước có nền kinh tế mạnh thì các nền kinh tế thị trường mới nổi sẽ đóng góp không ít cho sự tăng trưởng của năm 2020. Trong bối cảnh vấn đề thương mại giữa Mỹ và Trung Quốc chưa được giải quyết, kinh tế được dự báo...

Bù lại cho sự sụt giảm kinh tế được dự báo diễn ra ở các nước có nền kinh tế mạnh thì các nền kinh tế thị trường mới nổi sẽ đóng góp không ít cho sự tăng trưởng của năm 2020. Trong bối cảnh vấn đề thương mại giữa Mỹ và Trung Quốc chưa được giải quyết, kinh tế được dự báo...

Vụ dụ dỗ người dân tu tập mê tín: Một bị hại phải bán 3 căn nhà ở Hà Nội01:02

Vụ dụ dỗ người dân tu tập mê tín: Một bị hại phải bán 3 căn nhà ở Hà Nội01:02 Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07

Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07 Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41

Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41 'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08

'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08 Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28

Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28 Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43

Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43 Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52

Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52 Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41

Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41 Đặc phái viên Mỹ hé lộ điều Nga - Ukraine phải làm để đạt thỏa thuận hòa bình07:56

Đặc phái viên Mỹ hé lộ điều Nga - Ukraine phải làm để đạt thỏa thuận hòa bình07:56 Kết quả tức thì từ đối thoại Mỹ - Nga về Ukraine08:20

Kết quả tức thì từ đối thoại Mỹ - Nga về Ukraine08:20 Thông tin về clip CSGT quật ngã người đàn ông ở TPHCM07:30

Thông tin về clip CSGT quật ngã người đàn ông ở TPHCM07:30Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Sau khi đến Nhà Trắng, Tổng thống Macron dự báo thời điểm chiến sự Ukraine kết thúc

Thế giới

07:18:26 27/02/2025

7749 "kiếp nạn" bủa vây Lisa (BLACKPINK)

Sao châu á

07:18:11 27/02/2025

Trekking Vườn quốc gia Bạch Mã: Không lấy gì ngoài những bức ảnh đẹp!

Du lịch

07:05:50 27/02/2025

Công an TP.HCM: Thông tin 'sáp nhập 63 tỉnh thành 31 tỉnh' là sai sự thật, gây hoang mang

Pháp luật

06:47:54 27/02/2025

Hôn nhân của 2 nữ danh hài nổi tiếng đóng phim trăm tỷ 'Nhà gia tiên'

Sao việt

06:22:01 27/02/2025

4 món mà người trung niên và cao tuổi nên ăn vào mùa xuân để tăng cường miễn dịch, giảm bệnh tật

Ẩm thực

06:02:46 27/02/2025

Chàng trai khiếm khuyết chinh phục thành công mẹ đơn thân khiến Hồng Vân xúc động

Tv show

06:00:17 27/02/2025

Siêu phẩm cổ trang chiếu 17 lần vẫn đứng top 1 rating cả nước, nữ chính trời sinh để đóng đệ nhất mỹ nhân

Phim châu á

05:59:31 27/02/2025

Mỹ nam cổ trang gây sốc vì nhìn như "bà thím", visual phá nát nguyên tác thấy mà bực

Hậu trường phim

05:58:44 27/02/2025

'Bí kíp luyện Rồng' tung trailer nghẹt thở: Toothless đối đầu binh đoàn rồng cực mạnh

Phim âu mỹ

05:57:20 27/02/2025

Doanh nghiệp dầu khí thận trọng lên kế hoạch 2020

Doanh nghiệp dầu khí thận trọng lên kế hoạch 2020 VNDirect chi 17,6 tỷ đồng để trở thành cổ đông lớn của Tập đoàn Cienco4

VNDirect chi 17,6 tỷ đồng để trở thành cổ đông lớn của Tập đoàn Cienco4

BSC dự báo khối ngoại sẽ mua ròng 500 triệu USD, VN-Index xoay quanh mốc 1.100 điểm trong năm 2020

BSC dự báo khối ngoại sẽ mua ròng 500 triệu USD, VN-Index xoay quanh mốc 1.100 điểm trong năm 2020 Sức ép tỷ giá sẽ lớn hơn

Sức ép tỷ giá sẽ lớn hơn Tăng vốn điều lệ cho các NHTM Nhà nước trong năm 2020

Tăng vốn điều lệ cho các NHTM Nhà nước trong năm 2020 Doanh nghiệp Việt trải nghiệm quy luật chu kỳ

Doanh nghiệp Việt trải nghiệm quy luật chu kỳ Chứng khoán Mỹ lập kỷ lục mới trong phiên đầu tiên của năm 2020

Chứng khoán Mỹ lập kỷ lục mới trong phiên đầu tiên của năm 2020 Chứng khoán Việt năm 2020: Tiếp tục phát triển cả về quy mô và chất lượng

Chứng khoán Việt năm 2020: Tiếp tục phát triển cả về quy mô và chất lượng Mẹ Bắp nói gì về thông tin "chuyển 2 tỷ đồng về quê cho ông bà ngoại trả nợ"?

Mẹ Bắp nói gì về thông tin "chuyển 2 tỷ đồng về quê cho ông bà ngoại trả nợ"? Phạm Thoại chính thức tung ra 28 trang sao kê cho dân mạng check VAR

Phạm Thoại chính thức tung ra 28 trang sao kê cho dân mạng check VAR Phim giờ vàng hot nhất hiện tại nhầm 1 chi tiết quá buồn cười

Phim giờ vàng hot nhất hiện tại nhầm 1 chi tiết quá buồn cười Cựu nữ sinh sư phạm mạo nhận là giảng viên ĐH Cần Thơ, lừa đảo hơn 21 tỷ đồng

Cựu nữ sinh sư phạm mạo nhận là giảng viên ĐH Cần Thơ, lừa đảo hơn 21 tỷ đồng Sao nhí đẹp nhất Trung Quốc bị miệt thị ngoại hình

Sao nhí đẹp nhất Trung Quốc bị miệt thị ngoại hình 1 nam rapper bị khán giả phẫn nộ, thất vọng show mất chất, đòi bỏ vé hàng loạt

1 nam rapper bị khán giả phẫn nộ, thất vọng show mất chất, đòi bỏ vé hàng loạt Bà Trương Mỹ Lan kháng cáo, tòa sắp xử phúc thẩm vụ Vạn Thịnh Phát giai đoạn 2

Bà Trương Mỹ Lan kháng cáo, tòa sắp xử phúc thẩm vụ Vạn Thịnh Phát giai đoạn 2 Cuộc sống kín tiếng của diễn viên Tường Vi ở tuổi 36

Cuộc sống kín tiếng của diễn viên Tường Vi ở tuổi 36 Cảnh nam sinh ngồi bấm điện thoại khi bà bầu đứng suốt 30 phút trên tàu metro số 1 gây tranh cãi dữ dội

Cảnh nam sinh ngồi bấm điện thoại khi bà bầu đứng suốt 30 phút trên tàu metro số 1 gây tranh cãi dữ dội Ảnh nét căng ăn hỏi thủ môn Văn Toản: Dàn xe rước dâu "khủng", đàng gái nhà to nhất phố gia thế không phải vừa

Ảnh nét căng ăn hỏi thủ môn Văn Toản: Dàn xe rước dâu "khủng", đàng gái nhà to nhất phố gia thế không phải vừa So sánh nhan sắc Lâm Tâm Như ở tuổi 49 mới hiểu thế nào là sự khác biệt của lão hoá nhân tạo và tự nhiên

So sánh nhan sắc Lâm Tâm Như ở tuổi 49 mới hiểu thế nào là sự khác biệt của lão hoá nhân tạo và tự nhiên Doanh nhân Mailisa lên tiếng vụ sao kê của mẹ bé Bắp: Đó là để nói với con nít!

Doanh nhân Mailisa lên tiếng vụ sao kê của mẹ bé Bắp: Đó là để nói với con nít! Biến căng: Cảnh sát khám nhà khẩn, bắt giữ nam diễn viên hàng đầu nghi xúi giục tra tấn người đến chết

Biến căng: Cảnh sát khám nhà khẩn, bắt giữ nam diễn viên hàng đầu nghi xúi giục tra tấn người đến chết Thu Hoà - mẹ Bắp xuất hiện trên livestream, oà khóc khi quay con đang nằm trên giường bệnh

Thu Hoà - mẹ Bắp xuất hiện trên livestream, oà khóc khi quay con đang nằm trên giường bệnh Hot nhất hôm nay: Bạn gái Huỳnh Hiểu Minh sinh con gái, Angelababy lo sốt vó vì quyền thừa kế của quý tử thay đổi?

Hot nhất hôm nay: Bạn gái Huỳnh Hiểu Minh sinh con gái, Angelababy lo sốt vó vì quyền thừa kế của quý tử thay đổi? Sao nam "mất tích" khỏi Vbiz: Nghi chia tay đàn chị hơn 14 tuổi và gây xôn xao vì 1 tờ giấy nợ

Sao nam "mất tích" khỏi Vbiz: Nghi chia tay đàn chị hơn 14 tuổi và gây xôn xao vì 1 tờ giấy nợ Náo loạn MXH: Phạm Băng Băng bí mật kết hôn với ông trùm giàu bậc nhất Đông Nam Á để cứu vớt sự nghiệp?

Náo loạn MXH: Phạm Băng Băng bí mật kết hôn với ông trùm giàu bậc nhất Đông Nam Á để cứu vớt sự nghiệp? Đơn vị tổ chức quyên góp từ thiện Give.Asia thông báo dừng chiến dịch ủng hộ bé Bắp

Đơn vị tổ chức quyên góp từ thiện Give.Asia thông báo dừng chiến dịch ủng hộ bé Bắp