Ứng xử đúng với tín dụng ngầm

Trước hết, cần gọi đúng tên hoạt động tín dụng ngoài luồng hiện nay là… tín dụng ngầm. Đây là một bộ phận tất yếu, cấu thành nên “nền kinh tế ngầm”, mà theo phỏng đoán của các chuyên gia kinh tế thì tỷ trọng của nó trong tổng thể sản lượng quốc gia là khá đáng kể. Một khi đã thừa nhận nền kinh tế ngầm thì buộc phải công nhận sự tồn tại khách quan của tín dụng ngầm, giống như một cỗ xe hai bánh giúp cho mô hình này vận hành khá trơn tru từ xưa đến nay.

Một quảng cáo vay vốn trên mạng xã hội.

Sức sống của nền kinh tế ngầm nói chung, tín dụng ngầm nói riêng, phụ thuộc vào trình độ văn minh, hành lang pháp lý, năng lực quản lý kinh tế – xã hội qua mỗi thời kỳ. Ngay từ khi Nhà nước chưa ban hành bất kỳ một hành lang pháp lý nào, hình thức hụi/họ trong dân gian, một trong những hình thái ban đầu của tín dụng ngầm, đã phát sinh và phát triển cho đến tận hôm nay nhờ vào đặc tính đơn giản, thuận tiện, gần gũi của nó. Tính cố kết cộng đồng cộng với uy tín cá nhân trong giao dịch chính là nền tảng ban đầu khai sinh nên hình thức tín dụng này, chủ yếu phục vụ các nhu cầu buôn bán làm ăn, dân sinh trong phạm vi xóm, làng, những lĩnh vực buôn có bạn, bán có phường. Càng về sau, theo đà phát triển của xã hội, tín dụng ngầm bắt đầu bị biến tướng, trong đó đáng quan ngại nhất chính là sự liên minh chặt chẽ giữa các bộ phận đầu nậu, bảo kê, gắn với các loại hình tệ nạn xã hội, làm ăn phi pháp như cho vay nặng lãi, cờ bạc, ma túy, đề đóm…

Một khi đã thừa nhận nền kinh tế ngầm thì buộc phải công nhận sự tồn tại khách quan của tín dụng ngầm, giống như một cỗ xe hai bánh giúp cho mô hình này vận hành khá trơn tru từ xưa đến nay.

Cách đây khoảng 20 năm, các ngân hàng thương mại bắt đầu lấn sân mạnh vào lĩnh vực tín dụng tiêu dùng tín chấp. Với thủ tục gọn nhẹ, lãi suất hấp dẫn, cung cách phục vụ linh hoạt, kinh doanh ngân hàng chính thống đã chia sẻ nhất định thị phần của tín dụng ngầm. Ngoài dòng tiền chính thức từ các ngân hàng, những nhà phân phối, siêu thị cũng tung ra các hình thức khuyến khích mua hàng như mua trả góp… bổ sung thêm dòng tiền hợp pháp vào thị trường, góp phần hạn chế bớt sự thao túng của thế lực tín dụng ngầm.

Video đang HOT

Đó là chưa kể một loạt dòng tiền khác xuất phát từ các tổ chức tài chính vi mô (do hội phụ nữ/ hội nông dân/ngân hàng chính sách xã hội… chủ trì) nhằm hỗ trợ vốn vay cho hộ nghèo. Đây chính là phương cách hữu hiệu nhất, đúng với nguyên lý “dùng đồng tiền tốt đuổi đồng tiền xấu”, cần được khuyến khích và nhân rộng. Chúng ta không hy vọng chắc chắn rằng thị trường tín dụng ngầm sẽ hết đất sống, nhưng có đủ căn cứ để tin rằng lĩnh vực này sẽ biết tự điều chỉnh, biết chung sống một cách hòa bình với thị trường chính thống.

Sự nở rộ các công ty tài chính trong những năm gần đây đã tạo ra một kênh phân phối mới, vừa đa dạng, vừa phức tạp trên thị trường tín dụng tiêu dùng cá nhân. Những món vay vừa và nhỏ, lãi suất rất cao, gấp 5-7 lần so với lãi suất ngân hàng, vô hình trung đã tạo ra sức ép tâm lý và gánh nặng tài chính rất lớn cho những người có nhu cầu vay tiền nhưng năng lực thanh toán bấp bênh. Tình trạng bất cập này chủ yếu do quan điểm “hàng hai”, thiếu nhất quán của các cơ quan quản lý nhà nước.

Điều 468 Bộ luật Dân sự 2015 quy định trường hợp hai bên có thỏa thuận về lãi suất thì lãi suất theo thỏa thuận không được vượt quá 20%/năm của khoản tiền vay, trừ trường hợp luật khác có liên quan quy định khác. Trong khi đó, điều 201 Bộ luật Hình sự về tội cho vay lãi nặng xác định người nào trong giao dịch dân sự mà cho vay với lãi suất gấp 5 lần mức lãi suất cao nhất quy định trong Bộ luật Dân sự, thu lợi bất chính từ 30 triệu đồng trở lên là… phạm tội. Thời gian qua rất nhiều ngân hàng đã phải kêu trời vì câu chuyện chuyển nhóm nợ xấu dây chuyền do những người đi vay có liên quan ở các công ty tài chính gây ra. Nhiều vụ án có liên quan đến nạn cho vay nặng lãi hầu như xử lý chưa rốt ráo với lý do không đủ căn cứ hoặc các cơ quan chức năng vào cuộc chưa đến nơi đến chốn. Vấn đề đã rõ. Pháp luật cần phải làm tròn chức trách của mình, cần biết đặt ra giới hạn hợp lý để bảo vệ lợi ích chính đáng của người dân.

Vấn đề cuối cùng đồng thời cũng là vấn đề mang tính quyết định, đó là các cá nhân tham gia các giao dịch tài chính cần thiết phải hội đủ những kỹ năng thông thường để đưa ra quyết định hợp lý và hợp pháp, chủ động phòng tránh những rủi ro không lường trước được. Hay nói khác đi, cần phải có chương trình phổ cập các kiến thức tài chính phổ quát cho người dân, kể cả ngay từ khi còn ngồi trên ghế nhà trường. Đã đến lúc cần phải xây dựng một hệ thống dữ liệu thông tin xếp hạng tín dụng quốc gia về hoàn cảnh, vị thế tài chính của từng công dân đến tuổi trưởng thành. Đây chính là một trong những tấm vé thông hành vào đời, là hành trang cần thiết để mỗi người tự nâng cao nhận thức, biết đánh giá, cân nhắc đúng đắn hành vi ứng xử của mình không chỉ trên phương diện tài chính mà cả trong sự nghiệp sau này.

Tâm Dân

Theo thesaigontimes.vn

Phó thống đốc Ngân hàng Nhà nước nói gì về khống chế tăng trưởng tín dụng 17%?

Theo Phó Thống đốc Ngân hàng Nhà nước Đào Minh Tú, mức tăng trưởng tín dụng 17% của năm 2018 là một chỉ tiêu phù hợp để vừa đạt được tăng trưởng cũng như bảo đảm kiểm soát lạm phát.

Theo báo cáo tóm tắt tình hình thực hiện Nghị quyết số 01/NQ-CP và tình hình kinh tế - xã hội tháng 8 và 8 tháng năm 2018 của Bộ Kế hoạch và đầu tư, tăng trưởng tín dụng 8 tháng đầu năm 2018 đang ở mức 8,18%.

Với mức 8,18% nói trên, tăng trưởng tín dụng 8 tháng đầu năm nay đang ở mức thấp nhất trong bốn năm trở lại đây.

Cụ thể, tháng 8/2017, tăng trưởng tín dụng ước tính theo cập nhật của Ủy ban Giám sát tài chính Quốc gia là 11,5% so với cuối năm 2016. Theo số liệu của Ngân hàng Nhà nước, tăng trưởng tín dụng tính đến 31/8/2016 so với cuối năm liền trước là 9,67%; tính đến hết tháng 8/2015 tăng trưởng tín dụng ở mức 10,23% so với cuối năm 2014.

Phó Thống đốc Ngân hàng Nhà nước Đào Minh Tú

Với kết quả trên, tăng trưởng tín dụng tháng 8/2018 tiếp tục thể hiện nhịp thấp với tốc độ khá đều qua các tháng từ đầu năm đến nay. Trong khi đó, theo chỉ thị của Thống đốc Ngân hàng Nhà nước vừa ban hành, nửa cuối 2018 sẽ không tăng chỉ tiêu tăng trưởng tín dụng cho hầu hết các ngân hàng thương mại.

Về vấn đề này, trước câu hỏi đặt ra rằng chỉ số tăng trưởng tín dụng của năm 2018 có quá thấp trong khi nhu cầu vốn cho những tháng cuối năm rất cao, tại buổi họp báo Chính phủ thường kỳ tháng 8/2018, Phó thống đốc Ngân hàng Nhà nước Đào Minh Tú cho rằng, chỉ số tín dụng là chỉ số điều hành vĩ mô để thực hiện mục tiêu chính sách tiền tệ. Vì vậy để có được chỉ số tín dụng hợp lý đối với nền kinh tế là yêu cầu rất cao, phải thực hiện đồng thời.

Theo đó, thứ nhất là tạo điều kiện hỗ trợ vốn cho nền kinh tế. Thứ hai phải thực hiện được mục tiêu kiểm soát lạm phát; đến thời điểm hiện nay cũng đã hết 8 tháng và tăng trưởng nền kinh tế nhìn chung rất khả quan.

Kiểm soát lạm phát mặc dù dưới 4% nhưng vẫn cần cảnh giác với việc này từ nay đến cuối năm. Chính vì vậy, theo ông Tú, việc điều hành chỉ số tăng trưởng tín dụng, đặt ra ngay từ đầu năm là khoảng 17% cũng có thể thấp hơn hoặc cao hơn tùy theo nhu cầu thực tế của nền kinh tế.

Đến thời điểm 30/8, tăng trưởng tín dụng chỉ đạt 8,5%, mới được một nửa so với chỉ tiêu 17%. Với tính toán hiện nay, 17% có thể là một chỉ tiêu phù hợp để vừa đạt được tăng trưởng cũng như bảo đảm được kiểm soát lạm phát.

Về vấn đề nhu cầu vốn cho nền kinh tế, đặc biệt với những lĩnh vực ưu tiên, ưu đãi, theo Phó Thống đốc Ngân hàng Nhà nước, Chính phủ đều đã có kế hoạch và các ngân hàng thương mại vẫn luôn đảm bảo thanh khoản cho những lĩnh vực ưu tiên này.

Theo theleader.vn

Lợi nhuận ngân hàng 9 tháng được dự báo tăng trưởng 41% so với cùng kỳ năm ngoái  HSC dự báo các ngân hàng sẽ có lợi nhuận tốt trong 9 tháng đầu năm mặc dù tăng trưởng tín dụng chậm lại nhờ tỷ lệ NIM có vẻ cao hơn khi lãi suất cho vay tăng và các dòng lợi nhuận khác tăng mạnh. Công ty chứng khoán TP.HCM (HSC) vừa đưa ra các dự báo về tình hình lợi nhuận...

HSC dự báo các ngân hàng sẽ có lợi nhuận tốt trong 9 tháng đầu năm mặc dù tăng trưởng tín dụng chậm lại nhờ tỷ lệ NIM có vẻ cao hơn khi lãi suất cho vay tăng và các dòng lợi nhuận khác tăng mạnh. Công ty chứng khoán TP.HCM (HSC) vừa đưa ra các dự báo về tình hình lợi nhuận...

Vụ nữ sinh tử vong ở Vĩnh Long: Làm rõ có hay không hành vi cố ý không khởi tố09:10

Vụ nữ sinh tử vong ở Vĩnh Long: Làm rõ có hay không hành vi cố ý không khởi tố09:10 Vụ 'đóng đủ tiền mới cấp cứu': Bệnh nhi chấn thương rất nặng08:26

Vụ 'đóng đủ tiền mới cấp cứu': Bệnh nhi chấn thương rất nặng08:26 Xử lý bãi giữ xe máy 'chặt chém' 100.000 đồng sau xem diễu binh09:49

Xử lý bãi giữ xe máy 'chặt chém' 100.000 đồng sau xem diễu binh09:49 Những nguyên nhân chính khiến drone mất kiểm soát, rơi rụng khi bay trình diễn06:02

Những nguyên nhân chính khiến drone mất kiểm soát, rơi rụng khi bay trình diễn06:02 Vụ nữ sinh tử vong ở Vĩnh Long: Người mẹ nói về buổi làm việc mới nhất với CQĐT11:20

Vụ nữ sinh tử vong ở Vĩnh Long: Người mẹ nói về buổi làm việc mới nhất với CQĐT11:20 Xem xét kỷ luật sinh viên có thái độ không phù hợp với các cựu chiến binh tại Lễ kỷ niệm 30-410:34

Xem xét kỷ luật sinh viên có thái độ không phù hợp với các cựu chiến binh tại Lễ kỷ niệm 30-410:34 Vụ nữ sinh tử vong ở Vĩnh Long: 2 biên bản hiện trường có sự khác biệt?11:28

Vụ nữ sinh tử vong ở Vĩnh Long: 2 biên bản hiện trường có sự khác biệt?11:28 Toàn cảnh vụ tai nạn khiến nữ sinh tử vong ở Vĩnh Long11:00

Toàn cảnh vụ tai nạn khiến nữ sinh tử vong ở Vĩnh Long11:00 Vụ cha 'trả thù' thay con ở VL: bạn học, vợ phanh phui sự thật, lộ biểu hiện lạ?03:42

Vụ cha 'trả thù' thay con ở VL: bạn học, vợ phanh phui sự thật, lộ biểu hiện lạ?03:42 Nghe lại bản tin chiến thắng 30/4/197509:15

Nghe lại bản tin chiến thắng 30/4/197509:15 Iran công bố nguyên nhân vụ cháy nổ thảm khốc ở cảng01:49

Iran công bố nguyên nhân vụ cháy nổ thảm khốc ở cảng01:49Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Khung hình hỗn loạn nhất Baeksang 2025: 3 cực phẩm visual hội tụ, chỉ 1 hành động mà "quậy banh" cả sự kiện

Hậu trường phim

1 giờ trước

Những skin CS:GO giá rẻ đáng chú ý

Mọt game

1 giờ trước

Bị chê viết câu 'sai', tác giả 'Nhật ký của mẹ' bật khóc hé lộ lý do

Nhạc việt

1 giờ trước

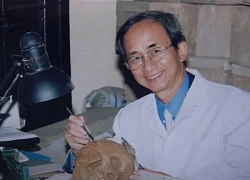

PGS.TS, nhạc sĩ Nguyễn Lân Cường qua đời ở tuổi 84

Sao việt

1 giờ trước

Góc nhìn về ông bố phi thường trong 'Lật mặt 8': Nói ít làm nhiều, sẵn sàng hy sinh cả tính mạng vì con

Phim việt

1 giờ trước

Bất chấp scandal, Kim Soo Hyun vẫn 'on Top' BXH sao Hàn

Sao châu á

1 giờ trước

Vé concert của BlackPink bị chê 'quá đắt'?

Nhạc quốc tế

1 giờ trước

Chàng trai nhút nhát chinh phục cô gái xinh đẹp trên show hẹn hò

Tv show

1 giờ trước

Justin Bieber ngày càng lún sâu vào con đường nghiện ngập

Sao âu mỹ

1 giờ trước

Xem phim "Sex Education", tôi đau lòng biết lý do con trai khóc nức nở trong nhà vệ sinh: Một câu thoại đã giúp tôi cứu vớt tâm lý con

Góc tâm tình

2 giờ trước

Đề nghị siết tín dụng ở mức 12 – 14%

Đề nghị siết tín dụng ở mức 12 – 14% Trung Quốc bán tháo hàng tỷ USD trái phiếu nước ngoài

Trung Quốc bán tháo hàng tỷ USD trái phiếu nước ngoài

Siết tín dụng bất động sản, phòng ngừa "núp bóng" vay tiêu dùng

Siết tín dụng bất động sản, phòng ngừa "núp bóng" vay tiêu dùng Lần thứ ba hạ giá, số phận khoản nợ 2.400 tỷ của 'bông hồng vàng Phú Yên' sẽ ra sao?

Lần thứ ba hạ giá, số phận khoản nợ 2.400 tỷ của 'bông hồng vàng Phú Yên' sẽ ra sao? Tổng giám đốc IMF kêu gọi hàn gắn hệ thống thương mại toàn cầu

Tổng giám đốc IMF kêu gọi hàn gắn hệ thống thương mại toàn cầu Tái cơ cấu ngân hàng và xử lý nợ xấu: Chuyển biến tích cực

Tái cơ cấu ngân hàng và xử lý nợ xấu: Chuyển biến tích cực 83% ngân hàng Việt lạc quan về lợi nhuận kinh doanh 2018

83% ngân hàng Việt lạc quan về lợi nhuận kinh doanh 2018 Xu hướng lên sàn của các doanh nghiệp bất động sản

Xu hướng lên sàn của các doanh nghiệp bất động sản Hạn chế vốn tín dụng vào bất động sản: Doanh nghiệp cần làm gì?

Hạn chế vốn tín dụng vào bất động sản: Doanh nghiệp cần làm gì? Tỷ lệ tín dụng/GDP tăng nhanh: Cảnh báo rủi ro lạm phát

Tỷ lệ tín dụng/GDP tăng nhanh: Cảnh báo rủi ro lạm phát Sửa Quy chế bảo lãnh tín dụng cho DNNVV vay vốn tại ngân hàng

Sửa Quy chế bảo lãnh tín dụng cho DNNVV vay vốn tại ngân hàng Chặn dòng "tín dụng đen"

Chặn dòng "tín dụng đen" Chặn tín dụng đen

Chặn tín dụng đen Y khoa Hoàn Mỹ phát hành đợt trái phiếu đầu tiên trị giá 2.330 tỉ đồng

Y khoa Hoàn Mỹ phát hành đợt trái phiếu đầu tiên trị giá 2.330 tỉ đồng Vụ Quang Linh - Hằng Du Mục: Viện VKSND hé lộ 1 tin cực căng, đưa lên Quốc hội

Vụ Quang Linh - Hằng Du Mục: Viện VKSND hé lộ 1 tin cực căng, đưa lên Quốc hội Ái nữ nhà Đỗ Mỹ Linh gây sốt với khoảnh khắc nằm gọn trong lòng Chủ tịch Hà Nội FC

Ái nữ nhà Đỗ Mỹ Linh gây sốt với khoảnh khắc nằm gọn trong lòng Chủ tịch Hà Nội FC Nhặt được túi xách chứa 90 triệu đồng của hành khách, phụ xe tảng lờ "không biết"

Nhặt được túi xách chứa 90 triệu đồng của hành khách, phụ xe tảng lờ "không biết"

Nhân viên y tế Bệnh viện Đa khoa Nam Định bị con trai bệnh nhân đấm liên tiếp

Nhân viên y tế Bệnh viện Đa khoa Nam Định bị con trai bệnh nhân đấm liên tiếp MC Đại Nghĩa có biểu hiện bất thường, đồng nghiệp không dám hỏi han trước 1 ngày mẹ qua đời

MC Đại Nghĩa có biểu hiện bất thường, đồng nghiệp không dám hỏi han trước 1 ngày mẹ qua đời Bộ Ngoại giao thông tin vụ 4 người Việt tử vong ở Đài Loan

Bộ Ngoại giao thông tin vụ 4 người Việt tử vong ở Đài Loan Vụ sữa giả, thuốc giả: Bộ Y tế nói đã 'làm hết trách nhiệm'

Vụ sữa giả, thuốc giả: Bộ Y tế nói đã 'làm hết trách nhiệm' Mẹ nữ sinh Vĩnh Long nghi lén nhận 1 tỷ bồi thường, dân chứng kiến kể điều lạ?

Mẹ nữ sinh Vĩnh Long nghi lén nhận 1 tỷ bồi thường, dân chứng kiến kể điều lạ?

Cán bộ điều tra vụ nữ sinh tử vong ở Vĩnh Long hiện giờ ra sao?

Cán bộ điều tra vụ nữ sinh tử vong ở Vĩnh Long hiện giờ ra sao? Hé lộ nguyên nhân vụ nổ lớn tại nhà dân, khiến 1 người tử vong

Hé lộ nguyên nhân vụ nổ lớn tại nhà dân, khiến 1 người tử vong

Sự thật thông tin tài xế bồi thường 1 tỷ cho gia đình nữ sinh tử vong ở Vĩnh Long

Sự thật thông tin tài xế bồi thường 1 tỷ cho gia đình nữ sinh tử vong ở Vĩnh Long

Ca sĩ Hồng Hạnh thông báo ly hôn chồng doanh nhân hơn 18 tuổi

Ca sĩ Hồng Hạnh thông báo ly hôn chồng doanh nhân hơn 18 tuổi Mẹ của MC Đại Nghĩa qua đời sau 2 ngày đột quỵ

Mẹ của MC Đại Nghĩa qua đời sau 2 ngày đột quỵ HOT: Puka - Gin Tuấn Kiệt công khai con đầu lòng

HOT: Puka - Gin Tuấn Kiệt công khai con đầu lòng