Tỷ trọng thu nhập ngoài lãi của BIDV 9 tháng cao nhất 6 năm

Lãi trước thuế BIDV năm 2020 được dự báo đạt 9.100 tỷ đồng, giảm 15% so với năm trước.

Lợi suất cho vay trung bình cũng tăng do BIDV tập trung vào các khoản cho vay cá nhân và cho vay dài hạn.

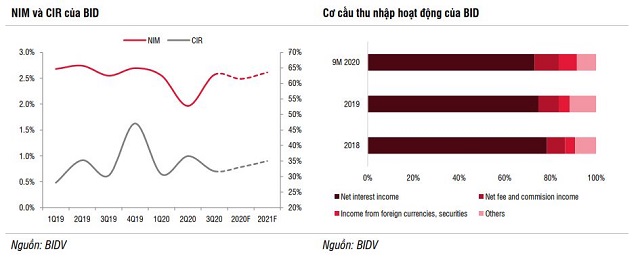

SSI Research dự báo NIM của BIDV sẽ tăng từ 2,33% (trung bình 9 tháng) lên 2,49% năm 2020 và 2,61% năm 2021.

Cho vay cá nhân vẫn là động lực chính thúc đẩy tăng trưởng tín dụng, cao hơn 5,8% so với đầu năm và chiếm 35,2% tổng dư nợ.

BIDV cũng tăng trích lập dự phòng để xóa 4.600 tỷ đồng nợ trong quý III.

Trung tâm Phân tích Chứng khoán SSI – SSI Research vừa có báo cáo về BIDV (HoSE: BID), nhận định do ngân hàng không cần gia hạn thêm các gói hỗ trợ khách hàng bị ảnh hưởng bởi Covid-19, tỷ lệ thu nhập lãi thuần (NIM) đã tăng nhanh hơn ước tính. Thu nhập ngoài lãi vẫn là điểm sáng do thị trường ngoại hối và trái phiếu thuận lợi.

Do đó, SSI Research dự báo lợi nhuận trước thuế BIDV năm 2020 đạt 9.100 tỷ đồng, giảm 15% so với năm trước và năm 2021 đạt 13.200 tỷ đồng, tăng 44,4%.

NIM cải thiện

NIM quý III tăng 60 điểm cơ bản so với quý trước lên 2,57%, phản ánh mức chênh lệch tích cực giữa lợi suất cho vay và chi phí vốn, giúp tăng thu nhập lãi thuần lên 9.100 tỷ đồng (cao hơn 31,8% so với quý II và 4,5% so với cùng kỳ năm trước).

Lợi suất cho vay trung bình trong quý III là 8%, tăng 41 điểm cơ bản so với quý trước do gói hỗ trợ dành cho khách hàng chịu ảnh hưởng bởi Covid-19 trị giá 20.000 tỷ đồng và 100 triệu USD (từ 21/2) dần hết hạn trong quý III. Lợi suất cho vay trung bình cũng tăng do BIDV tập trung vào các khoản cho vay cá nhân và cho vay dài hạn.

Lãi suất huy động giảm thêm từ 55-90 điểm cơ bản trong quý III, trong khi tỷ lệ CASA tăng lên 17,3% từ 15,8% của quý II. Trong 9 tháng đầu năm 2020, lãi suất huy động của BIDV giảm 160-250 điểm cơ bản cho tất cả các kỳ hạn, kéo giảm lợi suất huy động trung bình còn 5,19% (giảm 32 điểm cơ bản so với mức trung bình năm 2019).

Video đang HOT

Các khoản tiền gửi lãi suất cao đang dần hết hạn và lãi suất huy động đã giảm 20-40 điểm cơ bản trong tháng 10. Gói hỗ trợ trị giá 110.000 tỷ đồng cũng sẽ đáo hạn vào ngày 31/12, nên hệ số NIM được kỳ vọng sẽ tiếp tục cải thiện trong các quý tới. SSI Research dự báo NIM sẽ tăng từ 2,33% (mức trung bình 9 tháng) lên 2,49% năm 2020 và 2,61% năm 2021.

Thu nhập ngoài lãi tăng trưởng

Trong quý III, thu nhập thuần từ phí đã cải thiện lên 1.400 tỷ đồng, tăng 30% so với cùng kỳ), do giao dịch Ngân hàng điện tử (E-banking) tăng chiếm 50% tổng giao dịch (từ 39% năm 2019). Thu nhập từ chứng khoán kinh doanh và chứng khoán đầu tư đạt 398 tỷ đồng, gấp 2,3 lần so với quý III/2019. BIDV sở hữu danh mục trái phiếu Chính phủ trị giá khoảng 90.000-106.000 tỷ đồng (tương đương 8-10% tổng khối lượng TPCP đang lưu hành). Do đó, ngân hàng đã có nguồn thu nhập khá khi giá trái phiếu chính phủ vẫn có xu hướng tăng trong quý II và quý III/2020.

Thu nhập từ hoạt động kinh doanh ngoại hối quý III đạt 437,5 tỷ đồng, tăng 16% so với cùng kỳ) nhờ chênh lệch giá mua vào – bán ra lớn (180-200 đồng/ USD) và nguồn ngoại tệ dồi dào trong tháng 8 và đầu tháng 9 giúp BIDV có cơ hội mua vào ngoại tệ đáng kể với tỷ giá hối đoái hợp lý.

Tổng thu nhập ngoài lãi trong 9 tháng đạt 9.300 tỷ đồng, tăng 18,6% so với cùng kỳ năm trước, đóng góp 27% tổng thu nhập hoạt động, tỷ trọng cao nhất trong 6 năm qua.

Cho vay cá nhân thúc đẩy tín dụng

Dư nợ cho vay của ngân hàng tăng thêm 6.000 tỷ đồng trong quý III, tương ứng tăng 0,54% so với quý trước và 2,9% so với đầu năm.

Năm trước, tăng trưởng tín dụng cũng ở mức khiêm tốn, trong quý III/2019 chỉ đạt 0,74% (so với quý liền trước) nhưng sau đó tăng lên 3,7% (so với quý liền trước) trong quý IV/2019. Do đó, SSI Research cho rằng mục tiêu tăng trưởng tín dụng 6% trong năm 2020 của BIDV vẫn khả thi.

BIDV tăng trưởng cho vay cá nhân. Ảnh: BIDV .

Cho vay cá nhân vẫn là động lực chính thúc đẩy tăng trưởng tín dụng, cao hơn 5,8% so với đầu năm và chiếm 35,2% tổng dư nợ. Cho vay doanh nghiệp SME cũng phục hồi tăng 5,6% so với quý trước nhưng giảm 1,1% so với đầu năm và chiếm 27% dư nợ cho vay.

9 tháng đầu năm 2020, BIDV đã phát hành 19.500 tỷ đồng trái phiếu với kỳ hạn trung bình là 7,4%/năm. Số dư trái phiếu cấp 2 tính đến quý III đạt 49.200 tỷ đồng, tăng 49% so với đầu năm. Trong khi đó, quy mô tài sản có rủi ro không tăng nhiều do tăng trưởng tín dụng yếu, khiến hệ số CAR tăng từ 8,77% năm 2019 lên gần 9%.

Cho vay dài hạn cũng tăng 6,5% so với đầu năm khiến tỷ trọng cho vay dài hạn trong tổng dư nợ cho vay tăng từ 30,8% của cuối 2019 lên 32% cuối quý III/2020. Tỷ lệ vốn ngắn hạn sử dụng cho vay trung và dài hạn là 26% – thấp nhất 4 quý gần đây.

Tác động của làn sóng thứ 2 Covid-19 với nợ xấu không nghiêm trọng dự tính

So với cuối tháng 6, nợ xấu tính đến ngày 30/9 gần như không đổi, ở mức 22.500 tỷ đồng, tương đương tỷ lệ nợ xấu là 1,97%. Dư nợ cho vay tái cơ cấu cũng ở mức 39.000 tỷ đồng (chiếm 3,4% tổng dư nợ), thấp hơn dự báo của ngân hàng vào tháng 8/2020 là 5% tổng dư nợ.

BIDV cũng tăng trích lập dự phòng để xóa 4.600 tỷ đồng nợ trong quý III (cao hơn 85% so với quý trước và 42% so với cùng kỳ năm trước). Do đó, tỷ lệ dự phòng bao nợ xấu (LLC) tăng lên 87% – cao nhất trong hai năm qua. Dù không còn trái phiếu VAMC, chi phí dự phòng trong quý III vẫn tương đương cùng kỳ năm trước là 5.800 tỷ đồng.

Doanh nghiệp chủ yếu muốn giảm lãi suất các khoản vay hiện hữu

Nhiều doanh nghiệp cho biết, thời gian tới sẽ đẩy mạnh bán hàng tồn kho để thu hồi vốn và chỉ có nhu cầu được giãn nợ, giảm lãi suất cho các khoản vay hiện hữu hơn là vay mới.

Nhiều doanh nghiệp muốn được ngân hàng giãn nợ, giảm lãi suất cho các khoản vay hiện hữu hơn là vay mới. (Ảnh minh hoạ: Int)

Mới đây, Ngân hàng Nhà nước (NHNN) đã có chỉ đạo yêu cầu các tổ chức tín dụng (TCTD) giảm lãi suất cho vay ngắn hạn tối đa bằng VND đối với khách hàng vay ở một số lĩnh vực, ngành kinh tế xuống 4,5%/năm.

Khó hậu thuẫn tăng trưởng tín dụng

Có thể thấy, từ đầu năm đến nay, mặt bằng lãi suấtcho vay đã giảm mạnh. Về lý thuyết, khi lãi suất giảm mạnh thì cầu tín dụng sẽ tăng, nhưng Covid-19 đã khiến quy luật này không diễn ra. Theo công bố của NHNN, đến hết tháng 9/2020, huy động vốn tăng 7,7%, nhưng tăng trưởng tín dụng chỉ ở mức 6,09% (cùng kỳ năm 2019 là 8,51%).

Thực tế, dù trần lãi suất cho vay trước đó đã giảm trong tháng 5 và tháng 3 với tổng mức giảm 1%, nhưng chủ yếu áp dụng cho 5 nhóm ngành ưu tiên (nông nghiệp, xuất khẩu, doanh nghiệp vừa và nhỏ, công nghiệp phụ trợ hoặc công nghệ cao).

Dẫu vậy, theo thống kê của Chứng khoán SSI, trong 9 tháng đầu năm, tăng trưởng tín dụng của nhóm doanh nghiệp trong 5 lĩnh vực ưu tiên chỉ dao động trong khoảng 3 - 4%, thấp hơn mức tăng trưởng tín dụng trung bình toàn ngành là 5%.

Về tác động của việc giảm lãi suất điều hành từ ngày 1/10 vừa qua của NHNN, các chuyên gia cho rằng, lãi suất giảm chỉ áp dụng cho các khoản giải ngân mới hoặc khoản vay đến kỳ điều chỉnh lãi suất, nên số dư nợ được điều chỉnh giảm lãi suất trong quý IV/2020 dự kiến không lớn.

Trong một diễn đàn của ngành ngân hàng được tổ chức tuần qua, bà Phạm Thị Trung Hà, Phó tổng giám đốc MB cho hay, trong quá trình tiếp xúc với doanh nghiệp, thấy chủ doanh nghiệp còn suy nghĩ thận trọng hơn cả ngân hàng. Doanh nghiệp luôn tính toán phải đầu tư vào đâu, khi nào đi vay, vay bao nhiêu tiền?

Lãnh đạo MB khẳng định, giải pháp giãn, hoãn nợ theo Thông 01/2020/TT-NHNN thời gian qua rất hiệu quả với doanh nghiệp. Tại MB, nhiều khách hàng được giảm lãi suất, giãn, hoãn nợ đã bắt đầu trả được nợ từ quý II và quý III/2020, mà không cần chờ tới năm sau.

Kéo dài thời gian giãn, hoãn nợ

Theo đánh giá của các chuyên gia, việc các ngân hàng giảm lãi suất cho vay hiện nay một phần cũng do thanh khoản đang dư thừa. Vốn nhàn rỗi nhiều khiến các TCTD tăng chi phí, phải lo bù đắp từ các nguồn thu khác. Tuy nhiên, điều này là rất khó, bởi thu nhập từ hoạt động phi tín dụng hiện vẫn khá thấp, chỉ khoảng 30%/tổng nguồn thu của ngân hàng.

Do đó, không chờ đến khi Thủ tướng "nhắc nhở", ngành ngân hàng, đặc biệt là các ngân hàng thương mại lớn đều nhận thấy việc tăng trưởng tín dụng thấp thực sự là vấn đề lớn. Tuy nhiên, các TCTD đang ở thế "tiến thoái lưỡng nan" khi tín dụng tăng trưởng thấp nhưng tỷ lệ nợ xấu tăng và có nguy cơ còn tăng cao hơn nữa trong thời gian tới.

Ông Nguyễn Văn Biên, Giám đốc Công ty TNHH xuất khẩu Hoàng Hà cho biết, dịch bệnh hiện nay đã được kiểm soát tốt tại Việt Nam, một số nước trên thế giới đã mở cửa giao thương. Vì vậy, trong những tháng cuối năm, doanh nghiệp sẽ đẩy mạnh xuất khẩu hàng hóa còn tồn đọng, nhằm thu hồi vốn và trả nợ ngân hàng.

"Với mức lãi vay kỳ hạn dài từ 9 - 11%/năm là khá cao, nên công ty sẽ không vay mới, mà tập trung giải quyết hàng tồn kho. Bên cạnh đó, chúng tôi kiến nghị ngân hàng giãn nợ, giảm lãi suất cho các khoản vay hiện hữu", ông Biên nói.

Đồng quan điểm, ông Phạm Văn Việt, Tổng Giám đốc Việt Thắng Jeans, kiêm Phó Chủ tịch Hiệp hội Dệt may TP.HCM kiến nghị, ngân hàng cần kéo dài thời gian giãn, hoãn nợ cho doanh nghiệp. Các dự báo cho thấy, ảnh hưởng của dịch Covid-19 tiếp tục kéo dài trong 6 - 12 tháng, sau đó doanh nghiệp mới có khả năng phục hồi, trong khi Thông tư 01/2020/TT-NHNN quy định chỉ giãn nợ trong 12 tháng.

"Về thanh toán nợ cần giãn thời hạn; điều chỉnh thời gian trả nợ không vượt quá 24 tháng, tạo điều kiện cơ cấu nợ", ông Việt kiến nghị.

Lãnh đạo nhiều ngân hàng thương mại cũng nhận định, khó khăn do dịch Covid-19 sẽ còn kéo dài, có thể tới hết năm 2021. Chính vì vậy, việc kéo dài thời hạn giãn - hoãn nợ, miễn - giảm lãi và phí, giữ nguyên nhóm nợ (sửa Thông 01/2020/TT-NHNN theo hướng kéo dài thời gian cơ cấu nợ) là rất cần thiết.

Về dài hạn, TS. Cấn Văn Lực, Chuyên gia kinh tế trưởng BIDV lưu ý, bên cạnh hỗ trợ về lãi suất, nền kinh tế cần có sự đồng bộ từ nhiều yếu tố khác. Ví dụ như đảm bảo kiểm soát tốt dịch bệnh, cải thiện môi trường kinh doanh trong khu vực kinh tế tư nhân và FDI, cũng như các gói hỗ trợ an sinh xã hội để kích cầu tiêu dùng từ người dân và tăng sức cầu vốn cho doanh nghiệp.

"Lãi suất không phải là tất cả, vì vấn đề lớn nhất hiện nay là sức cầu vốn của nền kinh tế đang yếu. Do đó, phải có sự kết hợp giữa nhiều chính sách tài khóa, tiền tệ khác nhau trong dài hạn," ông Lực khuyến nghị.

Ngân hàng Nhà nước vẫn tiếp tục mua vào lượng lớn ngoại tệ  Ngân hàng Nhà nước (NHNN) có thể đã tiếp tục mua vào lượng lớn ngoại tệ. Lãi suất tiếp tục giảm ở một số ngân hàng 20-40 điểm cơ bản. Ảnh minh họa. Nguồn: Internet. Trung tâm Phân tích Chứng khoán SSI - SSI Research có báo cáo thị trường tiền tệ tuần 17/8 - 21/8. NHNN vẫn không thực hiện giao dịch...

Ngân hàng Nhà nước (NHNN) có thể đã tiếp tục mua vào lượng lớn ngoại tệ. Lãi suất tiếp tục giảm ở một số ngân hàng 20-40 điểm cơ bản. Ảnh minh họa. Nguồn: Internet. Trung tâm Phân tích Chứng khoán SSI - SSI Research có báo cáo thị trường tiền tệ tuần 17/8 - 21/8. NHNN vẫn không thực hiện giao dịch...

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05 TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11

TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11 Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17

Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17 Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48

Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48 Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44

Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44 Ông Trump muốn đàm phán lại biên giới Mỹ - Canada07:42

Ông Trump muốn đàm phán lại biên giới Mỹ - Canada07:42 Trung Quốc gửi thông điệp cứng rắn đến Đài Loan08:38

Trung Quốc gửi thông điệp cứng rắn đến Đài Loan08:38 Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32

Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32 Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13

Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13 Hàn Quốc: Hàng chục ngàn người xuống đường sau khi ông Yoon Suk Yeol được thả01:03

Hàn Quốc: Hàng chục ngàn người xuống đường sau khi ông Yoon Suk Yeol được thả01:03 Thái Lan nghiên cứu ý tưởng xây tường biên giới với Campuchia08:52

Thái Lan nghiên cứu ý tưởng xây tường biên giới với Campuchia08:52Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Nhân tình của chồng thông báo mang thai, tôi làm ngay điều này khiến cô ta sợ hãi trốn biệt tăm

Góc tâm tình

20:31:31 11/03/2025

Siêu phẩm ngôn tình mới chiếu 5 phút đã thống trị MXH, nữ chính lên đồ cực đẹp biến phim thành sàn catwalk

Phim châu á

20:29:53 11/03/2025

Mẹ Hoa hậu Thuỳ Tiên lên tiếng giữa ồn ào của con gái

Sao việt

20:24:30 11/03/2025

Tấn công tàu hỏa chở hàng trăm hành khách tại Pakistan

Thế giới

20:15:04 11/03/2025

Đăng bức ảnh phòng tắm bà ngoại U80 lên mạng, cháu gái làm lộ 1 bí mật khiến dân mạng sốc

Netizen

20:10:23 11/03/2025

Phim linh dị Việt: Đầu voi đuôi chuột

Hậu trường phim

19:58:34 11/03/2025

Hoàng Đức nhận 1 tỷ đồng trước giờ lên tuyển Việt Nam

Sao thể thao

19:34:40 11/03/2025

Kim Soo Hyun bị đào lại hình ảnh đi xem concert cùng 1 nữ idol, tiện thể xin số của gái lạ

Sao châu á

18:16:56 11/03/2025

'Bóc giá' nhẫn cưới của hot girl Việt đời đầu và chồng thiếu gia

Phong cách sao

18:14:28 11/03/2025

5 bộ trang phục thời thượng để có vòng eo nhỏ nhắn

Thời trang

18:09:42 11/03/2025

Vì sao các ngân hàng ồ ạt tăng vốn điều lệ?

Vì sao các ngân hàng ồ ạt tăng vốn điều lệ? Gilimex ngược dòng ngành dệt may, giá cổ phiếu gấp đôi trong vòng hơn 3 tháng

Gilimex ngược dòng ngành dệt may, giá cổ phiếu gấp đôi trong vòng hơn 3 tháng

Ngân hàng nào phát hành trái phiếu nhiều nhất nửa đầu năm nay?

Ngân hàng nào phát hành trái phiếu nhiều nhất nửa đầu năm nay? Thị trường tiền tệ nhiều biến động: Yếu tố nào tác động mặt bằng lãi suất ngân hàng?

Thị trường tiền tệ nhiều biến động: Yếu tố nào tác động mặt bằng lãi suất ngân hàng? Vì sao ngân hàng 'thừa tiền' nhưng vẫn ồ ạt phát hành trái phiếu?

Vì sao ngân hàng 'thừa tiền' nhưng vẫn ồ ạt phát hành trái phiếu? Lãi suất tiết kiệm gửi ngân hàng giảm mạnh

Lãi suất tiết kiệm gửi ngân hàng giảm mạnh Chào bán ra công chúng: Nâng tiêu chuẩn để bảo vệ nhà đầu tư

Chào bán ra công chúng: Nâng tiêu chuẩn để bảo vệ nhà đầu tư Sáng 12/10, tỷ giá trung tâm giảm 5 đồng, Nhân dân tệ tăng mạnh

Sáng 12/10, tỷ giá trung tâm giảm 5 đồng, Nhân dân tệ tăng mạnh

Lê Phương gây hoang mang khi đăng status sau tang lễ Quý Bình, nhiều nghệ sĩ vào bình luận ẩn ý

Lê Phương gây hoang mang khi đăng status sau tang lễ Quý Bình, nhiều nghệ sĩ vào bình luận ẩn ý Sau Lê Phương, thêm 1 sao nữ lên livestream ẩn ý về người diễn giả trân trong tang lễ của Quý Bình

Sau Lê Phương, thêm 1 sao nữ lên livestream ẩn ý về người diễn giả trân trong tang lễ của Quý Bình

NÓNG: Lộ ảnh Kim Soo Hyun hôn má Kim Sae Ron và tin nhắn van xin thống khổ gây sốc của cố diễn viên

NÓNG: Lộ ảnh Kim Soo Hyun hôn má Kim Sae Ron và tin nhắn van xin thống khổ gây sốc của cố diễn viên Lê Phương và vợ doanh nhân của cố nghệ sĩ Quý Bình có mối quan hệ thế nào?

Lê Phương và vợ doanh nhân của cố nghệ sĩ Quý Bình có mối quan hệ thế nào? Chảy máu vùng miệng không ngừng, cô gái trẻ được chẩn đoán suy thận giai đoạn cuối

Chảy máu vùng miệng không ngừng, cô gái trẻ được chẩn đoán suy thận giai đoạn cuối Kim Soo Hyun gây phẫn nộ vì phát ngôn thiếu tôn trọng Sulli, EQ thấp chạm đáy là có thật

Kim Soo Hyun gây phẫn nộ vì phát ngôn thiếu tôn trọng Sulli, EQ thấp chạm đáy là có thật Lê Phương chia sẻ ẩn ý sau tang lễ Quý Bình, netizen nghi ngờ liên quan đến vợ của cố nghệ sĩ

Lê Phương chia sẻ ẩn ý sau tang lễ Quý Bình, netizen nghi ngờ liên quan đến vợ của cố nghệ sĩ Drama dồn dập: "Ông hoàng" Châu Kiệt Luân đánh bài thua hơn 3.500 tỷ, phải thế chấp 3 biệt thự và 1 máy bay riêng?

Drama dồn dập: "Ông hoàng" Châu Kiệt Luân đánh bài thua hơn 3.500 tỷ, phải thế chấp 3 biệt thự và 1 máy bay riêng?

Bị chỉ trích "khóc không có giọt nước mắt" trong đám tang Quý Bình, một nữ nghệ sĩ lên tiếng

Bị chỉ trích "khóc không có giọt nước mắt" trong đám tang Quý Bình, một nữ nghệ sĩ lên tiếng

Nóng: Kim Soo Hyun trực tiếp lên tiếng về tin hẹn hò Kim Sae Ron 15 tuổi, quấy rối cố diễn viên

Nóng: Kim Soo Hyun trực tiếp lên tiếng về tin hẹn hò Kim Sae Ron 15 tuổi, quấy rối cố diễn viên 'Mỹ nhân phim hành động' Phi Ngọc Ánh mắc ung thư

'Mỹ nhân phim hành động' Phi Ngọc Ánh mắc ung thư

Nguyễn Đình Như Vân đăng quang Miss Global, BTC xin lỗi vì ồn ào 'đường lưỡi bò'

Nguyễn Đình Như Vân đăng quang Miss Global, BTC xin lỗi vì ồn ào 'đường lưỡi bò' Nhan sắc 'không tuổi' của Hà Kiều Anh, Lệ Quyên và bồ trẻ quấn quýt không rời

Nhan sắc 'không tuổi' của Hà Kiều Anh, Lệ Quyên và bồ trẻ quấn quýt không rời