Tỷ lệ phá sản toàn cầu xô đổ kỷ lục thời khủng hoảng tài chính năm 2008

Lãi suất cho vay tăng kéo dài cùng với sự chấm dứt của các biện pháp hỗ trợ thời dịch COVID-19 đã gây tác động lên các doanh nghiệp.

Ảnh minh họa: Bloomberg Creative Photos

Tờ Financial Times hôm 19/12 trích dẫn dữ liệu từ các văn phòng thống kê quốc gia đưa tin lĩnh vực doanh nghiệp trên thế giới đã bị ảnh hưởng bởi làn sóng phá sản, vốn xảy ra với tốc độ hai con số chưa từng thấy trong nhiều thập kỷ qua.

Tình trạng mất khả năng thanh toán của doanh nghiệp ở Mỹ tăng 30% so với cùng kỳ năm ngoái trong 12 tháng tính đến tháng 9. Trong khi ở Đức, nền kinh tế lớn nhất Liên minh châu Âu (EU), số vụ phá sản đã tăng 25% từ tháng 1 đến tháng 9 so với cùng kỳ năm trước.

Trên khắp EU, số công ty phá sản đã tăng 13% trong 9 tháng tính đến tháng 9 so với cùng kỳ năm ngoái, đạt mức cao nhất trong 8 năm.

Video đang HOT

Vào tháng 10, Pháp, Hà Lan và Nhật Bản đã xảy ra số vụ phá sản tăng hơn 30% so với cùng kỳ năm trước. Với phần lớn thành viên là các quốc gia giàu có, Tổ chức Hợp tác và Phát triển Kinh tế (OECD) gần đây cũng báo cáo rằng ở một số quốc gia thành viên, bao gồm các quốc gia Bắc Âu như Đan Mạch, Thụy Điển và Phần Lan, tỷ lệ phá sản đã vượt mức xảy ra trong cuộc khủng hoảng tài chính toàn cầu năm 2008.

Anh và xứ Wales cũng chứng kiến tình trạng vỡ nợ cao nhất kể từ năm 2009 vào khoảng thời gian từ tháng 1 đến tháng 9 năm nay.

Ông Neil Shearing, nhà kinh tế trưởng tại công ty tài chính Capital Economics, nói với Financial Times rằng xu hướng này đã chủ yếu là do tình hình lãi suất cơ bản cao hơn và do các công ty được gọi là “xác sống”. Các công ty này vốn vượt qua thời khó khăn do COVID-19 chỉ nhờ sự hỗ trợ của chính phủ.

Nhiều chương trình hỗ trợ lớn của chính phủ dành cho các công ty và hộ gia đình trong thời kỳ đại dịch phần lớn đã bị hủy bỏ, trong khi các ngân hàng trung ương liên tục nâng lãi suất để nỗ lực kiềm chế lạm phát đang gia tăng.

Theo chuyên gia, xu hướng phá sản ồ ạt sẽ tiếp diễn do nhiều doanh nghiệp phải tái cấp vốn nợ với lãi suất cao hơn trong những tháng tới, bất chấp khả năng tăng lãi suất của các ngân hàng trung ương được dự báo đã lên đến đỉnh điểm.

Ngân hàng trung ương Canada sẵn sàng can thiệp nếu khủng hoảng tài chính

Ngân hàng trung ương Canada (BoC) ngày 1/4 cho biết, họ đã có những phương án để bảo vệ các ngân hàng thương mại khỏi một cuộc khủng hoảng tài chính, trong trường hợp cuộc khủng hoảng ngân hàng hiện nay ở Mỹ và châu Âu lan tới nước này.

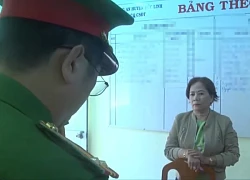

Trụ sở Ngân hàng Trung ương Canada tại Ottawa. Ảnh: AFP/TTXVN

Đây là lần đầu tiên BoC bình luận về tình trạng hỗn loạn của các ngân hàng bên ngoài. Ngân hàng cũng nói thêm họ không cho rằng sẽ phải có hành động can thiệp.

Phó Thống đốc Toni Gravelle nói rằng, BoC sẽ sẵn sàng hành động trong trường hợp xuất hiện căng thẳng nghiêm trọng trên toàn thị trường và sẽ cung cấp việc hỗ trợ thanh khoản cho toàn hệ thống.

Ông này cũng đề cập tới sự cố sụp đổ của hệ thống lương hưu tại Anh hồi năm ngoái, cho hay BoC được chuẩn bị tốt hơn cho những cuộc khủng hoảng kiểu như vậy. Theo ông, BoC có thê cung cấp thanh khoản không chỉ cho hệ thống ngân hàng mà còn cho các quỹ hưu trí và các tổ chức khác phải đối mặt với những căng thẳng về tài chính.

Sự sụp đổ của các ngân hàng lớn ở Mỹ như Silicon Valley Bank và Signature Bank, tiếp đến là vụ giải cứu Credit Suisse của UBS tại Thụy Sỹ đang khiến BoC phải theo dõi chặt chẽ về khả năng những căng thẳng trên có thể gây ra một cuộc khủng hoảng tín dụng. Hiện tại, tình trạng hôn loạn trong ngân hàng ở Mỹ dường như đã được kiểm soát. Hệ thống tài chính về tổng thể vẫn đứng vững bất chấp sự thất bại của các ngân hàng.

Tuy nhiên, ông Gravelle nói rằng nếu có một cuộc khủng hoảng lớn khác mà ngân hàng không thể giải quyết thông qua các công cụ hỗ trợ của mình và bị cuốn vào những tình huống khẩn cấp, BoC có thể phải nhờ tới những biên pháp quy mô lớn hơn như mua bán trái phiếu của Chính phủ Canada.

Ông cho rằng, cuộc khủng hoảng tài chính 2008-2009 và giai đoạn ban đầu của đại dịch COVID-19 là những ví dụ về việc BoC có thể can thiệp và rút ra được những bài học cho tương lai.

Về việc quản lý các biện pháp đặc biệt trong đại dịch, ông Gravelle cho rằng ngân hàng trung ương sẽ tìm cách truyền đạt tốt hơn chương trình nới lỏng định lượng của mình tới công chúng, phân biệt rõ ràng giữa việc mua tài sản cho hoạt động thị trường và mua tài sản cho chính sách tiền tệ.

Vào lúc cao điểm, BoC nắm giữ khoảng 440 tỷ CAD (khoảng 295,91 tỷ USD)trái phiếu chính phủ - con sô này hiện giảm xuông còn khoảng 200 tỷ CAD. Ông Gravelle khẳng định rằng việc siết chặt định lượng sẽ ngừng hoạt động khi lượng trái phiếu được nắm giữ vào khoảng từ 20 tỷ đến 60 tỷ CAD.

Những khác biệt khiến cuộc khủng hoảng tài chính thế giới 2008 khó tái diễn  Từ ngày 8/3 tới nay, thế giới đón nhận một loạt tin sốc, từ sự sụp đổ của một ngân hàng nhỏ ít ai để ý là Silvergate Bank, tới sự sụp đổ của ngân hàng đứng thứ 16 tại Mỹ - Silicon Valley Bank (SVB) và gần đây nhất là việc ngân hàng có tính chất toàn cầu Credit Suisse của Thuỵ...

Từ ngày 8/3 tới nay, thế giới đón nhận một loạt tin sốc, từ sự sụp đổ của một ngân hàng nhỏ ít ai để ý là Silvergate Bank, tới sự sụp đổ của ngân hàng đứng thứ 16 tại Mỹ - Silicon Valley Bank (SVB) và gần đây nhất là việc ngân hàng có tính chất toàn cầu Credit Suisse của Thuỵ...

Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43

Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43 Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07

Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07 Xung đột Nga - Ukraine trước bước ngoặt08:59

Xung đột Nga - Ukraine trước bước ngoặt08:59 Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41

Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41 'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08

'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08 Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43

Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43 Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41

Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41 Đặc phái viên Mỹ hé lộ điều Nga - Ukraine phải làm để đạt thỏa thuận hòa bình07:56

Đặc phái viên Mỹ hé lộ điều Nga - Ukraine phải làm để đạt thỏa thuận hòa bình07:56 Khỉ trộm đồ du khách và thất vọng khi phát hiện thứ bên trong01:47

Khỉ trộm đồ du khách và thất vọng khi phát hiện thứ bên trong01:47 Tàu ngầm 161 tỷ đồng: Lặn sâu 200m, biến thành quầy bar dưới đáy biển03:14

Tàu ngầm 161 tỷ đồng: Lặn sâu 200m, biến thành quầy bar dưới đáy biển03:14 500 ngày xung đột khốc liệt cày nát Dải Gaza01:49

500 ngày xung đột khốc liệt cày nát Dải Gaza01:49Tiêu điểm

Tin đang nóng

Tin mới nhất

Điện Kremlin tuyên bố về năm vùng lãnh thổ đã sáp nhập từ Ukraine

Chính phủ Hungary cấm tổ chức diễu hành Budapest Pride ở nơi công cộng

Cháy rừng lại bùng phát ở Đông Bắc Nhật Bản

Mỹ cấm quân nhân chuyển giới phục vụ trong quân đội

Nga lên tiếng phản đối chiến tranh thương mại toàn cầu

Nga và Mỹ bắt đầu đàm phán tại Thổ Nhĩ Kỳ

Hamas sẵn sàng tham gia đàm phán ngừng bắn giai đoạn hai

Hàn Quốc: Thông qua dự luật điều tra cáo buộc can thiệp bầu cử của Tổng thống Yoon Suk Yeol

Trung Quốc, Thái Lan phối hợp hồi hương công dân trong chiến dịch trấn áp tội phạm xuyên biên giới

Nga - Mỹ thảo luận về hợp tác ở Bắc Cực

Nguy cơ sụp đổ của hệ thống y tế châu Phi

Lần đầu tiên có chương trình đào tạo đại học về 'công lý khí hậu' tại Anh

Có thể bạn quan tâm

Thế tiến thoái lưỡng nan của EU trong xử lý 200 tỷ euro tài sản Nga bị đóng băng

Cẩn thận với hội chứng người đỏ do thuốc

Sức khỏe

04:35:03 28/02/2025

Bắt đối tượng xúc phạm người khác trên mạng xã hội

Pháp luật

00:00:05 28/02/2025

Bộ phim 18+ nóng bỏng nhất sự nghiệp của mỹ nhân Gossip Girl vừa qua đời

Hậu trường phim

23:49:32 27/02/2025

Ngoại hình gây hoang mang tột độ của Tiểu Long Nữ đẹp nhất màn ảnh

Sao châu á

23:44:29 27/02/2025

Phim Hàn hay đến mức rating tăng 132% chỉ sau 1 tập, nữ chính đã đẹp mê mẩn còn có cảnh nóng cực cháy

Phim châu á

23:41:43 27/02/2025

4 phim 18+ nóng bỏng mắt của "mỹ nhân đẹp nhất thế kỷ": Hàng cổ đánh đổ dân chơi

Phim âu mỹ

23:37:36 27/02/2025

Ronaldo khiến mạng xã hội bùng nổ

Sao thể thao

23:34:58 27/02/2025

Jennie nói 1 câu khiến tất cả những kẻ thù ghét "nín họng"

Nhạc quốc tế

23:28:53 27/02/2025

Bí ẩn chưa có lời giải của sao nữ Vbiz sau gần 2 năm sinh đôi và lấy chồng Hàn Quốc

Sao việt

23:25:36 27/02/2025

Cận cảnh ngôi làng bị chìm trong bùn đất sau động đất ở Trung Quốc

Cận cảnh ngôi làng bị chìm trong bùn đất sau động đất ở Trung Quốc Tiếp tục nỗ lực đưa Nga và Ukraine trở lại bàn đàm phán

Tiếp tục nỗ lực đưa Nga và Ukraine trở lại bàn đàm phán Fed tăng lãi suất lên mức cao nhất 15 năm, đồng thuận bắt đầu hạ lãi suất vào năm 2024

Fed tăng lãi suất lên mức cao nhất 15 năm, đồng thuận bắt đầu hạ lãi suất vào năm 2024 Fed đã thắng trong cuộc chiến chống lạm phát?

Fed đã thắng trong cuộc chiến chống lạm phát? Mỹ xác định sử dụng AI gây rủi ro cho hệ thống tài chính

Mỹ xác định sử dụng AI gây rủi ro cho hệ thống tài chính Ngân hàng trung ương Anh duy trì lãi suất thêm một thời gian

Ngân hàng trung ương Anh duy trì lãi suất thêm một thời gian UNICEF: Khủng hoảng tài chính tại Liban ảnh hưởng đến quyền được học tập của trẻ em

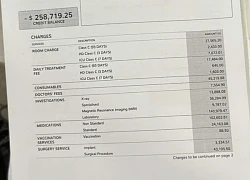

UNICEF: Khủng hoảng tài chính tại Liban ảnh hưởng đến quyền được học tập của trẻ em Phẫu thuật không gây mê, bác sĩ khiến người phụ nữ tử vong

Phẫu thuật không gây mê, bác sĩ khiến người phụ nữ tử vong

Tổng thống Trump tuyên bố ngừng viện trợ quân sự cho Kiev

Tổng thống Trump tuyên bố ngừng viện trợ quân sự cho Kiev Tổng thống Trump nêu ý tưởng về 'thẻ vàng' 5 triệu USD để trở thành công dân Mỹ

Tổng thống Trump nêu ý tưởng về 'thẻ vàng' 5 triệu USD để trở thành công dân Mỹ CNN: Tổng thống Trump sắp được trao quyền lực lớn để trục xuất người nhập cư bất hợp pháp

CNN: Tổng thống Trump sắp được trao quyền lực lớn để trục xuất người nhập cư bất hợp pháp

Nữ nghệ sĩ đình đám đã bán nốt biệt thự 70 tỷ ở Việt Nam

Nữ nghệ sĩ đình đám đã bán nốt biệt thự 70 tỷ ở Việt Nam Mẹ bé Bắp: 'Ba mẹ ở quê đi chợ mua đồ nhưng không ai bán, nhà có gì ăn nấy'

Mẹ bé Bắp: 'Ba mẹ ở quê đi chợ mua đồ nhưng không ai bán, nhà có gì ăn nấy' Nóng: Báo Hàn "bắt gọn" Lee Jong Suk hẹn hò Moon Ga Young, chuyện tình với IU đã toang?

Nóng: Báo Hàn "bắt gọn" Lee Jong Suk hẹn hò Moon Ga Young, chuyện tình với IU đã toang? Nam nghệ sĩ hài nổi danh cả nước: Tuổi ngoài 60 siêu giàu, gọi vợ là "nữ hoàng cai tù ngọt ngào"

Nam nghệ sĩ hài nổi danh cả nước: Tuổi ngoài 60 siêu giàu, gọi vợ là "nữ hoàng cai tù ngọt ngào" Vợ Yoo Jae Suk phát hiện chồng biểu hiện bất thường, vội phóng về nhà lao thẳng vào phòng ngủ thấy cảnh tượng khó tin

Vợ Yoo Jae Suk phát hiện chồng biểu hiện bất thường, vội phóng về nhà lao thẳng vào phòng ngủ thấy cảnh tượng khó tin Lộ tin nhắn gây ớn lạnh của "nam thần thanh xuân" đang bị điều tra vì dính líu vụ giết người tàn bạo

Lộ tin nhắn gây ớn lạnh của "nam thần thanh xuân" đang bị điều tra vì dính líu vụ giết người tàn bạo Mỹ nhân Việt đổi đời chỉ nhờ 1 cái bĩu môi, cả body lẫn nhan sắc đều thăng hạng đỉnh cao sau 8 năm

Mỹ nhân Việt đổi đời chỉ nhờ 1 cái bĩu môi, cả body lẫn nhan sắc đều thăng hạng đỉnh cao sau 8 năm Cặp đôi nhà sát vách lấy nhau, đám cưới khách ngồi nhầm tiệc, bỏ nhầm phong bì

Cặp đôi nhà sát vách lấy nhau, đám cưới khách ngồi nhầm tiệc, bỏ nhầm phong bì So sánh nhan sắc Lâm Tâm Như ở tuổi 49 mới hiểu thế nào là sự khác biệt của lão hoá nhân tạo và tự nhiên

So sánh nhan sắc Lâm Tâm Như ở tuổi 49 mới hiểu thế nào là sự khác biệt của lão hoá nhân tạo và tự nhiên Doanh nhân Mailisa lên tiếng vụ sao kê của mẹ bé Bắp: Đó là để nói với con nít!

Doanh nhân Mailisa lên tiếng vụ sao kê của mẹ bé Bắp: Đó là để nói với con nít! Mẹ bé Bắp hé lộ những tin nhắn chưa từng công bố về chuyến bay thương gia giữa lùm xùm từ thiện!

Mẹ bé Bắp hé lộ những tin nhắn chưa từng công bố về chuyến bay thương gia giữa lùm xùm từ thiện! Hot nhất hôm nay: Bạn gái Huỳnh Hiểu Minh sinh con gái, Angelababy lo sốt vó vì quyền thừa kế của quý tử thay đổi?

Hot nhất hôm nay: Bạn gái Huỳnh Hiểu Minh sinh con gái, Angelababy lo sốt vó vì quyền thừa kế của quý tử thay đổi? Sao nam "mất tích" khỏi Vbiz: Nghi chia tay đàn chị hơn 14 tuổi và gây xôn xao vì 1 tờ giấy nợ

Sao nam "mất tích" khỏi Vbiz: Nghi chia tay đàn chị hơn 14 tuổi và gây xôn xao vì 1 tờ giấy nợ Mẹ Bắp nói gì về thông tin "chuyển 2 tỷ đồng về quê cho ông bà ngoại trả nợ"?

Mẹ Bắp nói gì về thông tin "chuyển 2 tỷ đồng về quê cho ông bà ngoại trả nợ"? Vụ thi thể người phụ nữ cháy đen trong lô cao su ở Đồng Nai: Nghi do tự tử

Vụ thi thể người phụ nữ cháy đen trong lô cao su ở Đồng Nai: Nghi do tự tử Phạm Thoại chính thức tung ra 28 trang sao kê cho dân mạng check VAR

Phạm Thoại chính thức tung ra 28 trang sao kê cho dân mạng check VAR

Phim giờ vàng hot nhất hiện tại nhầm 1 chi tiết quá buồn cười

Phim giờ vàng hot nhất hiện tại nhầm 1 chi tiết quá buồn cười