Tỷ giá USD tại các ngân hàng đều giảm

Tiếp đục đà giảm phiên trước, sáng 9/10, giá đông bạc xanh “bôc hơi” 15 40 đồng/USD tại nhiêu ngân hàng trong nước.

Sáng 9/10, Ngân hàng Vietcombank tiếp tục điều chỉnh giảm 20 đồng/USD ở cả 2 chiều mua và bán, niêm yết ở mức 22.100 – 22.260 đồng/USD.

Techcombank là ngân hàng có mức điều chỉnh giảm giá nhiều nhất, 40 đồng/USD ở cả 2 chiều mua – bán, hiện đang niêm yết với giá 22.190 – 22.280 đồng/USD.

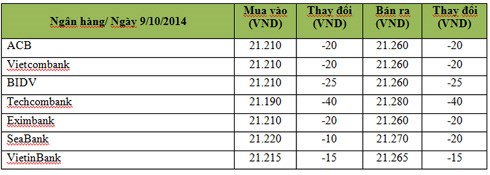

Bảng giá USD tại một số ngân hàng ngày 9/10.

Theo khảo sát, Vietinbank điều chỉnh giảm giá ít nhất: 15 đồng/USD ở chiều bán ra và 25 đồng/USD ở chiều mua vào, và hiện đang giao dịch với mức 22.150 – 22.265 đồng/USD.

BIDV, ACB và Eximbank đều giảm 200 đồng/USD, và niêm yết giá mua bán USD với mức tương ứng là 22.210 – 22.260 đồng/USD; 22.100 – 22.260 đồng/USD; 22.210 – 22.260 đồng/USD.

Giới phân tích cho rằng, đồng bạc xanh chạm đáy nhiều tuần sau khi biên bản họp chính sách của Cục Dự trữ Liên bang Mỹ (FED) vào được công bố vào tháng trước, phát tín hiệu đáng lo ngại về các chỉ số của nền kinh tế Mỹ.

Đồng USD liên tục trượt giá sau quyết định hoãn tăng lãi suất của Mỹ.

Video đang HOT

Kế hoạch nâng lãi suất bị trì hoãn cũng bất lợi cho đồng USD, làm giảm sức hấp dẫn của bạc xanh đối với các nhà đầu tư tìm kiếm lợi suất cao.

Đồng USD giảm 0,3% so với euro (1,1128 USD/EUR), và giảm 0,1% so với yen Nhật (120,12 JPY/USD)./.

Trân Ngoc

Theo_VOV

Ngân hàng gặp áp lực huy động vốn cuối năm

Mặc dù Cục Dự trữ Liên bang Mỹ (Fed) đã đưa ra quyết định chưa nâng lãi suất trong tháng 9/2015 và thanh khoản được các nhà băng trong nước cho biết vẫn dồi dào, song nhìn vào thực tế thị trường cho thấy, lãi suất tiết kiệm của các ngân hàng đang nhích dần lên. Theo nhận định từ các chuyên gia tài chính - tiền tệ, tuy lạm phát được kiểm soát ở mức thấp, nhưng lãi suất khó có thể giảm thêm.

Lãi suất cho vay khó kỳ vọng giảm thêm trong khoảng 2 quý tới đây

Điều chỉnh biểu lãi suất

Không chỉ với những nhà băng quy mô nhỏ, phải cạnh tranh thị phần huy động vốn nhằm đảm bảo thanh khoản, mà ngay cả những nhà băng lớn cũng phải nâng lãi suất huy động trước áp lực tỷ giá cũng như các kênh đầu tư khác đang "hút" dần tiền tiết kiệm. Chẳng hạn, Sacombank vừa tăng lãi suất huy động tập trung vào các kỳ hạn 12 - 24 tháng.

Cụ thể, Sacombank điều chỉnh lãi suất kỳ hạn 12 tháng tăng 0,2%/năm, từ 6,1%/năm lên 6,3%/năm, 13-18 tháng tăng 0,15%/năm, kỳ hạn 24 tháng tăng 0,1%/năm lên 6,4%/năm.

Trong ngày 22/9, Eximbank đã chính thức áp dụng biểu lãi suất mới, với mức tăng nhẹ. Đáng chú ý, mức lãi suất cao nhất được Eximbank áp dụng là 7,5%/năm cho kỳ hạn 13 tháng (lĩnh lãi cuối kỳ). Tuy nhiên, mức lãi suất này chỉ áp dụng cho khách hàng mở mới sổ tiết kiệm, với mức gửi từ 500 tỷ đồng trở lên; còn đối với các trường hợp tái tục tài khoản tiền gửi, tiết kiệm 13 tháng, lãi cuối kỳ nếu số tiền gửi 500 tỷ đồng hoặc cao hơn mới áp dụng theo lãi suất 7,5%/năm. Với khách hàng có số dư tái tục dưới 500 tỷ đồng, mức lãi suất cuối kỳ của kỳ hạn 12 tháng chỉ được 6,2%/năm.

Ở các nhà băng quy mô nhỏ hơn, lãi suất huy động tiền gửi tiết kiệm cũng nhích dần. ABBank, VIB, SeABank tăng lãi suất huy động (cả kỳ hạn dài và ngắn), với mức tăng 0,2 - 0,3%/năm. Đồng thời, các ngân hàng tăng cường khuyến mãi, quà tặng nhằm "hút" tiết kiệm.

Hiện nay, mức lãi suất tiền gửi tiết kiệm cao nhất được ngân hàng quy mô vừa và nhỏ áp dụng là 7,3 - 7,5%/năm, nhưng chỉ dành cho kỳ hạn tiền gửi dài ngày (23 - 24 tháng) hoặc ưu tiên cho khách hàng có độ tuổi từ 45 trở lên được cộng thêm biên độ 0,2%.

Cụ thể, Viet Capital Bank áp dụng mức lãi suất cao nhất 7,4%/năm cho kỳ hạn 12 tháng; VietA Bank áp dụng mức lãi suất 7,4% cho kỳ hạn 15 tháng, nhưng nếu khách hàng có độ tuổi từ 45 tuổi trở lên sẽ được cộng thêm biên độ 0,2%, nâng mức lãi suất cao nhất lên 7,6%/năm.

Giám đốc khối khách hàng cá nhân của một ngân hàng cho biết, sở dĩ lãi suất tiết kiệm có dấu hiệu nhích dần là do sức ép từ các kênh đầu tư, nhất là bất động sản đang ấm dần lên. Đặc biệt là với phân khúc nhà ở đang thu hút nhiều cá nhân rút tiền tiết kiệm mua nhà, thậm chí còn mượn thêm vốn ngân hàng, vì lúc này lãi suất giảm dần so với trước đây.

Ngoài lãi suất tiết kiệm, lãi suất liên ngân hàng cũng bật tăng ở tất cả các kỳ hạn. Theo CTCK Bảo Việt (BVSC), lãi suất trung bình kỳ hạn qua đêm tăng mạnh nhất (0,49%) lên mức 4,41%/năm, ngang bằng với mức lãi suất kỳ hạn 1 tuần; kỳ hạn 2 tuần tăng 0,33%, lên mức 4,5%/năm.

Mặc dù lãi suất liên ngân hàng nhích nhẹ, nhưng BVSC khuyến nghị nhà đầu tư tiếp tục theo dõi chặt chẽ, vì đây có thể là những biểu hiện ban đầu cho thấy thanh khoản hệ thống đang bắt đầu căng thẳng trở lại, dưới sức ép của tăng trưởng tín dụng và rủi ro tỷ giá, nhất là trong thời điểm cuối năm.

Thực tế, tín dụng của ngành ngân hàng đã tăng trưởng đáng kể trong 8 tháng đầu năm 2015, với mức tăng 10,3% và dự báo nhu cầu vốn của khách hàng, nhất là doanh nghiệp trong mùa kinh doanh cao điểm sẽ tăng. Cùng với đó, áp lực tỷ giá được cho là chưa chấm dứt đã tạo sức ép lên huy động vốn, buộc nhà băng phải tăng nhẹ lãi suất, lạm phát được kiểm soát thấp.

Khó giảm trong ngắn hạn

Trước xu hướng lãi suất tiền gửi tiết kiệm tăng nhẹ, TS Nguyễn Văn Thuận, chuyên gia tài chính, ngân hàng cho rằng, khó tránh được sự chuyển dịch của dòng vốn tiết kiệm trước bối cảnh bất động sản ấm lên, tỷ giá còn áp lực. Điều này khiến các ngân hàng buộc phải điều chỉnh tăng nhẹ lãi suất. Tuy nhiên, theo TS Thuận, lãi suất tiết kiệm khó có thể tăng cao.

Chuyên gia kinh tế, TS Võ Trí Thành cũng đưa ra dự báo, trong vòng 5 - 6 tháng tới, lãi suất ngắn hạn không thể giảm được. Theo đánh giá của TS Thành, cho dù lạm phất rất thấp, nhưng lãi suất ngắn hạn còn phải "nhìn" vào tỷ giá và lãi suất đồng USD. Tuy hiện Fed chưa điều chỉnh tăng lãi suất, song theo các chuyên gia, điều đó sớm muộn cũng sẽ xảy ra nên lãi suất tiết kiệm VND khó giảm cho đến khi Fed điều chỉnh lãi suất. Vì thế, lãi suất cho vay khó kỳ vọng giảm thêm trong khoảng 2 quý tới đây.

Mới đây, Ủy ban Giám sát tài chính quốc gia đã công bố kết quả khảo sát tại quý II/2015 cho thấy, 51% số người được khảo sát có tiền gửi tại các ngân hàng, giảm mạnh so với khảo sát trước đó vào quý III/2014 (63%) và ở mức thấp nhất kể từ năm 2012.

Kết quả khảo sát cũng cho thấy, số người rút tiền khỏi kênh tiết kiệm gia tăng đáng kể dù các ngân hàng đã tăng nhẹ lãi suất huy động. Điều này khá dễ hiểu khi từ đầu năm đến nay, lãi suất huy động giảm, trong khi đó các kênh đầu tư như bất động sản, chứng khoán phục hồi làm giảm sức hấp dẫn của mức lãi suất tiền gửi.

Tuy nhiên, theo các chuyên gia tài chính, với lạm phát kỳ vọng trong năm nay 4 - 5%, mặt bằng lãi suất tiền gửi tiết kiệm 5 - 6,5%/năm đối với kỳ hạn ngắn và 7 - 7,4%/năm đối với kỳ hạn dài đang được các ngân hàng áp dụng, gửi tiết kiệm tiền đồng vẫn được hưởng lãi suất thực dương. Đồng thời, so với lãi suất tiết kiệm USD là 1,75%, gửi VND có lợi hơn nhiều.

Chủ tịch VGB, ông Trần Thanh Hải cho rằng, với những người đã quen với gửi tiết kiệm, dù các kênh đầu tư khác đang có dấu hiệu hồi phục cũng không nên ồ ạt rút tiền tiết kiệm sang bất động sản, vàng, ngoại tệ hay chứng khoán. Theo ông Hải, cách khôn ngoan là không nên bỏ trứng vào một rổ.

Gửi tiết kiệm không chỉ vẫn được hưởng lãi suất thực dương mà mặt bằng lãi suất được dự báo sẽ khó giảm trong ngắn hạn. Một phần, do áp lực từ các kênh đầu tư khác và tỷ giá.

Mặt khác, nhu cầu tín dụng cải thiện tích cực trong gần 3 quý qua cũng hối thúc các ngân hàng tăng cường huy động vốn để đáp ứng nhu cầu của khách hàng trong quý cao điểm cuối năm. Đặc biệt là ở những ngân hàng vừa được NHNN cho phép nới "room" tín dụng lên mức 30 - 36% để có thêm dư địa cho vay.

Trong đó phải kể đến Vietinbank, Vietcombank được nới lên 16%; SeaBank, TPBank lên 35%; Techcombank và LienVietPostBank 30%; VPBank 18%; Nam A Bank 25%; SHB 15%; VIB 20%; BaoVietBank 36%.

TS Trần Du Lịch, thành viên Hội đồng Tư vấn chính sách tài chính, tiền tệ quốc gia cho rằng, có cơ sở để đạt được mục tiêu tăng trưởng dư nợ tín dụng, điều chỉnh từ 15% lên 17% của toàn ngành năm nay, và mức 17% không phải quá cao mà phù hợp với diễn biến của tình hình kinh tế đang có dấu hiệu ấm dần lên.

Sức hấp thụ vốn của nền kinh tế bắt đầu có những cải thiện, dù sức khỏe doanh nghiệp vẫn chưa thực sự hồi phục hoàn toàn. Mặt khác, các ngân hàng cũng thận trọng kiểm soát nợ xấu nên khó có thể đẩy mạnh vốn ồ ạt như trước.

Theo_Tin Nhanh Chứng Khoán

Quyết định của Fed không ảnh hưởng đến ổn định tỷ giá Sau quyết định chưa điều chỉnh tăng lãi suất của Cục Dự trữ Liên bang Mỹ (Fed), NHNN cho biết, khả năng Fed tăng lãi suất về cơ bản đã được phản ánh vào diễn biến lãi suất, tỷ giá trên thị trường tài chính quốc tế từ cuối năm 2014 đến nay và đã nằm trong kịch bản tính toán của NHNN...