Trước giờ giao dịch 4/7: Cơ hội lấy lại đà tăng

Chứng khoán Mỹ và giá dầu cùng có diễn biến tích cực trong đêm qua do đó, thị trường vẫn đang được hậu thuẫn để tích cực trở lại.

Ảnh minh họa.

Quốc tế

Đóng cửa phiên giao dịch ngày thứ Tư, chỉ số công nghiệp Dow Jones tăng 50,82 điểm tương đương 0,19% lên 26.837,5 điểm. Chỉ số S&P 500 tăng 7,38 điểm tương đương 0,25% lên 2.980,39 điểm. Chỉ số Nasdaq tăng 22,90 điểm tương đương 0,28% lên 8.131,99 điểm.

Đóng cửa phiên giao dịch, HĐTL dầu thô ngọt nhẹ WTI tháng 8/2019 tăng 1,09 USD/thùng tương đương 1,9% lên 57,34 USD/thùng, như vậy giá dầu lên sát mức cao nhất trong phiên là 57,44 USD/thùng. Thị trường sẽ nghỉ giao dịch vào ngày thứ Năm bởi Mỹ nghỉ ngày Quốc khánh.

Trong khi đó, HĐTL dầu Brent tháng 9/2019 tăng 1,42 USD/thùng tương đương 2,3% lên 63,82 USD/thùng. Khi mà thị trường Mỹ nghỉ lễ, giao dịch trên thị trường London trong phiên ngày thứ Năm cũng sẽ nghỉ sớm.

Tin kinh tế trong nước

Theo báo cáo của Vụ Quản lý khu kinh tế, Bộ Kế hoạch và Đầu tư, trong 326 khu công nghiệp được thành lập, có 251 khu công nghiệp đã đi vào hoạt động với tổng diện tích đất tự nhiên khoảng 66.200 ha, tỷ lệ lấp đầy đạt gần 74% và 75 khu công nghiệp đang trong giai đoạn đền bù, giải phóng mặt bằng và xây dựng với tổng diện tích khoảng 29.300 ha.

Chứng khoán và doanh nghiệp

Thủ tướng Chính phủ vừa ký Quyết định số 818/QĐ-TTg bổ nhiệm lại ông Lê Minh Chuẩn giữ chức vụ Chủ tịch Hội đồng thành viên Tập đoàn Công nghiệp Than – Khoáng sản Việt Nam.

CTCP Thép Nam Kim (NKG) ước đạt 120 tỷ đồng trong quý II/2019, lũy kế nửa đầu năm lãi ròng xấp xỉ 20 – 25 tỷ đồng. Trong bối cảnh giá thép cán nóng (HRC) trung bình quý này không cao hơn nhiều so với quý đầu năm (557 USD/tấn so với 548 USD/tấn), mức lợi nhuận trên có được nhờ 2 khoản chuyển nhượng nhà máy Nam Kim 1 và phần vốn góp trong liên doanh Nam Kim Corea.

Video đang HOT

CTCP Gemadept (GMD): Công ty con của Sumitomo bất ngờ đăng ký mua gần 29,7 triệu cổ phiếu GMD. Giao dịch dự kiến thực hiện từ 5/7 đến 2/8/2019. Hiện tại SSJ Consulting không sở hữu cổ phiếu GMD nào. Số cổ phần SSJ Consulting đăng ký mua vào tương ứng 10% tổng số cổ phần có quyền biểu quyết đang lưu hành của Gemadept.

Vietcombank (VCB): trong 6 tháng đầu năm ngân hàng này ước đạt lợi nhuận trước thuế hơn 11.000 tỷ đồng, hoàn thành 54% kế hoạch cả năm 2019, cũng là con số cao kỷ lục trong nửa đầu năm ở nhà băng này.

Ngân hàng TMCP Tiên Phong (TPB) vừa công bố về kết quả kinh doanh 6 tháng đầu năm 2019 với lợi nhuận trước thuế đạt 1.620 tỉ đồng, tăng 596 tỉ đồng, tương đương tăng 58% so với cùng kì năm trước và đạt 50,6% kế hoạch đại hội đồng cổ đông đã đề ra.

CTCP Tập đoàn Sao Mai (ASM) vừa công bố thông tin đã nhận chuyển nhượng cổ phần đầu tư vào Công ty cổ phần Điện mặt trời EuroPlast Long An vào ngày 28/6/2019 với tổng số lượng là 23 triệu cổ phần (chiếm tỷ lệ 76,67%).

CTCP Kiên Hùng (KHS) vừa thông qua phương án phát hành cổ phiếu chào bán cho cổ đông hiện hữu nhằm tăng vốn điều lệ. Theo đó, Kiên Hùng dự kiến phát hành gần 1,4 triệu cổ phiếu chào bán cho cổ đông hiện hữu. Tỷ lệ phát hành 13%, tương ứng cổ đông sở hữu 1 cổ phiếu được nhận 1 quyền mua, cứ 100 quyền mua được mua 13 cổ phiếu mới. Giá trị phát hành theo mệnh giá gần 14 tỷ đồng.

CTCP Kinh doanh Khí miền Nam (PGS) dự kiến trả cổ tức đợt cuối năm 2018 bằng tiền mặt, tỷ lệ 5% (1 cổ phiếu nhận được 500 đồng). Như vậy, công ty trả đủ cổ tức 2018 là 15%. Ngày đăng ký cuối cùng là 18/7, tương ứng với ngày giao dịch không hưởng quyền là 17/7. Ngày thanh toán là 2/8.

Phái sinh

Thị trường tiếp tục suy yếu trong phiên giao dịch ngày hôm qua trước khi đà giảm được thu hẹp vào cuối phiên, giúp hợp đồng kỳ hạn đóng cửa tại mức gia tham chiếu và 3 hợp đồng còn lại giảm nhẹ từ 1,8 đến 2,7 điểm.

Chốt phiên, giá VN30F1907 không thay đổi so với phiên trước, ở mức 874 điểm, hiện cao hơn 4,42 điểm so với VN30. Trong khi đó, tổng thanh khoản trên thị trường giảm gần 16% so với phiên trước, đạt 137.349 hợp đồng được khớp lệnh trong phiên.

Chiến lược đầu tư

Theo VND, VN-Index nhiều khả năng tiếp tục phục hồi và 980 điểm là vùng cản trong ngắn hạn. Thị trường chứng khoán Châu Á vẫn đồng thuận trong đà phục hồi chậm, trong khi thị trường Mỹ đã lập mức cao mới. Đây là cơ sở để tâm lý nhà đầu tư trong nước chưa thay đổi trong ngắn hạn.

Theo bizlive.vn

Rủi ro mua trái phiếu Con Cưng?

Phương án huy động vốn của Con Cưng làm nhà đầu tư nghi ngại bởi doanh nghiệp này cũng không có tài sản bảo đảm trong khi thông tin rất tù mù.

Nhiều nhà đầu tư e dè với phương án phát hành cả trăm tỷ trái phiếu của Con Cưng do thông tin còn tù mù, doanh nghiệp lại không có tài sản bảo đảm

Con Cưng - doanh nghiệp từng xuất hiện ầm ĩ trên truyền thông hồi tháng 7- 8/2018 vừa chào bán cả trăm tỷ đồng trái phiếu doanh nghiệp.

Thông tin tù mù, không tài sản đảm bảo

Trung tuần tháng 6, Công ty Chứng khoán Sài Gòn (SSI) - đơn vị đã đầu tư vào Công ty CP Đầu tư Con Cưng - gửi thư chào bán trái phiếu của doanh nghiệp này tới một số nhà đầu tư.

Theo đó, Con Cưng chào bán trái phiếu riêng lẻ kỳ hạn 12 tháng, tổng giá trị phát hành 100 tỷ đồng, lãi suất cố định 11%/năm, kỳ trả lãi 6 tháng 1 lần. Sau đó ít ngày, một số thông tin lại cho biết tổng lượng phát giảm xuống chỉ còn 50 tỷ đồng.

Trong bản giới thiệu dài 16 trang của Con Cưng chủ yếu tập trung các thông tin vĩ mô, triển vọng ngành. Thông tin liên quan tới doanh nghiệp rất ít ỏi, chỉ gồm kết quả kinh doanh, khả năng sinh lời, hệ số nợ. Theo đó, giai đoạn 2016-2018 doanh thu thuần của Con Cưng tăng trưởng bình quân 72%/ năm: Năm 2016 hơn 500 tỷ đồng, 2017 hơn 800 tỷ đồng và 2018 hơn 1.500 tỷ đồng. Chiếm tỷ trọng lớn nhất trong cơ cấu doanh thu (58%) là hàng tiêu dùng nhanh (tã, sữa, sản phẩm chăm sóc cá nhân). Phần còn lại đến từ ngành hàng thời trang, đồ chơi, dụng cụ trẻ em. Bên cạnh đó là thông tin ngắn gọn về tài sản, vốn chủ sở hữu và thu nhập (trước lãi, trước thuế và trước khấu hao).

Một môi giới chào mời, khuyên nhà đầu tư nên đăng ký mua sớm kẻo... hết hàng. Tuy nhiên, các chỉ tiêu tài chính quan trọng của Con Cưng như vốn điều lệ, tỷ lệ vốn vay, chi phí kinh doanh, lợi nhuận trước thuế... khi nhà đầu tư muốn tìm hiểu đều không có. Quan trọng hơn, những thông tin trên đều được cung cấp từ một phía khiến nhà đầu tư không có cơ sở tin tưởng, bởi Con Cưng chưa phải doanh nghiệp đại chúng, chưa niêm yết, không công khai báo cáo tài chính (được báo cáo kiểm toán)... Trên website của công ty, nhà đầu tư chỉ tìm thấy vài dòng giới thiệu sơ sài như đến hết 2018 có 400 siêu thị và mục tiêu tới cuối 2012 nâng lên 1.000 siêu thị. Cũng vì mục tiêu này mà hiện Con Cưng đang rất cần tiền để bổ sung vốn lưu động.

Một điểm đáng lưu ý khác, ngoài không có ngân hàng bảo lãnh, trái phiếu của Con Cưng cũng không có tài sản đảm bảo. Nếu mua trái phiếu của Con Cưng, ngoài lãi suất 11% nhà đầu tư sẽ được gì? Trong trường hợp nhà đầu tư cần tiền gấp có thể bán lại trái phiếu này cho ai hay phải đợi tới kỳ đáo hạn mới rút được vốn? Nếu doanh nghiệp làm ăn kém hiệu quả, tình hình tài chính đi xuống, nhà đầu tư có nhận đủ tiền lãi hay không? Giả sử nếu doanh nghiệp phá sản, nhà đầu tư có đòi được tiền?

Rất nhiều băn khoăn như trên của nhà đầu tư chưa được làm rõ. Nhà đầu tư bỏ tiền mua trái phiếu của doanh nghiệp tức là cho doanh nghiệp vay vốn có cam kết trong một khoảng thời gian. Và khi đã cho vay vốn, bên cho vay (dù không xét duyệt chặt chẽ như ngân hàng) cũng phải có đủ thông tin để thẩm định dự án, kiểm tra năng lực tài chính doanh nghiệp. Nếu không, ai dám bỏ tiền mua trái phiếu? Thậm chí có ý kiến cho rằng, với một khoản vốn huy động không quá nhiều, vậy tại sao cổ đông lớn như Quỹ đầu tư Tăng trưởng Việt Nam Daiwa - SSIAM II (do SSIAM đồng quản lý với Daiwa Corporate Investment đầu tư vào hệ thống của Con Cưng) không rót thêm vốn?

Trái phiếu doanh nghiệp: nở rộ nhưng ít kết trái

"

Không minh bạch, khó phát hành thành công

Theo ông Nguyễn Hoàng Hải, Phó chủ tịch Hiệp hội Các nhà đầu tư tài chính Việt Nam (VAFI), một trong những nguyên nhân doanh nghiệp phát hành trái phiếu không thành công là không minh bạch thông tin. Do đó, cần tăng cường bắt buộc doanh nghiệp phải áp dụng các chuẩn mực tài chính quốc tế để nhà đầu tư có cơ sở tin cậy. Nên thúc đẩy hoạt động xếp hạng tín nhiệm doanh nghiệp và ngân hàng để nhà đầu tư trái phiếu định mức được rủi ro. Tuy nhiên, hiện nay thị trường công ty định mức tín nhiệm của Việt Nam gần như chưa có dấu hiệu hoạt động.

"

Anh Nguyễn Huy T. (trú tại Hà Nội) - một nhà đầu tư lâu năm vừa rút 2/3 số tiền đổ vào chứng khoán do thị trường vẫn trồi sụt. Khi đề cập tới việc rót vốn vào doanh nghiệp đang chào bán trái phiếu như Con Cưng, anh T từ chối với lý do rủi ro quá lớn.

"Nhà đầu tư cá nhân có vốn nhỏ như tôi không đủ tiền mua trái phiếu của những đơn vị phát hành lô lớn như ngân hàng hay các tập đoàn có tên tuổi. Còn những doanh nghiệp nhỏ thì không có uy tín, tài sản đảm bảo không chắc chắn. Đặc biệt là những doanh nghiệp chưa niêm yết, không công khai thông tin, không kiểm toán tình hình tài chính thế nào? Ham chút lãi suất mà bỏ tiền vào đó, đến lúc rút không được mất cả chì lẫn chài", anh T. nói.

Lo ngại của anh T. cũng là lo ngại của nhiều nhà đầu tư về thị trường trái phiếu doanh nghiệp. Cách đây chục năm, chỉ lác đác một số ngân hàng hay các tập đoàn lớn có uy tín phát hành trái phiếu thành công. Mấy năm gần đây, thị trường này đã sôi động. Một số doanh nghiệp niêm yết uy tín, tài chính lành mạnh, lợi nhuận tăng trưởng tốt đã đi đầu trong xu hướng chuyển vốn vay từ ngân hàng hay phát hành cổ phiếu sang kênh trái phiếu với chi phí đi vay thấp hơn.

Song ở một nhóm khác, nhiều doanh nghiệp, kể cả niêm yết và chưa niêm yết, khi phát hành trái phiếu thường rơi vào tình huống không còn hạn mức vay vốn ngân hàng; hoặc lãi suất ngân hàng vượt quá khả năng chịu đựng do bị đánh giá rủi ro; hoặc không có tài sản đảm bảo để đủ điều kiện được vay vốn ngân hàng... Những trường hợp này mang trái phiếu đi bán lại thông tin không đầy đủ như Con Cưng, nhà đầu tư như anh T. e dè là điều dễ hiểu.

Trước đây, không chỉ các đợt phát hành cổ phiếu lần đầu ra công chúng (IPO) mà rất nhiều đợt phát hành trái phiếu của doanh nghiệp cũng được ngân hàng bảo lãnh (bao tiêu nếu cổ phiếu, trái phiếu phát hành bị ế, hay mua lại trái phiếu khi nhà đầu tư bán ra trước hạn). Nhưng điều này ảnh hưởng tới kế hoạch của ngân hàng bởi theo TS. Cấn Văn Lực, khi trái phiếu ế, ngân hàng bảo lãnh sẽ trở thành bên cho vay hoặc nhà đầu tư. Khi đó, mục tiêu tư vấn không còn đúng bản chất. Ngân hàng phải rót vốn vào khiến kế hoạch tín dụng bị xáo trộn, còn cơ quan quản lý cũng khó theo dõi, đánh giá hoạt động của ngân hàng.

Bên cạnh đó, theo quy định của Luật Các tổ chức tín dụng, việc đầu tư của các ngân hàng phải xin phép Ngân hàng Nhà nước (liên quan tới đầu tư ngoài ngành), mỗi danh mục đầu tư không vượt quá 11% vốn tự có, tổng vốn đầu tư phải dưới 30% vốn tự có...

Thậm chí, gần đây Cơ quan thanh tra, giám sát Ngân hàng Nhà nước yêu cầu các ngân hàng khi mua trái phiếu doanh nghiệp phải giải trình. Do đó, ngân hàng thường chỉ đóng vai trò tư vấn. Thế nên, theo ông Lực, doanh nghiệp muốn phát hành thành công trái phiếu, nếu không phải ông lớn như Vietcombank hay Vinhomes... thì hãy minh bạch thông tin như Đất Xanh và nhiều doanh nghiệp đang niêm yết khác.

Cao Sơn

Theo baogiaothong.vn

Sự kiện chứng khoán đáng chú ý ngày 4/7  Thông tin lịch sự kiện chứng khoán đáng chú ý ngày 4/7 về các doanh nghiệp trên thị trường chứng khoán. * LGL: CTCP Chứng khoán Sài Gòn - Hà Nội (SHS), đã mua vào 6 triệu cổ phiếu của CTCP Đầu tư và Phát triển Đô thị Long Giang (LGL - HOSE), tương ứng tỷ lệ 12% trong ngày 28/6, qua đó,...

Thông tin lịch sự kiện chứng khoán đáng chú ý ngày 4/7 về các doanh nghiệp trên thị trường chứng khoán. * LGL: CTCP Chứng khoán Sài Gòn - Hà Nội (SHS), đã mua vào 6 triệu cổ phiếu của CTCP Đầu tư và Phát triển Đô thị Long Giang (LGL - HOSE), tương ứng tỷ lệ 12% trong ngày 28/6, qua đó,...

Vụ dụ dỗ người dân tu tập mê tín: Một bị hại phải bán 3 căn nhà ở Hà Nội01:02

Vụ dụ dỗ người dân tu tập mê tín: Một bị hại phải bán 3 căn nhà ở Hà Nội01:02 Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43

Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43 Xung đột Nga - Ukraine trước bước ngoặt08:59

Xung đột Nga - Ukraine trước bước ngoặt08:59 Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41

Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41 'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08

'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08 Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43

Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43 Mỹ sẽ điều chỉnh lệnh cấm vận Nga tùy theo thỏa thuận Ukraine08:41

Mỹ sẽ điều chỉnh lệnh cấm vận Nga tùy theo thỏa thuận Ukraine08:41 Đặc phái viên Mỹ hé lộ điều Nga - Ukraine phải làm để đạt thỏa thuận hòa bình07:56

Đặc phái viên Mỹ hé lộ điều Nga - Ukraine phải làm để đạt thỏa thuận hòa bình07:56 Vụ trộm bồn cầu làm bằng 98 kg vàng: nghi phạm ra tay trong 5 phút09:08

Vụ trộm bồn cầu làm bằng 98 kg vàng: nghi phạm ra tay trong 5 phút09:08 Xe mất thắng lao xuống rãnh ven đường, ít nhất 18 người thiệt mạng tại Thái Lan01:07

Xe mất thắng lao xuống rãnh ven đường, ít nhất 18 người thiệt mạng tại Thái Lan01:07 Tiền tuyến Ukraine dưới áp lực từ hậu trường08:41

Tiền tuyến Ukraine dưới áp lực từ hậu trường08:41Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Vỡ dạ dày do người thân sơ cứu sai cách

Sức khỏe

12:27:56 01/03/2025

Diễn viên Gossip Girl qua đời: Gia đình không cho khám nghiệm, cơ quan bó tay

Sao âu mỹ

12:26:26 01/03/2025

Mặc đẹp với quần jeans và áo tank top, bộ đôi đơn giản mà sành điệu

Thời trang

12:24:19 01/03/2025

Bài văn tả chuyện ông nội 80 tuổi làm khi cả nhà ngủ của học sinh lớp 4 khiến cô giáo vội hỏi người mẹ: "Chuyện này thật không chị?"

Netizen

12:16:46 01/03/2025

Một điểm đến ở Việt Nam vào top 50 thành phố du lịch tốt nhất thế giới

Du lịch

12:13:24 01/03/2025

Hoa hậu Gen Z bị "quay lưng" vì 1 đoạn clip, rơi vào tình thế đáng lo sau quyết định gây chấn động

Sao việt

12:03:40 01/03/2025

8 loại thực phẩm được chuyên gia ví như 'Botox trên đĩa'

Làm đẹp

11:20:20 01/03/2025

Nàng WAG Chu Thanh Huyền "lên đồ" được khen xinh như hoa hậu nhưng 2 giây suýt té ở chốn đông người mới chiếm spotlight

Sao thể thao

11:19:34 01/03/2025

Nằm trong khu chung cư cũ nhưng căn hộ 23m này vẫn là niềm ước ao của nhiều người nhờ cách trang trí "đỉnh chóp"

Sáng tạo

11:02:48 01/03/2025

Phi công bị 'sinh vật lạ' cắn ngay trong buồng lái máy bay

Lạ vui

11:01:13 01/03/2025

Địa ốc First Real (FIR) phát hành cổ phiếu thưởng, tỷ lệ 60%

Địa ốc First Real (FIR) phát hành cổ phiếu thưởng, tỷ lệ 60% Vàng bạc đá quý Phú Nhuận (PNJ) sẽ chi gần 180 tỷ đồng trả cổ tức, tỷ lệ 8%

Vàng bạc đá quý Phú Nhuận (PNJ) sẽ chi gần 180 tỷ đồng trả cổ tức, tỷ lệ 8%

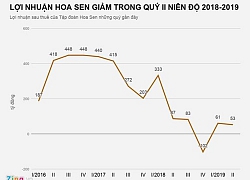

Lợi nhuận bốc hơi, đại gia Lê Phước Vũ gây bất ngờ với thương vụ 5 tỷ

Lợi nhuận bốc hơi, đại gia Lê Phước Vũ gây bất ngờ với thương vụ 5 tỷ Kiên Hùng (KHS) phát hành thêm gần 1,4 triệu cổ phiếu, tỷ lệ 13%

Kiên Hùng (KHS) phát hành thêm gần 1,4 triệu cổ phiếu, tỷ lệ 13% Gemadept (GMD): Tổ chức có liên quan đến Thành viên HĐQT Nhật Bản muốn mua gần 30 triệu cổ phiếu

Gemadept (GMD): Tổ chức có liên quan đến Thành viên HĐQT Nhật Bản muốn mua gần 30 triệu cổ phiếu Tập đoàn Bảo Việt sẽ tăng vốn lên 7.423 tỷ đồng

Tập đoàn Bảo Việt sẽ tăng vốn lên 7.423 tỷ đồng IPO tại Việt Nam: Chờ xuôi gió

IPO tại Việt Nam: Chờ xuôi gió Nhựa Tiền Phong (NTP) phát hành thêm gần 9 triệu cổ phiếu, tỷ lệ 10%

Nhựa Tiền Phong (NTP) phát hành thêm gần 9 triệu cổ phiếu, tỷ lệ 10% Nóng: Huy Khánh và Mạc Anh Thư ly hôn sau 12 năm chung sống

Nóng: Huy Khánh và Mạc Anh Thư ly hôn sau 12 năm chung sống Mỹ nhân cả đời chỉ đóng 1 phim mà nổi tiếng suốt 39 năm

Mỹ nhân cả đời chỉ đóng 1 phim mà nổi tiếng suốt 39 năm Nóng: Mẹ Từ Hy Viên tuyên bố cho con rể cũ tất cả, nghi từ bỏ quyền nuôi cả 2 cháu

Nóng: Mẹ Từ Hy Viên tuyên bố cho con rể cũ tất cả, nghi từ bỏ quyền nuôi cả 2 cháu Bố chồng kẹt sỉ lén lút cầm sổ tiết kiệm 3 tỷ vào phòng con dâu, chưa kịp phản ứng thì mẹ chồng chạy vào tiết lộ sự thật ngã ngửa

Bố chồng kẹt sỉ lén lút cầm sổ tiết kiệm 3 tỷ vào phòng con dâu, chưa kịp phản ứng thì mẹ chồng chạy vào tiết lộ sự thật ngã ngửa Chị chồng và mẹ chồng dọa đuổi khỏi nhà, tôi nhẹ nhàng đưa ra một thứ khiến cả hai sửng sốt

Chị chồng và mẹ chồng dọa đuổi khỏi nhà, tôi nhẹ nhàng đưa ra một thứ khiến cả hai sửng sốt Thương anh rể cảnh "gà trống nuôi con", tôi biếu 500 triệu, nào ngờ anh từ chối nhận và đưa ra một nguyện vọng làm tôi điêu đứng

Thương anh rể cảnh "gà trống nuôi con", tôi biếu 500 triệu, nào ngờ anh từ chối nhận và đưa ra một nguyện vọng làm tôi điêu đứng Bố bỏ đi theo nhân tình khi mẹ tôi đang mang thai đứa con gái thứ 5, gần 20 năm sau ông quay lại với thân thể tàn tạ và muốn các con gái đón về chăm sóc

Bố bỏ đi theo nhân tình khi mẹ tôi đang mang thai đứa con gái thứ 5, gần 20 năm sau ông quay lại với thân thể tàn tạ và muốn các con gái đón về chăm sóc Đêm nào ru cháu ngủ xong, mẹ chồng cũng lén rời nhà, tôi đi theo rồi bật khóc khi thấy bà ngồi giữa đám đông

Đêm nào ru cháu ngủ xong, mẹ chồng cũng lén rời nhà, tôi đi theo rồi bật khóc khi thấy bà ngồi giữa đám đông Nữ nghệ sĩ đình đám đã bán nốt biệt thự 70 tỷ ở Việt Nam

Nữ nghệ sĩ đình đám đã bán nốt biệt thự 70 tỷ ở Việt Nam Phẫu thuật không gây mê, bác sĩ khiến người phụ nữ tử vong

Phẫu thuật không gây mê, bác sĩ khiến người phụ nữ tử vong Người mẹ nguy kịch vì bị con trai tạt xăng dã man: "Tôi không bao giờ giận con..."

Người mẹ nguy kịch vì bị con trai tạt xăng dã man: "Tôi không bao giờ giận con..." Thêm 1 sao Việt tung tin nhắn, "bóc trần" mẹ bé Bắp nói chuyện trước sau bất nhất?

Thêm 1 sao Việt tung tin nhắn, "bóc trần" mẹ bé Bắp nói chuyện trước sau bất nhất? Mẹ Bắp lên tiếng về chiến dịch gây quỹ trên Give.Asia và mối quan hệ với gia đình chồng cũ

Mẹ Bắp lên tiếng về chiến dịch gây quỹ trên Give.Asia và mối quan hệ với gia đình chồng cũ Mẹ bé Bắp: 'Ba mẹ ở quê đi chợ mua đồ nhưng không ai bán, nhà có gì ăn nấy'

Mẹ bé Bắp: 'Ba mẹ ở quê đi chợ mua đồ nhưng không ai bán, nhà có gì ăn nấy' Nóng: Báo Hàn "bắt gọn" Lee Jong Suk hẹn hò Moon Ga Young, chuyện tình với IU đã toang?

Nóng: Báo Hàn "bắt gọn" Lee Jong Suk hẹn hò Moon Ga Young, chuyện tình với IU đã toang? Kỳ thú hiện tượng "Thất tinh liên châu" - 7 hành tinh hội tụ hiếm gặp, ở Việt Nam quan sát được không?

Kỳ thú hiện tượng "Thất tinh liên châu" - 7 hành tinh hội tụ hiếm gặp, ở Việt Nam quan sát được không? Mỹ nhân Việt đổi đời chỉ nhờ 1 cái bĩu môi, cả body lẫn nhan sắc đều thăng hạng đỉnh cao sau 8 năm

Mỹ nhân Việt đổi đời chỉ nhờ 1 cái bĩu môi, cả body lẫn nhan sắc đều thăng hạng đỉnh cao sau 8 năm Chồng H'Hen Niê có 1 hành động chứng minh nàng Hậu là cô gái số hưởng của Vbiz!

Chồng H'Hen Niê có 1 hành động chứng minh nàng Hậu là cô gái số hưởng của Vbiz!