Trái phiếu doanh nghiệp ‘phát triển nóng’: Cơ hội lớn, rủi ro cao

Tính đến ngày 24/6/2019, dư nợ thị trường trái phiếu doanh nghiệp đạt 10,5% GDP (vượt mục tiêu đặt ra là 7% GDP vào năm 2020), tăng 19,2% so với cuối năm 2018.

Thị trường trái phiếu doanh nghiệp có bước phát triển nhanh và khá ‘ nóng.’ (Ảnh minh họa: Trần Việt/TTXVN)

Thị trường trái phiếu doanh nghiệp có bước phát triển nhanh và khá “nóng” đã tạo cơ hội lớn cho giới đầu tư nhưng cũng gây ra rủi ro lớn. Điều cần thiết lúc này là các nhà quản lý, xây dựng chính sách cần có định hướng phát triển bền vững thị trường trái phiếu doanh nghiệp.

Phát triển nóng

Tính đến ngày 24/6/2019, dư nợ thị trường trái phiếu doanh nghiệp đạt 10,5% GDP (vượt mục tiêu đặt ra là 7% GDP vào năm 2020), tăng 19,2% so với cuối năm 2018.

Bẩy tháng năm 2019, tổng phát hành trái phiếu doanh nghiệp của các công ty đại chúng là 31.000 tỷ đồng, tương đương 63,8% tổng giá trị trái phiếu doanh nghiệp của năm 2018; trong đó, doanh nghiệp ngành tài chính-ngân hàng chiếm 42%, doanh nghiệp bất động sản chiếm 22%.

Lãi suất của trái phiếu doanh nghiệp 7 tháng đầu năm 2019 cao hơn so với năm 2018, nguyên nhân do mặt bằng lãi suất huy động và cho vay của ngân hàng thương mại đều tăng trong năm 2019; trong đó, lãi suất trái phiếu của doanh nghiệp ngành bất động sản trong 7 tháng qua ở mức trên 10% (phổ biến ở mức 12%).

Đợt phát hành trái phiếu doanh nghiệp Công ty cổ phần bất động sản Phát Đạt có mức lãi suất khá cao (từ 12-14,5%), đây là một trong những doanh nghiệp có mức cao nhất.

Lý giải về việc lãi suất trái phiếu doanh nghiệp tăng cao, Thứ trưởng Bộ Tài chính Vũ Thị Mai cho rằng việc áp dụng chính sách thắt chặt tín dụng với ngành bất động sản cũng là nguyên nhân khiến các doanh nghiệp bất động sản phải huy động vốn trên thị trường với mức lãi suất cao hơn so với cùng kỳ năm ngoái và so với các ngành khác.

Lãi suất trái phiếu doanh nghiệp của ngành xây dựng cũng phổ biến mức 10%. Tính chung, lãi suất phát hành trái phiếu trong 7 tháng qua dao động ở mức 10-12%

Mức lãi suất này cao hơn nhiều so với lãi suất ngân hàng. Chẳng hạn với các ngân hàng thương mại lớn như Ngân hàng thương mại cổ phần Ngoại Thương Việt Nam (Vietcombank), Ngân hàng thương mại cổ phần Công Thương Việt Nam (VietinBank), Ngân hàng thương mại cổ phần Đầu tư và Phát triển Việt Nam (BIDV) mức lãi suất tiền gửi dao động trong khoảng từ 6,8-7%. Còn với các ngân hàng nhỏ hơn, lãi suất tiền gửi khoảng từ 8-8,7%.

[Yêu cầu các ngân hàng kiểm soát chặt đầu tư trái phiếu doanh nghiệp]

Chủ tịch Hiệp hội thị trường trái phiếu Việt Nam – VBMA Nguyễn Thị Kim Oanh cho rằng thị trường trái phiếu doanh nghiệp của Việt Nam còn khá nhỏ so với các nước trong khu vực và thế giới.

Theo số liệu thống kê của Ngân hàng Phát triển châu Á (ADB), 6 tháng đầu năm 2019, một số quốc gia trong khu vực như Thái Lan hay Indonesia, quy mô thị trường trái phiếu doanh nghiệp vào khoảng 20% GDP. Cá biệt, một số quốc gia có quy mô trái phiếu doanh nghiệp lớn, thậm chí đạt cao hơn trái phiếu chính phủ như Hàn Quốc (xấp xỉ 80% GDP).

Video đang HOT

Tại Việt Nam, thị trường trái phiếu doanh nghiệp dù đã có xu hướng mở rộng về quy mô trong 5-7 năm trở lại đây, nhưng vẫn còn khá nhỏ và chưa đáp ứng được vai trò là kênh huy động vốn dài hạn cho doanh nghiệp.

Tuy vậy, cũng cần lưu ý thêm, ở một số nước phát triển, thị trường trái phiếu doanh nghiệp có xu hướng tập trung nhiều hơn vào các doanh nghiệp lớn với mức độ minh bạch thông tin và có đánh giá tín nhiệm thay vì các doanh nghiệp ồ ạt phát hành trái phiếu để huy động vốn dài hạn.

Chủ tịch VBMA cho rằng thị trường trái phiếu doanh nghiệp đã có giai đoạn phát triển khá nóng trong khoảng 1 năm trở lại đây khi đã vượt 3,5% mục tiêu năm 2020. Điều cần thiết trong giai đoạn thị trường đang có bước phát triển nhanh và khá nóng, các nhà quản lý, xây dựng chính sách cần có định hướng phát triển thị trường một cách bền vững.

Dưới góc độ quản lý, Thứ trưởng Bộ Tài chính Vũ Thị Mai thông tin, qua rà soát và thực hiện chỉ đạo của Chính phủ, Bộ Tài chính đã rà soát, đánh giá mức huy động lãi suất và chưa có xu hướng biến động đáng ngại.

Bộ Tài chính vẫn tiếp tục theo dõi, đánh giá, phân tích thường xuyên, nếu có bất thường liên quan đến thị trường tài chính, ảnh hưởng sẽ có giải pháp phù hợp.

Cốt lõi là cải thiện tính minh bạch

Chuyên gia kinh tế Bùi Quang Tín – Giám đốc điều hành Trường doanh Nhân BizLight cho rằng hiện nay đầu tư trái phiếu doanh nghiệp sẽ có lãi suất cao hơn lãi suất tiền gửi ngân hàng, thậm chí lãi suất này cao gấp đôi lãi suất tiền gửi ngân hàng.

Khi nhà đầu tư sở hữu trái phiếu doanh nghiệp của các doanh nghiệp tốt hoàn toàn có thể sử dụng để thế chấp, cầm cố, bảo lãnh cho các hoạt động vay vốn, giao dịch trên thị trường thứ cấp của trái phiếu…

Tuy nhiên, chắc chắn lãi suất cao đi kèm với rủi ro lớn. Nhà đầu tư cần phải tìm hiểu rõ, đặc biệt lãi suất của các trái phiếu lớn hơn 12%/năm thì rủi ro sẽ rất lớn.

“Những thông tin trong quá trình phát hành trái phiếu nhà đầu tư đã có đầy đủ hay chưa? Thông thường là thông tin này rất ít và chủ yếu công bố trên Website của doanh nghiệp, nhà đầu tư nhỏ lẻ thường ít có cơ hội tiếp cận thông tin thật sự của doanh nghiệp,” vị chuyên gia lo ngại.

Theo vị chuyên gia này, đầu tư trái phiếu thực chất là kênh đầu tư tài chính nên cần chuyên nghiệp. Muốn chuyên nghiệp thì phải biết phân tích, đo lường triển vọng của doanh nghiệp. Bản chất của việc mua trái phiếu là cho doanh nghiệp vay vốn mà trường hợp này là vay vốn không thế chấp. Vì vậy, khi doanh nghiệp phá sản nhà đầu tư có thể mất trắng vốn.

Theo Luật Phá sản, doanh nghiệp phá sản sẽ phải thực hiện nghĩa vụ với nhà nước, trả nợ ngân hàng… Vậy sau khi thực hiện hết các nghĩa vụ nợ, doanh nghiệp còn gì cho nhà đầu tư, ông Tín đặt câu hỏi.

Ông Tín khuyến cáo nhà đầu tư nhỏ lẻ thiếu kiến thức về tài chính doanh nghiệp không nên tham gia thị trường này. Nhà đầu tư chỉ tham gia khi có đủ kiến thức, kỹ năng, kinh nghiệm và có khả năng phân tích, dự báo các chỉ số tài chính.

Theo Chủ tịch VBMA Nguyễn Thị Kim Oanh, hiện nay tham gia thị trường trái phiếu doanh nghiệp chủ yếu là nhà đầu tư có tổ chức, tỷ lệ nhà đầu tư cá nhân chỉ chiếm khoảng 6,1%.

Ảnh minh họa. (Nguồn: TTXVN)

Bà Oanh cũng cho rằng rủi ro lớn nhất với nhà đầu tư nhỏ lẻ khi tham gia thị trường trái phiếu doanh nghiệp là phần đông số họ trong giai đoạn này vẫn chưa được tiếp cận thông tin đầy đủ về trái phiếu doanh nghiệp họ đang nắm giữ và thiếu kỹ năng, nghiệp vụ để đánh giá, phân tích rủi ro.

Hiện có khoảng 70% doanh nghiệp phát hành trái phiếu sử dụng tài sản và tài sản hình thành từ nguồn hình thành trái phiếu nhưng chưa được định giá bởi tổ chức định giá độc lập và khó xác minh các tranh chấp pháp lý. Ngoài ra, nhà đầu tư cá nhân cũng khó có thể kiểm soát mục đích huy động vốn của doanh nghiệp.

Theo quan sát trên thị trường, trong giai đoạn vừa qua, nhu cầu đầu tư trái phiếu doanh nghiệp một phần có thể được lý giải bởi việc nhà đầu tư đang coi đây giống như một kênh tiền gửi với mức lãi suất lớn hơn trong khi chưa có sự quan tâm đầy đủ với các thông tin quan trọng liên quan như bản chào trái phiếu (OC); loại hình trái phiếu doanh nghiệp (trái phiếu có bảo đảm, không bảo đảm hay trái phiếu kèm chứng quyền) hay đặc tính trái phiếu.

Do vậy có thể khẳng định, không giống Quỹ đầu tư trái phiếu hay nhà đầu tư tổ chức chuyên nghiệp, nhà đầu tư cá nhân hoàn toàn bất lợi trong việc tiếp cận, xử lý thông tin hay trong quá trình đàm phán, bảo vệ quyền lợi khi xảy ra tranh chấp hoặc rủi ro vỡ nợ.

Chủ tịch VBMA Nguyễn Thị Kim Oanh cho rằng chủ trương phát triển thị trường trái phiếu doanh nghiệp trở thành kênh huy động vốn trung và dài hạn quan trọng cho các doanh nghiệp, từng bước giảm phụ thuộc vào hệ thống ngân hàng là hoàn toàn đúng đắn.

Tuy nhiên, để đảm bảo thị trường phát triển một cách lành mạnh và bền vững thì điều cốt lõi là cải thiện tính minh bạch; trong đó, phải kể đến nhóm giải pháp cơ chế giám sát thị trường rõ ràng.

“Về phía cơ quan quản lý, tôi cho rằng sự phối hợp giữa Bộ Tài chính và Ngân hàng Nhà nước Việt Nam trong việc hoàn thiện cơ chế chính sách liên quan phát triển thị trường trái phiếu trong mối liên kết với thị trường tiền tệ cũng sẽ được chú trọng hơn. Việc trao đổi, tham vấn giữa cơ quan quản lý với các nhà tạo lập thị trường theo định kỳ về diễn biến thị trường và tình hình phát hành trái phiếu cần được tăng cường,” Chủ tịch VBMA kiến nghị.

Theo bà Oanh, nhu cầu cấp thiết hiện nay là phải có tổ chức đánh giá tín nhiệm độc lập về các đơn vị phát hành, từ đó, phân loại trái phiếu để nhà đầu tư có cơ sở đưa ra các lựa chọn.

Cũng theo Chủ tịch VBMA, về kênh thông tin, một trung tâm quản lý thông tin tập trung sẽ là cần thiết để hạn chế sự mất cân xứng thông tin trong bối cảnh tỷ trọng của nhà đầu tư cá nhân đang tăng lên đáng kể./.

Theo Vietnamplus

Môi giới chứng khoán đổ xô đi bán trái phiếu doanh nghiệp khi lãi suất vượt 11%/năm

Nhìn chung mức lãi suất trái phiếu doanh nghiệp chênh khoảng 3-4% so với lãi suất tiền gửi tiết kiệm 12 tháng tại các ngân hàng lớn.

Anh Long, một nhà đầu tư chứng khoán cho biết trong 2 tuần trở lại đây liên tục nhận được email từ các môi giới thuộc CTCP Chứng khoán SSI chào bán trái phiếu doanh nghiệp của CTCP Điện Gia Lai (mã GEG - HoSE) với lãi suất lên đến 11,5%/năm. Đây là loại trái phiếu phát hành riêng lẻ, không có tài sản đảm bảo với khối lượng phát hành 300 tỷ đồng, kỳ hạn 2 năm, thanh toán lãi 6 tháng/lần với khối lượng đặt mua tối thiểu 1 tỷ đồng. GEG cam kết mua lại trái phiếu tại thời điểm tròn 12 tháng kể từ ngày phát hành. Mục đích phát hành để tài trợ cho dự án năng lượng mặt trời.

Trong khi đó, từ ngày 20/05/2019, CTCP Chứng khoán VNDirect chính thức mở bán Trái phiếu Tập Đoàn Hà Đô - HDG với mức lãi suất (thực nhận) 9,8%/năm. Ha Đô Group la tập đoàn hoạt động trong ba lĩnh vực chính là kinh doanh bất động sản, năng lượng tái tạo và cho thuê văn phòng, tiên thân la xi nghiêp trưc thuộc Bộ Quốc Phòng. Tổng giá trị phát hành theo mệnh giá là 250 tỷ đồng, trái phiếu có kỳ hạn 2 năm với lãi suất coupon 10,5% cho năm đầu tiên và bằng lãi suất tham chiếu cộng biên độ 3,7% cho năm tiếp theo (lãi suất tham chiếu bằng lãi suất kiệm bình quân 12 tháng của VCB, BIDV, Vietinbank, Agribank). Hà Đô mua lại trước hạn 40% giá trị trái phiếu sau 15 tháng từ ngày phát hành (15/08/2020) và mua 60% còn lại vào ngày đáo hạn. Số trái phiếu này được đảm bảo bằng 11,5 triệu cổ phiếu HDG được phong tỏa và quản lý bởi VNDIRECT với tổng giá trị theo giá thị trường hiện nay hơn 440 tỷ đồng.

VnDirect cũng vừa huy động 500 tỷ đồng trái phiếu lãi suất 9,5%/năm, kỳ hạn 1 năm trả lãi 3 tháng/lần.

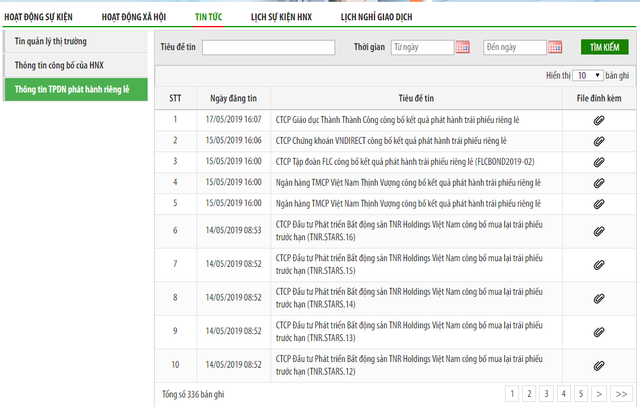

Thông tin về trái phiếu doanh nghiệp hiện nay đã được công khai trên website của HNX

Tại Công ty chứng khoán Ngân hàng Kỹ Thương (TCBS), ngày 21/5/2019 CTCP Đầu tư và phát triển Du lịch Phú Quốc phát hành trái phiếu lãi suất tối đa 10%/năm kỳ hạn 36 tháng. Lãi trả 3 tháng/lần, lãi suất mỗi kỳ tiếp theo là tổng của tối đa 4% và lãi suất tham chiếu (trung bình cộng lãi suất tiền gửi tiết kiệm áp dụng cho khách hàng cá nhân kỳ hạn 12 tháng bằng VND của BIDV, Vietinbank, Vietcombank và Techcombank). Mức lãi suất thực nhận khoảng 9,25%/năm. Ngoài ra TCBS chào bán trái phiếu Vinhomes, Vinpearl lãi suất khoảng 8,3%/năm.

Nhìn chung mức lãi suất trái phiếu doanh nghiệp chênh khoảng 3-4% so với lãi suất tiền gửi tiết kiệm 12 tháng tại các ngân hàng lớn. Trước đó, CTCP Đầu tư dịch vụ tài chính Hoàng Huy (TCH) đã phát hành trái phiếu riêng lẻ với giá trị gần 600 tỷ đồng với lãi suất 5%/năm. Đây là trái phiếu chuyển đổi với giá chuyển đổi 16.550 đồng/cp cho một quỹ của Shinhan và quỹ Valuesystem Protect Optimus Private Investment Fund ủy thác cho Shinhan Bank.

Mức phát hành trái phiếu cao nhất hiện nay thuộc về CTCP Phát triển BĐS Phát Đạt (PDR) khi chào bán thành công trái phiếu riêng lẻ quy mô 200 tỷ đồng với lãi suất 14,45%/năm, kỳ hạn 1 năm, trả lãi 3 tháng/lần, phát hành vào tháng 4/2019.

Tuy nhiên không phải công ty nào phát hành trái phiếu cũng thành công. Công ty TNHH An Quý Hưng và công ty con Công ty TNHH An Quý Hưng Land, các cổ đông lớn của Vinaconex, đã thất bại trong việc chào bán 5.300 tỷ đồng trái phiếu. Các trái phiếu này có kỳ hạn 3 năm và được trả lãi 12%/năm cho kỳ tính lãi đầu tiên. Các kỳ sau lãi suất không thấp hơn mức này, được tính bằng lãi tiết kiệm 12 tháng của 4 ngân hàng cộng thêm 4,5%. Tài sản đảm bảo cho các đợt phát hành này là 255 triệu cổ phiếu Vinaconex. Mặc dù lãi suất cao và tài sản bảo đảm giá trị lớn, các trái phiếu của An Quý Hưng và An Quý Hưng Land không thu hút được nhà đầu tư nào quan tâm đặt mua.

Trong thời gian qua, các công ty bất động sản chuyển hướng sang huy động trái phiếu doanh nghiệp thay vì phát hành cổ phiếu hay đi vay ngân hàng. Thị trường trái phiếu doanh nghiệp bùng nổ trong năm 2018. Theo số liệu từ Ủy ban Chứng khoán Nhà nước (UBCKNN), dư nợ thị trường trái phiếu doanh nghiệp tại thời điểm cuối năm 2018 là 474.500 tỷ đồng, bằng 8,6% GDP năm 2018 và tăng 53% so với cuối năm 2017.

Trước đây 99% lượng phát hành trái phiếu doanh nghiệp do ngân hàng hoặc nhà đầu tư tổ chức nắm giữ. Hiện nay con số này khoảng 97% và có xu hướng giảm dần trước sự tham gia ngày càng nhiều của nhà đầu tư cá nhân và đây là một tín hiệu đáng mừng.

Thị trường trái phiếu doanh nghiệp được kỳ vọng sẽ góp phần "giảm tải" cho kênh tín dụng ngân hàng. Tuy nhiên điểm nghẽn đang nằm ở chỗ Việt Nam chưa có các công ty xếp hạng tín nhiệm có uy tín.

Ông Đỗ Ngọc Quỳnh, Tổng thư ký Hiệp hội Thị trường Trái phiếu đề xuất doanh nghiệp nào phát hành trái phiếu doanh nghiệp bắt buộc phải được xếp hạng tín nhiệm và công khai minh bạch thông tin. Nội dung này hiện đã được đưa vào dự thảo Luật Chứng khoán sửa đổi để lấy ý kiến Quốc hội trong kỳ họp tháng 5 lần này. Ngoài ra dự thảo Luật nâng điều kiện về vốn của doanh nghiệp chào bán trái phiếu ra công chúng từ 10 tỷ lên 30 tỷ. Ông Quỳnh còn đề xuất hình thành một ủy ban liên bộ giữa Bộ Tài chính và NHNN để phát triển thị trường trái phiếu.

Hiện HNX đang xây dựng chuyên trang về trái phiếu doanh nghiệp với mục đích công khai các thông tin của doanh nghiệp phát hành trái phiếu theo hình thức riêng lẻ. Ngoài việc công bố thông tin về đợt phát hành trái phiếu, kết quả phát hành, các DN phải công bố thông tin định kỳ, công bố thông tin thông tin bất thường, công bố thông tin về trái phiếu chuyển đổi, trái phiếu kèm theo chứng quyền, mua lại trái phiếu trước hạn hoặc hoán đổi trái phiếu theo các quy định tại Nghị định 163/2018/NĐ-CP.

Tâm An

Theo Trí thức trẻ

CII muốn bán toàn bộ hơn 35 triệu cổ phiếu quỹ với giá cao hơn 60% thị giá  Ngày 27/8, Hội đồng quản trị Công ty cổ phần Đầu tư hạ tầng kỹ thuật TP.HCM (CII - HOSE) đã thông qua nghị quyết phê duyệt kế hoạch bán toàn bộ 35.329.870 cổ phiếu quỹ đang có với giá tối thiểu 32.650 đồng/cổ phiếu, dự kiến thu về hơn 1.153 tỷ đồng. Với mức tối thiểu 32.650 đồng/cổ phiếu nêu trên, thì...

Ngày 27/8, Hội đồng quản trị Công ty cổ phần Đầu tư hạ tầng kỹ thuật TP.HCM (CII - HOSE) đã thông qua nghị quyết phê duyệt kế hoạch bán toàn bộ 35.329.870 cổ phiếu quỹ đang có với giá tối thiểu 32.650 đồng/cổ phiếu, dự kiến thu về hơn 1.153 tỷ đồng. Với mức tối thiểu 32.650 đồng/cổ phiếu nêu trên, thì...

Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43

Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43 Vụ dụ dỗ tu tập thành tiên: Công an khai quật nhiều vật phẩm chôn dưới đất01:02

Vụ dụ dỗ tu tập thành tiên: Công an khai quật nhiều vật phẩm chôn dưới đất01:02 Xung đột Nga - Ukraine trước bước ngoặt08:59

Xung đột Nga - Ukraine trước bước ngoặt08:59 Vụ trộm bồn cầu làm bằng 98 kg vàng: nghi phạm ra tay trong 5 phút09:08

Vụ trộm bồn cầu làm bằng 98 kg vàng: nghi phạm ra tay trong 5 phút09:08 Ông Trump khen ông Zelensky dũng cảm, không cam kết hỗ trợ lực lượng châu Âu tại Ukraine08:00

Ông Trump khen ông Zelensky dũng cảm, không cam kết hỗ trợ lực lượng châu Âu tại Ukraine08:00 Phát sốt đoạn phim ông Trump, ông Netanyahu nhâm nhi cocktail ở bãi biển Gaza08:01

Phát sốt đoạn phim ông Trump, ông Netanyahu nhâm nhi cocktail ở bãi biển Gaza08:01 Không chỉ Mỹ, Pháp cũng đàm phán về khoáng sản quan trọng với Ukraine09:14

Không chỉ Mỹ, Pháp cũng đàm phán về khoáng sản quan trọng với Ukraine09:14 Đặc phái viên Mỹ hé lộ điều Nga - Ukraine phải làm để đạt thỏa thuận hòa bình07:56

Đặc phái viên Mỹ hé lộ điều Nga - Ukraine phải làm để đạt thỏa thuận hòa bình07:56 Xe mất thắng lao xuống rãnh ven đường, ít nhất 18 người thiệt mạng tại Thái Lan01:07

Xe mất thắng lao xuống rãnh ven đường, ít nhất 18 người thiệt mạng tại Thái Lan01:07 Đột ngột chuyển sai hướng, ô tô gây tai nạn liên hoàn ở Đắk Lắk00:50

Đột ngột chuyển sai hướng, ô tô gây tai nạn liên hoàn ở Đắk Lắk00:50 Mỹ - EU 'chia đôi ngả' về Ukraine07:56

Mỹ - EU 'chia đôi ngả' về Ukraine07:56Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Máy bay của hãng hàng không Qantas gặp sự cố

Thế giới

18:23:59 03/03/2025

Kỳ Hân khoe vóc dáng nuột nà thời tung hoành showbiz, sau 8 năm làm vợ Mạc Hồng Quân thay đổi hoàn toàn

Sao thể thao

18:19:43 03/03/2025

Thuê gần 50 ô tô rồi làm giả giấy tờ mang đi bán

Pháp luật

18:09:58 03/03/2025

Sao Việt 3/3: Sam tổ chức sinh nhật cho cặp song sinh

Sao việt

18:07:39 03/03/2025

Clip cô gái dạy chồng Tây đếm số tiếng Việt hài hước hút hơn 2 triệu lượt xem

Netizen

17:57:22 03/03/2025

"Ngày cưới" của Hương Tràm và Anh Tú

Nhạc việt

17:44:53 03/03/2025

Cô gái mất liên lạc 1 tuần sau tin nhắn 'vào Đà Nẵng đi khảo sát'

Tin nổi bật

17:17:39 03/03/2025

Hôm nay nấu gì: Bữa tối toàn món tốn cơm, nhìn là thèm

Ẩm thực

16:49:34 03/03/2025

Người phá hỏng sân khấu Oscars tri ân tượng đài Hollywood, "hoạ mi nước Anh" bất ngờ bị réo tên

Nhạc quốc tế

16:40:08 03/03/2025

Chiêm ngưỡng những loài lan độc đáo có hình dáng mặt khỉ

Lạ vui

15:55:11 03/03/2025

Giá vàng hôm nay 3/9, cả tháng tăng liên tục, hừng hực vào kỳ mới

Giá vàng hôm nay 3/9, cả tháng tăng liên tục, hừng hực vào kỳ mới Thị trường vàng có dấu hiệu “hạ nhiệt”

Thị trường vàng có dấu hiệu “hạ nhiệt”

Thấy gì ở lãi suất trái phiếu vượt 14%/năm của doanh nghiệp địa ốc?

Thấy gì ở lãi suất trái phiếu vượt 14%/năm của doanh nghiệp địa ốc? "Nếu không kiểm soát tốt việc phát hành trái phiếu doanh nghiệp sẽ có rủi ro"

"Nếu không kiểm soát tốt việc phát hành trái phiếu doanh nghiệp sẽ có rủi ro" Vinaconex ITC (VCR) phát hành 300 tỷ trái phiếu cho công ty mẹ Vinaconex

Vinaconex ITC (VCR) phát hành 300 tỷ trái phiếu cho công ty mẹ Vinaconex Doanh nghiệp phát hành trái phiếu lãi suất gấp đôi lãi ngân hàng: Liệu có đáng lo?

Doanh nghiệp phát hành trái phiếu lãi suất gấp đôi lãi ngân hàng: Liệu có đáng lo? Tiền nhộn nhịp vào trái phiếu doanh nghiệp

Tiền nhộn nhịp vào trái phiếu doanh nghiệp Phát hành trái phiếu doanh nghiệp: Có nhất thiết phải chờ công ty xếp hạng tín nhiệm?

Phát hành trái phiếu doanh nghiệp: Có nhất thiết phải chờ công ty xếp hạng tín nhiệm? Tình tiết bí ẩn nhất vụ ly hôn che giấu suốt 2 năm của Huy Khánh và Mạc Anh Thư

Tình tiết bí ẩn nhất vụ ly hôn che giấu suốt 2 năm của Huy Khánh và Mạc Anh Thư Đến nhà chồng cũ, tôi bật khóc khi thấy mẹ kế làm điều này với con gái mình

Đến nhà chồng cũ, tôi bật khóc khi thấy mẹ kế làm điều này với con gái mình Bị dọa xóa tên khỏi di chúc, học sinh lớp 10 ăn trộm 2,9 tỷ đồng của gia đình

Bị dọa xóa tên khỏi di chúc, học sinh lớp 10 ăn trộm 2,9 tỷ đồng của gia đình Đỗ Mỹ Linh hiếm khi khoe độ giàu, nhưng chỉ một chi tiết trong bức ảnh này đã lộ rõ mức "chịu chơi" của nàng dâu hào môn

Đỗ Mỹ Linh hiếm khi khoe độ giàu, nhưng chỉ một chi tiết trong bức ảnh này đã lộ rõ mức "chịu chơi" của nàng dâu hào môn Vợ Bùi Tiến Dũng bụng bầu vượt mặt nhan sắc vẫn đỉnh của chóp, gia đình sóng gió nhất làng bóng "gương vỡ lại lành"

Vợ Bùi Tiến Dũng bụng bầu vượt mặt nhan sắc vẫn đỉnh của chóp, gia đình sóng gió nhất làng bóng "gương vỡ lại lành" Phát hiện mẹ bật điều hòa, giữ thi thể con 6 năm trong chung cư

Phát hiện mẹ bật điều hòa, giữ thi thể con 6 năm trong chung cư Trúc Anh (Mắt Biếc) thừa nhận bị trầm cảm, công khai những hình ảnh gây xót xa khi tăng cân

Trúc Anh (Mắt Biếc) thừa nhận bị trầm cảm, công khai những hình ảnh gây xót xa khi tăng cân Chủ quán trà sữa cốm lên tiếng sau clip liếm cốc khi đóng hàng cho khách

Chủ quán trà sữa cốm lên tiếng sau clip liếm cốc khi đóng hàng cho khách Kết quả vụ tranh gia sản Từ Hy Viên: 761 tỷ tiền thừa kế chia đôi, chồng Hàn có cú "lật kèo" gây sốc

Kết quả vụ tranh gia sản Từ Hy Viên: 761 tỷ tiền thừa kế chia đôi, chồng Hàn có cú "lật kèo" gây sốc

Bắc Bling vừa ra mắt đã nhận gạch đá, Hòa Minzy nói gì?

Bắc Bling vừa ra mắt đã nhận gạch đá, Hòa Minzy nói gì? Vợ chồng Huyền thoại Hollywood Gene Hackman đã chết 9 ngày trước khi được phát hiện

Vợ chồng Huyền thoại Hollywood Gene Hackman đã chết 9 ngày trước khi được phát hiện Sao Việt "huyền thoại" đóng MV của Hòa Minzy, cõi mạng dậy sóng vì các phân cảnh đắt giá từng chút một

Sao Việt "huyền thoại" đóng MV của Hòa Minzy, cõi mạng dậy sóng vì các phân cảnh đắt giá từng chút một Angelababy công khai tình mới vào đúng ngày sinh nhật, nhà trai là nam thần đê tiện bị ghét bỏ nhất showbiz?

Angelababy công khai tình mới vào đúng ngày sinh nhật, nhà trai là nam thần đê tiện bị ghét bỏ nhất showbiz?

Thấy có nhiều chim lợn, trường mua vàng mã, mời thầy về cúng!

Thấy có nhiều chim lợn, trường mua vàng mã, mời thầy về cúng! Bắt nghi phạm sát hại người phụ nữ nhặt ve chai

Bắt nghi phạm sát hại người phụ nữ nhặt ve chai