Trái phiếu doanh nghiệp hạ nhiệt đáng kể trước Nghị định 81: Giá trị phát hành tháng 9/2020 giảm đến 75% xuống còn 10.905 tỷ đồng

Trong tháng 9 tổng giá trị trái phiếu doanh nghiệp được phát hành theo hình thức riêng lẻ là 10.905 tỷ đồng, bằng 1/4 so với tháng trước, với 27 đợt phát hành của 14 doanh nghiệp (theo số liệu tổng hợp trên HNX).

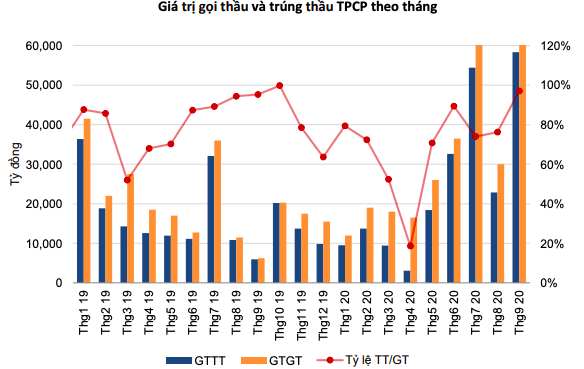

Ghi nhận tại bản tin thị trường tháng 9/2020 của Hiệp hội thị trường trái phiếu Việt Nam, tại thị trường sơ cấp, Kho bạc Nhà nước đã tổ chức 22 phiên đấu thầu trái phiếu Chính phủ với tổng giá trị gọi thầu là 61.250 tỷ đồng, tăng 31.250 tỷ đồng so với tháng liền trước.

Tổng giá trị trúng thầu tăng 36.593 tỷ đồng. Trong đó, giá trị trái phiếu kỳ hạn 10 năm và 15 năm chiếm tới 80%. Tỷ lệ trúng thầu tăng lên mức 97%. Tỷ lệ đăng ký ( khối lượng đặt thầu/gọi thầu) trong tháng đạt 350%. Lãi suất trúng thầu ở hầu hết các kỳ hạn đều tăng trong tháng 9.

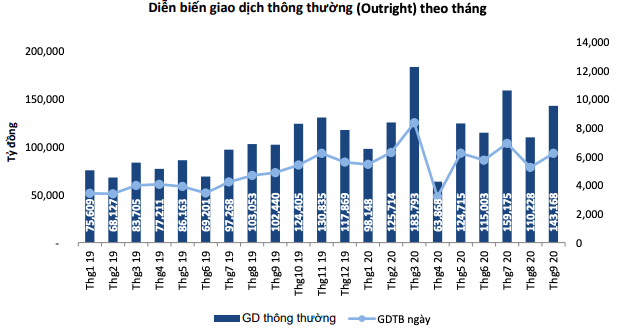

Ở thị trường thứ cấp, tổng giá trị giao dịch thông thường (Outright) và mua bán lại (Repo) đối với trái phiếu Chính phủ, trái phiếu Chính phủ bảo lãnh và trái phiếu Chính quyền địa phương đạt 197,276 tỷ đồng, tăng 12% so với tháng 8.

Giá trị giao dịch thông thường (Outright) đạt 143.168 tỷ đồng, giảm 32.940 tỷ đồng so với tháng 8. Giá trị giao dịch Outright bình quân phiên đạt 6.818 tỷ đồng. Khối lượng giao dịch mua bán lại (Repo) giảm 17,8% so với tháng trước, xuống mức 54.108 tỷ đồng, giá trị giao dịch bình quân phiên đạt 2.459 tỷ đồng. Nhà đầu tư nước ngoài mua vào trái phiếu với giá trị mua ròng trong tháng đạt khoảng 1.176 tỷ đồng.

Mặt khác, tại thị trường trái phiếu doanh nghiệp, trong tháng 9 tổng giá trị trái phiếu doanh nghiệp được phát hành theo hình thức riêng lẻ là 10.905 tỷ đồng, bằng 1/4 so với tháng trước, với 27 đợt phát hành của 14 doanh nghiệp (theo số liệu tổng hợp trên HNX).

Kỳ hạn phát hành trải dài từ 2 năm đến 15 năm với kỳ hạn phát hành bình quân là 5,8 năm. Trái phiếu kỳ hạn 3 năm có giá trị phát hành lớn nhất, đạt 7.425 tỷ đồng, chiếm 68,1% tổng giá trị phát hành.

Video đang HOT

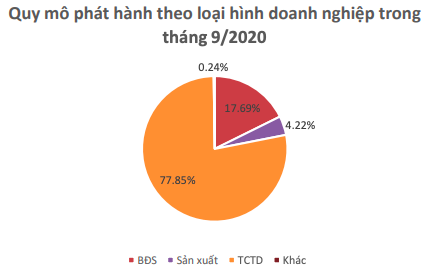

Về cơ cấu thị trường trái phiếu phát hành theo loại hình doanh nghiệp, tổng giá trị phát hành của các Tổ chức tín dụng vẫn đứng đầu, đạt 8.490 tỷ đồng, chiếm 77,85% tổng giá trị phát hành trái phiếu. Tuy nhiên, con số này đã giảm so với tháng trước đó 42%. Nhóm các công ty bất động sản phát hành trái phiếu nhiều thứ hai với tổng giá trị phát hành đạt mức 1.929,5 tỷ đồng, chiếm 17,69%.

Lũy kế 9 tháng đầu năm 2020, thị trường trái phiếu Việt Nam có 1.089 đợt phát hành của 175 doanh nghiệp với giá trị phát hành đạt 290.308 tỷ đồng với kỳ hạn phát hành bình quân là 4 năm. Các Tổ chức tín dụng là nhóm phát hành nhiều nhất với 78.486 tỷ đồng sau 9 tháng năm 2020.

Sự sụt giảm mạnh giá trị phát hành trái phiếu doanh nghiệp thời gian gần đây được nhận định một phần liên quan đến luật mới được áp dụng từ ngày 1/9/2020. Trong đó, Nghị định 81/2020/NĐ-CP đã nâng cao tiêu chuẩn, giới hạn về phát hành trái phiếu riêng lẻ nhằm hạn chế hoạt động phát hành quá mức để phân phối cho nhà đầu tư cá nhân; đồng thời tăng trách nhiệm của các tổ chức tư vấn, đại lý giam gia vào đợt phát hành. Đây là bước điều chỉnh được cho là cần thiết để đảm bảo thị trường trái phiếu doanh nghiệp hoạt động chuyên nghiệp, lành mạnh, trong đó, hướng đến mục tiêu tách bạch rõ hoạt động chào bán trái phiếu ra công chúng với hoạt động chào bán riêng lẻ.

Với quy định này, các doanh nghiệp phát hành trái phiếu phải đáp ứng, bao gồm dư nợ trái phiếu doanh nghiệp phát hành riêng lẻ tại thời điểm phát hành không vượt quá 5 lần vốn chủ sở hữu theo báo cáo tài chính gần nhất được cấp thẩm quyền phê duyệt; Mỗi đợt phát hành phải hoàn thành trong thời hạn 90 ngày, kể từ ngày công bố thông tin trước khi phát hành; Và đợt phát hành sau phải cách đợt phát hành trước 6 tháng. Doanh nghiệp phải ký hợp đồng tư vấn phát hành với tổ chức tư vấn hồ sơ phát hành…

Tháng 9, giá trị phát hành trái phiếu doanh nghiệp sụt giảm đột ngột

Nghị định 81/2020/NĐ-CP có hiệu lực đã ngay lập tức tác động đến thị trường trái phiếu doanh nghiệp.

Tháng 9, giá trị phát hành trái phiếu doanh nghiệp sụt giảm đột ngột

Số liệu cập nhật mới nhất từ Sở Giao dịch Chứng khoán Hà Nội (HNX) cho thấy, trong tháng 9/2020, chỉ có 30 đợt phát hành trái phiếu doanh nghiệp được diễn ra. Giá trị phát hành đạt 10.521 tỷ đồng.

Đây là con số rất thấp nếu so với mức trung bình 9 tháng.

Cụ thể, lũy kế 9 tháng, đã có tới 1.660 đợt phát hành trái phiếu doanh nghiệp với giá trị phát hành tổng cộng 303.802 tỷ đồng. Tính ra trung bình mỗi tháng, có 184 đợt phát hành trái phiếu diễn ra với giá trị phát hành trung bình 33.755 tỷ đồng.

Như vậy, số đợt phát hành tháng 9 chỉ bằng chưa đầy 1/6 mức trung bình 9 tháng; giá trị phát hành bằng chưa đầy 1/3.

Nếu so với số liệu của tháng trước, mức sụt giảm của tháng 9 còn đột ngột hơn. Ước tính riêng trong tháng 8, đã có tới trên 80.000 tỷ đồng trái phiếu doanh nghiệp phát hành thành công.

Con số 30 đợt phát hành và 10.521 tỷ đồng giá trị phát hành trái phiếu doanh nghiệp của tháng 9 vẫn chưa phải là con số cuối cùng, bởi theo quy định tại Nghị định số 163/2018/NĐ-CP và Nghị định 81/2020/NĐ-CP sửa đổi, bổ sung Nghị định 163/2018/NĐ-CP thì chậm nhất 5 ngày làm việc kể từ ngày kết thúc đợt phát hành trái phiếu, tổ chức phát hành phải công bố thông tin về kết quả phát hành cho nhà đầu tư sở hữu trái phiếu và gửi nội dung công bố thông tin đến Sở Giao dịch Chứng khoán Hà Nội (HNX). Tuy nhiên, việc công bố thông tin về kết quả phát hành của các doanh nghiệp còn chậm trễ nên HNX thường xuyên phải điều chỉnh, cập nhật số liệu.

Dù vậy, nhiều khả năng kể cả sau khi điều chỉnh, cập nhật đầy đủ số liệu, giá trị phát hành trái phiếu doanh nghiệp trong tháng 9 vẫn sụt giảm mạnh so với mức trung bình từ đầu năm, bởi từ ngày 1/9/2020, Nghị định 81/2020/NĐ-CP ("Nghị định") có hiệu lực đã siết chặt việc phát hành trái phiếu doanh nghiệp (đây là nguyên do khiến giá trị phát hành trái phiếu doanh nghiệp trong tháng 8 cao đột biến để "chạy nước rút" trước khi nghị định mới có hiệu lực).

Đầu tiên, ngay chính yêu cầu công bố và tổng hợp thông tin thị trường cũng bị siết chặt hơn với các quy định rõ ràng hơn.

Cụ thể, Nghị định yêu cầu các doanh nghiệp phải thực hiện công bố thông tin đầy đủ theo hướng dẫn của Bộ Tài chính. Các tổ chức tư vấn phát hành báo cáo định kỳ về tình hình tư vấn phát hành và Sở giao dịch chứng khoán có trách nhiệm tổng hợp các thông tin về trái phiếu doanh nghiệp và thực hiện báo cáo định kỳ tháng, quý, năm theo hướng dẫn của Bộ Tài chính.

Thứ hai, Nghị định giới hạn quy mô phát hành trái phiếu doanh nghiệp riêng lẻ phù hợp với quy mô vốn của doanh nghiệp.

Cụ thể, Nghị định đã đưa thêm các quy định yêu cầu doanh nghiệp đáp ứng các tỷ lệ an toàn tài chính, tỷ lệ bảo đảm an toàn trong hoạt động theo quy định của pháp luật chuyên ngành. Đặc biệt là quy định khối lượng trái phiếu được phát hành của tổ chức phát hành phải đảm bảo dư nợ trái phiếu doanh nghiệp phát hành riêng lẻ tại thời điểm phát hành không vượt qua 3 lần vốn chủ sở hữu theo báo cáo tài chính quý gần nhất. Đồng thời, dư nợ trái phiếu (tính thêm cả khối lượng dự kiến phát hành) và yêu cầu dư nợ trái phiếu phát hành riêng lẻ không vượt quá 5 lần vốn chủ sở hữu (riêng các tổ chức tín dụng không áp dụng quy định này).

Thứ ba, hạn chế tình trạng doanh nghiệp chia nhỏ đợt phát hành trái phiếu doanh nghiệp riêng lẻ theo nhóm, đợt khác nhau để tăng huy động từ các nhà đầu tư cá nhân.

Theo đó, Nghị định đã giảm số lần phát hành trái phiếu của doanh nghiệp khi quy định các đợt phát hành phải cách nhau tối thiểu 6 tháng. Dù doanh nghiệp có thể tách nhiều lần phát hành trong mỗi đợt, nhưng quy định mới cũng yêu cầu mỗi đợt phát hành phải hoàn thành trong thời hạn 90 ngày kể từ ngày công bố thông tin.

Thứ tư, xác định rõ mục đích sử dụng vốn trong hồ sơ phát hành trái phiếu doanh nghiệp riêng lẻ.

Nghị định đã bổ sung quy định doanh nghiệp phải nêu cụ thể mục đích phát hành trái phiếu trong hồ sơ phát hành. Đối với tổ chức tín dụng, cần nêu cụ thể mục đích phát hành để tăng vốn cấp 2 và/hoặc sử dụng để cho vay, đầu tư hoặc sử dụng cho mục đích khác. Các thông tin này phải được công bố rõ ràng thể hiện qua cam kết của nhà đầu tư về việc đã tiếp cận đầy đủ nội dung công bố thông tin trước khi phát hành và hiểu rõ các rủi ro khi mua trái phiếu. Đồng thời, trên cơ sở tiếp thu ý kiến của thị trường, thời gian công bố thông tin trước đợt phát hành được rút ngắn từ tối thiểu 10 ngày làm việc xuống tối thiểu 3 ngày làm việc.

Thứ năm, tăng cường tính chuyên nghiệp và khả năng giám sát đối với phát hành trái phiếu riêng lẻ của doanh nghiệp.

Nghị định quy định bắt buộc tổ chức phát hành ký hợp đồng tư vấn với tổ chức tư vấn về hồ sơ phát hành trái phiếu, trừ trường hợp doanh nghiệp phát hành là tổ chức được phép cung cấp dịch vụ tư vấn hồ sơ phát hành trái phiếu. Theo đó, tổ chức tư vấn phát hành phải có trách nhiệm rà soát việc đáp ứng các quy định về điều kiện phát hành và hồ sơ phát hành trái phiếu quy định tại Nghị định 81 cũng như các quy định pháp luật liên quan.

Trở lại với số liệu phát hành trái phiếu doanh nghiệp tháng 9/2020, phần lớn đối tượng phát hành là tổ chức tín dụng với giá trị phát hành lên tới 9.490 tỷ đồng, chiếm hơn 90% tổng lượng phát hành. Nhóm doanh nghiệp bất động sản chỉ phát hành vỏn vẹn 150 tỷ đồng.

Như đã đề cập, 9 tháng năm 2020, tổng giá trị phát hành trái phiếu doanh nghiệp (theo số liệu HNX công bố ngày 13/10/2020) là 303.802 tỷ đồng, tương đương 13 tỷ USD.

So với số liệu 9 tháng năm 2019 (HNX công bố ngày 8/10/2019), tổng giá trị phát hành 9 tháng năm 2020 tăng tới 70%; thậm chí còn vượt mức đạt được của cả năm 2019 (296.712 tỷ đồng). Điều này phản ánh tăng trưởng khá nóng của thị trường trái phiếu doanh nghiệp Việt Nam.

Bên cạnh nguyên nhân đến từ nội tại sự phát triển của thị trường trái phiếu, dịch Covid-19 đã tạo ra "tác động kép": một mặt khiến tương lai của các doanh nghiệp trở nên rủi ro hơn, khó vay vốn ngân hàng hơn nên họ quay sang vay qua kênh trái phiếu; mặt khác lãi suất tiết kiệm quá thấp cũng đẩy nhà đầu tư sang kênh trái phiếu với lãi suất cao hơn đáng kể.

Trước thực trạng này, Bộ Tài chính khuyến cáo nhà đầu tư không nên mua trái phiếu chỉ vì lãi suất cao, bởi lãi suất cao sẽ đi kèm với rủi ro cao. Chỉ khi nắm rõ thông tin về trái phiếu, về tình hình tài chính của doanh nghiệp để đánh giá được các rủi ro gặp phải, nhà đầu tư mới nên thu gom trái phiếu doanh nghiệp phát hành riêng lẻ.

"Nếu doanh nghiệp phát hành gặp khó khăn, nhà đầu tư có khả năng không thu hồi được khoản tiền đầu tư trái phiếu, bao gồm cả gốc và lãi", Bộ Tài chính cảnh báo.

Đầu tư Quang Thuận huy động 6.000 tỷ đồng trái phiếu ngay trước ngày Nghị định 81 có hiệu lực  Cơ cấu cổ đông của công ty này xuất hiện một loạt cái tên đều mang họ Trương có liên quan tới Tập đoàn Vạn Thịnh Phát. Công ty cổ phần Đầu tư Quang Thuận vừa thông báo đã phát hành 60 lô trái phiếu kỳ hạn 5 năm với tổng giá trị huy động thành công đạt 6.000 tỷ đồng. Theo đó,...

Cơ cấu cổ đông của công ty này xuất hiện một loạt cái tên đều mang họ Trương có liên quan tới Tập đoàn Vạn Thịnh Phát. Công ty cổ phần Đầu tư Quang Thuận vừa thông báo đã phát hành 60 lô trái phiếu kỳ hạn 5 năm với tổng giá trị huy động thành công đạt 6.000 tỷ đồng. Theo đó,...

Tạm giữ 6 nghi can liên quan vụ nam sinh bị nhóm người đánh đến nứt sọ01:11

Tạm giữ 6 nghi can liên quan vụ nam sinh bị nhóm người đánh đến nứt sọ01:11 Phút nghẹt thở giải cứu bé gái 9 tuổi bị khống chế bằng dao trên mái nhà00:24

Phút nghẹt thở giải cứu bé gái 9 tuổi bị khống chế bằng dao trên mái nhà00:24 Ông Trump chuẩn bị 'hợp đồng chia đất' giữa Nga và Ukraine08:31

Ông Trump chuẩn bị 'hợp đồng chia đất' giữa Nga và Ukraine08:31 Động đất mạnh ngang 334 bom nguyên tử ở Myanmar, số người chết vượt 1.00003:08

Động đất mạnh ngang 334 bom nguyên tử ở Myanmar, số người chết vượt 1.00003:08 Đối tượng uy hiếp bé gái ở Bắc Ninh vẫn 'ngáo đá' sau hơn 1 ngày bị bắt giữ03:23

Đối tượng uy hiếp bé gái ở Bắc Ninh vẫn 'ngáo đá' sau hơn 1 ngày bị bắt giữ03:23 Nga nói sẽ ký thỏa thuận biển Đen nếu Mỹ 'ra lệnh' cho Tổng thống Zelensky08:42

Nga nói sẽ ký thỏa thuận biển Đen nếu Mỹ 'ra lệnh' cho Tổng thống Zelensky08:42 Cảnh sát trích xuất camera tìm 2 xe phân khối lớn phóng như bay trên cao tốc00:12

Cảnh sát trích xuất camera tìm 2 xe phân khối lớn phóng như bay trên cao tốc00:12 Cháy rừng Hàn Quốc: 15 người chết, chùa 1.300 năm tuổi bị thiêu rụi01:15

Cháy rừng Hàn Quốc: 15 người chết, chùa 1.300 năm tuổi bị thiêu rụi01:15 Lạ lùng nhóm người chặn con hẻm quây lưới đánh bóng bàn ở TPHCM01:05

Lạ lùng nhóm người chặn con hẻm quây lưới đánh bóng bàn ở TPHCM01:05 Lý do Viện kiểm sát kháng nghị vụ tài xế đánh người trước Bệnh viện Từ Dũ08:27

Lý do Viện kiểm sát kháng nghị vụ tài xế đánh người trước Bệnh viện Từ Dũ08:27 Động đất như bom nguyên tử ở Myanmar: Số người chết tăng vọt lên 1.64400:41

Động đất như bom nguyên tử ở Myanmar: Số người chết tăng vọt lên 1.64400:41Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Đường Yên vướng tranh cãi khi hóa thân thành tiên tử, fan chê tạo hình "quá dừ"

Sao châu á

12:50:43 30/03/2025

Khu vườn tình yêu: Chồng tự tay trồng 80 loại hoa hồng để cho vợ vui khiến hàng nghìn người ghen tị!

Sáng tạo

12:42:05 30/03/2025

Sinh ra đã có số làm giàu: Top 4 cung hoàng đạo nữ kiếm tiền cực tốt

Trắc nghiệm

12:41:22 30/03/2025

Triệu tập 71 thanh niên cầm dao, mã tấu và túyp sắt hỗn chiến trên quốc lộ

Pháp luật

11:12:58 30/03/2025

Vừa quen được chưa bao lâu, mỹ nhân hơn 4 triệu follow phát hiện bị "lừa" khi biết bạn trai đã từng kết hôn

Netizen

11:12:46 30/03/2025

Clip: Cả gan săn báo con, đại bàng nhận 'quả báo' ngay sau đó

Lạ vui

11:07:25 30/03/2025

Tez - người cũ của Pháo bất ngờ tung bản rap diss cực khét, lời lẽ công kích ai đó lắm mồm, dạy đời

Nhạc việt

11:01:18 30/03/2025

Mbappe sắp vượt mặt Ronaldo, đi vào ngôi đền huyền thoại Real Madrid

Sao thể thao

11:00:11 30/03/2025

SOOBIN lộ thái độ sau khi dính ồn ào fan cuồng ôm chặt không buông tại concert Anh Trai Chông Gai

Sao việt

10:58:34 30/03/2025

Tổng thống Trump: Nga - Ukraine đang mất 2.500 thanh niên mỗi tuần

Thế giới

10:17:55 30/03/2025

Đeo nợ gần nghìn tỷ, Camimex vẫn muốn chi 150 tỷ cho khoản đầu tư mới

Đeo nợ gần nghìn tỷ, Camimex vẫn muốn chi 150 tỷ cho khoản đầu tư mới Sữa đậu nành NutiFood chính thức lên kệ 450 siêu thị Walmart tại Trung Quốc, ‘tham chiến’ thị trường sữa thực vật 38,4 tỷ USD tại đất nước tỷ dân

Sữa đậu nành NutiFood chính thức lên kệ 450 siêu thị Walmart tại Trung Quốc, ‘tham chiến’ thị trường sữa thực vật 38,4 tỷ USD tại đất nước tỷ dân

Biến động chục ngàn tỷ: Rút tiết kiệm đổ vào 'vòng xoáy' lãi cao

Biến động chục ngàn tỷ: Rút tiết kiệm đổ vào 'vòng xoáy' lãi cao SSI Research: Trái phiếu doanh nghiệp sẽ tăng nóng trong quý 3/2020, trước khi gặp "lực cản" là Nghị định 81 có hiệu lực

SSI Research: Trái phiếu doanh nghiệp sẽ tăng nóng trong quý 3/2020, trước khi gặp "lực cản" là Nghị định 81 có hiệu lực Đầu tư hạ tầng kỹ thuật TP.HCM (CII) lún sâu trong đống nợ

Đầu tư hạ tầng kỹ thuật TP.HCM (CII) lún sâu trong đống nợ Đề xuất giải pháp thúc đẩy thị trường trái phiếu

Đề xuất giải pháp thúc đẩy thị trường trái phiếu CII muốn huy động 1.600 tỷ đồng trái phiếu lấy tiền đổ vào đâu?

CII muốn huy động 1.600 tỷ đồng trái phiếu lấy tiền đổ vào đâu? Các hình thức hỗ trợ doanh nghiệp khởi nghiệp huy động vốn

Các hình thức hỗ trợ doanh nghiệp khởi nghiệp huy động vốn HOT: Hoa hậu H'Hen Niê mang thai con đầu lòng?

HOT: Hoa hậu H'Hen Niê mang thai con đầu lòng?

Người đàn ông cõng cụ bà vượt 40 tầng giữa động đất ở Bangkok

Người đàn ông cõng cụ bà vượt 40 tầng giữa động đất ở Bangkok Bạn gái nói khi nào có nhà sẽ cưới, bố tôi liền đưa ra cuốn sổ đỏ và kèm theo điều kiện khiến cô ấy sợ tái mặt

Bạn gái nói khi nào có nhà sẽ cưới, bố tôi liền đưa ra cuốn sổ đỏ và kèm theo điều kiện khiến cô ấy sợ tái mặt Mỹ nam diễn dở tới nỗi bị đạo diễn ném giày vào người, lười đóng phim vẫn bỏ túi cả nghìn tỷ

Mỹ nam diễn dở tới nỗi bị đạo diễn ném giày vào người, lười đóng phim vẫn bỏ túi cả nghìn tỷ

Chồng cặp bồ có con riêng, tôi ngậm đắng nuốt cay thuê người đến chăm nuôi nhân tình của anh

Chồng cặp bồ có con riêng, tôi ngậm đắng nuốt cay thuê người đến chăm nuôi nhân tình của anh Bắt tài xế xe ôm đánh người ở Bến xe Miền Đông

Bắt tài xế xe ôm đánh người ở Bến xe Miền Đông Động đất xảy ra, phú bà sống ở tầng 36 Landmark 81 mặc luôn đồ ngủ chạy xuống, không quên xách theo túi hiệu

Động đất xảy ra, phú bà sống ở tầng 36 Landmark 81 mặc luôn đồ ngủ chạy xuống, không quên xách theo túi hiệu Cực choáng: Gần 1,5 triệu người xem Pháo chất vấn ViruSs chuyện ngoại tình trực tiếp giữa đêm

Cực choáng: Gần 1,5 triệu người xem Pháo chất vấn ViruSs chuyện ngoại tình trực tiếp giữa đêm Vợ Quý Bình vừa lau bàn thờ cho chồng vừa nghẹn ngào tâm sự: "Em vẫn như xưa, cắm hoa xấu hoắc"

Vợ Quý Bình vừa lau bàn thờ cho chồng vừa nghẹn ngào tâm sự: "Em vẫn như xưa, cắm hoa xấu hoắc" Cẩm Ly sang Mỹ phẫu thuật: Òa khóc trước khi lên bàn mổ, Minh Tuyết nói một câu

Cẩm Ly sang Mỹ phẫu thuật: Òa khóc trước khi lên bàn mổ, Minh Tuyết nói một câu Danh ca Khánh Ly bị đột quỵ ở tuổi 80, dừng biểu diễn

Danh ca Khánh Ly bị đột quỵ ở tuổi 80, dừng biểu diễn Sốc: Ngô Kiến Huy và quản lý 12 năm mâu thuẫn chuyện tiền bạc, nam ca sĩ đăng đàn yêu cầu đối chất!

Sốc: Ngô Kiến Huy và quản lý 12 năm mâu thuẫn chuyện tiền bạc, nam ca sĩ đăng đàn yêu cầu đối chất! Sao nam Vbiz bị HIV lên tiếng khi bị tố ăn cắp tiền trong khách sạn

Sao nam Vbiz bị HIV lên tiếng khi bị tố ăn cắp tiền trong khách sạn Midu khoe clip du lịch Trung Quốc: Visual chồng thiếu gia thành tâm điểm, lộ 1 hành động siêu mê vợ!

Midu khoe clip du lịch Trung Quốc: Visual chồng thiếu gia thành tâm điểm, lộ 1 hành động siêu mê vợ! Cô gái giống Chu Thanh Huyền trong clip ở quán karaoke chính thức lên tiếng, liệu vợ Quang Hải có được minh oan?

Cô gái giống Chu Thanh Huyền trong clip ở quán karaoke chính thức lên tiếng, liệu vợ Quang Hải có được minh oan? Vì sao trận động đất lớn chưa từng có ở Myanmar lại khiến nhà cao tầng ở Hà Nội, TPHCM rung lắc mạnh?

Vì sao trận động đất lớn chưa từng có ở Myanmar lại khiến nhà cao tầng ở Hà Nội, TPHCM rung lắc mạnh?