Trái phiếu doanh nghiệp… ế vì Covid-19

Nếu như năm ngoái trái phiếu doanh nghiệp bán chạy, thì từ đầu năm tới nay, giá trị huy động vốn trái phiếu giảm dần trong bối cảnh dịch Covid-19 ngày càng có tác động mạnh, khiến hoạt động của các doanh nghiệp gặp khó khăn.

Mức độ rủi ro của trái phiếu doanh nghiệp gia tăng nên nhà đầu tư thận trọng hơn.

Khó khăn có thể kéo dài

Từ tháng 2/2020 đến nay, dịch Covid-19 có tác động tiêu cực đến nhiều mặt của nền kinh tế, cũng như hoạt động của các doanh nghiệp.

Theo dữ liệu của Sở Giao dịch chứng khoán Hà Nội (HNX), tháng 12/2019 khép lại một năm sôi động của thị trường trái phiếu doanh nghiệp, khi có tới 58 doanh nghiệp tổ chức thành công 154 đợt phát hành trái phiếu, với giá trị vốn huy động đạt 54.855 tỷ đồng.

Thế nhưng, năm nay, do chịu tác động của đại dịch Covid-19, nên số doanh nghiệp thành công trong huy động vốn qua kênh trái phiếu suy giảm mạnh.

Cụ thể, trong tháng 2/2020 chỉ có 19 doanh nghiệp huy động được 6.853 tỷ đồng so với 11.603 tỷ đồng huy động được trong tháng 1/2020, thời điểm chưa “ngấm đòn” bởi tác động của dịch bệnh.

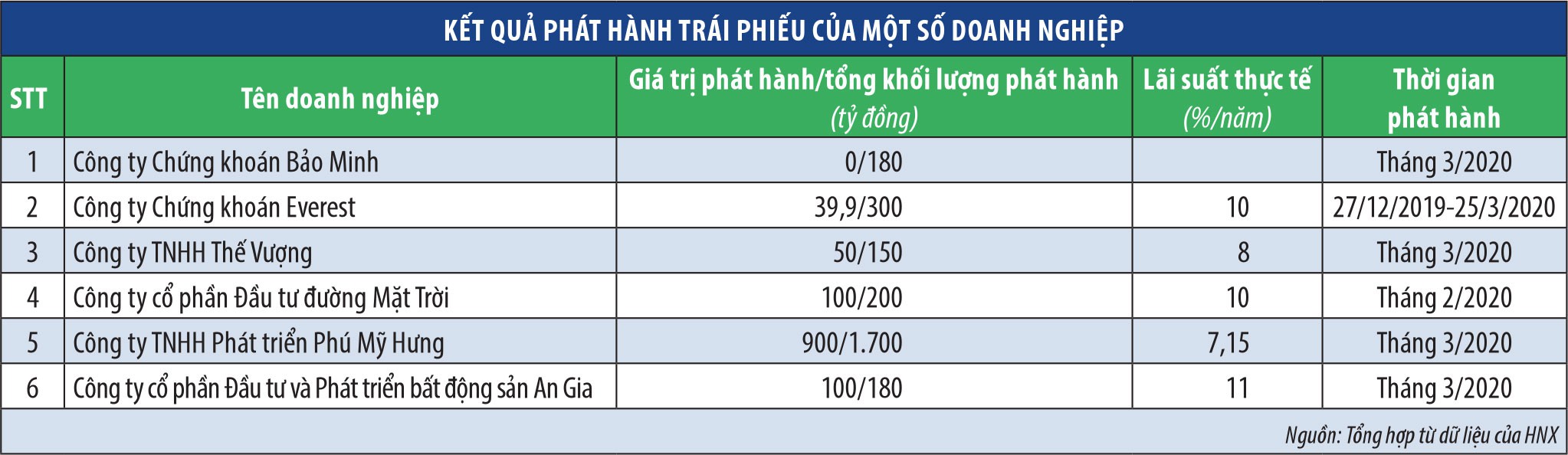

Không chỉ các doanh nghiệp sản xuất – kinh doanh, mà nhiều công ty chứng khoán niêm yết/đăng ký giao dịch cũng rơi vào tình cảnh ế ẩm khi bán trái phiếu.

Chẳng hạn, Công ty Chứng khoán Everest (EVS) triển khai đợt phát hành 3.000 trái phiếu, giá trị theo mệnh giá là 300 tỷ đồng, nhưng kết thúc ngày 25/3, EVS chỉ bán được 399 trái phiếu, tương đương 39,9 tỷ đồng.

ây là loại trái phiếu không chuyển đổi, không có tài sản đảm bảo, có kỳ hạn 1 năm, với lãi suất cố định 10% cho toàn bộ kỳ hạn của trái phiếu, trả lãi định kỳ mỗi tháng 1 lần.

“Dịch bệnh khiến Công ty gặp khó khăn trong thu hút khách hàng mua trái phiếu, dẫn đến kết quả của đợt phát hành vừa qua không như kỳ vọng. Sự khó khăn của nền kinh tế nói chung, thị trường trái phiếu doanh nghiệp nói riêng dự báo sẽ còn kéo dài ít nhất vài tháng nữa ngay cả khi dịch Covid-19 đã được kiểm soát, nên hiện các kế hoạch của Công ty trong huy động vốn qua phát hành trái phiếu tạm thời gác lại”, ông Vũ Hồng Sơn, Tổng giám đốc EVS chia sẻ với phóng viên Báo ầu tư Chứng khoán.

Video đang HOT

Dịch Covid-19 không chỉ khiến EVS gặp khó trong huy động vốn, mà còn tác động tiêu cực đến kết quả kinh doanh.

Lý giải doanh thu trong quý I/2020 tăng hơn gấp đôi so với cùng kỳ năm 2019, nhưng EVS lỗ 11 tỷ đồng (cùng kỳ năm 2019 lãi 5,8 tỷ đồng), ông Sơn cho hay, chủ yếu do dịch bệnh khiến các chỉ số trên thị trường chứng khoán cũng như thị giá nhiều cổ phiếu trong danh mục tự doanh của Công ty sụt giảm.

iều này dẫn đến EVS phải cắt lỗ một số cổ phiếu, đồng thời phải trích lập dự phòng rủi ro cho các cổ phiếu còn nắm giữ.

Với Công ty Chứng khoán Bảo Minh (BMS), dịch bệnh khiến Công ty phải ngừng đợt phát hành 180 tỷ đồng trái phiếu theo hình thức riêng lẻ trong tháng 3/2020 (Công ty vừa là tổ chức phát hành, vừa là đại lý phát hành, đại lý đăng ký, lưu ký và thanh toán trái phiếu).

Theo ông Hoàng Văn Thắng, Tổng giám đốc MBS, kế hoạch phát hành được xây dựng tại thời điểm mức độ ảnh hưởng của dịch Covid-19 chưa nặng nề, nên các điều khoản, điều kiện đối với trái phiếu không còn phù hợp khi dịch tác động sâu rộng đến doanh nghiệp, cũng như nền kinh tế.

Mặc dù tìm được đối tác chào bán trái phiếu, nhưng để giảm thiểu rủi ro trước tác động của dịch Covid-19 đến nền kinh tế và thị trường chứng khoán, hai bên đã thống nhất ngừng đợt phát hành.

Không chỉ ngậm ngùi vì kế hoạch phát hành trái phiếu bị ngừng, cũng do ảnh hưởng của dịch Covid-19 mà trong quý I/2020, BMS báo lỗ 37,7 tỷ đồng, trong khi cùng kỳ năm trước lãi 48,7 tỷ đồng.

Theo dữ liệu cập nhật của HNX, trong tháng 3/2020, nhiều doanh nghiệp chỉ bán được 30 – 50% lượng trái phiếu phát hành như Công ty TNHH Phát triển Phú Mỹ Hưng, Công ty TNHH Thế Vượng, Công ty cổ phần ầu tư đường Mặt Trời…

Nguyên nhân khiến nhiều doanh nghiệp bị ế trong các đợt phát hành trái phiếu còn do tâm lý nhà đầu tư trở nên thận trọng với các loại tài sản có tính rủi ro cao như cổ phiếu, trái phiếu.

Trong khi đó, ở Việt Nam, các trái phiếu không được định hạng tín nhiệm, thông tin hoạt động của không ít doanh nghiệp kém minh bạch.

iều này cộng với bối cảnh chịu tác động tiêu cực do dịch bệnh Covid-19, đa số doanh nghiệp gặp khó khăn, kết quả kinh doanh suy giảm, thậm chí thua lỗ, nên nhà đầu e ngại rủi ro doanh nghiệp mất khả năng thanh toán.

Thực tế, không ít ý kiến cảnh báo, mức độ rủi ro của trái phiếu doanh nghiệp gia tăng, nên nhà đầu tư thận trọng hơn trước các đợt phát hành.

Cách nào xoay xở?

Không huy động được thêm vốn, nhưng một số doanh nghiệp cho biết, trong thời gian trước mắt, họ tạm thời thích nghi được với bối cảnh hiện tại.

“Dịch Covid-19 còn gây khó khăn cho thị trường chứng khoán, khiến nhu cầu vay giao dịch ký quỹ (margin) từ khách hàng sụt giảm đáng kể, nên với vốn chủ sở hữu hiện tại, Công ty cố gắng duy trì các hoạt động. Thực tế này khiến trước mắt Công ty chưa có nhu cầu huy động thêm vốn. Khi nền kinh tế, thị trường chứng khoán tốt dần, nhu cầu vay vốn của nhà đầu tư gia tăng, cùng với sự khởi sắc trở lại của thị trường trái phiếu doanh nghiệp, chúng tôi sẽ tính tới triển khai phương án phát hành trái phiếu mới”, Tổng giám đốc EVS cho hay.

ể thích ứng với tình hình kinh doanh thời dịch bệnh, một mặt cắt giảm tối đa các chi phí, hạn chế các hoạt động cần nhiều vốn và rủi ro như giao dịch ký quỹ, tự doanh, Hội đồng quản trị BMS vừa thông qua phương án phát hành trái phiếu đợt 2/2020 theo hướng trao quyền cho Tổng giám đốc Công ty quyết định các điều khoản về điều kiện của trái phiếu, đối tượng mua trái phiếu, cũng như điều chỉnh phương án phát hành trong trường hợp cần thiết…

Theo ý kiến từ phía chuyên gia, để thành công trong phát hành trái phiếu thời “sống chung” với dịch Covid-19, các doanh nghiệp cần xây dựng phương án phát hành theo hướng chấp nhận những điều khoản bất lợi hơn về phía mình so với bối cảnh thị trường chưa xảy ra dịch bệnh.

Nói cách khác, đơn vị phát hành cần gia tăng độ hấp dẫn cho trái phiếu, thì mới có khả năng thu hút được nhà đầu tư tham gia. Muốn thế, doanh nghiệp phải chấp nhận trả lãi suất cao hơn, kỳ hạn trả lãi ngắn hơn, có tài sản đảm bảo cho đợt phát hành…

Kèm theo đó, doanh nghiệp cần chủ động minh bạch thông tin, nỗ lực cải thiện hiệu quả kinh doanh, để nhà đầu tư nhìn thấy khả năng trả nợ của doanh nghiệp thì mới dám đưa ra quyết định đầu tư.

Nguyễn Hữu

VPBank trình ĐHĐCĐ phương án mua gần 122 triệu cổ phiếu quỹ

Giao dịch dự kiến thực hiện qua phương thức khớp lệnh và/hoặc thỏa thuận trong năm 2020.

Phương án mua lại tối đa khoảng 122 triệu cổ phiếu

VPBank (HoSE: VPB) vừa có văn bản xin ý kiến Đại hội đồng cổ đông (ĐHĐCĐ) về việc xem xét thông qua phương án mua lại tối đa 5% số lượng cổ phiếu đang lưu hành làm cổ phiếu quỹ (gần 122 triệu cổ phiếu). Mục đích giao dịch nhằm giảm lượng cổ phiếu đang lưu hành, hỗ trợ giao dịch, gia tăng giá trị cổ đông...

Ngân hàng dự kiến sử dụng nguồn lợi nhuận sau thuế chưa phân phối, khoảng 14.110 tỷ đồng (tính theo BCTC Quý I). Tạm tính theo giá đóng cửa ngày 24/4, VPBank cần chi ra khoảng 2.500 tỷ đồng để mua cổ phiếu quỹ. Giao dịch dự kiến thực hiện qua phương thức khớp lệnh và/hoặc thỏa thuận trong năm 2020.

Lần gần đây nhất VPBank mua cổ phiếu quỹ vào tháng 10/2019 với khối lượng 50 triệu cổ phiếu, tương đương 2% vốn. Giao dịch thực hiện theo phương thức thỏa thuận hoặc khớp lệnh, với giá từ 20.000 đến 24.000 đồng/cp. Ngân hàng hiện có 123,2 triệu cổ phiếu quỹ.

Mua lại 300 triệu USD trái phiếu quốc tế

HĐQT VPBank cũng trình ĐHĐCĐ phương án mua lại tối đa 300 triệu USD khối lượng trái phiếu đã phát hành và trong phạm vi pháp luật cho phép, dự kiến trong năm 2020 và 2021.

Trước đó từ tháng 6/2019, ĐHĐCĐ VPBank đã thông qua phương án chào bán trái phiếu quốc tế phát hành theo chương trình Euro Medium Term Note (EMTN). Theo đó, ngân hàng đã thực hiện phát hành thành công đợt 1 với tổng mệnh giá trái phiếu 300 triệu USD.

Tuy nhiên, do khủng hoảng toàn cầu liên quan tới dịch Covid-19, thị trường trái phiếu doanh nghiệp quốc tế (Eurobond) bị bán tháo mạnh nên trái phiếu quốc tế của VPBank phát hành theo chương trình EMTN đăng ký tại Sở giao dịch Chứng khoán Singapore đang ở mức giá (và mức lợi suất tương đương) cao hơn nhiều thời điểm phát hành. Việc này có thể là điểm bất lợi cho VPBank trong việc huy động các nguồn vốn khác trong và ngoài nước, đặc biệt là các khoản vay tài trợ từ các quốc tế với mức lãi suất thấp hơn nhiều.

Việc mua lại trái phiếu đã phát hành tạo điều kiện cho VPBank có thể phát hành trái phiếu trên thị trường quốc tế sau này khi cần thiết và khi thị trường quốc tế ổn định trở lại.

Giảm tỷ lệ sở hữu nước ngoài xuống mức 15%

Bên cạnh đó, ĐHĐCĐ cũng xem xét việc giảm tỷ lệ sở hữu nước ngoài xuống mức 15%. Theo số liệu đăng ký với Ủy ban Chứng khoán, tỷ lệ sở hữu cổ phần của các nhà đầu tư nước ngoài tại VPBank là 22,77%.

Trong thời gian qua, cuộc khủng hoảng tài chính từ ảnh hưởng của dịch bệnh, các quỹ đầu tư nước ngoài (đặc biệt là Mỹ và châu Âu) có xu hướng rút khỏi thị trường chứng khoán châu Á. Một số cổ đông nước ngoài của VPBank không nằm ngoài xu hướng này, dẫn đến một lượng cổ phiếu bị bán ra. Hiện tỷ lệ sở hữu của nhà đầu tư nước ngoài/vốn điều lệ giảm khoảng 0,34% so với mức chốt trên. Tình hình dịch bệnh toàn cầu chưa được cải thiện thì xu hướng này chưa dừng lại.

HĐQT cho rằng đây cũng là cơ hội để VPBank xin giữ lại tỷ lệ sở hữu nước ngoài, nhằm mục đích chào bán cho các cổ đông nước ngoài khác muốn đầu tư vào Ngân hàng khi thị trường tài chính thực sự quay lại ổn định, từ đó, có cơ hội tạo ra thặng dư vốn trực tiếp.

Bổ sung các hình thức họp, biểu quyết, bầu cử trực tuyến

Nội dung xem xét cuối cùng về việc bổ sung thêm hình thức họp ĐHĐCĐ trực tuyến, biểu quyết/bầu cử thông qua hình thức bỏ phiếu điện tử hoặc các hình thức điện tử khác cũng như hình thức gửi thông báo mời họp ĐHĐCĐ, gửi tài liệu và phiếu lấy ý kiến cổ đông bằng thư điện tử. ĐHĐCĐ cũng xem xét việc bổ sung trường hợp lấy ý kiến cổ đông bằng văn bản thông qua bỏ phiếu điện tử.

Châu Anh

ĐHĐCĐ Phát Đạt: Kế hoạch lợi nhuận 1.500 tỷ đồng, mua lại toàn bộ trái phiếu phát hành năm 2019  Phát Đạt đặt kế hoạch lợi nhuận 1.500 tỷ đồng năm 2020, mục tiêu tăng trưởng kép 38% giai đoạn 2019 - 2023. Công ty sẽ mua lại toàn bộ trái phiếu đã phát hành trong năm 2019 và trả hết 100% các khoản vay ngắn hạn từ ngân hàng. Phát Đạt bước vào giai đoạn "Kỷ nguyên mới". Ảnh: An Nhi Sáng...

Phát Đạt đặt kế hoạch lợi nhuận 1.500 tỷ đồng năm 2020, mục tiêu tăng trưởng kép 38% giai đoạn 2019 - 2023. Công ty sẽ mua lại toàn bộ trái phiếu đã phát hành trong năm 2019 và trả hết 100% các khoản vay ngắn hạn từ ngân hàng. Phát Đạt bước vào giai đoạn "Kỷ nguyên mới". Ảnh: An Nhi Sáng...

Thông tin mới nhất vụ cô gái bị bắt cóc đòi chuộc 150 triệu đồng02:01

Thông tin mới nhất vụ cô gái bị bắt cóc đòi chuộc 150 triệu đồng02:01 Trung Quốc tung chatbot đấu ChatGPT, cổ phiếu Phố Wall chao đảo bốc hơi 1.000 tỉ14:53

Trung Quốc tung chatbot đấu ChatGPT, cổ phiếu Phố Wall chao đảo bốc hơi 1.000 tỉ14:53 Đường dây lừa đảo 13.000 người: Biệt danh ACE của 3 quản lý cấp cao02:36

Đường dây lừa đảo 13.000 người: Biệt danh ACE của 3 quản lý cấp cao02:36 Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39

Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39 Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39

Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39 11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27

11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27 Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31

Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31 Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41

Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41 'Chiến thắng' đầu tiên của Tổng thống Trump trong cuộc chiến trục xuất di dân lậu09:26

'Chiến thắng' đầu tiên của Tổng thống Trump trong cuộc chiến trục xuất di dân lậu09:26 Lãnh đạo nước ngoài đầu tiên được ông Trump mời đến Nhà Trắng08:45

Lãnh đạo nước ngoài đầu tiên được ông Trump mời đến Nhà Trắng08:45 Hàn Quốc sắp nhận trực thăng mới từ Mỹ để đối phó tàu ngầm Triều Tiên09:58

Hàn Quốc sắp nhận trực thăng mới từ Mỹ để đối phó tàu ngầm Triều Tiên09:58Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Hành trình phát hiện hồ nước bí ẩn "treo" trên vách hang ở Quảng Bình

Du lịch

10:00:25 03/02/2025

Tạm giữ nhóm đối tượng giết trộm 6 con trâu của người dân trong dịp Tết

Pháp luật

09:52:31 03/02/2025

Cách cải thiện sức khỏe đường ruột

Sức khỏe

09:38:11 03/02/2025

Thủ tướng Israel công du Mỹ: Thỏa thuận ngừng bắn tại Gaza đứng trước ngã rẽ?

Thế giới

09:23:29 03/02/2025

Lại xuất hiện thêm một vật phẩm game siêu hiếm, người chơi đua nhau bỏ tiền tỷ để mua

Mọt game

09:23:11 03/02/2025

Hoa hậu Kỳ Duyên vừa bí mật tổ chức lễ cưới: Dâu rể khoá môi cực ngọt, khách mời vỏn vẹn 50 người

Sao việt

09:19:40 03/02/2025

Trơ trẽn nhất Grammy 2025: Vợ chồng Kanye West lột đồ trần như nhộng, bị đuổi cổ khỏi thảm đỏ vì không mời mà tới!

Sao âu mỹ

09:16:38 03/02/2025

Antony hay nhất trận ngay khi rời MU

Sao thể thao

08:52:36 03/02/2025

Sao Hàn 3/2: Song Hye Kyo bị chê 'già nua', bố Jae Joong đẹp như tài tử

Sao châu á

08:21:17 03/02/2025

Điểm cộng lớn trong phim Bộ Tứ Báo Thủ của Trấn Thành, nhưng có đủ để lôi kéo khán giả sau loạt tranh cãi?

Nhạc việt

07:32:42 03/02/2025

Giao dịch chứng khoán sáng 27/4: Bluechip bị chốt mạnh, VN-Index quay đầu giảm điểm

Giao dịch chứng khoán sáng 27/4: Bluechip bị chốt mạnh, VN-Index quay đầu giảm điểm Rót thêm vốn, tiếp sức cho nhà ở xã hội

Rót thêm vốn, tiếp sức cho nhà ở xã hội

Khu Công nghiệp Tín Nghĩa muốn huy động 1.000 tỷ đồng để đầu tư 2 dự án

Khu Công nghiệp Tín Nghĩa muốn huy động 1.000 tỷ đồng để đầu tư 2 dự án BoJ xem xét tăng cường chính sách nới lỏng tiền tệ hỗ trợ doanh nghiệp

BoJ xem xét tăng cường chính sách nới lỏng tiền tệ hỗ trợ doanh nghiệp Quý I/2020: Lợi nhuận Chứng khoán SSI thấp nhất 10 năm, HSC và VPS lội ngược dòng tăng trưởng

Quý I/2020: Lợi nhuận Chứng khoán SSI thấp nhất 10 năm, HSC và VPS lội ngược dòng tăng trưởng Thị trường trái phiếu doanh nghiệp ổn định trong bối cảnh COVID-19

Thị trường trái phiếu doanh nghiệp ổn định trong bối cảnh COVID-19 Nguồn thu từ bảo lãnh phát hành vẫn ở mức cao, lợi nhuận quý 1 của TCBS tăng gáp đôi cùng kỳ lên 408 tỷ đồng

Nguồn thu từ bảo lãnh phát hành vẫn ở mức cao, lợi nhuận quý 1 của TCBS tăng gáp đôi cùng kỳ lên 408 tỷ đồng Sự kiện chứng khoán đáng chú ý ngày 21/4

Sự kiện chứng khoán đáng chú ý ngày 21/4 Thông tin bất ngờ về gia cảnh của cậu bé có màn "báo nhà" 20 tỷ gây sốc Tết này

Thông tin bất ngờ về gia cảnh của cậu bé có màn "báo nhà" 20 tỷ gây sốc Tết này Sao Việt là bạn thân Trấn Thành: "Tôi xem phim thấy dở thì tôi nói là 'dở', chứ mắc gì tôi phải khen nó hay?"

Sao Việt là bạn thân Trấn Thành: "Tôi xem phim thấy dở thì tôi nói là 'dở', chứ mắc gì tôi phải khen nó hay?" Đang ăn Tết vui vẻ, tôi tự nhiên bị đồn khắp chung cư là loại tiểu tam đi giật chồng người khác

Đang ăn Tết vui vẻ, tôi tự nhiên bị đồn khắp chung cư là loại tiểu tam đi giật chồng người khác Cựu phó vụ trưởng bị nữ đại gia tố giác việc nhận hối lộ hơn 9 tỷ đồng

Cựu phó vụ trưởng bị nữ đại gia tố giác việc nhận hối lộ hơn 9 tỷ đồng Cùng đưa con đi chơi dịp Tết, tôi muốn 'cưa' lại vợ cũ

Cùng đưa con đi chơi dịp Tết, tôi muốn 'cưa' lại vợ cũ Bận đi công tác xuyên Tết, mẹ gửi con về quê nhờ ông bà chăm, sau vài ngày đón về mà ngã ngửa

Bận đi công tác xuyên Tết, mẹ gửi con về quê nhờ ông bà chăm, sau vài ngày đón về mà ngã ngửa Mùng 3 Tết, vừa nghe bạn nhậu gọi, chồng tôi vội vàng đánh xe đi theo tiếng gọi của anh em bất chấp người vẫn đang nồng nặc mùi rượu

Mùng 3 Tết, vừa nghe bạn nhậu gọi, chồng tôi vội vàng đánh xe đi theo tiếng gọi của anh em bất chấp người vẫn đang nồng nặc mùi rượu Hai thanh niên ở Hà Nội bê trộm hòm công đức đêm mùng 3 Tết

Hai thanh niên ở Hà Nội bê trộm hòm công đức đêm mùng 3 Tết Tai nạn giao thông, cô gái vừa tốt nghiệp đại học ở Hải Dương tử vong tối mồng 3 Tết

Tai nạn giao thông, cô gái vừa tốt nghiệp đại học ở Hải Dương tử vong tối mồng 3 Tết Đạo diễn Nguyễn Ngọc Quyền đột ngột qua đời ở tuổi 36, đồng nghiệp tiết lộ nguyên nhân

Đạo diễn Nguyễn Ngọc Quyền đột ngột qua đời ở tuổi 36, đồng nghiệp tiết lộ nguyên nhân Thêm 1 sao nam lên tiếng về drama chê phim Trấn Thành, đứng ra giảng hoà nhưng bị Lê Giang đáp trả đến câm nín

Thêm 1 sao nam lên tiếng về drama chê phim Trấn Thành, đứng ra giảng hoà nhưng bị Lê Giang đáp trả đến câm nín Hoa hậu hạng A Vbiz công bố 7 bức ảnh chưa từng thấy sau khi quay lại với bạn trai cũ

Hoa hậu hạng A Vbiz công bố 7 bức ảnh chưa từng thấy sau khi quay lại với bạn trai cũ Chấn động vụ đánh ghen ngay tại rạp Việt dịp Tết, tình tiết y hệt phim Trấn Thành khiến 3,6 triệu người quá sốc

Chấn động vụ đánh ghen ngay tại rạp Việt dịp Tết, tình tiết y hệt phim Trấn Thành khiến 3,6 triệu người quá sốc Đoàn Văn Hậu đưa vợ con về Hà Nội tết ngoại, thái độ của em trai Doãn Hải My với anh rể gây chú ý

Đoàn Văn Hậu đưa vợ con về Hà Nội tết ngoại, thái độ của em trai Doãn Hải My với anh rể gây chú ý 4 chị em sinh tư tuổi Tỵ - con gái của nguyên Phó giám đốc bệnh viện ĐH Y Dược TP.HCM: Tết đi đến đâu là rộn ràng, niềm vui như nhân 3

4 chị em sinh tư tuổi Tỵ - con gái của nguyên Phó giám đốc bệnh viện ĐH Y Dược TP.HCM: Tết đi đến đâu là rộn ràng, niềm vui như nhân 3 Mỹ nam Việt đẹp tới mức không một ai chê nổi: Nhìn tưởng siêu sao xứ Hàn lại hao hao Hứa Quang Hán mới tài

Mỹ nam Việt đẹp tới mức không một ai chê nổi: Nhìn tưởng siêu sao xứ Hàn lại hao hao Hứa Quang Hán mới tài

Vụ tai nạn 7 người tử vong ở Nam Định: Nữ tài xế đột ngột đánh lái sang phải

Vụ tai nạn 7 người tử vong ở Nam Định: Nữ tài xế đột ngột đánh lái sang phải