Toàn cảnh nợ xấu ngân hàng 9 tháng đầu năm: Nỗi lo nợ xấu vẫn tiếp diễn

Mặc dù kết quả kinh doanh của ngân hàng trong 9 tháng đầu năm có nhiều điểm sáng cùng xử lí nợ xấu có những kết quả khả quan nhưng nỗi “ám ảnh” về nợ xấu vẫn chưa dừng lại.

Nợ xấu ngân hàng vẫn là gánh nặng của nền kinh tế (Ảnh minh hoạ).

Lợi nhuận tăng, nợ xấu cũng tăng

Kết thúc ba quí đầu năm, lợi nhuận các ngân hàng khởi sắc khi tăng gần 46% so với cùng kì năm ngoái. Tuy nhiên, số dư nợ xấu các ngân hàng lại có chiều hướng tăng mạnh hơn tăng trưởng cho vay khách hàng.

Theo báo cáo kinh doanh công bố của 22 ngân hàng, tổng số dư nợ xấu đã tăng 26,5% so với cuối năm trước với 75.826 tỉ đồng (chưa xét đến số dư nợ xấu tại VAMC). Trong khi đó, tăng trưởng cho vay khách hàng lại ở mức khiêm tốn chỉ bằng một nửa là 11,3%.

Hầu hết ngân hàng khảo sát có số dư nợ xấu tăng, có ngân hàng tăng hơn 80%. Nhóm ngân hàng tăng mạnh nợ xấu gồm NCB (80%); OCB (65,2%); VPBank (51,6%); MBBank (45,1%); LienVietPostBank (41,9%); VietBank (40,4%),…

Chỉ có 3 trong số 22 ngân hàng khảo sát có số dư nợ xấu giảm gồm Nam A Bank, SeABank và Eximbank. Trong đó, nợ xấu tại Nam A Bank giảm gần một nửa (48,5%); Eximbank giảm 11,3% và SeABank giảm 5,2% so với con số cuối năm trước.

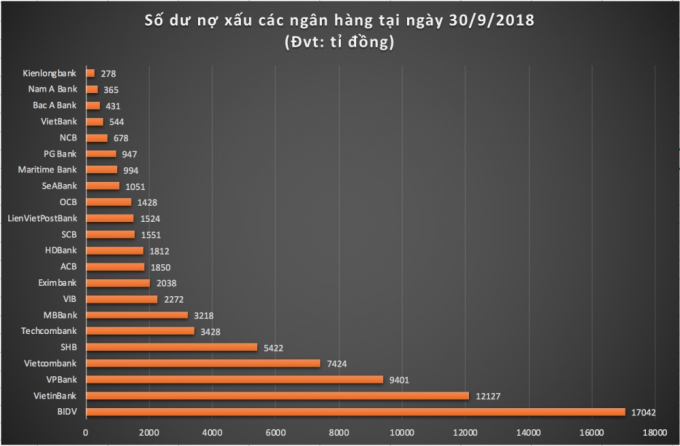

Bảng tổng hợp thông tin nợ xấu các ngân hàng (Nguồn: DB tổng hợp).

Do đó, tỉ lệ nợ xấu của phần lớn ngân hàng trên đều tăng trừ 4 ngân hàng là Nam A Bank; SeABank; HDBank và Eximbank.

Có 4 ngân hàng duy trì tỉ lệ nợ xấu dưới mức 1% gồm: SCB, Bac A Bank, Nam A Bank và ACB. Trong đó, SCB có tỉ lệ nợ xấu thấp nhất ở mức 0,52%. Có hai ngân hàng có tỉ lệ nợ xấu cao trên mức qui định của NHNN là PG Bank (4,49%) và VPBank (4,7%).

Xét về số dư tuyệt đối, BIDV là ngân hàng có số dư nợ xấu cao nhất với 17.042 tỉ đồng. Tiếp đó là các ngân hàng VietinBank (12.127 tỉ đồng); VPBank (9.401 tỉ đồng); Vietcombank (7.424 tỉ đồng).

Video đang HOT

Biểu đồ thể hiện số dư nợ xấu các ngân hàng.

Những con số tích cực từ số dư trái phiếu VAMC

Ngoài số dư nợ xấu trên bảng cân đối tài sản, các ngân hàng vẫn còn “gửi nhờ” một lượng nợ xấu nhất định tại VAMC. Do đó, nếu chỉ nhìn số dư nợ xấu tại các ngân hàng sẽ không có được đánh giá chính xác về số dư nợ xấu thực tế hiện tại.

Tuy vậy, không phải ngân hàng nào cũng công bố giá trị nợ đã bán cho VAMC trên báo cáo tài chính.

Các ngân hàng như Vietcombank, VietinBank, Techcombank, VIB và MBBank đã thực hiện mua lại toàn bộ nợ xấu tại VAMC.

Số dư trái phiếu VAMC tại các ngân hàng (Nguồn: DB tổng hợp).

Theo số liệu này có thể thấy số dư trái phiếu VAMC của các ngân hàng đang có chiều hướng giảm. Ngoại trừ Maritime Bank tăng 8,1% và Bac A Bank không đổi thì những ngân hàng còn lại đều giảm từ 5,9% đến 66,7%.

SCB là ngân hàng có số dư trái phiếu VAMC lớn nhất với 19.740 tỉ đồng, mặc dù đã giảm hơn 17% so với đầu năm. OCB là ngân hàng giảm mạnh nhất và trở thành ngân hàng có số dư trái phiếu VAMC ít nhất 242 tỉ đồng (không kể các ngân hàng đã tất toán hết).

Nợ xấu tiếp tục là tâm điểm chú ý của hệ thống

Trong báo cáo gửi Quốc hội vừa qua, Thống đốc NHNN Lê Minh Hưng cho biết, tính đến thời điểm cuối tháng 7/2018, nợ xấu toàn hệ thống chỉ còn 2,13%, giảm so với mức 2,46% vào năm 2016.

Tính từ năm 2012 đến tháng 7/2018, toàn hệ thống ngân hàng đã xử lý được 794.200 tỉ đồng nợ xấu. Đặc biệt, kể từ khi Nghị quyết 42 có hiệu lực, toàn hệ thống đã xử lý được 141.300 tỉ đồng nợ xấu.

Có thể thấy rằng xét về mặt con số đây là một kết quả đáng mừng cho nền kinh tế, tuy nhiên nếu xét trên tình hình thực tế thì nợ xấu vẫn đang là vấn đề đáng lo ngại. Theo cho biết từ đại diện NHNN trong buổi tổng hết một năm áp dụng Nghị quyết 42, việc xử lí nợ xấu hiện tại vẫn chủ yếu từ nguồn dự phòng rủi ro.

Trong khi đó, việc mua bán nợ chưa sôi động, chưa có thị trường mua bán nợ, các thương vụ lớn chưa phát sinh nhiều. Nhiều khoản nợ xấu có nguồn gốc là từ các khoản đầu tư cơ bản, nợ đọng từ Ngân sách Nhà nước khó xử lý, tiêu biểu như khoản nợ tại 12 dự án thua lỗ.

Nhiều khoản nợ của VAMC sau khi được rao bán vẫn “ế ẩm”, không thu hút người mua. Tiêu biểu như vụ thu giữ cao ốc Saigon One Tower, mặc dù đã rao bán một khoảng thời gian không ngắn nhưng vẫn chưa có thông tin mới nào từ bên mua.

Mới đây, VAMC cũng liên tục rao bán đấu giá nhiều tài sản lớn như dự án Trung Đông Palaza; dự án Chung cư Thành phố xanh (TP HCM); khoản nợ gần 2.400 tỷ đồng của CTCP Thuận Thảo Nam Sài Gòn và 95 khách hàng khác tại BIDV; …

Nhiều khoản nợ xấu rao bán nhiều lần và phải giảm giá khá nhiều nhưng vẫn không thu hút người mua. Tình cảnh này cũng xảy ra tương tự với các vụ đấu giá tài sản xử lý nợ xấu tại các ngân hàng.

Có lẽ, may mắn nhất là vụ bán đấu giá thành công tòa tháp V-Ikon ở TP HCM, giá trúng thầu là hơn 300 tỷ đồng, vượt 1,6 tỷ đồng so với mức giá khởi điểm sau những lần không thành công trước đó.

Trong năm 2018, VAMC lên kế hoạch phát hành tối đa 32.000 tỷ đồng trái phiếu đặc biệt để mua nợ xấu. Đồng thời, theo phương án đã được Ngân hàng Nhà nước (NHNN) phê duyệt thì trong năm 2018, VAMC sẽ chi 3.500 tỷ đồng để mua nợ xấu theo giá trị thị trường.

Giai đoạn 2017 – 2018 và hướng tới năm 2022, VAMC dự kiến xử lý tối thiểu 140.000 tỷ đồng nợ xấu đã mua (theo dư nợ gốc) và riêng năm 2018 là hơn 34.504 tỷ.

Ngày hôm qua (7/11), Thống đốc NHNN gửi văn bản yêu cầu các TCTD, chi nhánh ngân hàng nước ngoài tiếp tục thực hiện một số nội dung nhằm đẩy mạnh xử lý nợ xấu. Trong đó, yêu cầu rà soát, đánh giá cụ thể từng khoản nợ xấu theo Nghị quyết 42 để nhận diện đầy đủ thực trạng nợ xấu, đặc biệt là các khoản nợ xấu lớn.

Cùng với đó, chủ động phối hợp tích cực với chính quyền địa phương và các cơ quan nhà nước có thẩm quyền, đặc biệt là cơ quan công an, tòa án, thi hành án các cấp để nhận được sự hỗ trợ tốt nhất trong khi thực hiện các thủ tục hành chính tại địa phương. Đặc biệt, phối hợp chặt chẽ với VAMC để thống nhất áp dụng các biện pháp tháo gỡ khó khăn, vướng mắc trong việc xử lý các khoản nợ xấu và tài sản bảo đảm của các khoản nợ đã bán cho VAMC.

Theo Kinh tế & Tiêu dùng

Diệp Bình

Các ngân hàng tích cực thu hồi nợ xấu

9 tháng đầu năm nay đã không ít nhà băng xóa được gần hết các khoản nợ xấu đã bán cho VAMC trước đó. Điển hình tại Nam A Bank, tổng mệnh giá trái phiếu VAMC chỉ còn 7%.

Tổng mệnh giá trái phiếu VAMC tại Nam A Bank chỉ còn 7% so với đầu năm

Tích cực thu hồi nợ xấu

Theo thống kê, trong 9 tháng đầu năm nay đã không ít nhà băng xóa được gần hết các khoản nợ xấu đã bán cho Công ty Quản lý tài sản (VAMC) trước đó. Điển hình tại Nam A Bank, trong 9 tháng đầu năm 2018, thực hiện nghiêm túc chỉ đạo của Thủ tướng Chính phủ và Thống đốc Ngân hàng Nhà nước về đẩy mạnh cơ cấu lại hệ thống các Tổ chức tín dụng gắn với xử lý nợ xấu, bằng nhiều biện pháp quyết liệt, trong 9 tháng đầu năm 2018, Nam A Bank đã thu hồi hầu hết các khoản nợ đã bán cho VAMC. Do vậy, các khoản nợ đã bán cho VAMC đã giảm mạnh. Tổng mệnh giá trái phiếu VAMC tại Nam A Bank chỉ còn 7% so với đầu năm.

Tương tự, Vietcombank, VIB... cũng là các nhà băng đã xóa sạch nợ bán cho VAMC trước đó, đưa tỷ lệ nợ xấu về lần lượt 1,18% và 2,5% trên tổng dư nợ tính đến cuối tháng 9/2018.

Cũng từ việc đẩy mạnh xử lý và thu hồi được lượng lớn nợ xấu, kết thúc 9 tháng đầu năm 2018, Nam A Bank đã ghi nhận kết quả hoạt động kinh doanh ấn tượng. Cụ thể, tính đến 30/9/2018, tổng tài sản Ngân hàng đạt 66.447 tỷ đồng tăng 21,9% so với cuối năm 2017 và đạt 101% kế hoạch cả năm; Huy động tăng 12.135 tỷ đồng so với đầu năm, đạt 98% so với kế hoạch.

Đáng chú ý, chỉ mới kết thúc 3 quý đầu năm, Nam A Bank đã đạt mức lợi nhuận trước thuế 460 tỷ đồng. Chất lượng tín dụng được kiểm soát tốt với tỷ lệ nợ xấu thấp so với quy định và thấp hơn nhiều so với mặt bằng các nhà băng hiện nay.

Nâng cao năng lực tài chính, tăng thanh khoản cổ phiếu

Không chỉ đẩy mạnh xử lý được nợ xấu trong 9 tháng đầu năm nay và đạt mức lợi nhuận khả quan mà các ngân hàng còn từng bước nâng cao năng lực tài chính, vừa qua, Nam A Bank phát hành cổ phiếu để trả cổ tức tỷ lệ 11%, tổng số tiền tăng vốn là 332 tỷ đồng.

Có thể nói, với các nhà băng quy mô vừa và nhỏ, việc nỗ lực làm sạch bảng cân đối kế toán, tăng năng lực tài chính và đưa cổ phiếu lên sàn... là những việc làm cần thiết khi hệ thống tài chính - ngân hàng đang dần tiến tới áp chuẩn Basel II.

Trong đó, với những nhà băng đã được Ngân hàng Nhà nước (NHNN) phê duyệt đề án tự tái cơ cấu bằng nội lực đang ngày một "thay da đổi thịt", Nam A Bank là một trong số ít tổ chức tín dụng đầu tiên được NHNN tin tưởng phê duyệt đề án tái cơ cấu Giai đoạn II (2018-2020). Bên cạnh đó, Nam A Bank cũng đã được chỉ định trực tiếp tham gia tái cấu trúc 3 Quỹ tín dụng nhân dân tại Đồng Nai và cũng là một trong 3 ngân hàng thương mại cổ phần được giao trọng trách này.

Nhằm đón đầu xu hướng cách mạng công nghệ 4.0, năm 2018, Nam A Bank tập trung phát triển dịch vụ "Nam A Bank Banking - All in one" (dự kiến triển khai tháng 12/2018). Qua đó cho thấy, Nam A Bank ngày càng thay đổi về mọi mặt, cả nội lực bằng việc tự tái cấu trúc và tăng trưởng bền vững.

Nền tảng cho mọi thành công của Nam A Bank sau 26 năm hoạt động chính là sức mạnh nội tại với đội ngũ cán bộ nhân viên vững về chuyên môn, mạnh về nghiệp vụ, đặc biệt là luôn lấy khách hàng làm gốc, chăm sóc mọi giao dịch bằng thái độ tận tâm nhất. Đây là điểm mạnh mà Nam A Bank tự hào trong suốt 26 năm qua, là yếu tố giúp Ngân hàng luôn nhận được sự tin yêu của khách hàng, minh chứng cho phương châm hoạt động "Ngân hàng đẹp - Dịch vụ tốt" mà Nam A Bank luôn hướng đến.

NGUYÊN PHÁP

Theo tuoitrethudo.com.vn

Buộc các ngân hàng cập nhật xử lý nợ xấu từng năm  Để đẩy nhanh việc xử lý nợ xấu theo đúng lộ trình, NHNN vừa có văn bản yêu cầu các ngân hàng thương mại phải cập nhật chi tiết xử lý nợ xấu cho từng năm. Ảnh minh họa. Ngày 7/11/2018, Thống đốc Ngân hàng Nhà nước đã ban hành văn bản 8425 yêu cầu các tổ chức tín dụng, chi nhánh ngân...

Để đẩy nhanh việc xử lý nợ xấu theo đúng lộ trình, NHNN vừa có văn bản yêu cầu các ngân hàng thương mại phải cập nhật chi tiết xử lý nợ xấu cho từng năm. Ảnh minh họa. Ngày 7/11/2018, Thống đốc Ngân hàng Nhà nước đã ban hành văn bản 8425 yêu cầu các tổ chức tín dụng, chi nhánh ngân...

Vụ dụ dỗ người dân tu tập mê tín: Một bị hại phải bán 3 căn nhà ở Hà Nội01:02

Vụ dụ dỗ người dân tu tập mê tín: Một bị hại phải bán 3 căn nhà ở Hà Nội01:02 Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20 Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07

Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07 Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41

Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41 Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28

Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28 'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08

'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08 Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41

Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41 Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52

Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52 Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43

Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43 Mỹ quyết không để Iran trở thành 'quốc gia hạt nhân'09:43

Mỹ quyết không để Iran trở thành 'quốc gia hạt nhân'09:43 Kết quả tức thì từ đối thoại Mỹ - Nga về Ukraine08:20

Kết quả tức thì từ đối thoại Mỹ - Nga về Ukraine08:20Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Giáo hoàng Francis ra thông điệp, tin tưởng việc điều trị

Sức khỏe

21:07:09 24/02/2025

Phạm Thoại sẽ livestream sao kê số tiền 16 tỷ đồng nhà hảo tâm ủng hộ bé Bắp

Netizen

21:02:05 24/02/2025

NSƯT Như Huỳnh được vinh danh "Diễn viên cải lương xuất sắc"

Sao việt

20:58:09 24/02/2025

Điều tàu sân bay đến khu vực, Pháp nhấn mạnh tự do hàng hải ở Biển Đông

Thế giới

20:56:15 24/02/2025

Demi Moore giành giải Nữ chính xuất sắc tại SAG

Hậu trường phim

20:55:10 24/02/2025

"Bà cả Penthouse" Lee Ji Ah lâm nguy ngay sau khi tuyên bố từ mặt bố mẹ

Sao châu á

20:35:09 24/02/2025

Kanye West không muốn cuộc hôn nhân kết thúc

Sao âu mỹ

20:32:33 24/02/2025

Ngôi sao 62 tuổi gây chú ý tại "Đạp gió" bản Trung 2025

Tv show

20:29:33 24/02/2025

Chu Thanh Huyền lườm cháy mắt Quang Hải ngay trên "tóp tóp", nguyên nhân rất khó tin

Sao thể thao

19:34:59 24/02/2025

Phát hiện thi thể nam giới ở bờ sông Sài Gòn, chân có hình xăm mặt quỷ

Tin nổi bật

18:07:56 24/02/2025

Vinalines bán đấu giá cổ phần của công ty con lỗ luỹ kế gần 1.500 tỷ đồng

Vinalines bán đấu giá cổ phần của công ty con lỗ luỹ kế gần 1.500 tỷ đồng Không ngừng thúc đẩy các doanh nghiệp coi minh bạch là trách nhiệm

Không ngừng thúc đẩy các doanh nghiệp coi minh bạch là trách nhiệm

Phá băng nợ xấu ngân hàng: Lo cỗ xe xử lý nợ xấu khựng lại

Phá băng nợ xấu ngân hàng: Lo cỗ xe xử lý nợ xấu khựng lại Nợ xấu ngân hàng Phương Đông vọt lên 2,66%

Nợ xấu ngân hàng Phương Đông vọt lên 2,66% Bài toán tăng vốn cho VAMC

Bài toán tăng vốn cho VAMC Agribank đi đầu trong việc xử lý nợ xấu theo Nghị quyết 42

Agribank đi đầu trong việc xử lý nợ xấu theo Nghị quyết 42 Agribank thu hồi 60.000 tỷ đồng nợ xấu

Agribank thu hồi 60.000 tỷ đồng nợ xấu Sau Techcombank, ngân hàng nào sẽ được nới room?

Sau Techcombank, ngân hàng nào sẽ được nới room? Chia sẻ mới nhất của mẹ Bắp từ Singapore về tình hình hiện tại của con trai

Chia sẻ mới nhất của mẹ Bắp từ Singapore về tình hình hiện tại của con trai

Lí do Lâm Tâm Như mặt sưng phồng, biến dạng khiến gần 100 triệu người sốc nặng

Lí do Lâm Tâm Như mặt sưng phồng, biến dạng khiến gần 100 triệu người sốc nặng

Lộ clip Lộc Hàm say khướt, đi không vững, giữa lúc tin chia tay tình 7 năm khiến cả MXH ăn mừng

Lộ clip Lộc Hàm say khướt, đi không vững, giữa lúc tin chia tay tình 7 năm khiến cả MXH ăn mừng Không nhận ra sao nhí Bố Ơi Mình Đi Đâu Thế: Thành người khổng lồ gần 2m, giảm hơn 20kg và có bạn gái!

Không nhận ra sao nhí Bố Ơi Mình Đi Đâu Thế: Thành người khổng lồ gần 2m, giảm hơn 20kg và có bạn gái! Mẹ qua đời sau thời gian bạo bệnh, Quang Dũng hủy toàn bộ lịch trình

Mẹ qua đời sau thời gian bạo bệnh, Quang Dũng hủy toàn bộ lịch trình Mối quan hệ của Phạm Thoại và mẹ bé Bắp

Mối quan hệ của Phạm Thoại và mẹ bé Bắp Cả mạng xã hội liên tục nhắc tên Phạm Thoại và mẹ bé Bắp: Chuyện gì đang xảy ra?

Cả mạng xã hội liên tục nhắc tên Phạm Thoại và mẹ bé Bắp: Chuyện gì đang xảy ra? Công bố thời khắc hấp hối của Từ Hy Viên, minh tinh nắm chặt tay 1 người không buông

Công bố thời khắc hấp hối của Từ Hy Viên, minh tinh nắm chặt tay 1 người không buông

Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội

Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội Thi thể người phụ nữ được bọc giấy bạc trong rẫy cao su Đồng Nai

Thi thể người phụ nữ được bọc giấy bạc trong rẫy cao su Đồng Nai Xót xa trước tin nhắn cuối cùng bố đẻ gửi cho Vũ Cát Tường trước khi mất vì ung thư

Xót xa trước tin nhắn cuối cùng bố đẻ gửi cho Vũ Cát Tường trước khi mất vì ung thư Bố của Vũ Cát Tường qua đời

Bố của Vũ Cát Tường qua đời

Nhân chứng kể khoảnh khắc phát hiện 2 mẹ con bị sát hại ở Bình Dương

Nhân chứng kể khoảnh khắc phát hiện 2 mẹ con bị sát hại ở Bình Dương