Thực hư nợ xấu Vietinbank?

Gần đây có thông tin cho rằng nợ xấu của Vietinbank liên tục tăng qua các quý từ năm 2018 đến nay, đồng thời cảnh báo về nợ có khả năng mất vốn (nợ nhóm 5) của NH này. Thực hư vấn đề này như thế nào?

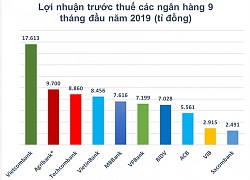

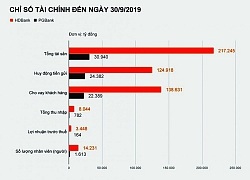

Kết thúc quý III-2019, Vietinbank là NH đứng thứ 4 trong bảng xếp hạng lợi nhuận của các NHTM, dù mảng đóng góp chính là tăng trưởng tín dụng chỉ tăng 3%. Về nợ xấu, giá trị tuyệt đối có dao động qua các quý, song nhà băng này vẫn nằm trong nhóm các NHTM có tỷ lệ nợ xấu thấp nhất hệ thống.

Rào cản tín dụng không cản lợi nhuận

Theo báo cáo tài chính hợp nhất quý III-2019, Vietinbank ghi nhận 8.456 tỷ đồng lợi nhuận trước thuế. Đóng góp chủ yếu vào mức tăng trưởng lợi nhuận là thu nhập lãi thuần đạt 24.507 tỷ đồng, tăng 11,7% so với cùng kỳ 2018. Các khoản đóng góp đáng kể nữa là lãi hoạt động dịch vụ tăng trưởng 53,4% (đạt gần 3.047 tỷ đồng) và lãi từ kinh doanh ngoại hối tăng gấp hơn 2 lần cùng kỳ 2018 (đạt gần 1.189 tỷ đồng).

Dù quy mô hoạt động tăng trưởng thấp, tính đến hết quý III, dư nợ cho vay của NH mới tăng 3% so với đầu năm, nhưng hiệu quả cải thiện tích cực, tổng thu nhập hoạt động tăng trưởng 12,5% so với cùng kỳ, đạt 29.948 tỷ đồng trong 3 quý.

Lũy kế 9 tháng, chi phí hoạt động giảm 0,8% xuống mức 10.610 tỷ đồng. Chi phí dự phòng rủi ro 10.882 tỷ đồng (tăng 30,6%). Sau khi trừ các khoản này, lợi nhuận trước thuế vẫn tăng 11,3%, đứng ở vị trí thứ 4 trong bảng xếp hạng lợi nhuận của các NH tại thời điểm 30-9-2019.

Đặc thù của ngành NH là thu nhập lãi thuần đóng góp rất lớn vào lợi nhuận. Vì vậy, nếu tháo gỡ được vướng mắc trong vấn đề tăng vốn, lợi nhuận của NH còn có triển vọng khả quan hơn. Hiện nay, Vietinbank đang đối mặt với vướng mắc trong việc tăng vốn điều lệ nên không thể tăng trưởng mạnh về tín dụng.

Trong khi các NHTM khác được cấp chỉ tiêu tín dụng 13-14% vào đầu năm, sau đó một số nhà băng được NHNN cấp thêm hạn mức, Vietinbank chỉ có thể tăng trưởng ở mức 6-7% trong năm 2019. Trong 3 quý đầu năm, dư nợ cho vay khách hàng chỉ tăng 3% lên 899.056 tỷ đồng. Với mức tăng trưởng tín dụng này nhưng lợi nhuận vẫn ở nhóm dẫn đầu, cho thấy Vietinbank đang hoạt động hiệu quả.

Nếu nút thắt về vấn đề tăng vốn được tháo gỡ, cải thiện được tỷ lệ an toàn vốn (CAR), Vietinbank bứt phá mạnh về lợi nhuận là điều hoàn toàn có thể kỳ vọng. Còn trong thời điểm hiện nay, để nâng cao năng lực tài chính, ngoài việc trình NHNN và các cấp có thẩm quyền phương án bổ sung vốn điều lệ, NH cho biết đang chủ động nhiều giải pháp như phát hành trái phiếu tăng vốn cấp 2, tối ưu hóa danh mục đầu tư và danh mục tín dụng, kiểm soát chất lượng tín dụng, kiểm soát các ngành/lĩnh vực có hệ số rủi ro cao…

Tỷ lệ bao phủ nợ xấu cao

Thực tế, năm 2018 nợ xấu của Vietinbank đã tăng thêm 4.680 tỷ đồng so với đầu năm, lên 13.690 tỷ đồng, trong đó nợ nhóm 5 gần 9.500 tỷ đồng. Tỷ lệ nợ xấu trên tổng dư nợ cho vay khách hàng tăng từ 1,13% cuối năm 2017 lên mức 1,58% cuối năm 2018.

Về vấn đề này, trong một thông cáo, NH đã cho biết nguyên nhân do đang khẩn trương áp dụng các chuẩn mực Basel II , các tiêu chuẩn về chất lượng tín dụng được nâng cao, đã làm một bộ phận nợ chuyển nhóm cao hơn, tác động tăng nợ xấu, tăng chi phí trích lập dự phòng rủi ro, giảm lãi dự thu.

Trao đổi riêng với ĐTTC, đại diện Vietinbank cho biết cuối năm 2018, NHNN phê duyệt một số nội dung về mục tiêu, định hướng, giải pháp và lộ trình thực hiện phương án cơ cấu lại gắn với xử lý nợ xấu giai đoạn 2016-2020 của Vietinbank.

Trọng tâm của phương án này là nâng cao năng lực tài chính, chất lượng tài sản, khắc phục triệt để những hạn chế, phát triển hoạt động kinh doanh hiệu quả, an toàn, bền vững, nâng cao tính minh bạch trong quản trị điều hành, quản trị rủi ro.

NH đã chủ động rà soát, sàng lọc khách hàng tiềm ẩn rủi ro để điều chỉnh phân loại nợ theo năng lực tài chính thực tế khách hàng đó. Nợ xấu phát sinh tăng nằm trong kế hoạch tài chính đã xây dựng của Vietinbank và vẫn đảm bảo mục tiêu lợi nhuận đã đặt ra.

Nhìn vào các báo cáo tài chính năm 2019, nợ xấu của NH này ở mức 15.963 tỷ đồng vào cuối quý I, tăng hơn 2.200 tỷ đồng so với thời điểm cuối năm 2018, trong đó nợ nhóm 5 tăng thêm hơn 1.000 tỷ đồng và chiếm hơn 65% tổng nợ xấu. Tỷ lệ nợ xấu trên dư nợ cho vay khách hàng cũng tăng từ 1,58% lên 1,85%.

Đến cuối quý II, trong khi nợ xấu tại Vietcombank và BIDV tăng, Vietinbank lại có xu hướng giảm. Cụ thể, nợ xấu nội bảng cuối tháng 6 là 13.010 tỷ đồng, giảm 5% so với đầu năm. Trong đó, nợ nhóm 5 giảm 22% xuống 7.521 tỷ đồng, nợ nhóm 3 giảm 14% xuống 1.829 tỷ đồng, riêng nợ nhóm 4 tăng 84% lên 3.659 tỷ đồng.

Video đang HOT

Cuối quý III, nợ xấu nội bảng của Vietinbank tăng 2,7%, lên 14.066 tỷ đồng. Song so với đầu năm, nợ nhóm 5 và nợ nhóm 3 đã giảm lần lượt 639 tỷ đồng và 453 tỷ đồng, nợ nhóm 4 tăng 1.467 tỷ đồng.

Xét riêng nợ nhóm 5, dù ở mức 8.831 tỷ đồng, chiếm khoảng 62,7% tổng nợ xấu nhưng so về con số tuyệt đối đã giảm 6,7% so với cuối năm 2018 và Vietinbank chưa phải là nhà băng có nợ nhóm 5 cao nhất. Quán quân về nợ nhóm 5 vào thời điểm cuối tháng 9-2019 là BIDV với 10.492 tỷ đồng.

Hơn nữa về tỷ lệ, nợ xấu nội bảng trên tổng dư nợ cho vay khách hàng đã giảm từ 1,58% hồi đầu năm xuống 1,56% vào cuối tháng 9, nhà băng này tiếp tục nằm trong nhóm các NH có tỷ lệ nợ xấu thấp nhất trong hệ thống.

Trong vấn đề nợ xấu, một thành viên Hội đồng tư vấn chính sách tiền tệ quốc gia, nhận định tỷ lệ nợ xấu của từng NH nói riêng và cả hệ thống nói chung trong từng thời điểm có thể tăng hoặc giảm. Nhưng xét trong 3 năm trở lại đây, vấn đề nợ xấu của hệ thống NH tương đối ổn, những NH giữ tỷ lệ nợ xấu mức dưới 2% là mức chấp nhận được.

Vị này cho rằng nợ xấu có thể phát sinh, ở NH này có thể tăng nhưng NH kia có thể giảm, về tổng thể tỷ lệ nợ xấu của NH ở mức thấp cũng không thành vấn đề.

Theo thông tin Vietinbank cung cấp, số liệu trái phiếu đặc biệt VAMC đã được công bố trên báo cáo tài chính năm 2018, hiện tại nhà băng này đã trích lập dự phòng rủi ro trái phiếu đặc biệt tương ứng hơn 40% mệnh giá trái phiếu đặc biệt (cao hơn gấp 2 lần so với quy định của NHNN).

Yên Lam

Theo saigondautu.vn

10 điểm nổi bật trong hoạt động ngân hàng Việt Nam năm 2019

Việc điều hành chính sách tiền tệ và hệ thống các tổ chức tín dụng Việt Nam trải qua một năm nhiều thử thách, thành công trong giữ ổn định chung và cải thiện chất lượng hoạt động.

Ảnh minh họa.

BizLIVE nhìn lại hoạt động của hệ thống trong năm 2019 qua 10 điểm nổi bật nhất.

1. Giảm nhiều loại lãi suất

Sau xu thế cắt giảm lãi suất mở rộng trên thế giới, ngày 16/9, Ngân hàng Nhà nước Việt Nam cũng chính thức điều chỉnh các lãi suất điều hành, nhưng chỉ giảm một bước nhẹ 0,25 điểm phần trăm.

Ngày 19/11, Ngân hàng Nhà nước tiếp tục hạ trần lãi suất VND cho vay ngắn hạn đối với các nhóm, lĩnh vực ưu tiên; hạ trần lãi suất tiền gửi VND.

Trong quá trình điều hành, Ngân hàng Nhà nước cũng đã có hai lần giảm lãi suất thị trường mở; ba lần giảm lãi suất tín phiếu; lãi suất tiền gửi dự trữ bắt buộc cũng giảm khá mạnh sau nhiều năm.

Trong năm, một số ngân hàng thương mại lớn có hai đợt công bố giảm lãi suất cho vay nổi bật, tập trung cho dư nợ thuộc các nhóm, lĩnh vực ưu tiên.

2. Tỷ giá USD/VND đi ngang, dự trữ ngoại hối lập kỷ lục mới

Sau đợt biến động mạnh cuối quý II, về cơ bản tỷ giá USD/VND đi ngang trong năm 2019. Sự ổn định này đặt trong bối cảnh đồng Nhân dân tệ có nhiều đợt biến động mạnh.

Điểm nhấn của 2019 nằm ở tỷ giá trung tâm do Ngân hàng Nhà nước công bố, với mức tăng gần 1,5% so với cuối 2018. Hướng tăng này được cho là sự chủ động của nhà điều hành để đưa tỷ giá trung tâm trở nên cân bằng hơn so với các mức tỷ giá giao dịch trên các thị trường.

Năm 2019 ghi nhận Ngân hàng Nhà nước có lần giảm khá mạnh giá mua vào USD, từ 23.200 VND xuống 23.175 VND vào cuối tháng 11. Cùng đó, cơ quan này đã có năm mua ròng lượng lớn ngoại tệ, nâng kỷ lục dự trữ ngoại hối quốc gia lên khoảng 73-75 tỷ USD.

3. Mỹ đưa Việt Nam vào danh sách giám sát thao túng tiền tệ

Ngày 29/5, Bộ Tài chính Mỹ công bố báo cáo chính sách kinh tế vĩ mô, thương mại và tỷ giá với các nước là đối tác thương mại lớn của Mỹ. Tại báo cáo này Bộ Tài chính Mỹ đưa ra danh sách 9 nước cần theo dõi, giám sát, trong đó có Việt Nam.

Trong ba tiêu chí để Bộ Tài chính Mỹ đưa các nước vào báo cáo này, Việt Nam thỏa mãn 2 tiêu chí về thặng dư thương mại và cán cân vãng lai, còn tiêu chí về can thiệp ngoại hối 1 chiều thấp hơn ngưỡng Mỹ đưa ra.

Việc bị đưa vào danh sách trên được cho là một điểm áp lực đối với việc điều hành chính sách tiền tệ của Việt Nam, khi căn theo các tiêu chí Bộ Tài chính Mỹ đưa ra, đặc biệt trong bối cảnh các xung đột thương mại trên thế giới diễn ra căng thẳng trong năm 2019, cũng như chủ nghĩa bảo hộ nổi lên trước đó.

4. 18 ngân hàng đạt chuẩn Basel II trước thời hạn

Đến cuối 2019, hệ thống các ngân hàng thương mại Việt Nam đã có 18 thành viên được Ngân hàng Nhà nước xác nhận áp dụng Thông tư 41 (Basel II - phương pháp tiêu chuẩn) trước thời hạn.

Trong số 18 ngân hàng này, mới chỉ duy nhất 1 ngân hàng đã hoàn thành cả 3 trụ cột của Basel II.

Trong khi đó, khoảng phân nửa hệ thống, đặc biệt là những thành viên lớn như Agribank và VietinBank, hiện vẫn chưa rõ triển vọng đáp ứng yêu cầu. Điều này dự kiến sẽ có trở ngại trong các chỉ tiêu tăng trưởng năm 2020, nhất là ở chỉ tiêu tín dụng.

5. Tăng trưởng tín dụng dự kiến thấp nhất trong 5 năm

Năm 2019, Ngân hàng Nhà nước dự kiến chỉ tiêu tăng trưởng tín dụng 14%. Tuy nhiên, nhiều dự báo cập nhật gần đây cho thấy thực tế mức tăng trưởng tín dụng cả năm có thể không đạt chỉ tiêu trên.

Một số chuyên gia và công ty chứng khoán dự báo tăng trưởng tín dụng năm 2019 chỉ vào khoảng quanh 13%, và sẽ là mức tăng thấp nhất trong 5 năm gần đây. Theo thống kê từ Ngân hàng Nhà nước, tăng trưởng tín dụng năm 2015 là 17,29%, năm 2016 là 18,71%, năm 2017 là 18,17%, năm 2018 là 13,89%.

Tăng trưởng tín dụng dự kiến thấp đi trong điều kiện hệ thống tổ chức tín dụng đang và sẽ phải đáp ứng các giới hạn, tỷ lệ an toàn hoạt động ngày một chặt chẽ hơn, trong khi tỷ lệ tín dụng trên GDP của Việt Nam đã vượt trên 130% kể từ cuối năm 2018.

6. Thay đổi lớn cơ cấu tiền gửi Kho bạc Nhà nước

Lần đầu tiên trong lịch sử, cơ cấu tiền gửi hệ thống ngân hàng thương mại Việt Nam có thay đổi lớn từ tháng 11/2019. Theo quy định mới của Bộ Tài chính, nguồn tiền gửi thanh toán của Kho bạc Nhà nước phải kết chuyển về Sở Giao dịch Ngân hàng Nhà nước, thay vì đọng lại tại một số ngân hàng thương mại.

Cùng đó, cũng từ tháng 11/2019, nguồn tiền gửi có kỳ hạn của Kho bạc Nhà nước cũng chuyển sang cơ chế đấu thầu, với việc chọn lọc các ngân hàng thương mại để gửi.

Nguồn tiền gửi Kho bạc Nhà nước những năm gần đây có quy mô hàng trăm nghìn tỷ đồng, trước đây chủ yếu để tại "Big 4". Thay đổi trên được cho là nguyên nhân khiến lãi suất liên ngân hàng biến động rất mạnh vào cuối tháng 11 đầu tháng 12, nhưng dần lập lại cân bằng sau đó.

7. Quốc hội không thay đổi cơ chế tăng vốn cho "Big 4"

Qua kỳ họp thứ 8, Quốc hội khóa XIV, kết luận cuối cùng về các đề xuất tăng vốn điều lệ cho các ngân hàng thương mại có vốn nhà nước đã chốt lại. Đây được cho là nội dung quan trọng, đang được thẩm tra, báo cáo theo đúng quy trình và không đưa vào nghị quyết năm nay.

Theo đó, yêu cầu tăng vốn cho "Big 4" ngân hàng có vốn nhà nước chi phối chưa thể tháo gỡ về cơ chế và bố trí nguồn trong 2019. Agribank và VietinBank tiếp tục gặp khó khăn trong vấn đề này; còn BIDV đã tự hóa giải bằng thương vụ bán vốn cho KEB Hana Bank; Vietcombank tiếp tục xúc tiến kế hoạch bán thêm vốn cho nhà đầu tư nước ngoài để tăng vốn.

Liên quan, Phó thống đốc Nguyễn Thị Hồng cho biết, hệ số an toàn vốn (CAR) của 4 ngân hàng thương mại nhà nước đã ở sát ngưỡng cho phép. Nếu các ngân hàng này không tăng được vốn điều lệ, có thể phải hạn chế cấp tín dụng, thậm chí ngừng cấp tín dụng. Hiện "Big 4" đang chiếm khoảng 48% thị phần tín dụng.

8. Nhiều ngân hàng lên kế hoạch huy động vốn quốc tế

Năm 2019 đánh dấu hướng đi mới và có hướng mở rộng: một số ngân hàng thương mại lên kế hoạch và triển khai phát hành trái phiếu quốc tế để huy động vốn ngoại tệ.

VPBank, SHB, SeABank, TPBank... đều có kế hoạch huy động từ 300 triệu USD đến trên 1 tỷ USD ở hướng đi này - một quy mô và lượng ngân hàng thương mại tham gia ít thấy từ trước đến nay. Múc đích nhằm bổ sung nguồn vốn ngoại tệ trung và dài hạn, tạo cơ cấu bền vững hơn, khắc phục hạn chế nguồn vốn ngoại tệ huy động trong nước chủ yếu là ngắn hạn và bị giới hạn bởi trần lãi suất 0%.

Tuy nhiên, trong năm mới chỉ ghi nhận một phần vốn huy động thành công ở kênh này, và hầu hết các trường hợp trên đều chuyển kế hoạch sang năm 2020, hoặc tùy thời điểm thuận lợi.

9. Nhiều ngân hàng tất toán xong nợ xấu tại VAMC

Sau một số trường hợp trong 2017 và 2018, đến năm 2019 hệ thống tiếp tục có thêm các ngân hàng thương mại tất toán xong nợ xấu bán sang Công ty Quản lý tài sản các tổ chức tín dụng Việt Nam (VAMC) trước đây.

Đến cuối 2019, toàn hệ thống đã có 9 thành viên thực hiện được kết quả trên. Dự kiến kết năm có thể thêm một số thành viên lớn nữa.

Như vậy, kể từ khi VAMC bắt đầu mua nợ xấu từ năm 2013, cao điểm trong năm 2015, đến nay nhiều ngân hàng thương mại đã tự chủ động xử lý nợ xấu bằng việc tất toán trước hạn trái phiếu đặc biệt của tổ chức này.

10. Moody's hạ triển vọng tín nhiệm 18 ngân hàng

Ngày 20/12, sau khi hạ triển vọng của Việt Nam xuống "Tiêu cực", hãng xếp hạng tín nhiệm Moody's cũng có điều chỉnh tương ứng đối với 18 ngân hàng thương mại.

Tuy nhiên, Moody's khẳng định việc điều chỉnh không nhằm phản ánh sức khỏe tài chính của các ngân hàng yếu đi, mà hoàn toàn chịu ảnh hưởng từ quyết định của tổ chức này với tín nhiệm quốc gia của Việt Nam.

Trong khi đó, nửa đầu năm 2019 Việt Nam và các ngân hàng thương mại lần lượt đón kết quả đánh giá tích cực từ các hãng xếp hạng tín nhiệm khác. Tháng 4/2019, S&P lần đầu tiên sau 9 năm đã điều chỉnh nâng xếp hạng tín nhiệm Việt Nam từ mức BB- lên BB; tháng 5/2019, Fitch nâng triển vọng từ mức ổn định lên tích cực, khẳng định duy trì mức xếp hạng BB.

LAN ANH

Theo bizlive.vn

Khơi thông nguồn vốn giá rẻ  Kết quả kinh doanh tích cực và năng lực tài chính vững mạnh của các ngân hàng trong 2019 sẽ góp phần tạo "bệ phóng" cho nguồn vốn tín dụng giá rẻ cho các doanh nghiệp trong năm 2020. Lợi nhuận trước thuế của một số ngân hàng 9 tháng đầu năm 2019. Mới đây, nhiều ngân hàng thương mại tiết lộ mức...

Kết quả kinh doanh tích cực và năng lực tài chính vững mạnh của các ngân hàng trong 2019 sẽ góp phần tạo "bệ phóng" cho nguồn vốn tín dụng giá rẻ cho các doanh nghiệp trong năm 2020. Lợi nhuận trước thuế của một số ngân hàng 9 tháng đầu năm 2019. Mới đây, nhiều ngân hàng thương mại tiết lộ mức...

Cảnh tượng tan hoang chưa từng thấy sau trận giông lốc khiến 9 người chết ở Ninh Bình13:02

Cảnh tượng tan hoang chưa từng thấy sau trận giông lốc khiến 9 người chết ở Ninh Bình13:02 Tài xế vụ nữ sinh ở Vĩnh Long được xác định bị bệnh tâm thần, mẹ ruột bức xúc02:43

Tài xế vụ nữ sinh ở Vĩnh Long được xác định bị bệnh tâm thần, mẹ ruột bức xúc02:43 Thót tim cảnh phà chở loạt xế hộp chao đảo trên sông ở Ninh Bình00:35

Thót tim cảnh phà chở loạt xế hộp chao đảo trên sông ở Ninh Bình00:35 Lũ san phẳng nhà điều hành công trường cao tốc, 3 người mất tích00:16

Lũ san phẳng nhà điều hành công trường cao tốc, 3 người mất tích00:16 Nepal có nữ thần 2 tuổi09:47

Nepal có nữ thần 2 tuổi09:47 Số người thiệt mạng đang tăng nhanh sau động đất ở Philippines08:57

Số người thiệt mạng đang tăng nhanh sau động đất ở Philippines08:57 Hamas trước tối hậu thư của Tổng thống Trump09:24

Hamas trước tối hậu thư của Tổng thống Trump09:24 Châu Âu gấp rút tăng năng lực UAV08:09

Châu Âu gấp rút tăng năng lực UAV08:09 Người đàn ông Việt Nam lập kỷ lục Guinness với bộ móng tay dài nhất thế giới03:00

Người đàn ông Việt Nam lập kỷ lục Guinness với bộ móng tay dài nhất thế giới03:00 Tỉ phú Elon Musk trở thành người đầu tiên sở hữu 500 tỉ USD08:02

Tỉ phú Elon Musk trở thành người đầu tiên sở hữu 500 tỉ USD08:02 Ông Trump tiết lộ 'át chủ bài đàm phán' với ông Tập09:03

Ông Trump tiết lộ 'át chủ bài đàm phán' với ông Tập09:03Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Quốc Trường hội ngộ MC Anh Tuấn VTV, khán giả khó tin họ chênh nhau 14 tuổi

Hậu trường phim

23:58:10 03/10/2025

Nghệ sĩ đổ về nhà thờ Tổ trăm tỷ rộng 7.000m2 của Hoài Linh, tôn vinh loạt NSND

Sao việt

23:55:43 03/10/2025

Ngàn lần đội ơn vì phim Hàn này đã đến với thế giới: Không hiểu sao nữ chính đẹp vậy, chắc kiếp trước giải cứu nhân loại

Phim châu á

23:50:43 03/10/2025

Justin Bieber lộ diện rầu rĩ sau "đám cưới thế kỷ" của Selena Gomez

Sao âu mỹ

23:39:04 03/10/2025

"Lâm Đại Ngọc kinh điển nhất" bị chê tơi tả đến "xám mặt" nhưng vẫn được nhận vai vì lý do không ai đỡ nổi!

Sao châu á

22:36:01 03/10/2025

Nhiều học sinh nội trú nhập viện nghi bị ngộ độc ở Thái Nguyên

Sức khỏe

22:04:14 03/10/2025

Cảnh phim em bé mắc bệnh tim bị bạn hù chết: "Đạo diễn, biên kịch quá ác"

Phim việt

21:51:02 03/10/2025

HLV Kim Sang-sik đề xuất nhập tịch thủ môn Patrik Lê Giang

Sao thể thao

21:46:56 03/10/2025

Xe điện tự khởi động, 'đi dạo' khiến chủ hoang mang

Netizen

21:43:56 03/10/2025

Hyundai đạt kỷ lục doanh số nhờ xe điện hóa

Ôtô

21:01:47 03/10/2025

Triển khai hỗ trợ tài chính nhằm tăng nguồn lực cho DNNVV

Triển khai hỗ trợ tài chính nhằm tăng nguồn lực cho DNNVV Thị trường chứng khoán khởi đầu năm tài chính 2020 trong trạng thái tích cực

Thị trường chứng khoán khởi đầu năm tài chính 2020 trong trạng thái tích cực

Thêm ngân hàng báo lợi nhuận vượt xa mốc 10 nghìn tỷ đồng

Thêm ngân hàng báo lợi nhuận vượt xa mốc 10 nghìn tỷ đồng Đường vòng và rủi ro tiềm ẩn trong xử lý nợ xấu

Đường vòng và rủi ro tiềm ẩn trong xử lý nợ xấu Cao điểm tái cơ cấu ngân hàng năm 2020

Cao điểm tái cơ cấu ngân hàng năm 2020 Lợi nhuận trước thuế của Sacombank đạt 3.200 tỷ đồng, vượt 20%

Lợi nhuận trước thuế của Sacombank đạt 3.200 tỷ đồng, vượt 20% "Chòng chành" PGBank

"Chòng chành" PGBank Lợi nhuận trước thuế năm 2019 của VIB ước đạt 4.000 tỷ đồng

Lợi nhuận trước thuế năm 2019 của VIB ước đạt 4.000 tỷ đồng Vietcombank chi gần 3.000 tỷ đồng trả cổ tức tiền mặt

Vietcombank chi gần 3.000 tỷ đồng trả cổ tức tiền mặt "Điểm danh" những ngân hàng bị kiểm toán năm 2019

"Điểm danh" những ngân hàng bị kiểm toán năm 2019 VietinBank: Nợ xấu phình to, khả năng mất vốn trên 8.830 tỷ đồng

VietinBank: Nợ xấu phình to, khả năng mất vốn trên 8.830 tỷ đồng Phân hóa cuộc đua tới Basel II

Phân hóa cuộc đua tới Basel II Trong nhóm Big 4, Agribank vẫn đang đứng ngoài cuộc chơi Basel II

Trong nhóm Big 4, Agribank vẫn đang đứng ngoài cuộc chơi Basel II Trước thềm 2020 cận kề: Chỉ mới 17 ngân hàng áp chuẩn Basel II

Trước thềm 2020 cận kề: Chỉ mới 17 ngân hàng áp chuẩn Basel II Lộ điểm bất thường của Phương Oanh - Shark Bình?

Lộ điểm bất thường của Phương Oanh - Shark Bình? Diễn viên 19 tuổi bỏ trốn khỏi đoàn phim ngay trong đêm vì cảnh hôn "vượt sức chịu đựng"

Diễn viên 19 tuổi bỏ trốn khỏi đoàn phim ngay trong đêm vì cảnh hôn "vượt sức chịu đựng" Tình trạng của NS Hoài Linh tại đền thờ 100 tỷ trong ngày giỗ Tổ sân khấu

Tình trạng của NS Hoài Linh tại đền thờ 100 tỷ trong ngày giỗ Tổ sân khấu Khởi tố bà Hoàng Hường

Khởi tố bà Hoàng Hường Vội mang tiền đóng viện phí cho mẹ, người phụ nữ lao xe vào cột điện tử vong

Vội mang tiền đóng viện phí cho mẹ, người phụ nữ lao xe vào cột điện tử vong Xin thề không bao giờ dám khen mỹ nhân này nữa: Lên phim vạn người mê ngoài đời triệu người chê, 360 độ toàn góc chết

Xin thề không bao giờ dám khen mỹ nhân này nữa: Lên phim vạn người mê ngoài đời triệu người chê, 360 độ toàn góc chết Tổ visual đúng là độ riêng mỹ nam này: Muốn cao quý có cao quý, muốn tà mị có tà mị, đẹp không thể nào chịu nổi

Tổ visual đúng là độ riêng mỹ nam này: Muốn cao quý có cao quý, muốn tà mị có tà mị, đẹp không thể nào chịu nổi Những chuyến du lịch xa xỉ của Shark Bình và Phương Oanh

Những chuyến du lịch xa xỉ của Shark Bình và Phương Oanh Hòa Minzy chủ động xin Văn Toàn số tài khoản để trả nợ nhưng nói gì mà bị chàng cầu thủ "đuổi thẳng cổ"?

Hòa Minzy chủ động xin Văn Toàn số tài khoản để trả nợ nhưng nói gì mà bị chàng cầu thủ "đuổi thẳng cổ"? Truy tố 5 bị can liên quan vụ án khủng bố, lật đổ chính quyền

Truy tố 5 bị can liên quan vụ án khủng bố, lật đổ chính quyền Nữ diễn viên phủ nhận vai trò nhân chứng trong vụ án Vu Mông Lung

Nữ diễn viên phủ nhận vai trò nhân chứng trong vụ án Vu Mông Lung Nữ chủ xe ở Thanh Hóa sốc nặng khi ô tô 7 chỗ bị lốc bão số 10 cuốn bay 300m như đồ chơi

Nữ chủ xe ở Thanh Hóa sốc nặng khi ô tô 7 chỗ bị lốc bão số 10 cuốn bay 300m như đồ chơi Không ai dám cưới "nữ thần" Tiếu Ngạo Giang Hồ vì lí do tế nhị này

Không ai dám cưới "nữ thần" Tiếu Ngạo Giang Hồ vì lí do tế nhị này Tình trạng nguy hiểm của NSND Thanh Điền

Tình trạng nguy hiểm của NSND Thanh Điền Xác minh một bí thư xã nghỉ học bồi dưỡng chính trị để đi chơi Pickleball

Xác minh một bí thư xã nghỉ học bồi dưỡng chính trị để đi chơi Pickleball Nhan sắc nóng bỏng của nữ ca sĩ bị cha ruột bỏ rơi: 30 tuổi ở biệt thự 2.200 m2 giá 70 tỷ, đi Maybach

Nhan sắc nóng bỏng của nữ ca sĩ bị cha ruột bỏ rơi: 30 tuổi ở biệt thự 2.200 m2 giá 70 tỷ, đi Maybach Đây có phải là Trần Vỹ Đình không vậy trời, đến Triệu Lộ Tư cũng nhận không ra

Đây có phải là Trần Vỹ Đình không vậy trời, đến Triệu Lộ Tư cũng nhận không ra Phá chuyên án, bắt giữ đối tượng truy nã đặc biệt nguy hiểm tại TP.HCM

Phá chuyên án, bắt giữ đối tượng truy nã đặc biệt nguy hiểm tại TP.HCM